Раздел 4. Расчетные операции и документы \ КонсультантПлюс

Раздел 4. Расчетные операции и документы

Счет N 909 «Расчетные операции»

Счет N 90901 «Распоряжения, ожидающие акцепта для оплаты, ожидающие разрешения на проведение операций»

9.14. Назначение счета — учет сумм, поступивших для оплаты распоряжений, ожидающих акцепта либо ожидающих разрешения на проведение операций, в установленных законодательством Российской Федерации случаях. Счет активный.

По дебету счета проводятся суммы поступивших распоряжений, ожидающих акцепта либо ожидающих разрешения на проведение операций, в корреспонденции со счетом N 99999 или в корреспонденции со счетом N 90902 в случае, если к моменту приостановления операций по счету имелись распоряжения, не исполненные своевременно при отсутствии или недостаточности денежных средств на счете клиента.

По кредиту счета отражаются суммы распоряжений в день наступления срока платежа либо получения разрешения на проведение операций при их списании со счетов клиентов в корреспонденции со счетом N 99999, а в случае отсутствия средств на счетах клиентов для их оплаты — в корреспонденции со счетом N 90902; в день предъявления суммы отказа (частичного, полного) от акцепта по распоряжениям, ожидающим акцепта, — в корреспонденции со счетом N 99999.

Порядок ведения аналитического учета определяется кредитной организацией. При этом аналитический учет должен обеспечивать получение информации по каждому распоряжению, помещенному в очередь ожидающих акцепта распоряжений и в очередь распоряжений, ожидающих разрешения на проведение операций.

Счет N 90902 «Распоряжения, не исполненные в срок»

9.15. Назначение счета — учет сумм распоряжений, не исполненных своевременно при отсутствии или недостаточности денежных средств на счете плательщика. Счет активный.

По дебету счета проводятся суммы неисполненных распоряжений плательщика при наступлении срока платежа в корреспонденции со счетами N 90901 и N 99999.

По кредиту счета списываются суммы исполненных и отозванных распоряжений в корреспонденции со счетом N 99999 либо со счетом N 90901 при получении решения о приостановлении операций по счету клиента.

Порядок ведения аналитического учета определяется кредитной организацией. При этом аналитический учет должен обеспечивать получение информации по каждому распоряжению, помещенному в очередь не исполненных в срок распоряжений в разрезе плательщиков.

Счет N 90904 «Не исполненные в срок распоряжения из-за недостаточности денежных средств на корреспондентском счете кредитной организации»

9.16. Назначение счета — учет сумм распоряжений, не исполненных своевременно при отсутствии или недостаточности денежных средств на корреспондентском счете (субсчете) кредитной организации. Счет активный.

По дебету счета проводятся суммы неисполненных распоряжений кредитной организации в корреспонденции со счетом N 99999.

По кредиту счета списываются суммы исполненных и отозванных распоряжений в корреспонденции со счетом N 99999.

Порядок ведения аналитического учета определяется кредитной организацией. При этом аналитический учет должен обеспечивать получение информации по каждому распоряжению, помещенному в очередь не исполненных в срок распоряжений в разрезе плательщиков.

Счета: N 90907 «Выставленные аккредитивы»

N 90908 «Выставленные аккредитивы для расчетов с нерезидентами»

9.17. Назначение счетов — учет сумм выставленных аккредитивов по распоряжениям плательщиков для расчетов с поставщиками. Счета активные.

Счета активные.

По дебету счетов проводятся суммы выставленных аккредитивов (переведенных средств в банк поставщика) в корреспонденции со счетом N 99999.

По кредиту счетов отражаются суммы произведенных выплат с аккредитива, суммы изменения, закрытия или аннулирования аккредитива в корреспонденции со счетом N 99999.

В аналитическом учете ведутся лицевые счета на каждый выставленный аккредитив.

Счет N 90909 «Распоряжения клиентов, денежные средства по которым не списаны с банковских счетов»

9.18. Назначение счета — учет сумм распоряжений клиентов на перевод денежных средств, принятых до наступления срока перевода, а также распоряжений клиентов на предъявление распоряжений получателя средств к банковскому счету плательщика до наступления срока предъявления в соответствии с условиями договора с клиентом. При отсутствии в распоряжении суммы учет осуществляется в условной оценке 1 рубль. Счет активный.

По дебету счета проводятся суммы распоряжений клиентов, срок перевода по которым не наступил, в корреспонденции со счетом N 99999.

По кредиту счета отражаются суммы исполненных и отозванных распоряжений клиентов в корреспонденции со счетом N 99999.

При осуществлении трансграничного перевода на этом же счете учитываются суммы распоряжений, подлежащие списанию с банковского счета клиента, в установленную договором дату валютирования.

Порядок ведения аналитического учета определяется кредитной организацией. При этом аналитический учет должен обеспечивать получение информации по каждому распоряжению, принятому к исполнению.

Счет N 90912 «Документы и ценности, полученные из банков-нерезидентов на экспертизу»

9.19. Назначение счета — учет документов и ценностей, полученных от банков-нерезидентов на экспертизу. Счет активный.

По дебету счета отражаются документы и ценности в валюте Российской Федерации, полученные на экспертизу от банков-нерезидентов, в корреспонденции со счетом N 99999.

По кредиту счета проводятся документы и ценности, отправленные в банки-нерезиденты после проведения экспертизы, в корреспонденции со счетом N 99999.

Аналитический учет ведется в разрезе клиентов, по видам документов и ценностей.

Счет N 910 «Расчеты по обязательным резервам»

9.20. Назначение счета — учет расчетов с Банком России по обязательным резервам. На соответствующих счетах второго порядка отражаются суммы недовзноса в обязательные резервы и суммы неуплаченных штрафов за нарушение обязательных резервных требований. Счета второго порядка пассивные. Счета по учету расчетов по обязательным резервам открываются только в балансе головного офиса кредитной организации.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

Операции отражаются на основании выписок по внебалансовым счетам, полученных от подразделений Банка России.

Счет N 911 «Операции с валютными ценностями»

9.21. Назначение счета — учет на соответствующих счетах второго порядка валютных ценностей, номинальная стоимость которых указана в иностранной валюте. Операции совершаются в порядке, установленном Банком России. Счет активный.

Счет активный.

По дебету соответствующих счетов второго порядка отражаются иностранная валюта, чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте:

принятые от клиентов для отсылки на инкассо, в корреспонденции со счетом N 99999;

отосланные на инкассо, в корреспонденции со счетом N 91101;

полученные на инкассо от банков-нерезидентов, в корреспонденции со счетом N 99999;

принятая на экспертизу наличная иностранная валюта, в корреспонденции со счетом N 99999;

отосланная на экспертизу наличная иностранная валюта, учитываемая на отдельном лицевом счете N 91104, в корреспонденции с соответствующим лицевым счетом, на котором учитывалась принятая на экспертизу наличная иностранная валюта.

По кредиту счетов отражаются иностранная валюта, чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте, после получения ответов из банков-нерезидентов, отсылки на экспертизу, проведения экспертизы в корреспонденции со счетом N 99999.

Аналитический учет ведется в разрезе клиентов, по видам ценностей.

Счет N 912 «Разные ценности и документы»

9.22. Назначение счета — учет ценностей и документов:

марок и других документов на оплату государственных сборов и пошлин (счет N 91201). Учитываются по номинальной стоимости;

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

разных ценностей и документов, а также неперсонализированных и персонализированных платежных карт (счет N 91202). Учитываются по номинальной стоимости, если она известна, или в условной оценке 1 рубль за каждый документ, платежную карту, принятые ценности, если номинальная стоимость не указана;

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

документарных ценных бумаг (счет N 91202), за исключением ценных бумаг, принятых кредитной организацией на хранение на основании договоров хранения. Учитываются в условной оценке 1 рубль за одну ценную бумагу; казначейских обеспечений обязательств (счет N 91202). Учитываются в сумме принятого казначейского обеспечения обязательств;

Учитываются в сумме принятого казначейского обеспечения обязательств;

(в ред. Указаний Банка России от 02.10.2017 N 4555-У, от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

разных ценностей и документов, включая документарные ценные бумаги, отосланных и выданных под отчет, на комиссию платежных карт, переданных на персонализацию (счет N 91203), учитываются в оценке, указанной к счету N 91202;

бланков (счет N 91207). Учету подлежат бланки чековых книжек, бланки трудовой книжки и вкладыша в нее, другие бланки, используемые для оформления операций с денежными средствами и ценностями и имеющие типографские номера. Бланки учитываются в условной оценке 1 рубль за бланк (книжку). Бланки всех видов чеков, другие бланки хранятся в порядке, установленном руководителем кредитной организации. Заполненные бланки на этом счете не учитываются.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

В аналитическом учете ведутся лицевые счета по видам бланков с указанием их номеров и серий и по ответственным за хранение должностным лицам.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

Выдача бланков осуществляется на основании мемориального ордера, выписанного на работника, использующего бланки, при этом по кредиту счета N 91207 отражаются списанные бланки в корреспонденции со счетом N 99999. Кассовый работник при выдаче бланков на обороте мемориального ордера указывает номера и серии выданных бланков. Если до конца рабочего дня часть бланков не использована, то она сдается по мемориальному ордеру в места хранения, установленные руководителем кредитной организации, при этом неиспользованные бланки отражаются по дебету счета N 91207 в корреспонденции со счетом N 99999. На обороте мемориального ордера указываются номера и серии сдаваемых бланков. Наименование бланков указывается в самом мемориальном ордере.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

Если бланки хранятся под ответственностью работника кредитной организации, выдача бланков в течение рабочего дня регистрируется в журнале произвольной формы с указанием фамилии, имени и отчества (если имеется) работника, которому выдаются бланки, а также наименования, номера, серии бланков. Бланки выдаются под расписку получателя. Не использованные до конца рабочего дня бланки возвращаются работнику, ответственному за хранение бланков. В журнале указываются номера и серии сданных бланков. Факт сдачи бланков удостоверяется подписями лиц, сдавшего и принявшего бланки. На израсходованные и испорченные бланки составляется мемориальный ордер с указанием их наименований, номеров, серий, при этом кредитуется счет N 91207 в корреспонденции со счетом N 99999.

Бланки выдаются под расписку получателя. Не использованные до конца рабочего дня бланки возвращаются работнику, ответственному за хранение бланков. В журнале указываются номера и серии сданных бланков. Факт сдачи бланков удостоверяется подписями лиц, сдавшего и принявшего бланки. На израсходованные и испорченные бланки составляется мемориальный ордер с указанием их наименований, номеров, серий, при этом кредитуется счет N 91207 в корреспонденции со счетом N 99999.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

На испорченные бланки ежедневно составляются акты на уничтожение, подписанные работником, использующим бланки, и главным бухгалтером или, по его поручению, ответственным работником бухгалтерского подразделения, с указанием в акте, что испорченные бланки уничтожены. Акты прилагаются к мемориальным ордерам на выдачу бланков или к мемориальным ордерам на списание израсходованных и испорченных бланков. Бухгалтерские записи по внебалансовым счетам осуществляются на основании мемориальных ордеров в общем порядке.

(в ред. Указания Банка России от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 28.02.2019 N 5087-У;

(см. текст в предыдущей редакции)

драгоценных металлов (счета N 91204 и N 91205), учитываются по их стоимости.

По кредиту этих счетов списываются учтенные суммы в корреспонденции со счетом N 99999 или другими счетами внебалансового учета.

Аналитический учет ведется на лицевых счетах, открываемых по видам ценностей, бланков, их количеству, цене, стоимости, местам хранения. Аналитический учет казначейских обеспечений обязательств ведется на лицевых счетах, открываемых по каждому казначейскому обеспечению обязательств. Порядок ведения аналитического учета документарных ценных бумаг кредитными организациями определяется самостоятельно.

(в ред. Указаний Банка России от 02.10.2017 N 4555-У, от 28.02.2019 N 5087-У)

(см. текст в предыдущей редакции)

На счете N 91206 учитываются денежные средства, перечисленные за счет фондов и других специальных источников на строительство жилья и других объектов социально-бытового назначения при условии, что построенные объекты на балансе кредитной организации учитываться не будут. Счет активный.

Счет активный.

По дебету счета отражаются суммы переводов денежных средств в корреспонденции со счетом N 99999.

Перевод денежных средств производится на основании договоров с застройщиком, в которых должны быть указаны количество и площадь получаемых квартир, условия совместной эксплуатации жилых домов и объектов социально-бытового назначения.

По кредиту отражается стоимость полученных для работников кредитной организации квартир и введенных в эксплуатацию объектов социально-бытового назначения в корреспонденции со счетом N 99999.

В аналитическом учете ведутся лицевые счета, открываемые по каждому договору, с указанием цели перевода денежных средств, номера и даты договора, наименования застройщика.

КонсультантПлюс: примечание.

С 01.01.2024 в абз. 20 п. 9.22 вносятся изменения (Указание Банка России от 25.04.2022 N 6131-У).

На счетах N 91204 и N 91205 учитываются соответственно драгоценные металлы клиентов, находящиеся на хранении, и драгоценные металлы клиентов, отосланные и выданные под отчет. Порядок учета этих операций определяется нормативными актами Банка России по вопросам совершения операций с драгоценными металлами.

Порядок учета этих операций определяется нормативными актами Банка России по вопросам совершения операций с драгоценными металлами.

Счета корреспондируют со счетом N 99999.

На счетах N 91202 и N 91203 драгоценные металлы не учитываются.

Абзацы двадцать третий — двадцать седьмой утратили силу. — Указание Банка России от 15.02.2018 N 4722-У.

(см. текст в предыдущей редакции)

На счете N 91215 учитываются билеты лотерей, предназначенные для продажи населению. Учет ведется в условной оценке 1 рубль за штуку. Счет активный.

По дебету счета проводятся суммы поступивших билетов лотерей, предназначенных для продажи населению, в корреспонденции со счетом N 99999.

По кредиту счета списываются суммы:

проданных билетов лотерей в корреспонденции со счетом N 99999;

билетов лотерей, находящихся в пути, отосланных в подведомственные учреждения и выданных под отчет, в корреспонденции со счетом N 90705.

Аналитический учет ведется в разрезе выпусков лотерей и эмитентов.

На счетах N 91219 и N 91220 учитываются документы и ценности (кроме наличной иностранной валюты и чеков (в том числе дорожных чеков), номинальная стоимость которых указана в иностранной валюте), принятые, присланные и отосланные на инкассо. Учет ведется по номинальной стоимости, если она известна, или в условной оценке 1 рубль за каждый документ, за каждую принятую ценность.

Аналитический учет ведется на лицевых счетах по клиентам, видам документов и ценностей.

На счете N 91225 учитываются товары, переданные на основании договора хранения имущества участником клиринга клиринговой организации, выполняющей функции оператора товарных поставок, зачисленные на товарный счет участника клиринга и предназначенные для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу. Порядок аналитического учета определяется клиринговой организацией, выполняющей функции оператора товарных поставок. При этом аналитический учет должен обеспечить получение информации по участникам клиринга и видам товара. Товары учитываются в условной оценке 1 рубль за 1 единицу измерения товара, определенную условиями клиринга. Счет пассивный.

Товары учитываются в условной оценке 1 рубль за 1 единицу измерения товара, определенную условиями клиринга. Счет пассивный.

На счете N 91228 учитываются наличные денежные средства, принадлежащие Банку России, используемые для кассового обслуживания кредитных организаций. Счет активный.

(абзац введен Указанием Банка России от 28.02.2019 N 5087-У)

По счету отражаются суммы наличных денежных средств, принадлежащие Банку России, принятые (выданные) кредитной организацией в корреспонденции со счетом N 99999 «Счет для корреспонденции с активными счетами при двойной записи».

(абзац введен Указанием Банка России от 28.02.2019 N 5087-У)

Порядок ведения аналитического учета определяется кредитной организацией.

(абзац введен Указанием Банка России от 28.02.2019 N 5087-У)

Балансовые счета, виды и характеристики, номер балансового счета физических и юридических лиц, учет собственного имущества предприятия

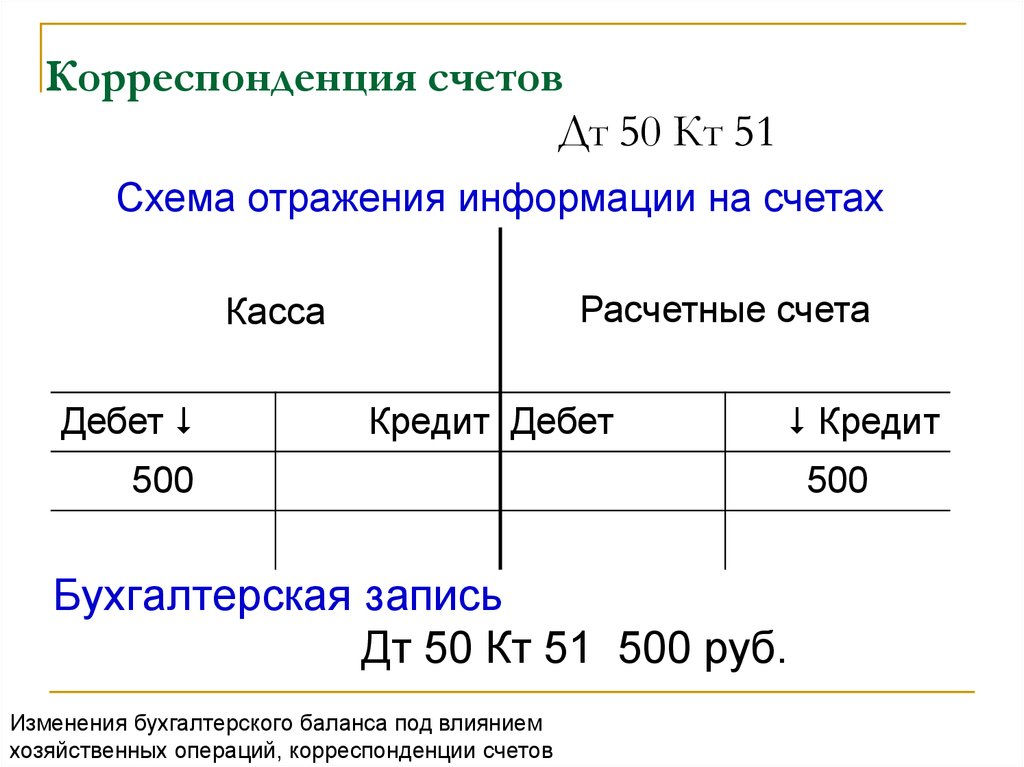

В бухгалтерском учете балансовые счета — это учетные позиции, показатели которых отражаются в балансе. Все они имеют дебет и кредит. Сумма операций по дебету счёта — дебетовый оборот. Сумма операций по кредиту, — кредитовый оборот. Результат соизмерения оборотов по дебету и кредиту — остаток или сальдо по счёту.

Все они имеют дебет и кредит. Сумма операций по дебету счёта — дебетовый оборот. Сумма операций по кредиту, — кредитовый оборот. Результат соизмерения оборотов по дебету и кредиту — остаток или сальдо по счёту.

Назначение балансовых счетов — учет собственного имущества предприятия.

Балансовые счета — виды и характеристики

Балансовые счета организаций

Балансовые счета физических лиц

Балансовые счета юридических лиц

Номер балансового счета

Назначение балансовых счетов — учет собственного имущества предприятия.

Балансовые счета подразделяют на:

— синтетические — счета первого порядка. Их номер обозначается тремя цифрами;

— аналитические — счета второго порядка. Их нумеруют пятью цифрами, причем первые три из них — номер счета первого порядка.

Балансовые счета — виды и характеристики

Основные виды балансовых счетов:

— активные, предназначенные для учета активов предприятия. В них уменьшение средств отражается по кредиту, а увеличение — по дебету, а сальдо бывает только дебетовым;

— пассивные, используемые для учета источников пополнения активов компании. На них уменьшение источников записывается по дебету, а увеличение — по кредиту. Их сальдо всегда будет кредитовым;

На них уменьшение источников записывается по дебету, а увеличение — по кредиту. Их сальдо всегда будет кредитовым;

— активно-пассивные, имеющие свойства двух предыдущих разновидностей счетов.

Существуют и другие виды балансовых счетов: основные, контрарные, регулирующие, дополнительные. Все они предназначены для уточнения расчетов.

Балансовые счета организаций

В банках на балансовых счетах организаций ведутся учетные операции с активами, поступающими от предприятий, учреждений. Так, на счетах первого порядка 10203 и 10204 учитываются акции финансового учреждения, принадлежащие, соответственно, государственным предприятиям и организациям и негосударственным организациям. В разделах 402-409 отражаются операции по обслуживанию клиентов банка, с глубокой детализацией по видам активов, по типам организаций, конкретно по каждому предприятию.

Балансовые счета физических лиц

На балансовых счетах физических лиц финансовые учреждения учитывают операции, проводимые с документами или денежными средствами физических лиц. Например, счет второго порядка 10205 — отражает уставный капитал кредитных организаций, сформированный акциями, находящимися в собственности физических лиц. Счет первого порядка 423 «Депозиты физических лиц» — отражает средства физических лиц, размещенные в виде вкладов. Используются и другие учетные позиции для проведения операций с банковскими картами граждан или ценными бумагами.

Например, счет второго порядка 10205 — отражает уставный капитал кредитных организаций, сформированный акциями, находящимися в собственности физических лиц. Счет первого порядка 423 «Депозиты физических лиц» — отражает средства физических лиц, размещенные в виде вкладов. Используются и другие учетные позиции для проведения операций с банковскими картами граждан или ценными бумагами.

Балансовые счета юридических лиц

Согласно плану счетов бухгалтерского учета, финансовые учреждения отражают учетные операции, проводимые с активами, принадлежащими учреждениям, компаниям на балансовых счетах юридических лиц. В качестве примера можно привести счета 61140, 61164, 40802 или 410-407. Именно на них учитывают переводы иностранной валюты, движение по лицевым счетам и другие операции. Для каждого клиента банка, для каждого типа операций выполняется детализация. Порядок формирования номеров счетов второго порядка и структура счетов должны подчиняться общим принципам.

Номер балансового счета

Номера балансовых счетов определяются планом счетов бухгалтерского учета и имеют установленное обозначение, структуру, определенное количество субсчетов, назначение. Так, денежные средства учитываются на счете 202, операции с клиентами — на счетах 401-479. Зная номер балансового счета, можно точно определить какие виды операций учитываются с его помощью. Принятый план счетов обязателен для всех кредитных организаций и способствует унификации бухгалтерского учета.

Так, денежные средства учитываются на счете 202, операции с клиентами — на счетах 401-479. Зная номер балансового счета, можно точно определить какие виды операций учитываются с его помощью. Принятый план счетов обязателен для всех кредитных организаций и способствует унификации бухгалтерского учета.

Совет от Сравни.ру: Для безошибочного отнесения операций на соответствующий счет, стоит воспользоваться разъяснениями к плану счетов.

Что означают кредит (CR) и дебет (DR) в балансе

К

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 05 июня 2022 г.

Факт проверен

Аманда Джексон

Факт проверен Аманда Джексон

Полная биография

Аманда Джексон имеет опыт работы в области личных финансов, инвестиций и социальных услуг. Она библиотечный профессионал, транскрипционист, редактор и проверяющий факты.

Узнайте о нашем редакционная политика

Что означает дебет (DR) и кредит (CR)?

Существует несколько теорий происхождения аббревиатур, используемых для обозначения дебета (DR) и кредита (CR) в бухгалтерском учете. Чтобы объяснить эти теории, здесь приводится краткое введение в использование дебета и кредита, а также в то, как возникла техника двойной записи.

Францисканский монах по имени Лука Пачоли разработал метод двойной записи. Пачоли теперь известен как «отец бухгалтерского учета», потому что разработанный им подход стал основой современного бухгалтерского учета. Пачоли предупреждал, что вы не должны заканчивать рабочий день, пока ваши дебеты не сравняются с кредитами. (Это уменьшает возможность принципиальных ошибок.)

Ключевые выводы:

- Термины «дебет» (DR) и «кредит» (CR) имеют латинские корни: дебет происходит от слова debitum , что означает «то, что причитается», а кредит происходит от Creditum , что означает «что-то доверенное». другое или кредит».

- Увеличение обязательств или собственного капитала является кредитом на счете, обозначенным как «CR».

- Уменьшение обязательств зачисляется по дебету, обозначается как «DR».

- Используя метод двойной записи, бухгалтеры вносят каждый дебет и кредит в два места в балансе компании.

Понимание дебета (DR) и кредита (CR)

Давайте рассмотрим основы бухгалтерского метода Пачоли или двойной бухгалтерии.

Например, компания XYZ выставляет счет клиенту А. Бухгалтер компании записывает сумму счета как дебет в разделе дебиторской задолженности балансового отчета и снова записывает ту же сумму как кредит в разделе доходов. Когда клиент А оплачивает счет компании XYZ, бухгалтер записывает сумму как кредит в разделе дебиторской задолженности и дебет в разделе кассы. Этот метод также известен как «уравновешивание книг».

Дебет (DR) и кредит (CR)

Оба термина дебет и кредит имеют латинские корни. Термин «дебет» происходит от слова debitum , что означает «причитающийся», а кредит происходит от Creditum , определяемого как «что-то, доверенное другому лицу, или ссуда».

Когда вы увеличиваете активы, изменение на счете является дебетом, потому что за это увеличение должно быть что-то причитающееся (цена актива). И наоборот, увеличение обязательств является кредитом, потому что оно означает сумму, которую кто-то другой дал вам взаймы и которую вы использовали для покупки чего-либо (причина соответствующего дебета в счете активов).

Термины «дебет» и «кредит» означают фактические учетные функции, обе из которых вызывают увеличение и уменьшение счетов в зависимости от типа счета. Вот почему простое использование «увеличения» и «уменьшения» для обозначения изменений в учетных записях не сработает.

Когда дело доходит до аббревиатур DR и CR для дебета и кредита, существует несколько теорий. Одна теория утверждает, что DR и CR происходят от латинского активного инфинитива настоящего времени  Наконец, некоторые считают, что нотация DR — это сокращение от «должник», а CR — это сокращение от «кредитор».

Наконец, некоторые считают, что нотация DR — это сокращение от «должник», а CR — это сокращение от «кредитор».

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Овунда, Адум Смит. «Система бухгалтерского учета с двойной записью Луки Пачоли: критика». Research Journal of Finance and Accounting, vol. 6, нет. 18, 2015, стр. 132-139.

Баладуни, Ваге. «Этимологические наблюдения за некоторыми терминами бухгалтерского учета». Журнал историков бухгалтерского учета. том. 11, нет. 2, осень 1984 г., стр. 108–109.

Мерриам-Вебстер. «Кредит».

Что это значит в банковском деле и трейдинге

К

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка.

Узнайте о нашем редакционная политика

Обновлено 31 декабря 2021 г.

Ярилет Перес

Факт проверен Ярилет Перес

Полная биография

Ярилет Перес — опытный мультимедийный журналист и специалист по проверке фактов со степенью магистра журналистики. Она работала в нескольких городах, освещая последние новости, политику, образование и многое другое. Она специализируется в личных финансах и инвестициях, а также в сфере недвижимости.

Узнайте о нашем редакционная политика

Дата валютирования — это дата в будущем, которая используется для определения текущей стоимости продукта или ценной бумаги, цена которой колеблется. Это дата, когда средства, активы или стоимость денег вступают в силу. Как правило, даты валютирования используются при определении оплаты финансовых продуктов и счетов, когда существует вероятность расхождений из-за различий во времени оценок. Такие финансовые продукты могут включать форвардные валютные контракты, опционные контракты и проценты, подлежащие уплате или получению по личным счетам.

Это дата, когда средства, активы или стоимость денег вступают в силу. Как правило, даты валютирования используются при определении оплаты финансовых продуктов и счетов, когда существует вероятность расхождений из-за различий во времени оценок. Такие финансовые продукты могут включать форвардные валютные контракты, опционные контракты и проценты, подлежащие уплате или получению по личным счетам.

На валютных рынках дата валютирования может называться «валютой», где она также может использоваться для описания стоимости одной валюты, выраженной с точки зрения ее обменного курса по отношению к другой.

Ключевые выводы

- Дата валютирования относится к некоторому будущему моменту времени, когда стоимость счета, транзакции или актива становится действительной.

- В банковском деле дата валютирования наступает, когда средства зачисляются на счет и становятся доступными для немедленного использования.

- Для торговли датой валютирования является время, когда транзакция полностью очищается и рассчитывается.

Дата валютирования в банковском деле

Когда получатель платежа предъявляет банку чек, банк кредитует счет получателя. Однако может пройти несколько дней, прежде чем банк получит средства от банка плательщика, при условии, что плательщик и получатель платежа имеют счета в разных финансовых учреждениях. Если получатель имеет доступ к средствам немедленно, банк-получатель рискует зарегистрировать отрицательный денежный поток. Чтобы избежать этого риска, банк оценивает день, когда он получит деньги от учреждения-плательщика, и держит средства на счете получателя до ожидаемого дня получения. По сути, банк публикует сумму депозита в течение нескольких дней, после чего получатель платежа может использовать средства. Дата высвобождения средств называется датой валютирования.

Аналогичным образом, когда банковский перевод осуществляется со счета в одном банке на счет в другом банке, датой валютирования является дата, когда входящий перевод становится доступным для банка-получателя и его клиента.

Дата валютирования в торговле

Когда существует вероятность расхождений из-за различий во времени оценки активов, используется дата валютирования. В торговле на рынке Форекс дата валютирования рассматривается как дата поставки, когда контрагенты по сделке соглашаются урегулировать свои соответствующие обязательства путем осуществления платежей и передачи права собственности. Из-за различий в часовых поясах и задержек банковской обработки дата валютирования спотовых сделок в иностранной валюте обычно устанавливается через два дня после согласования сделки. Датой валютирования является день, когда валюты торгуются, а не дата, когда трейдеры соглашаются на обменный курс.

Дата валютирования также используется на рынке облигаций для расчета начисленных процентов по облигации. При расчете начисленных процентов учитываются три ключевые даты: дата заключения сделки, дата расчета и дата валютирования. Дата сделки – это дата, когда сделка была совершена. Дата расчетов – это дата, когда сделка завершена.