Как вернуть до 27 % от стоимости покупок за рубежом через такс-фри

Приезжать из-за границы с покупками будет вдвойне приятно, если вам компенсируют часть потраченных денег. Рассказываем, как правильно воспользоваться системой Tax Free и сэкономить на шопинге за рубежом.

→ Что такое Tax Free

→ Кто может претендовать на возврат по системе такс-фри

→ С каких трат за границей можно вернуть НДС

→ Как оформить возврат налога и получить деньги

→ Вернут ли НДС полностью

→ В каких странах работает система такс-фри

→ На какую минимальную сумму нужно совершить покупку для возврата по Tax Free в разных странах

→ 5 главных советов по такс-фри для тех, кто спешит

Что такое Tax Free

VAT и GST — это аналоги НДСВ цену большинства товаров по всему миру включен НДС (он же VAT / GST) — налог на добавленную стоимость. В магазине покупатель оплачивает полную стоимость товара, включающую НДС, после чего продавец перечисляет НДС в бюджет государства.

Такс-фри (от английского Tax Free — «не облагается налогом») — это международная система, позволяющая вернуть НДС с покупок за рубежом.

Турист не пользуется государственными сервисами, доступными местным жителям, поэтому налоги вправе не платить. Для этого и нужна система Tax Free — она позволяет вернуть НДС, уплаченный при покупках за границей.

Кому вернут такс-фри

Получить возмещение Tax Free вправе иностранные туристы. Чаще всего это происходит при выезде из страны.

Система не распространяется на тех, кто с точки зрения государства не считается туристом. Если у вас есть рабочая или учебная виза, вид на жительство, статус беженца или вы провели в стране дольше определенного срока, то НДС вам не вернут.

С каких покупок можно и нельзя вернуть НДС

Можно получить возмещение НДС с покупок в магазинах, которые отмечены эмблемой Tax Free.

При вывозе из страны вещи должны быть не использованы и в заводской упаковке. Это часто проверяют. Если в Европе вы купили куртку и хотите вернуть сумму НДС, то надеть ее сможете, только покинув страну.

Чтобы вернуть НДС с покупок за границей:

- не пользуйтесь вещами до выезда из страны. Таможенникам вы должны предъявить новые вещи с ярлыками, чеками и в заводской упаковке;

- уложитесь в максимальный срок для проставления таможенной печати. В Европе, Китае и Уругвае у вас 90 дней с даты покупки, в Таиланде — 60 дней.

- с покупок на рынках и в магазинах без специальной эмблемы, так как они не участвуют в системе Tax Free;

- с покупок в интернет-магазинах;

- с услуг. Например, вам не компенсируют НДС с оплаченной гостиницы, экскурсии, поездки на такси или ужина в ресторан;

- с некоторых товаров, например, если они не облагаются НДС.

Как воспользоваться Tax Free и получить деньги

Шаг 1. Оплата покупки и получение квитанции такс-фри

Убедитесь, что магазин участвует в системе такс-фри. Обычно на входе и на кассах таких магазинов есть наклейки со словами Tax Free или Tax Refund.

Узнайте минимальную сумму, с которой возвращают налог, и выберите товаров на нее или выше. Чеки за разные покупки в одном магазине обычно разрешают суммировать, если все куплено в один день. Узнайте, можно ли суммировать покупки в одном торговом центре.

При оплате скажите, что хотите оформить форму (заявку) такс-фри. Иногда это делают прямо на кассе, в больших магазинах — чаще на отдельной стойке.

Сразу купить вещь без НДС нельзя, даже будучи туристом. Придется сначала оплатить полную стоимость, потом подать заявку на возврат суммы НДС.

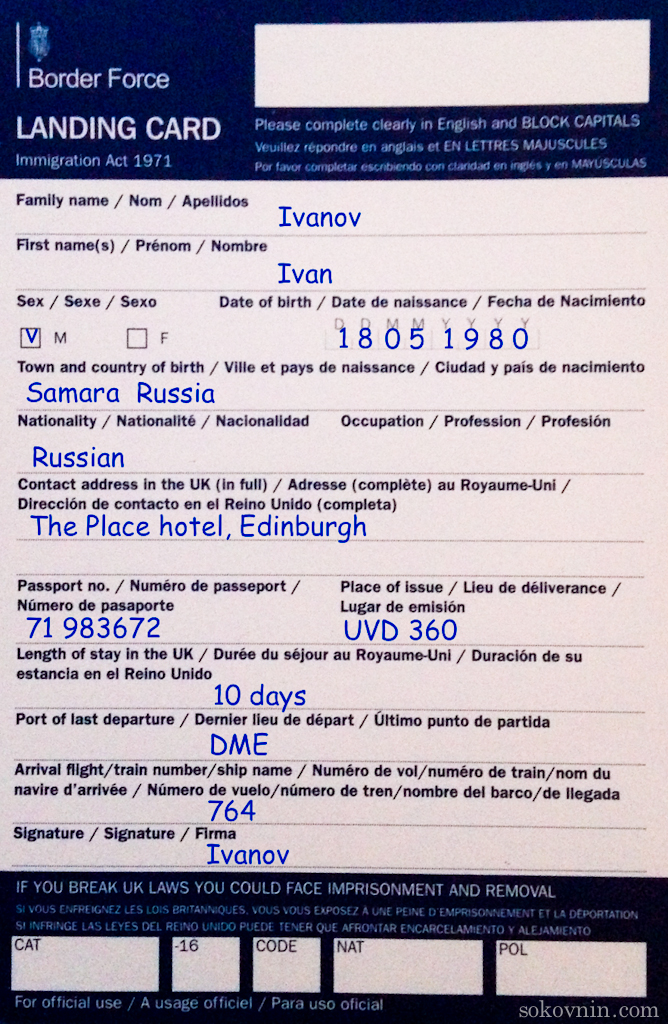

Приготовьте загранпаспорт. В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

Товарный чек и заявка Tax Free — разные бумажки. Товарный чек вы оставите себе, квитанцию такс-фри потом отдадите в обмен на сумму НДС, которую вам вернут.

Если в магазине вам дали пустой бланк такс-фри, не забудьте его заполнить, чтобы не делать это в последний момент в аэропорту.

Узнайте, как получить деньги. Детально уточните, что именно и в какой срок вы должны сделать, чтобы вам вернули НДС.

Шаг 2. Таможенный штамп и возврат налога

Схема возврата НДС — более-менее универсальная. Вы покупаете на минимальную сумму или больше → в магазине оформляют форму Tax Free напрямую или через посредника-оператора → при вылете из страны таможенники проверяют неиспользованные покупки и документы и заверяют форму такс-фри печатью → вы получаете сумму НДС наличными или на карту.

Но есть несколько вариантов, как именно вы будете подтверждать вывоз покупок, кто и где вам вернет НДС. Это зависит от страны, магазина, оператора такс-фри и вашего удобства. Уточните в магазине, как получить возврат, вот возможные варианты:

1) В городе через оператора такс-фри. В Европе очень распространены посредники-операторы Tax Free, самые известные — Global Blue и Premier (Planet). Они берут комиссию.

Если в магазине есть наклейки этих операторов, значит, на кассе по вашей просьбе могут оформить их фирменные формы Tax Free. Вернуть по ним деньги вы сможете в стране совершения покупки (сервис Early Refund, то есть ранний возврат), в аэропорту перед вылетом или дома по прилете.

Если оформляете ранний возврат в городе, то деньги вам выдадут сразу. Кажется, что это удобно, но многие потом сталкиваются со штрафами из-за того, что оператор не вовремя получил документы, подтверждающие вывоз товаров из страны.

Например, если вы получили деньги за ранний возврат от оператора Global Blue, то обязаны предоставить проштампованную таможней форму в течение 21 дня (для карт Visa, MasterCard, Amex) или 15 дней (для карты UnionPay) со дня покупки. Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

На фото — один из первых в Европе пассажей, роскошная Галерея Виктора Эммануила II рядом с собором Дуомо

2) Позже через магазин. Многие европейские магазины оформляют возврат НДС напрямую без посредника-оператора. После оплаты товара для вас заполнят зеленую форму Tax Free, в аэропорту таможенник поставит на нее печать, потом вы вернетесь в магазин и получите деньги. Или отправите проштампованную форму почтой, а деньги вам переведут на банковскую карту или счет.

Самих зеленых бланков в магазине может не быть: в этом случае вас попросят их купить и принести для заполнения.

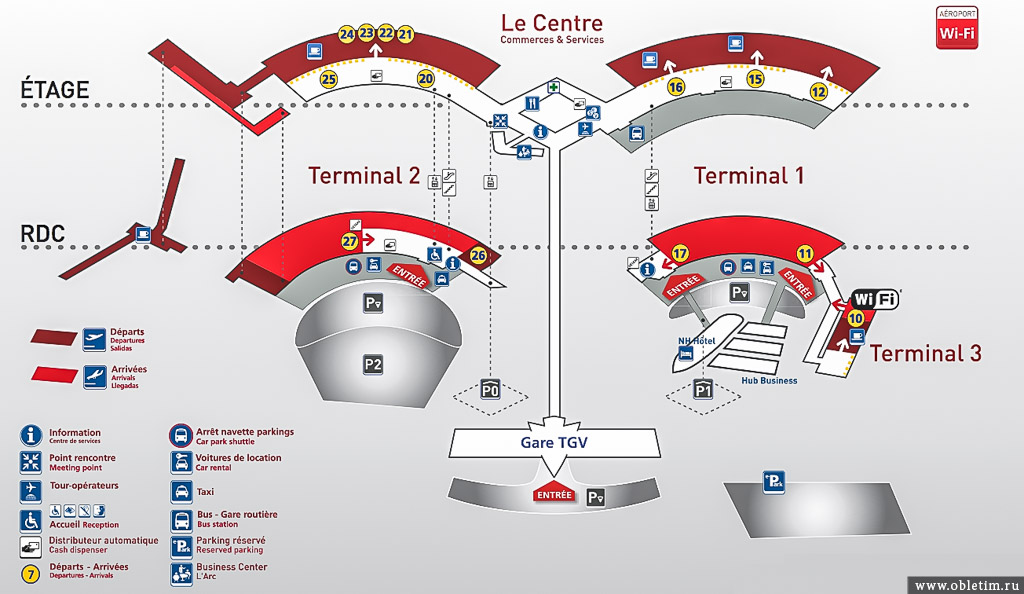

3) В аэропорту — самый распространенный вариант. В европейских аэропортах есть офисы посредников-операторов, в аэропортах других стран также возвращают налог по такс-фри.

Вне зависимости от того, как вы оформляете возврат налога, в аэропорту, как правило, нужно пройти таможенную проверку (Tax Free Validation) и поставить печать на форму такс-фри. Узнайте, нужно ли перед этим зарегистрироваться и получить посадочный талон.

Если планируете сдать в багаж вещи, по которым возвращаете налог, предупредите об этом на регистрации. Возможно, вас попросят потом отнести багаж на специальную стойку.

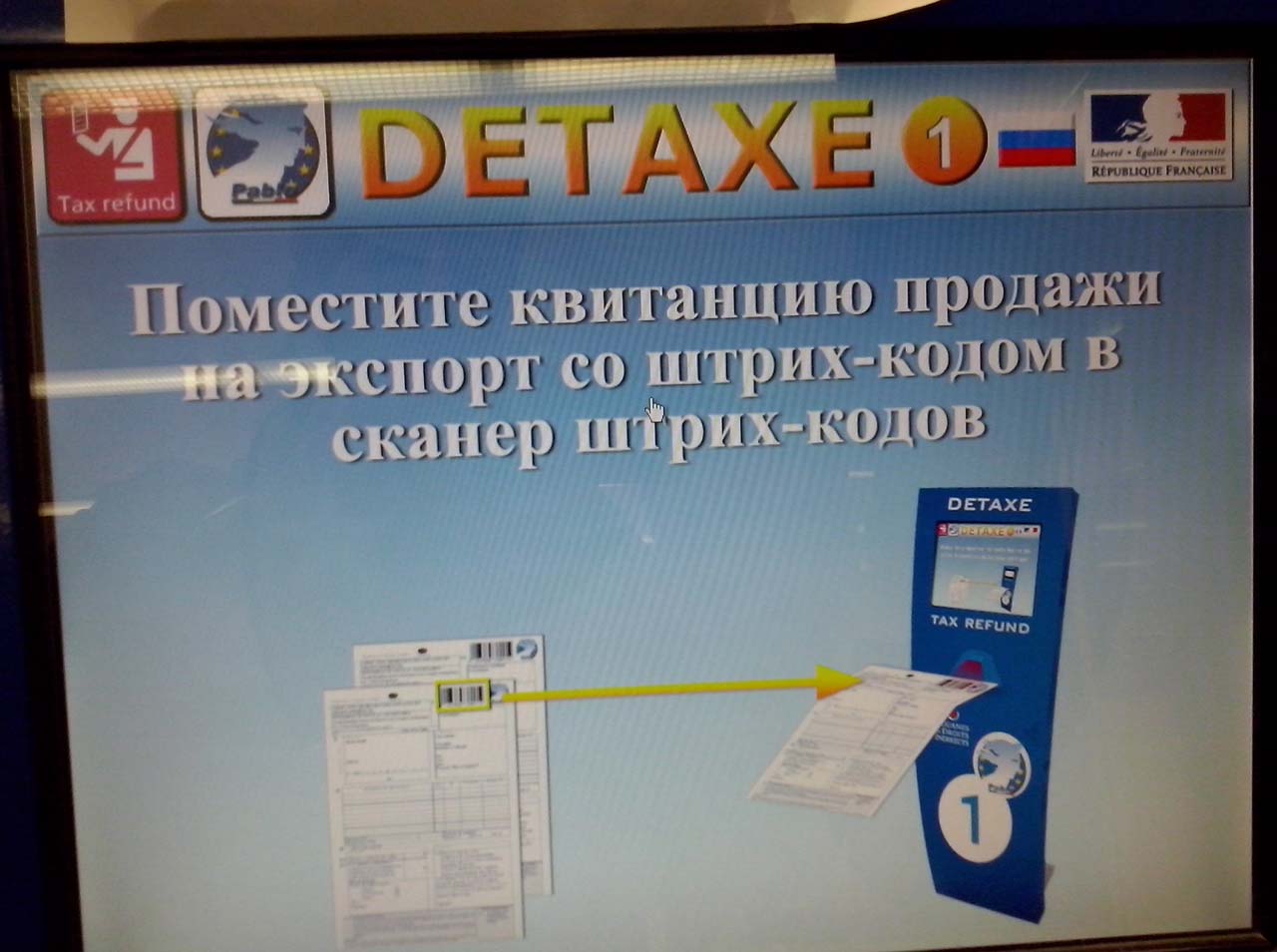

Бывает, что муторную таможню можно пропустить. К примеру, в Испании, если на чеке есть надпись ‘DIVA’, проставить печать можно электронно: просканируйте чек, а потом в зоне вылета в автомате получите деньги. В Таиланде отдельное таможенное оформление вообще не требуется: пройдя предполетный досмотр, покажите форму Tax Free из магазина и покупки на стойке VAT Refund For Tourists — и вам сразу выплатят НДС.

Получив печать в форму такс-фри на таможне, проходите в зону вылета. Если там есть офис Tax Free / VAT Refund, то отдавайте квитанцию, и вам вернут налог. Деньги выдадут наличными сразу или перечислят на карту (процесс занимает до двух месяцев), посчитайте, как будет выгоднее.

Если офис Tax Free закрыт или его нет, вы можете отправить документы в конверте, который вам выдали в магазине. Обычно в аэропорту есть фирменные почтовые ящики операторов такс-фри. Если нет — воспользуйтесь обычной почтой в стране вылета или после прилета или зайдите в офис оператора после возвращения домой.

Перед отправкой конверта почтой сфотографируйте форму такс-фри.

На таможенное оформление и в офисах Tax Refund часто бывают очереди: приезжайте в аэропорт не позднее чем за 4 часа до вылета.4) В своей стране после возвращения. Если вы не успели разобраться с возвратом НДС перед вылетом, еще не все потеряно. Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Вернут ли полную сумму НДС

НДС — это процент, начисляемый на стоимость товара. Допустим, на ценнике написано 50 €, ставка НДС — 21 %. Значит, НДС — 10,5 €, и в идеальном случае именно столько вам и вернут.

В Европе многие магазины сотрудничают с посредниками — операторами такс-фри, которые за свои услуги берут комиссию.

Сколько стоят услуги Global Blue по возврату такс-фри:

- При возврате наличными в аэропорту — 3 € за каждую форму Tax Free, налог возвращают в валюте страны, в которой находитесь.

Учтите, что менять деньги в зоне вылета обычно невыгодно;

Учтите, что менять деньги в зоне вылета обычно невыгодно; - При возврате на банковскую карту — комиссии нет, но деньги конвертируют (иногда дважды) по плохому курсу, причем за конвертацию предусмотрена комиссия 3–5 %. В итоге потери могут быть гораздо больше 3 €.

Другие операторы такс-фри тоже берут комиссию и штрафуют, если вы оформили возврат в городе, а потом не вовремя отправили проштампованную таможенниками форму.

В некоторых магазинах можно вернуть НДС самостоятельно без комиссии.

В каких странах можно вернуть НДС с покупок

Система такс-фри работает примерно в полусотне стран, среди которых:

Австралия

Австрия

Азербайджан

Аргентина

Армения

Бельгия

Болгария

Великобритания

Венгрия

Вьетнам

Германия

Греция

Дания

Израиль

Индонезия

Ирландия

Исландия

Испания

Италия

Канада

Кипр

Корея

Латвия

Ливан

Литва

Лихтенштейн

Люксембург

Македония

Малайзия

Марокко

Мексика

Нидерланды

Норвегия

Польша

Португалия

Россия

Румыния

Сербия

Сингапур

Словакия

Словения

США

Таиланд

Тайвань

Турция

Финляндия

Франция

Хорватия

Чехия

Швейцария

Швеция

Эстония

Южная Африка

Япония

Минимальная сумма покупки для возврата такс-фри и сколько вернут в разных странах

О ставках НДС и минимальной сумме покупок, с которой делают возврат, вам расскажут во всех магазинах, работающих с системой такс-фри. Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

| Страна | Минимальная сумма покупки | НДС |

|---|---|---|

| Австрия | 75,01 евро | 20 % |

| Венгрия | 50000 венгерских форинтов (~ 170 евро) | 27 % |

| Германия | 25 евро | 19 % |

| Испания | 90,16 евро | 21 % |

| Италия | 154,94 евро | 22 % |

| Кипр | 50 евро | 19 % |

| Литва | 55 евро | 21 % |

| ОАЭ | 250 дирхамов (~ 61 евро) | 5 % |

| Польша | 200 злотых (~ 47 евро) | 23 % |

| Таиланд | всего за поездку 5000 батов (~ 148 евро), каждая покупка — 2000 батов (~ 59 евро) | 7 % |

| Финляндия | 40 евро | 24 % |

| Франция | 175,01 евро | 20 % |

| Япония | 5000 иен (~ 42 евро) | 8 % |

В Европе система возврата такс-фри хорошо отработана. Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Минимальная сумма в Европе привязана к стране покупки, налог возвращают при выезде из границ ЕС или Шенгенской зоны (в зависимости от того, куда входит страна). Если вы купили на минимальную сумму в Германии и выезжаете из Франции, то формы Tax Free вам засчитают по немецкой минимальной сумме 25 евро, а не по французской 175,01 евро.

В США ситуация немного другая. Вместо НДС к стоимости товаров добавляют налог с продаж, который различается по штатам — от 0 до 10,5 %.

Выгоднее всего — закупаться в штатах, где налога с продаж нет: в Делавэре, Монтане, Нью-Гэмпшире и Орегоне. На Аляске правительство штата налог с продаж не взимает, но его установили многие местные органы власти.

Среди штатов с ненулевым налогом с продаж вернуть его обратно по системе, аналогичной такс-фри, можно в Луизиане и Техасе. Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

5 советов, как вернуть НДС по системе такс-фри

В какую бы страну вы ни ехали, следуйте нашим простым советам:

- До поездки уточните минимальную сумму покупки для возврата НДС.

- Носите с собой загранпаспорт и старайтесь выбирать магазины с эмблемой Tax Free.

- Не доставайте из упаковки и не используйте купленные вещи, с которых хотите вернуть налог. Сохраните конверт с чеком и формой такс-фри.

- Узнайте, где в аэропорту находится пункт таможенной проверки покупок Tax Freе и офис нужного оператора.

- Приезжайте в аэропорт за 4 часа до вылета, чтобы все успеть.

Удачных вам покупок!

Читайте также:

Лучшие распродажи и аутлеты в Европе

Что делать, если за границей у вас украли деньги и документы

Как сэкономить на аренде машины

Задержка и отмена рейса: права пассажиров и обязанности авиакомпаний

15 полезных сервисов Скайсканера, о которых вы могли не знать

Особенности системы Tax Free в Санкт-Петербурге

Согласно Постановлению Правительства Российской Федерации от 06.02.2018 №105 «О реализации пилотного проекта по компенсации физическим лицам – гражданам иностранных государств суммы налога на добавленную стоимость при вывозе товаров за пределы таможенной территории Евразийского экономического союза» на территории Санкт-Петербурга установлен следующий перечень мест размещения организаций розничной торговли или их обособленных подразделений для включения в перечень организаций розничной торговли:

- ул.

Большая Конюшенная;

Большая Конюшенная; - ул. Большая Морская;

- Большой просп. Петроградской стороны;

- просп. Космонавтов;

- Лиговский просп.;

- Московский просп.;

- Невский просп.;

- набережная реки Мойки;

- ул. Садовая.

На сегодняшний день в Санкт-Петербурге функционирует следующие торговые точки, обеспечивающих возможность осуществления возврата налога на добавленную стоимость для иностранных граждан:

- Ул. Большая Конюшенная, д. 21-23 – Дом ленинградской торговли

- Бутики, расположенные на Невском проспекте: Невский пр., д. 11, д. 12, д. 16, д. 35, д. 36, д. 152, д. 152 литер А, д. 153;

- Невский пр., д.114-116 литер А — торгово-развлекательный центр «Невский центр»

- Московский пр., д. 205, д. 207, д. 220 – универмаг «Московский»;

- Набережная реки Мойки, 73 А – Универмаг «У Красного моста»;

- Лиговский проспект, д.

30 – торгово-развлекательный центр «Галерея»;

30 – торгово-развлекательный центр «Галерея»; - Пассажирский порт Санкт-Петербурга «Морской фасад»;

- Бутики аэропорта «Пулково»

Памятка по совершению покупок по системе Tax Free размещена на сайте НКО «Глобал блю».

Чтобы воспользоваться системой Tax Free необходимо знать следующее:

- Вам доступен Tax Free, если вы гражданин страны, которая не входит в Евразийский экономический союз (Армения, Беларусь, Казахстан, Киргизия и Россия) и в случае, если покупки совершены в магазинах, список которых утверждается Министерством торговли РФ;

- Сроки проставления печати: 3 месяцев с даты покупки;

- Срок действия Tax Free формы с печатью таможни: 1 год с даты покупки;

Таможенные пункты, на которых можно получить печать на Российские Tax Free формы:

- Международный аэропорт Пулково (LED)

- Большой порт Санкт-Петербург

- Пассажирский порт Санкт-Петербург

4. Товары должны быть доступны для предъявления на стойке таможенной службы. Товары должны быть экспортированы с территории Российской Федерации за пределы таможенной территории Евразийского экономического союза в течение 3 месяцев со дня покупки.

Товары должны быть доступны для предъявления на стойке таможенной службы. Товары должны быть экспортированы с территории Российской Федерации за пределы таможенной территории Евразийского экономического союза в течение 3 месяцев со дня покупки.

Не подлежат возврату налога акцизные товары (алкогольные напитки и табачные изделия), автомобили, нефтяная продукция.

Возвращаем Tax Free в Петербурге: пошаговая инструкция

4 июля 2019

19187

Время чтения: 3 мин

Tax Free – это международная система, позволяющая вернуть деньги за налог на добавленную стоимость (НДС). Система распространяется только для товаров, приобретенных за границей. Получить Tax Free могут иностранцы, не имеющие вида на жительство, статуса беженца, рабочей визы в стране, где сделана покупка.

Система распространяется только для товаров, приобретенных за границей. Получить Tax Free могут иностранцы, не имеющие вида на жительство, статуса беженца, рабочей визы в стране, где сделана покупка.

Условия для получения Tax Free

Возврат налога можно получить для следующих видов покупок: одежда, обувь, бытовая техника и электроника, аксессуары, часы, ювелирные изделия, хозяйственные принадлежности и канцелярия. На услуги, книги, транспорт и покупки товаров через Интернет компенсацию НДС сделать невозможно.

Минимальная сумма покупки. Такая сумма для Финляндии – 40 евро (ставка НДС 24 %). Важно: минимальная сумма должна быть отражена в одном чеке. Суммирование чеков не предусмотрено, поэтому если вы сделали много покупок в разных магазинах, но каждый из них меньше 40 евро, налог не вернут.

Сеть Tax Free Shopping. Магазин, в котором вы приобрели товар, должен обязательно входить в эту сеть. Как правило, на дверях магазина могут быть наклейки или внутри есть специальные таблички с логотипом оператора Tax Free, с которым сотрудничает этот магазин. Если ничего такого не заметили, спросите прямо об этом у продавца. Кроме того, продавец сразу оформит вашу покупку на особом бланке (там указывается сумма покупки, сумма возврата, ваши имя, фамилия и контактные данные). Чтобы убедиться, что вы иностранец, у вас могут попросить паспорт.

Магазин, в котором вы приобрели товар, должен обязательно входить в эту сеть. Как правило, на дверях магазина могут быть наклейки или внутри есть специальные таблички с логотипом оператора Tax Free, с которым сотрудничает этот магазин. Если ничего такого не заметили, спросите прямо об этом у продавца. Кроме того, продавец сразу оформит вашу покупку на особом бланке (там указывается сумма покупки, сумма возврата, ваши имя, фамилия и контактные данные). Чтобы убедиться, что вы иностранец, у вас могут попросить паспорт.

Фото: yle.fi

Таможенный штамп в чеке. Его наличие для возвращения денег обязательно. Получить его нужно у работника таможни на границе. Обратитесь заранее к сотруднику, чтобы перед прохождением паспортного контроля вас отправили к специальному человеку за штампом на получение Tax Free. Важно: специальный работник таможни имеет право посмотреть не только чек, но и сам товар. Не срывайте бирки и упаковочные пакеты, вещи должны быть новыми, не иметь следов использования.

Срок хранения чека. Получить возврат денег за товары, купленные в Финляндии, можно по чекам не старше 3 месяцев.

Приезжаем заранее

Если все условия соблюдены, то получить Tax Free вы можете прямо в международной («чистой») зоне аэропорта. Существует несколько операторов Tax Free, работающих по всему миру. Это компании Premium Tax Free, Global Blue, Innova Tax Free. Если вы видите офисы с их наклейками и/или надписями Cash/Tax Refund, то получить деньги можно там. Помните, что оформление Tax Free может занять больше времени, чем вы рассчитывали, особенно, если образовалась очередь. Поэтому проходите на контроль заблаговременно либо уже получайте денежный возврат в России, иначе сильно рискуете опоздать на самолет.

Фото: macos.ms

Возврат можно получить и на банковскую карту, но перевод приходит не сразу, а в течение 60 дней. У компании Global Blue есть еще один метод оформления Tax Free – почтой. Заполняете бланк на возврат с указанием реквизитов вашей карты и адреса электронной почты, запечатываете его вместе с вашими чеками в фирменный конверт и отправляете в офис компании. Если возникнут проблемы или вопросы, можно связаться через e-mail.

Если возникнут проблемы или вопросы, можно связаться через e-mail.

Как получить

Tax Free в РоссииУ компании Premium Tax Free представительство есть только в Москве, в аэропорте «Домодедово» – офисы «Дом-банка» в зоне внутренних и международных прилетов.

Global Blue – самая популярная компания в мире – насчитывает более 270 тысяч магазинов в 37 странах. Их офисы есть в Санкт-Петербурге.

Как получить

Tax Free в Санкт-ПетербургеВозврат производится в:

- АКБ «Славия»

Часы работы: пн-чт 09.30 – 17.45, пт 09.30 – 16.45, выходные – сб, вс

Адрес: пер. Гривцова 4/А - КБ «Энерготрансбанк»

Часы работы: пн-пт 9.30 – 18.00, выходные – сб, вс

Адрес: ул. Малая Морская 23, лит. А - АКБ «Ланта-Банк»

Часы работы: пн-пт 09.00 – 19.15, выходные – сб, вс

Адрес: пл. Карла Фаберже, дом 8, лит. Б - «НКО «Глобал Эксчейндж»

Часы работы: ежедневно с 8600 до 20:00.

Адрес: Park Inn Прибалтийская Отель и Конгресс Центр, 199226 Санкт-Петербург, ул. Кораблестроителей д.14

Проверка чека: smpbank.ru

Эмитенты возмещения

- Innova Tax Free

- Comercia Global Payments — La Caixa

- El Corte Ingles

- New Tax Free

материал по теме

Покупки и возврат «такс фри»

Tax free – это классический способ экономить на покупках, которым пользуются туристы по всему миру. EFinland объясняет, как оформить «такс фри» и вернуть часть денег.Максимальная сумма возврата наличными – 1500 евро, на кредитную карту – 5000 евро.

Важно!

При получении Tax Free наличными с каждого чека взимается комиссия.

Для получения возврата при себе необходимо иметь паспорт РФ, заграничный паспорт, чек Tax Free и копию квитанции (саму квитанцию) или товарный чек из магазина.

Полезные ссылки

Официальный сайт Global Blue

Официальный сайт Premium Tax

На расходы в зарубежных деловых поездках существует система Tax Free и для юридических лиц (Business Tax Free).

Между прочим

Примерно половина стран, в которых существует НДС, входят в систему возврата налога для иностранцев – где-то 50 из 100. А с 2018 года этот список пополнила и Россия. В связи с проведением чемпионата мира по футболу и в нашей стране иностранцу можно вернуть деньги при покупке дорогих вещей. Это не распространяется на страны Евразийского экономического союза (Армения, Белоруссия, Казахстан, Киргизия).

Фото: tass.ru

Елена Ганул

Понравилась статья? Поделитесь с друзьями

Поездка в Финляндию: вопросы и ответы Поездка в Финляндию: вопросы и ответыTax free продлится в России до конца 2020 года

Правительство продлило действие пилотного проекта tax free до конца 2020 года. По нему иностранцы могут компенсировать НДС, если вывозят товары за таможенную территорию Евразийского экономического союза. Об этом сообщило ИА RNS со ссылкой на пресс-службу исполнительного органа.

«Изменения, которые вносятся в постановление правительства РФ от 6 февраля 2018 г. … В пункте 4 слова „до 31 декабря 2019 г.“ заменить словами „до 31 декабря 2020 г.“», — заявлено в соответствующем документе.

Проект запустился в 2018 году в республиках Мордовия и Татарстан, Краснодарском крае, Волгоградской, Калининградской, Московской, Нижегородской, Ростовской, Самарской, Свердловской областях, Москве и Санкт-Петербурге. Таким образом, правительство решило проверить механизм его работы. Спустя некоторое время срок реализации пилотного проекта продлили до конца 2019 года.

Тогда к упомянутым территориям добавили организации розничной торговли, расположенные на популярных торговых улицах городов подмосковных Котельников и Химок и Екатеринбурга, Москвы и Санкт-Петербурга.

«Подписанным постановлением срок реализации пилотного проекта продлён до 31 декабря 2020 года. Расширена география субъектов Федерации — участников пилотного проекта за счет Приморского края, Хабаровского края и Ленинградской области. Кроме того, в целях обеспечения возможности участия в пилотном проекте наибольшего количества организаций розничной торговли установлено, что такие организации могут располагаться на всей территории субъекта Федерации — участника пилотного проекта (вместо конкретных адресов, предусмотренных в настоящее время)», — пояснило правительство.

Благодаря продлению планируют «достичь более качественного удовлетворения потребностей туристов и позитивно отразятся на динамике товарооборота в первую очередь дорогостоящих товаров, увеличив долю туристических расходов на осуществление покупок».

Ранее стало известно, что иностранные туристы смогут воспользоваться системой tax free в России уже в середине 2020 года.

Поделиться статьей

В Барселоне готовятся к уникальному концерту при свечах. Испания по-русски

Подпишитесь на наши новости и узнавайте первыми обо всех предложениях

Есть много прекрасных саундтреков, которые вышли за рамки фильмов, в которых когда-то прозвучали. Самые известные из них прозвучат на уникальном концерте при свечах Candlelight by Campari 18 июня в Барселоне. Вечер обещает быть волшебным благодаря тому, что концерт пройдет на открытом воздухе на территории двора модернистского здания Recinto Modernista de Sant Pau в окружении множества свечей. Организаторы не раскрывают секреты полного репертуара, но сообщают, что саундтреки к таким фильмам, как «Звездные войны», «Ла-Ла-Ленд» и «Властелин колец» там точно есть. Они обещают, что гостей удивит оформление пространства, а множество свечей создадут неповторимую атмосферу. На концерте струнный квартет будет сопровождать бас-гитара и барабаны.

Сотрудничество с Campari в этом году обещает, что зрители концерта Candlelight смогут также насладиться не только атмосферой, музыкой, прекрасными видами, но и коктейлями на основе алкогольных напитков Campari.

- Когда: 18 июня в 20:00

- Где: Recinto Modernista de Sant Pau (Carrer de Sant Antoni Maria Claret, 167, Barcelona)

- Стоимость: от 15 евро

Купить билеты можно по ссылке: https://feverup.com/m/96743?utm_source=barcelonasecreta&utm_medium=post&utm_campaign=96743_bcn&utm_content=candlelight-by-campari-bandas-sonoras&utm_term=profile_card_cta_96743.

Читайте новости Испании теперь и в Telegram – @espanarusa_news. Подписывайтесь на канал и будьте в курсе ключевых событий первыми!

АГ

Статья оказалась полезной?Да

(1) (0)Ссылки по теме:

Подпишитесь на наши новости и узнавайте первыми обо всех предложениях

Россия — Налог на прибыль — KPMG Global

Когда следует подавать налоговую декларацию? То есть, какой срок подачи налоговой декларации?

Обычно 30 апреля года, следующего за налоговым годом.

Иностранный гражданин может быть обязан подать налоговую декларацию при выезде, если он / она прекращает деятельность, приносящую налогооблагаемую прибыль в России на основе самооценки, и покидает Россию. Налоговую декларацию на выезд необходимо подать не позднее, чем за 1 месяц до выезда из России.

Каков конец налогового года?

31 декабря.

Каковы требования к налоговой декларации в России?

Физические лица, осуществляющие частную деятельность, в том числе индивидуальные предприниматели, физические лица, получившие доход, с которого не удерживался российский подоходный налог, и другие отдельные категории физических лиц обязаны подавать налоговую декларацию. С 1 января 2015 года в России введены новые правила, которые требуют, в частности, от российских налоговых резидентов отчитываться и уплачивать налог на нераспределенную прибыль контролируемых иностранных компаний.

Налоговые декларации должны быть поданы до 30 апреля года, следующего за налоговым годом, а окончательный налоговый платеж должен быть произведен не позднее 15 июля года, следующего за налоговым годом.

Как правило, если в течение календарного года иностранный гражданин прекращает деятельность, приносящую налогооблагаемую прибыль в России, как это предусмотрено в Налоговом кодексе Российской Федерации, и намеревается покинуть Россию, физическое лицо должно подать налоговую декларацию не позднее, чем за один месяц до отъезда из России. . Подоходный налог, подлежащий уплате в налоговой декларации при отъезде, должен быть оплачен в течение 15 дней с даты подачи налоговой декларации.

Несвоевременная подача налоговой декларации может повлечь за собой штраф в размере 5 процентов от невыплаченного налогового обязательства за каждый месяц просрочки. Общая сумма штрафа за несвоевременную подачу налоговой декларации ограничивается 30 процентами невыплаченного налогового обязательства, рассчитанного по налоговой декларации, но не может быть меньше 1000 рублей. За просрочку уплаты налога начисляются проценты в размере 1/300 ставки рефинансирования ЦБ за каждый день просрочки.

Россия радикально меняет налоговую среду для компаний-разработчиков программного обеспечения

Россия вступила в 2021 год с несколькими серьезными изменениями в налоговом законодательстве, заслуживающими особого внимания.В частности, Россия ввела льготный налоговый режим для местных компаний-разработчиков программного обеспечения, но отменила освобождение от налога на добавленную стоимость (НДС) для лицензий на использование программного обеспечения для подавляющего большинства поставщиков-нерезидентов.

Уникальный в России режим НДС для услуг, предоставляемых электронным способом (ESS) при транзакциях между предприятиями (B2B), может быть смягчен с возможным введением дополнительного налога на цифровые услуги (DST). Правила о месте поставки для целей НДС для трансграничных услуг также могут быть пересмотрены в течение нескольких лет, что потребует согласования в пространстве Евразийского экономического союза (ЕАЭС).

В этой статье кратко рассматриваются эти изменения и связанные с ними разработки, затрагивающие отрасли программного обеспечения и электронной коммерции.

Льготный налоговый режим для отечественных компаний-разработчиков программного обеспечения

Для правомочных российских ИТ-компаний и разработчиков электронного оборудования новые правила снизят налог на прибыль с 20% до 3% и отчисления на социальное страхование с 14% до 7,6%.

Этот преференциальный режим зависит от соблюдения ряда условий, которые многие участники рынка могут быть не в состоянии выполнить.Для применения пониженных ставок налога на прибыль и отчислений на социальное страхование российские компании должны одновременно выполнять следующие условия:

- Аккредитация в качестве ИТ-организации: действующие правила аккредитации просты и не накладывают ограничений на иностранное владение российской компанией, подающей заявку на аккредитацию. . Таким образом, российские дочерние компании иностранных компаний могут пользоваться льготным налоговым режимом. Аналогичные требования предъявляются к разработчикам электронного оборудования.Они должны быть внесены в специальный реестр Минпромторга России. Как и в случае с ИТ-компаниями, нет ограничений на иностранное участие в российских компаниях, претендующих на аккредитацию.

- Численность: в штате должно быть не менее семи человек.

- Структура доходов: не менее 90% доходов компании должно быть получено от продаж программного обеспечения, разработанного этой компанией, предоставления сопутствующих услуг или проектирования и разработки электронного оборудования.

Доходы от предоставления доступа к рекламе и программному обеспечению онлайн-рынка не считаются доходом от соответствующей требованиям ИТ-деятельности. Таким образом, льготный налоговый режим недоступен для онлайн-агрегаторов, операторов поисковых систем, социальных сетей, потоковых сервисов или многих дистрибьюторов программного обеспечения.

Крайне важно тщательно проанализировать целевую бизнес-модель, структуру доходов и предполагаемые линейки услуг / продуктов, чтобы они соответствовали корзине квалифицированных услуг и оценили потенциальные слабые места.

После этих законодательных изменений резко увеличилось количество заявок на аккредитацию ИТ-организаций. В этом контексте любая реструктуризация, например, фактическое выделение внутренней ИТ-функции в отдельное юридическое лицо, которое будет пользоваться льготным налоговым режимом, должна быть проверена в соответствии с общими законными правилами предотвращения уклонения от уплаты налогов и соответствующими решениями суда. доктрины (например, доктрины деловой цели и необоснованных налоговых льгот).

Отмена освобождения от НДС для лицензий на программное обеспечение

Освобождение от НДС в 2008 году для лицензий на программное обеспечение и базы данных будет существенно ограничено.Исключение будет применяться только к программному обеспечению и базам данных, включенным в Национальный реестр программного обеспечения России, и не будет доступно иностранным поставщикам программного обеспечения. Кроме того, исключение не распространяется на предоставление доступа к рекламе и программному обеспечению торговых площадок в Интернете.

Это существенное изменение может негативно повлиять на прибыльность иностранных ИТ-компаний на российском рынке. В зависимости от обстоятельств, возможно, потребуется пересмотреть текущие цены и существующие контракты на поставку программного обеспечения и сопутствующих услуг.

Отмененное освобождение может иметь наибольшее влияние на продажи иностранного программного обеспечения клиентам, которые не могут возместить «входной» НДС: физическим лицам и компаниям, не облагаемым НДС, например, предприятиям финансового сектора, малым и средним предприятиям (МСП), применяющие специальные налоговые режимы.

Сектор здравоохранения также пострадал. Многие иностранные поставщики, лицензирующие программное обеспечение (и его обновления), устанавливаемое на медицинское оборудование, импортируемое в Россию без НДС, теперь должны взимать 20% НДС со своих лицензионных сборов.Однако можно зарегистрировать медицинское программное обеспечение как медицинское устройство, которое потенциально может иметь статус освобожденного от НДС. В то же время еще предстоит увидеть, как регулирующий орган и российские суды разрешат конфликт между ранее установленным законодательством об освобождении от НДС на медицинские устройства и правилом 2021 года, отменяющим освобождение от НДС для лицензий на использование программного обеспечения.

Существующее освобождение от НДС для лицензий на патенты и ноу-хау остается неизменным и по-прежнему доступно как российским, так и иностранным компаниям.

Единый режим НДС для B2B ESS и ожидаемые изменения

Начиная с 2019 года (режим НДС для B2C ESS вступил в силу в 2017 году) иностранные поставщики электронных услуг российским компаниям и индивидуальным предпринимателям должны зарегистрироваться для целей налогообложения в России, взимать, самостоятельно отчитываться и перечислять НДС в российских рублях в бюджет РФ. Для этой обязательной налоговой регистрации нет пороговых значений. Технически, если у иностранного поставщика есть хотя бы одна небольшая сделка с компонентом ESS только с одним российским клиентом (включая российское аффилированное лицо поставщика), он должен зарегистрироваться в налоговом учете в России.

Соблюдение российского режима ESS является обременительным и подразумевает инвестиции в значительную адаптацию систем планирования ресурсов предприятия и необходимые консультации по юридическим, налоговым и бухгалтерским вопросам, что в целом не способствует повышению эффективности бизнес-процессов группы.

В отличие от многих европейских юрисдикций, в России нет отдельной регистрации плательщика НДС. Иностранные организации, которые регистрируются в России для соблюдения режима НДС в ЕСС, также считаются зарегистрированными для других целей налогообложения.Для многих иностранных поставщиков такая регистрация и соблюдение требований являются существенными дополнительными расходами и уязвимостью. Многие участники рынка решили не «продавать» в Россию по той же причине.

24 апреля 2019 года Федеральная налоговая служба России выпустила юридически необязательное письмо с инструкциями, которое, по сути, «разрешило» параллельное использование «старых» правил ESS в транзакциях B2B, начиная с 1 января 2019 года. либо новый режим, либо подход, изложенный в письме, сопряжены с дополнительными рисками для бизнеса, включая 10% -ный штраф с оборота за отсутствие необходимой регистрации.Некоторые российские заказчики даже отказываются приобретать ESS у незарегистрированных поставщиков ESS.

В целом новый режим нанес более серьезный ущерб бизнесу и вряд ли способствовал улучшению инвестиционного климата в России.

Многие зарубежные бизнес-ассоциации сейчас активно обсуждают границы целевого регулирования B2B ESS с Федеральной налоговой службой. Регулирующий орган предварительно согласился исключить внутрикорпоративные сделки из режима. Ключевой нерешенный вопрос на повестке дня заключается в том, согласится ли регулирующий орган также ввести порог налоговой регистрации на основе значимого минимального числа российских «деловых» клиентов определенного поставщика.

Еще неизвестно, насколько далеко будет готово пойти российское правительство, чтобы смягчить непопулярный режим ЕСС и в то же время обеспечить максимальные результаты сбора НДС в бюджет (в основном, в отношении операций с российскими МСП, которые никогда не пройти проверку налоговыми органами России).

Иногородним ИТ / программным компаниям может потребоваться открытие представительств в России

В начале февраля 2020 года российские СМИ заполнили новости об инициативе нижней палаты российского парламента о разработке мер, направленных на «закупку соответствие зарубежных ИТ-компаний российскому законодательству и их присутствие в России.«Скоро ожидается публикация законопроекта. Пока неясно, какие компании будут затронуты, и хватит ли «виртуального представительства» для предполагаемого соблюдения требований (например, для получения официальных сообщений от российских регулирующих органов).

Последствия такой инициативы могут быть слишком далеко идущими и могут отрицательно сказаться на ИТ-компаниях-нерезидентах, ведущих бизнес в России. Взаимодействие с российским режимом НДС в ЕСС еще предстоит определить.

Также возможно, что с точки зрения российского налогового законодательства, наличие местного представительства потенциально могло бы облегчить взимание оборотных штрафов за отказ от налоговой регистрации в соответствии с режимом НДС на ЕСС.

В конечном итоге такая регистрация могла бы также способствовать более тесной связи предприятий-нерезидентов с российской налоговой юрисдикцией, будь то в целях признания цифрового постоянного представительства или предоставления России больших прав аудита и налогообложения на основе правил, касающихся быть развитым.

Влияние такой инициативы должно быть тщательно оценено среди других факторов для целей структурирования в России.

Правила места поставки для трансграничных сервисных операций

В настоящее время российские правила места поставки для целей НДС не согласованы с правилами ЕС. За исключением определенных ограниченных категорий услуг (включая ESS, разработку программного обеспечения, ИТ-консалтинг), местом предоставления трансграничных услуг по умолчанию считается юрисдикция местонахождения поставщика.

Это несоответствие приводит к многочисленным спорам между договаривающимися сторонами по поводу российского НДС трансграничных услуг с элементом ESS. Последние могут не оцениваться отдельно, и часто бывает трудно определить, следует ли считать их вспомогательными по отношению к другим услугам и следовать месту их предоставления. В нормативных правилах или нормативных положениях нет четкого порога. Прецедентное право также ограничено по этим вопросам, что создает значительный уровень неопределенности для бизнеса.

Согласование правил, касающихся места поставки, с Директивой ЕС по НДС, возможно, могло бы решить проблему различного отношения к ESS и non-ESS в контрактах на смешанные услуги с российскими потребителями.

Недавно Минфин России объявил, что в опубликованной налоговой политике на 2021–2023 годы оно может пересмотреть свои правила в отношении места поставки, исходя из принципа страны проживания клиента. Россия — импортоориентированная юрисдикция, в том числе в сфере услуг. Таким образом, в целом он, вероятно, получит большие поступления от НДС в свой федеральный бюджет в результате возможных изменений.

Однако последствия таких радикальных изменений требуют тщательной оценки, основанной на результатах макроэкономического анализа и информации со стороны различных государственных органов и предприятий. Возможно, потребуется разработать специальные правила для некоторых секторов экономики, например, финансового, банковского, малого и среднего бизнеса, образования и здравоохранения. Большинство участников рынка в этих сегментах не считаются плательщиками НДС: любой дополнительный невозмещаемый НДС может привести к неблагоприятным последствиям для таких предприятий.

Кроме того, целевое регулирование необходимо привести в соответствие с правилами наднационального места поставок в ЕАЭС, в который входят Россия, Казахстан, Кыргызстан, Армения и Беларусь.Недавно эти правила были скорректированы в соответствии с российским режимом НДС для B2B ESS.

В целом, любые изменения контрактной модели и ценообразования на трансграничные услуги с российскими клиентами также должны быть дважды проверены с точки зрения ЕАЭС.

Соответствующие законодательные инициативы

В ожидании глобального консенсуса по Компоненту I ОЭСР Россия рассматривает возможность введения DST в дополнение к НДС для ESS; такое предложение Минфин уже озвучивал в 2019 году.Вероятные параметры потенциального перехода на летнее время не разглашаются, и до сих пор переход на летнее время в России остается только потенциальной разработкой в будущем.

Россия также уделяет пристальное внимание новым правилам ЕС по налогообложению НДС оффшорных розничных продавцов и торговых площадок в отношении трансграничных онлайн-продаж материальных товаров. Хотя в России пока нет соответствующего законопроекта по НДС, российские таможенные органы сейчас тестируют экспериментальный режим, позволяющий крупным зарубежным торговым площадкам взимать российские таможенные пошлины сверх розничных цен на товары.Если результаты эксперимента окажутся успешными, это может ускорить принятие требований ЕС по НДС для иностранных ритейлеров и торговых площадок.

Этот столбец не обязательно отражает мнение The Bureau of National Affairs, Inc. или его владельцев.

Арсений Сеидов — налоговый партнер компании Baker McKenzie в Москве. Он также возглавляет рабочую группу по налогообложению электронной торговли в Ассоциации европейского бизнеса и рабочую группу по налогообложению цифровой экономики Американской торговой палаты в России, где он также является членом совета директоров.

С автором можно связаться по адресу [email protected]

Основная информация о беспошлинных покупках в России

Система Tax Free: что это?

Это система возврата НДС. Сумма возвращается за товары, приобретенные иностранными гражданами при выезде. страна, в которой были приобретены эти товары. Это означает, что только резиденты страны должны платить НДС, в то время как иностранные граждане освобождены от этого. платежи.

Когда он появился в России?

28 ноября 2017 г. Президент России Владимир Путин подписал закон о введении возврата НДС Система в Российской Федерации для туристов из стран, не входящих в Евразийский союз (Россия, Беларусь, Армения, Казахстан и Кыргызстан). Закон вступил в силу с 1 января 2018 года. Туристам предоставляется возможность получить возврат НДС в размере 18%. Минимальная сумма покупки — 10 000 руб.

Что дает Tax Free System значит для россии?

«Эта система поможет привлечь иностранных туристов и повысить их интерес к покупке товаров в России», — сказала Ирина Гусева. Гусева

Ирина Михайловна

, Первый заместитель председателя комитета по бюджету

и налоги.

Она убеждена, что упрощение услуг по возврату НДС привлечет в Российскую Федерацию больше иностранных туристов.

Иностранцы будут заинтересованы в покупке как можно больше, так как знают, что смогут получить возврат НДС при выезде из России, — сказал парламентарий.

Какие будут изменения введен новым законом?

Документ поможет упростить процедура возврата налога, так как позволяет ритейлерам формировать электронные квитанции на товары, приобретенные иностранным гражданином, с общая сумма свыше 10 000 руб. в сутки.Система электронного документооборота будет устанавливается между всеми участниками системы Tax Free.

Минфин РФ уже объяснил, что квитанции будут автоматически отправляется в информационную систему таможенных органов. Иностранный гражданин должен предъявить вывозимый товар таможне и сообщить квитанцию. номер, а таможенники сделают все необходимые отметки. После этого электронный чек будет отправлено оператору, который вернет сумму иностранному гражданину.

8 советов по налогу на иностранцев, которые вам понадобятся американцу, живущему в Российской Федерации

Если вас тянет в большой город Москва или в такой регион, как Сочи, место проведения зимних Олимпийских игр 2014 года, Россия может многое предложить. Но как жизнь в России повлияет на вас в финансовом отношении? Вот самая важная налоговая информация, которую вам нужно знать, если вы живете в России.

Независимо от того, где вы живете в мире, вы все равно несете ответственность за уплату налогов в США.Вы должны ежегодно подавать налоговую декларацию для экспатов из США и включать в себя весь мировой доход, включая любой доход, который также подлежит налогообложению в России.

Хотя ваш доход по всему миру облагается налогом, есть несколько способов компенсировать налоги, которые вы платите в России, чтобы снизить ваши налоговые обязательства в США. Чтобы избежать двойного налогообложения (уплаты налогов в двух странах), вы можете претендовать на следующие важные льготы и исключения:

Если вы пройдете тест на физическое присутствие или тест на добросовестное проживание, вы можете исключить из своей налоговой декларации в США до 100 800 долларов США из вашего иностранного дохода за 2015 год (и 101 300 долларов США в 2016 году) с помощью исключения иностранного дохода (FEIE).Помимо FEIE, вы также можете вычесть часть своих жилищных расходов с помощью исключения иностранного жилья. Это исключение признает более высокую стоимость жизни в некоторых странах и в результате помогает снизить налогооблагаемый доход.

Иностранная налоговая льгота снижает ваш налог на иностранцев в США, доллар за доллар. Иностранный налоговый кредит будет ограничен налогами, которые относятся к российским доходам, облагаемым налогом в США. Это означает, что любой российский налог на ваш исключенный российский заработок (исключенный FEIE, Исключением иностранного жилья или из-за российских налоговых правил) не будет включен в расчет вашего иностранного налогового кредита в США.

Кто является резидентом РФ?

Если вы прожили в России не менее 183 дней в течение 12 месяцев подряд, вы считаются резидентом. Это важный фактор в налогообложении, поскольку нерезиденты облагаются налогом по гораздо более высокой ставке, чем резиденты. Кроме того, для нерезидентов не предусмотрены никакие вычеты или льготы (хотя это не включает вычеты и исключения, предусмотренные в США).

Облагается ли иностранный доход налогом?

Нерезиденты облагаются налогом только на доходы, полученные из российских источников.Резиденты должны декларировать доходы по всему миру и подавать налоговую декларацию, если они получают доход из-за пределов России.

Ставки налога на прибыль в Российской Федерации

В России действует единая ставка налога на доходы физических лиц. Физические лица платят 13% (нерезиденты платят 30%), а резиденты России также платят 9% от дивидендного дохода (который вычитается у источника).

Соглашение об итогах между США и Россией

В США и России нет Соглашения о суммировании, но, к счастью, отдельные сотрудники не платят в систему социального обеспечения, поэтому вероятность двойного налогообложения мала.

Срок уплаты налогов в Российской Федерации

Заработная плата и налоги на заработную плату удерживаются и выплачиваются российскими работодателями, поэтому физическим лицам нет необходимости подавать декларацию (если они не хотят требовать возмещения по детализированным вычетам). Частные предприниматели должны произвести 3 авансовых платежа по налогу 15 июля, 15 августа и 15 ноября. Остаток налога, подлежащего уплате после подачи декларации, подлежит уплате 15 июля следующего года.

Социальное обеспечение

Индивидуальные работники не платят социальное обеспечение, хотя индивидуальные предприниматели платят социальный налог со своего дохода.Ставка социального обеспечения для работодателей составляет 30%, но не более 796 000 рублей в год. При доходе более 796 000 рублей взимается дополнительный взнос в пенсионный фонд в размере 10%.

Прочие налоги

Резиденты платят 13% налог на прирост капитала, а нерезиденты платят 30%. Существует налог на добавленную стоимость (НДС) в размере 18%, который взимается с активов и услуг в России, а также с импорта.

Нужна помощь с уплатой налогов на иностранцев в США?

Наша команда преданных CPA и зарегистрированных агентов IRS здесь для вас.Начните с нами сегодня — мы позаботимся о вашем налоге на эмигрантов, чтобы вы могли вернуться к своему приключению за границей!

Первоначально опубликовано в 2014 г .; обновлено 2 сентября 2016 г.

Новые правила НДС для компаний, ведущих бизнес в России

Что такое «электронные услуги»?

В соответствии со статьей 174.2 Налогового кодекса Российской Федерации электронные услуги — это услуги, оказываемые в режиме онлайн (через Интернет). К ним относятся (список ниже не является исчерпывающим):

- предоставление права использования программного обеспечения, графики и видео в сети,

- предоставление услуг хостинга,

- предоставление складских помещений,

- предоставление доменных имен,

- администрирование информационных систем,

- и более

Электронные услуги не включают продаж товаров, когда заказ размещен онлайн, но товары доставляются без использования Интернета, продажи компьютерных программ на физических носителях, консультационные услуги по электронной почте и предоставление доступа в Интернет .

Важно отметить, что новые правила также применяются к электронным услугам, предоставляемым материнскими компаниями своим дочерним компаниям в России. Предоставление доступа к SAP или другому программному обеспечению для управления финансами, используемому компаниями одной группы компаний, будет типичным примером таких электронных услуг, начиная с 01.01.2019.

Что делать иностранным компаниям с 01.01.2019?

Согласно новым правилам, иностранные компании обязаны проходить регистрацию в Федеральной налоговой службе Российской Федерации для предоставления налоговых деклараций и уплаты НДС в бюджет Российской Федерации.

Если компания начала предоставлять электронные услуги до 1 января 2019 года, она должна подать заявку на регистрацию в Федеральной налоговой службе Российской Федерации не позднее 15 февраля 2019 года .

Если компания начинает предоставление электронных услуг в 2019 году, срок подачи заявки определяется как не позднее 30 календарных дней с даты начала предоставления таких услуг.

После регистрации иностранной компании в налоговом органе России ее реквизиты будут внесены в реестр на портале ФНС России «Налоговая служба интернет-компании» (https: // lkioreg.nalog.ru/ru/registry). Согласно информации из этого источника, к середине декабря 2018 года в Федеральной налоговой службе Российской Федерации было зарегистрировано 187 иностранных компаний. В основном это компании, оказывающие электронные услуги физическим лицам, что уже было обязательным с 2017 года.

Ставка НДС на электронные услуги составляет 16,67%.

Иностранная компания должна подать декларацию по НДС в электронном виде в налоговый орган через свой аккаунт на официальном сайте Федеральной налоговой службы Российской Федерации и соответственно уплатить НДС в бюджет.Российская компания, приобретающая электронные услуги у иностранных поставщиков, может удерживать НДС строго при условии, что иностранный поставщик зарегистрирован в налоговом органе России.

При этом необходимо неукоснительно соблюдать критерии оформления документации. Так, например, сумма НДС и ИНН иностранной компании (идентификационный номер налогоплательщика) должны быть указаны в платежных документах.

Следует принять во внимание, что даже несмотря на то, что законодательством предусмотрены определенные освобождения от НДС (например, лицензионный договор подлежит особому регулированию), иностранная компания, тем не менее, должна будет зарегистрироваться в российских налоговых органах для этих целей и предоставить НДС. декларации.

Новая практика применения правил не будет полностью ясна до начала 2019 года. Мы рекомендуем проверить контракты, которые уже были подписаны или должны быть заключены с российскими компаниями, чтобы выяснить, придется ли вашей компании регистрироваться в России. налоговые органы в 2019 году.

Нужна дополнительная информация?

Свяжитесь с нашим экспертом SWILAR LLC через Справочник экспертов!

импортно-экспортных налогов и пошлин в Китае в 2021 году

- В этой статье объясняются три типа налогов — налог на добавленную стоимость (НДС), потребительский налог и таможенные пошлины, — которые иностранные компании, экспортирующие или импортирующие из Китая, должны понимать.

- С 1 января 2021 года Китай дополнительно скорректировал часть своих таможенных пошлин, включая ставки пошлины на режим наибольшего благоприятствования (НБН), обычные ставки пошлин и временные ставки пошлин на некоторые импортные товары. Подробнее читайте в разделе о таможенных пошлинах в этой статье.

Китай принял ряд нормативных актов по снижению импортно-экспортных налогов и пошлин, чтобы способствовать более высокому уровню открытости и внутреннего потребления. Эти изменения могут повлиять на компании, которые импортируют и экспортируют налогооблагаемые товары и услуги с Китаем.

Управление этой сложной системой является основным списком общих принципов, которым должны следовать иностранные компании. Ниже мы объясняем три типа налогов, применимых к компаниям, импортирующим продукцию из Китая или экспортирующим продукцию в Китай — налог на добавленную стоимость (НДС), налог на потребление (СТ) и таможенные пошлины, а также описываем наиболее важные вопросы, связанные с этими налогами и обязанности, которые следует учитывать иностранным компаниям.

Налог на добавленную стоимость на ввозимые товарыС 1 апреля 2019 года НДС на импорт в Китай на импортируемые товары был снижен до 9 или 13 процентов, по сравнению с предыдущими 10 или 16 процентами, согласно заявлению Государственной налоговой администрации (STA) об углублении Реформа НДС (Сообщение STA [2019] No.39).

9-процентный налог доступен для определенных товаров, которые в основном относятся к категориям сельскохозяйственных и коммунальных товаров, тогда как 13-процентный налог применяется к другим товарам, облагаемым НДС, таким как промышленные товары.

Налогооблагаемые услуги, предоставляемые иностранными юридическими или физическими лицами в Китае, по-прежнему облагаются 6% НДС.

НДС на импорт можно рассчитать по следующей формуле:

НДС на импорт = общая оценочная цена × ставка НДС

= (Цена с уплатой пошлины + импортная пошлина + налог на потребление) × ставка НДС

= (Цена с уплатой пошлины + импортная пошлина) / (1-Ставка налога на потребление) × Ставка НДС

Потребительский налог на ввозимые товарыКитайский налог на потребление (CT) взимается с компаний и организаций, которые производят и импортируют налогооблагаемую продукцию, обрабатывают налогооблагаемую продукцию на условиях консигнации или продают налогооблагаемую продукцию.

К импортируемым товарам, облагаемым китайским потребительским налогом, относятся те, которые вредны для здоровья, например табак или алкоголь, предметы роскоши, такие как ювелирные изделия и косметика, а также товары высокого класса, такие как легковые автомобили и мотоциклы.

Для импортных товаров ставка потребительского налога варьируется в зависимости от типа товара, ввозимого в страну.

Расчет налога на потребление может производиться либо адвалорным методом, либо методом на основе количества, либо методом сложного налога.Формулы для расчета налога на потребление следующие:

Потребительский налог к уплате = Налогооблагаемая сумма продаж × ставка налога

Потребительский налог к уплате = Налогооблагаемый объем продаж × Сумма налога на единицу

Потребительский налог к уплате = Налогооблагаемая сумма продаж × Налоговая ставка + Налогооблагаемое количество продаж × Сумма налога на единицу

Таможенные пошлиныТаможенные пошлины включают импортные и экспортные пошлины.

Ставки таможенных пошлин на импорт включают ставки пошлины на режим наибольшего благоприятствования (НБН), обычные ставки пошлин, специальные преференциальные ставки пошлин, ставки пошлин на тарифные квоты (ТК), общие ставки пошлин и временные ставки пошлин на импорт, которые могут быть введены на указанный период времени.

Ставки таможенных пошлин на экспорт устанавливаются одного вида. Но также могут быть временные ставки пошлин на экспорт, которые могут применяться в течение определенного периода времени.

С 1 января 2021 года в общей сложности 8 580 импортированных товаров и 102 экспортируемых единицы облагались налогом в Китае, согласно Уведомлению о тарифах на импорт и экспорт КНР (2021) (Объявление Тарифной комиссии [2020] No. 11). Вы можете ознакомиться с основным списком различных ставок таможенных пошлин для затронутых товаров здесь.

Ввозные пошлиныСтавки таможенных пошлин на импортные товары состоят из:

- Ставки пошлины на режим наибольшего благоприятствования (НБН);

- Обычные ставки пошлины;

- Специальные льготные ставки пошлины;

- Ставки пошлин на тарифные квоты (TRQ);

- Ставки общих пошлин; и

- Предварительные ставки пошлины.

Ставки РНБ

Ставки пошлиныНБН применяются к следующим товарам, импортируемым в Китай:

- Импорт из стран-членов ВТО, в которых применяется положение о режиме наибольшего благоприятствования;

- Импорт из стран или территорий, заключивших двусторонние торговые соглашения, содержащие положения о режиме наибольшего благоприятствования с Китаем; и

- Импорт из Китая.

Ставки пошлины НБН являются наиболее часто применяемыми ставками импортных пошлин. Они намного ниже общих ставок, которые применяются к странам, не входящим в режим наибольшего благоприятствования.

Начиная с 1 января 2021 г., Китай утвердил временные ставки пошлин на в общей сложности 883 импортируемых товара, которые облагаются пошлинами режима наибольшего благоприятствования, а временные ставки пошлин ниже, чем тарифы режима наибольшего благоприятствования, согласно Уведомлению о плане корректировки временного импорта. Ставка налога в 2021 году (Сообщение Тарифной комиссии [2020] No.33).

Среди них лекарства от рака и материалы для изготовления лекарств от редких болезней будут освобождены от налогов при ввозе в Китай; Также будут снижены импортные пошлины на протезы клапана сердца и слуховые аппараты. Кроме того, Китай отменил временные ставки пошлины на импорт твердых отходов и возобновил ставки пошлины НБН.

Кроме того, с 1 июля 2021 г. ставки НБН для 176 из 484 продуктов в области информационных технологий будут дополнительно сокращены, в том числе для медицинских диагностических аппаратов, динамиков и принтеров.

Полный список принятых предварительных ставок пошлин для 883 продуктов и подлежащих снижению ставок РНБ для 176 продуктов в области информационных технологий можно найти здесь.

Обычные ставки пошлины

Обычные ставки пошлин применяются к импортным товарам, которые происходят из стран или территорий, которые заключили региональные торговые соглашения, содержащие льготные положения по ставкам пошлин с Китаем.

На данный момент Китай подписал двусторонние или многосторонние соглашения о свободной торговле более чем с 20 странами или регионами.Импортные товары, происходящие из этих стран и регионов, будут облагаться обычными ставками пошлин, которые обычно ниже, чем ставки пошлин режима наибольшего благоприятствования.

С 1 января 2021 г. Китай снизил обычные ставки пошлин с Новой Зеландией, Перу, Коста-Рикой, Швейцарией, Исландией, Южной Кореей, Австралией, Грузией, Пакистаном и странами Азиатско-Тихоокеанского торгового соглашения.

Кроме того, за исключением продуктов, в отношении которых материковый Китай взял на себя особые обязательства в соответствующих международных соглашениях, нулевые тарифы будут применяться ко всем продуктам, происходящим из Гонконга и Макао.

Специальные льготные ставки пошлины

Специальные льготные ставки пошлин применяются к импортным товарам, происходящим из стран или территорий с торговыми соглашениями, содержащими специальные льготные пошлины с Китаем. Как правило, они ниже ставок режима наибольшего благоприятствования и обычных ставок пошлин.

Тарифные ставки квотные ставки пошлин

Ставки тарифных квот Китая (TRQ) применяются к восьми категориям товаров: пшенице, кукурузе, рису, сахару, шерсти, хлопку и удобрениям.

Согласно схемам тарифных квот (TRQ) товары, ввозимые в рамках квоты, облагаются более низкой тарифной ставкой, а товары, ввозимые сверх квоты, облагаются более высокими ставками пошлин.

Например, ставка TRQ для импорта продуктов из пшеницы в рамках квоты составляет всего 1, 6, 9 или 10 процентов, что существенно ниже, чем ставка пошлины НБН в 65 процентов и общая ставка пошлины в размере 130 процентов или 180 процентов.

Общие ставки пошлины

Общие ставки пошлин применяются к импортным товарам, происходящим из стран или территорий, которые не охвачены какими-либо соглашениями или соглашениями или имеют неизвестное место происхождения.

Предварительные ставки пошлины

Китай обычно ежегодно обновляет временные ставки пошлин на определенные импортируемые товары, чтобы увеличить импорт и удовлетворить внутренний спрос.

Если существует временная ставка пошлины на импортируемые товары, к которой применяется тарифная ставка НБН, должна применяться временная ставка пошлины. Если предварительные ставки применяются к импорту, к которому применяются обычные или специальные преференциальные ставки пошлин, должна применяться меньшая из применимых ставок.Предварительные ставки не применяются к импорту, на который распространяется общий тариф.

Экспортные пошлиныЭкспортные пошлины облагаются только некоторыми сырьевыми товарами и полуфабрикатами.

С 1 января 2021 года Китай продолжает вводить экспортные пошлины или временные экспортные пошлины на 107 экспортных товаров с фиксированными и неизменными налоговыми ставками.

Прочие ставки пошлиныЗначительно более высокие ставки могут быть введены в соответствии с китайскими правилами в отношении демпинга, анти-субсидий и защитных мер.Ответные тарифы также могут применяться к товарам, происходящим из стран или регионов, которые нарушают торговые соглашения.

В ходе торговой войны между США и Китаем Китай ввел ответные пошлины на товары США на сумму 185 миллиардов долларов США, включая говядину, баранину, свинину, овощи, сок, растительное масло, чай, кофе, холодильники и мебель, среди прочего. многие другие предметы.

Разгрузка основных технических средствВ конце 2019 года Китай выпустил Каталог ключевого технического оборудования и продуктов, поддерживаемых государством ( 2019, версия ) и Каталог импортируемых ключевых компонентов и сырья для ключевого технического оборудования и продукции ( 2019 версия ) , вступившая в силу 1 января 2020 г.

Импорт определенных ключевых компонентов и сырья или экспорт определенного ключевого технического оборудования и продуктов, перечисленных в каталоге, на удовлетворяющие критериям китайские предприятия освобождаются от импортного НДС и таможенных пошлин.

Размер пошлины на импортные товарыСумма налогов на импорт и таможенных пошлин рассчитывается исходя из цены или стоимости ввозимых товаров. Эта величина называется величиной уплаты пошлины (DPV).

DPV определяется на основе цены товара по сделке, то есть фактической цены, прямо или косвенно уплачиваемой или подлежащей уплате внутренним покупателем иностранному продавцу с некоторыми необходимыми корректировками.

DPV включает транспортные расходы и страховые взносы на товар до разгрузки в месте прибытия в Китай. Ввозные пошлины и налоги, взимаемые таможней, исключаются из DPV.

Расчет импортно-экспортных налогов и сборовНалоги и пошлины на импорт, подлежащие уплате, могут быть рассчитаны после определения DPV и налоговых и тарифных ставок на товары. Формулы:

Ввозные пошлиныНалоги и пошлины на импорт, подлежащие уплате, могут быть рассчитаны после определения DPV и налоговых и тарифных ставок на товары.Как и налог на потребление, таможенные пошлины также рассчитываются на основе адвалорной, количественной или сложной формулы. Формулы:

Пошлина к уплате = DPV x Тарифная ставка

Пошлина к уплате = Количество ввозимых товаров x Размер пошлины за единицу

Пошлина к уплате = DPV x Ставка тарифа + Количество ввозимых товаров x Размер пошлины за единицу

Налоги на импорт и подлежащие уплате пошлины должны рассчитываться в юанях с использованием базового обменного курса, опубликованного Народным банком Китая.

Экспортные пошлиныНалоговая база для экспортных пошлин такая же, как и для импортных пошлин, то есть DPV.

DPV для экспортных пошлин основывается на цене сделки, то есть единовременной цене, полученной внутренним продавцом, экспортирующим товары покупателю.

Экспортные пошлины, расходы, связанные с перевозкой, и страховые сборы после погрузки на месте экспорта, а также комиссии, понесенные продавцом, не включены.

Эта статья была первоначально опубликована в марте 2013 года.Он был обновлен 11 июня 2019 г., 15 июля 2020 г. и 7 января 2021 г.

О нас

China Briefing написано и произведено Dezan Shira & Associates. Эта практика помогает иностранным инвесторам в Китае и делает это с 1992 года через офисы в Пекине, Тяньцзине, Даляне, Циндао, Шанхае, Ханчжоу, Нинбо, Сучжоу, Гуанчжоу, Дунгуане, Чжуншане, Шэньчжэне и Гонконге. Пожалуйста, свяжитесь с фирмой для получения помощи в Китае по адресу china @ dezshira.com.

У нас также есть офисы, помогающие иностранным инвесторам во Вьетнаме, Индонезии, Сингапуре, Филиппинах, Малайзии, Таиланде, Соединенных Штатах и Италии, в дополнение к нашей практике в Индии и России и нашим торговым исследовательским центрам в рамках инициативы «Один пояс, один путь».

Корпоративный налог 2021 | Законы и правила | Россия

1.

Налоговые соглашения и резидентство1.1 Сколько договоров о подоходном налоге действует в настоящее время в вашей юрисдикции?

По состоянию на 2020 год действует 83 договора, подписанных Россией.

1.2 Соблюдают ли они в целом Типовую конвенцию ОЭСР или другую модель?

Да, договоры обычно следуют Типовой конвенции ОЭСР и Типовой конвенции ООН.

1.3 Подписала ли ваша юрисдикция налоговое соглашение MLI и сдала ли ратификационную грамоту на хранение в ОЭСР?

Да, Россия подписала и ратифицировала налоговое соглашение MLI.В настоящее время в некоторые российские договоры вносятся поправки, основанные на положениях MLI.

1.4 Как правило, они включают правила противодействия злоупотреблениям?

Да, правила противодействия злоупотреблениям обычно включены.

1.5 Отменяются ли договоры какими-либо нормами внутреннего права (независимо от того, существуют ли они на момент вступления договора в силу или вводятся впоследствии)?

Международные соглашения (договоры, конвенции и др.) ратифицированные и инкорпорированные в российское законодательство имеют преимущественную силу над внутренними нормами.

1.6 Что такое критерий национального законодательства для определения резидентства компании? Изменилось ли приложение теста в ответ на COVID-19?

Как правило, свидетельство о налоговом резидентстве требуется для определения налогового резидентства компании.

1.7 Ожидается ли, что налоговые органы вашей юрисдикции пересмотрят статус компаний с двойным резидентом в тех случаях, когда MLI изменяет «разрешение конфликтов» в соглашении?

У нас нет информации по этому поводу.

2.

Операционные налоги2.1 Существуют ли в вашей юрисдикции документарные налоги?

В налоговом законодательстве документальные налоги не предусмотрены.

2.2 Есть ли у вас налог на добавленную стоимость (НДС) или аналогичный налог? Если да, то с какой скоростью? Обратите внимание на любое снижение скорости в ответ на COVID-19.

Да, общая ставка НДС составляет 20%. Сниженная ставка налога в размере 10% применяется к определенным социальным продуктам, таким как продукты питания, детская одежда, книги и периодические издания, лекарства и т. Д.

Ставка 0% применяется в основном для экспортных и реэкспортных операций.

В отношении COVID-19 ставки НДС не снижались. Однако в результате принятия мер COVID-19 список операций, освобожденных от НДС, был расширен.

2.3 Взимается ли НДС (или любой аналогичный налог) со всех транзакций или есть какие-либо соответствующие исключения?

Закон предусматривает исключения из налогообложения НДС по следующим операциям, в том числе: поставка основных средств, нематериальных активов и другого имущества некоммерческой организации для некоммерческой деятельности; продажа акций; продажа земельных участков и долей в нем; передача имущества по концессионным договорам; и отчуждение активов, принадлежащих лицам, признанным несостоятельными или банкротами.

Кроме того, в результате мер по COVID-19 поставка специального медицинского оборудования, инструментов может быть признана освобожденной от НДС.

2.4 Всегда ли все предприятия могут полностью его взыскать? Если нет, каковы соответствующие ограничения?

В соответствии с Налоговым кодексом РФ входящий НДС, как правило, подлежит вычету при соблюдении следующих условий:

- Суммы НДС должны быть предъявлены налогоплательщику при покупке товаров (работ, услуг, имущественных прав и т. Д.).), по счету-фактуре НДС или оплачивается налогоплательщиком при ввозе товаров на таможенную территорию России (в связи с суммой НДС, подлежащей уплате при ввозе товаров).

- Товары (работы, услуги, имущественные права и т. Д.) Должны быть приобретены для осуществления операций, облагаемых НДС.

- Покупатель должен правильно оформить покупку и иметь подтверждающие документы.

- Покупатель является плательщиком НДС.

2.5 Допускается ли в вашей юрисдикции группировка НДС, и если да, то является ли группировка НДС «только для учреждения», как это было в Швеции в деле Skandia ?

Никакая налоговая группировка для целей НДС законом не установлена.

2.6 Есть ли какие-либо другие налоги на транзакции, подлежащие уплате компаниями?

Закон не устанавливает налогов на операции. Однако в некоторых случаях некоторые суммы взимаются за определенные процедуры, например: гербовые сборы за некоторые процедуры регистрации или поправки к регистрации, внесенные государственным реестром, но обычно они являются номинальными; и нотариальные сборы за операции, требующие обязательного нотариального утверждения (e.грамм. корпоративные операции, такие как продажа акций, опционные контракты и т. д.).

2.7 Есть ли другие косвенные налоги, о которых нам следует знать?

Да, существует акцизный налог, которым облагаются производители алкоголя, бензина, дизельного топлива и табачных изделий.

3.

Международные платежи3.1 Облагаются ли подоходным налогом дивиденды, выплачиваемые местной компанией-резидентом нерезиденту?

Да, применяется ставка удерживаемого налога в размере 15% (WHT), если только льгота не применяется согласно соответствующему соглашению об избежании двойного налогообложения (DTT).

3.2 Будет ли взиматься налог у источника с роялти, выплачиваемых местной компанией нерезиденту?

Да, применяется ставка WHT в размере 20%, если только льготы не применяются согласно соответствующему DTT.

3.3 Будет ли взиматься налог у источника с процентов, выплачиваемых местной компанией нерезиденту?

Да, применяется ставка WHT в размере 20%, если только льготы не применяются согласно соответствующему DTT.

3.4 Будет ли ограничена компенсация уплаченных таким образом процентов ссылкой на правила «недостаточной капитализации»?

Нет, но «избыточная» сумма процентов считается дивидендами, которые не подлежат вычету из налоговой базы и облагаются налогом по ставке 15% (более низкие ставки могут применяться согласно соответствующему DTT).В данном случае также будет применяться компенсация суммы процентов по соответствующему договору.

3.5 Если да, то существует ли «безопасная гавань», в отношении которой гарантируются налоговые льготы?

Это не применимо в России.

3.6 Будут ли такие правила распространяться на задолженность, предоставленную третьей стороной, но гарантированную материнской компанией?

Да, правила «тонкой капитализации» применяются, если связанная сторона выступает поручителем по ссуде.

3.7 Существуют ли какие-либо другие ограничения на налоговые льготы при выплате процентов местной компанией нерезиденту, например, в соответствии с действием 4 BEPS?

Возможность вычета процентных расходов ограничена правилами недостаточной капитализации в России. Правила тонкой капитализации применяются к займам, предоставленным и / или обеспеченным 1) иностранными акционерами (юридическими или физическими лицами), которые прямо / косвенно владеют более 25% капитала должника или более 50% в каждой следующей компании в цепочке, или 2 ) компанией (иностранной или российской), считающейся аффилированной с указанной иностранной компанией.Процентные расходы подлежат вычету при условии, что сумма долга не превышает соотношение долга к собственному капиталу 3: 1 (12,5: 1 для банков и лизинговых компаний).

Дополнительно сложилась судебная практика по данному вопросу. Несмотря на то, что в соответствии с законом установлен только подход с фиксированным коэффициентом, налоговые органы начали оспаривать возможность вычета процентов, даже если формальные критерии не соблюдаются. Суды поддерживают такой подход и рассматривают долг как капитальные вложения или долевое финансирование, если реальное намерение сторон состояло в том, чтобы избежать уплаты налогов, замаскировав распределение прибыли с помощью операций с искусственным долгом.

Однако в недавнем налоговом деле (вынесенном в 2020 году) Верховный суд объявил другой подход к толкованию правил тонкой капитализации, согласно которому соблюдения формальных критериев недостаточно для применения правил тонкой капитализации. Правила тонкой крышки следует применять только тогда, когда имеет место фактическое уклонение от уплаты налогов, а не во всех случаях, когда соблюдаются формальные критерии. Однако такой подход является новым для российской судебной практики, и нет четкого понимания того, как он будет интерпретироваться другими судами в будущем.

3.8 Есть ли удерживаемый налог на арендную плату за недвижимость, выплачиваемую нерезидентам?

Да, доходы от сдачи в аренду или субаренды активов, которые используются на территории России, включая доходы от лизинговых операций, аренды и субаренды морских и воздушных судов, облагаются налогом в России.