как начать инвестировать в США — Финансы на vc.ru

В прошлую среду в Telegram-канале «Русский Венчур» состоялся прямой эфир «Венчурной среды» — программы, в рамках которой ведущие игроки индустрии делятся своим опытом.

1914 просмотров

Участники дискуссии обсудили нюансы инвестирования в США, дали советы тем, кто только собираются инвестировать на американском рынке. Спикерами эфира стали: Николай Давыдов (партнер в Davidovs и старший венчурный партнер в Fort Ross Ventures), Илья Голубович (управляющий партнер I2BF Global Ventures), Алексей Гирин (управляющий партнер Starta Ventures), Сергей Грибов (управляющий партнер Flint Capital).

Русскоязычные инвесторы в США инвестируют в американские стартапы русскоязычных фаундеров

В США приезжают и инвесторы, и стартаперы, потому что выход на американский рынок — это реальный шанс добиться международного успеха и заработать хорошие деньги. Чтобы активно инвестировать в стартапы соотечественников в США, нужно переезжать. Инвестиции по Zoom из России – не самый удачный вариант. Ключевым ресурсом всегда были и остаются люди, которые делают эти стартапы и инвестируют в них. Они должны понимать друг друга и иметь схожий менталитет. Русскоязычные предприниматели делают очень хорошие стартапы в США, а русскоязычные инвесторы понимают, как им помочь.

Помощь инвестора – это не только деньги, но и нетворкинг. Николай Давыдов, старший венчурный партнер в Fort Ross Ventures, отметил, что у этого фонда инвестиционный фокус ориентирован именно на русскоязычную аудиторию. «Мы помогаем этим стартапам расти, развиваться на глобальном рынке, в первую очередь, на американском. Мы помогаем привлекать американских партнеров, находить офис, нанимать сотрудников. У нас лучше получается это делать с русскоязычными фаундерами, чем с индусами, потому что русскоязычных стартаперов мы понимаем лучше», – прокомментировал Николай Давыдов.

Николай Давыдов, старший венчурный партнер в Fort Ross Ventures, отметил, что у этого фонда инвестиционный фокус ориентирован именно на русскоязычную аудиторию. «Мы помогаем этим стартапам расти, развиваться на глобальном рынке, в первую очередь, на американском. Мы помогаем привлекать американских партнеров, находить офис, нанимать сотрудников. У нас лучше получается это делать с русскоязычными фаундерами, чем с индусами, потому что русскоязычных стартаперов мы понимаем лучше», – прокомментировал Николай Давыдов.

Политика США ограничивает иностранных инвесторов

Последние пять лет Белый дом ставит существенные препятствия на пути иностранных инвесторов. Есть несколько индустрий, в которые иностранцы не могут зайти. Это аэрокосмический сектор, полупроводниковая промышленность, биотехнологии и энергетика. Развитию в данных сферах препятствует политика CIFIUS (Комитета по иностранным инвестициям в Соединенных Штатах), которая была запущена еще во время администрации Дональда Трампа. В результате этих барьеров многие инвесторы были вынуждены выходить из таких компаний или ограничить будущие инвестиции. Исторически американцы покрывали контролирующие доли в чувствительных отраслях, впоследствии таких отраслей стало больше. Они расширили спектр индустрий и технологий, которые попадают под CIFIUS.

Развитию в данных сферах препятствует политика CIFIUS (Комитета по иностранным инвестициям в Соединенных Штатах), которая была запущена еще во время администрации Дональда Трампа. В результате этих барьеров многие инвесторы были вынуждены выходить из таких компаний или ограничить будущие инвестиции. Исторически американцы покрывали контролирующие доли в чувствительных отраслях, впоследствии таких отраслей стало больше. Они расширили спектр индустрий и технологий, которые попадают под CIFIUS.

Важна локация

Чтобы участвовать в лучших американских сделках, нужно жить в США. Причем важна локация внутри США. Например, инвестор из Долины практически никогда не инвестирует в стартап в Бостоне. Пандемия не очень сильно повлияла на это правило.

Пандемия не очень сильно повлияла на это правило.

Конечно, вы можете попробовать инвестировать как ангел, находясь в России, но надо быть готовым к тому, что очень много денег придется сжечь. Фактически, это будут «деньги на учебу» начинающего инвестора.

Партнер Flint Capital Сергей Грибов уверен, что все-таки лучше инвестировать в компании, которые находятся поблизости. Он живет в Бостоне уже почти 30 лет, и инвестировал как ангел только в бостонские компании. Если хочется инвестировать в Штатах, стоит обратить внимание на венчурные фонды. По его словам, нередко такие инвестиционные компании заинтересованы в LP (limited partners), а став LP часто возникают и возможности ко-инвесторования, когда идет речь о сделках с чеками от $250 тысяч.

Инвестиции с платформами

К хорошим стартапам выстраивается очередь, а на платформах, вроде AngelList сидят те стартапы, которые не могут найти инвестора.

Алексей Гирин отметил, что платформы бывают разные. Есть платформы с лид-инвесторами, которые общаются с другими участниками сделок, а есть такие платформы, которые просто требуют денег. Присоединившись к первым, можно получить экспертизу и захеджировать риски

Российские и американские инвесторы

Американские и российские инвесторы ведут себя по-разному. Российские инвесторы часто чувствуют себя хозяевами по отношению к стартапу, в который вложились, американские – скорее помощниками и консультантами. Американцы в меру требовательны, многое отдают на откуп, доверяют фаундерам, а к неудачам относятся философски.

Американцы в меру требовательны, многое отдают на откуп, доверяют фаундерам, а к неудачам относятся философски.Это совершенно не характерно для российских инвесторов, которые болезненно реагируют на провалы, конфликтуют с фаундерами, не дают стартаперу второй шанс. Российские инвесторы настроены выжать все соки в краткосрочной перспективе и избавиться от балласта. В Америке инвесторы заточены на долгосрочную перспективу, отметил Николай Давыдов.

США как место прибыльных экзитов

Венчурные инвестиции в России отличаются от венчурных инвестиций США непредсказуемостью выхода инвесторов. В России мало стратегических инвесторов, готовых выкупать компании. Часто это приводит к ситуации, когда у стартапа лишь один потенциальный покупатель после большого количества инициированных основателем переговоров. Дорасти до выхода на биржу российскому стартапу тоже непросто.

В России мало стратегических инвесторов, готовых выкупать компании. Часто это приводит к ситуации, когда у стартапа лишь один потенциальный покупатель после большого количества инициированных основателем переговоров. Дорасти до выхода на биржу российскому стартапу тоже непросто.

В США инвесторы присматриваются к хорошим компаниям. Стартапы, которые стали зарабатывать стабильно $5-10 млн в год, довольно часто получают предложения о выкупе компании, отметил Сергей Грибов. Николай Давыдов также оценил низкий интерес российских инвесторов приобретать стартапы. Кроме того, он заметил, что компании-стратеги, собирающиеся выкупать стартапы, не имеют специалистов корпдевов: «Есть специалист M&A, но это не корпдев и поэтому он не может грамотно интегрировать стартап в стратегию корпорации. В этом плане российские экзиты – странные», – сказал Давыдов. Гирин поддержал тезис об отсутствии конкуренции за стартапы в России. Это явление влечет за собой невыгодные экзиты и оценку компании, не соответствующую ожиданиям. Илья Голубович отметил, что покупателей крайне мало, и особенно отметил нехватку интереса к Deep Tech и хардверным проектам. Их выкупают индустриальные игроки – государственные или негосударственные компании.

Это явление влечет за собой невыгодные экзиты и оценку компании, не соответствующую ожиданиям. Илья Голубович отметил, что покупателей крайне мало, и особенно отметил нехватку интереса к Deep Tech и хардверным проектам. Их выкупают индустриальные игроки – государственные или негосударственные компании.

Как сделать венчурную среду в России эффективной :: РБК Pro

Разберем, что такое выход из инвестиции, сравним выходы в России и ЕС и рассмотрим, какие меры необходимо принять, чтобы развивать венчурную среду в России

Третья и заключительная статья в серии материалов, подготовленных Максимом Шапировским, руководителем группы Deloitte Digital, о структуре и особенностях развития венчурной индустрии в России.

Читайте первую статью об основных игроках венчурной индустрии и о структуре инвесторов в России и за рубежом и вторую — о роли венчурных фондов и принятии инвестиционных решений — на «РБК Pro».

Выходы из стартапов

У инвесторов, среди которых много бизнесменов, есть определенные финансовые ожидания. Поэтому важная часть инвестирования в венчурный бизнес — успешный выход из сделки. Учитывается также, насколько быстро он произошел (временная стоимость денег) и сколько при этом заплатили. Выход важен не только инвестору, но и фонду, так как типовые условия сделки подразумевают 20% от сверхприбыли (за вычетом первоначальной инвестиции).

Типы выхода из стартапов

- сбыт акций через IPO/SPO (первичное или вторичное размещение на бирже),

- продажа акций на бирже,

- выкуп доли менеджментом стартапа,

- обратный выкуп акций,

- распродажа активов,

- списание — нулевой или негативный возврат инвестору.

Отметим, что продажа акций инвесторам популярнее продажи на бирже, потому что: 1) не все стартапы дорастают до состояния, когда выход на биржу служит логичным стратегическим решением, 2) в некоторых случаях компании не хотят становиться публичными.

Выходы из стартапов: ЕС и Россия

Выходы из венчурных инвестиций в ЕС, 2017 год

— составили €2,1 млрд,

— количество сделок — 1159,

— средний объем сделки-выхода, за исключением списаний, — €1,8 млн,

— в денежном выражении наиболее популярные такие выходы, как продажа акций инвесторам из индустрии, в которой оперирует стартап, — 42%, списание — 18%, публичное размещение акций (включая IPO и продажу уже котируемых акций) — 13%,

— по количеству сделок наиболее популярные такие выходы, как возмещение привилегированных акций и займов — 31%, продажа акций инвесторам из индустрии, в которой оперирует стартап, — 19%, списание — 17%. Примерно равное количество выходов в денежном выражении на списание и на размещение акций — нормальное состояние рынка. Вариативность формы выходов говорит об образованности инвесторов и доступности финансовых инструментов.

Выходы из венчурных инвестиций в России, 2017 год

— составили €44,5 млн,

— количество сделок — 20,

— в 2013–2017-м выходы в год варьировались от €4,5 млн до €1,089 млрд (при этом максимальное значение — это скорее исключительный случай),

— в денежном выражении наиболее популярные такие выходы, как продажа бизнеса или его долей стратегическим или финансовым инвесторам — около 99%, выкуп доли менеджментом стартапа — менее 1%.

Воронка инвестиций в России в 2017 году выглядит следующим образом: €3,4501 млрд — объем венчурных фондов, в том числе в венчурную среду вложено €106 млн, сумма выходов составила €44,5 млн.

Это сравнение наглядно показывает, насколько российский рынок венчурных инвестиций отстает от ЕС и по общему объему инвестиций, и по количеству сделок, и по возможностям выхода из инвестиции.

Что нужно для развития венчурной индустрии в России

В России уже немало сделано для формирования зрелого венчурного рынка, в том числе запущена Национальная технологическая инициатива (НТИ) — государственная программа мер по поддержке развития в России перспективных отраслей, созданы центры компетенций НТИ на базе вузов и научных организаций. Рассмотрим некоторые меры, которые будут способствовать развитию венчурной индустрии в стране.

- Услышать рынок и его участников. Необходимо взаимодействовать с участниками рынка напрямую — проводить интервью, опросы, собирать рабочие группы, а затем вовлекать на каждом этапе развития индустрии.

Кроме того, государство выглядит гораздо более привлекательным участником венчурной среды не в роли лидера, а в роли сквозного, вспомогательного партнера. Например, в Бразилии власти пообещали инвестировать в венчурную среду сумму, равную вложенным бизнесом средствам в эту отрасль. Такая инициатива позволяет бизнесу добавить уверенности в том, что государство поддерживает развитие венчурной среды, имеет серьезные намерения и готово рисковать вместе с бизнесом, прислушиваясь к его потребностям. Это наиболее популярный и привлекательный подход на фоне того, что у государства есть собственный план развития, под который привлекаются остальные участники венчурной среды.

Кроме того, государство выглядит гораздо более привлекательным участником венчурной среды не в роли лидера, а в роли сквозного, вспомогательного партнера. Например, в Бразилии власти пообещали инвестировать в венчурную среду сумму, равную вложенным бизнесом средствам в эту отрасль. Такая инициатива позволяет бизнесу добавить уверенности в том, что государство поддерживает развитие венчурной среды, имеет серьезные намерения и готово рисковать вместе с бизнесом, прислушиваясь к его потребностям. Это наиболее популярный и привлекательный подход на фоне того, что у государства есть собственный план развития, под который привлекаются остальные участники венчурной среды. - Внести корректировки в налоговую и регуляторную среду, на которой выстраивается венчурная индустрия. Следует пересмотреть политику инвестирования в стартапы для ряда инвесторов, например для пенсионных фондов, эндаумент-фондов и представителей финансового сектора, а также ввести налоговые послабления для инвесторов, участвующих в венчурных инвестициях.

- Взаимодействовать с иностранными и международными компаниями. Венчурная среда гораздо более открыта к партнерствам и взаимодействию между игроками, чем большинство бизнесов и индустрий. Партнерства локальных бизнесов и международных компаний могут дать дополнительный толчок к развитию, потому что российские участники, знающие специфику местного рынка, получат доступ к лучшим мировым практикам и смогут оперативнее запускать «пилоты» и масштабировать новые бизнесы. Для российских стартапов это к тому же возможность выйти на мировую арену и повысить свой статус.

- Развивать человеческий капитал. В России нет недостатка в талантливых и технически подкованных специалистах, у которых много знаний, идей и инновационных решений. Однако молодым предпринимателям зачастую не хватает бизнес-навыков, необходимых для венчурной индустрии, а именно: понимания маркетинговых инструментов для продвижения продуктов, умения презентовать идеи, финансовая грамотность.

Кроме того, многие боятся банкротства как финансового инструмента, поскольку знают, что это долгий процесс, а при какой-либо проверке вызывает много вопросов.

Кроме того, многие боятся банкротства как финансового инструмента, поскольку знают, что это долгий процесс, а при какой-либо проверке вызывает много вопросов. - Упростить и сделать безопасным движение предпринимателей в Россию и за границу. Фактически каждый инвестор знает, что большинство стартапов по достижении определенной зрелости мечтает переехать за границу, потому что там больше инвесторов, больше объем средней инвестиции и, главное, более развитая защита интеллектуальной собственности. Это значительно улучшит восприятие венчурной индустрии в России, в том числе заграничными бизнесами и предпринимателями, а также создаст благоприятную среду для привлечения иностранных талантов.

- Изменить роль государства в венчурной индустрии. Государственные органы, непосредственно участвующие в развитии венчурной среды, должны из инвестиционного агентства стать вспомогательным органом, который создает поддерживающие инструменты, чтобы

— проводить образовательные программы,

— предоставлять площадки для проведения встреч и обмена опытом,

— продвигать российские инновационные продукты и услуги на зарубежных рынках.

Такой орган может также играть роль «одного окна» для стартапов и предпринимателей, иностранных и отечественных инвесторов. Если государство все же нуждается в привлечении стартапов для реализации своих целей, инвестиционное и вспомогательное направления должны разделяться.

Читайте также первую статью Максима Шапировского, об основных игроках венчурной индустрии и о структуре инвесторов в России и за рубежом, и вторую — о роли венчурных фондов и принятии инвестиционных решений — на «РБК Pro».

Закрытый клуб инвесторов VentureClub приглашает на программу «Мировая венчурная среда — обзор и основные отличия»

Закрытый клуб инвесторов VentureClub приглашает на программу «Мировая венчурная среда — обзор и основные отличия»

На создание индустрии венчурного бизнеса в целом в России до недавнего времени оказывал влияние общемировой спад на рынке рискового капитала. Однако факты говорят о том, что в мире начинается новый венчурный бум. На нашей программе по обмену опытом «Мировая венчурная среда — обзор и основные отличия» — Вы получите уникальную возможность:проанализировать вместе с ведущими специалистами венчурные рынки Азии, Европы, Америки и научиться разбираться в них на уровне эксперта; разобрать стартапы по кусочкам и понять какому рынку они по вкусу.

Однако факты говорят о том, что в мире начинается новый венчурный бум. На нашей программе по обмену опытом «Мировая венчурная среда — обзор и основные отличия» — Вы получите уникальную возможность:проанализировать вместе с ведущими специалистами венчурные рынки Азии, Европы, Америки и научиться разбираться в них на уровне эксперта; разобрать стартапы по кусочкам и понять какому рынку они по вкусу.

Для кого эта программа?

- Бизнес-ангелов

- Начинающих венчурных инвесторов

- Топ-менеджеров крупных корпораций

Что получат участники программы?

- Доступ к экспертному сообществу в сфере венчурных инвестиций

- Бизнес-знакомства с другими инвесторами и представителями Фонда

- Приглашение на закрытые инвестиционные сессии VentureClub

- Привилегии при вступлении в закрытый клуб VentureClub

- Экспертную поддержку при выборе объектов для инвестиций

Кто организатор?

Закрытый клуб инвесторов VentureClub объединяет как начинающих бизнес-ангелов, так и опытных инвесторов в успешное венчурное сообщество, а также дает актуальные практические сведения и опыт о работе в инвестиционном поле на сегодняшний день.

Каковы цели данной программы?

- Развитие профессионального инвесторского сообщества по всей России (через построение базы профессиональных контактов)

- Выстраивание совместной работы между опытными и начинающими в венчурном инвестировании участниками рынка

- Обмен опытом и мониторинг зарубежных рынков

- Раскрытие сущности венчурного инвестирования как важнейшего источника внебюджетного финансирования научных исследований, прикладных разработок и инновационной деятельности

- Возможность синдикативных инвестиций в ряд проектов с участниками клуба

Какая форма обучения?

Очные встречи с участниками программы. Разбор кейсов. Сочетание теории и практики на каждом занятии. Ответы на важнейшие вопросы.

Кто будет участвовать?

- Участники VentureClub

- Начинающие бизнес-ангелы

- Серийные инвесторы

- Приглашенные эксперты

Кто ведет программу?

- Александр Бородич, основатель VentureClub

- Елена Привалова, генеральный директор VentureClub

-

Роман Янковский, партнер в Зарцын, Янковский и партнеры.

Интернет-право

Интернет-право

- Дмитрий Стародубцев, главный исполнительный директор в CreoPop

- Вадим Балашов, консультант в GVA LaunchGurus Venture Fund.

Методические подходы к оценке уровня развития институциональной среды венчурной деятельности Текст научной статьи по специальности «Экономика и бизнес»

ИННОВАЦИИ № 08 (106), 2007

Методические подходы к оценке уровня развития

институциональной среды венчурной деятельности

Л. Н. Нехорошева,

профессор, д. э. н, зав. кафедрой экономики промышленных предприятий

С. А. Егоров,

ассистент кафедры экономики промышленных предприятий

Белорусский государственный экономический университет г. Минск, Республика Беларусь

Минск, Республика Беларусь

Мировой опыт показывает, что развитие венчурной деятельности в стране является катализатором развития инновационной активности [1]. О необходимости развития венчурной деятельности в Республике Беларусь подчеркивается в различных нормативных и программных документах Республики Беларусь.

Венчурные фонды и венчурная деятельность являются составным элементом программы развития института предпринимательства, который наряду с другими институтами формирует институциональную структуру экономики [2]. Но в то же время для развития самой венчурной деятельности также необходимы определенные институциональные предпосылки, назовем их институциональными условиями или институциональной средой венчурной деятельности.

Институциональная среда — это совокупность основополагающих социальных, политических, юридических и экономических правил, определяющих рамки человеческого поведения [3].

Институт — совокупность формальных, фиксированных в праве, и неформальных, фиксированных в обычном праве (обычаях), рамок, структурирующих взаимодействие индивидов в экономической, политической и социальной сферах [4].

К институциональной среде венчурной деятельности относится совокупность институтов, прямо или косвенно влияющих на развитие венчурной деятельности.

Совокупность факторов, под воздействием которых формируется и развивается система венчурной деятельности, в основном состоит из общеэкономических факторов, но действующих по отношению к исследуемой системе в специфических субъективных условиях, а потому и приобретающих особые формы.

Анализ зарубежного опыта показывает, что к числу таких факторов с особыми формами, определяющими результативность формирования и развития механизма венчурной деятельности, относят:

• потенциальный спрос на инновации производственного назначения, в том числе на прорывные;

• рыночный спрос на долговременные рисковые инвестиции инновационной направленности;

• квалифицированный инновационный менеджмент как особый управленческий ресурс в цикле венчурного инвестирования;

• развитый комплексный информационный ресурс, обеспечивающий связи всех элементов венчурной системы, их бесперебойный информационный обмен;

• динамический финансовый отечественный капитал и развитую национальную финансовую систему с рыночными распределительно-обменными отношениями;

• научно-технологический комплекс, воспроизводящий инновации с высоким коммерческим потенциалом и высокой степенью новизны;

• инновационный предпринимательский ресурс высокой квалификации и культуры;

• стабильную нормативно-правовую базу, создающую ряд преимуществ для самовозрастания венчурного капитала в реальном секторе экономики по сравнению с другими видами инвестирования. Авторами разработана методика оценки состояния

Авторами разработана методика оценки состояния

институциональной среды, определяющей развитие венчурной деятельности в стране. В основе методики лежит комплексный анализ институциональных условий, определяющих возможности и направления развития венчурной деятельности в конкретной стране.

Особенностью предлагаемого методического подхода является то, что анализ институциональных условий развития венчурной деятельности в Республике Беларусь проводится не пошагово, а комплексно и одновременно по всем направлениям, показатели для Республики Беларусь сравниваются с пороговыми значениями, которые получены на основе зарубежного опыта стран, где успешно развивается венчурная деятельность.

Проведение анализа осуществляется в виде последовательности этапов (рис. 1).

Источник: собственная разработка.

Рис. 1. Порядок оценки институциональных условий развития венчурной деятельности в Республике Беларусь

Анализ осуществляется по оценке совокупности институциональных условий, сгруппированных по следующим блокам: инновационно-воспроизводственный, финансовый, инфраструктурный, научнопроизводственный, научный (научно-технический потенциал), образовательный, нормативно-правовой, государственное развитие венчурной деятельности, кадровый потенциал, интеллектуальная собственность, финансирование науки и инноваций.

Инновационно-воспроизводственный блок. В него следует включить малые инновационные предприятия, инновационные корпорации, учебно-научно-инновационные комплексы высшей школы и отдельные университеты.

Данный блок мы относим к числу базовых по следующим причинам. Во-первых, структуры данного блока формируют реальный спрос на венчурные инвестиции, без чего появление венчурного капитала в принципе невозможно. Во-вторых, структурные элементы этого блока в наибольшей степени используют в качестве фактора развития инновационный предпринимательский ресурс. В-третьих, эти структуры формируют значительную наиболее перспективную часть национального рынка инноваций.

Во-вторых, структурные элементы этого блока в наибольшей степени используют в качестве фактора развития инновационный предпринимательский ресурс. В-третьих, эти структуры формируют значительную наиболее перспективную часть национального рынка инноваций.

Анализ зарубежного опыта показывает, что возникновение и активное развитие современного венчурного бизнеса в ряде стран, в том числе в США, Европе, стали возможны прежде всего благодаря востребованности высокорискового капитала со стороны малых и средних инновационных производственно-технологических компаний, сумевших создать высокий коммерческий потенциал разработок НИОКР.

Особое место в системе венчурного инвестирования занимают вузы, которые активно ведут прикладные НИОКР, имеют в своем составе инкубаторы малого инновационного бизнеса или потенциально могут их создать, а также вузы учебно-научно-инновационных комплексов. Обоснованность такого предложения подтверждается и зарубежной практикой, где ведущие университеты играют заметную роль в становлении и развитии венчурной индустрии.

Обоснованность такого предложения подтверждается и зарубежной практикой, где ведущие университеты играют заметную роль в становлении и развитии венчурной индустрии.

Согласно отчету, опубликованному британской финансовой фирмой Firststage Capital, только за последние три года 37 английских университетов послужили стартовой площадкой для возникновения 310 новых предприятий, занятых в сфере высоких технологий [5].

Правительство Англии усиленно финансирует эту сферу с 1999 г. Только в Кембридже, к примеру, за последнее десятилетие из академических проектов возникло 35 новых деловых начинаний, и объем венчурного капитала в этом университетском центре составляет порядка 500 млн ф. ст.

Финансовый блок включает структуры, обеспечивающие полноценное предложение венчурного капитала. На рынке венчурных инвестиций спрос и предложение выступают своеобразными движущими силами в развитии системы венчурного инвестирования. Из исследования зарубежной практики использования венчурного капитала следует, что основными его поставщиками являются банки, страховые компании, пенсионные и благотворительные фонды, крупные предприятия, бюджетные средства, зарубежные финансовые учреждения, физические лица и др.

Из исследования зарубежной практики использования венчурного капитала следует, что основными его поставщиками являются банки, страховые компании, пенсионные и благотворительные фонды, крупные предприятия, бюджетные средства, зарубежные финансовые учреждения, физические лица и др.

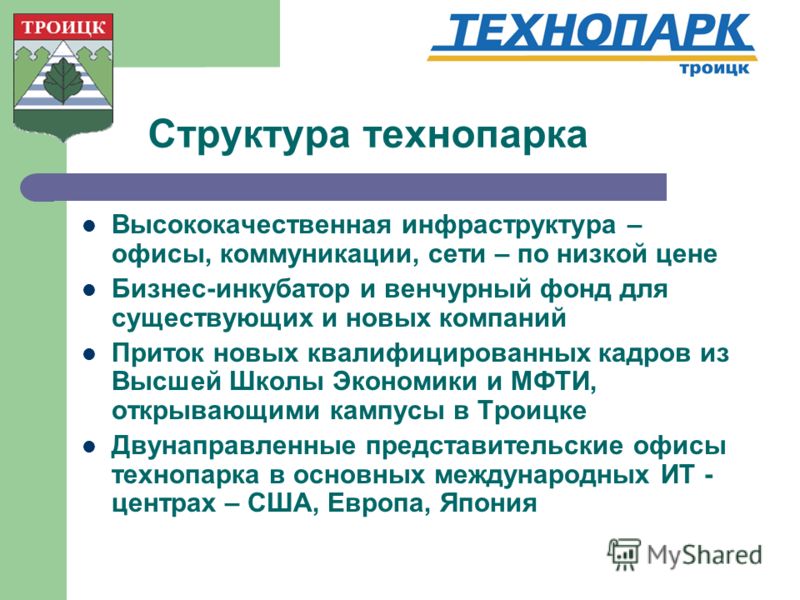

Инфраструктурный блок. Большая важность данного блока для венчурной деятельности вытекает из анализа наиболее успешно работающих рынков венчурного капитала США, Великобритании, Канады, Германии. Основные элементы этого блока:

■ научные, научно-технологические парки, бизнес-инкубаторы, а также их ассоциации. В создании оптимальной классической триады венчурного инвестирования капитал — инновационные проекты — менеджмент роль инкубаторов, технопарков и технополисов трудно переоценить;

■ разнообразные консалтинговые фирмы по маркетингу наукоемкой продукции; по сертификации, измерениям и стандартам; по информационной поддержке; по обучению; по управлению проектами; финансовому планированию, защите и управлению интеллектуальной собственностью, по патентованию, по коммерциализации технологий и других инноваций, по юридическим вопросам и др. Есть основание сюда включать лишь те консалтинговые фирмы, которые связаны с образованием и эффективным использованием венчурного капитала и с рождением и использованием инноваций с помощью венчурных инвестиций;

Есть основание сюда включать лишь те консалтинговые фирмы, которые связаны с образованием и эффективным использованием венчурного капитала и с рождением и использованием инноваций с помощью венчурных инвестиций;

■ страховые организации, связанные с венчурным бизнесом. Хотя нигде в мире риски венчурного инвестирования не страхуются, однако практи-

ИННОВАЦИИ № 08 (106), 2007

ИННОВАЦИИ № 08 (106), 2007

чески всегда производится страхование имущественных рисков инновационных предприятий — объектов венчурного инвестирования, рисков, связанных с жизнью и здоровьем топ-менеджеров этих предприятий, страхование ответственности, страхование других классических рисков. Такое страхование часто является обязательным требованием венчурного фонда;

■ организации, составляющие рыночную инфраструктуру венчурного капитала. Это биржи, брокерские конторы и пр., т. е. в институциональную среду венчурного инвестирования входит часть инфраструктуры фондового рынка. Это те структуры, которые обеспечивают движение венчурного капитала.

Это биржи, брокерские конторы и пр., т. е. в институциональную среду венчурного инвестирования входит часть инфраструктуры фондового рынка. Это те структуры, которые обеспечивают движение венчурного капитала.

Научно-производственный блок включает прежде всего корпорации и предприятия высокотехнологичных отраслей экономики. В мировой практике отрасль считается наукоемкой, если показатель наукоемкости превышает средний или некоторый, специально выбранный для промышленности в целом или только для обрабатывающей промышленности, уровень.

Научный блок. В данный блок входят научные организации, выполняющие фундаментальные исследования, прикладные исследования и разработки для нужд производственных структур высокотехнологичного комплекса, в том числе и венчурных фирм. Он состоит из организаций, выполняющих исследования и разработки всех форм собственности, в том числе научно-исследовательских организаций, конструкторских бюро, высших учебных заведений, научных подразделений промышленных предприятий, проектных и проектно-изыскательских организаций, опытных заводов, прочих научных учреждений. Именно в таких организациях могут почерпнуть идеи для развития венчурные фирмы.

Образовательный блок. В его составе высшие, средние и специальные учебные заведения, осуществляющие подготовку кадров преимущественно для высокотехнологичного комплекса с учетом его специфики. В данный блок следует включить также околонаучно-образовательные центры, международные и инновационные центры. Сюда же входит совокупность центров, школ, курсов, коучинг-центров и т. п. по подготовке, повышению квалификации, переподготовке кадров во всем разнообразии специальностей и специализаций для венчурной индустрии, различные центры по подготовке менеджеров для управления нововведениями и инновационными предприятиями.

Нормативно-правовой блок включает законодательное регулирование, совокупность нормативноправовых актов. Это законодательная база инновационной деятельности, способствующая развитию отрасли венчурных инвестиций (законы об интел-

лектуальной собственности, регулирование иностранных инвестиций, легализация коммерческих венчурных фондов).

Государственное развитие венчурной деятельности. Поддержка венчурной деятельности является ключевым фактором ее развития. Анализ мирового опыта свидетельствует о значительной роли государства при создании венчурной деятельности.

Интеллектуальная собственность. Показателем результативности инновационной активности является количество выданных патентов. Высокий уровень патентования в стране свидетельствует о наличии потенциала для появления венчурных проектов.

Кадровый потенциал. Как и любой вид деятельности, венчурная требует наличия высокообразованных специалистов как в области науки и технологий, так и в сфере инновационного менеджмента.

Финансирование науки и инноваций. Как свидетельствует мировой опыт, венчурные фонды неохотно поддерживают проекты, которые находятся на ранних стадиях (НИОКР), поэтому финансовая поддержка государства на этапе исследований и разработок особенно важна. Профинансированные на стадии НИОКР проекты далее попадают в сферу интересов венчурных фондов и становятся объектом венчурных инвестиций.

Согласно методике, по каждому блоку проводится анализ факторов и расчет отражающих их показателей. Каждый блок оценивается по совокупности определенных показателей, которые сравниваются с пороговыми значениями. Полученные сведения обобщаются в таблице.

На основе комплексного сравнительного анализа составляется секторограмма состояния институциональной среды венчурной деятельности, в которой отражается ее состояние в Республике Беларусь по сравнению с пороговыми значениями, полученными на основе мировой практики, а также динамика развития институциональной среды в Республике Беларусь. Построение секторограммы позволяет выявить наиболее слабые и неразвитые элементы, учесть это при разработке рекомендаций по развитию венчурной деятельности в Республики Беларусь.

Литература

1. Л. Н. Нехорошева. Научно-технологическое развитие и рынок: регулирование, венчурная деятельность, инфраструктура. Минск: Белорус. гос. экон. ун-т, 1996. 212 с.

2. Е Б. Дорина. Формирование институциональной структуры белорусской экономики в условиях трансформации. Минск: Белорус. гос. экон. ун-т, 2005. 186 с.

3. Институциональная экономика: новая институциональная экономическая теория: учебник / Под общ. Ред. А. А. Аузана. М., 2005. 415 с.

4. А. Н. Олейник. Институциональная экономика: учеб. пособие. М.: Инфра-М, 2000. 415 с.

5. А. Т. Каржаув. Национальная система венчурного. М.: Экономика, 2005. 239 с.

особенности и перспективы развития — Новосибирский государственный университет

TY — JOUR

T1 — Венчурная индустрия в России

T2 — особенности и перспективы развития

AU — Баранов, Александр Олегович

AU — Музыко, Елена Игоревна

N1 — Баранов А.О., Музыко Е.И. Венчурная индустрия в России: особенности и перспективы развития // Идеи и идеалы. – 2020. – Т. 12. — № 2, ч. 2. – С. 260–278

PY — 2020

Y1 — 2020

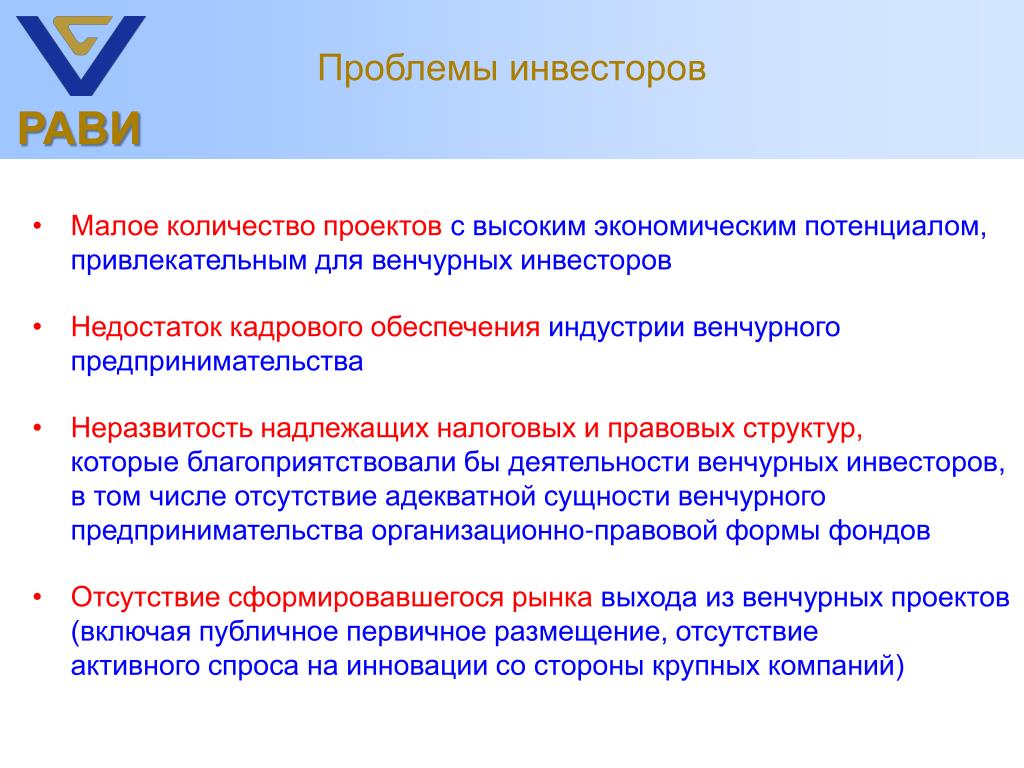

N2 — Статья посвящена особенностям венчурной индустрии в Российской Федерации. Выполнен анализ статистических показателей российского рынка прямого и венчурного инвестирования, выявлены его ключевые особенности. Использовались статистические данные, представленные Российской ассоциацией венчурного инвестирования (РАВИ). Проведенный анализ показал, что на рынке прямого и венчурного инвестирования в России преобладает инвестирование в компании на поздних стадиях (расширение, реструктуризация), а инновационные компании на более ранних, так называемых «венчурных» стадиях (посевная, начальная, ранняя), остаются недофинансированными. Среди фондов, занимающихся инвестированием в компании на венчурных стадиях (посевная, начальная, ранняя и в некоторых случаях расширение), т.е. VC фондов, наибольшую долю занимают частные фонды. Наибольший объем инвестиций венчурного капитала в России осуществляется в сектор информационно-коммуникационных технологий. Венчурное инвестирование в так называемые «реальные отрасли» (в терминологии РАВИ), осуществляющие производство материальной и нематериальной продукции, занимает наименьшую долю в отраслевых предпочтениях венчурных фондов. Иными словами, инновационные проекты в данных отраслях национальной экономики остаются недофинансированными. Сделан вывод о том, что доминирующим источником венчурных инвестиций для «не IT»-компаний выступают VC фонды с участием государственного капитала: наибольшая доля этих фондов сфокусирована на венчурных инвестициях в реальные отрасли или имеет смешанные отраслевые предпочтения. Большинство венчурных инвестиций направлено в Центральный федеральный округ. Остальные регионы не принимают активного участия в формировании национальной венчурной среды. Авторами предложены рекомендации по улучшению инфраструктуры венчурного финансирования инновационных проектов на уровне регионов. Сделан вывод о том, что в настоящее время деятельность различных структур, оказывающих содействие инновационному процессу на уровне регионов РФ, не скоординирована. Необходимо создание единого центра, координирующего инновационную деятельность в конкретном регионе, включая деятельность, связанную с привлечением венчурных фондов и инвестированием их средств в объекты в данном регионе.

AB — Статья посвящена особенностям венчурной индустрии в Российской Федерации. Выполнен анализ статистических показателей российского рынка прямого и венчурного инвестирования, выявлены его ключевые особенности. Использовались статистические данные, представленные Российской ассоциацией венчурного инвестирования (РАВИ). Проведенный анализ показал, что на рынке прямого и венчурного инвестирования в России преобладает инвестирование в компании на поздних стадиях (расширение, реструктуризация), а инновационные компании на более ранних, так называемых «венчурных» стадиях (посевная, начальная, ранняя), остаются недофинансированными. Среди фондов, занимающихся инвестированием в компании на венчурных стадиях (посевная, начальная, ранняя и в некоторых случаях расширение), т.е. VC фондов, наибольшую долю занимают частные фонды. Наибольший объем инвестиций венчурного капитала в России осуществляется в сектор информационно-коммуникационных технологий. Венчурное инвестирование в так называемые «реальные отрасли» (в терминологии РАВИ), осуществляющие производство материальной и нематериальной продукции, занимает наименьшую долю в отраслевых предпочтениях венчурных фондов. Иными словами, инновационные проекты в данных отраслях национальной экономики остаются недофинансированными. Сделан вывод о том, что доминирующим источником венчурных инвестиций для «не IT»-компаний выступают VC фонды с участием государственного капитала: наибольшая доля этих фондов сфокусирована на венчурных инвестициях в реальные отрасли или имеет смешанные отраслевые предпочтения. Большинство венчурных инвестиций направлено в Центральный федеральный округ. Остальные регионы не принимают активного участия в формировании национальной венчурной среды. Авторами предложены рекомендации по улучшению инфраструктуры венчурного финансирования инновационных проектов на уровне регионов. Сделан вывод о том, что в настоящее время деятельность различных структур, оказывающих содействие инновационному процессу на уровне регионов РФ, не скоординирована. Необходимо создание единого центра, координирующего инновационную деятельность в конкретном регионе, включая деятельность, связанную с привлечением венчурных фондов и инвестированием их средств в объекты в данном регионе.

UR — https://elibrary.ru/item.asp?id=43024918

U2 — 10.17212/2075-0862-2020-12.2.2-260-278

DO — 10.17212/2075-0862-2020-12.2.2-260-278

M3 — статья

VL — 12

SP — 260

EP — 278

JO — Идеи и идеалы

JF — Идеи и идеалы

SN — 2075-0862

IS — 2-2

ER —

Финансирование проектов — Венчурные инвестиции

Фонд предоставляет льготное финансирование в высокотехнологические проекты ранних стадий, которые привлекают инвестиции от аккредитованных инвесторов Фонда.

Основная цель данной инициативы направлена на поддержку уже имеющихся и увеличение числа инвесторов в городе Москве, входящих в инновационные проекты на самых ранних стадиях, и поддержку стартапов, получающих венчурные инвестиции.

Всех аккредитованных в Фонде на текущий момент инвесторов можно найти на странице Наши инвесторы.

Шаг 1. Заявка на аккредитацию инвестора

Для работы с Фондом инвестору необходимо пройти процедуру аккредитации, целью которой является демонстрация опыта и желания инвестирования в проекты ранней стадии. Длительность процедуры аккредитации может составит от двух недель до 3 месяцев, зависит от графика проведения заседаний Экспертного и Управляющего советов Фонда.

Заявку на аккредитацию подает лицо, желающее стать партнером Фонда для совместных инвестиций (аккредитованным инвестором).

Заявка на аккредитацию рассматривается Экспертным советом Фонда на очередном заседании. Инвестор приглашается на очное заседания для знакомства и ответов на вопросы.

Заявка на аккредитацию рассматривается Управляющим советом Фонда на очередном заочном заседании (без присутствия инвестора).

Фонд и Инвестор подписывают Соглашение о сотрудничестве, которое фиксирует лимит средств, выделяемый Фондом на проекты Инвестора.

Шаг 2+. Заявка на софинансирование проекта

Аккредитованные инвесторы могут запрашивать дополнительное финансирование со стороны Фонда для проектов, в которые они инвестируют. Процедура привлечения софинансирования (от момента подачи заявки до получения транша) занимает обычно от 1 до 3 месяцев и зависит от готовности документов инновационного предприятия.

Заявку на софинансирование подает аккредитованный инвестор.

Заявка рассматривается Экспертным советом Фонда на очередном очном заседании. Инвестор и предприниматель приглашаются на заседания для рассказа о проекте и ответов на вопросы.

Фонд, Инвестор и Инновационное предприятие подписывают документы для получения финансирования.

Инновационное предприятие совместно с инвестором заполняют заявку на перечисление инвестиционного займа, на основании которой Фонд перечисляет средства займа на расчетный счет предприятия.

Документы для скачивания:

VIII Венчурная ярмарка — инвестиции, резиденты, партнеры

Инвестиционно-венчурный фонд Республики Татарстан совместно с Российской ассоциацией венчурного инвестирования 26 апреля в ГТРК «Корстон» провел VIII Венчурную Ярмарку. На мероприятие собрались представители российских компаний, заинтересованных в привлечении прямых частных инвестиций, и потенциальные инвесторы, в том числе зарубежные. Участники отметили, что ярмарка дала возможность для поиска инвесторов, инвестиционных проектов и резидентов бизнес-инкубаторов и парков, как звеньев единой цепи на первоначальном этапе создания и развития проектов.

По традиции Ярмарку открыл Президент Республики Татарстан Рустам Минниханов. Президент пожелал успехов всем участникам мероприятия и выразил слова благодарности компаниям – партнерам. При участии Главы республики прошло пленарное заседание, в ходе которого обсуждались вопросы инноваций, знаний, кадрового и предпринимательского потенциала участников рынка.

Презентовать свои проекты инвесторам получили возможность более 60 компаний, отобранных из 200 претендентов. Здесь были представлены как крупные IT-проекты, так и производственные новшества, которые смогли привлечь не только инвесторов, но и потенциальных покупателей.

VIII Венчурная Ярмарка открыла возможности для бизнес-инкубаторов и индустриальных парков, предоставив выставочные площади для презентации своих проектов. На первом этаже ГТРК «Корстон» был представлен стенд Индустриального парка «М-7» как площадки для частных инвестиций, который посетил Рустам Минниханов, и в беседе с директором «М-7» Русланом Халиловым поблагодарил за частную инициативу развития столь значимого для республики проекта. Всего за время проведения Ярмарки нашу экспозицию посетило более 1000 человек, среди которых были потенциальные инвесторы, резиденты и партнеры Индустриального Парка «М-7».

Руководство Индустриального парка в лице Руслана Халилова и Чулпан Зайдуллиной было приглашено для активного диалога на круглый стол «Конкурентная среда и развитие малого бизнеса» при участии Натальи Ларионовой, Директора Департамента развития малого и среднего предпринимательства Министерства экономического развития Российской Федерации. Круглый стол помог в интерактивном режиме очертить круг наиболее актуальных вопросов для предпринимателей малого и среднего бизнеса.

Директор по коммерции и стратегическому развитию Чулпан Зайдуллина: «Доклады и представленные проекты дали нам возможность оценки рынка инвестиций в открытые инновации, а значит, определить тенденции развития рынков для наших действующих и будущих резидентов».

«Мы благодарим организаторов Ярмарки за предоставленную возможность участия. Презентуя свой проект в Венчурной ярмарке второй год подряд, мы успели оценить высокий статус и результативность встреч, новых контактов, приобретенных здесь», — резюмировал директор Парка Руслан Халилов.

Отраслевая среда и новые венчурные предприятия в обрабатывающей промышленности США: концептуальный и эмпирический анализ детерминант спроса

Благодаря интеграции теоретических перспектив австрийской экономики, экономики промышленных организаций и организационной теории, это исследование строит и эмпирически исследует модель детерминант спроса новых венчурных формирований в обрабатывающих отраслях. Австрийские экономические и другие исследования рыночного неравновесия подразумевают, что динамика отраслей создает рыночные возможности, доступные для экономических субъектов.Чем больше изменений, происходящих в отрасли, тем больше создается возможностей и тем дальше рынок уходит от состояния равновесия. Предпринимательство рассматривается как процесс использования возможностей за счет сочетания производственных ресурсов. Чем больше доступных рыночных возможностей в отрасли, тем выше потенциал для предпринимательской деятельности и, в частности, для создания новых предприятий. Барьеры для входа сдерживают создание новых предприятий, не позволяя новым предприятиям использовать имеющиеся появляющиеся возможности.Инерционные свойства существующих фирм ограничивают их способность продвигаться к этим возможностям и тем самым увеличивают потенциал новых предприятий по использованию этих рыночных возможностей.

В эмпирическом анализе используется файл микроданных об учреждениях и предприятиях США Управления малого бизнеса для тестирования модели на большой выборке обрабатывающих производств США. Результаты показывают, что в динамичных отраслях появляется больше новых венчурных предприятий. В частности, создание новых венчурных предприятий связано с ростом отрасли, динамизмом отраслевых ниш и технологическим развитием.Более того, было обнаружено, что входные барьеры сильно ограничивают темпы создания новых предприятий. Требования к капиталу в отрасли, концентрация и избыточные мощности отрицательно влияют на создание новых предприятий. Предполагаемая положительная взаимосвязь между показателями организационной инерции на отраслевом уровне и созданием новых предприятий также подтвердилась эмпирическим анализом. Создание новых венчурных предприятий было положительно связано со степенью вертикальной интеграции в отрасли, а также с неспособностью существующих фирм инвестировать в новый капитал.

В целом, независимые переменные объяснили более 50% отклонений в темпах создания новых предприятий в обрабатывающих отраслях. Результаты подтверждают австрийский взгляд на предпринимательство и подразумевают, что факторы спроса и структурные переменные отрасли являются важными детерминантами создания новых предприятий.

Результаты предполагают, что динамичные отрасли должны порождать новые предприятия, а отрасли с высоким ростом продаж, изменяющимися предпочтениями потребителей и быстрыми технологическими изменениями должны демонстрировать высокие темпы создания венчурных предприятий.Для потенциальных предпринимателей представленная здесь модель может быть полезным руководством при выборе направления их венчурной деятельности. Предприниматели, которые могут определить фундаментальные источники рыночных изменений, могут использовать свои знания для получения экономической выгоды. Тем не менее, существует ряд трудностей в предположении, что представленная здесь модель может быть непосредственно применена предпринимателями. Во-первых, всегда легче оценить динамику отрасли постфактум, чем прогнозировать. Например, если каталогизировать технологические изменения, произошедшие в отрасли с течением времени, просто, то другое дело — предсказать характер будущих технологических разработок.Во-вторых, возможности для предпринимательства могут сохраняться только в том случае, если другие потенциальные экономические субъекты не знают о наличии возможности или не могут действовать в соответствии с ней. Любая модель, которая получает признание как средство прогнозирования наличия возможностей, за счет своего широкого использования нейтрализует эти возможности для получения экономической прибыли. Тем не менее, предприниматели, обладающие этой уникальной способностью определять динамику отрасли и связанные с ней возможности получения прибыли, в отличие от других, извлекут пользу из этой способности.

Оценка венчурной среды — скачать видео на ppt онлайн

Презентация на тему: «Оценка венчурной среды» — стенограмма презентации:

ins [data-ad-slot = «4502451947»] {display: none! important;}} @media (max-width: 800px) {# place_14> ins: not ([data-ad-slot = «4502451947»]) {display: none! important;}} @media (max-width: 800px) {# place_14 {width: 250px;}} @media (max-width: 500 пикселей) {# place_14 {width: 120px;}} ]]> 1 Оценка венчурной среды

Глава 4 Оценка венчурной среды Вилла Колледж

2 Краткое содержание главы Компоненты среды предприятия

Макросреда Микросреда Организационная внутренняя среда Определение бизнес-возможностей Оценка бизнес-возможностей Villa College

3 Значение Venture «предприятие — это крупное предприятие, синоним приключения», «бизнес-проект или деятельность, особенно та, которая связана с риском» — Oxford Business Dictionary Villa College

4 Entrepreneurial Ventures

«Организации, которые ищут возможности» Для них характерны инновационные практики Рост и прибыльность как основные цели Villa College

5 Окружающая среда Термин «Окружающая среда» означает; «Институты или силы вне организации, которые потенциально могут повлиять на деятельность организации». Условия, которые влияют на поведение и развитие кого-либо, чего-либо; физические условия, в которых кто-то / что-то существует — Оксфордский бизнес-словарь Villa College

6 Сканирование окружающей среды предприятиями

Сканирование окружающей среды относится к усилиям, с помощью которых предприниматель исследует внешнюю и внутреннюю среду перед принятием решения. Часто влечет за собой оценку трех компонентов окружающей среды. Общие (внешние макро / микро и внутренние среды) Конкурент в отрасли Вилла Колледж

7 Компоненты среды предприятий

Внешние макроэкономические процессы Политические и правовые Социокультурные (социально-демографические) Экономика Технологии Экология Микро-клиенты Поставщики Конкуренты Финансовые учреждения Правительство.агентства НПО Внутренняя организационная структура Культурные ресурсы Вилла Колледж

8 Внешняя макросреда

Политическая и правовая экономика Социально-культурная (социодемографическая) Технология Экология Вилла Колледж

9 Политические и правовые вопросы Политическая арена имеет огромное влияние на регулирование бизнеса и покупательную способность потребителей и других предприятий. Следует учитывать такие вопросы, как: Насколько стабильна политическая среда? Будет ли государственная политика влиять на законы, регулирующие или облагающие налогом ваш бизнес? Какова позиция правительства в отношении маркетинговой этики? Какая политика правительства в отношении экономики? Есть ли у правительства взгляд на культуру и религию? Участвует ли правительство в торговых соглашениях, таких как ЕС, НАФТА, АСЕАН или другие? Вилла Колледж

10 Политический и законодательный сегменты макроэкономической среды

Глобальный национальный регион и регион Торговые барьеры Налогообложение Торговые соглашения Регулирование Лицензирование Тарифы и пошлины Патентная защита Стимулы Политические риски Государственные расходы Villa College

11 Экономика Экономические факторы, которые необходимо учитывать в краткосрочной и долгосрочной перспективе в торговой экономике. Следует учитывать. Каково нынешнее состояние экономики? Насколько устойчив экономический рост? Что движет экономическим ростом? Насколько точны соответствующие экономические показатели? Если реальный экономический рост вероятен, будет ли это означать, что ВВП на душу населения также вырастет? Что будет с обменным курсом и уровнем инфляции? А как насчет процентных ставок? Каково состояние рынка труда? Вилла Колледж

12 Социокультурное Социальное и культурное влияние на бизнес варьируется от страны к стране. Следует учитывать факторы. Какая религия является доминирующей? Как вы относитесь к разным товарам и услугам? Влияет ли язык на распространение продуктов на рынки? Сколько времени у потребителей есть на досуг? Каковы роли мужчин и женщин в обществе? Как долго живет население? Богаты ли старшие поколения? Есть ли у населения сильное / слабое мнение по вопросам экологии? Вилла Колледж

13 Технологии Технологии жизненно важны для конкурентного преимущества и являются основным двигателем глобализации. Следует учитывать следующие моменты: позволяет ли технология производить товары и услуги более дешево и с соблюдением более высоких стандартов качества? Предлагают ли технологии потребителям и предприятиям более инновационные продукты и услуги, такие как интернет-банкинг, мобильные телефоны нового поколения и т. Д.? Как новые технологии меняют распространение? E.грамм. книги через Интернет, авиабилеты, аукционы и т. д.? Предлагают ли технологии компаниям новый способ общения с потребителями, например: баннеры, управление взаимоотношениями с клиентами (CRM) и т. д.? Вилла Колледж

14 Экология Основные вопросы

Такие вопросы, как загрязнение, удаление отходов, переработка, защита дикой природы, безопасность на рабочем месте и т. Д. Предприниматели должны быть частью «устойчивого развития» Villa College

15 Микро / Промышленная среда

Клиенты Конкуренты Поставщики Финансовые учреждения Государственные агентства НПО

16 Потребители Клиенты Vs.потребители ?????

Факторы, которые следует учитывать Кто такие потребители / покупатели? Каковы их характеристики? Чего хотят потребители / покупатели? Как потребители / покупатели принимают свои решения? Каковы их модели расходов? Сколько денег они должны потратить? Как другие компании в этом секторе видят потребителей / клиентскую базу и сколько они могут им продать на самом деле? Насколько сложно / легко достучаться до потенциальных потребителей / покупателей? Каковы наиболее эффективные способы продвижения продукта? Какая реклама / продвижение работает лучше всего? Вилла Колледж

17 Конкуренты Являются ли предприятия удовлетворяющими одни и те же потребности клиентов или имеющими потенциал для обслуживания этих клиентов. Факторы, которые следует учитывать. Какие конкуренты уже работают на рынке? Насколько сильны конкуренты, которые уже есть / Сколько людей они нанимают и какова их организационная структура? Входят ли на рынок или планируют выйти на него другие конкуренты? Что клиенты / потребители думают о конкурентах и их продуктах / услугах? Если конкуренты проиграли / преуспели, почему? Вилла Колледж

18 Финансовые учреждения

Являются ли одним из источников внешнего финансирования для создания нового предприятия или расширения существующего бизнеса Факторы, которые следует учитывать Можно ли финансировать операции на местном уровне? Насколько стабильна банковская система? Насколько высок риск обрушения? Насколько эффективна банковская система? Готовы ли банки кредитовать местных частных лиц, малые и средние предприятия? Какие еще потенциальные источники финансирования (банки развития, госструктуры и т. Д.) можно подключиться к? Вилла Колледж

19 Государственные агентства

Участие правительства в развитии предпринимательства с помощью различных политик и институтов Некоторые факторы, которые следует учитывать Допускает ли правительство равные условия игры? В какой степени местные группы с особыми интересами влияют на бизнес? Защищает ли правительство интеллектуальную собственность? Поощряет ли правительство свободную торговлю? В какой степени государство вмешивается в ценообразование? Какое качество государственного управления и правительственной бюрократии? Кто являются ключевыми игроками в правительстве, которые могут создавать или препятствовать планам развития бизнеса? Вилла Колледж

20 Анализ окружающей среды в отрасли

Villa College

21 год Анализ информации о конкурентах

Кто они ??? Что они делают??? Как они будут действовать в будущем ??? То, что они делают, влияет на нас ?? Вилла Колледж

22 Анализ конкурентов Компоненты анализа конкурентов

Будущие цели Текущая стратегия Профиль реакции конкурента Удовлетворен ли конкурент своим текущим положением? Какие вероятные шаги или изменения в стратегии сделает конкурент? Где конкурент уязвим? Что обеспечит наиболее эффективный ответ конкурента? Предположения Возможности Villa College

23 Внутренняя среда Структура организации Организационная культура

Ресурсы Вилла Колледж

24 Организационная структура

«Формальная структура, по которой рабочие задачи разделяются, группируются и координируются» Какой тип организационной структуры ???? 2 типовых модели. Факторы непредвиденных обстоятельств. Современный организационный дизайн. Командная матрица и проект. Автономные внутренние подразделения. Безграничные организации. Учебные организации. Villa College.

25 Организационная культура

«Дух, отношение, поведение организации» Культура формируется через; Видение / миссия основателя Поведение высшего руководства Набор и обучение сотрудников Как «усваивается» культура ???? Рассказы Ритуалы Язык Материальные символы Вилла Колледж

26 год Типы организационных культур

Клан Предпринимательский бюрократический рынок Стабильный Гибкий формальный контроль Ориентация Внутренние внешние формы внимания

27 Бюрократический против.Предпринимательская культура

Бюрократическая культура: Организация, которая ценит формальность, правила, стандартные рабочие процедуры и иерархическую координацию. Обязанности и полномочия для всех сотрудников четко определены. , динамизм и креативность. Стремление к экспериментам, инновациям и лидерство. Индивидуальная инициатива, гибкость и свобода способствуют росту и поощряются и хорошо вознаграждаются. Инновации и предпринимательство высоко ценятся.

28 год Организационная культура

Бюрократическая культура vs.Измерение предпринимательской культуры Традиционная предпринимательская стратегия Статус-кво, консервативность Развитая, футуристическая склонность к риску, наказание Подчеркивается, вознаграждается Возможности Отсутствуют Интегрированное лидерство Самодержавная культура полномочий сверху вниз Накапливаемая власть Отдаваться Принятие решений Централизованная децентрализованная структура Иерархическая, механистическая Органическая креативность Допускается Цена, поклоняются Вилла Колледж

29 Организационные ресурсы

Предприниматель Финансовые ресурсы Человеческие ресурсы Вилла Колледж

30 Что такое «возможность для бизнеса» ????

Бизнес-концепция, превратившаяся в материальный продукт или услугу, предлагаемую коммерческим предприятием, приведет к финансовой прибыли — Myzuka (2000). Связано с 3 S возможностей Опыт работы Хобби Хобби Villa College

31 год Возможности и предпринимательство

Возможность — это пробел на рынке.Это представляет собой потенциал для обслуживания клиентов лучше, чем они обслуживаются в настоящее время. Предприниматель несет ответственность за сканирование бизнес-ландшафта в поисках неиспользованных возможностей или возможностей того, что что-то важное может быть сделано по-другому и лучше !!! Усовершенствованный способ сделать «это» — это инновация, которую предприниматель представляет рынку Villa College.

32 Типы бизнес-возможностей

Новый продукт Новый сервис Новые средства производства Новый маршрут сбыта Улучшение сервисных отношений Здание Villa College

33 Признание возможности

Источники возможностей Неожиданное Не сочетаемое Процесс Необходим Отрасль и структура рынка Демография Изменение восприятия Новые знания Villa College

34 Признание возможности

Источники возможностей Неожиданное Не сочетаемое Процесс Необходим Отрасль и структура рынка Демография Изменение восприятия Новые знания Villa College

35 год Увидеть возможности для бизнеса

Социальные изменения Экономические изменения Развитие нового рынка и канала сбыта Готовность к использованию признанных технологий, не относящихся к собственности, Вилла Колледж

36 Определение возможностей для бизнеса

Не все возможности одинаково ценны !!!! Ключевые решения при проверке и выборе возможностей связаны с размером возможности. Инвестиции, необходимые для ее использования. Вознаграждения, которые будут получены. Риски, которые могут быть связаны.

37 Использование возможностей для бизнеса

Колледж Вилла

38 Возможности и новые фирмы

Вилла Колледж

Конфигурационный подход к появлению нового предприятия

http: // ibr.ccsenet.org Исследование международного бизнеса Vol. 10, № 3; 2017

162

Экхардт, Дж. Т., и Шейн, С. А. (2013). Ответ на комментарии: Связь между индивидуальными возможностями (ИП)

объединяет объективные и субъективные аспекты предпринимательства. Академия управления обзором, 38 (1),

160-163. https://doi.org/10.5465/amr.2012.0192

Фисс, П. К. (2007). Теоретико-множественный подход к организационным конфигурациям.Академия управленческого обзора,

32 (4), 1180-1198. https://doi.org/10.5465/AMR.2007.26586092

Forbes, D., Borchert, P., Zellmer-Bruhn, M., & Sapienza, H. (2006). Формирование предпринимательской команды: исследование

новых участников. Теория и практика предпринимательства, 30 (2), 225-248.

https://doi.org/10.1111/j.1540-6520.2006.00119.x

Gartner, W., & Liao, J. (2012). Влияние восприятия риска, экологической неопределенности и стремлений к росту

на успех создания нового предприятия.Экономика малого бизнеса, 39 (3), 703-712.

https://doi.org/10.1007/s11187-011-9356-1

Gartner, W., Starr, J., & Bhat, S. (1999). Прогнозирование выживания нового предприятия: анализ «анатомии стартапа».

случая из журнала Inc. Magazine. Журнал Business Venturing, 14 (2), 215-232.

https://doi.org/10.1016/s0883-9026(97)00063-3

Gartner, W. B. (1985). Концептуальная основа для описания феномена создания новых предприятий.

Академия управленческих обзоров, 10 (4), 696-706.

Гейтвуд, Э. Дж., Шейвер, К. Г., и Гартнер, В. Б. (1995). Продольное исследование когнитивных факторов, влияющих на поведение стартапов

и успех при создании предприятия. Журнал делового предпринимательства, 10 (5), 371-391.

https://doi.org/10.1016/0883-9026(95)00035-7

Химено, Дж., Фолта, Т. Б., Купер, А. С., и Ву, К. Ю. 1997. Выживает сильнейший? Предпринимательский человеческий капитал

и сохранение неэффективных фирм, Ежеквартальный вестник административных наук, 750-783.

https://doi.org/10.2307/2393656

Greckhamer, T., Misangyi, V.F., Elms, H., & Lacey, R. (2007). Использование качественного сравнительного анализа в исследовании стратегического управления

: изучение комбинаций отраслевых, корпоративных и бизнес-единиц эффектов

. Организационные методы исследования.

Грубер М., Макмиллан И. К. и Томпсон Дж. Д. (2013). Выход из коридора предшествующих знаний: что формирует

количество и разнообразие рыночных возможностей, выявленных перед выходом на рынок технологических стартапов?

Организация науки, 24 (1), 280-300.https://doi.org/10.1287/orsc.1110.0721

Хабер, С., и Райхель, А. (2007). Совокупный характер предпринимательского процесса: вклад человеческого капитала, ресурсов планирования и окружающей среды

в эффективность малого предприятия. Журнал бизнеса

Venturing, 22 (1), 119-145. https://doi.org/10.1016/j.jbusvent.2005.09.005

Ханнан М. и Кэрролл Г. (1992). Динамика популяций организаций: плотность, легитимация и конкуренция

: Oxford University Press, США.

Джонс, О., & Холт, Р. (2008). Создание и развитие новых деловых предприятий: перспектива теории деятельности.

Журнал развития малого бизнеса и предпринимательства, 15 (1), 51-73.

https://doi.org/10.1108/14626000810850847

Клеппер, С. (2002). Возможности новых фирм и эволюция автомобильной промышленности США. Промышленные

и корпоративные изменения, 11 (4), 645-666. https://doi.org/10.1093/icc/11.4.645

Клотц, А.К., Хмелески, К. М., Брэдли, Б. Х., и Бузениц, Л. В. (2014). Новые венчурные команды анализируют литературу

и дорожную карту для будущих исследований. Журнал менеджмента, 40 (1), 226-255.

https://doi.org/10.1177/0149206313493325

Когут, Б., Макдаффи, Дж. П., и Рагин, К. (2004). Прототипы и стратегия: Назначение причинно-следственной связи с использованием нечетких наборов

. European Management Review, 1 (2), 114-131. https://doi.org/10.1057/palgrave.emr.1500020

Когут, Б., И Рагин, C. (2006). Изучение сложности при ограниченном разнообразии: институциональная взаимодополняемость в

теориях верховенства закона и национальных системах. Европейский обзор менеджмента, 3 (1), 44-59.

https://doi.org/10.1057/palgrave.emr.1500048

Корунка, К., Франк, Х., Люгер, М., и Мюглер, Дж. (2003). Предпринимательская личность в контексте

ресурсов, среды и процесса запуска — конфигурационный подход.Теория предпринимательства и практика

, 28 (1), 23-42. https://doi.org/10.1111/1540-8520.00030

Sabin Sustainable Venture Prize | Йельский центр бизнеса и окружающей среды

См. Ответы на часто задаваемые вопросы ниже. Если у вас есть дополнительные вопросы, обращайтесь к Бену Солтоффу ([email protected]) или Forest Abbott-Lum ([email protected]) .

В чем разница между различными призами Startup Yale?Посетите веб-сайт Startup Yale для описания каждого предлагаемого приза.

Могу ли я подать заявку на более чем один приз?Да. В форме заявки вы можете выбрать до трех призов, на получение которых вы хотите претендовать.

Имею ли я право?По крайней мере, один член команды должен быть текущим студентом Йельского университета на дневном отделении. Кроме того, команды, которые ранее выиграли приз во время Startup Yale, не имеют права на получение приза Сэбина в любом следующем году.

Кто судьи?Жюри состоит из экспертов, работающих на стыке бизнеса и окружающей среды, включая профессионалов отрасли, ученых, предпринимателей и инвесторов.Биографии всех судей Startup Yale можно найти здесь.

Должно ли мое предприятие быть коммерческим?Да, чтобы выиграть Sabin Sustainable Venture Prize , ваше предприятие должно быть коммерческим стартапом.

(Обратите внимание, что регистрация предприятия до начала конкурса на получение призов Йельского университета не требуется)

На каком этапе должна быть моя идея?Ваша идея может быть на любом этапе. Судьи хотят видеть, что 25 тысяч долларов будут катализатором.Однако, если вы можете показать, что разговаривали с клиентами / пользователями / бенефициарами или имеете прототип своего продукта / услуги — это будет положительно. В прошлом мы видели, как команды выигрывали призы, которые работали над своей идеей всего от 3 месяцев до нескольких лет!

Имеет ли значение, где я нахожусь?Независимо от того, находится ли ваше предприятие в фазе Идея, Выполнение, Выполнение, или Прототипирование , ваше приложение позволит вам продемонстрировать ваше ценностное предложение, приверженность и прогресс.Кроме того, независимо от того, на каком этапе вы находитесь, ваше приложение будет подчеркивать, сколько вы узнали в процессе подачи заявки и насколько надежной стала ваша идея.

В чем разница между идеей, преследованием, исполнением и прототипированием?Идея указывает на то, что у вас есть базовая идея с мыслями на очень высоком уровне о вашей бизнес-модели и ценностном предложении. Все начинают здесь в какой-то момент. Выполнение означает, что вы активно внедряете бизнес, разрабатывая бизнес-модель или некоторую форму минимально жизнеспособного продукта. Люди на этапе Executing сделали следующий шаг, продемонстрировав приверженность времени и энергии, чтобы реализовать что-то, имеющее реальную ценность для своих усилий. Прототип показывает, что вы разработали свой продукт и услугу в приблизительном формате, который вы тестируете.

Каков график?Окончательные заявки принимаются 21 марта 2021 г. до 23:59 .Четыре команды будут выбраны для представления в прямом эфире судейской коллегии Startup Yale, которая состоится 30 апреля — 1 мая 2021 года.

Что я получу, если выиграю?Денежный приз в размере 25 000 долларов США.

Может ли моя бизнес-идея быть международным предприятием и не обязательно в США?Да, идеи могут быть в любой точке мира. Поэтому как внутренние, так и международные.

Каковы мои шансы на победу?Каждая заявка рассматривается комплексно и имеет равные и справедливые возможности для выигрыша.На каждый приз поступает разное количество заявок. Исторически сложилось так, что мы получали 10-20 заявок в год на получение Sabin Sustainable Venture Prize .

В какой степени премия Sabin Sustainable Venture Prize ориентирована на обеспечение экологической устойчивости?Основная цель — сделать так, чтобы ваше коммерческое предприятие было направлено на продвижение более устойчивого образа жизни. Многие из этих предприятий, как правило, находятся в экологической экосистеме. Заявки от пищевых компаний, сельскохозяйственных предприятий, предприятий по улучшению качества воздуха и проектов по очистке воды были хорошо приняты.Кроме того, предыдущие успешные участники также были ориентированы на технологии, создав платформы для продвижения солнечной энергии и инвентаризации леса.

Борьба с изменением климата с помощью венчурного капитала на этот раз отличается которые могут справиться с климатическим кризисом, на этот раз могут быть другими.

Почему это важно: Изменение климата — одна из самых насущных проблем нашего времени, и инновации технологической отрасли могут стать мощным инструментом для ее решения.

Flashback : Через несколько лет после краха Dotcom ряд известных венчурных компаний, таких как Kleiner Perkins, DFJ и Khosla Ventures, сделали ставку на чистые технологии как на следующую большую вещь.

- Венчурный капитал подскочил с примерно 300 миллионов долларов в год в виде инвестиций в чистые технологии в период с 1996 по 2005 год до 1 доллара.7 миллиардов долларов в 2006 году и достигла пика в 4,3 миллиарда долларов в 2011 году, по данным NVCA.

- И хотя некоторые инвесторы преуспели и поддержали успешные компании, впечатляющее разрушение таких компаний, как Solyndra и Fisker, удерживало многих венчурных капиталистов и партнеров с ограниченной ответственностью на долгие годы.

Перенесемся вперед: Климатический кризис вызвал интерес со стороны Кремниевой долины и венчурных капиталистов: влиятельные инвесторы, такие как ускоритель стартапов Y Combinator, Union Square Ventures и Sequoia Capital, стали более серьезно относиться к инвестированию в потенциальные решения.

На этот раз около года инвесторы говорят Axios, что есть некоторые фундаментальные различия:

- Более широкая вера в изменение климата: Понимание того, что изменение климата будет иметь глубокие последствия для планеты и людей на ней, намного больше широко распространены сегодня. «Это больше не то, что будет влиять на наших правнуков — это теперь влияет на нас», — сказала Axios управляющий партнер DBL Partners Нэнси Пфунд.

- Более сильная среда с капиталом : «Это уже не просто игра с венчурным капиталом, — говорит соучредитель Spring Lane Capital Роб Дэй.«Одна из причин, по которой последняя волна венчурного капитала не увенчалась успехом, заключается в том, что, в конце концов, это игры с физическими активами — даже игры с программным обеспечением привязаны к физическим активам». Сегодня есть не только капитал на всех этапах венчурного капитала, но и другие типы инвесторов для финансирования таких проектов, как фабрики.

- Большой объем инвестиций : Помимо инвестиций в те же области, как возобновляемые источники энергии и аккумуляторы, сегодняшние венчурные капиталисты, специализирующиеся на климатических технологиях, обращают внимание на сельское хозяйство и производство других продуктов питания, экологически безопасный транспорт и широкий спектр стартапов, которые могут оказать влияние на выбросы парниковых газов в обществе.«В настоящее время я одинаково — если не больше — взволнован нашим ведром с едой, которого на самом деле не существовало раньше», — говорит управляющий партнер Congruent Ventures Джош Посаментьер.

- Доказанный успех : Компании вроде Tesla и OPower, которые вышли из последнего бума, наряду с новыми успехами помогли узаконить сектор и послужили противовесом скептицизму, последовавшему за спадом в области чистых технологий.

Между строк : Инвесторы надеются, что отрасль избежит одной из самых больших ошибок последней волны: вложить слишком много денег в дорогие фабрики и зарождающиеся непроверенные технологии.

- «Было слишком много капитала для состояния возможностей, технологии были не совсем готовы», — говорит партнер G2VP Брук Портер, который ранее помогал руководить (успешными) фондами роста зеленых инвестиций Kleiner Perkins.

- Развитие основных технологий не только снизило затраты, но и позволило стартапам внедрять инновации с помощью новых коммерческих приложений или бизнес-моделей вместо строительства заводов.

Да, но: Как и все остальное венчурное инвестирование, все еще существуют большие риски — и неизвестные.

- С одной стороны, несмотря на энтузиазм по поводу удаления и компенсации углерода, некоторые эксперты по-прежнему настроены скептически, ссылаясь на отсутствие цены на углерод и потребность в компенсациях более высокого качества.

- Другие инвесторы по-прежнему обеспокоены тем, что крупные провалы или разочаровывающая прибыль могут снова отпугнуть партнеров с ограниченной ответственностью. И на этот раз «им потребуется больше 10 лет, чтобы вернуться», — предупреждает Позаментьер.

Итог : Инвесторы теперь намного больше надеются, что их доллары и предприниматели, которым они их дают, сдвинутся с места.

Венчурные капиталисты, заботящиеся о климате, вернулись

«T НЕКОТОРЫЕ , мы пытаемся отпугнуть инвесторов», — признает Матео Харамилло, соучредитель Form Energy. Стартап пытается решить одну из самых запутанных проблем возобновляемой энергетики. Солнечная и ветровая энергия работают с перебоями, поэтому экологические коммунальные предприятия должны накапливать избыточную энергию и выделять ее, когда не светит солнце или дует ветер. Большие литий-ионные батареи могут разряжать энергию до четырех часов.Form Energy, основанная в 2017 году, хочет расширить это дело до дней с другой и нераскрытой технологией аккумуляторов. В мае он объявил о пилотном проекте с Great River Energy, коммунальным предприятием из Миннесоты. Его команда основателей настолько усеяна звездами, что босс конкурента называет ее «Странствующими Уилбери по хранению энергии», имея в виду супергруппу 1980-х годов, в которую входили Джордж Харрисон и Боб Дилан. Тем не менее, г-н Харамилло не рассчитывает начать масштабирование до 2025 года.

Послушайте эту историюВаш браузер не поддерживает элемент

Больше аудио и подкастов на iOS или Android.

Сочетание длительного времени ожидания и непроверенных технологий вызовет у многих инвесторов венчурного капитала ( VC ) беспокойство. Большинство хотят получить прибыль через пять-семь лет. У Form Energy больше терпеливых сторонников. В их число входят Breakthrough Energy Ventures ( BEV ), фонд, созданный Биллом Гейтсом и поддерживаемый другими миллиардерами; Eni Next, рука VC итальянской нефтяной компании; и «Двигатель», фонд, управляемый Массачусетским технологическим институтом.Это отражает эволюционирующую природу экосистемы green VC , которая снова изобилует после многих лет относительной спячки.

По данным исследовательской компании Cleantech Group, в 2019 году инвесторы вложили рекордные 36 миллиардов долларов в технологии, связанные с климатом, по сравнению с 17 миллиардами в 2015 году. Половина денег ушла в североамериканские стартапы (см. Диаграмму 1). На долю Китая приходилось от 15% до 30%, в зависимости от определения сектора, а на Европу — еще 15%. Это должно стимулировать инновации и, как мы надеемся, снизить относительную стоимость экологически безопасных технологий даже в отсутствие нормативных положений, делающих более дорогие технологии с высоким содержанием углерода.И это должно происходить повсеместно, а не только в сфере энергетики и транспорта. «Когда мы думаем о декарбонизации, мы должны напоминать себе, что это вся индустриальная экономика», — говорит г-н Гейтс.

Международное энергетическое агентство ( IEA ), глобальный прогнозист, прогнозирует, что четверть сокращений выбросов, необходимых для обеспечения устойчивого развития климата Земли к 2070 году, будет обеспечиваться за счет зрелых технологий, таких как гидроэнергетика. Еще 41% приходится на относительно новые технологии, занимающие менее 1% данного рынка, такие как оффшорный ветер в производстве электроэнергии.Технологии на стадии демонстрации или прототипа (корабли или самолеты с батарейным питанием соответственно) составляют 17%. Это открывает огромные возможности для инвесторов, если у них крепкий желудок.

Зеленый VC имеет неоднозначное прошлое. В конце 2000-х годов он пережил цикл подъемов и спадов в Америке и, в меньшей степени, в Европе. Фонды VC взяли модель финансирования, разработанную для компаний-разработчиков программного обеспечения, и применили ее к компаниям, производящим физические продукты, в основном солнечные панели и биотопливо, которые требуют много времени и денег для получения доходов.Многие компании разорились. Их спонсоры VC потеряли более половины из 25 миллиардов долларов, на которые они поставили. Капитал иссяк.

Сейчас опять течет. На этот раз инвесторы смотрят на более широкий спектр чистых технологий. Около половины сделок по стоимости идет на низкоуглеродный транспорт, чему способствовал невероятный успех Tesla. В 2004 году Илон Маск купил 14% акций производителя электромобилей за 6,5 млн долларов. Шесть лет спустя он стал публичным и сегодня стоит 385 миллиардов долларов, больше, чем у любого другого автопроизводителя. Одна только доля Маска оценивается примерно в 72 миллиарда долларов, что немного меньше, чем у General Motors и Ford вместе взятых.

Инвестиции не ограничиваются подражателями Tesla. Impossible Foods, компания по производству растительного белка с оборотом в 4 миллиарда долларов, поддерживаемая г-ном Гейтсом и Google, и Beyond Meat, ее зарегистрированный конкурент, стоимость которого сейчас составляет 10 миллиардов долларов, подогрели аппетит инвесторов к сельскохозяйственной технологии. Form Energy и другие разработчики сетевых хранилищ также пользуются спросом.