Налоговая декларация по НДС — бланк

Кто составляет и подает бумажные декларации по НДС?

Подача декларации по НДС на бумаге (скачать бланк)

Кто составляет и подает бумажные декларации по НДС?

Отчитаться по НДС с помощью предоставления бумажной отчетности через уполномоченное лицо плательщика (либо направив декларацию ценным письмом) имеют возможность некоторые организации и предприниматели (п. 5 ст. 174 НК РФ).

Читайте нас в Яндекс.Дзен

Яндекс.ДзенЕсть 2 случая, когда можно предоставить налоговую декларацию по НДС на бумажном бланке:

- если декларант является налоговым агентом, не уплачивающим НДС; или

- декларант освобожден на законодательном уровне от расчета и перечисления в бюджет сумм этого налога.

Форма декларации по НДС состоит из 12 разделов.

ВАЖНО! Перед составлением отчета будет полезно ознакомиться с контрольными соотношениями, используемыми для анализа правильности заполнения НДС-отчетности. Они приведены в письме ФНС от 06.04.2017 № СД-4-3/6467@.

Подача декларации по НДС на бумажном носителе (скачать бланк)

Для тех, кто составляет декларацию по НДС в бумажном виде, мы разместили бланки по форме КНД 1151001 на нашем сайте. Скачать бланк декларации по НДС вы можете по ссылке.

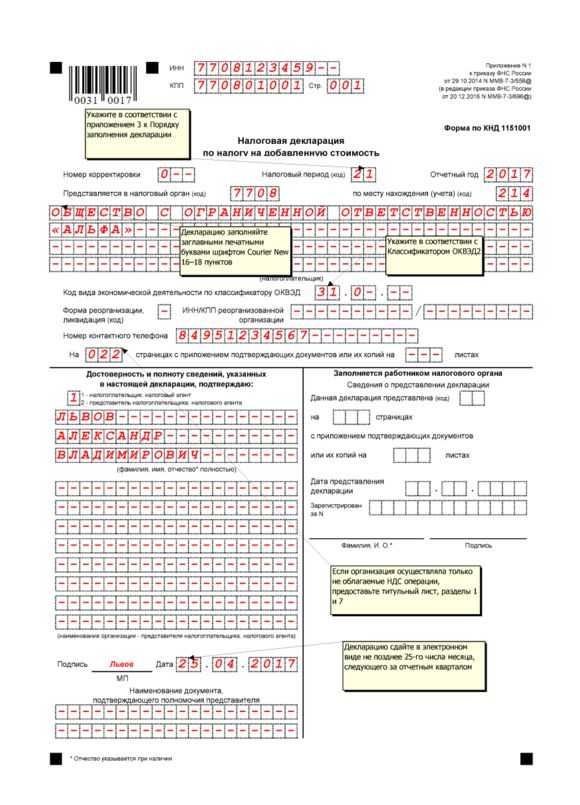

Приказом ФНС России от 29.10.2014 № ММВ-7-3/558 утверждены основные правила заполнения отчетности по НДС. Перечислим нюансы, требующие особого внимания при подготовке бланка декларации по НДС:

- Нельзя использовать двустороннюю печать и скреплять листы документа.

- Бланк декларации по НДС может быть заполнен от руки или на компьютере. В каждую клетку следует вписывать одну букву или символ. В незаполненных ячейках проставляются прочерки. Разрешено использовать синие, фиолетовые или черные чернила. Формат букв — заглавные печатные.

- Внесение исправлений в документ или использование корректоров не допускается.

- Все суммы указываются только в рублях, при наличии копеек используются правила округления.

- Все страницы подлежат сквозной нумерации.

- Если сдается нулевой отчет, следует заполнить титульный лист и раздел 1 документа.

ВАЖНО! Если после сдачи декларации в налоговый орган вы обнаружили в ней ошибки, повлекшие занижение НДС, необходимо направить уточненку (ст. 81 НК РФ).

***

Форма декларации по НДС и правила заполнения бланка утверждены законодательно. Заполняя декларацию, следует руководствоваться этими правилами, контрольными соотношениями и разъяснениями налоговой службы.

nsovetnik.ru

Бланк и образец заполнения декларации НДС

Куда сдавать: ФНС

Нужно сдавать до: 25 апреля текущего года

Штраф за несвоевременную сдачу: приостановка операций со счетом

Название документа: Налоговая декларация на добавленную стоимость (КНД 1151001)

Формат: .xls

Размер: 643 кб

Сохранить у себя:

Новый бланк декларации по НДС был утвержден приказом российской налоговой службы от двадцатого декабря 2016 г. Согласно приказу были изменена форма декларации по НДС и процедура ее заполнения. Предоставлять отчет в соответствии с новой формой нужно начиная с первого квартала 2017 г. — не позже 25-го апреля. Скачать бесплатно бланк декларации НДС можно ниже.

Изменение декларации вызвано тем, что федеральным законодательством были внесены поправки в 21-ю главу налогового кодекса. Так, ст.149 была дополнена нормой, согласно которой нельзя облагать НДС услуги, предоставляемые в ходе арбитража.

Кардинально форма по КНД 1151001 не поменялась. Компаниям больше не нужно выставлять печать на титульной странице. Это вызвано тем, что АО и ООО отныне имеют право отказаться от применения печати.

Помимо этого, как показывает пример заполнения декларации по НДС, видоизменены штрих — коды, которые присутствуют в разделах документа. В третьем разделе возникли строчки 042 и 041, где следует отражать операции по продаже продукции, если относительно них во время декларирования на таможне был начислен соответствующий налоговый платеж. Также появилась строчка 125, где необходимо указывать вычеты по затратам на капитальные строительные работы.

Если посмотреть на образец заполнения декларации НДС, то можно заметить, что убраны значения параметров по строчкам, где указывались коды операций касательно продажи продукции, обоснованность использования нулевой ставки.

Работодатели должны сдать декларацию в налоговое ведомство по месту собственного учета в электронной форме в срок не позже двадцать пятого числа месяца, который следует за истекшим отчетным периодом, если другое не предусмотрено 21-й главой российского налогового кодекса. Пользователи могут скачать бланк декларации по НДС в Excel, чтобы сразу приступить к заполнению документа.

Кроме прямых плательщиков НДС сдавать отчет должны также те, кто в налоговом периоде хотя бы однажды выставил счет — фактуру с размером налога, который был включен в нее. К подобным субъектам, обычно, относят:

— лица, которые не платят НДС (те, кто ведет деятельность по упрощенке, на основе патента, те, кто платит аграрный налог, а заодно налоговый платеж на временную работу) в соответствии со ст. 346 налогового кодекса;

— плательщики налога, которые осуществляют реализацию услуг и работ, операции по которым налоговому обложению не подлежат.

Как известно, НДС — это косвенный налоговый платеж. Исчисление выполняется продавцом во время продажи продукции (услуг, работ, прав по имуществу) покупателю.

Осуществлять составление и сдачу декларации по местопребыванию обособленных филиалов нет необходимости. Весь размер налога поступает в федеральную казну.

В случае если налоговый плательщик не представит декларацию в налоговое ведомство в течение десяти суток по истечении определенного законом периода, это может привести к приостановке операций по счетам.

Образцы

Предварительный просмотр

Полноэкранный предварительный просмотрblanki.biz

Декларация по НДС за 2017 год | Образец — бланк — форма

Налоговая декларация по НДС предоставляется субъектами хозяйственной деятельности, которые являются плательщиками налога на добавленную стоимость (в том числе и те, которые являются налоговыми агентами). Предоставлять декларацию по НДС обязаны также те, кто в отчетном периоде хотя бы единожды выставил счет-фактуру с включенной в нее суммой налога. К таким субъектам, как правило, относятся:

- лица, не являющиеся плательщиками НДС (те, кто осуществляет деятельность по упрощенной системе, на основе патента, плательщики сельскохозяйственного налога, а также налога на временную деятельность) согласно ст. 346 НК РФ;

- налогоплательщики, осуществляющие реализацию работ и услуг, операции по которым налогообложению не подлежат.

Новая форма декларации, подается начиная с отчетности за 1 квартал 2017 года. Срок представления — не позднее 25 апреля. Действие документа вступило в силу 12.03.2017.

Изменения a форме декларации утверждены Приказом ФНС России от 20.12.2016 года N ММВ-7-3/696@. Код документа по классификатору КНД 115100.

Это первое уточнение формы декларации по НДС с момента ее утверждения в 2014 году. Из наиболее значимых изменений формы:

- в Приложении 1 к разделу 8 (продолжение), а также в Продолжении раздела 8 поле 150 «Номер таможенной декларации» разбито на несколько полей, каждое из которых имеет такой же код. При этом изменено наименование поля. В новой редакции оно называется «Регистрационный номер таможенной декларации»;

- изменены штрих-коды на страницах декларации.

Ниже можно скачать форму декларации и порядок ее заполнения.

В случае обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном статьей 81 Налогового кодекса.

Новая форма декларации по НДС 2015

За 1 квартал 2015 года необходимо заполнять новую форму декларации по НДС. Новая форма стала объемнее, в нее включены дополнительные разделы. Какие особенности заполнения появились, что изменилось?

Прежде всего, надо сказать, что новая декларация по НДС является Приложением №1 к приказу ФНС № ММВ-7-3/558@ от 29.10.2014 г. Подавать ее нужно исключительно в электронном виде по итогам каждого квартала. Сроки подачи декларации с 2015 года – до 25 числа месяца, следующего за отчетным кварталом. Сроки оплаты налога до 25 числа каждого месяца.

Декларация 2015-2016 изменения

С 1 января 2015 года в декларацию необходимо включать сведения из Книги покупок и продажи, журнала учета счетов-фактур и выставленных счетов-фактур. Данная необходимость закреплена в НК РФ п.5.1 ст.174.

В связи с этим в новую форму декларации добавлены новые разделы 8, 9, 10, 11 и 11.

Раздел 8

Здесь отражаются сведения из Книги покупок, которую заполняют организации покупатели и в которой фиксируются данные о полученных от поставщиков и продавцов счетов-фактур. Данные из этих счетов-фактур используются для расчета НДС, подлежащего возмещению из бюджета.

Раздел состоит из двух листов: на первом заполняются данные из строк 1-8 Книги покупок на втором – из строк 10-16. У 8-го раздела имеется приложение, в которое вносятся сведения из дополнительных листов Книги покупок.

Раздел 9

Данный раздел отражает информацию из Книги продаж, которая заполняется организацией продавцом и в которой фиксируются данные о выставленных счетах-фактурах покупателям. Эта информация используется для расчета НДС к уплате в бюджет.

Раздел состоит из 3 листов и приложения к нему. На 3-х листах указываются данные из строк 1-19 Книги продаж. В приложении отражаются данные из дополнительных листов Книги продаж, которые заполняются при внесении изменений.

Раздел 10 и 11

Заполняется данными из журнала учета выставленных и полученных счетов фактур. С недавних пор обязанность по ведению такого журнала осталась только у ограниченного круга лиц:

- Посредники, осуществляющие деятельность по договорам транспортной экспедиции;

- Посредники, осуществляющие деятельность по договорам комиссии и агентским договорам;

- Застройщики.

Данные лица обязаны заполнять журнал. Если они при этом не освобождены от уплаты НДС, то необходимо данные из журнала переносит в 10 и 11-й разделы новой формы декларации по НДС.

Раздел 12

Информацию должны вносить только определенные категории лиц, к которым относятся:

- Лица, освобожденные от уплаты НДС, но которые при этом выставили своим покупателям счет-фактуры с выделенным налогом;

- Лица, являющиеся налогоплательщиками НДС, которые предъявили своим покупателям НДС по тем операциям, которые освобождены от налогообложения.

Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16Звонок в один клик

Скачать бланки

Скачать декларацию по НДС 2015.

Скачать декларацию по НДС 2016.

Оцените качество статьи. Мы хотим стать лучше для вас:

buhland.ru

Налоговая декларация по НДС — инструкция по заполнению 2018

В конце каждого квартала все компании, ведущие коммерческую деятельность, обязаны предоставить в налоговую службу такой документ, как декларация по НДС (форма 1151001). Этот процесс является обязательным, и даже малейшее опоздание по сроку его подачи отразится на компании в виде выписки штрафа или пени.

Предоставлять в налоговую службу налоговую декларацию по НДС должны не только от организации, занимающиеся производством продукции, но и посредники. Если в течение всего квартала в компании не было произведено каких-либо операций, входящих в декларацию по НДС, то составлять документ не обязательно. Вместо нее можно подать в упрощенной форме декларацию в ИФНС.

Заполнение декларации по НДС

- Скачать бланк декларации НДС по форме 1151001 можно по ссылке.

- Официальную инструкцию по заполнению декларации можно скачать по данной ссылке.

Полную инструкцию по заполнению декларации НДС можно увидеть в этом видео:

Если ранее налоговая декларация по налогу на добавленную стоимость составлялась вручную на бумажном бланке, то теперь весь процесс составления происходит в онлайн-режиме. Сдача декларации по НДС осуществляется только в электронном виде.

Обновленный бланк декларации обладает титульным листом и состоит из 12 разделов. В отличие от предыдущего вида бланка, в новый добавлены еще 5 разделов:

- Раздел 8. В него заносится вся информация из книги покупок за последний квартальный период.

- Раздел 9. Фиксируется информация, взятая из книги продаж за прошедший квартал.

- Разделы 10 и 11. Заносятся сведения, взятые из журнала учета всех счетов-фактур. Вся информация заносится в рамке посреднической деятельности.

- Раздел 12. В этот разделе указываются сведения, взятые из счетов–фактур, которые были выставлены с выделением НДС, то есть без начисления налога.

Заполнение декларации по НДС начинается с титульного листа и первого раздела, которые следует сдать в ИФНС. Собственно, заполнение титульного листа не имеет сложностей. Но следует обратить внимание на поле «Номер корректировки», расположенное в специальном поле. Если за прошедший квартал декларация заполняется первый раз, то в поле следует указать 0.

В случае уточнений к ранее отправленной декларации в данном поле следует поставить номер 1 – первое уточнение. При необходимости подачи документов с другими уточнениями к декларации, в поле отмечаются последующие номера – 2, 3 и т. д. Все остальные разделы, присутствующие в бланке декларации по НДС, заполняются в зависимости от того, происходили ли в течение квартала те или иные операции. К примеру, заполнение 9 раздела осуществляется только в том случае, если в прошедшем квартале проводились операции, занесенные в книгу продаж.

Стоит помнить, что после подачи декларации следует постоянно отслеживать электронные сообщения от ФНС. После проверки налоговая служба может отправить ряд определенных требований или другие виды документации. После их получения необходимо в течение 6 дней в обязательном порядке отослать в налоговый орган квитанцию, подтверждающую прием документов через телекоммуникационный канал.

Бухгалтерские проблемы, отражающиеся на составлении декларации

Несмотря на ведение учета прихода и расхода, многие бухгалтеры начинают теряться в документации во время процедуры возврата товара поставщику в декларации по НДС и налогу на прибыль. Процедура возврата происходит в обязательном порядке, даже если присутствуют условия о внесении уплаты налога. Во время проведения процедуры бухгалтером должны быть отображены несколько факторов, связанных с возвратом НДС, исключаемого из стоимости товара.

Бывают случаи, когда покупатель не считается плательщиком НДС, и возмещение суммы за возвращенный товар может происходить как в полном, так и частичном объеме. В такой ситуации у бухгалтера появляется сложность в принятии НДС к вычету. Причиной является отсутствие счета–фактуры покупателя. По налоговому кодексу решение этой проблемы состоит в принятии продавцом НДС к вычету, если проданный ранее товар был возвращен покупателем.

Еще одной из ситуаций, возможных в коммерческой жизни предпринимателей, является отказ поставщика выставить корректировочный счет–фактуру. Взамен он просит предоставить счет-фактуру с начисленным НДС. В этом случае необходимо выставить счет–фактуру на возврат поставщику в декларации по НДС его продукции. Если компания в это время работает на УСН и уже успела произвести оплату в бюджет, то до 20 числа следующего месяца после выставленного счета–фактуры с нужной суммой налога необходимо подать декларацию по НДС.

Изменение в декларации всегда оттягивает итоговое решение налоговых служб. Независимо от причин подачи изменений, стоит придерживаться сроков. В ином случае не зафиксированное вовремя изменение в декларации может стать причиной выписки налоговой службой штрафа.

saldovka.com