Коммерческий вексель — Большая Энциклопедия Нефти и Газа, статья, страница 1

Коммерческий вексель

Cтраница 1

Коммерческий вексель известен также как переводной вексель. [1]

Коммерческий вексель ( commercial paper) представляет собой краткосрочное, не имеющее специального обеспечения обязательство крупной компании, занимающейся как финансовой, так и другого рода деятельностью. Объем коммерческих векселей, находящихся в обращении, в денежном выражении превышает объем любого другого вида инструментов денежного рынка, за исключением казначейских векселей. Большинство коммерческих векселей выпускается такими финансовыми организациями, как банковские холдинговые компании, компании, занимающиеся продажами, а также страховые и лизинговые компании. Эти векселя часто выпускаются крупными компаниями, у которых имеются неиспользованные кредитные линии в банках, поэтому вероятность погашения кредита в срок очень высока. В результате процентная ставка на эти бумаги относительно низка по сравнению со ставками процента на другие корпоративные бумаги с фиксированным доходом. [2]

Коммерческий вексель возникает в связи с тем, что у покупателя продукции в момент поставки ее продавцом отсутствуют необходимые денежные средства. Поэтому сделка оформляется с помощью векселя. Покупатель выписывает продавцу вексель, в соответствии с которым он берет на себя обязательство уплатить ему определенную сумму денег по истечении определенного периода времени. Такая операция фактически является кредитованием покупателя, так как ему предоставляется отсрочка платежа. В связи с этим в вексельной сумме находит отражение процент за предоставленный кредит. Для покупателя вексель удобен тем, что он позволяет отодвинуть сроки платежа. Привлекательность векселя для продавца состоит в том, что он может сразу получить определенную сумму денег с помощью учета ( продажи) его у другого лица, обычно банка. [3]

Коммерческий вексель известен также как переводной вексель. [4]

Коммерческий вексель ( commercial paper) представляет собой краткосрочное, не имеющее специального обеспечения обязательство крупной компании, занимающейся как финансовой, так и другого рода деятельностью. Объем коммерческих векселей, находящихся в обращении, в денежном выражении превышает объем любого другого вида инструментов денежного рынка, за исключением казначейских векселей. Большинство коммерческих векселей выпускается такими финансовыми организациями, как банковские холдинговые компании, компании, занимающиеся продажами, а также страховые и лизинговые компании. Эти векселя часто выпускаются крупными компаниями, у которых имеются неиспользованные кредитные линии в банках, поэтому вероятность погашения кредита в срок очень высока. В результате процентная ставка на эти бумаги относительно низка по сравнению со ставками процента на другие корпоративные бумаги с фиксированным доходом. [5]

Именной коммерческий вексель, который обозначал безусловное абстрактное обязательство купца или промышленника уплатить означенному лицу н означенный срок указанное количество определенных драгметаллов, избавлял купца от опасности быть ограбленным — возмещение по векселю могло получить лишь лицо, указанное в индоссаменте. [6]

Рынок коммерческих векселей хорошо организован и является достаточно сложной структурой. Номинал векселя обычно составляет 100 000 дол. Характерной чертой дилерского рынка в прошлом было большое число эмитентов, производящих займы на сезонной основе: в настоящее время существует определенная тенденция к финансированию на револьверной или более постоянной основе. Многие крупные финансовые компании, такие, как General Motors, Acceptance Corporation, минуют дилерскую сеть и продают свои векселя напрямую инвесторам. Эти эмитенты приспосабливают и срок погашения, и сумму векселей к нуждам инвесторов, в основном крупных корпораций с избытком денежных средств. Срок обращения напрямую размещенных бумаг может колебаться от нескольких дней до 9 месяцев. В отличие от многих промышленных эмитентов финансовые институты используют рынок коммерческих векселей в качестве постоянного источника средств. Как прошедшие через сеть дилеров, так и напрямую размещаемые бумаги, оцениваются в зависимости от их качества одним или несколькими независимыми рейтинговыми агентствами: Moody, Standard & Poor и Fitch. [7]

Использование коммерческих векселей повышает надежность расчетов. В этом случае инкассирующий банк выдает товарораспорядительные документы покупателю только после того, как тот акцептует переводные ( или выставит простые) векселя на оговоренную в контракте сумму. Если речь идет о векселях до востребования, то банк потребует немедленного платежа против документов. Если предусматривается рассрочка платежа, то акцептованные тратты возвращаются продавцу. В дальнейшем возможны следующие варианты. [9]

Использование коммерческих векселей повышает надежность расчетов. В этом случае инкассирующий банк выдает товарораспорядительные документы покупателю только после того, как тот акцептует переводные ( или выставит простые) векселя на оговоренную в контракте сумму. Если речь идет о векселях до востребования, то банк потребует немедленного платежа против документов. [10]

Импортер выписывает коммерческий вексель и авалирует его в банке своей страны. [11]

Однако обращение коммерческих векселей может иметь место лишь между капиталистами, уверенными в платежеспособности векселедателей. [12]

В процессе обращения коммерческий вексель передается от одного держателя другому посредством передаточной надписи — индоссамента. [13]

При обеспечении банкнот коммерческими векселями количество банкнот в обращении увеличивается или уменьшается в основном в соответствии с ростом произ-ва и товарооборота или их сокращением. Совершенно иной характер имеет обеспечение эмиссии государственными ценными бумагами, к-рое является преобладающим в условиях современного капитализма. Выпуск долговых обязательств буржуазного гос-ва не связан с ростом произ-ва и товарооборота, они выпускаются для покрытия государственных расходов, гл. Тем самым рост банкнотной эмиссии, обеспечиваемой этими обязательствами, не отражает увеличения потребностей оборота в деньгах и, как правило, носит инфляционный характер. [14]

Страницы: 1 2 3 4

www.ngpedia.ru

Понятие коммерческого векселя

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

НОВОСИБИРСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедрафинансов и налоговой политики

(полное название кафедры)

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: Деньги, кредит, банки

Выполнила: Бознякова Ю.В.

Факультет Бизнеса

Группа ФБЭ-51

Проверила: Тесля П.Н.

Новосибирск

2009 г.

СОДЕРЖАНИЕ:

Вопрос № 1: Что такое коммерческий вексель? Что такое финансовый вексель? Что такое учет векселя? Что такое акцептование векселя? Что такое авалирование векселя? Что такое инкассирование векселя? Что такое домициляция векселя? Чем ограничено обращение векселя?……………………………………………………………………………………………………….3

Вопрос № 2: Отзыв банковской лицензии……………………………………………10

Вопрос №3 Ценообразование на банковские продукты……………………………..11

Список использованных источников………………………………………………….20

Вопрос №1: Что такое коммерческий вексель? Что такое финансовый вексель? Что такое учет векселя? Что такое акцептование векселя? Что такое авалирование векселя? Что такое инкассирование векселя? Что такое домициляция векселя? Чем ограничено обращение векселя?

1.

Первыми, известными на текущий момент, коммерческими векселями являлись каменные расписки на хранение ценностей, имевшие хождение в Вавилоне в третьем тысячелетии до нашей эры.

«Золото и ценности хранили на полках в кладовых банкира или замурованной нише в стене (прообраз современных банковских сейфов). За эту услугу вавилонские банки брали со своих клиентов 1/60 стоимости принимаемых на хранение ценностей. Получив деньги или ценности, они «выписывали» расписки — кусочки камня с клиновидными знаками, сообщающими о количестве принятых ценностей. При этом получить у банкира эти ценности мог любой, кто предъявит ему эту расписку и подтверждение своего права на владение распиской (например, подпись или оттиск печати того, кто внес деньги на хранение и на чье имя расписка была выписана первоначально).

Изобретение бумажных денег приписывают древним китайским купцам. Поскольку в X веке правительство Китая выпустило тяжелые железные монеты малой покупательной способности, люди оставляли их у купцов и пользовались полученными взамен расписками. Помимо расписок о хранении монеты в виде дополнительных средств обмена выступали расписки о принятии товара на хранение, об уплате налогов, выдаче кредита. Их использование снизило издержки обращения меры стоимости и существенно расширяло торговые возможности.

Развитие товарных отношений и оптовой торговли выявило неудобство обслуживания крупнооптового товарооборота металлическими деньгами. Когда опт в торговле дошел до сделок с караванами шелка и кораблями пряностей, речь уже шла о мешках и сундуках с золотыми монетами. Это было неудобно, во-первых, из-за их большого объема, а, во-вторых, из-за необходимости надежной охраны во время пути. В те времена, когда разбойники составляли целые племена, жившие разбоем на торговых путях, это становилось чрезвычайно опасно.

Помимо легкости веса, именной коммерческий вексель избавлял купца от опасности быть ограбленным — возмещение по векселю могло получить лишь лицо, указанное в индоссаменте.

Также немаловажным качеством являлась явная дешевизна и простота изготовления векселя – не надо закупать дорогостоящий металл, содержать монетный двор и пробирную палату, достаточно лишь написать на бумаге и расписаться.

Именной коммерческий вексель имел частно-правовую природу и обозначал безусловное абстрактное обязательство купца или промышленника уплатить означенному лицу в означенный срок указанное количество определенных драгметаллов.

Долговые обязательства породили новую форму денег — кредитную. Производитель, продавший товар в долг, получал от покупателя вексель (долговое обязательство), который мог использовать вместо денег, чтобы расплатиться за вещь купленную у третьего лица.

Вексель может быть выдан любым лицом и на любую сумму, любое количество монет, любой вес золота.

Эти две характеристики: неограниченный круг эмитентов и произвольная сумма векселя, существенно ограничивали обращение векселей, ведь далеко не каждый бенефициар имел надежную информацию о состоятельности эмитента, да и сумма сделки крайне редко совпадала с суммой векселя.

Постепенно происходило сужение круга эмитентов за счет вытеснения малоизвестных в пользу банкирских домов, профессионально занимавшихся клирингом торговых обязательств, приемом и доставкой денег.

Товарные (или коммерческие) векселя используются во взаимоотношениях покупателя и продавца в реальных сделках с поставкой продукции или услуг.

2. Что такое финансовый вексель?

В современной отечественной банковской практике появился новый вид векселей — банковский, или финансовый вексель. Банковский (финансовый) вексель представляет собой одностороннее, ничем не обусловленное обязательство банка (эмитента векселя) об уплате обозначенному в нем лицу или по его приказу определенной денежной суммы в установленный срок. Действующее российское вексельное законодательство не предусматривает для случаев выпуска векселей банками каких-либо особых правил или исключений, и законодательство о ценных бумагах этого вопроса не затрагивает.

Правовой режим банковских векселей совпадает с общим режимом для векселей всех иных эмитентов и регулируется федеральным законом “О простом и переводном векселе “от 21 февраля 1997 г. Это предопределяет два главных качества выпуска и обращения конкретного банковского векселя: возможность выпуска, как единичных экземпляров, так и серий и возможность самостоятельного установления банками не противоречащих закону правил выпуска и оборота собственных векселей.

Банковские векселя могут приобретать юридические и физические лица, прежде всего, с целью извлечения дохода. Доход определяется как разница между ценой погашения, равной номиналу векселя, и ценой приобретения, которая ниже номинала. Указанная разница (дисконт) по существу представляет доход, исчисленный на основе текущей депозитной ставки банковского процента. Это говорит о депозитной природе банковского векселя и делает его похожим на депозитный сертификат. Однако в отличие от последнего банковский вексель может быть использован его владельцем не только в качестве средства накопления, но и в качестве покупательного и платежного средства.

Весьма широкое распространение банковских векселей можно объяснить следующими причинами: на сегодняшний день нет достаточно полного законодательного и нормативного регулирования подобных операций, выпуск векселей не регистрируется в Центральном банке, операции с простыми векселями (которые преобладают) не облагаются налогом на операции с ценными бумагами, векселя достаточно просты в обращении. В связи с этим можно констатировать, что на вексельном рынке современной России банковские векселя преобладают.

Изначально векселя стали использоваться коммерческими банками с целью привлечения денежных средств.

3. Что такое учет векселя?

Под учетом векселя понимается его передача (продажа) векселедержателем банку по индоссаменту до наступления срока платежа и получение за это вексельной суммы за вычетом определенного процента, называемого учетным процентом или дисконтом. Векселя передаются в банк по реестрам. При этом в самих векселях делается бланковый индоссамент, т.е. индоссамент без указания получателя. Банк рассматривает возможность учета векселя и в случае положительного решения вносит в индоссамент свои реквизиты. Кроме того, на лицевой стороне ставится штамп “Учет “.

При поступлении векселя банк проверяет его на соответствие формальным требованиям вексельного права, проверяет правильность заполнения всех реквизитов, полномочия лиц, поставивших подписи, а также подлинность этих подписей. Кроме того, анализируется экономическое положение клиента и индоссантов, поставивших подписи на векселе. К учету принимаются только векселя, основанные на товарных и коммерческих сделках. Бронзовые и дружеские векселя к учету не принимаются. За учет векселя банк взимает учетный процент, ставка которого устанавливается самим банком. При инкассировании иногородних векселей взимаются порто (почтовые расходы) и дампе (комиссии иногородним банкам за инкассирование векселей).

В случае оплаты векселя до срока плательщику возвращаются проценты за оставшееся время по ставке банка по текущим счетам. Если платеж совершен после срока оплаты, то банк помимо вексельной суммы взимает с плательщика 6 % годовых за время просрочки, пеню, а также расходы по протесту, если они уже сделаны. Не оплаченные в назначенный срок векселя должны быть переданы для протеста нотариусу обязательно на следующий день. Нотариус опротестовывает векселя согласно принятому законодательству и с надписью о протесте возвращает их в банк. После этого банк требует погашения векселей от векселедателя. Если этого не происходит, банк полностью прекращает его кредитование и обращается в суд.

4. Что такое акцептование векселя?

Акцептованный коммерческий вексель многие годы был широко распространен в Европе, в США он составлял незначительную конкуренцию использованию чеков. Одной из целей Закона о ФРС было стимулирование использования акцептов в США. Задачей Американского совета по акцептам была организация широкой кампании для содействия более активному использованию акцептов в предпринимательстве США. Процедура использования акцептованного коммерческого векселя имеет следующий вид. Продавец при отгрузке товаров вместе с погрузочными документами направляет форму акцепта (на практике это срочная тратта). Такая форма часто посылается в двух экземплярах, чтобы покупатель мог сохранить копию в своем архиве. При наличии скидки с цены товара при оплате наличными покупатель может воспользоваться этой возможностью и оплатить немедленно; в противном случае покупатель должен завизировать форму акцепта, написав на его лицевой стороне свое имя, указав дату и банк, где вексель будет оплачиваться. В подавляющем большинстве случаев акцептованный вексель оплачивается в банке трассата (акцептанта). Возможна оплата его в любом банке или трастовой компании США. Затем акцептованный коммерческий вексель возвращается трассанту (продавцу).

Использование акцептованного коммерческого векселя предоставляет также много др. преимуществ, как покупателям, так и продавцам. Среди преимуществ для продавцов можно указать следующие:

mirznanii.com

12. Коммерческий кредит. Коммерческий вексель и вексельное обращение. Банковское кредитование

Ссудный капитал – денежный капитал, предоставляемый в ссуду его собственником на условиях возврата и приносящий доход в виде процента. Особенности:

— владелец продает заемщику не сам капитал, а лишь право на временное владение им

— это товар, способный приносить заемщику прибыль

— передача заемщику и возврат кредитору не совпадают по времени

— всегда имеет денежную форму

Ссудный процент – это цена ссудного капитала, передаваемого кредитором заемщику во временное пользование в целях его производственного потребления. Процент – это часть прибавочной стоимости.

Кредит – экономическая сделка, при которой один партнер предоставляет другому денежные средства или имущество на условиях срочности, платности и возвратности.

Банковский кредит – это кредит, предоставляемый банками и другими денежными субъектами заемщикам в виде денежных ссуд. Кредиторы – специализированные кредитно-финансовые организации, имеющие лицензии центорбанка на осуществление подобных операций. Заемщики – юридические лица. Инструмент – кредитный договор (соглашение). Доход – ссудный (банковский) процент, ставка которого определяется соглашением сторон с учетом ее средней нормы на данный период. Особенности банковского кредита:

— источник – привлеченный капитал – средства банковских клиентов

— банк ссужает капитал, т.е. временно свободные денежные средства хозяйствующих субъектов, помещенных на счетах в банке

— банк предоставляет деньги в виде денежного капитала, который совершив оборот, возвращается в процентами.

Классификация банковских кредитов:

1) по срокам погашения:

— краткосрочный – до 6 месяцев

— среднесрочный – от 6 месяцев до года

— долгосрочный – свыше года

2) по способу погашения – единовременный платеж или по частям

3) по обеспеченности:

— доверительные, обеспеченные только договором

— обеспеченные имуществом

— ссуда под гарантию третьих лиц

4) по категориям плательщиков:

— аграрные

— коммерческие ссуды субъектам сферы торговли и услуг

— ипотечные под залог недвижимости

— межбанковские

Потребительский кредит – целевое кредитование физических лиц в товарной или денежной форме. Кредиторы – предприниматели при розничной продаже товаров в рассрочку и кредитные организации, предоставляющие денежные ссуды населению для приобретения недвижимости.

Международный кредит – функционирует на международном уровне. Участники: юридические лица, правительства государств, международные финансово-кредитные институты.

Классифицируется по:

1) видам:

— товарные

— валютные (денежные)

2) назначению:

— коммерческие – внешняя торговля

— финансовые – прямые инвестиции, обслуживание долга, валютные интервенции

3) по валюте займа:

— в валюте страны-должника

— в валюте страны-кредитора

— в международной счетной денежной единице (евро, доллар)

4) по обеспеченности:

— защищенные (товарные документы, недвижимость, ценные бумаги)

— банковые – под обязательства должника

Коммерческий кредит — это сделка между двумя юридическими лицами: предприятием-продавцом (или кредитором) и предприятием-покупателем (или заемщиком). Предоставляется этот кредит в виде отсрочки платежа за поставленные товары или оказанные услуги.

Кредитная ответственность при таком кредите оформляется с помощью:

-векселей, то есть обязательств уплатить в определенный срок требуемую сумму;

-договора, в котором оговорены условия оплаты и поставки, а также штрафные санкции за неисполнение договоренностей.

Особенности коммерческого кредита. Это форма товарного кредита выполняет функцию стимулирования сбыта товаров и общественного производства: предприятие, отпустив товары в долг, получает гарантии их оплаты. При этом размеры коммерческого кредита зависят от того, насколько велики финансовые возможности предприятия-продавца отпускать товары в долг.

Цель коммерческого кредита, в отличие от кредитов банковских, состоит не в предоставлении заемщику финансовых средств, а в ускорении процесса реализации товаров.

При этом коммерческий кредит может быть направлен только в одну сторону: от продавца к покупателю, и применим он лишь в сферах товарного материального производства.

Плюсы коммерческого кредита. Коммерческий кредит выгоден обеим сторонам сделки. Так, для продавца такой кредит ускоряет реализацию товаров, работ, услуг и позволяет несколько увеличить стоимость товара, включив в него процент за пользование кредитом. С другой стороны, для покупателя, или заемщика, такой кредит чаще всего оказывается более выгодным, чем привлечение для оплаты товаров без отсрочки банковского кредитования.

Отличия коммерческого кредита от банковского. Кредит предоставляется только в товарной форме;

-в роли кредитора может выступать любое юридическое лицо, производящее какие-либо товары или оказывающее услуги;

-стоимость коммерческого кредита ниже средней банковской ставки за пользование кредитами;

-плата за кредит включена в цену товара.

Виды коммерческого кредита. Сегодня используются такие виды коммерческого кредита:

-кредит с фиксированным сроком погашения;

-кредит с погашением после реализации товаров;

-кредитование по открытому счету, то есть предоставление следующего коммерческого кредита до погашения предыдущего.

Вексельное обращение.

Вексель – это письменное долговое обязательство (вид ценной бумаги) строго установленной формы, удостоверяющее безусловное обязательство одной стороны уплатить в установленный срок определенную денежную сумму другой стороне и право последней требовать этой уплаты.

Субъектами вексельного обращения являются:

1) Ремитент (векселедержатель) – владелец векселя, имеющий право на платеж по векселю.

2) Трассант (векселедатель) – лицо, выдавшее вексель.

3) Трассат (плательщик).

В процессе обращения вексель передается от одного держателя к другому с помощью передаточной надписи – индоссамента. Каждый индоссат, так же как и ремитент, несет ответственность за акцепт и платеж по векселю.

Вексельные обязательства плательщика, векселедателя и индоссатов могут быть дополнительно гарантированы полностью или частично посредством аваля – вексельного поручительства на добавочном листе (аллонже), в силу которого авалист – лицо, совершившее его, принимает часть ответственности за выполнение какого-либо из обязанных по векселю лиц.

Аллонж – добавочный лист, на котором проставляются аваль и индоссамент.

Обязательные реквизиты векселя установлены Единообразным законом о переводно́м и простом векселе (ЕВЗ)

— вексельная метка «вексель» в тексте документа;

— безусловный приказ или обязательство уплатить определённую сумму;

— наименование плательщика и первого держателя;

— наименование ремитента;

— срок и место платежа;

— дата и место составления векселя и подпись векселедателя.

Коммерческие векселя (товарные, покупательские или покрытые) основаны на реальной сделке по купле-продаже товаров в кредит, выдача их влечет отсрочку платежа. Эти векселя передаются под залог товара и обеспечиваются теми денежными средствами, которые поступят от продажи товаров, приобретенных с помощью векселя. Они составляют наиболее прочную базу вексельного оборота. Акцепт — согласие плательщика, указанного векселедателем в переводном векселе, оплатить вексель в срок на условиях, изложенных в тексте векселя. Акцепт совершается посредством проставления на векселе собственноручной подписи. Защита прав, вытекающих из векселя, требует выполнения обязательной досудебной процедуры—протеста. Протест векселя является публичным актом нотариальной конторы, которая официально фиксирует отказ в акцепте переводного векселя или платеже по нему.

В настоящее время вексель используется как инструмент оформления коммерческого кредита, предоставляемого в товарной форме поставщиком покупателю. Преимущества его заключаются в соединении в нем двух важнейших функций—кредитной и расчетной.

Развитие коммерческого кредита и вексельного обращения помогает решать проблему взаимных неплатежей предприятий и организаций, стабилизировать денежное обращение в стране.

studfiles.net

ВЕКСЕЛЬ ТОВАРНЫЙ (КОММЕРЧЕСКИЙ) — это… Что такое ВЕКСЕЛЬ ТОВАРНЫЙ (КОММЕРЧЕСКИЙ)?

- ВЕКСЕЛЬ ТОВАРНЫЙ (КОММЕРЧЕСКИЙ)

- ВЕКСЕЛЬ ТОВАРНЫЙ (КОММЕРЧЕСКИЙ) — частный вексель, возникающий на основе реальных сделок по купле-продаже товаров в кредит.

Большой юридический словарь. — М.: Инфра-М. А. Я. Сухарев, В. Е. Крутских, А.Я. Сухарева. 2003.

- ВЕКСЕЛЬ ТЕРЦИИ

- ВЕКСЕЛЬ ТОРГОВЫЙ

Смотреть что такое «ВЕКСЕЛЬ ТОВАРНЫЙ (КОММЕРЧЕСКИЙ)» в других словарях:

вексель товарный (коммерческий) — частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

вексель товарный — вексель коммерческий частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

коммерческий вексель — вексель товарный частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит. * * * (англ. commercial bill/note) вексель, выдаваемый заемщиком под залог товаров (см. также Банковский вексель; Казначейский вексель;… … Большой юридический словарь

вексель коммерческий — вексель товарный частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

ТОВАРНЫЙ ВЕКСЕЛЬ — частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит. тж. КОММЕРЧЕСКИЙ ВЕКСЕЛЬ … Юридическая энциклопедия

ВЕКСЕЛЬ — (нем. Wechsel обмен). Письменное обязательство уплатить известную сумму денег в определенный срок; пишется на узаконенной для сего бумаге, и самая эта бумага также наз. векселем. Словарь иностранных слов, вошедших в состав русского языка. Чудинов … Словарь иностранных слов русского языка

КОММЕРЧЕСКИЙ КРЕДИТ — (trade credit) Предоставление поставщиками продукции кредита своим покупателям. Существует общепринятая практика, что от покупателей за поставленные товары требуется не немедленная их оплата, а оплата в течение некоторого считающегося нормальным… … Экономический словарь

товарный вексель — вексель коммерческий частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

ВЕКСЕЛЬ — (нем. wechsel перемещение, перевод, мена) ценная бумага, содержащая простое и ничем не обусловленное обещание векселедателя (вексель простой) или его предложение третьему лицу (вексель переводный) произвести платеж указанной суммы в обусловленный … Энциклопедия юриста

ТОВАРНЫЙ ВЕКСЕЛЬ — частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит. См. тж. КОММЕРЧЕСКИЙ ВЕКСЕЛЬ … Энциклопедический словарь экономики и права

dic.academic.ru

ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — это… Что такое ВЕКСЕЛЬ КОММЕРЧЕСКИЙ?

- ВЕКСЕЛЬ КОММЕРЧЕСКИЙ

- ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — векселя, выдаваемые заемщиком под залог товаров.

Большой юридический словарь. — М.: Инфра-М. А. Я. Сухарев, В. Е. Крутских, А.Я. Сухарева. 2003.

- ВЕКСЕЛЬ КАЗНАЧЕЙСКИЙ

- ВЕКСЕЛЬ К ОПЛАТЕ

Смотреть что такое «ВЕКСЕЛЬ КОММЕРЧЕСКИЙ» в других словарях:

ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — КОММЕРЧЕСКИЙ ВЕКСЕЛЬ … Юридическая энциклопедия

Вексель Коммерческий — вексель, выдаваемый заемщиком под залог товара. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

вексель коммерческий — вексель товарный частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

ВЕКСЕЛЬ, КОММЕРЧЕСКИЙ — вексель, выдаваемый заемщиком под залог товаров … Большой бухгалтерский словарь

ВЕКСЕЛЬ, КОММЕРЧЕСКИЙ — вексель, выдаваемый заемщиком под залог товаров … Большой экономический словарь

вексель коммерческий — вексель, выдаваемый заемщиком под залог товара … Словарь экономических терминов

ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — (см. КОММЕРЧЕСКИЙ ВЕКСЕЛЬ) … Энциклопедический словарь экономики и права

ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — – документ, выдаваемый под залог товаров … Экономика от А до Я: Тематический справочник

КОММЕРЧЕСКИЙ ВЕКСЕЛЬ — см. Вексель коммерческий … Юридический словарь

вексель товарный — вексель коммерческий частный вексель, возникающий на основе реальных сделок по купле продаже товаров в кредит … Большой юридический словарь

dic.academic.ru

Коммерческий вексель — Энциклопедия по экономике

Импортер выписывает коммерческий вексель и авалирует его в банке своей страны. [c.284]Инструменты сделок на валютном рынке претерпели значительные изменения. В период капитализма свободной конкуренции при монометаллизме преобладали безналичные международные платежи с использованием кредитных средств международных расчетов, которые получили значительное развитие. Золото в основном служило окончательным средством погашения международных обязательств, когда валютный курс достигал золотых точек и должнику становилось выгодным расплачиваться золотом, а не девизами. Инструментами валютных операций издавна служили переводные коммерческие векселя (тратты) — требования, выписанные экспортером или кредитором на импортера или должника. С развитием банков они стали вытесняться банковскими векселями и чеками, а со второй половины XIX в. — переводами. Банковский вексель — вексель, выставленный банком данной страны на своего иностранного корреспондента. Купив эти векселя у национальных банков, должники (импортеры) пересылают их кредиторам (экспортерам), погашая таким образом свои долговые обязательства. Банковский вексель постепенно вытесняется банковским чеком. Банковский чек — письменный приказ банка-владельца авуаров за границей своему банку-корреспонденту о перечислении определенной суммы с его текущего счета держателю чека. Экспортеры, получив такие чеки, продают их своим банкам. [c.335]

Основными видами ценных бумаг являются акции, облигации внутренних государственных и местных займов, облигации хозяйствующих субъектов (акционерных обществ, коммерческих банков), депозитные сертификаты, казначейские, банковские и коммерческие векселя и др. [c.219]

Коммерческим называется вексель, выдачей, принятием к платежу или передачей которого погашается задолженность векселедателя или индоссанта перед векселедателем за приобретенные продукцию, товары (работы, услуги), т.е. вексель, выдаваемый, принимаемый к платежу или индоссируемый при реализации договора купли-продажи, поставки, подряда и т.д. Поскольку действующими нормативными документами установлено, что в бухгалтерском учете получение и выдача коммерческих векселей отражаются на счетах учета расчетов с покупателями и заказчиками, поставщиками и подрядчиками, то анализ данных векселей в основном сводится к анализу изменения структуры и оборачиваемости дебиторской и кредиторской задолженности, обеспеченной векселями. В то же время здесь есть свои особенности, так как данная задолженность выражена в иностранной валюте. [c.560]

Расходы по процентам, включая суммы, подлежащие возмещению в течение 5 лет банковские займы, овердрафты, краткосрочные коммерческие векселя — 45, 1 облигационные займы 8 1/4% гарантированных облигаций 1 996 г. — 6,3 7 3/8% гарантированных облигаций 1 998 г. — 9,6 простые векселя в дол. США — 20, 1 -81,1 -31,0 -1,0 -5,3 -8,1 -20,4 -65,8 [c.203]

Фонды взаимного кредита тоже вкладывают значительные средства в корпоративные акции и облигации. Они принимают деньги от физических лиц и помещают их в активы специфических видов. Обычно подобный фонд связан с компанией, которая за некоторую плату управляет инвестициями. Каждое физическое лицо владеет определенной долей фонда, зависящей от размера его вклада. В любое время граждане могут продать свои акции, поскольку фонды обязаны их приобретать. Одни фонды помещают свои деньги в обыкновенные акции, другие специализируются на корпоративных облигациях, рыночных денежных обязательствах, например краткосрочных коммерческих векселях, выпускаемых корпорациями, или муниципальных ценных бумагах. Инвестиционная политика различных фондов значительно варьируется от политики получения стабильного дохода и обеспечения безопасности вкладчиков до крайне агрессивной погони за прибылью. В любом случае частное лицо получает диверсифицированный портфель инвестиций, управляемый профессионалами. К сожалению, это не гарантирует превосходного результата. [c.45]

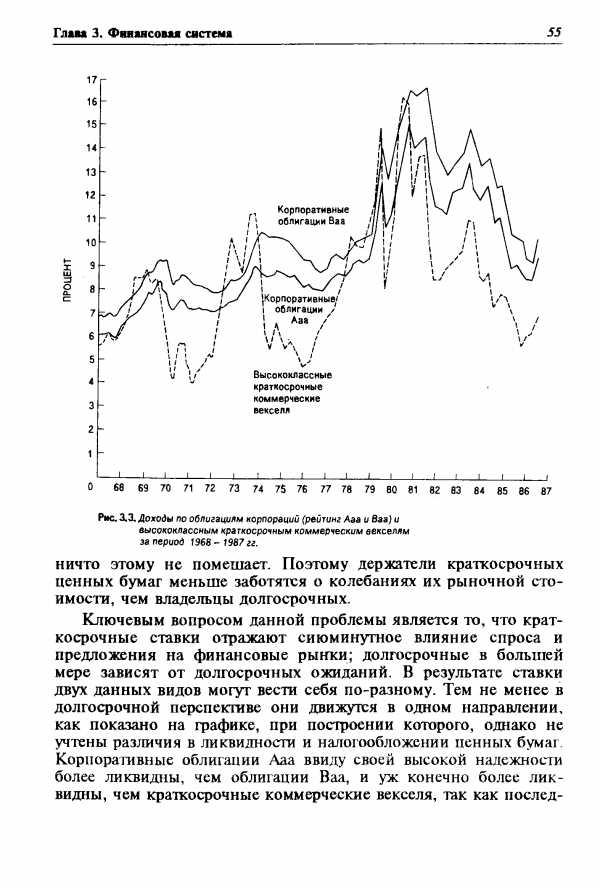

Стоимость привлечения капитала для различных коммерческих фирм различается в зависимости от степени риска неплатежа, ликвидности, налогообложения, а также инфляционных ожиданий. На рис. 3.3 показаны доходы по корпоративным облигациям типа Ааа, Ваа и высококлассным коммерческим векселям за период 1968—1987 гг. Облигации Ваа дают больший доход, чем Ааа, из-за более высокого риска неплатежа. Более того, вызванное этим фактором различие в доходе увеличивается во время экономического спада, поскольку инвесторы становятся более осторожны. Данный феномен особенно ярко проявился в 1974— 1975 и 1981—1982 гг. Различие доходов по облигациям Ааа и высококлассным краткосрочным коммерческим векселям, эмитированным корпорациями, объясняется в основном различными сроками погашения. На рисунке вы можете увидеть, что краткосрочные процентные ставки (например, ставка по краткосрочным коммерческим векселям) колеблются с большей амплитудой, чем долгосрочные. Данные колебания объясняются ожиданиями, связанными с изменением процентных ставок в будущем, влияющими на кратко- и долгосрочные ставки по-разному. Срок погашения краткосрочных финансовых инструментов по определению меньше. При наступлении срока погашения инвесторы получают номинал финансового инструмента, конечно, если [c.54]

| Рис. 3.3. Доходы по облигациям корпораций (рейтинг Ааа и Ваа) и высококлассным краткосрочным коммерческим векселям за период 1968-1987 гг. |  |

Краткосрочные коммерческие векселя [c.257]

Краткосрочные коммерческие векселя выпускают финансовые компании и некоторые промышленные концерны. Эти векселя могут быть реализованы либо напрямую, либо через дилерскую сеть. Многие крупные компании по финансированию продаж в [c.257]

Ставки по краткосрочным коммерческим векселям несколько выше, чем по казначейским векселям с тем же сроком погашения, и примерно такие же, как ставки по банковским акцептам. Векселя, продаваемые непосредственно инвесторам, обычно обладают менее высокой доходностью, чем распространяемые через дилерскую сеть. Краткосрочные коммерческие векселя продаются в основном со скидкой, а срок погашения варьируется, как правило, от 30 до 270 дней. Большинство владельцев векселей держат их вплоть до срока погашения, так как эти бумаги фактически не имеют вторичного рынка. Продавцы, реализующие краткосрочные коммерческие векселя напрямую, выкупают их по требованию. Также могут быть сделаны распоряжения о выкупе векселей через сеть дилеров, которые занимались их распространением. Краткосрочные коммерческие векселя имеют достаточно высокие номиналы, по меньшей мере 100 000 дол. [c.258]

Казначейские векселя Краткосрочные коммерческие векселя Привилегированные акции финансового рынка 8,00 8,50 7,00 [c.270]

После уплаты налогов привилегированные акции финансового рынка оказываются наиболее привлекательным инвестиционным инструментом благодаря тому, что 80% средств выводится из-под федерального налогообложения. Краткосрочный коммерческий вексель менее привлекателен, чем вексель казначейства, из-за государственного подоходного налога, от которого казначейские векселя освобождены. (В штатах, в которых нет подоходного налога, доход по краткосрочному коммерческому векселю после уплаты налогов будет выше. ) [c.271]

Рынок краткосрочных коммерческих векселей [c.314]

Рынок краткосрочных коммерческих векселей состоит из 2 секторов. Дилерский рынок и рынок прямого размещения. Производственные фирмы, коммунальные предприятия и финансовые институты средних размеров продают векселя через сеть дилеров. Дилерская сеть — это полдюжины основных дилеров, которые покупают коммерческие векселя у эмитента и в свою очередь продают их инвесторам. Обычно размер дилерской комиссии составляет 1/8%, а сроки погашения векселей, с которыми они [c.314]

Принципиальное преимущество займа под коммерческий вексель как источника краткосрочного финансирования в том, что он обычно дешевле, чем краткосрочная коммерческая ссуда в коммерческом банке. В зависимости от изменения процентной ставки ставка по коммерческому векселю на 1—6% ниже, чем первоклассная ставка по банковским кредитам для высоконадежных заемщиков. Для большей части компаний займы под коммерческие векселя дополняют банковские кредиты. В действительности дилеры по коммерческим векселям требуют от заемщиков поддержания кредитных отношений с банками для того, чтобы обеспечить опору хождению коммерческого векселя. Это гарантирует им то, что кредиты по коммерческим векселям будут погашены. [c.315]

Однако обычно развитие рынка коммерческих векселей и других финансовых рынков происходит за счет банковских кредитов. Доля на рынке общего корпоративного финансирования, удовлетворяемого банками, постоянно снижается. Вместо выпуска соло-векселя, некоторые корпорации выпускают так называемые банковские коммерческие векселя. В этом случае банк предоставляет аккредитив, гарантирующий инвестору оплату обязательств компании. Качество инвестиций в этом случае зависит от кредитоспособности банка, а вексель участвует в котировках рейтинговых агентств. За предоставление аккредитива банк взимает комиссионное вознаграждение в зависимости от максимальной [c.315]

Наличие активного рынка банковских акцептов делает возможным финансирование зарубежной торговли по процентным ставкам, приближающимся к ставкам по коммерческим векселям. Хотя принципы действия акцепта одинаковы для международной и внутренней торговли, на внутреннее обращение приходится меньшая часть общей суммы банковских акцептов. Помимо торговли внутреннее финансирование при помощи акцептов используется в связи с хранением таких товаров, как зерно. На основании тратты, полученной от компании, банк можег авансировать ей средства. После акцепта тратты ее можно продать на рынке банковских акцептов. Процентные затраты заемщика — это ставка, которую получает инвестор, плюс сборы банку и дилеру, часто в сумме составляющие 7/8%. В последние годы число банковских акцептов значительно возросла, так как большее число фирм осознало полезность этой формы финансирования. [c.317]

В отличие от процентных ставок по «безличным» финансовым инструментам денежного рынка, таким, как казначейские векселя, банковские акцепты и краткосрочные коммерческие векселя, условия по большинству коммерческих ссуд определяются в процессе личных переговоров между заемщиком и кредитором. В некоторых случаях банки стараются изменить ставку процента в зависимости от кредитоспособности заемщика чем ниже кредитоспособность, тем выше ставка процента. Процентные ставки также изменяются в зависимости от состояния финансового рынка. Одной из величин, изменяющихся вместе с состоянием рынка, является базисная ставка. [c.321]

Отклонения от базисной ставки. Несмотря на то, что по определению «базисная ставка» — это цена, которую устанавливает банк наиболее кредитоспособным клиентам, в последнее время на практике дело обстояло иначе в условиях ужесточающейся конкуренции между банками за корпоративных клиентов, а также возросшей конкуренции со стороны рынка коммерческих векселей. Хорошо известные благополучные в финансовом отношении компании часто берут ссуды с процентной ставкой ниже базисной. Устанавливаемая ставка основана на величине предельной стоимости денежных средств банка, которая отражается ставкой, выплачиваемой на финансовом рынке по депозитным сертификатам. К стоимости средств прибавляется процентная маржа, и в сумме получается ставка, которую платит клиент. Эта [c.321]

Очень важно наличие источников финансирования. Если фирма не может осуществить финансирование посредством эмиссии коммерческих векселей или взять ссуду в банке из-за низкой кредитоспособности, она должна обратиться к альтернативным источникам. Чем ниже кредитоспособность фирмы, конечно, тем меньше источников краткосрочного финансирования ей доступно. Гибкость в связи с краткосрочным финансированием зависит от способности фирмы выплатить ссуду, а также от способности возобновить ее или увеличить. При факторинге и банковском кредите фирма может выплатить заем, если у нее есть избыток средств таким образом она сокращает общие процентные издержки. Что касается коммерческих ценных бумаг, фирма должна ждать срока погашения векселя, чтобы возвратить средства. [c.336]

Банковское финансирование примерно на 3% «дороже» финансирования посредством эмиссии коммерческих векселей, следовательно, нужна эмиссия. [c.338]

В дополнение к ссудам коммерческих банков обычным методом краткосрочного финансирования является учет коммерческих векселей. Хотя этот способ финансирования недостаточно широко распространен в Соединенных Штатах, он применяется в Европе для финансирования и местной, и международной торговли. [c.750]

Коммерческий вексель известен также как переводной вексель. [c.825]

ВЕКСЕЛЬ БАНКОВСКИЙ — предоставленный трассату коммерческий вексель с приложением транспортной накладной, коносамента, или одного товаросопроводительного или товарораспределительного документа. Как правило, банку отдается распоряжение освободить товарораспорядительный документ после акцептования переводного векселя трассатом. Такая операция надежно предотвращает доступ трассата к товарораспределительным документам до акцептования векселя. ВЕКСЕЛЬ ДРУЖЕСКИЙ — переводный вексель либо аналогичное ему платежное требование, на котором кредитоспособная сторона с целью повышения ценности векселя как средства денежного рынка двигает свой индоссамент. ВЕКСЕЛЬ КАЗНАЧЕЙСКИЙ — векселя, выпускаемые государством для покрытия своих расходов в капиталистических странах вексель играет важную роль как орудие кредита и средство платежа в странах Содружества сохранился только в торговых операциях с заграницей. ВЕКСЕЛЬ КОММЕРЧЕСКИЙ — вексель, выдаваемый заемщиком под залог товаров [c.58]

Инструменты операций мирового рынка ссудных капиталов. Эти инструменты различны, среди них банковские казначейские и коммерческие векселя, банковские акцепты, депозитные сертификаты, облигации, акции. Еврокоммерческие векселя (векселя в евровалютах) выпускаются сроком на 3—6 месяцев с премией 0,25% к курсу евродолларовых депозитных сертификатов. На еврорынке широко распространены депозитные сертификаты — письменные свидетельства банков о депонировании денежных средств, удостоверяющие право вкладчика на получение вклада и процентов. Евробан-ки выпускают депозитные сертификаты от 25 тыс. долл. и выше сроком от 30 дней до 3—5 лет и размещают их среди банков и частных лиц, которые могут реализовать их на вторичном рынке. Обращающиеся срочные депозитные сертификаты продаются брокерами или передаются по индоссаменту. Стимулируя приток вкладов в евробанки, они как мультипликатор кредитных ресурсов способствуют расширению еврорынка. Хотя процент по депозитным сертификатам ниже, чем по евродолларовым депозитам, их легко продать (учесть) за наличные на вторичном рынке. В 80-х годах новым инструментом операций на международных кредитных рынках стали евроноты — краткосрочные обязательства с плавающей процентной ставкой, а также различные регулярно возобновляемые кредитные инструменты с банковскими гарантиями. С 1984 г. выпускаются евровекселя — векселя в евровалютах. [c.387]

Впервые банкнота выпущена в конце XVII в. центральными банками на основе переучета частных коммерческих векселей. Первоначально при золотом обращении банкнота имела двойную гарантию — коммерческую (выпускалась на базе коммерческих векселей) и золотую, обменивалась в центральном банке, обладающим золотым запасом, на золотые деньги. Это были так называемые классические банкноты, имеющие высокую надежность и прочность. [c.26]

Третьим аспектом финансовой глобализации являются финансовые инновации, т. е. создание новых финансовых инструментов и технологий. Финансовые инструменты, такие, как евродолларовые депозитные сертификаты, еврооблигации с нулевым купоном, синдицированные кредиты в евровалюте, валютные свопы и краткосрочные обязательства с изменяющимся процентом, стали весьма популярны на международных финансовых рынках. Снижение объемов синдицированных кредитов в евровалюте после 1982 г, последовавшее за кризисом задолженности развивающихся стран, ускорило процесс секьюритизации, т. е. увеличение роли ценных бумаг на финансовых рынках в ущерб кредиту. Используя этот процесс, заемщик может снизить зависимость от прямого банковского кредитования и вместо этого выпускать краткосрочные коммерческие векселя или краткосрочные облигации, размещение которых гарантируется коммерческими или инвестиционными банками. Эти инструменты могут периодически выпускаться и перепродаваться на вторичном рынке, как если бы они были долгосрочными ценными бумагами. Программа выпуска евронот является примером такой секьюритизации. [c.557]

Денежные бумаги оформляют краткосрочное заимствование денег. К ним относят коммерческие векселя, депозитные и сберегательные сертификаты и другие документально оформленные обязательства со сроком исполнения платежа до одного года (чеки, аккредитивы, платежные поручения). Доход по денежным бумагам носит, как правило, разовый или краткосрочный характер. Он образуется в результате покупки их ниже номинальной стоимости и погашения в пределах номинала (дисконтный доход) либр за счет получения процентов при их погашении. Расчетные документы (например, платежные поручения) используются для совершения платежей по финансовым обязательствам. [c.250]

Краткосрочные коммерческие векселя ( ommer ial paper) — необеспеченные краткосрочные долговые обязательства крупных компаний. Инструмент денежного рынка. [c.257]

Крупные хорошо известные компании иногда производят краткосрочные займы посредством продажи краткосрочных коммерческих векселей и других инструментов финансового рынка. Краткосрочный коммерческий вексель представляет собой необеспеченное краткосрочное переводное долговое обязательство, обращающееся на финансовом рынке. Поскольку такие векселя необеспечены и являются инструментами этого рынка, только самые кредитоспособные компании могут использовать коммерческий вексель в качестве источника краткосрочного финансирования. [c.314]

Помимо фиксированной процентной ставки, остающейся неизменной на протяжении всего срока жизни долгового инструмента, может существовать и переменная процентная ставка, колеблющаяся в зависимости от какой-либо краткосрочной процентной ставки финансового рынка, например от ставки по казначейским векселям или краткосрочным коммерческим векселям. В условиях высоких и изменчивых процентных ставок в начале 1980-х годов многие корпорации неохотно прибегали к финансированию посредством выпуска долгосрочных обязательств. В такой ситуации краткосрочные обязательства с изменяющимся процентом (floating rate notes — FRN) рассматривались как средство для уменьшения риска, связанного с изменяющимися процентными ставками. Типичные FRN имеют срок погашения 5 лет, и процентная ставка по ним корректируется через каждые 3 месяца в соответствии с изменением ставок по казначейским векселям. Первоначальная ставка по этим облигациям действует первые 3 месяца, а затем устанавливается на уровне ставки по 3-месячным казначейским векселям + 0,5%. [c.600]

Если тратта акцептуется трассатом, то он подтверждает в письменной форме на обратной стороне тратты обязательство оплатить указанную в тратте сумму в течение 90 дней. Теперь тратта является акцептованным коммерческим векселем. Если тратту акцептует банк, то она становится акцептованным банком векселем. Банк принимает на себя ответственность по уплате и, таким образом, замещает платежеспособность трассата. [c.754]

Кроме того, регулирование процентных ставок обеспечило финансовым институтам возможность наращивать стоимость с помощью фондов денежного рынка. Это — взаимные фонды, которые инвестируют средства в казначейские векселя, коммерческие векселя и другие краткосрочные долговые инструменты с высоким рейтингом. Любой человек, сэкономивший для инвестирования несколько тысяч долларов, может получить доступ к этим инструментам через взаимные фонды денежного рынка и при этом вправе в любое время изъять свои деньги по чеку, выписанному на его счет. Фонды напоминают чековые или сберегательные счета, процентные ставки по которым близки к рыночным22. Взаимные фонды денежного рынка стали необычно популярны. К 1990 г. их активы превысили 400 млрд дол. [c.447]

Остальные оборотные активы представлены денежными средствами и вы соколиквидными ценными бумагами. Денежные средства состоят из налич ности, вкладов до востребования (средств, хранимых на текущих счетах, по зволяющих использовать чековую книжку) и срочных вкладов (средств на сберегательных счетах в банке). Основной вид высоколиквидных ценных бу маг — это коммерческие векселя (краткосрочные, необеспеченные долговые расписки, выпущенные другой компанией). Кроме того, сюда входят казначейские векселя, а также государственные ценные бумаги и ценные бумаги местных органов управления. [c.797]

ФОРФЕТИРОВАНИЕ — один из способов финансирования внешнеторговых операций, основанный на трансферте долговых обязательств (трансферт — перевод денег из одного банка в другой), возникших в результате операций по продаже (как правило, на экспорт) товаров и услуг. Экспортер продает форфетеру (форфетирование — кредитование экспорта путем покупки без оборота на продавца коммерческих векселей, иных долговых требований по внешнеторговым сделкам) без права регресса долговое обязательство иностранного покупателя (регресс — право какого-либо лица или учреждения, выполнившего обязательство другого лица или учреждения, предъявить к последнему обратное требование о возвращении затрат), которое обычно выступает в форме коммерческого переводного или простого векселя с авалем, т. е. безусловной оборотной гарантией банка или правительственного учреждения. [c.218]

economy-ru.info

Вексель — это… Что такое Вексель?

Украинский бланк простого векселяВексель (от нем. Wechsel) — письменное денежное обязательство, оформленное по строго установленной форме, дающее владельцу векселя (векселедержателю) право на получение от должника по векселю определённой в нём суммы в конкретном месте. Должником по векселю может выступать: при простом векселе — векселедатель, при переводном векселе (тратте) — иное указанное в векселе лицо (трассат), являющееся должником по отношению к векселедателю[1][2].

Вексель может быть ордерным (выдан без указания владельца, на предъявителя) или именным. В обоих случаях передача прав по векселю происходит путём совершения специальной надписи — индоссамента, хотя для передачи ордерного векселя индоссамент не обязателен. Если вексель был получен по именному индоссаменту (с указанием лица, которому должно быть произведено исполнение), то при передаче обязательно нужно указать новый индоссамент, который подписывает текущий владелец. При бланковом индоссаменте (без указания получателя векселя) последующие передачи возможны без новых индоссаментов. Лицо, передавшее вексель посредством индоссамента, несёт солидарную ответственность перед последующими векселедержателями наравне с векселедателем. Всё это существенно отличает вексель от передачи прав требования по цессии.

В простом и переводном векселе, который подлежит оплате сроком по предъявлении или во столько-то времени от предъявления, векселедатель может (но не обязан) обусловить, что на вексельную сумму будут начисляться проценты. Во всяком другом векселе такое условие (о начислении процентов) не допускается. Согласно международным правилам, процентная ставка должна быть указана в векселе[3]. По российскому закону проценты выплачиваются в размере учетной ставки, установленной Центральным банком Российской Федерации по правилам, установленным статьей 395 Гражданского кодекса Российской Федерации[4]. Проценты начисляются со дня составления переводного векселя, если не указана другая дата[3].

Надпись на векселе, удостоверяющая, что вексель подлежит оплате по предъявлении или по истечении определённого срока со дня его предъявления, называется ависто. Надпись ависто может также учиняться на чеках и переводах[5].

Обязательные реквизиты векселя

Обязательные реквизиты векселя установлены Единообразным законом о переводно́м и простом векселе (ЕВЗ), являющемся приложением № 1 к Женевской конвенции от 7 июня 1930 года № 358 «О Единообразном законе о переводных и простых векселях»:

- вексельная метка «вексель» в тексте документа;

- безусловный приказ или обязательство уплатить определённую сумму;

- наименование плательщика и первого держателя;

- наименование ремитента;

- срок и место платежа;

- дата и место составления векселя и подпись векселедателя.

При отсутствии хотя бы одного из обязательных реквизитов документ не может быть признан векселем. Хотя есть ряд исключений:

- при неуказанном сроке платежа считается, что вексель подлежит оплате по предъявлении;

- при неуказании места платежа, таковым считается указанный адрес плательщика;

- при неуказанном месте составления, таковым считается адрес векселедателя;

- если на векселе имеются подписи лиц, неспособных обязываться или подложные, то подписи других лиц все же не теряют силы.

История векселя

Вексель является одним из самых старых финансовых инструментов. Среди прототипов векселя следует отметить синграфы и хирографы, возникшие в древней Греции и позаимствованные в Римской империи. В VІІІ в. в Китае возникли подобные векселю ценные бумаги фейцянь, а во время династии Сун – цзяоцзы и цзяоин, использовавшиеся для безопасного перевода денег на большие расстояния. Среди арабских прототипов векселя можно назвать долговые документы хавала и суфтаджа, вероятно, повлиявшие на возникновение в Италии в ХІІІ–ХІV в. первых форм векселя[6]. Поскольку вексель появился в Италии в XIII веке, большинство терминов, связанных с векселями (индоссамент, аваль), имеют итальянское происхождение. Из первоначальной долговой расписки вексель приобрёл популярность при проведении операций по обмену валют. Меняла, получив денежные средства, выдавал долговую расписку, платеж по которой можно было получить в другом месте. Благодаря своей гибкости и удобству вексель быстро распространился по Европе. Увеличение объёмов вексельных операций потребовало законодательного закрепления сложившихся обычаев делового оборота, и в 1569 году в Болонье был принят первый вексельный устав.

Первоначально векселедержателю запрещалось передавать свои права другим лицам. Однако уже к началу XVII века, данные ограничения стали сдерживающим фактором в торговле и они были постепенно отменены. Вексельные права начали передавать посредством проставления особого приказа векселедержателя — индоссамента (от итал. in dosso — спинка, хребет, оборотная сторона — поскольку данная надпись совершалась, как правило, на оборотной стороне векселя).

В России вексель появился в начале XVIII века благодаря развитию торговых отношений с германскими княжествами. Поэтому русское слово «вексель» происходит от нем. Wechsel — обмен, переход. На основе германского вексельного законодательства был написан первый российский Вексельный устав 1729 года. Однако прямое заимствование зарубежных норм не отвечало требованиям российской действительности. Например, наиболее детально уставом регулировались вексельные отношения, связанные с переводом денежных средств (форма переводного векселя), в то время как в России наибольшее распространение получила практика использования векселей для оформления займов (форма простого векселя).

В 1832 году был принят новый российский Устав о векселях. В данном случае в основу документа были положены нормы французского права, а именно Французского торгового кодекса. Вместе с тем, устав содержал отдельные положения, заимствованные из германского вексельного права. Основное внимание по-прежнему уделялось переводным операциям. Простой вексель упоминался лишь для того, чтобы применить к нему (либо исключить) действие норм о переводном векселе. В связи с общей ориентированностью российского законодательства на нормы германского права, использование Устава о векселях влекло за собой определенные неудобства, и практически сразу после его принятия начались работы по его совершенствованию и изменению.

В основу нового устава было решено положить унифицированные нормы вексельного законодательства ведущих государств того времени. В течение 55 лет было подготовлено шесть редакций законопроекта. Параллельно в Устав о векселях вносились изменения, призванные устранить наиболее одиозные действующие положения. Так, 3 декабря 1862 года было утверждено мнение Государственного совета, которое распространило право обязываться векселями на все сословия, за исключением лиц духовного звания, нижних воинских чинов, крестьян, не имеющих недвижимой собственности и не взявших торговых свидетельств, а также женщин без разрешения родителей или мужей.

Новый вексельный устав был утвержден 27 мая 1902 года. Он определял вексель как «совершенно независимое от предыдущих соглашений обязательство векселедателя о доставлении первому приобретателю или последнему векселедержателю в известный срок известной суммы денег». Устав состоял из 126 статей, первые две статьи представляли собой Введение, посвященные классификации векселей. Остальные части были сгруппированы в два раздела, первый был посвящен простым векселям, второй — переводным векселям. Каждый из разделов содержал по пять глав: первая глава определяла порядок составления и обращения векселей; вторая — ответственность плательщика; третья — процедуру совершения протеста по векселям; четвертая — сроки для предъявления вексельных исков; пятая — нормы, не вошедшие по тем или иным причинам в первые четыре главы.

Российский вексельный устав 1902 года просуществовал до Октябрьской революции 1917 года. Декретом Совета Народных Комиссаров от 11 ноября 1917 года был объявлен двухмесячный мораторий на осуществление вексельных платежей, а также вексельных протестов. В дальнейшем обращение векселей на территории РСФСР было в значительной степени сокращено. Лишь при переходе к новой экономической политике в 1922 году было принято Положение о векселях, в соответствии с которым кооперативам и банкам разрешалось выдавать и принимать к учёту (выкупу) векселя, а также использовать их для оформления кредитных операций.

В 1928 году в ходе финансовой реформы потребительским обществам и их союзам было запрещено проведение кредитных и вексельных операций, что повлекло за собой ликвидацию вексельного обращения внутри страны. Однако вексель продолжал использоваться во внешнеэкономической деятельности. Развитие торговых связей привело к тому, что в 1936 году СССР присоединился к Международной конвенции о векселях, включающей в себя Единообразный закон о переводном и простом векселе. Постановлением Центрального Исполнительного Комитета и Совета Народных Комиссаров СССР от 7 августа 1937 года № 104/1341 было введено в действие «Положение о переводном и простом векселе», которое практически полностью воспроизводило текст Единообразного закона о простом и переводном векселе. Несмотря на это, во внутренних экономических операциях вексель по-прежнему не применялся, поскольку финансирование хозяйственной деятельности экономических субъектов осуществлялось за счёт централизованного распределения денежных ресурсов.

Вторично в обращение на территории России вексель был введен Постановлением Президиума ВС РСФСР от 24 июня 1991 года. № 1451-I «О применении векселя в хозяйственном обороте РСФСР», которое, хотя и не содержало упоминаний Постановления ЦИК и СНК СССР 1937 года, воспроизводило его с незначительными отличиями. В последующем данный документ был отменён Федеральным законом от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе», который установил, что в соответствии с международными обязательствами Российской Федерации, вытекающими из её участия в Конвенции от 7 июня 1930 года, применяется Постановление ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 07.08.1937 г. № 104/1341. Также данный Федеральный закон устранил ряд спорных моментов, касающихся выпуска векселей и начисления процентов и пени, а также ограничил круг лиц, которые могут обязываться по простым и переводным векселям, исключив из него субъекты Российской Федерации, городские, сельские поселения и другие муниципальные образования. В настоящее время на территории Российской Федерации данный закон является основополагающим при регулировании вексельных отношений.

Вексель в литературе

- У. Шекспир в произведении «Венецианский купец» писал:

— К нотариусу вы со мной пойдите

И напишите вексель; в виде шутки,

— Когда вы не уплатите мне точно

В такой-то день и там-то суммы долга…

— Мой вексель! Против векселя ни слова!

— Я клятву дал, что получу сполна.

Мой вексель! Ничего не стану слушать.

Плати по векселю; ни слова больше…

- В пьесе А. Н. Островского «Свои люди — сочтёмся» купец Самсон Силыч Большов говорит так о векселе:

«На-ко, говорит, вексель. А по векселю-то с иных что возьмешь! Вот у меня есть завалящих тысяч на сто, и с протестами; только и дела, что каждый год подкладывай. Хошь за полтину серебра все отдам!… Все вексель да вексель! А что такое это вексель? Так, бумага, да и все тут. И на дисконту отдашь, так проценты слупят, что в животе забурчит, да еще после своим добром отвечай».

См. также

Ссылки

Нормативные акты

Примечания

Литература

dvc.academic.ru