перечень товаров и услуг, попадающих под льготу 2018

На данный момент в России применяется три вида процентной ставки НДС. В большей части операций, связанных с продажей в России, выгодней использовать 10% ставку. В НК РФ прописаны определенные условия, необходимые для получения ставки НДС 10 процентов, перечень товаров и услуг, подходящих под них, разнообразен.

Перечень товаров, попадающих под ставку НДС 10%

Государство постоянно заботится о развитии молодого бизнеса. Поэтому и была создана ставка налога в 10%. Под нее попадает ряд жизненно важных товаров.

- Продовольственные товары. Это животные, птицы, мясные продукты кроме деликатесов (язык, телятина и т.д.) Также в перечень входят яйца и растительные масла, сахар, молоко и все молочные продукты без добавок в виде фруктового или ягодного льда. Мука, хлебобулочные и макаронные изделия, овощи, продукты детского и диетического питания, рыбопродукты, морепродукты, исключением являются деликатесы. Это относится и к ценным породам рыб, остальные рыбы также подходят для ставки в 10%.

- Товары для детей. В эту категорию входят все изготавливаемые для детей из трикотажа, натуральной овчины, кролика изделия, а также нижнее белье, обувь кроме спортивной. Кровати, матрасы, подгузники, школьные принадлежности: тетради, пластилин и т.д. Входят в эту категорию и швейные изделия.

- Медицинские товары. Независимо от производителя, в категорию входят все лекарственные средства, препараты, в также фармацевтические субстанции, используемые в клинических исследованиях.

- Печатные издания. Вся продукция, имеющая отношение к книгам, образованию, науке и культуре.

- Племенной скот. Весь рогатый скот и другие виды племенных животных, в число которых входят лошади и свиньи. Также в эту категорию занесены племенные яйца, эмбрионы и сперма, полученные от племенного скота.

Как подтвердить права на ставку

Независимо от того, по какой группе товаров будет проводиться процедура подтверждения прав на ставку НДС 10 процентов, все требования к организациям и сама схема подтверждения не имеют отличий.

Если реализуемая продукция российского производства, то следует в обязательном порядке выяснить код по Общероссийскому классификатору продукции по видам экономической деятельности (ОК 034-2014). Когда он будет известен, надо провести его сверку с кодами, указанными в НК для НДС 10%. Если компания для реализации использует продукцию импортного производства, то следует выделить время для поиска кода ТН ВЭД, а также удостовериться в том, что он присутствует в списке. В этом случае начисление на товар происходит со ставкой в 10%.

Важность проверки кодов очень высока. Если вовремя не проверить их наличие, то придется оплачивать НДС 18%. Это происходит обычно в двух случаях: когда на продукции присутствуют коды, не входящие в список 10% ставки, или в случае полного отсутствия кодов.

К медицинским препаратам предъявляется особое требование: все они должны быть подвержены регистрационной процедуре и иметь соответствующие удостоверения. Только после предъявления налоговым органам данного документа будет применена сниженная ставка.

Информацию об изменениях в 2017 году по ставке 10% можно увидеть в данном видео:

Документы для получения сниженной ставки

Во время процедуры исчисления НДС ИП или любая организация на ОСН должна подтвердить, что проведенная реализация продукции в действительности полностью соответствует требованиям, предъявляемым налоговым законодательством. То есть налогоплательщик должен доказать, что проданный им товар подходит под НДС 10%, в каких случаях и как это правильно сделать, точного указания нет. Отсутствует в 164 статье НК и конкретика по поводу предоставления документации, с применением которой можно доказать права на получение пониженной ставки.

На данный момент подтверждение, что продукция действительно соответствует требованиям и должна проходить по НДС в 10%, проводится с применением сертификации и декларирования. А это означает, что, как и ранее, доказать правомерность применяемой для определенной продукции 10% налоговой ставки возможно лишь с помощью декларации, которая обязана быть предоставлена в налоговые органы в выделенный для этого срок.

В декларации присутствует вся информация, в которую входит и код ОКП, он является одним из главных доказательств, позволяющих пользоваться правом снижения НДС.

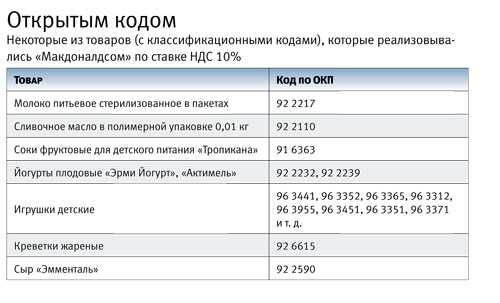

Ставка 10% может использоваться и для оптимизации налогов. Для примера, как это делает сеть «Макдональдс»:

Как избежать подвохов

Бывают случаи, когда работающие по 10% ставке НДС компании подвергаются доначислению налога после проведенного ряда проверок. Основанием доначисления в этом случае может являться отсутствие доказательства правомерности использования 10% ставки. В такой ситуации выиграть дело в суде практически на грани фантастики. Причиной тому является невнимательное отношение к выбору организации, у которой приобретается продукция.

Многие недобросовестные фирмы подделывают сертификаты, предоставляя товар компаниям-закупщикам. И казалось бы, импортеры ничего не нарушают, продукция имеет сертификат и соответствует коду, позволяющему снизить процент налога, но если во время проверки налоговой будет выявлено, что данный сертификат не является действительным, а выдавшая его фирма фиктивная, то избежать отказа в применении пониженной ставки НДС вряд ли удастся.

saldovka.com

Что входит в перечень товаров, облагаемых НДС по ставке 10%?

Для применения ставки НДС 10% перечень товаров (закрытый) определен Налоговым кодексом РФ. Рассмотрим подробнее в нашей статье товары, облагаемые НДС по 10%-й ставке.

Ставка НДС на продукты питания

Реализация детских товаров

Ставка НДС при реализации печатной и книжной продукции

Когда ставка НДС 10% применяется при реализации медицинских товаров

Итоги

Ставка НДС на продукты питания

Реализация продовольственных товаров, указанных в подп. 1 п. 2 ст. 164 НК РФ и перечне, утвержденном постановлением Правительства РФ от 31.12.2004 № 908, облагается по ставке НДС 10%. Принимать решение об отнесении продовольственных товаров к тем, что приведены в перечне, нужно, основываясь на кодах, указанных в Общероссийском классификаторе продукции ОК 034-2014, утвержденном приказом Росстандарта от 31.01.2014 № 14-ст, и кодах ТН ВЭД ТС (подп. 7 п. 2 ст. 164 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! До 01.01.2017 коды видов продукции определялись Правительством в соответствии с Общероссийским классификатором продукции (ОКП), а с 01.01.2017 — в соответствии с Общероссийским классификатором продукции по видам экономической деятельности (ОКПД2).

В законе «Об основах государственного регулирования торговой деятельности в Российской Федерации» от 28.12.2009 № 381-ФЗ также раскрывается понятие «продовольственные товары». Однако он не дает оснований для применения ставки НДС 10%, поскольку для целей налогообложения необходимо использовать перечень продовольственных товаров, указанный в подп. 1 п. 2 ст. 164 НК РФ (письмо Минфина России от 31.03.2010 № 03-07-04/03).

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен ПодписатьсяРеализация детских товаров

Детские товары, перечисленные в подп. 2 п. 2 ст. 164 НК РФ и перечне, утвержденном постановлением Правительства РФ от 31.12.2004 № 908, также относятся к товарам с НДС 10%. Принимать решение об отнесении продовольственных товаров к тем, что приведены в перечне, также нужно, основываясь на кодах, указанных в Общероссийском классификаторе продукции ОК 034-2014, утвержденном приказом Росстандарта от 31.01.2014 № 14-ст, и кодах ТН ВЭД ТС (подп. 7 п. 2 ст. 164 НК РФ).

Ставка НДС при реализации печатной и книжной продукции

Ставка 10% применяется в отношении печатной и книжной продукции, периодических печатных изданий при соблюдении следующих условий:

- Продукция должна быть связана с образованием, наукой и культурой.

- Продукция должна входить в перечень, утвержденный постановлением Правительства РФ от 23.01.2003 № 41 (далее — Перечень), и ее коды должны соответствовать кодам ТН ВЭД ТС и кодам Общероссийского классификатора продукции ОК 034-2014 (подп. 7 п. 2 ст. 164 НК РФ).

- Должна быть справка, выданная Федеральным агентством по печати и массовым коммуникациям (п. 2 примечаний к Перечню, письма Минфина России от 22.11.2011 № 03-07-14/113, УФНС России по г. Москве от 07.05.2009 № 16-15/045457 и от 30.01.2009 № 19-11/007398).

- Объем рекламы, размещаемой в периодических изданиях, не должен превышать 45% объема 1 номера (подп. 3 п. 2 ст. 164 НК РФ).

Что касается периодической и книжной продукции в электронном виде, то на основании п. 4 Перечня применять ставку 10% имеют право только информационные агентства в отношении электронных периодических и продолжающихся изданий (журналов, сборников, бюллетеней). В остальных случаях должна применяться ставка 18% (письмо Минфина России от 01.08.2012 № 03-07-11/213).

Когда ставка НДС 10% применяется при реализации медицинских товаров

В перечень товаров, облагаемых по ставке НДС 10 процентов, включены следующие медицинские товары:

- Лекарственные средства (включая фармацевтические субстанции, средства, предназначенные для проведения клинических исследований лекарственных препаратов, и лекарственные препараты, изготовленные аптечными организациями), включенные в перечень, утвержденный постановлением Правительства РФ от 15.09.2008 № 688 (абз. 2 подп. 4 п. 2 ст. 164 НК РФ). В обязательном порядке такие лекарственные препараты должны быть зарегистрированы в Государственном реестре лекарственных средств и иметь соответствующее удостоверение или быть изготовленными в аптеке (примечание 1 к перечню, утвержденному постановлением Правительства РФ от 15.09.2008 № 688). К лекарственному препарату, изготовленному аптечной организацией и не подлежащему регистрации согласно подп. 1 п. 5 ст. 13 закона от 12.04.2010 № 61-ФЗ, применение пониженной ставки налога правомерно при наличии рецепта на лекарственные препараты или требования медицинской организации (письмо ФНС России от 10.08.2011 № АС-4-3/13016@). Ставку НДС 10% разрешено также применять при реализации ввозимых в РФ лекарственных средств, предназначенных для проведения клинических исследований, — но для этого должно быть разрешение уполномоченного органа на ввоз конкретной партии (примечание 1 к перечню, утвержденному постановлением Правительства РФ от 15.09.2008 № 688).

- Лекарственные средства ветеринарного назначения, если они включены в перечень, утвержденный постановлением Правительства РФ от 15.09.2008 № 688, по ним имеются регистрационные удостоверения и они включены в Государственный реестр лекарственных средств (письмо Минфина России от 03.06.2015 № 03-07-07/32017, от 04.12.2014 № 03-07-07/62107).

- Медицинские изделия (кроме изделий, реализация которых освобождена от налогообложения в соответствии с подп. 1 п. 2 ст. 149 НК РФ), по которым в инспекцию предъявляется либо регистрационное удостоверение на медицинское изделие, выданное в соответствии с правом Евразийского экономического союза, либо до 31.12.2021 регистрационное удостоверение на изделие медицинского назначения (медицинскую технику), выданное в соответствии с законодательством РФ (абз. 3 подп. 4 п. 2 ст. 164 НК РФ).

Следует отметить, что налогоплательщик не вправе применять пониженную налоговую ставку при отсутствии удостоверения на лекарственные средства и медицинские изделия (письма Минфина России от 24.01.2018 № 03-07-07/3560, от 26.12.2016 № 03-07-07/77999, от 12.07.2013 № 03-07-07/27209, от 29.06.2012 № 03-07-07/61, от 10.02.2012 № 03-07-07/19, от 15.11.2011 № 03-07-11/309, от 07.10.2011 № 03-07-07/55 и от 05.10.2011 № 03-07-07/53).

См. также: «По какой ставке платить НДС, если срок регистрационного удостоверения на лекарство истек?».

Право на применение ставки 10% возникает с момента получения указанного удостоверения (письмо Минфина России от 10.02.2012 № 03-07-07/19).

- Коды товаров, включенных в Перечень, соответствуют Общероссийскому классификатору продукции ОК 034-2014, утвержденному приказом Росстандарта от 31.01.2014 № 14-ст.

Итоги

Ставка НДС 10% может применяться только по отдельным видам товаров и при соблюдении определенных условий.

Какие планируются изменения с 2019 года по ставкам НДС, читайте в материале «С 2019 года повысят НДС. Взносы снижать не будут».

О применении ставки НДС 10% при импорте читайте здесь.

nalog-nalog.ru

Правомерность применения ставки НДС 10% нужно подтвердить

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

2018

НомерЛюбой

Электронная версия

www.audar-press.ru

НДС подняли до 20%

Ни для кого не секрет, что установление ставки НДС в размере 20% — действительность, а не просто слухи. Так с какого числа начнет действовать эта ставка и есть ли те, кто сможет платить НДС по другой ставке?

НДС 20%: когда введут

Новая 20%-ная ставка НДС будет применяться начиная с 1 января 2019 года. До этого момента общая ставка составляет 18%. То есть если товар отгружается (работы выполняются, услуги оказываются) 1 января 2019 и позднее, то счет-фактуру уже надо выставлять со ставкой НДС 20%.

НДС 20%: есть льготы

Достаточно часто на просторах Интернета можно найти запрос, связанный с льготой по НДС в части размера ставки. Однако такой запрос не совсем корректен. Ведь «ставочной» льготы нет, но есть ставки НДС, размер которых ниже 20%.

Н2: Другие ставки НДС

Помимо ставки НДС 20% (18% в 2018 году), есть еще нулевая ставка НДС, а также ставка НДС в размере 10%.

Нулевая ставка НДС

Ставка НДС в размере в размере 0% применяется, к примеру, при экспорте товаров. Правда, такая ставка возможна, если в ИФНС подать определенный пакет документов. В противном случае экспортеру придется начислить с реализации НДС по ставке 20% (18% в 2018 году) или по ставке 10% в зависимости от того, какой именно товар был отправлен на экспорт.

Подробнее о том, в каких еще случаях реализация товаров (работ, услуг) отлагается НДС по ставке 0%, можно прочитать в п.1 ст.164 НК РФ.

Ставка НДС 10%

Полный перечень товаров (услуг), облагаемых НДС по ставке 10% содержится в п.2 ст.164 НК РФ. К таким товарам, например, относятся сахар, крупы, детские товары. Правда, чтобы товары облагались 10%-ной ставкой код вида продукции в соответствии с Общероссийским классификатором продукции и Товарной номенклатурой внешнеэкономической деятельности должен содержаться в специальном перечне, утвержденном Правительством.

Специфическая ставка НДС

Существует еще ставка НДС, называемая расчетной. В 2019 году она может принимать значения 20/120 или 10/110.

Она применяется не тогда, когда нужно начислить налог на определенную стоимость товара (работ, услуг), а когда НДС «сидит» уже в стоимости и его нужно оттуда вычленить. Расчетная ставка используется, например, при получении предоплаты в счет предстоящей поставки (выполнения работ, оказания услуг), а также при расчете суммы НДС, которую должен перечислить в бюджет налоговый агент.

glavkniga.ru

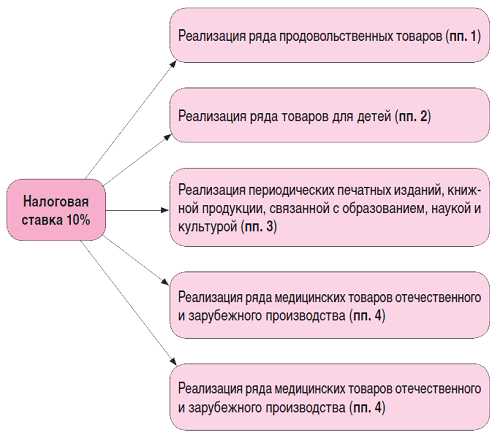

Подтверждение применения ставки НДС 10 процентовНАЛОГООБЛОЖЕНИЕ 2017: ставка 10% налога на добавленную стоимость. По сути, пониженная ставка НДС является налоговой льготой, которую нужно подтвердить. Сейчас мы рассмотрим, что нужно компании для обоснования применения такой льготы по налогу на добавленную стоимость. Ставку НДС 10 процентов можно использовать при реализации: К каким товарам применяется ставка НДС 10%?Перечни товаров, в отношении которых применяется пониженная ставка НДС, определяются правительством РФ в соответствии с общероссийским классификатором продукции (ОКП), а также товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД). Перечни являются закрытыми. Основная задача фирмы — при импорте доказать, что товар относится к соответствующему коду ОКП или ТН ВЭД. Производственные товарыСтавку НДС 10 процентов применяют при продаже продовольственных товаров согласно перечню кодов видов продукции. При реализации товаров отечественного производства право применять пониженную ставку налога на добавленную стоимость нужно подтвердить наличием у товара национального или отраслевого стандарта либо технического условия с указанием присвоенного в установленном порядке кода, соответствующего коду, приведенному в перечне. Многие компании в целях подтверждения применения ставки НДС 10 процентов используют сертификат соответствия, в котором указан код, аналогичный коду ОКП. Сертификат соответствия — это документ, удостоверяющий соответствие объекта требованиям технических регламентов, положениям стандартов, сводов правил или условиям договоров. Поэтому для подтверждения правомерности применения пониженной ставки НДС ссылаться на код, присвоенный в установленном порядке определенному товару и указанный не в национальном или отраслевом стандарте либо техническом условии, а в сертификате соответствия, неправильно. Сертификат соответствия удостоверяет, а не подтверждает правомерность присвоения товару соответствующего кода ОКП. Для импортных товаров следует руководствоваться кодами ТН ВЭД продукции и перечнем кодов видов продовольственных товаров в соответствии с ТН ВЭД таможенного союза. Причем эти коды применяются как при ввозе товара, так и при его реализации. Обратите внимание: при подтверждении ставки НДС в отношении импортного товара необходимо руководствоваться не только кодом ТН ВЭД России (ТН ВЭД ТС), но и наименованием товара. Только если оба условия будут выполнены, возможно применение ставки НДС в размере 10 процентов (письмо ФТС России от 11.05.2011 N 05-18/21637). Товары для детейПри реализации товаров для детей применение пониженной ставки НДС подтверждают в том же порядке, что и при продаже продовольственных товаров — в соответствии с перечнем кодов видов продукции. Научная, образовательная, культурная периодика и книгиСтавку НДС 10% применяют при продаже периодических печатных изданий и книжной продукции согласно Перечню кодов видов продукции. Что понимается под периодическим печатным изданием? В данном случае это газета, журнал, альманах, бюллетень, иное издание, имеющее постоянное название, текущий номер и выходящее в свет не реже одного раза в год. К периодике рекламного характера относятся издания, в которых реклама превышает 40 процентов объема одного номера. Для применения пониженной ставки издательству нужно получить справку, выданную Федеральным агентством по печати и массовым коммуникациям, о присвоении соответствующего кода по Общероссийскому классификатору продукции для конкретного вида издания. Иметь иные подтверждающие документы фирма не обязана. При ввозе печатной продукции на территорию России в таможенный орган необходимо представить документ, подтверждающий, что этот вид товара указан в перечне и не носит рекламного или эротического характера. Соответствие может быть подтверждено документом, выданным Федеральным агентством по печати и массовым коммуникациям или иным федеральным органом исполнительной власти, уполномоченным в сфере печати и массовых коммуникации. Для подтверждения правомерности применения пониженной ставки также может быть использовано свидетельство о регистрации средства массовой информации, выданное Федеральной службой по надзору за соблюдением законодательства в сфере массовых коммуникаций и охране культурного наследия, содержащее необходимые сведения. Медицинские товарыПостановлением правительства РФ от 15.09.2008 N 688 утвержден перечень кодов медицинских товаров, облагаемых по пониженной ставке. Десятипроцентная ставка по НДС применяется только при реализации медицинских товаров, коды которых поименованы в нем. В отношении иных медицинских товаров, подлежащих обложению НДС, применяется ставка налога в размере 18 процентов. Коды товаров из перечня применяются в отношении: Основанием для применения ставки НДС 10 процентов при реализации лекарственных средств и изделий медицинского назначения российского и иностранного производства является регистрационное удостоверение. Для лекарственных средств, которые предназначены для проведения клинических исследований, — разрешение на применение. Государственную регистрацию лекарственных средств проводит федеральная служба по надзору в сфере здравоохранения и социального развития (Росздравнадзор). Ее цель — допуск к производству, импорту, продаже и применению на территории страны таких лекарственных средств. Регистрационное удостоверение — это факт регистрации лекарства. Удостоверение действительно при условии сохранения в неизменном виде всех изложенных в нем сведений о лекарственном препарате и организации, на имя которой оно зарегистрировано. Срок действия регистрационного удостоверения не ограничен. Основанием для применения ставки НДС 10 процентов при продаже аптеками лекарственных средств, в том числе фармацевтических субстанций, является наличие регистрационного удостоверения на конкретные наименования, выданного в установленном порядке. При реализации на территории Российской Федерации лекарственных средств внутриаптечного изготовления ставку НДС 10 процентов применяют при наличии рецепта или требования медицинской организации (письмо ФНС России от 10.08.2011 N АС-4-3/13016@). Схема подтверждения права на ставку 10 процентовИзучив условия применения ставки НДС 10 процентов по каждому виду товара, можно прийти к выводу, что схема подтверждения одинакова: Перечень продовольственных товаров, налогообложение которых производится поставке 10 процентов, прописан в пункте 2 статьи 164 налогового кодекса России. В соответствии с последним абзацем указанного пункта коды видов перечисленной продукции определяются Правительством РФ в соответствии с общероссийским классификатором продукции (ОКП) и товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД). В свою очередь, конкретный список кодов видов продовольственных товаров, облагаемых по ставке 10 процентов, утвержден постановлением правительства РФ от 31 декабря 2004 года N 908. В данном документе прописано, что принадлежность отечественных продовольственных товаров к перечисленным в перечне подтверждается соответствием приведенных кодов по классификации ОК 005-93 (ОКП) кодам ОКП, указанным в национальном стандарте, отраслевом стандарте, техническом условии. Для подтверждения ставки НДС 10 процентов вполне подойдет сертификат соответствия. Если код ОКП в нем соответствует коду ОКП в национальном стандарте, отраслевом стандарте и техническом условии. Подтверждением данной позиции служит письмо ФНС России от 1 февраля 2011 года N КЕ-4-3/1420@.

|

|

nalogitax.ru