Образец заполнения нулевой единой упрощенной налоговой декларации в 2018 году

По разным причинам юридические лица и ИП могут не вести деятельность в один из налоговых периодов. В подобных случаях нет необходимости сдавать нулевую отчетность по каждым налоговым взносам.

Допустимо предоставить в ФНС только одну декларацию, заполненную по упрощенной схеме. Как заполнить такую отчетность? И в какой срок нужно подать декларацию?

Что это такое

НК РФ не устанавливает понятия нулевой отчетности. На практике такая декларация подразумевает наличие нулевых показателей за расчетный период.

Выделяется два вида нулевых показателей:

- Нулевая отчетность по фактической деятельности предприятия, то есть отсутствие доходов и расходов. А значит, налог не может быть начислен.

- Нулевая сумма налогового сбора в случаях уменьшения размера налога к оплате из расчета суммы доходов.

Вид, содержание и подача нулевой декларации напрямую зависит от варианта налогообложения, выбранного предпринимателем.

Обычно декларация даже с отсутствием показателей подается согласно установленной форме налоговой системы. Однако в некоторых случаях может быть использована единая упрощенная декларация (ЕУД).

По факту такая декларация также является нулевой отчетностью, так как не содержит операций по получению прибыли. ЕУД может быть использован исключительно в случаях приостановки предпринимательской деятельности и при отсутствии любых операций с налогами.

Кто сдает

Нулевую отчетность могут сдавать предприятия или ИП, которым нечего отразить в налоговой декларации за расчетный период. Обычно такая ситуация возникает в момент временного прекращения деятельности компании, не требующая закрытия юридического лица.

Отчет сдается не только в случаях отсутствия доходов, но и в случаях отсутствия кассовых операций, составления актов выполненных работ и других накладных.

Форма ЕУД является не обязательной. Декларация может быть подана в стандартном виде действующей системы налогообложения.

Использование упрощенной формы отчетности, как и другие льготные режимы, подразумевает соблюдение стандартных требований и условий, которые устанавливаются законодательством и оговорены в Налоговом кодексе.

Главные требования:

- отсутствие объекта, который формирует налоговую базу, а также любых операций, связанных с этим объектом;

- полная заморозка движения средств на активных счетах компании. Даже минимальная сумма станет причиной необходимости сдать отчетность в установленном порядке.

Несмотря на это, требования имеют некоторые нюансы и ограничения. Так, в случае ошибочного перевода средств на расчетный счет ИП или предприятия. В таком случае можно использовать ЕУД, если доказать ошибку перевода.

Если ИП или руководитель организации не уверен, что операции по расчетному счету за налоговый период проводились, то следует обратиться в банк с просьбой предъявить соответствующую выписку.

Движением средств считается также оплата услуг банка за пользование индивидуальным счетом или произведение выплаты через кассу единственному сотруднику предприятия. Как правило, в подобных случаях нулевая отчетность не принимается.

Какие налоги заменяет

ЕУД может заменять декларации по следующим налоговым сборам:

- налог на добавленную стоимость;

- налог на прибыль;

- НДФЛ;

- УСН;

- ЕСХН.

Исключение составляют сборы, отчетный период которых равняется месяцу. Сюда входят любые акцизы, активы игрового бизнеса и налог на добычу полезных ископаемых.

Важно, что использование ЕУД – право предприятия, а не обязанность. Значит, даже при нулевой отчетности предприниматель вправе предъявить обычный вариант декларации без использования упрощенной системы.

Правила заполнения

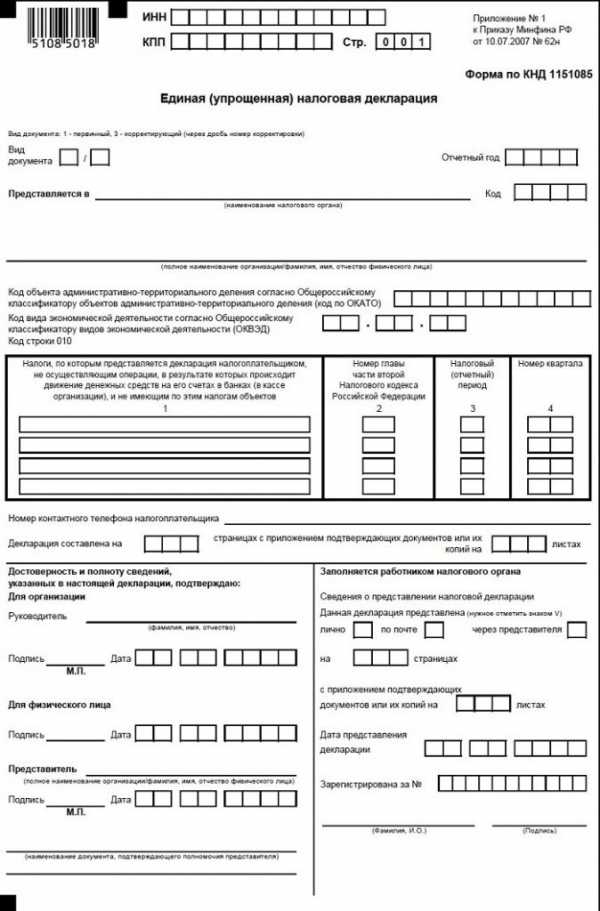

Декларация упрощенной формы установлена Приказом Минфина № 62н (форма по КНД 1151085).

При заполнении формы ЕУД важно соблюдать требования ФНС:

- декларация заполняется в электронном виде или от руки на специальном бланке;

- при ручном заполнении можно использовать только черную или темно-синюю пасту;

- данные должны быть внесены в форму исключительно печатными буквами;

- исправление ошибок допустимо путем зачеркивания тонкой линией и внесения новых данных;

- использование корректора или другой замазки, а также сплошное зачеркивание информации при заполнении не допустимо.

Форма упрощенной декларации содержит 2 листа, первый из которых предназначен для ИП или организаций, а второй заполняется только при необходимости указания дополнительных данных о физическом лице.

Нюансы заполнения титульного листа единой упрощенной отчетности:

- Указать ИНН юридического лица и КПП (только для организаций).

- Указать номер корректировки. Если декларация подается первично, то нужно использовать номер «0 — -». При подаче уточненной декларации использовать порядковый номер.

- Указать налоговый период, за который подается отчетность. Например, за год или 1 квартал.

- Указать отчетный период.

- Указать название и код налогового органа, в котором ИП или организация платит налоги.

- Внести код по месту предоставления ЕУД. Варианты кодов указаны в таблице:

- Указать код ОКАТО, присвоенный при регистрации.

- Заполнить блок «налогоплательщик» в соответствие с паспортными данными физического лица, являющегося ИП или руководителем организации.

- Подтвердить полноту и корректность указанных сведений.

- Указать лицо, заполняющее декларацию. Если заполнением занимается сам предприниматель, то использовать код «1». Если отчетность подает доверенное лицо, то используется код «2».

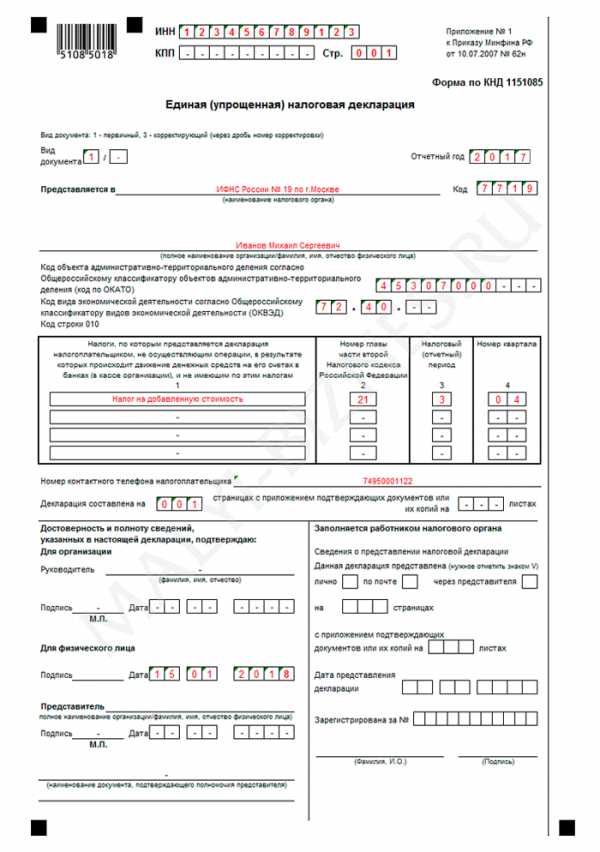

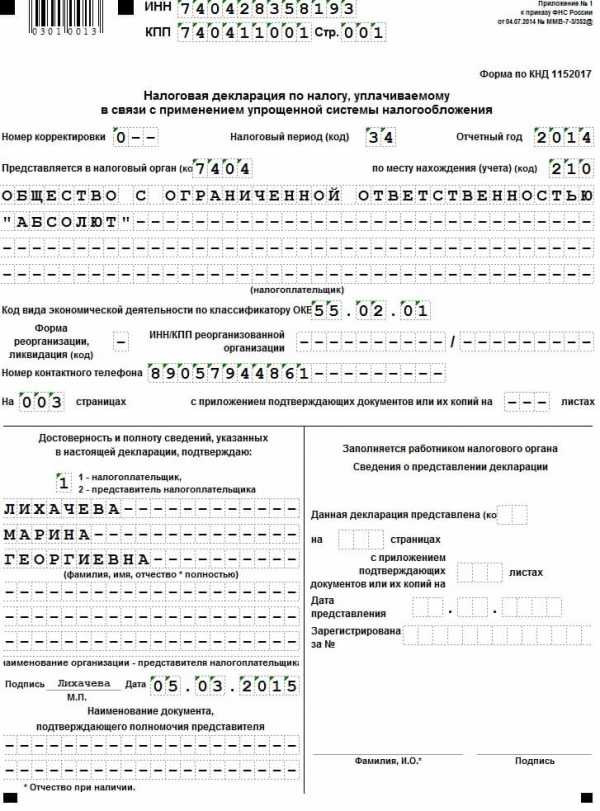

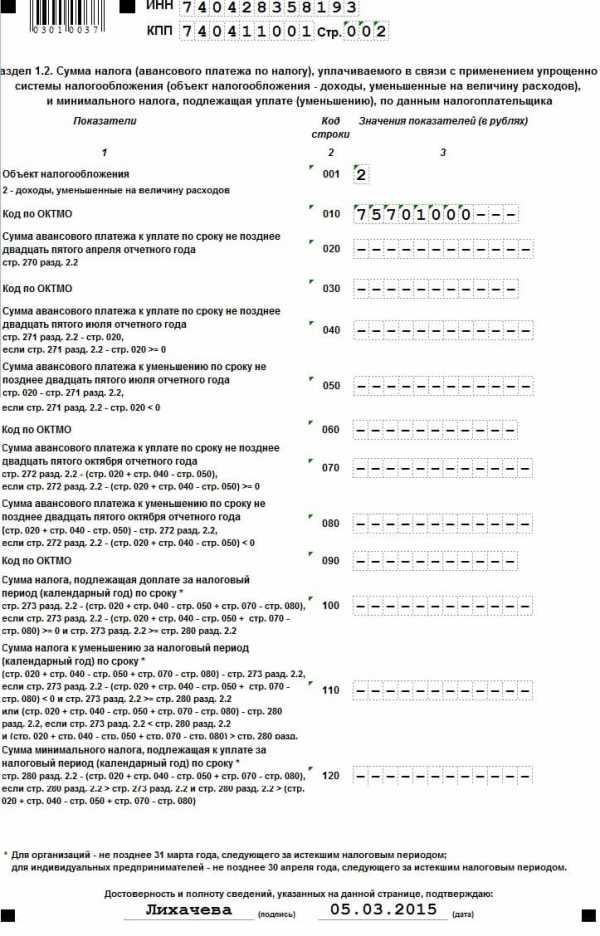

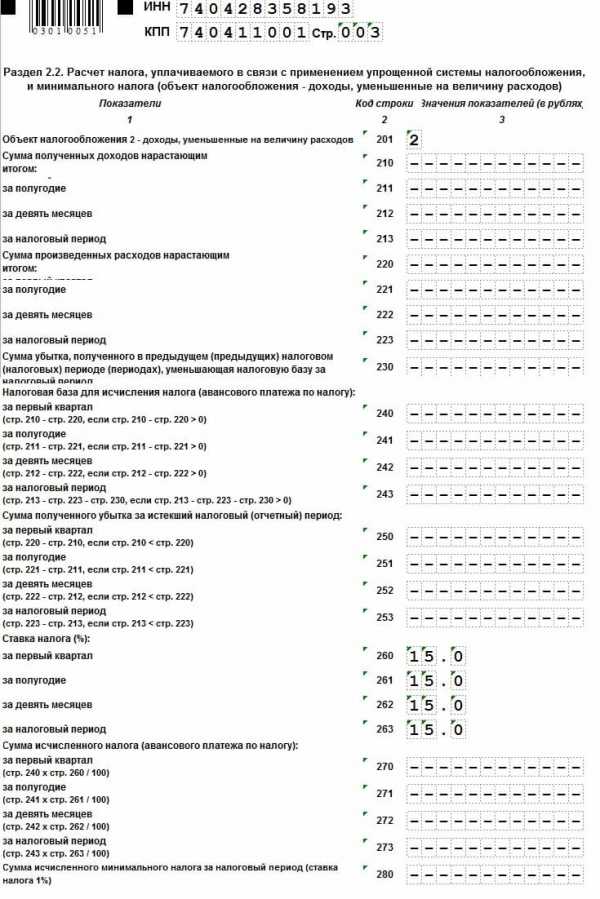

Образец заполнения нулевой единой упрощенной налоговой декларации:

Этапы заполнения первого раздела:- Указать код ОКТМО.

- Указать КБК.

- Остальные разделы не заполняются. Прочерки должны быть проставлены во всех свободных полях.

Образец заполнения раздела:

При заполнении декларации также необходимо указать контактные данные ИП или руководителя организации. Документ также должен быть подписан генеральным директором или его доверенным лицом и иметь печать организации.Документ должен быть подготовлен в двух экземплярах, один из которых передается в налоговый орган, а второй сохраняется у налогоплательщика. На второй копии должна быть проставлена печать о приеме декларации.

Скачать бланк формы ЕУД, актуальный на 2018 год, можно по ссылке.

Сроки подачи

Упрощенная декларация сдается в те же сроки, что и стандартные отчетности. Отчетный период устанавливается ОСНО или другой системой налогообложения. Стандартный срок сдачи – в течение 20 суток с момента окончания отчетного периода, который может быть рассчитан за квартал, год, 6 и 9 месяцев.

В определенный случаях отчетность подается только за календарный год, в частности при работе по УСН или подаче отчетности по годовому доходу.

При сдаче декларации ежеквартально законодательством РФ предусмотрены такие даты:

| 1 квартал | Не позднее 20 апреля |

| 2 квартал | Не позднее 20 июля |

| 3 квартал | Не позднее 20 октября |

| 4 квартал | Не позднее 20 января |

Если последний день сдачи отчетности является выходным или праздничным днем, то срок продлевается до первого рабочего дня, следующего за выходными.

На практике полное отсутствие доходов и финансовых операций для ИП или организаций встречается не так часто. Поэтому нулевую отчетность по ЕУД могут сдавать не все налогоплательщики, а только те, у кого достаточно оснований для использования такой формы.

Несмотря на это, форма ЕУД удобна для вновь открывшихся компаний, которые не успели начать предпринимательскую деятельность, а отчитываться по уплаченным или неуплаченным налогам обязаны в любом случае.

Видео по теме:

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 703-16-92

- Санкт-Петербург и область — +7 (812) 309-85-28

- Регионы — 8 (800) 333-88-93

Нулевой расчет по страховым взносам в 2018 году

Скачать бланк расчета (Excel)

Скачать образец заполнения “нулевки”

Смотреть инструкцию по заполнению формы

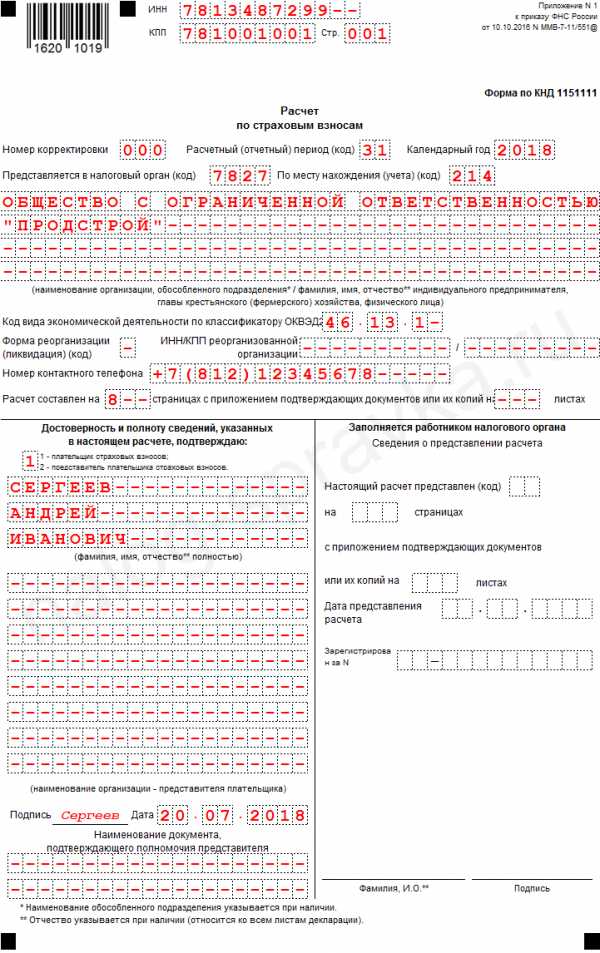

Образец заполнения нулевой формы КНД 1151111

Для того чтобы сформировать нулевой расчет по страховым взносам за 9 месяцев 2018 года на основе представленного примера, нужно:

- изменить номер расчетного периода (вместо 31 ставим 33) на титуле и в строке 020 раздела 3;

- указать соответствующую дату сдачи отчета на первых 3 страницах и в строке 050 раздела 3.

Приведен пример нулевого расчета в организации (ООО), в которой числится только генеральный директор, являющийся единственным учредителем.

Титульный лист

Сформировать нулевую форму КНД 1151111 без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

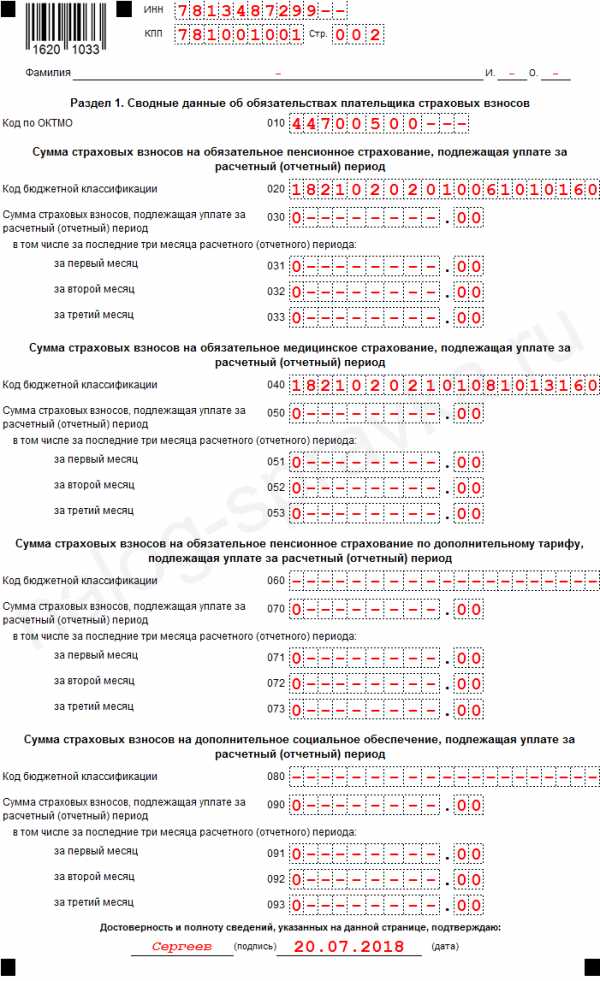

Раздел 1

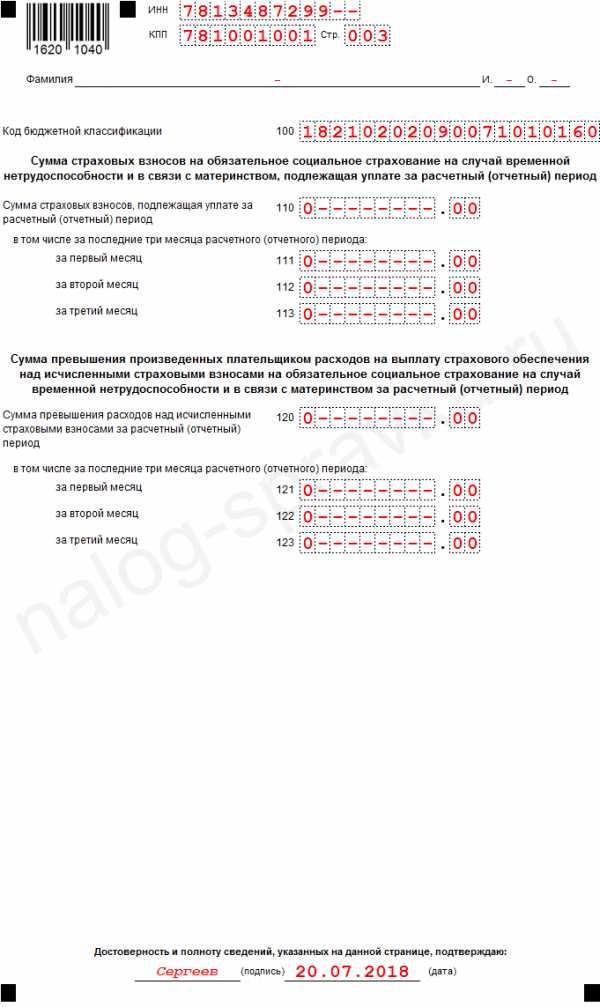

Раздел 1 (окончание)

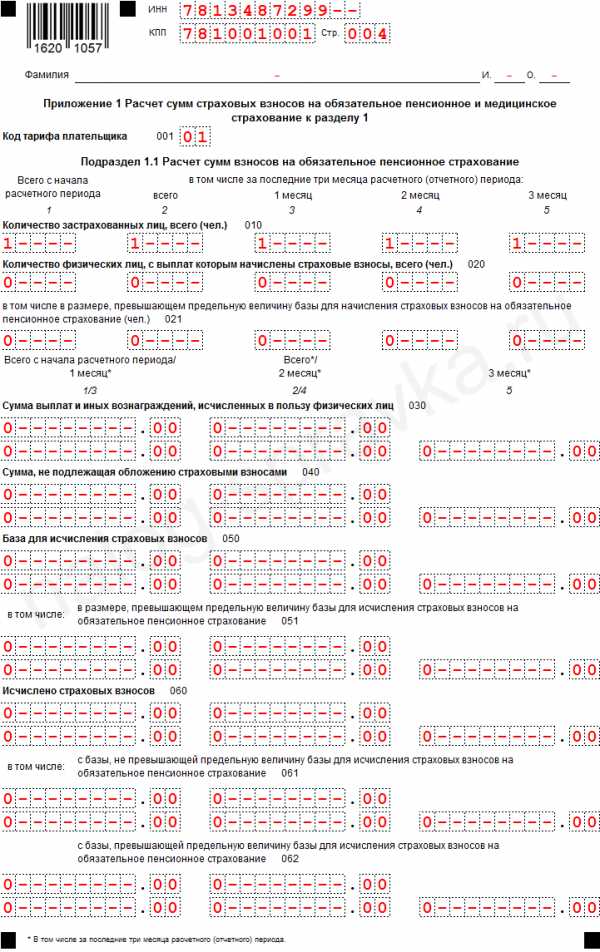

Приложение 1, подраздел 1.1

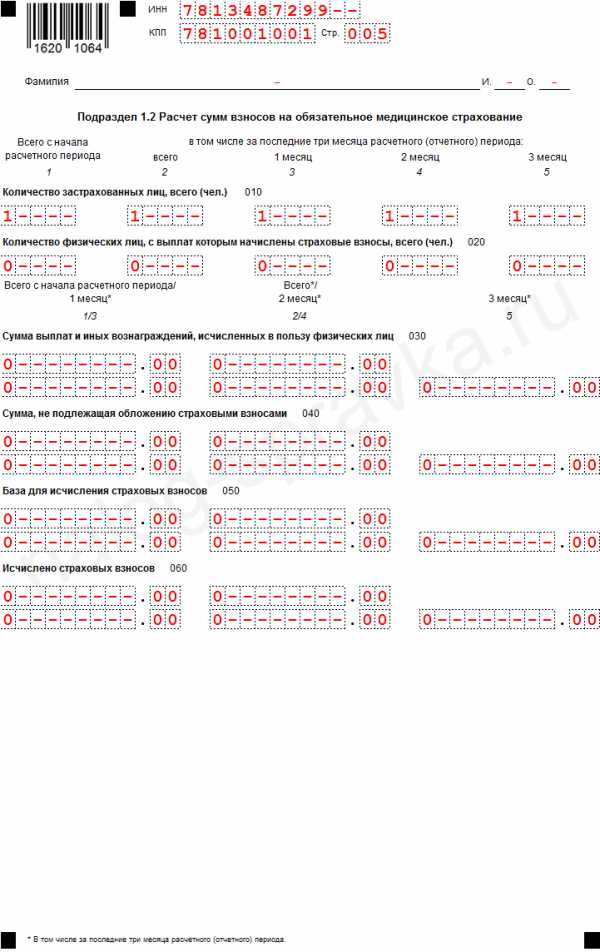

Приложение 1, подраздел 1.2

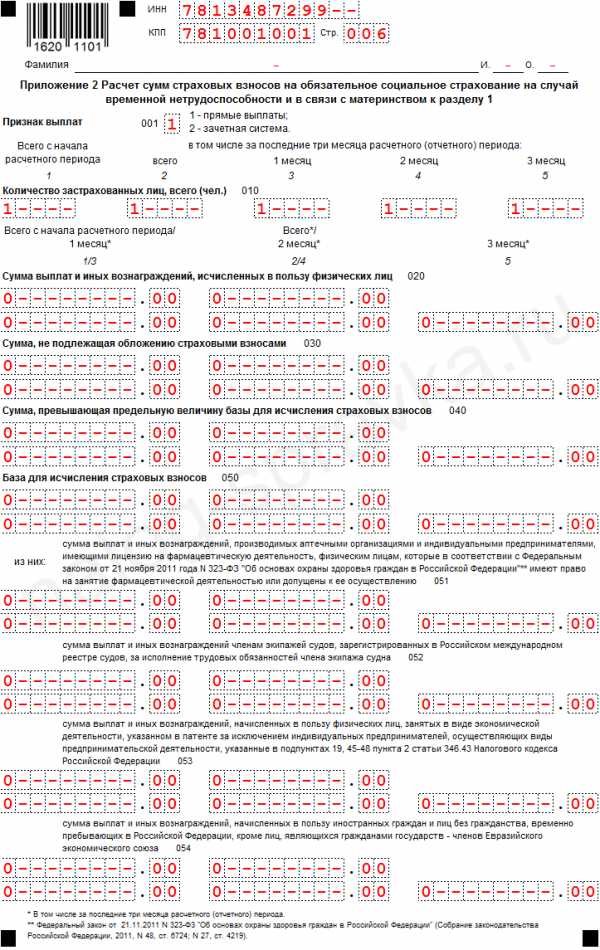

Приложение 2

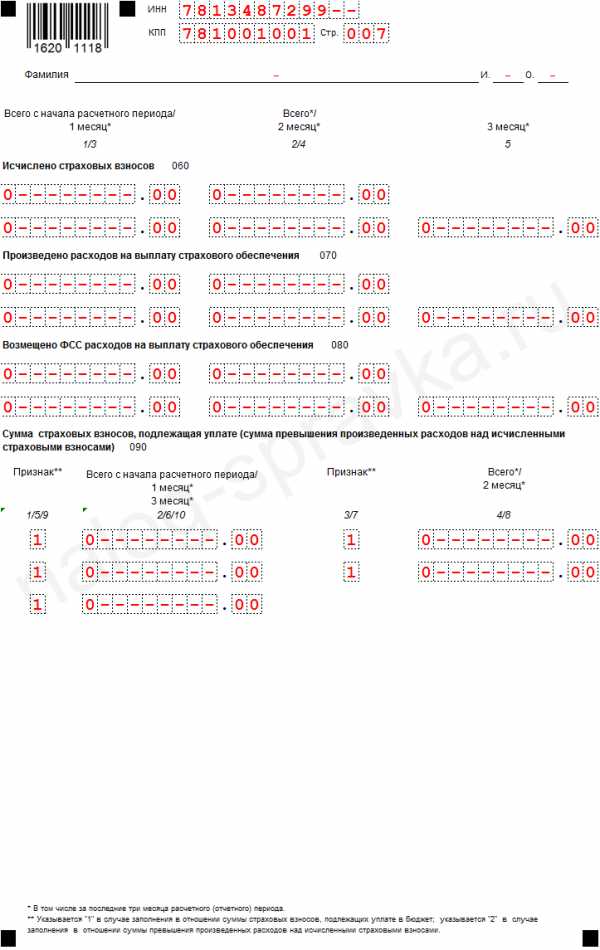

Приложение 2 (окончание)

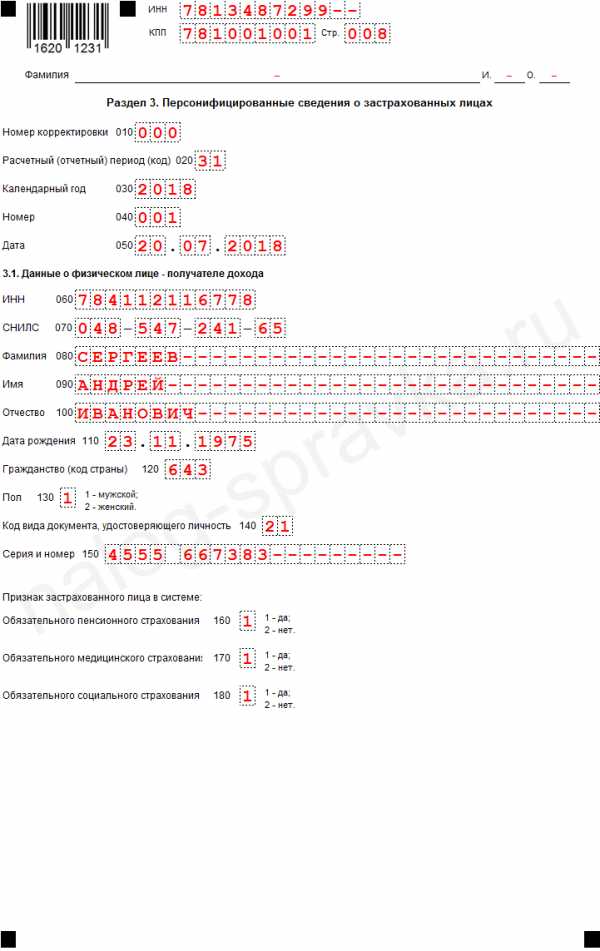

Раздел 3

Нулевая декларация по УСН 2018

Бланк декларации УСН по форме КНД 1152017

• Скачать актуальный бланк 2018 год КНД 1152017 (формат PDF), а также в Excel.

• Скачать образец заполнения нулевой декларации по УСН.

• Инструкция по заполнению Титульного листа и др. на этой странице.

Какие и сколько страниц мне заполнять?

В связи с появлением новой формы декларации УСН у многих возникает замешательство, какие конкретно страницы должны быть заполнены. Универсального варианта здесь нет, всё зависит от вида УСН и являетесь ли вы плательщиком торгового сбора:

1) УСН «доходы»: обычно 3 страницы (Титул, Раздел 1.1 и Раздел 2.1.1). Если вы в Москве (МО) и являетесь плательщиком торгового сбора — добавляется Раздел 2.1.2 (в количестве 2х страниц).

2) УСН «доходы-расходы»: всего 3 страницы: Титул, Раздел 1.2 и Раздел 2.2.

3) Раздел 3 «Целевое использование имущества / денег» дополнительно к вышеописанным страницам заполняется только при необходимости.

На титульном листе указываете количество страниц в соответствии с тем, что пришлось заполнить.

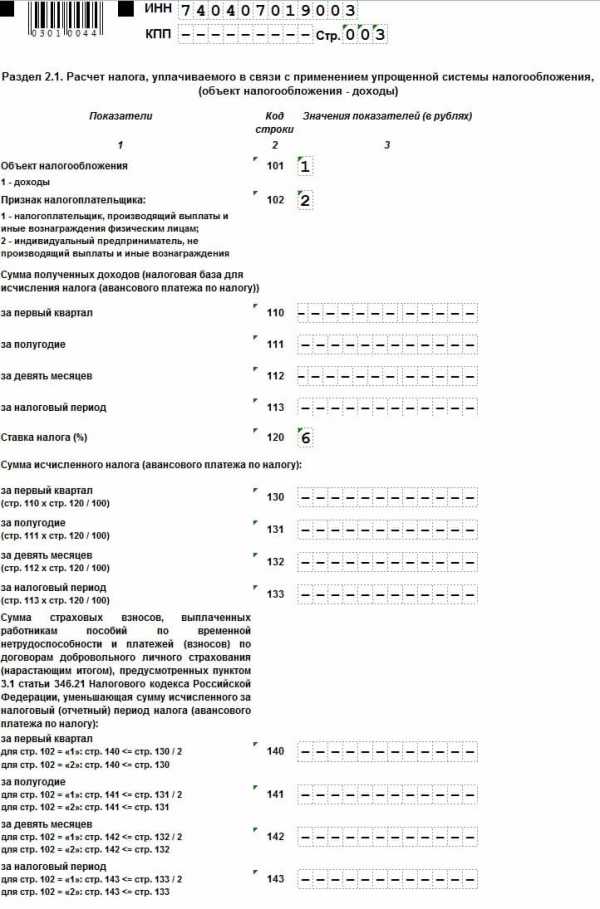

УПЛАЧЕННЫЕ СТРАХОВЫЕ ВЗНОСЫ. Нужно ли их указывать? Нет, в нулевой декларации УСН они не отражаются. Предназначенные для этого строки 140-143 сопровождаются формулировкой «Сумма страховых взносов, уменьшающая сумму налога», а нам уменьшать нечего, т.к. нет никаких доходов.

Если вам не хочется разбираться в тонкостях заполнения деклараций, вам дорого ваше время, можете воспользоваться этим онлайн-сервисом, который автоматически производит все расчёты и вовремя отправляет по интернету декларацию в ФНС.

Образец заполнения нулевой декларации УСН

— Титульный лист —

— Раздел 1.1 (УСН доходы) —

— Раздел 1.2 (УСН расходы) —

— Раздел 2.1.1 (УСН доходы) —

— Раздел 2.1.2 (УСН доходы — торговый сбор) —

— Раздел 2.1.2 (УСН доходы — торговый сбор) продолжение —

— Раздел 2.2 (УСН расходы) —

ip-spravka.ru

Образец заполнения ЕУНД для ИП: форма по КНД 1151085

В ходе осуществления финансово-хозяйственной деятельности предприниматель обязан отчитываться перед контролирующими органами по итогам бизнеса. Отчётность ИП различается в зависимости от вида выбранного режима налогообложения. С целью упрощения документооборота налоговым законодательством была введена возможность сдачи единой упрощённой налоговой декларации. Однако не все предприниматели имеют право пользоваться подобным типом отчётности. Чтобы иметь возможность подать ЕУНД необходимо соответствовать определённым критериям. Условия, предшествующие подаче декларации, а также корректный образец заполнения ЕУНД для ИП представлены в статье.

Кто сдаёт единую упрощённую декларацию

Все субъекты предпринимательства, независимо от того, ведётся ли фактически деятельность, обязаны отчитываться перед фискальными органами. Основным отличием является возможность сдавать нулевую отчётность отдельно по каждому из налогов, в момент приостановки деятельности. При соблюдении определённых требований разрешается подавать единую упрощённую декларацию, заменяющую собой сразу несколько типов отчётности. Для субъектов предпринимательства подобная форма весьма удобна, так как включает всего две страницы. Сдаётся отчёт в налоговые органы, которые произвели регистрацию ИП.

Подавать единую декларацию можно при выполнении определённых требований:

- за истекший отчётный период у плательщика отсутствовали расчётно-кассовые операции, совершённые как наличным, так и безналичным способом. Операцией будет считаться и перечисленные по ошибке средства от контрагентов. По этой причине перед подачей ЕУНД требуется обратиться в обслуживающий банк для запроса выписки по расчётному счёту;

- отсутствует объект налогообложения по налогам, указанным при подаче ЕУНД. Важно отметить необходимость отсутствия и налогооблагаемого объекта (доход, имущество и т. д.), и операций по налогу.

Иными словами, использование формы доступно предпринимателям, деятельность которых не осуществляется либо только прошедшим процедуру регистрации. Для заполнения используется форма КНД 1151085. Актуальный для предпринимателей образец упрощённой декларации содержится на сайте ФНС http://www.nalog.ru.

Подавать ЕУНД можно только по налогам, длительность отчётного периода которых более квартала.

Форма по КНД 1151085 нулевая является заменой:- для субъектов предпринимательства на основном режиме – декларации по НДС и налогу на прибыль. Заменять ЕУНД декларацию 3-НДФЛ чревато негативными последствиями. Органы фискальной службы настаивают, что даже при отсутствии положительного результата по итогам деятельности предприниматель должен сдавать именно декларацию 3-НДФЛ;

- декларации для упрощенцев и плательщиков ЕСХН.

Подавать ЕУНД нельзя по налогам с отчётным периодом 1 месяц (к таковым относятся налоги для бизнеса, занимающегося добычей полезных ископаемых или игорным бизнесом, акцизы). Субъекты предпринимательства на вменёнке также не могут воспользоваться правом подачи единой декларации по причине отсутствия теоретической возможности наличия нулевой декларации. Это объясняется тем фактом, что расчёт платежа привязан к физическому показателю (размер торгового зала, количество персонала, число единиц ТС). Даже отсутствие прибыли или приостановка деятельности не являются основаниями неуплаты вменённого налога. Чтобы избежать трат при остановке бизнеса на ЕНВД, предпринимателю необходимо сняться с учёта плательщика вменённого налога. Предприниматели на ПСН также не могут подавать ЕУНД, исключением являются случаи, когда ИП утратил возможность применения патентной системы и переведён на ОСНО. ИП на УСН может отчитаться как единой упрощённой декларацией, так и нулевой.

Например, Борисов К.А. прошёл процедуру регистрации ИП в декабре 2017 года. Бизнесменом не было подано заявление на применение упрощённого режима, поэтому автоматически применялась ОСНО. По завершении года ему потребуется сдать отчёт по НДФЛ и НДС. В месяц регистрации предпринимателем не велась деятельность, операций не проводилось, объект НДС отсутствовал. Чтобы избежать формирования отчётности по НДС ИП может подать ЕУНД, а по НДФЛ придётся сдать отчётность за год не позже 30.04.18.

Порядок и способы передачи ЕУНД аналогичны с вариантами подачи иных деклараций ИП:Другой пример: ИП, который применяет УСН 6%, не имел дохода в 1 кв. Предприниматель работает один, уплата страховых взносов за указанный период не осуществлялась. В подобной ситуации ИП имеет право подать ЕУНД.

- личный визит ИП в ФНС;

- с представителем – потребуется оформление нотариально заверенной доверенности;

- электронно – разрешено использовать электронные сервисы, возможности коммуникационных компаний;

- почтовым отправлением – письмо должно быть заказным, содержать опись отправляемых документов. Важно составить опись в 2-х экземплярах: один, с отметкой Почты РФ остаётся у ИП, другой вкладывается в конверт. Датой подачи декларации является дата приёма сотрудником почты отправления, определяется по отметке-штемпелю. Если документ был отправлен за сутки до окончания срока сдачи, ЕУНД считается поданной своевременно. Во избежание дополнительных проблем необходимо хранить чеки, подтверждающие отправку и доставку декларации в ИФНС.

Срок подачи документа – до 20-го числа месяца, наступающего за прошедшим отчётным налоговым периодом (3, 6, 9, 12 месяцами). Если подачу осуществляют предприниматели на упрощёнке или едином с/х налоге, срок сдачи установлен до 20 января года, наступающего за прошедшим отчётным годом. При этом согласно разъяснениям Федеральной налоговой службы, один раз за год, а не четырежды. Для сдачи деклараций УСН и ЕСХН установлены удлинённые сроки: для плательщиков единого с/х налога – до 31.03 будущего года, для упрощенцев – 30.04 будущего года.

Рекомендуем к изучению! Перейди по ссылке:

Подавать ЕУНД можно только при отсутствии не только доходов, но и расходов. Подобный факт значительно сокращает количество предпринимателей, которые могут использовать подобное права. Это объясняется тем, что даже при приостановке деятельности могут присутствовать расходы, например, оплата аренды, погашение кредита.

Единая упрощённая налоговая декларация: образец и бланк

Порядок и правила заполнения ЕУНД регламентируются Приказом Минфина РФ от 10/07/07 №62н. Отчёт включает два листа, при этом второй предназначается физическим лицам, первый должны заполнить юридические лица и индивидуальные предприниматели.

Существуют общие принципы заполнения:

- разрешено пользоваться чернилами определённых цветов: синего или чёрного. Допускается распечатка декларации, заполненной машинописным текстом;

- если были допущены ошибки, требуется аккуратно перечеркнуть неверное значение, внести корректные данные, заверить исправление подписью и указать дату внесения. Применение корректоров строго запрещено;

- верхняя часть каждого листа должна содержать ИНН плательщика;

- раздел, предназначенный для отметок специалистов налоговой службы, не заполняется.

Заполняется страница 001 декларации в следующем порядке:

- поле «вид документа» заполняется цифрой 1 или 3, где 1 означает, что декларация подаётся впервые (в таком случае во втором поле требуется проставить прочерк), 3 – если подаётся корректирующий отчёт, при этом во вторую клетку вносится порядковый номер корректировки;

- в специально отведённых полях требуется указать: ФИО предпринимателя, ОКАТО, ОКВЭД;

- налог. Подраздел требует внесения перечня налогов, по которым предприниматель отчитывается.

Запись вносится в последовательности, определённой НК РФ:

- Название налога.

- Номер главы Налогового Кодекса, регламентирующего порядок расчётов по указанному налогу.

- Период отчёта («3» – квартал, «0» – год, «6» – полугодие, «9» – 9 месяцев).

- Номер квартала подлежит заполнению, если в графе 3 проставлено значение «3». I квартал – «01» и далее по такому же принципу.

Таблица с кодами представлена ниже:

Кроме этого указывается телефон для связи и предприниматель подтверждает достоверность указанных сведений проставлением подписи, даты.

Если в таблице остаются пустые клетки или строки, требуется заполнить их прочерками. К декларации прикладываются документы, только если подачу осуществляет представитель (важно приложить копию нотариально заверенной доверенности). Внизу листа проставляется количество страниц, в формате «001».

Рекомендуем к изучению! Перейди по ссылке:

Ниже представлен бланк формы ЕУНД для заполнения:

Предпринимателям перед заполнением необходимо проверить бланк формы на актуальность на сайте налоговой службы или уточнить информацию у сотрудников налоговой инспекции. В 2018 году никаких изменений в форму внесено не было.

Образец заполнения единой упрощённой налоговой декларации для ИП в 2018 году:

Если после подачи УЕНД выяснилось, что ИП не мог этого делать (не соблюдены условия), то необходимо подать уточнённые декларации по каждому из указанных ранее налогов. Декларация будет иметь статус «Корректирующая».

Штраф за несвоевременную подачу налоговой декларации

Единая упрощённая декларация ИП подаётся в чётко регламентированные органами государственного контроля сроки, своевременно. В обратном случае предпринимателя ожидают меры административного наказания в виде штрафа. При этом наказание назначается не только вовсе не подавшим декларацию предпринимателям, но и сдавшим ЕУНД с опозданием. Не существует единой позиции в вопросе штрафов за нарушение сроков подачи единой декларации.

Различные письма Минфина, а также позиции финансистов привели к раздвоению мнений о размере штрафа:

- По одному мнению, при нарушении обязательств представления ЕУНД в регламентированные сроки, плательщик будет привлечён к ответственности в рамках ст. 119 НК РФ. Это подразумевает, что взыскание будет осуществляться исходя из количества отражённых в декларации налогов. Объём штрафа составляет 5% от рассчитанного платежа, минимум 1000 р., но не свыше 30%. По причине того, что упрощённая декларация не подразумевает наличия информации о размере налогового платежа, сумма штрафа будет минимальной, то есть 1 тыс. р. Когда в декларации указано несколько налогов, штраф в размере 1 тыс. р. будет назначен по каждому из них;

- Вторая позиция основана на том факте, что ЕУНД не подразумевает наличие информации о размере начисленного и оплаченного налога, а значит, применение мер, обозначенных ст. 119 НК РФ невозможно. Применяется наказание по ст.126 НК РФ, а именно 200 р. за каждый из документов.

Важно знать, что судебные инстанции категорически не поддерживают вторую позицию. Существуют прецеденты судебной практики, которые показали, что к предпринимателям, нарушившим регламент сроков сдачи единой упрощённой декларации должна применяться ст. 119 НК РФ. По этой причине предприниматели должны рассчитывать на сумму штрафа из ст. 119 НК РФ. Если упрощённая декларация была подана уже после регламентированного срока по указанному налогу, но налоговыми органами ещё не вынесено решение о привлечении предпринимателя к ответственности за неподачу «нулевой» декларации, размер штрафа составит 1 тыс. р. Стоит отметить важность соблюдения регламентированных сроков сдачи отчётности, это поможет не только избежать штрафных санкций, но и пристального внимания фискальной службы.

Если по истечении 10 дней после окончания отведённых сроков для подачи отчётности по конкретным налогам единая упрощённая декларация так и не была подана, налоговые органы имеют право приостановить движение по счетам предпринимателя путём наложения ареста. Применение мер может состояться и при отсутствующем к уплате налоге.

Таким образом, применение единой упрощённой налоговой декларации значительно облегчает документооборот государства с предпринимателями, деятельность которых временно приостановлена или ещё не начата. Предприниматели, в свою очередь, должны убедиться перед заполнением бланка ЕУНД в наличии прав на подачу декларации. Это поможет избежать штрафных санкций за нарушение сроков предоставления отчётности.

tvoeip.ru

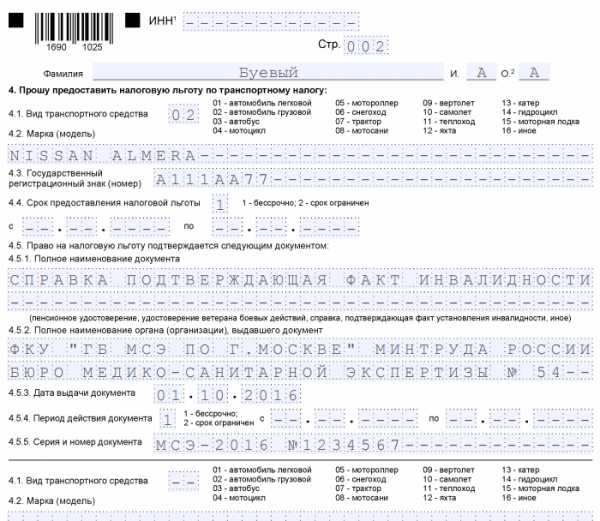

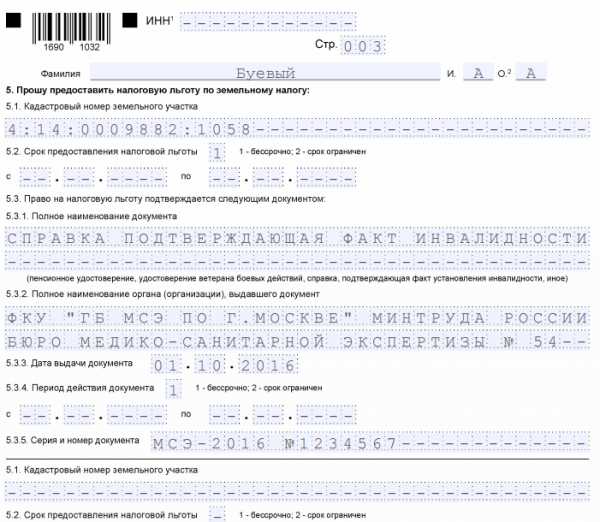

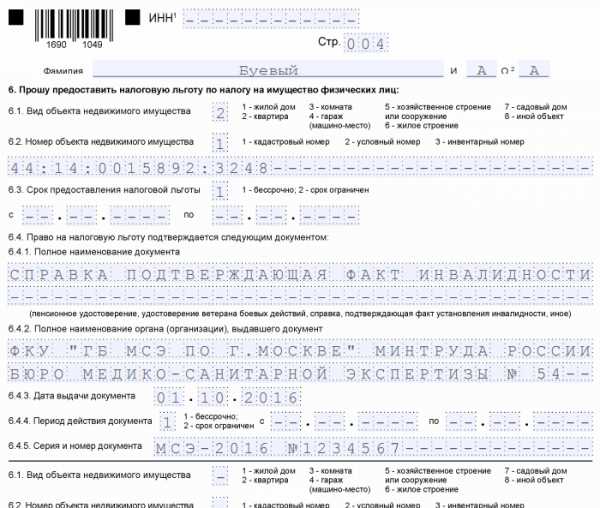

Бланк и образец заполнения формы по КНД 1150063

Граждане, которые имеют право получение льгот благодаря налогам на имущество, нужно оформить заявление. Обязательно необходимо заполнить этот бланк при получении степени по инвалидности, которые дают право на льготные условия, или при наличии двух и более объектов, предполагающих налогообложение. Льготы предполагаются по одному объекту. Если у ИП в имуществе находится грузовой автомобиль, то для оплаты «Платона» потребуется заполнение этого документа.

Общие положения

Существует определенный порядок оформления заявления, предоставляющего льготные условия по транспортным, земельным налогам, а также по налогу на наличие имущества физическими лицами.

В налоговом кодексе Российской Федерации описан порядок заполнения формы для получения налоговой льготы на имущество. Надежнее ознакомиться с примером.

Кем заполняется?

Заявление для предоставления налоговых льгот по имуществу должно быть заполнено человеком, который владеет имуществом. Бланк заявления может заполнить представитель, тогда заполнять необходимо от своего имени.

Состав формы по КНД

- Титульный лист;

- Страница с памяткой о налоговой льготе;

- Заявление о предоставлении налоговой льготы, состоящее из шести частей.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». На первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Скачать Бланк КНД 1150063

Скачать PDF (*.pdf) Скачать DOCX (*.docx) Скачать EXCEL* (*.xls)

* — Увы, в формате excel (xls) бланк не может быть предоставлен

** — Все документы проверены антивирусом Avast на наличие вирусов

Как оформить?

Бланк о налоговой льготе заполните от руки, черной гелиевой ручкой. Можно воспользоваться программным обеспечением, которое предусматривает распечатку файлов. Применяют двустороннюю печать через эксель.

Заявление о налоге заполняется только в единичном экземпляре. Запрещено исправлять ошибки с использованием штрих-корректора или аналогичных средств.

Для каждого показателя есть единственное поле, которое состоит из ограниченных ячеек для заполнения. В них вписывают числа и символы, в зависимости от поля.

Каждую страницу нужно пронумеровать. Начать необходимо с первого листа – в верхней части страницы есть поля, в которых три свободных клетки. Оно называется «Стр.». на первой странице впишите «0 0 1». На обратной стороне впишите «0 0 2», так заполните номера на всех страницах.

Рукописный способ

- Чтобы заполнить поля для текста, чисел, кодов, начните с самой левой ячейки в правую сторону;

- Поля с текстом заполняйте так, чтобы в одной ячейке находился один символ, не заходя за контур клетки. Буквы должны быть заглавными, печатным почерком;

- В ячейках, в которые нечего вписать, ставьте прочерк. Так же в пустых ячейках, которые остались после заполнения.

Прочерк – это непрерывная линия, которая проводится посередине ячейки от левого до правого края.

С помощью программного обеспечения

Заполняя заявление на компьютере, в форме заявления можно не вставлять прочерки в незаполненные ячейки. Скачать его можно на сайтах по помощи с преодолением жизненных трудностей. Также скачать файл можно на официальном сайте налоговой. Сначала рекомендуется ознакомиться с образцом. Файл сохранен в формате Excel, доступен для распознавания в Word. Не допускайте скачиваний из сомнительных источников. Нельзя менять положение, количество ячеек, размеры граф. Заполнение допускается в программе excel или word шрифтом Courier New 16, 17 или 18 размером. Сохраните в стандартном формате.

Титульный лист

Все поля, кроме тех, у которых отмечено «Заполняется работником налогового органа», должны быть заполнены человеком, который платит налоги.

В строке ИНН 1 укажите цифровой код, который присвоен ФНС России для каждого гражданина. Если человек не зарегистрировал индивидуальное предпринимательство, то он может не указывать свой ИНН, если далее он укажет свои паспортные данные в пункте 2.

В пункте 1 укажите код налогового органа, который выбран плательщиком, заполняющим бланк. Орган выбирается в зависимости от места жительства или от месторасположения недвижимости и транспорта в случае переезда.

Во втором нужно указать личную информацию, а именно: фамилию, имя и отчество полностью, сокращать запрещено. Также дату рождения, родной город плательщика, который указан в паспорте. Необходимо записать паспортные данные, указав кодом вида документа «1». Впишите серию и номер паспорта, дату выдачи паспорта и орган, который его выдал. Вся информация внимательно списывается из паспорта, налоговики проверяют каждый документ о налоговых льготах.

Если заполняющий указал идентификационный номер, то можно заполнить только ФИО.

Далее нужно указать мобильный номер плательщика, не пропуская код страны. В мобильные номера нельзя вставлять пробелы или прочерки, только в оставшихся пустых ячейках. Не пропускайте ячейки, удобнее всего использовать эксель.

В третьем пункте есть строка «Заявление составлено на -». В пустой левой ячейке укажите число страниц, которые заполнены. В следующем поле при необходимости нужно написать число листов для копирования. Они подтверждают возможность физического лица получать налоговые льготы, которые ему положены по закону.

Следующий пункт уточняет достоверность информации. Если Вы являетесь налогоплательщиком, то впишите код «1». Если Вы – представитель плательщика, впишите «2», и напишите свои ФИО в трех строчках. Чтобы доказать достоверность, представитель должен поставить дату и свою подпись. Ниже, на строке «Наименование и реквизиты» он должен указать вид и реквизиты своего паспорта, удостоверяющего личность.

При заполнении от руки проставьте дату заполнения и Вашу подпись в соответствующих полях. В электронном виде, заполняя заявление в личном кабинете, писать дату и ставить подпись нет необходимости.

Лист с заявлением о льготе

Страницы, на которых находится информация о налоговых льготах, должны быть заполнены согласно объекту собственности и типу налога, предполагающему льготные условия налогообложения.

Если налогоплательщик имеет возможность получения льгот по налогам на два и больше объекта собственности, то бланк должен быть заполнен по каждой собственности по отдельности.

Вверху заявления запишите ИНН и фамилию.

В пункте 4 сначала указывают вид транспорта с помощью кода. Каждому виду транспорта соответствует код, они записаны в заявлении по налоговым льготам. Пример: если в собственности легковой автомобиль – ставится номер «0 1». Вписывается марка и модель автомобиля, а ниже указываются государственный регистрационный номера этой машины, на которую накладывается налоговые льготы.

В четвертой строке необходимо заявить о длительности действия налоговой льготы. Если она ограничена, то укажите два даты – начальную и конечную.

Пятое поле необходимо для информации о документе, который подтверждает право плательщика получать льготу для этого объекта.

Полное заполнение сведений пункта 4.5:

- Первая строка — указывается полное название справки, пенсионного удостоверения, или иного документа, предполагающего льготу на налоги;

- Вторая строка – название организации, которая выдала документ;

- Третья строка – дата получения документа;

- Четвертая строка – периоды действия налоговой льготы: бессрочная или на ограниченный срок с указанием начальной и конечной даты;

- Пятая строка – для номера документа.

В пятом пункте находится информация о земельных участках. В первом поле требуется записать кадастровый номер участка земли, который заявляется на получение льготных условий по налогам.

Остальные поля должны быть заполнены аналогично с полями в предыдущем пункте: нужно название документа, организации, дату его оформления, длительность действия и номер, подтверждающий факт подачи заявления.

В шестом пункте содержится информация о предоставлении льгот по налогам для имущества физлица:

Первая строка нужна для указания вида недвижимости с использованием соответствующего кода. Если в собственности находится жилой дом, укажите код «1». Для каждого типа собственности, предполагающим налоговые сборы, есть свой код, который указан на бланке.

Во второй строке заполняется номер объекта недвижимости, который предполагает налоговую льготу. Запишите соответствующий код, они записаны правее. Выберете один образец и впишите.

Остальные поля шестого пункта необходимы для указания самого документа, предполагающего льготные условия по налогам. Заполнение их выполняется аналогично указанным выше порядкам. Налоговые льготы предусмотрены для всех видов собственности.

Кто и в какие сроки должен сдавать документы?

Сдать документы по КНД 1150063 должны плательщики налогов — физлица, которые имеют возможность получать льготы по налогам. Они установлены правительством, и задокументированы законами. Приказами ФНС РФ ММВ-7-21/897 сроки заполнения заявления не ограничены, налоговики не имеют права не принимать его. Сроки предоставления льгот минимальны, инспекция и другие службы обязаны рассмотреть Ваши документы. Утверждены они будут как можно скорее, уведомление придет в течение суток.

Штрафы за задержку документов

Человек, который платит налоги, лично нуждается в льготе, поэтому в его интересах заполнить и сдать бумаги. Закон не предусматривает штрафов или санкций от инспекции из-за поздней сдачи бланка для налоговой льготы по транспортному или другому налогу.

evle.ru

Как заполнить нулевую декларацию по УСН с конкретными примерами

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта, а о сроках уплаты других налогов и сдачи отчетности узнайте из налогового календаря для ИП и ООО на 2015 г.

Основные требования к заполнению

Отсутствие результатов деятельности значительно упрощает оформление «нулевой» декларации»,никаких расчетов производить не нужно. Все, что требуется это внимательно внести в установленную форму все необходимые сведения и реквизиты.

Для информации: для заполнения нулевой декларации используется стандартная форма для УСН.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

Оформление титульного листа

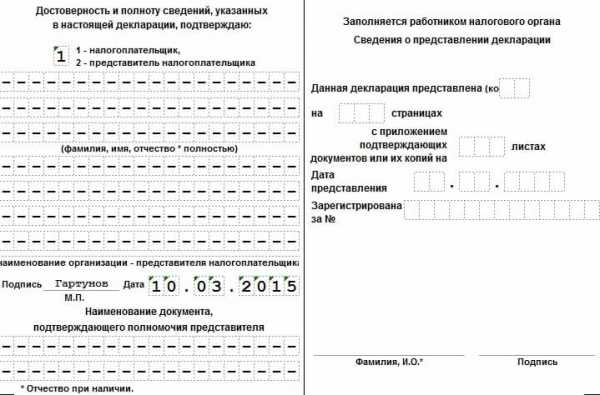

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

Название поля | Информация |

|---|---|

ИНН/КПП | Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании |

Номер корректировки | Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками |

Налоговый период | 34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года |

Отчетный год | Период, информация о работе за который представлена |

Код налогового органа | Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404 |

По месту нахождения учета | 120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215 |

Налогоплательщик | Название компании или ФИО ИП полностью |

Код вида деятельности по ОКВЭД | Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП) |

Форма реорганизации | Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны. |

ИНН/КПП реорганизованного предприятия | |

Номер контактного телефона | Заносится № действующего телефона |

На … страницах | Число страниц представленной формы, обычно 3 листа |

С приложением подтверждающих документов или их копий | Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки. |

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

«Достоверность сведений ….» | Если ИП или руководитель компании заверяют данные лично, в первом поле проставляют 1, 2 — при подтверждении представленной информации доверенным лицом. При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется. Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании. |

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

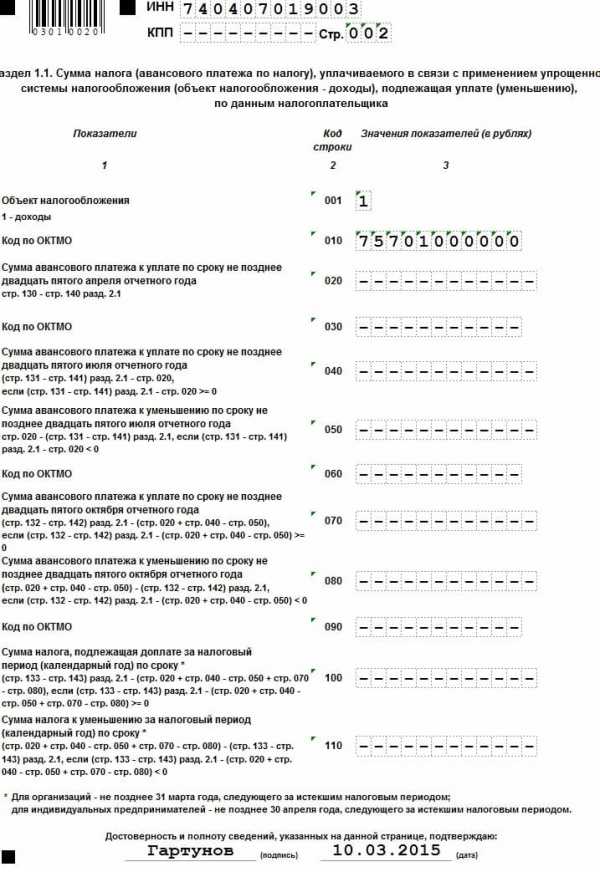

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

Поля | Информация |

|---|---|

001 | 1 – обозначает применяемый налоговый режим «Доходы» |

010 | Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090. |

030 | |

060 | |

090 |

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

Поля | Сведения |

|---|---|

120 | 6 – процент отчислений |

102 | 1 – обозначает ИП или ООО, работающие с наемным персоналом и выплачивающие вознаграждения сотрудникам; 2 – ИП без наемного персонала. |

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Скачать пример правильно оформлено нулевой декларация по УСН,«Доходы».

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Скачать пример заполненной нулевой декларации по УСН

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Способы подачи деклараций в ИФНС

Подать форму в ИФНС можно:

- на бумаге лично руководителем или через уполномоченное лицо по предъявленной доверенности, в 2-х экземплярах. Один остается у инспектора, второй с пометкой ИФНС возвращается плательщику;

- почтовым отправлением с обязательной описью вложения, которая вместе с квитанцией является подтверждением сдачи декларации;

- с помощью электронных сервисов или сайта ФНС.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

moneymakerfactory.ru

Единая декларация при отсутствии деятельности 2017: бланк

О том, кто вправе сдавать единую (упрощенную) налоговую декларацию, мы рассказывали в нашей консультации. В этом материале приведем пример заполнения такой декларации.

Единая (упрощенная) декларация: бланк

Для подготовки единой декларации при отсутствии деятельности 2018 бланк нужно использовать тот, что утвержден Приказом Минфина от 10.07.2007 № 62н.

При этом для единой упрощенной декларации (нулевой) для ИП образец нужно применять тот же, что и для организаций.

Приведем для единой (упрощенной) налоговой декларации 2018 бланк в формате Excel и PDF.

Единая упрощенная декларация: скачать бланк в Excel

Единая (упрощенная) налоговая декларация: скачать бланк в PDF

Как заполнить единую упрощенную налоговую декларацию (бланк)?

Порядок заполнения единой упрощенной налоговой декларации приведен в Приложении № 2 к Приказу Минфина от 10.07.2007 № 62н, которым была утверждена сама форма.

Для заполнения декларации от руки можно использовать шариковую или перьевую ручку с чернилами черного или синего цвета (Порядок заполнения, утв. Приказом Минфина от 10.07.2007 № 62н).

По строке «Вид документа» указывается: 1 – первичный, 3 – корректирующий (а через дробь – номер корректировки).

Вместо ОКАТО с 01.01.2014 в декларации нужно указывать ОКТМО (Письмо ФНС от 17.10.2013 № ЕД-4-3/18585).

Наименование налогов, по которым представляется единая декларация, указывается в той очередности, которая соответствует нумерации глав в НК РФ. Это значит, что сперва идет НДС, а уже потом налог на прибыль.

В графе «Налоговый (отчетный) период» по строке «НДС» указывается значение «3», а в графе «Номер квартала» — соответственно, номер квартала, за который представляется декларация (к примеру, «01» – это первый квартал).

Применительно к налогу на прибыль, УСН или ЕСХН графа «Номер квартала» не заполняется, а в графе «Налоговый период» нужно указать тот отчетный (налоговый) период, за который представляется декларация:

| Налог | Налоговый (отчетный) период |

|---|---|

| Налог на прибыль | 3 (за 1-ый квартал) 6 (за полугодие) 9 (за 9 месяцев) 0 (за год) |

| УСН | 0 (поскольку декларация представляется только по итогам года) |

| ЕСХН |

Единая (упрощенная) налоговая декларация (нулевая): образец заполнения

Приведем для единой упрощенной налоговой декларации образец заполнения за 1 квартал 2018 года. Предположим, что декларацию заполняет находящаяся на ОСНО организация, имеющая право на представление единой декларации вместо составления отдельных отчетов по НДС и налогу на прибыль.

glavkniga.ru