Сравнение тарифов РКО в Открытии для ИП и юридических лиц в 2022 году

Привет. В этом материале я подробно разберу и сравню тарифы банка Открытие на открытие и обслуживание расчетного счета для ИП и юридических лиц. Я изучил тарифный сборник и все сноски мелким шрифтом за вас, поэтому вам не нужно. По ходу сравнения расскажу об отдельных нюансах для ИП и ООО там, где это будет необходимо.

Поехали.

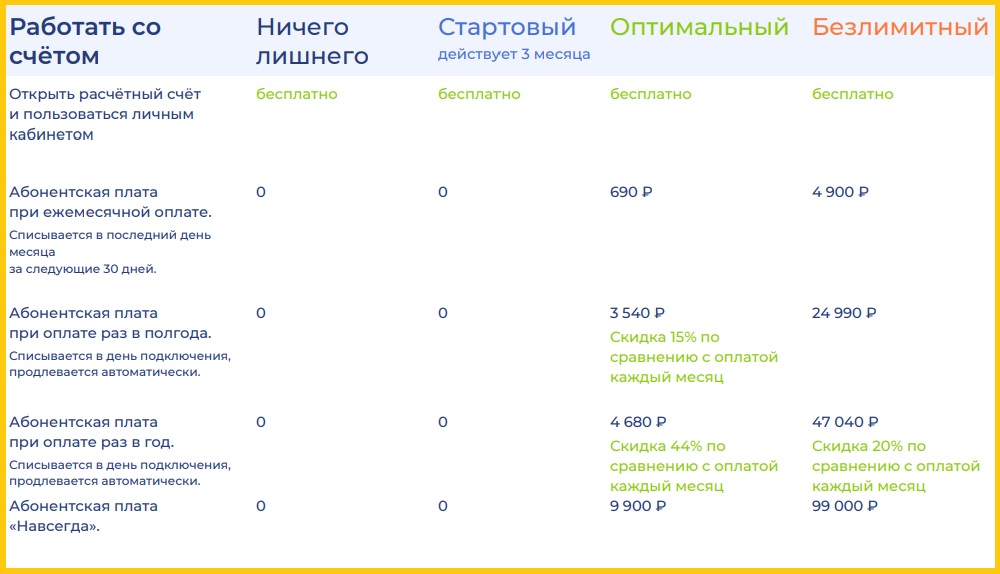

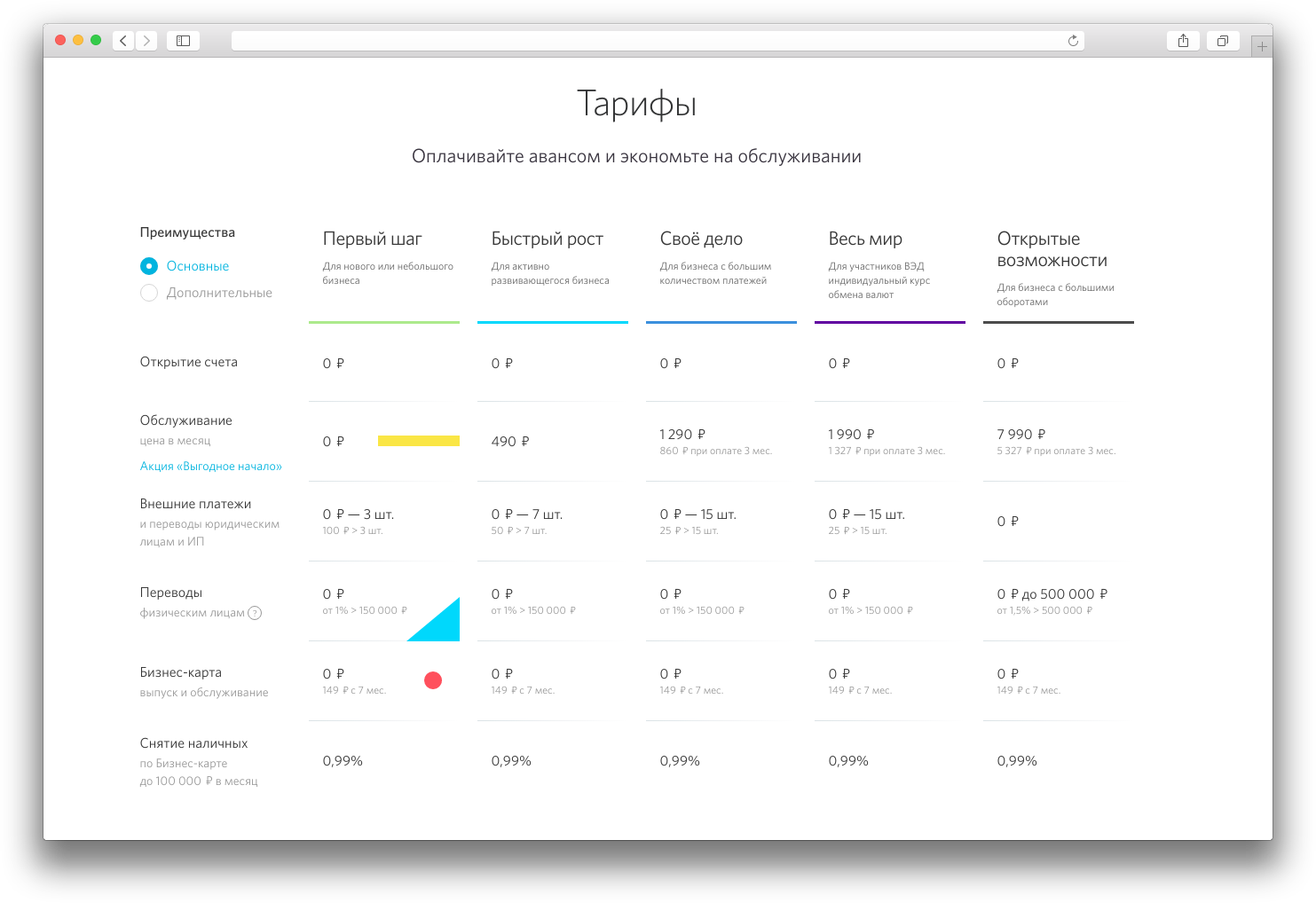

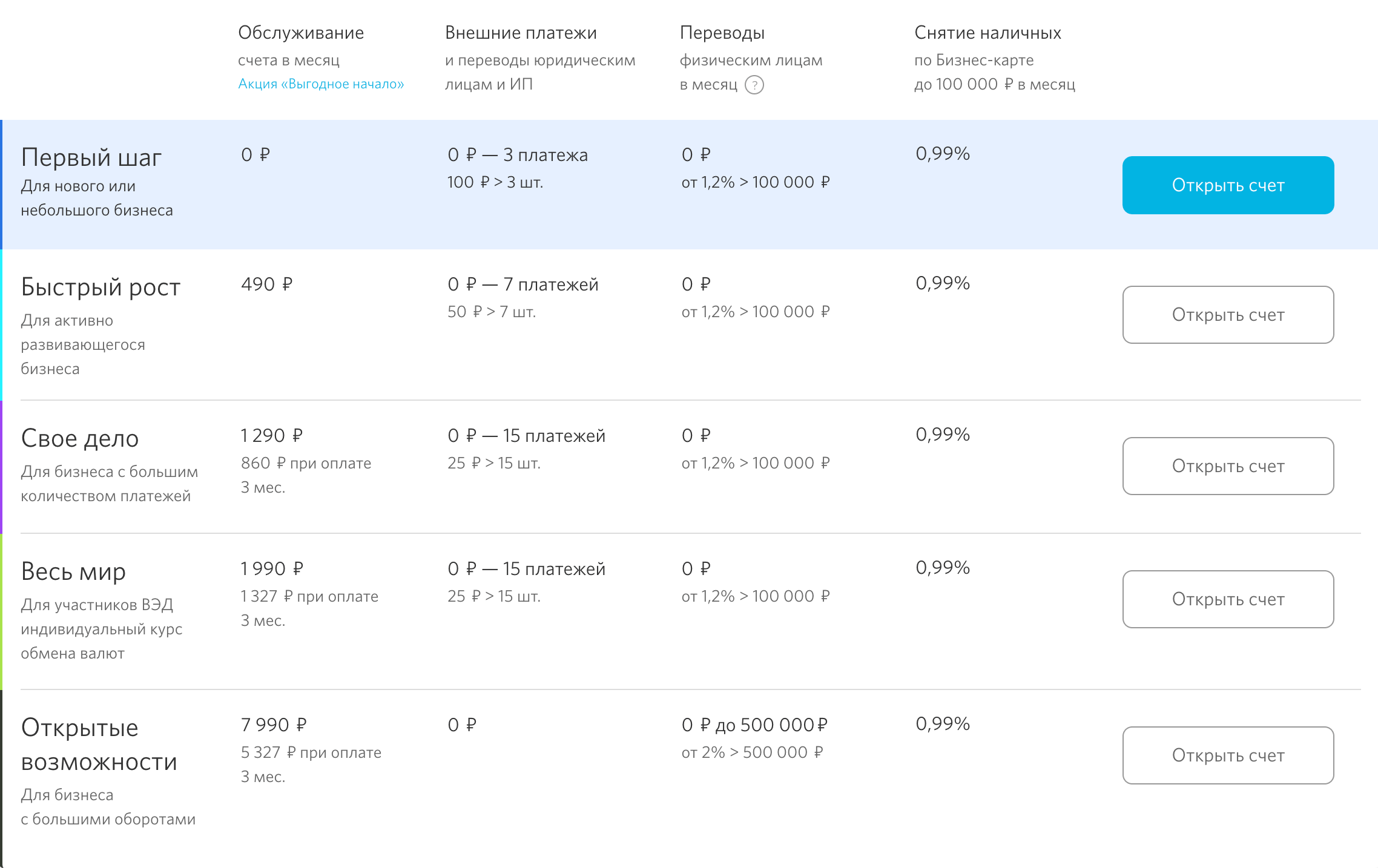

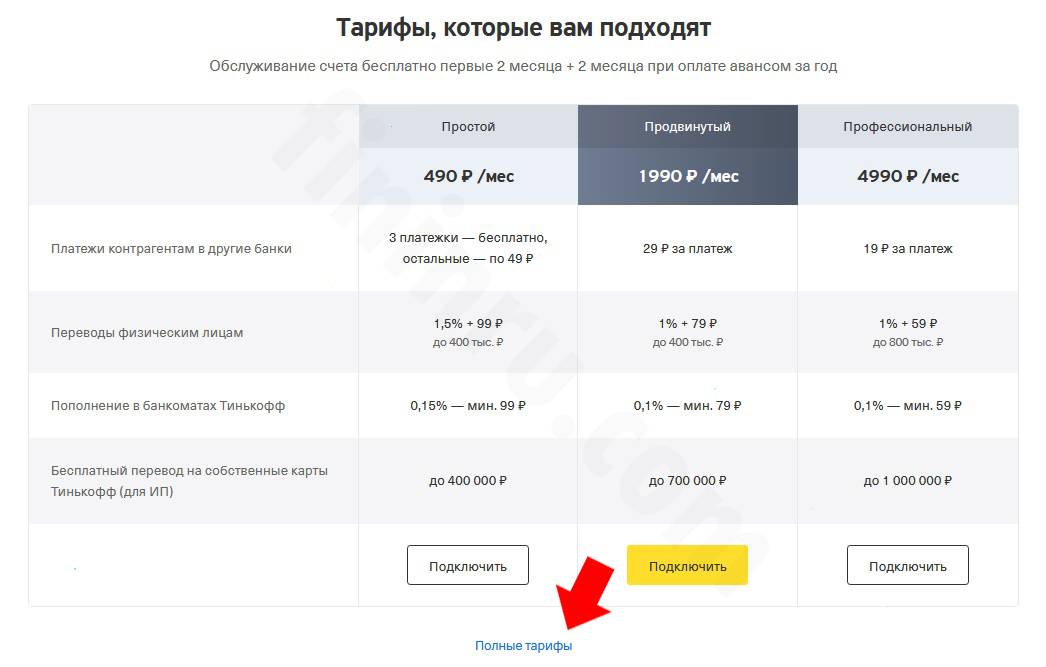

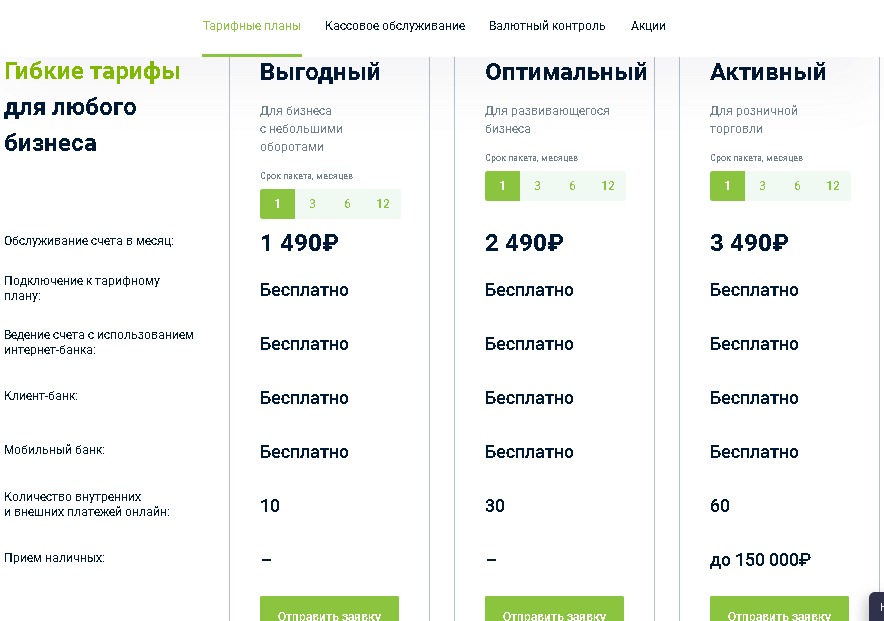

Последний раз банк обновил тарифы 8 декабря 2021 года. Сегодня в Открытии для малого бизнеса доступны следующие тарифы (пакеты услуг):

- Первый шаг

- Быстрый рост

- Свой бизнес

- Весь мир

- Большие планы

Банки не всегда спешат рассказывать, что именно изменилось в тарифах. Чтобы быть в курсе последних изменений вашего тарифа, подписывайтесь на Телеграм.

Быстрые ссылки:

Калькулятор РКО в Открытии

Для экономии вашего времени я подготовил калькулятор РКО по тарифам банка Открытие.

Раскрытие информации: когда вы открываете расчетный счет по моим ссылкам, я иногда получаю комиссию. Тем самым вы помогаете развивать сайт и не видите раздражающей рекламы. Узнать больше >>>

Для сравнения тарифов Открытия с тарифами других банков — переходите к калькулятору РКО на главной странице.

Теперь перейдем к подробному сравнению тарифов Открытия.

Открытие счета

Открытие первого счета в рублях на всех тарифах бесплатное.

К тарифу «Первый шаг» могут подключиться только новые клиенты, не имеющие открытых расчетных счетов в Открытии. При этом, по истечении 12 месяцев, вас автоматически переведут на тариф «Быстрый рост».

За открытие второго и последующих счетов:

- Первый шаг — 2000 ₽/счет

- Быстрый рост — 1800 ₽/счет

- Свой бизнес — 1500 ₽/счет

- Весь мир — 1500 ₽/счет

- Большие планы — 1500 ₽/счет

В рамках любого пакета услуг можно открыть неограниченное количество счетов. Открыть второй счет на другом тарифе нельзя. Лимиты, предусмотренные пакетом услуг, являются общими для всех открытых счетов.

Открыть второй счет на другом тарифе нельзя. Лимиты, предусмотренные пакетом услуг, являются общими для всех открытых счетов.

Оформление карточки с образцами подписи и печати — бесплатное на любом тарифе.

При отсутствии операций по счету в течении 12 и более месяцев взимается комиссия за ведение счета в размере остатка, но не более 5000 ₽.

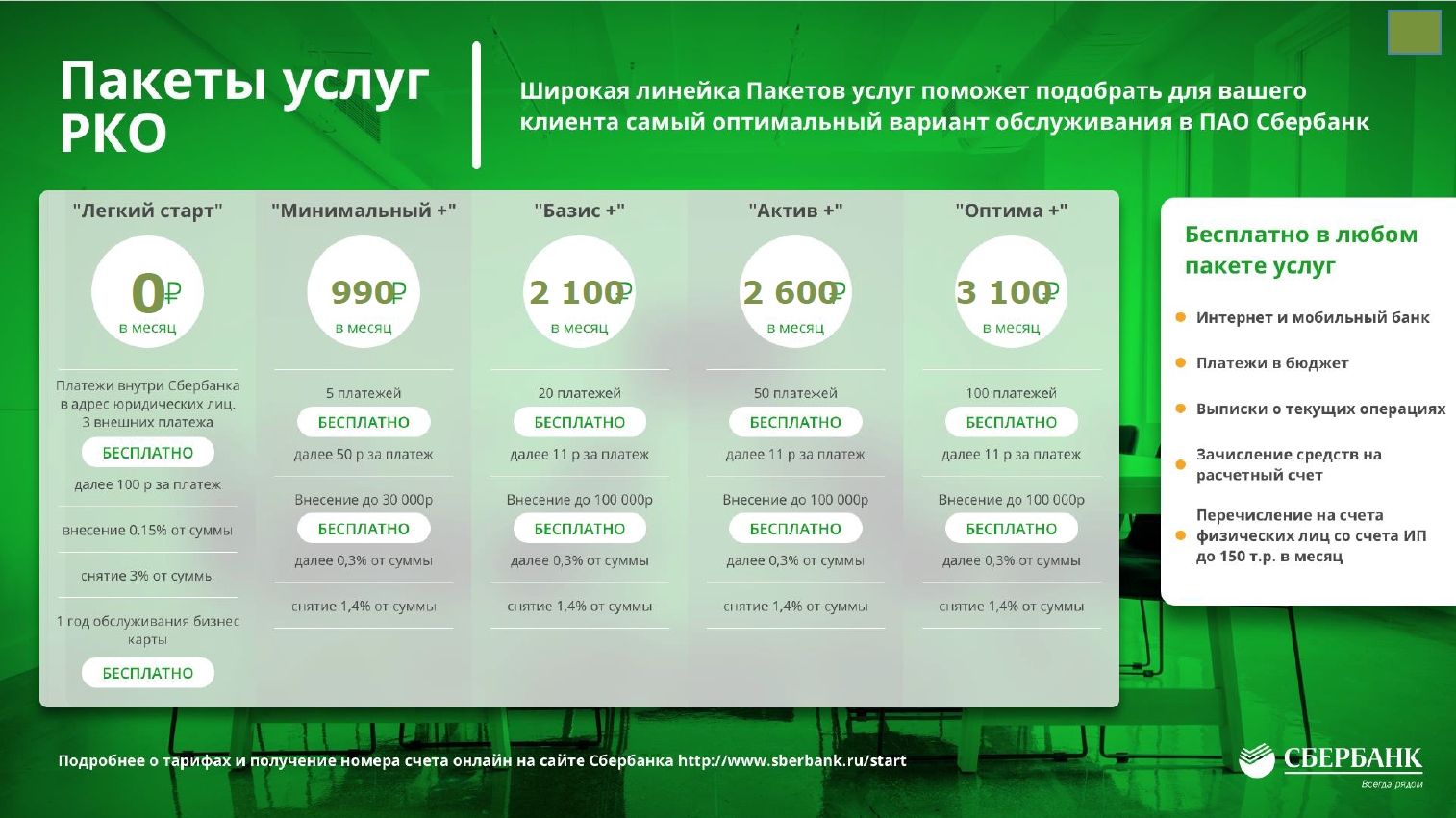

Ежемесячное обслуживание

Банк дает возможность сэкономить, оплатив обслуживание счета сразу за 3, 6 или 12 месяцев.

| Тариф | 1 мес | 3 мес | 6 мес | 12 мес |

|---|---|---|---|---|

| Первый шаг | 0 ₽ | недоступно | ||

| Быстрый рост | 590 ₽ | недоступно | ||

| Свой бизнес | 1490 ₽ | 3490 ₽ (1163 ₽/мес) | 5990 ₽ (998 ₽/мес) | 11 610 ₽ (968 ₽/мес) |

| Весь мир | 1990 ₽ | 4990 ₽ (1663 ₽/мес) | 8990 ₽ (1498 ₽/мес) | 16 990 ₽ (1415 ₽/мес) |

| Большие планы | 2990 ₽ | 7200 ₽ (2400 ₽/мес) | 13 200 ₽ (2200 ₽/мес) | 21 600 ₽ (1800 ₽/мес) |

Ведение первого счета — бесплатное. За ведение второго и последующих счетов дополнительно взимается ежемесячная плата:

За ведение второго и последующих счетов дополнительно взимается ежемесячная плата:

- Первый шаг — 2000 ₽/счет

- Быстрый рост — 1800 ₽/счет

- Свой бизнес — 1500 ₽/счет

- Весь мир — 1500 ₽/счет

- Большие планы — 1500 ₽/счет

Поступления на расчетный счет

На всех тарифах все поступления на счет бесплатные.

Платежные поручения

На всех тарифах включены бесплатные платежи в рублях внутри банка на счета юридических лиц и ИП.

Также бесплатны межбанковские платежи:

- на налоги и приравненные к ним

- на счета юридических лиц и ИП в банках Точка, Траст и РГС Банк

Стоимость платежных поручений в другие банки:

| Тариф | Внешние платежи в рублях через интернет-банк |

|---|---|

| Первый шаг | первые 5 — бесплатно, далее 100 ₽/платеж |

| Быстрый рост | первые 10 — бесплатно, далее 100 ₽/платеж |

| Свой бизнес | первые 30 — бесплатно, далее 25 ₽/платеж |

| Весь мир | первые 15 — бесплатно, далее 25 ₽/платеж |

| Большие планы | первые 50 — бесплатно, далее 17 ₽/платеж |

Операционный день:

- внутренние платежи отправляют круглосуточно

- внешние платежи — с 01:00 до 19:30 МСК по будням

Переводы ИП на личный счет

Здесь личный счет — это открытый в банке Открытие счет физического лица, чаще всего дебетовой карты или вклада.

ИП может бесплатно выводить часть суммы на свою карту в банке Открытие с формулировкой «Доход от предпринимательской деятельности». При этом, у отправителя и получателя в платежном поручении должны совпадать:

- фамилия, имя и отчество

- ИНН

Суммарный объем переводов ИП на свой личный счет в Открытии (как доход от предпринимательской деятельности) учитываются отдельно от переводов на счета других физических лиц. Но с другой формулировкой — совместно.

В зависимости от тарифа, Открытие позволяет каждый месяц бесплатно выводить с расчетного счета определенную сумму.

| Тариф | Бесплатный объем переводов себе в месяц |

|---|---|

| Первый шаг | 150 000 ₽ |

| Быстрый рост | 160 000 ₽ |

| Свой бизнес | |

| Весь мир | 150 000 ₽ |

| Большие планы | 300 000 ₽ |

Все что не входит в бесплатные лимиты облагается следующими комиссиями:

| Тариф | Объем переводов себе в месяц | Комиссия |

|---|---|---|

| Первый шаг | от 150 000,01 до 500 000 ₽ | 1,5% |

| от 500 000,01 ₽ | 4% | |

| Быстрый рост | от 160 000,01 до 500 000 ₽ | 1,5% |

| от 500 000,01 ₽ | 2% | |

| Свой бизнес | от 200 000,01 до 500 000 ₽ | 1,5% |

| от 500 000,01 ₽ | 2% | |

| Весь мир | от 150 000,01 ₽ | 1,5% |

| Большие планы | от 300 000,01 до 2 000 000 ₽ | 1,5% |

| от 2 000 000,01 до 5 000 000 ₽ | 3% | |

| от 5 000 000,01 до 7 000 000 ₽ | 5% | |

| от 7 000 000,01 ₽ | 12% |

Переводы на счета других физлиц

Суммарный объем внутренних и внешних платежей на счета физических лиц учитываются вместе. Это значит, что если в тарифе есть бесплатный лимит переводов 100 000 ₽, то можно бесплатно перевести на счет физлицам в Открытие или другой банк платежи, общей суммой до 100 000 ₽. Платежи в любые банки сверх этой суммы будут облагаться комиссией.

Это значит, что если в тарифе есть бесплатный лимит переводов 100 000 ₽, то можно бесплатно перевести на счет физлицам в Открытие или другой банк платежи, общей суммой до 100 000 ₽. Платежи в любые банки сверх этой суммы будут облагаться комиссией.

За внешние платежи дополнительно оплачивается стоимость платежки.

| Тариф | Бесплатный объем переводов другим в месяц |

|---|---|

| Первый шаг | 50 000 ₽ |

| Быстрый рост | 100 000 ₽ |

| Свой бизнес | 150 000 ₽ |

| Весь мир | 150 000 ₽ |

| Большие планы | 300 000 ₽ |

Все что не входит в бесплатные лимиты облагается следующими комиссиями:

| Тариф | Объем переводов в месяц | Комиссия |

|---|---|---|

| Первый шаг | от 50 000,01 до 300 000 ₽ | 1% |

| от 300 000,01 до 1 500 000 ₽ | 1,7% | |

| от 1 500 000,01 до 2 000 000 ₽ | 2,5% | |

| от 2 000 000,01 до 5 000 000 ₽ | 3,5% | |

| от 5 000 000,01 ₽ | 10% | |

| Быстрый рост | от 100 000,01 до 300 000 ₽ | 1% |

| от 300 000,01 до 1 500 000 ₽ | 1,7% | |

| от 1 500 000,01 до 2 000 000 ₽ | 2,5% | |

| от 2 000 000,01 до 5 000 000 ₽ | ||

| от 5 000 000,01 ₽ | 10% | |

| Свой бизнес | от 150 000,01 до 300 000 ₽ | 1% |

| от 300 000,01 до 1 500 000 ₽ | 1,7% | |

| от 1 500 000,01 до 2 000 000 ₽ | 2,5% | |

| от 2 000 000,01 до 5 000 000 ₽ | 3,5% | |

| от 5 000 000,01 ₽ | 10% | |

| Весь мир | от 150 000,01 до 300 000 ₽ | 1,2% |

| от 300 000,01 до 500 000 ₽ | 1,5% | |

| от 500 000,01 до 1 500 000 ₽ | 2% | |

| от 1 500 000,01 до 2 000 000 ₽ | 2,5% | |

| от 2 000 000,01 до 5 000 000 ₽ | 3,5% | |

| от 5 000 000,01 до 7 000 000 ₽ | 6% | |

| от 7 000 000,01 ₽ | 12% | |

| Большие планы | от 300 000,01 до 2 000 000 ₽ | 1,5% |

| от 2 000 000,01 до 5 000 000 ₽ | 3% | |

| от 5 000 000,01 до 7 000 000 ₽ | 5% | |

| от 7 000 000,01 ₽ | 12% |

В общем объеме переводов не учитываются, а следовательно по ним не начисляется комиссия для внутренних переводов:

- на зарплату

- на выплаты социального характера

- на дивиденды

- на авторское вознаграждение

Снятие наличных

Про снятие в кассе банка

Для снятия наличных в кассе потребуется оформить чековую книжку за 300 ₽ на 25 листов или за 400 ₽ на 50 листов.

Причем нужно предоставить в банк заявку из чековой книжки или в электронном виде и указать цель снятия за день до получения средств с 9:30 до 16:00 по местному времени. То есть, вчера подали — сегодня получили, сегодня подали — завтра получили.

Комиссия составит 1% от выдаваемой суммы на всех тарифах за выдачу наличных для выплаты:

- социального характера

- зарплаты

- стипендий

- пенсий

- пособий

- страховых возмещений

На другие цели:

| Тариф | Объем снятий в кассе за месяц | Комиссия |

|---|---|---|

| Первый шаг | до 1 000 000 ₽ | 4% |

| от 1 000 000,01 до 2 000 000 ₽ | 5% | |

| от 2 000 000,01 ₽ | 10% | |

| Быстрый рост | до 500 000 ₽ | 4% |

| от 500 000,01 до 1 000 000 ₽ | 5% | |

| от 1 000 000,01 до 2 000 000 ₽ | 6% | |

| от 2 000 000,01 ₽ | 10% | |

| Свой бизнес Весь мир | до 100 000 ₽ | 2% |

| от 100 000,01 до 500 000 ₽ | 4% | |

| от 500 000,01 до 1 000 000 ₽ | 5% | |

| от 1 000 000,01 до 2 000 000 ₽ | 6% | |

| от 2 000 000,01 ₽ | 10% | |

| Большие планы | до 500 000 ₽ | 1% |

| от 500 000,01 до 1 000 000 ₽ | 2,5% | |

| от 1 000 000,01 до 3 000 000 ₽ | 3,5% | |

| от 3 000 000,01 до 5 000 000 ₽ | 4% | |

| от 5 000 000,01 ₽ | 10% |

Про снятие в банкомате

Снять деньги с расчетного счета в банкоматах банка Открытие и его партнеров можно по универсальной бизнес-карте «Открытие». О самой карте мы поговорим ниже, но здесь отмечу лимиты на снятие.

О самой карте мы поговорим ниже, но здесь отмечу лимиты на снятие.

Так общий объем снятия в банкоматах по карте не может превышать 300 000 ₽ в день или 3 000 000 ₽ в месяц по всем картам. К операциям снятия приравнены переводы с бизнес-карты на карты физлиц в любой банк.

Тарифы на снятие наличных в банкоматах Открытия составят:

- до 1 000 000 ₽ — 0,4%

- от 1 000 000,01 — 4,99%

для всех тарифов на следующие цели:

- зарплата

- выплаты социального характера

- пособия

- пенсии

- страховые возмещения

- стипендии

На прочие цели:

| Тариф | Объем снятий в банкомате за месяц | Комиссия |

|---|---|---|

| Первый шаг | до 100 000 ₽ | 1,69%, мин 199 ₽ |

| от 100 000,01 до 500 000 ₽ | 2,19%, мин 199 ₽ | |

| от 500 000,01 до 1 000 000 ₽ | 3,09%, мин 199 ₽ | |

| от 1 000 000,01 ₽ | 4,99%, мин 199 ₽ | |

| Быстрый рост | до 100 000 ₽ | 1,49%, мин 199 ₽ |

| от 100 000,01 до 500 000 ₽ | 2,19%, мин 199 ₽ | |

| от 500 000,01 до 1 000 000 ₽ | 3,09%, мин 199 ₽ | |

| от 1 000 000,01 ₽ | 4,99%, мин 199 ₽ | |

| Свой бизнес | до 100 000 ₽ | 1,3%, мин 199 ₽ |

| от 100 000,01 до 500 000 ₽ | 1,9%, мин 199 ₽ | |

| от 500 000,01 до 1 000 000 ₽ | 2,9%, мин 199 ₽ | |

| от 1 000 000,01 ₽ | 4,9%, мин 199 ₽ | |

| Весь мир | до 100 000 ₽ | 1,39%, мин 199 ₽ |

| от 100 000,01 до 500 000 ₽ | 1,99%, мин 199 ₽ | |

| от 500 000,01 до 1 000 000 ₽ | 2,99%, мин 199 ₽ | |

| от 1 000 000,01 ₽ | 4,99%, мин 199 ₽ | |

| Большие планы | до 100 000 ₽ | 0,99%, мин 199 ₽ |

| от 100 000,01 до 500 000 ₽ | 1,99%, мин 199 ₽ | |

| от 500 000,01 до 1 000 000 ₽ | 2,99%, мин 199 ₽ | |

| от 1 000 000,01 ₽ | 4,99%, мин 199 ₽ |

Внесение наличных

Внести наличные на расчетный счет можно:

- в кассе банка

- с помощью универсальной бизнес-карты в банкомате

Про внесение в кассе банка

До 1000 ₽/мес можно внести бесплатно на любом тарифе. При внесении более 1000 ₽/мес комиссия составит:

При внесении более 1000 ₽/мес комиссия составит:

- Первый шаг — 1,3%, мин 100 ₽

- Быстрый рост — 0,5%, мин 100 ₽

- Свой бизнес — 0,5%, мин 100 ₽

- Весь мир — 0,5%, мин 100 ₽

- Большие планы — 0,25%, мин 100 ₽

Про внесение в банкомате

Стоимость внесения наличных в банкоматах Открытия и партнеров независимо от суммы:

- Первый шаг — 0,2%

- Быстрый рост — 0,2%

- Свой бизнес — бесплатно до 16.01.2022, далее 0,15% от суммы

- Весь мир — 0,15%

- Большие планы — 0,15%

При этом существуют лимиты при внесении через банки-партнеры:

- Альфа-Банк — от 100 до 120 000 ₽ за операцию, 500 000 ₽/день (до 8 операций), максимум 1 500 000 ₽/мес

- Промсвязьбанк — 300 000 ₽/день (до 8 операций), максимум 600 000 ₽/мес

Интернет-банк «Открытие Бизнес-Портал»

«Открытие Бизнес-Портал» — это интернет-банк для управления расчетным счетом.

Подключение и ежемесячное обслуживание бесплатное на всех тарифах.

Мобильное приложение

Приложение для телефонов по управлению расчетным счетом в Открытии также бесплатное на всех тарифах.

Скачать его можно по ссылкам:

Уведомления по смс

Для получения информации по движению средств на расчетном счете по умолчанию подключается услуга смс-информирования. Ее можно отключить при открытии счета либо потом, в мобильном приложении или интернет-банке.

| Тариф | Уведомления по SMS, в месяц |

|---|---|

| Первый шаг | 199 ₽ |

| Быстрый рост | 99 ₽ |

| Свой бизнес | 99 ₽ |

| Весь мир | 99 ₽ |

| Большие планы | бесплатно |

Я обычно для получения такой информации пользуюсь мобильным приложением, поэтому уведомления по sms отключаю.

Бизнес-карты «Открытие»

У банка есть два вида корпоративных карт:

- физическая универсальная бизнес-карта

- виртуальная бизнес-карта

При открытии счета на любом тарифе, универсальная бизнес-карта выпускается в обязательном порядке.

Про универсальную бизнес-карту

Выпуск карты бесплатный. На выбор две платежные системы: Visa Business или MasterCard Business. Стоимость ежемесячного обслуживания зависит от тарифа:

- Первый шаг — первые 3 месяца бесплатные, далее — 199 ₽/мес

- Быстрый рост — первые 3 месяца бесплатные, далее — 199 ₽/мес

- Свой бизнес — первые 3 месяца бесплатные, далее — 199 ₽/мес

- Весь мир — бесплатно

- Большие планы — бесплатно

Для карты создается специальный карточный счет, поэтому что бы тратить с нее деньги, нужно перевести их с расчетного счета на карточный.

Про виртуальную бизнес-карту

Выпускается виртуальная карта Digital Business Card бесплатно и мгновенно. Обслуживание также бесплатное.

Обслуживание также бесплатное.

Про смс-уведомления по бизнес-карте

Услуга называется «SMS-инфо» и бесплатна на всех тарифах для виртуальных карт. Для физических карт — 99 ₽/мес за карту.

Комиссия в текущем месяце взимается, если в предыдущем месяце были расходные операции по карте, а также операции пополнения и снятия наличных.

Про лимиты в расчетах по карте

При безналичных платежах и переводах по бизнес-карте действуют лимиты на определенные услуги.

- операторам мобильной связи (MCC 4814) — 40 000 ₽/сутки для каждой карты

- на электронный кошелек — 10 000 ₽/сутки для каждой карты

Про кэшбэк

По программе лояльности «Деловой подход», банк Открытие начисляет кэшбэк 1% на все покупки и 5% на покупки в следующих категориях:

- АЗС

- реклама

- товары для дома

Процент на остаток

Проценты на остаток по счету не начисляются на любом тарифе.

Советы

- Используйте калькулятор РКО, чтобы оценить примерную стоимость обслуживания счета в Открытии по вашим потребностям.

- Если вы с банком надолго, оплачивайте тариф сразу за год — так можно сэкономить существенную сумму на обслуживании.

- Вместо SMS-уведомлений подключайте PUSH в мобильном приложении, так вы сэкономите до 2388 ₽ в год.

Материалы по теме

Сборники тарифов банка Открытие:

Я прилагаю много усилий и времени, чтобы сделать сервис более полезным и удобным. Если вам нравится то, что я делаю, и вы хотите помочь мне развивать проект и дальше — поддержите меня материально по этой ссылке.

Тарифы РКО на расчетно-кассовое обслуживание юридических лиц в банке > Ростовская область

Малому бизнесу / РКО / Тарифы РКО на расчетно-кассовое обслуживание юридических лиц в банке

Тарифы на расчетно-кассовое

обслуживание

Перечень тарифов и услуг, предоставляемых клиентам (юридическим лицам, индивидуальным предпринимателям, нотариусам, адвокатам) ПАО КБ «Центр-инвест».

МИНИМУМ

150 000 ₽

переводы физическим лицам без комиссии*

3 платежа бесплатно

каждый последующий — 95 ₽ за каждый документ

0.085 % за внесение наличных

свыше 100 000 ₽ — 0.2%

Интернет-банк — бесплатно

Эквайринг от 1.39%

Обслуживание счета — бесплатно

ВыбратьОПТИМУМ

600 000 ₽

переводы физическим лицам без комиссии*

30 ₽ за каждый документ

0. 1 % за внесение наличных

1 % за внесение наличных

Интернет-банк — бесплатно

Эквайринг от 1.39%

Обслуживание счета — 600 ₽ в месяц

ВыбратьОПТИМУМ+

700 000 ₽

переводы физическим лицам без комиссии*

30 платежей бесплатно

каждый последующий — 30 ₽

1.5% на остаток

0.1 % за внесение наличных

Интернет-банк — бесплатно

Эквайринг от 1..jpg) 39%

39%

Обслуживание счета — 1 200 ₽ в месяц

Выбратьмаксимум

1 000 000 ₽

переводы физическим лицам без комиссии*

100 платежей бесплатно

каждый последующий — 24 ₽

0.1 % за внесение наличных до 100 000 ₽, свыше — 0.2%

Интернет-банк — бесплатно

Эквайринг от 1.39%

Обслуживание счета — 4 500 ₽ в месяц

ВыбратьСкачать тарифы

*По платежам на счета физ. лиц в другие банки возможно взимание комиссии по стоимости платежного поручения

лиц в другие банки возможно взимание комиссии по стоимости платежного поручения

Открыть расчётный счёт для предприятия

Расчетно-кассовое обслуживание зависит от выбранного тарифа. Банковские продукты различаются между собой, поэтому при выборе рекомендуется сравнить условия и проконсультироваться с менеджерами банка. Опытные консультанты подробно ответят на вопросы и помогут грамотно подобрать тариф по кассовому обслуживанию с учетом оборотов и вида деятельности предприятия. На выбор влияет несколько факторов.

Вид расчета с партнерами. Необходимо примерно рассчитать количество платежей в месяц на счета юридических лиц и ИП. Если предприятие осуществляет большое количество операций, то целесообразно выбирать тариф с большим беспроцентным лимитом по платежам и небольшой стоимостью платежки. Кассовое обслуживание предприятия в коммерческом банке «Открытие» по тарифу «Свой бизнес» — оптимальный вариант.

Количество проводимых внутрибанковских переводов и платежи физическим лицам. Если руководитель предприятия планирует переводить сотрудникам зарплату на карты, то следует учитывать сумму платежей, за которую банк не будет взимать комиссию. В зависимости от тарифа в банке «Открытие» можно осуществлять переводы ФЛ на разные суммы без комиссии.

Если руководитель предприятия планирует переводить сотрудникам зарплату на карты, то следует учитывать сумму платежей, за которую банк не будет взимать комиссию. В зависимости от тарифа в банке «Открытие» можно осуществлять переводы ФЛ на разные суммы без комиссии.

Работа с наличными. Если планируется внесение вырученных средств от деятельности предприятия на счет в банке или снятие наличных на хозяйственные нужды, зарплату, то необходимо учитывать комиссию в зависимости от снимаемой суммы.

Вид валюты, с которой работают партнеры. Участники ВЭД и крупные предприятия с большими оборотами ведут расчетно-коммерческую деятельность и в рублях, и в иностранной валюте. В такой ситуации рекомендуются обратить вынимание на тарифы «Весь мир» и «Большие планы».

Обслуживание различных предприятий подразумевает предоставление банками услуг по принятию безналичной кассовой оплаты, или эквайрингу, зарплатному проекту, самоинкассации. Банк «Открытие» ориентирован на ООО и ИП и учитывает их интересы и требования, поэтому предоставляет возможность открыть счет с кредитным лимитом.

Банк «Открытие» ориентирован на ООО и ИП и учитывает их интересы и требования, поэтому предоставляет возможность открыть счет с кредитным лимитом.

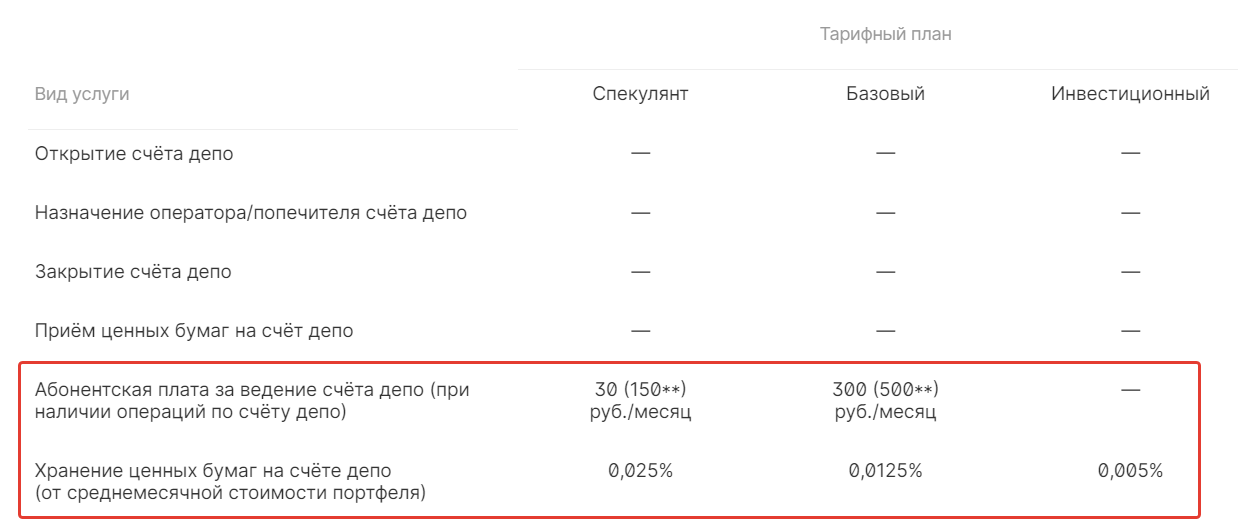

Финам-Банк — Частным лицам

Опубликован Приказ «Об утверждении и введении в действие новой редакции «Регламента брокерского обслуживания» АО «Банк ФИНАМ» (редакция № 34)

Об утверждении и введении в действие новой редакции

«Регламента брокерского обслуживания» АО «Банк ФИНАМ» (редакция № 34)

В связи с внесением изменений и дополнений, в том числе в Заявление о выборе условий обслуживания (Приложение № 1 к Регламенту брокерского обслуживания), Тарифы на обслуживание Клиентов (Приложение № 3 к Регламенту брокерского обслуживания) и Информацию об обработке персональных данных (Приложение № 12 к Регламенту брокерского обслуживания),

ПРИКАЗЫВАЮ:

- Утвердить и ввести в действие с 29.

12.2021 «Регламент брокерского обслуживания» (редакция № 34) (далее – «Регламент») в соответствии с приложением к настоящему Приказу.

12.2021 «Регламент брокерского обслуживания» (редакция № 34) (далее – «Регламент») в соответствии с приложением к настоящему Приказу. - Руководителю Службы внутреннего контроля обеспечить размещение на официальном web-сайте Банка текста настоящего Приказа в разделе «Новости и пресс-релизы», не позднее 24.12.2021.

- Руководителю Отдела юридического сопровождения деятельности профессионального участника рынка ценных бумага обеспечить размещение на официальном web-сайте Банка текста Регламента в разделе «Раскрытие информации профессиональным участником рынка ценных бумаг»

- Заместителю руководителя Управления по работе с физическими лицами Департамента по работе с розничными клиентами, не позднее 24.12.2021, обеспечить:

— размещение текста Регламента в операционных залах в головном офисе Банка и Дополнительном офисе Банка «Настасьинский»;

— доведение до руководителей внутренних структурных подразделений Банка (далее – ВСП Банка) текста Регламента для размещения на информационном стенде или в папке «Права потребителей» в местах обслуживания физических и юридических лиц в ВСП Банка, путем пересылки соответствующих файлов по корпоративной электронной почте.

- Считать утратившим силу с 29.12.2021 приказ от 11.10.2021 № ИБФ/ОРГ/211011/2.

Председатель Правления __________ А.С. Шульга

С текстом Регламента вы можете ознакомиться по этой ссылке

Депозиты юридических лиц, индивидуальных предпринимателей и физических лиц, занимающихся частной практикой

Банковские депозиты в современных условиях являются одним из доступных и надежных инструментов для размещения денежных средств.

Юридическим лицам, индивидуальным предпринимателям и физическим лицам, занимающимся частной практикой, Банк предлагает широкую линейку депозитов для размещения временно свободных денежных средств в рублях Российской Федерации и иностранной валюте.

Вкладчикам предлагаются следующие виды депозитов:

Управляющим компаниям:

Банк предлагает размещать в срочные банковские депозиты:

Все депозиты АО «Россельхозбанк» характеризуются гибкими сроками, рыночными процентными ставками и возможностью выбора периодичности выплаты процентов – ежемесячно и/или в конце срока.

При установлении процентных ставок применяется индивидуальный подход к каждому вкладчику.

Для открытия счета банковского депозита необходимы следующие документы:

При открытии счета по депозиту условие о наличии в Банке расчетного счета юридического лица, индивидуального предпринимателя или физического лица, занимающегося частной практикой, не является обязательным. В случае наличия в Банке такого счета список документов будет сокращенным.

Более подробную информацию об условиях размещения денежных средств в банковские депозиты можно узнать по телефонам:

Страховым организациям:

Банк предлагает страховым организациям централизованно размещать временно свободные денежные средства в депозиты Банка на условиях депозита «Стабильный» путем заключения с Банком в головном офисе Банка договора об общих условиях размещения депозитов, в рамках которого возможно размещать средства на оговоренных условиях сделки в любом региональном филиале Банка.

Договор об общих условиях размещения депозитов определяет порядок взаимодействия страховой организации с Банком при определении (согласовании) условий сделок и размещении средств в депозиты Банка.

Преимущества данного вида сотрудничества:

-

Оперативность согласования условий по сделке и размещения средств в депозиты Банка.

-

Формирование одного юридического дела (пакета документов) для передачи в Банк.

-

Взаимодействие с одним клиентским менеджером в головном офисе Банка.

-

Централизованное планирование и распределение временно свободных денежных средств страховой организации.

-

Консолидация информации о размещенных в Банке средствах и сроках их размещения (контроль за финансовыми потоками).

Более подробную информацию Вы можете получить, обратившись в Департамент крупного бизнеса Банка по телефонам

8 (495) 726-56-34, 8 (495) 662-15-99.

Повышение пенсий в Беларуси будет в начале 2022 года?

В ноябре 2021-го средняя по Беларуси назначенная пенсия всех категорий её получателей составила 515,5 BYN (204,4 долларов США). В том числе по возрасту – 545 BYN. (216,1 долларов США)

Последнее повышение пенсий состоялось в сентябре: тогда средняя по стране пенсия всех категорий получателей выросла на 6,4%. В ноябре – незначительное (на 0,08%) снижение.

Однако, с учётом инфляции, реальное, с поправкой на рост цен, сентябрьское повышение оказалось меньше – на 5,0%, в октябре – уже падение на 0,9% (к сентябрю), и вот в ноябре – снова падение, на 0,6% (к октябрю).

Таким образом, из номинального повышения пенсий в сентябре в среднем на 6,4%, через три месяца это повышение в реальном выражении «срезано» инфляцией до 3,5% (ноябрь к августу): реальная пенсия в ноябре выше, чем была в августе, до повышения, на 3,5%.

Но за год, в сравнении с ноябрём 2020-го, средняя по стране пенсия сейчас выше по своей покупательной способности лишь на 2,1%. И это исходя из официальных темпов инфляции.

А в декабре – будет минусовой процент (то есть, это уже произошло): год назад, в декабре 2020-го, было повышение, и сравнение с тогдашней, выросшей в декабре 2020-го, пенсией – будет уже не в пользу сегодняшней, декабря 2021-го, с учётом инфляции.

Снижение реальной, с учётом цен, пенсии, видно и по показателю бюджета прожиточного минимума пенсионера (БПМп).

Сейчас БПМп официально составляет 218 BYN (действует с 1 ноября 2020 года по 31 января 2021-го). Столько, как считают власти, достаточно пенсионеру для физического выживания в Беларуси в течение месяца.

Если перевести в доллары США по сегодняшнему курсу то получится — 86,44 доллара США

Если выразить реальную пенсию в количестве БПМп, то средняя по стране пенсия сегодня составляет 2,365 БПМп.

Это пока выше, чем было до сентябрьского повышения: в августе реальные пенсии упали до 2,256 БПМп – до уровня 3-хлетней давности. Но намного ниже, чем в декабре 2020-го.

Наивысшими, официально, в количестве БПМп, остаются пенсии 2013 года. Максимальная была тогда размером в 2,608 БПМп.

То есть, даже власти фактически признают, что пенсии сейчас, после неоднократного повышения, реально меньше, чем были 8 лет назад.

Инфляция, ставшая самой высокой за 5 лет, ежемесячно «срезает» ценами часть зарплат и пенсий – в реальном выражении они с каждым разом становятся меньше.

Но если зарплату работодатель, по возможности, может повысить в любой момент, чтобы работники «не разбежались», не ушли на другую работу, то пенсии повышаются властями, исходя из финансовых возможностей государства, да и пенсионерам «деваться некуда».

Когда же может быть повышение пенсий в Беларуси?

Власти следят, чтобы реальная, по своей покупательной способности, пенсия не снижалась хотя бы к прошлому году. То есть, падение реальной пенсии за год – одно из необходимых условий повышения пенсий.

Ещё одно необходимое условие повышения пенсий – когда текущая инфляция полностью «срезает» недавнее повышение.

И вот, в декабре уже официально будет годовое реальное падение пенсий, а сентябрьское повышение окажется «срезанным» в первые месяцы 2022 года (особенно с учётом резкого удорожания коммунальных услуг).

Кроме того, в феврале ожидается существенное снижение пенсии в количестве бюджетов прожиточного минимума пенсионера: в феврале будет официальное увеличение БПМп.

Это значит, что очередное повышение пенсий в Беларуси можно ожидать в марте – иначе они упадут в реальном выражении до уровня 4-х летней давности, тех самых — кризисных лет.

Ведь в марте будет полностью «срезано» инфляцией сентябрьское повышение. В годовом сравнении (с мартом 2020-го) пенсии будут уже значительно меньше, а в количестве БПМп средняя по стране пенсия станет самой низкой за 4 года. Так что март – «крайний месяц».

Хотя, может быть, власть сделает пенсионерам подарок и повысит пенсии в январе 2022 года?

Бизнес оптимальный | PRO Бизнес | PRO ВЭД | |

Расчетный счет и Интернет-Банк | |||

Рублевые платежи в другой банк | 30 ₽ | 0 ₽ | 0 ₽ |

Срочные рублевые платежи в другой банк (ССП) | 300 ₽ | 0 ₽ | 0 ₽ |

Валютные платежи в другой банк | 0,3% 40 / 250 $ | 0,3% 40 / 250 $ | 0,08% 20 / 250 $ |

Конверсионный курс | Стандартный | Стандартный | Супер выгодный1 |

Валютный контроль | 0,15% 800 / 50 000 ₽ | 0,15% 800 / 50 000 ₽ | 0,08% 400 / 50 000 ₽ |

Бизнес-карта | 1 карта | 1 карта | 1 карта |

Взнос наличных | 0 ₽ 2 | 0 ₽ | 0 ₽ |

Снятие наличных | 0 ₽ 3 | 0 ₽ | 0 ₽ 3 |

Взнос наличных | от 0,5% мин. | 0,2%

| от 0,5% мин. 250 ₽ |

Выдача наличных | от 0,5% / 1,5% мин. 250 ₽ | от 0,5% / 1,5% мин. 250 ₽ | от 0,5% / 1,5% мин. 250 ₽ |

Стоимость в месяц | 2 000 ₽ | 6 900 ₽ | 6 900 ₽ |

Стоимость в месяц | 2 000 ₽ | 4 900 ₽ | 4 900 ₽ |

Дополнительная информация | подробнее | подробнее | подробнее |

Ежемесячная плата за обслуживание счета | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Прямой дебет в фунтах стерлингов Великобритании | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Операция по дебетовой карте Business (кроме банкомата) | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Снятие наличных в банкомате (бесплатно в банкомате Lloyds Banking Group Cashpoint®) † | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Массовый платеж через Интернет – пакетный прямой дебет в фунтах стерлингов Великобритании ‡ | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Автоматизированный кредит — телефонный и интернет-банкинг | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Автоматизированный кредит – более быстрые входящие платежи | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Интернет-банкинг и платежи PhoneBank® | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Массовый интернет-платеж – за единицу товара | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Перевод (на или с другого счета на ваше имя с кодом сортировки, начинающимся с 30, 77 или 87) | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Чек, оплаченный в кассе Lloyds Bank (или почтовым переводом) | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Чек оплачен через автомат для немедленного внесения депозита (доступен в отделении), цифровой канал или мобильное приложение | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Оплата наличными в кассе Lloyds Bank | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Наличные, внесенные в банкомат для немедленного внесения депозита (доступен в отделении) | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Наличные, выплаченные в кассе Lloyds Bank** | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Прочие филиальные операции | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Кредит, оплаченный в отделении Lloyds Bank | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Кредит, выплаченный через автомат для немедленного внесения депозита или мобильное приложение | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Bacs — пакетный файл отправлен | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Bacs – дебетовая или кредитовая позиция | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Telepay – дебетовая или кредитовая позиция | Бизнес Экстра Тариф | Электронный бизнес Тариф |

Бизнес Экстра Тариф | Электронный бизнес Тариф | |

Кредит оплачен через ночной сейф | Бизнес Экстра Тариф | Электронный бизнес Тариф |

0 долларов США (первоначально будет взиматься комиссия в размере 28 долларов США, но по состоянию на авг. | 0 долларов США (переводы со связанного счета) до 28 долларов США (возврат в течение 1-2 рабочих дней). | ||||

$0; у вас есть шесть рабочих дней, чтобы вернуть положительный баланс, чтобы избежать ограничения вашей учетной записи. | |||||

$3.50 комиссий за перевод в день со связанной учетной записи). | 12,50 долларов США (переводы со связанного счета) на 216 долларов США. | ||||

38, 32 доллара в Калифорнии (или 12, 7 долларов в Калифорнии, ежедневная комиссия за перевод со связанного счета). | 7 или 12 долларов США (переводы со связанного счета) на 228 долларов США (192 доллара США). | ||||

36 долларов США (или 10 долларов США за перевод в день со связанного аккаунта). | 10 долларов США (переводы со связанного счета) на 144 доллара США. | ||||

25 долларов США (или 0 долларов США за перевод со связанного аккаунта). | Обычно 5, может быть выше для транзакций, связанных с выплатой кредита BECU. | От 0 долларов США (переводы со связанного счета) до обычно 125 долларов США, может быть выше для транзакций, связанных с выплатой кредита BECU. | |||

35 долларов США (или 0 долларов США за перевод со связанного счета). | $ 0 (Переводы от связанной учетной записи) до $ 140 | ||||

$ 25 (или $ 0 Перевод платы от источника овердрафта) | $ 0 (передачи из источника овердрафта) до 100 долларов. | ||||

34 доллара США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 102 долларов США. | ||||

34 доллара США (или 10 долларов США за перевод в день со связанного счета). | 10 долларов США (переводы со связанного счета) на 136 долларов США. | ||||

37 долларов США (или 12 долларов США за перевод в день со связанного счета). | 12 долларов США (переводы со связанного счета) на 259 долларов США. | ||||

До 38 долларов США (или 8-16 долларов США за перевод в день со связанного счета). | 8-16 долларов США (переводы со связанного счета) до 190 долларов США. | ||||

4 доллара США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) или 8 долларов США. | ||||

30 долларов США (или 10 долларов США за перевод со связанного счета). | 10 долларов США (переводы со связанного счета) на 120 долларов США. | ||||

37 долларов США (или 10-12 долларов США за перевод со связанного счета). | 10-12 долларов США (переводы со связанного счета) до 185 долларов США. | ||||

38,50 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 192,50 долларов США. | ||||

38,50 долларов США (или 12 долларов США.50 в день с привязанного аккаунта). | 12,50 долларов США (переводы со связанного счета) на 192,50 долларов США. | ||||

20 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 60 долларов США. | ||||

36 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 144 долларов США. | ||||

36 долларов США (или 12 долларов США за перевод в день со связанного счета). | 12 долларов США (переводы со связанного счета) на 180 долларов США. | ||||

35 долларов США (или 12 долларов США за перевод в день со связанного счета). | 12 долларов США (переводы со связанного счета) до 210 долларов США. | ||||

36 долларов США (или 12,50 долларов США за перевод в день со связанного счета). | 12,50 долларов США (переводы со связанного счета) до 216 долларов США. | ||||

35 долларов США (или 3 доллара США за перевод в день со связанного счета). | 3 доллара США (переводы со связанного счета) на 175 долларов США. | ||||

30 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 60 долларов США. | ||||

33 доллара США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 165 долларов США. | ||||

29 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 87 долларов США. | ||||

36 долларов США (или 0 долларов США за перевод со связанного счета). | 0 долларов США (переводы со связанного счета) до 144 долларов США. | ||||

35 долларов США (или 12,50 долларов США за перевод со связанного счета). | 12,50 долларов США (переводы со связанного счета) на 105 долларов США. |

9 способов, которыми банки могут вас оштрафовать, и как избежать этих надоедливых сборов

В футболе вызов пенальти может привести к потере ярдов.Но когда дело доходит до банковского дела, взимание штрафа может дорого обойтись вашим с трудом заработанным деньгам. Вот почему стоит избегать их запуска.

Вот почему стоит избегать их запуска.

Обычные штрафы, такие как овердрафт и плата за нехватку средств, являются дорогостоящими. По оценкам Бюро финансовой защиты потребителей (CFPB) за 2017 год, потребители платят за эти сборы до 17 миллиардов долларов в год.

«Насколько я понимаю, их всех можно избежать», — говорит Эшли Коук, сертифицированный специалист по финансовому планированию из Cultivate Financial Planning в Рэдфорде, штат Вирджиния.

Знание наиболее распространенных штрафов и комиссий по банковским продуктам и способов их избежать может помочь вам сэкономить деньги. Вот девять вещей, против которых нужно спланировать игру, чтобы помочь сохранить денежный счет в вашу пользу.

1. Штрафы за досрочное снятие средств по компакт-дискам

По компакт-дискам обычно взимается штраф за досрочное снятие средств, если вы закрываете их или снимаете деньги до истечения срока действия. Штрафы за досрочное снятие являются дорогостоящими и могут уменьшить вашу прибыль и даже сократить вашу основную сумму. Некоторые банки не разрешают частичное снятие средств, поэтому принцип «все или ничего» должен быть частью вашего процесса планирования.

Некоторые банки не разрешают частичное снятие средств, поэтому принцип «все или ничего» должен быть частью вашего процесса планирования.

Штраф за досрочное снятие пятилетнего CD может варьироваться от 150 до 540 дней. Но эти наказания могут быть разными.

Как избежать этой комиссии: Определение того, когда вам понадобятся деньги, — лучший способ избежать штрафов за досрочное снятие средств. Кроме того, знание цели средств имеет решающее значение, чтобы избежать этого штрафа. Положите часть денег на сберегательный счет или счет денежного рынка, если вы считаете, что они могут вам понадобиться в течение срока действия компакт-диска.Кроме того, вы можете подумать о компакт-диске без штрафов.

«Просто подумайте заранее», — говорит Пэм Хорак, сертифицированный специалист по финансовому планированию компании Pathfinder Planning в Лейк-Уайли, Южная Каролина.

Годовой компакт-диск, вероятно, не лучший вариант, если вы в настоящее время хотите купить дом, говорит Хорак.

«Если вы опасаетесь, что можете потратить эти деньги, и поэтому хотите положить их на компакт-диск, поместите их на сберегательный счет в другом учреждении, а не на ваш обычный чек — просто для того, чтобы вам было немного сложнее чтобы добраться до вас», — говорит Хорак, который ранее работал менеджером филиала, кассиром и представителем службы поддержки клиентов.

2. Плата за досрочное закрытие счетов

Депозитные сертификаты — не единственные банковские продукты, которые взимают комиссию, если вы закрываете их слишком рано. В некоторых банках слишком быстрое закрытие счета будет стоить вам денег. Банки с этой комиссией обычно начисляют ее, если вы закрываете счет в первые 90-180 дней.

Как избежать этого сбора: Узнайте, есть ли на вашем счете один из этих сборов. Помните, что вам нужно будет держать одну из этих учетных записей открытой в течение необходимого времени, чтобы избежать комиссии. Помните об этом и о минимальном балансе, прежде чем открывать счет.

На самом деле, если вы планируете закрыть счет так быстро, возможно, сейчас неподходящее время для подачи заявки или неподходящее для вас время.

3. Плата за обслуживание

Некоторые банки взимают плату за обслуживание (или ежемесячную) плату, если баланс вашего счета становится ниже определенного. Банки могут взимать эти сборы для поощрения депозитов или определенных остатков. Это помогает банкам гарантировать, что у вас либо будет определенная сумма на вашем счете, либо вы будете платить комиссию.

Плата за обслуживание обычно составляет от нескольких долларов до 25 долларов.Банки, у которых есть эти сборы, обычно отказываются от них, если ваш баланс превышает указанную сумму или настроен прямой депозит. Совершение определенного количества транзакций или обучение в некоторых банках также может не взимать комиссию.

Как избежать этой комиссии: Проверьте, что написано мелким шрифтом, и выберите банк, который либо не взимает эти комиссии, либо имеет требования, которые вы сможете выполнить. Подойдите к выбору банковских услуг стратегически. Используйте свой прямой депозит, чтобы помочь отказаться от комиссий в одном аккаунте.Для других счетов ищите банки с минимальными требованиями к балансу или с низкими требованиями.

Подойдите к выбору банковских услуг стратегически. Используйте свой прямой депозит, чтобы помочь отказаться от комиссий в одном аккаунте.Для других счетов ищите банки с минимальными требованиями к балансу или с низкими требованиями.

Интернет-банки — банки, у которых нет физического офиса — обычно не взимают эти сборы. Таким образом, эти типы банков должны быть включены в ваш поиск.

4. Плата за овердрафт

Овердрафт означает, что вы тратите больше, чем имеете, что приводит к отрицательному балансу банковского счета. Это может быть вызвано неправильным управлением деньгами или счетами. Например, у вас может быть много денег на сбережениях. Но вы выписываете чек, привязанный к текущему счету, и забываете перевести деньги, необходимые для его полного покрытия, из ваших сбережений.Или это может быть проблема с денежными потоками, с доходом в ближайшем будущем.

Следите за своим счетом и знайте минимальный необходимый баланс, говорит Коук.

«Или [знайте]: «Я собираюсь выписать большой чек, и у меня нет денег, чтобы покрыть его», — говорит Коук, бывший помощник управляющего филиалом.

Совершение покупок с помощью кредитной карты вместо дебетовой карты может помочь избежать платы за овердрафт. Но вам нужно будет погашать остаток каждый месяц, чтобы избежать процентов, говорит Коук.

Средняя комиссия за овердрафт составляла 33,26 доллара США, согласно исследованию расчетного счета и комиссии банкоматов Bankrate за 2019 год.

Как избежать этого сбора: Прежде чем использовать дебетовую карту или выписывать чек, узнайте остаток на своем текущем счете. Это лучший способ избежать этой платы. Но это легче сказать, чем сделать.

Использование кредитной карты для покупок также позволит избежать овердрафта. Это дает вам дополнительное время, так как вам не нужно платить за эти покупки до тех пор, пока не придет срок платежа по выписке.Но убедитесь, что вы платите его тогда, в противном случае высокие годовые процентные ставки (APR) могут быть более дорогими, чем овердрафт с течением времени.

Защита от овердрафта в некоторых случаях может не предусматривать комиссию за перевод. Или он может иметь более низкую плату, чем стандартные сборы за овердрафт. Сберегательная защита от овердрафта — это когда ваши сбережения поддерживают ваш расчетный счет.

Или он может иметь более низкую плату, чем стандартные сборы за овердрафт. Сберегательная защита от овердрафта — это когда ваши сбережения поддерживают ваш расчетный счет.

5. Плата за устойчивый овердрафт

Некоторые банки могут взимать с вас эту комиссию, если ваш баланс слишком долго остается отрицательным. В некоторых случаях у вас может не быть денег, поэтому это только усугубляет проблему.Однако, если у вас есть деньги на другом счете, убедитесь, что вы перевели их быстро, чтобы избежать этой комиссии. Это также можно назвать расширенной комиссией за овердрафт.

Как избежать этой платы: Контролируйте свои счета и настраивайте оповещения. Информация о ваших остатках и составлении бюджета может помочь убедиться, что у вас есть наличные на случай таких обстоятельств.

Использование кредитной карты для покупок в течение этого времени и использование наличных денег, чтобы быстро пополнить свой счет, может выиграть вам некоторое время, пока не наступит срок погашения выписки. Просто убедитесь, что вы платите по кредитной карте, чтобы не платить проценты.

Просто убедитесь, что вы платите по кредитной карте, чтобы не платить проценты.

6. Чрезмерная комиссия за снятие средств

Сберегательные счета и счета денежного рынка подпадают под действие Положения D. Это означает, что вы не можете снимать более шести раз в месяц на этих типах счетов.

Многие банки будут наказывать вас, взимая с вас чрезмерную комиссию за снятие средств, если вы превысите этот лимит. Некоторые могут закрыть счет или перевести его на беспроцентный счет.

Как избежать этой комиссии: Следите за тем, сколько раз вы снимаете средства со своего сберегательного счета в месяц.Старайтесь использовать свои сбережения и счета денежного рынка как можно реже, чтобы средства действительно были на случай непредвиденных обстоятельств.

Поскольку лимит не распространяется на снятие денег в банкомате или походы к кассе, придерживайтесь этих способов снятия денег, если вы приближаетесь к месячному лимиту. Положите больше буфера на свой текущий счет и меньше на свои сбережения, если вам нужно часто переводить деньги со сбережений на чеки.

7. Бумажные выписки

Получение выписок по почте может стоить вам денег, так как многие банки в настоящее время взимают плату за бумажные выписки.Некоторые банки могут отказаться от комиссии на своих счетах верхнего уровня. Как правило, плата за электронные выписки не взимается.

Как избежать этой платы: Подпишитесь на безбумажные выписки при открытии учетной записи или при первом входе в новую учетную запись. Проверьте онлайн или в своем банке, чтобы убедиться, что бумажные выписки не облагаются ежемесячной комиссией

8. Сборы за перевод денег

Банки обычно взимают плату за официальные банковские чеки и электронные переводы. Иногда банк даже наказывает вас за получение средств банковским переводом.Поэтому важно знать, взимает ли ваша учетная запись эту комиссию.

Как избежать этой комиссии: Телеграфные переводы часто используются, когда вам нужно где-то быстро получить деньги. Заблаговременное планирование может сделать их ненужными. Кроме того, узнайте, есть ли в банке бесплатные банковские переводы или другие способы оплаты, такие как Zelle, которые позволят вам быстро переводить деньги другим. Такой сервис, как Venmo, также может помочь вам компенсировать другим небольшие покупки.

Кроме того, узнайте, есть ли в банке бесплатные банковские переводы или другие способы оплаты, такие как Zelle, которые позволят вам быстро переводить деньги другим. Такой сервис, как Venmo, также может помочь вам компенсировать другим небольшие покупки.

Ваш банк может предложить вариант перевода через автоматизированную сеть клиринговых палат (ACH).Убедитесь, что он не взимает комиссию и/или ограничивает сумму, которую вы можете перевести.

9. Комиссия за снятие средств в банкомате

Комиссия за снятие средств в банкомате может быстро возрасти. Общая стоимость снятия денег в банкомате, не входящем в сеть, составила в среднем 4,72 доллара США, согласно исследованию расчетного счета и комиссии банкоматов за 2019 год, проведенному Bankrate. Доплата за банкомат составляет 3,09 доллара США, а плата за использование банкомата другого банка составляет в среднем 1,63 доллара США.

Как избежать этой комиссии: Многие банки либо имеют большую сеть банкоматов, либо отказываются от комиссий за банкоматы, если вы пользуетесь банкоматом другого банка. Ищите банк, который не будет взимать комиссию за пользование банкоматом за удобные для вас автоматы.

Ищите банк, который не будет взимать комиссию за пользование банкоматом за удобные для вас автоматы.

Планирование может иметь большое значение

Вы сможете избежать почти всех вышеперечисленных штрафов и комиссий, отслеживая свои транзакции и экономя.

«Небольшое предварительное обдумывание того, что вы делаете, и уверенность в том, что вы понимаете правила, касающиеся вашей учетной записи, помогут вам сэкономить много денег и избежать разочарований», — говорит Хорак.

Подробнее:

Открытие и переключение банковского счета

Типы счетов

Двумя основными типами банковских счетов являются депозитные и текущие счета.То Различия между типами счетов включают сумму выплачиваемых процентов и доступ к учетной записи у вас есть изо дня в день.

Депозитный счет

Депозитный счет позволяет накапливать сбережения и получать проценты

на эти деньги. Депозитные счета предлагаются банками и кредитными союзами. Они

иногда называют сберегательными счетами.

Они

иногда называют сберегательными счетами.

Прежде чем открыть депозитный счет, вы должны знать, какую процентную ставку вы можно заработать на своих сбережениях. Если вы получаете проценты по сбережениям, вам, возможно, придется платить налог на проценты, называемый депозитом Налог на удержание процентов (DIRT).

Вы также должны выяснить, как вы можете получить доступ к своим деньгам, если они вам понадобятся. А депозитный счет — не единственный ваш вариант — вы можете сэкономить деньги другими способами, например, через An Post.

Расчетный счет

Текущие счета предлагают банки и Почта. Вы можете использовать ток счет для ежедневного управления своими деньгами. Текущий счет позволяет:

- Оплачивайте счета прямым дебетом или постоянным платежным поручением

- Получать автоматические платежи, такие как заработная плата, заработная плата или льготы

- Перевод денег в отделении, по телефону или через мобильный или онлайн банковская служба

- Оплата покупок дебетовой картой

- Снятие денег в банкоматах

- Следите за своими расходами

- Доступ к овердрафту (краткосрочное заимствование через ваш текущий счет)

Некоторые текущие счета могут также приносить вам проценты на деньги, которые вы имеете в

счет, хотя это, вероятно, будет меньше, чем многие сберегательные счета.

Расчетный счет студента

Многие банки предлагают специальный студенческий счет, а некоторые предоставляют беспроцентный овердрафт до согласованной суммы.

Вы можете воспользоваться Комиссией по конкуренции и защите прав потребителей (КЗПЧ) инструмент финансового сравнения для сравнения текущие счета учащихся.

Основной банковский счет

Если вы никогда не открывали и не использовали банковский счет, вы можете открыть базовый банковский счет. Счет. Базовый банковский счет — это тип текущего счета, на котором вы не оплачивать любые сборы за повседневные банковские операции в течение первого года.Вы можете прочитать больше об основных банковских счетах. То У CCPC есть инструмент финансового сравнения, который вы можете использовать для сравнения основные банковские счета.

Открытие счета

Чтобы открыть счет в банке, обычно необходимо подать заявление. В зависимости от банка вы

сделать это можно в отделении или онлайн, по телефону или по почте.

Прежде чем открыть банковский счет, вы должны предоставить доказательства вашей личности и подтвердите свой адрес. Если вы открываете совместную счет, вам обоим необходимо заполнить заявление и показать 2 комплекта документов для удостоверения личности и подтверждения адреса.

Если вы подаете заявление онлайн, вам все равно необходимо предоставить документы. Большинство банков необходимо предоставить печатные формы документации в филиал или по почте после того, как вы заполнили онлайн-заявку.

У CCPC есть несколько полезных советов по открытию банковский счет.

На что следует обратить внимание перед открытием счет

Перед открытием банковского счета вам следует подумать о том, как вы используете свой учетную запись и какие функции вы хотите.

- Пересмотрите свои банковские привычки : Перепроверьте свои записи

и подсчитайте, сколько раз вы совершаете каждую из следующих транзакций; денежные средства

снятие средств, оплата счетов, покупки дебетовой картой, бесконтактные платежи,

денежные переводы, операции с кассой в отделении и за пределами ЕС

транзакции.

- Знайте, как вы совершаете транзакции : Проверьте, совершать большинство банковских транзакций, используя банкоматы, онлайн, по телефону или в отделении.

- Решите, как вы хотите вести дела со своим банком : Вы можете как иметь дело с человеком в отделении, так что выбирая банк, вы можете легко получить будет важным фактором. Если вы предпочитаете удобство Интернет и мобильный банкинг, вы должны убедиться, что вы довольны онлайн и мобильные сервисы выбранного вами банка.

Как только вы узнаете, как вы используете свою учетную запись, вы должны сравнить расходы по учетной записи и особенности между банками. CCPC имеет полезную финансовую инструмент сравнения для сравнения различных типов учетных записей.

Убедитесь, что вы понимаете все условия и сборы счета прежде чем зарегистрироваться. Вы можете проверить жаргон Buster CCPC для термины, которые вы не понимаете.

Информация о сборах и сборах

Различные учетные записи взимают разные сборы, а некоторые учетные записи предлагают вам бесплатно

Сервисы.

Для некоторых счетов вам может потребоваться хранить определенную сумму денег на вашем счет в любое время, чтобы претендовать на бесплатное банковское обслуживание.

Если ваш банк взимает ежеквартальные сборы, вам следует проверить количество и типы транзакций, включенных в комиссию.

Ваш банк может взимать следующие комиссии и сборы:

- Комиссия за снятие средств в банкомате

- Плата за покупку дебетовой карты (взимается, когда вы используете свою дебетовую карту для оплаты товар в магазине или получить кэшбэк)

- Кредитовые переводы

- Установка или отмена прямого дебета

- Установка, изменение или отмена постоянного поручения

- Плата за овердрафт

- Сборы за транзакции, отличные от евро (сборы за использование вашей дебетовой карты в странах за пределами еврозоны)

- Сборы за утерю карты

- Сборы за выписку дубликатов

- Сборы за отказ в прямом дебете и постоянном поручении

Прежде чем открыть счет, банк должен предоставить вам информацию о комиссии. документ.В этом документе показаны наиболее важные услуги, предлагаемые на

счета и любые связанные с этим сборы, которые вам, возможно, придется заплатить.

документ.В этом документе показаны наиболее важные услуги, предлагаемые на

счета и любые связанные с этим сборы, которые вам, возможно, придется заплатить.

Ваш банк также должен предоставлять вам отчет о комиссиях не реже одного раза в год. Этот выписка объясняет комиссию, понесенную на вашем банковском счете, и дает информацию о процентных ставках, применяемых к вашему счету.

Как переключить свой аккаунт на другой банк

Время от времени вам следует пересматривать свои потребности и предпочтения. Ты мог бы решили перевести свой счет в другой банк, потому что:

- Ваши обстоятельства изменились, и у вас другие потребности, чем у счет

- Вы нашли учетную запись, которая предлагает вам более выгодное предложение

- Вы недовольны уровнем обслуживания, предоставляемым вашим банком

- Вы недовольны комиссиями, которые взимает ваш банк

Если вы решите сменить учетную запись, вы можете получить информацию, которая поможет вам

решить, и есть правила о процессе.

Проверить личный кабинет CCPC сравнение стоимости текущего счета, чтобы помочь вам увидеть, можете ли вы получить лучше в другом банке.

Если вы решите сменить свой счет, Центральный банк Ирландии выпустил код поведения при переключении платежных счетов с поставщиками платежных услуг (pdf). Все банки, платежные учреждения и учреждения электронных денег, которые предлагают платежные счета в Ирландии должны соответствовать Кодексу. Код переключения разработан, чтобы сделать переключение учетных записей быстрым и легким.

В соответствии с Кодексом все банки должны предоставлять своим клиентам коммутационный пакет. Содержит описание всех текущих учетных записей, которые в настоящее время предлагается новым клиентам, а также пошаговое руководство о том, что вам нужно делать при переключении.

Ваш новый банк должен открыть и запустить новый счет в течение 10 рабочих дней.

дней даты переключения — это дата, согласованная между вами и вашим новым

Банк для запуска процесса. Вам будет предоставлена возможность сохранить свой старый

счет или закрыть его.Вы должны сообщить своему новому банку, прежде чем переключиться.

Вам будет предоставлена возможность сохранить свой старый

счет или закрыть его.Вы должны сообщить своему новому банку, прежде чем переключиться.

Если вы оставите свою старую учетную запись открытой, вам, возможно, придется оплатить расходы по этой счет и гербовый сбор на ваших картах, даже если вы больше не пользуетесь ими Счет.

Вы можете получить подробную информацию информация о переключении аккаунтов с КПК.

Дополнительная информация

Комиссия по конкуренции и защите прав потребителей

Блум Хаус

Железнодорожная улица

Дублин 1

D01 C576

Часы работы: — линии открыты с понедельника по пятницу с 9:00 до 18:00

Тел.: (01) 402 5555 или 402 5500

Местный: 1890 432 432

Центральный банк Ирландии

Финансовый регламент

New Wapping Street

North Wall Quay

Dublin 1

D01 F7X3

Ирландия

Тел. : (01) 224 5800

: (01) 224 5800

Местный: 1890 777 777

Факс: (01) 671 6561

Европейские банки переходят на комиссию, чтобы избавиться от привычки клиентов обращаться в отделения

- Сделка Caixabank с Bankia может дорого обойтись некоторым клиентам

- Плата за некоторые дебетовые карты, снятие денег в отделении повысится

- Комиссии также растут в Германии и Италии

- Новая политика в Caixabank следует за ИТ-интеграцией после ноября.12

МАДРИД/ФРАНКФУРТ, 15 ноя (Рейтер) — В испанском Caixabank (CABK.MC) большинство клиентов, посещающих отделение для получения услуги, к которой они могли бы получить доступ онлайн, теперь должны будут заплатить два евро за эту привилегию.

Сборы являются частью перехода европейских банков, страдающих от многолетних отрицательных процентных ставок, к тому, чтобы начать завинчивать клиентов, которые все еще полагаются на плотную сеть отделений.

Всплеск депозитов во время пандемии, которые банки затем должны платить за парковку в центральном банке, побуждает многих европейских кредиторов начать выжимать деньги из услуг, которые они раньше предоставляли бесплатно.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Зарегистрируйтесь

«Основная часть нашего бизнеса, прием депозитов, становится убыточной деятельностью. То, что когда-то было частью нашего основного бизнеса и прибыли, теперь приносит убытки », — заявил в прошлом месяце генеральный директор Caixabank Гонсало Гортасар.

Поскольку банк Гортазара собирается завершить интеграцию Bankia после приобретения за 4,3 миллиарда евро (4,92 миллиарда долларов), он отправляет своим более чем семи миллионам новых клиентов подробную информацию о политике комиссий, включая плату за использование отделения, которая была подробно описана в отчете. письмо клиента, увиденное Reuters.

письмо клиента, увиденное Reuters.

Сборы по дебетовой карте для непостоянных клиентов могут возрасти до 36 евро с 28 евро, если бывшие клиенты Bankia не будут использовать новую кредитную карту, выпущенную Caixabank под названием «Моя карта», которая дает банку более выгодные возможности кредитования.

Банкиры говорят, что это необходимо для поддержания прибыльности.

Испанские банки изо всех сил пытаются заработать на кредитовании, и их доходы снизились на 2% в первой половине 2021 года по сравнению с тем же периодом 2020 года, по данным Банка Испании.

BBVA (BBVA.MC) теперь взимает 2 евро за снятие менее 2000 евро в отделении, в то время как Santander будет взимать с некоторых клиентов до 240 евро в год только за ведение банковского счета, если они не соответствуют определенным условиям.

«Все наши конкуренты делают то же самое. Вы просто не можете раздавать все услуги бесплатно», — сказал на условиях анонимности заместитель главы розничного отдела крупного испанского кредитора.

Вы просто не можете раздавать все услуги бесплатно», — сказал на условиях анонимности заместитель главы розничного отдела крупного испанского кредитора.

ПОВЫШЕНИЕ КОМИССИИ

В Германии банки также вводят новые комиссии.

С 10 ноября банк DKB начал взимать комиссию с новых клиентов по счетам на сумму более 25 000 евро, в то время как клиенты ING начнут платить 99 центов в месяц со следующего марта за дебетовые карты сверх 4,90 евро в месяц за счета. который был введен в 2020 году.

В Италии ассоциация потребителей Altroconsumo заявила в сентябре, что стоимость банковских счетов с банковскими услугами на дому увеличилась в среднем на 11–15% в 2021 году. Октябрь заявил, что изменения являются ответом на миллиарды долларов доходов, потерянных в виде чистого процентного дохода в европейских банках за последнее десятилетие низких или отрицательных ставок.

Комиссии испанских кредиторов выросли на 16% во втором квартале до 4,18 млрд евро ($4,83 млрд) по сравнению с прошлым годом, в то время как ипотечное кредитование за то же время выросло всего на 0,54%.

По состоянию на конец июня отношение чистого дохода от комиссий и комиссий испанских банков к их общему чистому операционному доходу составляло около 25%, что ниже среднего показателя в 32% для европейских банков и значительно ниже почти 40% для итальянских банков и 37 % для немецких банков, показали данные Европейской банковской ассоциации (EBA).

УЯЗВИМЫЕ КЛИЕНТЫ

Некоторые официальные лица предупреждают о рисках роста финансовой изоляции, вызванных изменениями, несмотря на усилия банков по предоставлению льгот для пожилых клиентов.

«Хотя закрытие отделений в сельской местности может быть оправдано поиском рентабельности и снижением спроса, это сокращение сказывается на населении, особенно в отношении доступа к наличным деньгам, которые не могут быть покрыты, как и другие банковские услуги, через электронный банкинг», — говорится в последнем годовом отчете Банка Испании.

Даже в таких городах, как Мадрид, пожилые клиенты могут чувствовать себя обделенными.

«Я получила электронное уведомление о возможном повышении комиссий, но мой компьютер не работает должным образом, и мне трудно использовать приложение на своем мобильном телефоне», — сказала 78-летняя Кармен Рейес, которая сказала, что она была клиентом Bankia для 70 лет.

«Если закроют мой филиал, я уйду.»

(1 доллар = 0,8734 евро)

Зарегистрируйтесь прямо сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Зарегистрируйтесь

Репортаж Хесуса Агуадо; дополнительные репортажи Тома Симса во Франкфурте и Валентины За в Милане; под редакцией Рэйчел Армстронг и Гарета Джонса

Наши стандарты: Принципы доверия Thomson Reuters.

Согласование банковских выписок с помощью расширенной банковской выверки — Финансы | Динамика 365

- Статья

- 7 минут на чтение

Пожалуйста, оцените свой опыт

да Нет

Любая дополнительная обратная связь?

Отзыв будет отправлен в Microsoft: при нажатии кнопки отправки ваш отзыв будет использован для улучшения продуктов и услуг Microsoft.Политика конфиденциальности.

Представлять на рассмотрение

Спасибо.

В этой статье

Функция расширенной банковской выверки позволяет импортировать электронные банковские выписки и автоматически сверять их с банковскими транзакциями в Dynamics 365 Finance. В этом разделе объясняется процесс согласования.

Импорт электронной банковской выписки

Вы импортируете свои банковские выписки с помощью действия Импорт выписки на странице Банковские выписки . В банковской выписке банковский счет идентифицируется с помощью комбинации значений, установленных в реквизитах банковского счета. Эти значения включают название банка, номер банковского счета, номер маршрутизации, код SWIFT и международный номер банковского счета (IBAN).

В банковской выписке банковский счет идентифицируется с помощью комбинации значений, установленных в реквизитах банковского счета. Эти значения включают название банка, номер банковского счета, номер маршрутизации, код SWIFT и международный номер банковского счета (IBAN).

Вы можете загрузить банковскую выписку, содержащую информацию как для одной учетной записи, так и для нескольких учетных записей. При наличии нескольких счетов счета могут принадлежать разным юридическим лицам.

- Чтобы импортировать один файл банковской выписки для одной учетной записи, установите для параметра Импорт выписки для нескольких банковских счетов во всех юридических лицах значение Нет и выберите банковский счет, связанный с выпиской. Щелкните Обзор , чтобы выбрать связанный файл банковской выписки, а затем щелкните Загрузить .

- Чтобы импортировать один файл банковской выписки для нескольких счетов, установите для параметра Импорт выписки для нескольких банковских счетов во всех юридических лицах значение Да .

Щелкните Обзор , чтобы выбрать связанный файл банковской выписки, а затем щелкните Загрузить .

Щелкните Обзор , чтобы выбрать связанный файл банковской выписки, а затем щелкните Загрузить .

Если какие-либо выписки в электронном файле не могут быть связаны с банковским счетом или если он связан с несколькими банковскими счетами с помощью идентифицирующих полей, они не будут импортированы. Однако другие операторы в файле по-прежнему можно импортировать. Затем пользователь получает сообщение о том, что импорт банковских выписок для определенных банковских счетов не удался.Обратите внимание, что пользователь, импортирующий файл банковской выписки, должен иметь доступ к юридическому лицу для импорта выписок по банковским счетам этого юридического лица.

Вы можете использовать ZIP-файл для загрузки нескольких файлов выписок в Finance в рамках одного процесса. Чтобы импортировать несколько файлов банковских выписок для нескольких счетов, объедините все файлы банковских выписок в один ZIP-файл. В диалоговом окне Импорт банковских выписок задайте для параметра Импорт выписки для нескольких банковских счетов во всех юридических лицах значение Да . Щелкните Browse , чтобы выбрать ZIP-файл, содержащий файлы банковских выписок, а затем щелкните Upload . Процесс импорта распознает ZIP-файл и загрузит каждую включенную в него выписку, независимо от юридического лица банковского счета.

Щелкните Browse , чтобы выбрать ZIP-файл, содержащий файлы банковских выписок, а затем щелкните Upload . Процесс импорта распознает ZIP-файл и загрузит каждую включенную в него выписку, независимо от юридического лица банковского счета.

Доступна опция согласования после импорта . Если для этого параметра установлено значение Да , система автоматически проверяет банковскую выписку, создает новую выверку банка и рабочий лист, а также запускает набор правил сопоставления по умолчанию при загрузке банковской выписки.Эта функциональность автоматизирует процесс вплоть до момента, когда транзакции должны сопоставляться вручную.

Проверка банковской выписки

Чтобы проверить выписку, на странице Банковские выписки щелкните Подтвердить . Банковские выписки должны быть проверены, прежде чем их можно будет согласовать. Этот шаг выполняется автоматически, если во время импорта для параметра Согласовать после импорта установлено значение Да .

При проверке банковской выписки проверяются следующие данные:

- Банковская выписка соответствует выбранному банковскому счету.

- Валюта банковской выписки соответствует валюте банковского счета.

- Начальное сальдо выписки равно конечному сальдо предыдущей выписки для банковского счета.

- Дата не перекрывается с датой другой банковской выписки для того же банковского счета.

- Нет пробелов в датах выписок по банковскому счету.

- Даты в строках выписки находятся между начальной и текущей датой выписки по счету.

- Начальное сальдо и суммированные суммы строк равны конечному сальдо.

По завершении проверки статус банковской выписки обновляется до Проверено . Выписка из банка должна быть проверена, прежде чем ее можно будет согласовать.

Согласовать выписку по счету

После импорта электронной банковской выписки и проверки выписки на странице Банковские выписки вы можете сверить банковскую выписку, используя страницы Банковская выверка и Банковская выверка .

На странице Банковская выверка щелкните Новый , чтобы создать новую выверку, а затем выберите банковский счет импортированной выписки. Банковский счет может иметь только одну открытую банковскую выверку. Крайняя дата определяет проводки банковских выписок и банковские проводки операций, которые включаются в рабочий лист сверки. По умолчанию в качестве конечной даты используется текущая системная дата, но вы можете изменить дату согласования.Остальная информация заголовка автоматически берется из оператора. Этот шаг выполняется автоматически, если во время импорта для параметра Согласовать после импорта установлено значение Да .

На странице Банковская выверка щелкните Рабочий лист , чтобы открыть страницу Банковская выверка . Если для параметра Согласовать после импорта установлено значение Да , для согласования автоматически запускается набор правил сопоставления по умолчанию. Чтобы запустить правила сопоставления вручную, щелкните Запустить правила сопоставления , чтобы выбрать наборы правил сопоставления или правила сопоставления для выполнения в отношении банковских транзакций. Если вам нужно обработать много транзакций, вы можете выполнить этот шаг как пакетный процесс.

Чтобы запустить правила сопоставления вручную, щелкните Запустить правила сопоставления , чтобы выбрать наборы правил сопоставления или правила сопоставления для выполнения в отношении банковских транзакций. Если вам нужно обработать много транзакций, вы можете выполнить этот шаг как пакетный процесс.

На странице рабочего листа банковской выверки есть четыре сетки, содержащие проводки. В двух верхних таблицах показаны транзакции из выписки по счету и операции, которые еще не сопоставлены. Две нижние сетки показывают совпавшие транзакции.На вкладке Сведения о транзакции банковской выписки отображаются сведения о несовпадающей транзакции банковской выписки, выбранной в верхней сетке.

Существует три способа сопоставления или согласования транзакций банковских выписок:

- Сопоставьте транзакции с операционными банковскими транзакциями.

- Сопоставьте проводки с транзакцией реверсивной банковской выписки.

- Пометьте проводки как Новый , чтобы их можно было разнести позже как банковскую проводку в Финансах.

Чтобы сопоставить проводки вручную, выберите проводки в сетке Операции банковской выписки , выберите соответствующие проводки в сетке Операции банковских транзакций и нажмите Сопоставить . Выбранные транзакции перемещаются из верхних сеток для несовпадающих транзакций в нижние сетки для совпадающих транзакций. Кроме того, совпадающие и несовпадающие общие суммы обновляются. У вас могут быть совпадения транзакций «один к одному», «многие к одному» и «многие ко многим».Совпадения должны соответствовать правилам допустимых различий дат и сопоставления типов транзакций. Эти правила задаются на странице Параметры управления кассой и банком .

При сверке могут возникнуть разногласия в пенни. Вы можете сопоставить одну транзакцию банковской выписки и одну операционную банковскую транзакцию, которые имеют разницу в копейках, если разница в копейках находится в пределах допустимой суммы, которая определяется полем Разрешенная разница в копейках в банковском счете. Сумма отображается в поле Сумма корректировки в соответствующей банковской проводке Operations. Когда банковская выверка помечена как выверенная, корректировки разносятся автоматически с использованием основного счета, определенного для связанного типа банковской проводки. Исправления не поддерживаются для типов документов Чек и Депозит .

Сумма отображается в поле Сумма корректировки в соответствующей банковской проводке Operations. Когда банковская выверка помечена как выверенная, корректировки разносятся автоматически с использованием основного счета, определенного для связанного типа банковской проводки. Исправления не поддерживаются для типов документов Чек и Депозит .

Развороты транзакций выписки по счету сопоставляются с помощью рабочего листа сверки. Две строки выписки могут быть сопоставлены, если суммы противоположны, и если одна из транзакций помечена как сторнирование.Вы также можете настроить правило сопоставления для действия Очистить строки отчета о развороте .

Банковские операции с обратными операциями должны быть согласованы с использованием страницы Банковские операции . Вы можете согласовать две банковские проводки операций вместе, если документы имеют одинаковый банковский счет, тип документа и ссылку на платеж, а также если они имеют противоположные суммы. Вы также можете согласовать один отмененный чек, чтобы предотвратить появление этих транзакций на листе сверки.

Вы также можете согласовать один отмененный чек, чтобы предотвратить появление этих транзакций на листе сверки.

Если есть новые транзакции, инициированные банком, такие как проценты, сборы и платежи, которых еще нет в Финансах, вы можете добавить их в журнал, связанный с выбранной выверкой банковской выписки. Выберите транзакцию выписки по счету в сетке Проводки по банковской выписке для несовпадающих транзакций, а затем нажмите Пометить как новую . Статус транзакции устанавливается на New , и транзакция перемещается в сетку транзакций банковской выписки для сопоставленных транзакций.Проводки, помеченные как Новый , будут разнесены позже со страницы Выписка по счету .

Вы можете отменить сопоставление транзакций, которые были сопоставлены неправильно. Выберите совпадающую транзакцию банковской выписки и нажмите Unmatch . Все связанные транзакции перемещаются обратно в верхние сетки для несовпадающих транзакций, а совпавшие и несовпадающие общие суммы обновляются.

После завершения процесса сверки вы должны пометить рабочий лист банковской сверки как сверенный.В ходе этого процесса корректирующие суммы автоматически разносятся с использованием счетов, установленных на странице типа банковской операции . Банковскую выверку для выписки можно пометить как выверенную в любое время, даже если есть строки банковской выписки, которые еще не сопоставлены. Несопоставленные транзакции будут автоматически перемещены на следующий рабочий лист сверки в качестве несопоставленных транзакций банковской выписки, подлежащих сверке. Обратите внимание, что после того, как выверка банковской выписки помечена как выверенная, ее нельзя будет отменить.Сверку больше нельзя будет редактировать, и у вас больше не будет возможности вносить обновления в эту сверку.

Разноска новых транзакций, связанных с выверкой

Операции с банковской выпиской, которые вы пометили как Новый на листе сверки, публикуются на странице Банковская выписка . На странице Банковская выписка выберите идентификатор выписки, чтобы просмотреть сведения о выписке. В меню Учет можно использовать параметры Просмотреть распределения и Просмотреть учет , чтобы просмотреть сведения о новых транзакциях и связанных с ними записях книги.Выберите параметр Разнести , чтобы разнести строки банковской выписки, помеченные как Новый , в главную книгу. Обратите внимание, что проводка может быть выполнена только один раз для каждой банковской выписки.

На странице Банковская выписка выберите идентификатор выписки, чтобы просмотреть сведения о выписке. В меню Учет можно использовать параметры Просмотреть распределения и Просмотреть учет , чтобы просмотреть сведения о новых транзакциях и связанных с ними записях книги.Выберите параметр Разнести , чтобы разнести строки банковской выписки, помеченные как Новый , в главную книгу. Обратите внимание, что проводка может быть выполнена только один раз для каждой банковской выписки.

Вы все еще используете свой личный банковский счет для своего бизнеса?

Независимо от того, работаете ли вы дома или владеете многомиллионной компанией, существует множество причин для разделения личных и деловых финансов. Тем не менее, владельцы бизнеса все еще совершают ошибку, используя личный банковский счет для своего бизнеса.

Несмотря на то, что наличие двух банковских счетов кажется неудобным, вам не следует использовать личный счет для финансов вашего бизнеса в первую очередь потому, что это может повлиять на вашу юридическую ответственность.

Фактически, одним из первых шагов к владению бизнесом должно быть открытие коммерческого банковского счета в дополнение к личному банковскому счету. Большинство банков теперь предлагают бесплатные расчетные счета для бизнеса, поэтому стоимость не должна быть проблемой.