Уплата ЕНВД в 2019 году: сроки уплаты

Оплата ЕНВД (единого налога на вмененный доход) производится налогоплательщиками поквартально, так как налоговым периодом для него является именно квартал (ст. 346.30 НК РФ). Обязательства исчисляются по сумме вмененного дохода с учетом двух коэффициентов – дефлятора и понижающего коэффициента, устанавливаемого региональными властями для приведения в соответствие уровня налоговой нагрузки к условиям ведения бизнеса в конкретном регионе.

Как производится уплата ЕНВД в 2019 году, сроки уплаты

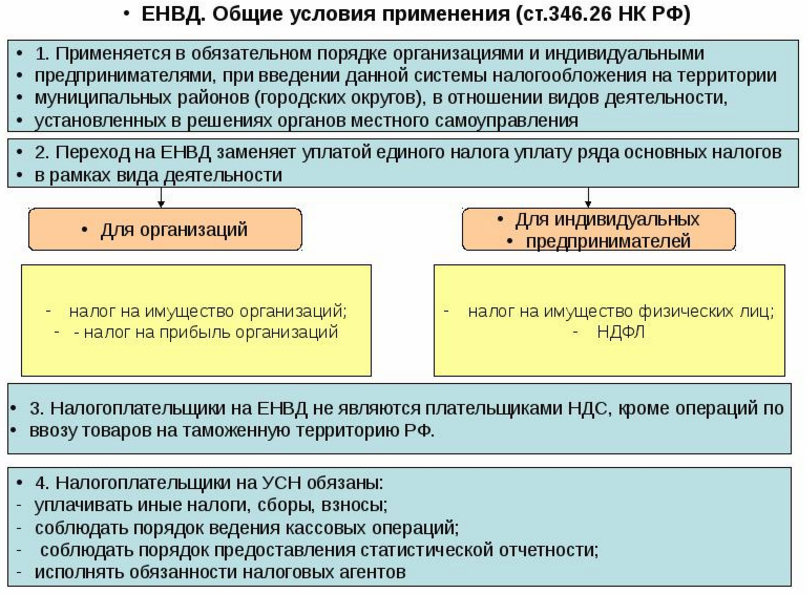

Налоговый режим ЕНВД может применяться ИП и юридическими лицами при выполнении законодательных требований к налогоплательщикам, указанным в главе 26.3 НК РФ. Переход на этот спецрежим осуществляется добровольно, при этом налогоплательщик обязан уведомить о своем решении фискальный орган (в течение 5 дней после начала применения ЕНВД). Нулевые обязательства перед бюджетом по ЕНВД невозможны, так как налог исчисляется без учета реального уровня дохода, исходя из базовой доходности.

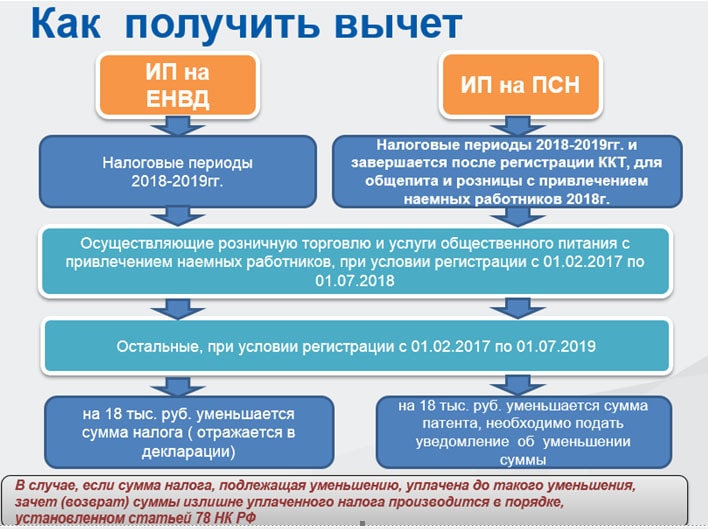

Сумма исчисленного налога может быть откорректирована налогоплательщиком в меньшую сторону за счет некоторых видов платежей, произведенных в том же налоговом периоде, их исчерпывающий перечень приведен в п. 2 ст. 346.32 НК РФ:

страховые отчисления за соответствующий налоговый квартал;

пособия по временной нетрудоспособности, оплачиваемые за счет работодателя, если они не связаны с выплатой компенсаций в результате несчастного случая на рабочем месте;

платежи, осуществленные в рамках системы добровольного личного страхования.

Уменьшить налог за счет указанных платежей работодатели могут не более чем наполовину, а ИП без работников могут снизить налог за счет страхвзносов «за себя» полностью.

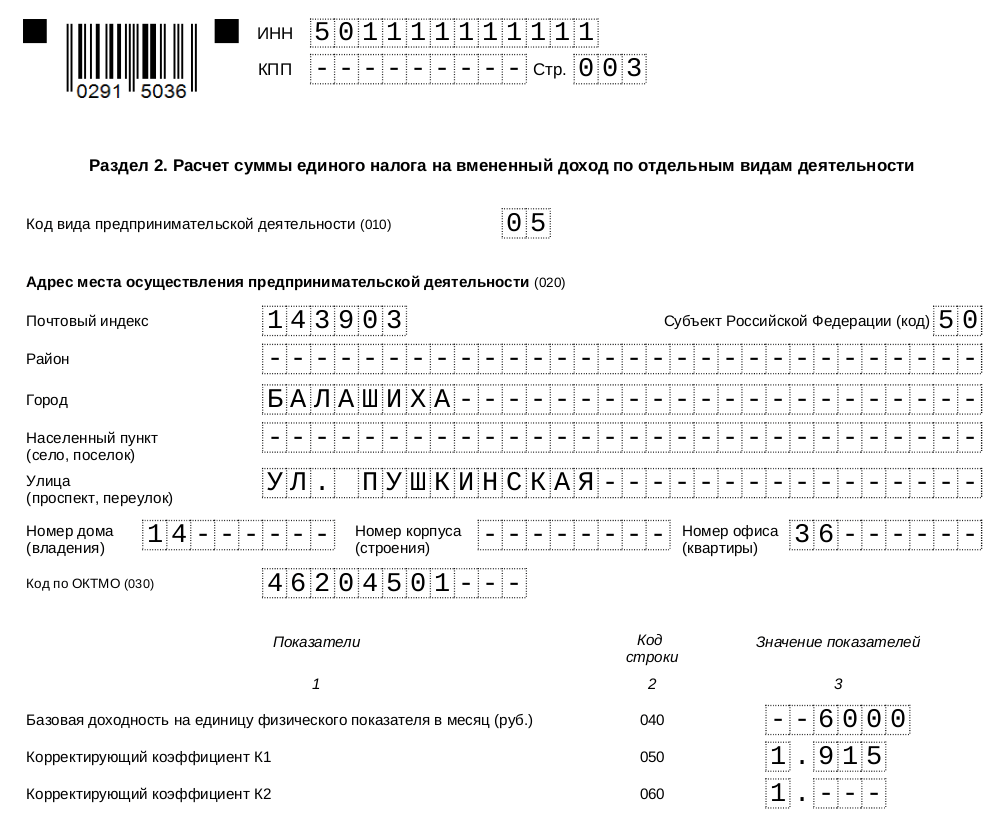

При расчете налога за каждый квартал необходимо учитывать ежегодное изменение коэффициента-дефлятора. Например, в 2018 году он был на уровне 1,868, а в 2019 году его повысили до 1,915 (Приказ Минэкономразвития России от 30.

Для выведении окончательной суммы налога надо перемножить базовую доходность по конкретному виду «вмененной» деятельности (п. 3 ст. 346.29 НК РФ) с коэффициентами К1, К2 и физическим показателем (количество наемных работников, квадратные метры площади и т.д.).

Размер налогового обязательства исчисляется отдельно за каждый квартал, т.е. итоговая сумма налога выводится не по итогам года, а ежеквартально. С такой же периодичностью налогоплательщики сдают и декларации в ФНС – не позднее 20 числа месяца, следующего за отчетным кварталом. За задержку при представлении декларации Налоговым кодексом предусмотрены штрафные санкции (ст. 119 НК РФ).

Сроки, в которые производится оплата ЕНВД в 2019 году, указаны в п. 1 ст. 346.32 НК РФ – крайняя дата перечисления средств в бюджет приходится на первый месяц следующего за отчетным квартала. Налог должен быть перечислен не позже 25 числа. Если крайняя дата уплаты выпала на выходной день, она переносится на ближайшую рабочую дату. Например, такой перенос будет в начале 2020 года, когда плательщики ЕНВД должны будут погасить обязательства за последний квартал 2019 года.

Если крайняя дата уплаты выпала на выходной день, она переносится на ближайшую рабочую дату. Например, такой перенос будет в начале 2020 года, когда плательщики ЕНВД должны будут погасить обязательства за последний квартал 2019 года.

Читайте также: Декларация ЕНВД за 2 квартал 2019: образец

Сроки оплаты по итогам налоговых периодов 2019 года можно посмотреть в таблице:

Налоговый период | Срок оплаты ЕНВД |

2018 г., 4 квартал | 25 января 2019 |

2019 г., 1 квартал | 25 апреля 2019 |

2019 г., 2 квартал | 25 июля 2019 |

2019 г., 3 квартал | 25 октября 2019 |

2019 г., 4 квартал | 27 января 2020 |

При нарушении указанных выше сроков уплаты к сумме неуплаченных налоговых обязательств прибавляется ежедневно исчисляемая пеня, которая привязана к сумме задолженности и периоду просрочки. Причем в отношении юридических лиц норма о наказании в виде пени действует в более жесткой форме, чем для ИП — за счет применения разных формул начисления пени по налоговым проплатам. Так, при просрочке до 30 дней алгоритм выведения суммы пени для физического и юридического лица будет одинаковым – 1/300 от ставки рефинансирования перемножается с суммой просрочки и числом дней задержки оплаты. Если же общая продолжительность просрочки превысила 30-тидневную отметку, с 31-го дня размер пени для организаций удваивается – применяется 1/150 от рефставки – а ИП продолжают применять 1/300 от ставки рефиансирования (ст. 75 НК РФ).

Причем в отношении юридических лиц норма о наказании в виде пени действует в более жесткой форме, чем для ИП — за счет применения разных формул начисления пени по налоговым проплатам. Так, при просрочке до 30 дней алгоритм выведения суммы пени для физического и юридического лица будет одинаковым – 1/300 от ставки рефинансирования перемножается с суммой просрочки и числом дней задержки оплаты. Если же общая продолжительность просрочки превысила 30-тидневную отметку, с 31-го дня размер пени для организаций удваивается – применяется 1/150 от рефставки – а ИП продолжают применять 1/300 от ставки рефиансирования (ст. 75 НК РФ).

Информация для плательщиков единого налога на вмененный доход для отдельных видов деятельности

01.01.2020 вступило в силу решение муниципалитета от 27.11.2019 № 315 «О внесении изменений в решение муниципалитета города Ярославля от 08.11.2005 № 147», изменения внесены в связи с принятием Федерального закона от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» с 01.01.2020 введено ограничение применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в отношении вида деятельности — розничная торговля.

Не относится к розничной торговле в целях применения единого налога на вмененный доход: реализация лекарственных препаратов, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками в соответствии с Федеральным законом от 12 апреля 2010 года № 61-ФЗ «Об обращении лекарственных средств», обувных товаров и предметов одежды, принадлежностей к одежде и прочих изделий из натурального меха, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками по перечню кодов Общероссийского классификатора продукции по видам экономической деятельности и (или) по Перечню кодов товаров в соответствии с Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза, определяемых Правительством Российской Федерации.

Кроме того, с 01.01.2020 для значения КЗ, учитывающего величину доходов в зависимости от уровня развития муниципального образования и средней заработной платы работника, работающего по трудовому договору, установлено соотношение с минимальным размером оплаты труда.

С решением муниципалитета города Ярославля от 08.11.2005 № 147 «О системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» (в редакции от 27.11.2019) можно ознакомиться здесь.

Письмо Минфина России от 31.05.2019 г. № 03-11-06/3/39855

Вопрос: О применении ЕНВД, ПСН и УСН в отношении розничной торговли товарами, подлежащими маркировке контрольными (идентификационными) знаками.

21.06.2019Российский налоговый порталОтвет:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 31. 05.2019 г. № 03-11-06/3/39855

05.2019 г. № 03-11-06/3/39855

Департамент налоговой и таможенной политики в связи с обращением от 27 марта 2019 года по вопросу о проекте федерального закона «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации, а также в отдельные законодательные акты Российской Федерации (в части реализации отдельных положений Послания Президента Российской Федерации Федеральному Собранию Российской Федерации от 20 февраля 2019 года и Основных направлений бюджетной, налоговой и таможенно-тарифной политики Российской Федерации на 2019 год и плановый период 2020 и 2021 годов)» (далее — законопроект) сообщает следующее.

Установление запрета на применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее — ЕНВД) и патентной системы налогообложения (далее — ПСН) организациям и индивидуальным предпринимателям, осуществляющим розничную торговлю в части реализации товаров, подлежащих маркировке контрольными (идентификационными) знаками в соответствии с законодательством Российской Федерации, предусмотрено Основными направлениями бюджетной, налоговой и таможенно-тарифной политики Российской Федерации на 2019 год и плановый период 2020 и 2021 годов.

При этом отмечаем, что в соответствии с пунктом 2 протокола совещания у Первого заместителя Председателя Правительства Российской Федерации — Министра финансов Российской Федерации А.Г. Силуанова от 8 мая 2019 года N СА-П13-52пр признано целесообразным доработать вышеуказанный законопроект, уточнив, что к розничной торговле для целей применения ЕНВД и ПСН не относится реализация следующих трех групп товаров, подлежащих обязательной маркировке средствами идентификации, в том числе контрольными (идентификационными) знаками:

1) лекарственные препараты, обязательная маркировка которых установлена Федеральным законом от 12 апреля 2010 года N 61-ФЗ «Об обращении лекарственных средств»;

2) обувные товары, обязательная маркировка которых установлена распоряжением Правительства Российской Федерации от 28 апреля 2018 года N 792-р «Об утверждении перечня отдельных товаров, подлежащих обязательной маркировке средствами идентификации»;

3) предметы одежды, принадлежности к одежде и прочие изделия из натурального меха, обязательная маркировка которых установлена постановлением Правительства Российской Федерации от 11 августа 2016 года N 787 «О реализации пилотного проекта по введению маркировки товаров контрольными (идентификационными) знаками по товарной позиции «Предметы одежды, принадлежности к одежде и прочие изделия, из натурального меха».

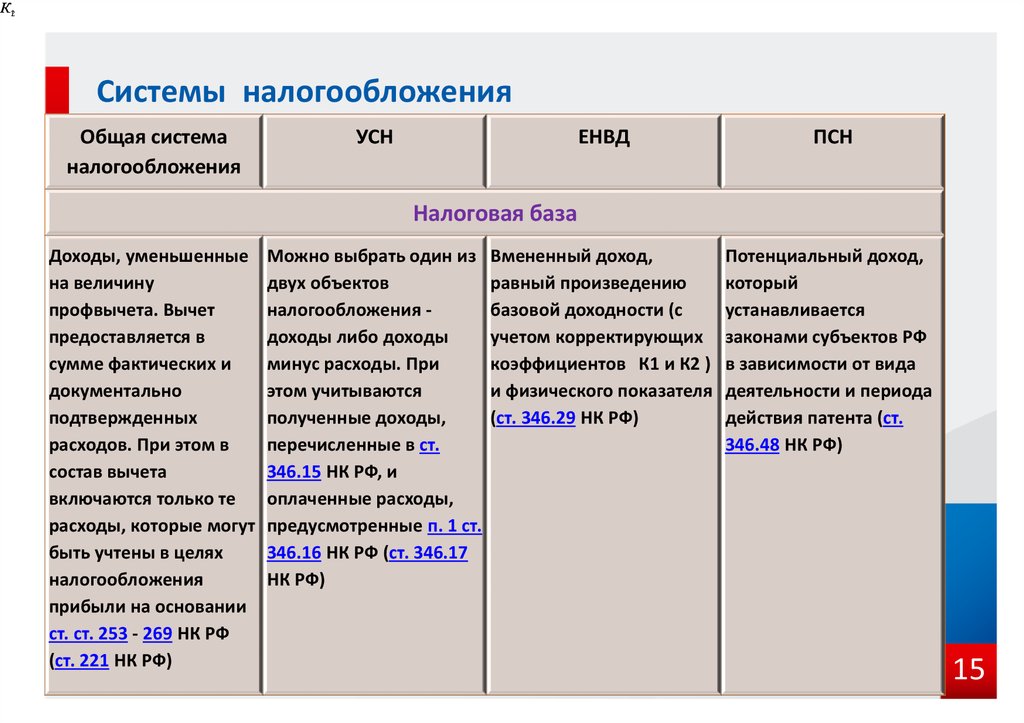

Одновременно сообщаем, что налоговой базой для исчисления суммы ЕНВД признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности, а налог, уплачиваемый в связи с применением ПСН, рассчитывается исходя из потенциально возможного к получению индивидуальным предпринимателем годового дохода, устанавливаемого законом субъекта Российской Федерации.

Поскольку информационный ресурс маркировки товаров контрольными (идентификационными) знаками позволяет получать сведения о доходах налогоплательщиков в оперативном режиме, применение ЕНВД и ПСН в отношении реализации вышеуказанных товаров представляется экономически необоснованным, так как позволяет минимизировать налоговые платежи.

В то же время в отношении предпринимательской деятельности по реализации указанных товаров налогоплательщики вправе применять, в частности, упрощенную систему налогообложения.

Заместитель директора Департамента

В.А.ПРОКАЕВ

31.05.2019

КБК ЕНВД 2019-2020 для ИП, пени, штрафы

В данной статье раскрыты особенности оплаты КБК ЕНВД 2019 для ИП. Указываются сроки и коды бюджетной организации для отправки оплаты.

Единый вмененный налог заменяет стандартные разрозненные платежи и облегчает нагрузку на малый бизнес. Чтобы не допустить ошибку при выплате, необходимо использовать КБК ЕНВД 2019 для ИП — цифровое обозначение бюджетного учреждения.

Куда платить ЕНВД

ФНС — орган, который отвечает за контроль налогообложения. Служба имеет подразделения в населенных пунктах. Выбор отделения для оплаты осуществляется по территориальному принципу с использованием ЕНВД КБК. Установлена общая норма: налог платится по месту осуществления деятельности.

Исключения из правила:

- грузоперевозки;

- транспортировка пассажиров;

- реклама, которая размещена на транспортных средствах;

- развозная торговля;

- оплаты страховых взносов за работников.

Обе категории оплачиваются по месту регистрации ИП. Остальные виды деятельности, от бытовых и ветеринарных услуг до передачи торговой точки в аренду, подпадают под действие главной нормы.

Когда платить ЕНВД индивидуальным предпринимателям

Согласно законодательству, плательщик обязан своевременно погашать налоговые задолженности перед государством. ЕНВД — не исключение. Конкретные сроки уплаты закреплены в НК РФ (ст.346.32). Периодом признается квартал. Крайний день — 25 число месяца, следующего за последним налоговым периодом.

Срок уплаты в 2019 году

Правила не менялись. Изменений в сроках не произошло. Предусмотрено 4 квартала. По итогам каждого квартала коммерсант обязан оплатить ЕНВД.

Действовали следующие даты:

Четвертый квартал 2017 года | До 25 января 2018 года |

Первый квартал 2018 года | До 25 апреля 2018 года |

Второй квартал 2018 года | До 25 июля 2018 года |

Третий квартал 2018 года | До 25 октября 2018 года |

Последний день оплаты не приходился на рабочий день. Предприниматели платили по стандартной схеме, без переноса на рабочие будни. Обратите внимание на время подачи декларации. Срок отличается от непосредственной уплаты налога — до 20 числа соответствующих месяцев. Иными словами, акт подается раньше, чем оплата обязанности.

Предприниматели платили по стандартной схеме, без переноса на рабочие будни. Обратите внимание на время подачи декларации. Срок отличается от непосредственной уплаты налога — до 20 числа соответствующих месяцев. Иными словами, акт подается раньше, чем оплата обязанности.

Срок уплаты в 2020 году

Нормы сохранятся. Причем ни один день не будет праздничным — коммерсанты платят по стандартной схеме в соответствии с КБК для оплаты ЕНВД в 2019 году. Кварталы заканчиваются аналогичным образом — в январе, апреле, июле и октябре соответственно. Сроки подачи декларации также не изменились.

Четвертый квартал 2018 года | До 25 января 2019 года |

Первый квартал 2019 года | До 25 апреля 2019 года |

Второй квартал 2019 года | До 25 июля 2019 года |

Третий квартал 2019 года | До 25 октября 2019 года |

КБК по ЕНВД для уплаты налогов, пени и штрафов ИП 2019-2020

Код бюджетной организации зависит от целей оплаты. Данные представлены в следующей таблице:

Данные представлены в следующей таблице:

ЕНВД в 2020 году для ИП КБК (код самого налога) | 182 1 05 02010 02 1000 110 |

Код штрафа | 182 1 05 02010 02 3000 110 |

КБК пени ЕНВД | 182 1 05 02010 02 2100 110 |

Пени — санкция, которая ежедневно начисляется за просрочку оплаты обязательства. В отличие от пени, штраф назначается за конкретное нарушение. Несмотря на непосредственное отношение санкций к «вмененке», КБК штрафов и пени отличается от кода самого налога. Рекомендуется сохранить данные, чтобы не перепутать направление денег.

Образец платежного поручения на уплату ЕНВД

Банком России в 2012 году было выпущено Положение № 383, которое утвердило унифицированную форму.

Содержание акта:

- дата составления и вид платежа;

- сведения об ИП, его наименование и ИНН;

- информация о получателе (указать БИК, ИНН и КПП;

- сумма оплаты числом и прописью.

Так как у индивидуального предпринимателя отсутствует КПП, то в поле указывается «0». Документ составляется в печатном виде на материальном носителе. Допустимо подготовить поручение в электронном формате. Для удобства восприятия ниже представлен образец платежного поручения, который поможет избежать ошибок и опечаток при заполнении.

Счетная палата видит риски сокращения налоговой базы при переходе с ЕНВД на УСН — Экономика и бизнес

МОСКВА, 10 февраля. /ТАСС/. Счетная палата видит риски сокращения налоговой базы при переходе с единого налога на вмененный доход (ЕНВД) на упрощенную систему налогообложения (УСН). Об этом заявил аудитор контрольного ведомства Андрей Батуркин на заседании Совета Федерации.

«При массовом переходе налогоплательщиков на УСН есть опасения, что налогооблагаемая база сократится», — сказал аудитор, говоря о смене режима налогообложения.

По его словам, в 2019 году около трети плательщиков ЕНВД сдавали нулевую отчетность, что может продолжиться и при переходе на УСН.

«Даже в относительно благополучном 2019 году, тогда было порядка 3,3 млн налогоплательщиков этого режима, 973 тыс. из них сдавали нулевую отчетность, то есть это фактически треть. И поэтому мы считаем, что существует риск того, что какая-то часть бывших плательщиков ЕНВД пополнит их число, а это, прежде всего, негативно отразится на доходах субъектов Российской Федерации», — пояснил Батуркин.

Он также попросил Федеральную налоговую службу обратить на это внимание. «Здесь просим ФНС обратить внимание на это обстоятельство с точки зрения обеспечения контроля за полнотой уплаты налогов», — сказал Батуркин.

Об отмене ЕНВД

Единый налог на вмененный доход (ЕНВД) перестал действовать в России с 1 января 2021 года, использовавшие его предприниматели будут использовать альтернативные налоговые режимы. Альтернативными режимами без серьезного повышения налоговой нагрузки являются упрощенная система налогообложения (УСН), единый cельскохозяйственный налог (ЕСХН), патентная система налогообложения (ПСН), налог на профессиональный доход (НПД). Предприниматели, не определившиеся с выбором до конца 2020 года, автоматически переводятся на общую систему налогообложения.

Предприниматели, не определившиеся с выбором до конца 2020 года, автоматически переводятся на общую систему налогообложения.

Режим ЕНВД был введен в 1998 году. Он не зависел от полученной выручки и рассчитывался исходя из предполагаемого — вмененного дохода по ставке от 7% до 15% в зависимости от региона России. При этом те предприниматели, которые пользовались ЕНВД, освобождались от уплаты налога на прибыль, НДС (за исключением импортного) и налога на имущество, кроме рассчитываемого по кадастровой стоимости. Данный режим в России применяли около 280 тыс. организаций и 1,8 млн индивидуальных предпринимателей.

Среди отрицательных сторон режима ЕНВД называлась несоразмерность налоговой нагрузки и рентабельности бизнеса, непрозрачность формирования финансового результата, а также использование этого режима при дроблении бизнеса. Отказ от ЕНВД, по задумке, будет способствовать развитию конкуренции и создаст равные условия ведения бизнеса для всех предпринимателей.

налоговые последствия, решения и риски»

Главная / Новости / Семинар на тему «Отмена ЕНВД: налоговые последствия, решения и риски»14.

08.2019

08.201927 августа 2019 года

Время: 09.00 – 15.00

Адрес: г. Кунгур, ул. Советская, 22, зал совещаний администрации Кунгурского района

Семинар организован НО «Пермский фонд развития предпринимательства» по заказу Министерства промышленности, предпринимательства и торговли Пермского края в рамках государственной программы «Экономическая политика и инновационное развитие».

Докладчик (лектор): Захарченко Пётр Игоревич, налоговый юрист, консультант по налогам и сборам (квалификационные аттестаты № 011009, Н662536), главный бухгалтер направления «1С: БухОбслуживание» Консалтинговой группы «БАЗИС» Участие в семинаре рекомендовано как начинающим, так и практикующим бухгалтерам, руководителям (собственникам) бизнеса независимо от осуществляемых видов предпринимательской деятельности.

Контактное лицо: Зварич Наталья Ивановна http://www.kungur-adm.ru/ https://vk.com/cppkungur http://fondkungur.umi.ru/ mail: [email protected] [email protected] kungur@zpp-perm. ru тел. для справок: 8(342)71-24594 89028026808

ru тел. для справок: 8(342)71-24594 89028026808

Программа семинара

ОТМЕНА ЕНВД: НАЛОГОВЫЕ ПОСЛЕДСТВИЯ, РЕШЕНИЯ И РИСКИ

Ведущий лектор: Захарченко Пётр Игоревич, налоговый юрист, консультант по налогам и сборам (квалификационные аттестаты № 011009, Н662536), главный бухгалтер направления

«1С: БухОбслуживание» Консалтинговой группы «БАЗИС»

Семинар посвящен налоговым последствиям отмены Единого налога на вмененный доход для отдельных видов деятельности (ЕНВД). Участники ознакомятся с порядком применения, перехода и совмещения специальных налоговых режимов, а также на практических примерах разберут особенности учета расходов при переходе с ЕНВД на иной режим налогообложения.

- Отмена Единого налога на вмененный доход для отдельных видов деятельности

- Особенности перехода и совмещения специальных режимов налогообложения

- Сравнительный анализ ЕНВД и Патентной системы налогообложения

- Порядок перехода и применения Патентной системы налогообложения

- Порядок признания расходов при переходе и применении упрощенной системы налогообложения

- Обзор разъяснений Федеральной налоговой службы по сложным вопросам налогового учета УСН, ПСН и ЕНВД

Семинар на тему «Отмена ЕНВД: налоговые последствия, решения и риски» создана ссылка на регистрацию: https://docs. google.com/forms/d/e/1FAIpQLSeG1s9jWtXZeNqeynewFqpUJJQdj55MpLPrSux0u3cay9Gfsg/viewform

google.com/forms/d/e/1FAIpQLSeG1s9jWtXZeNqeynewFqpUJJQdj55MpLPrSux0u3cay9Gfsg/viewform

Убедительная просьба зарегистрироваться!

Архив новостей

Январь Февраль Март Апрель Май Июнь Июль Август Сентябрь Октябрь Ноябрь Декабрь 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021

Эксперт Академии о последствиях отмены Единого налога на вмененный доход / Новости / Пресс-центр / Меню / Алтайский филиал РАНХиГС

Эксперт Академии о последствиях отмены Единого налога на вмененный доход

Отменят ли в 2021 году ЕНВД?

Этот вопрос до сих пор остается дискуссионным. Однако несмотря на попытки бизнес-сообщества продлить действие специального налогового режима, власти остаются непреклонны, ЕНВД действует последний год. Стоит отметить, что отмена ЕНВД уже началась в 2020 году, так как вступили в силу новые ограничения для налогоплательщиков. В тоже время для Крыма действие специального налогового режима продлили до 2024 года.

В тоже время для Крыма действие специального налогового режима продлили до 2024 года.

Почему отменяют ЕНВД?

Отмена ЕНВД связана, прежде всего, с противодействием бизнесу, который скрывает реальные доходы от ведения деятельности и уплачивает минимальные налоги в бюджет. Порядок расчета ЕНВД, действующий в настоящее время, позволяет уплачивать налог, никак не привязанный к реальным доходам налогоплательщика (юридического лица или ИП).

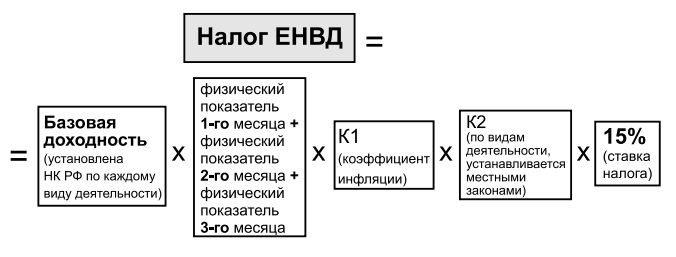

Рассмотрим формулу для расчета единого налога.

ЕНВД = БД х ФП х К1 х К2 х 15%,

где БД – базовая доходность, которая зависит от вида деятельности ИП или юридического лица;ФП – физический показатель, который зависит от вида деятельности юридического лица или ИП;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент, регулируемый муниципальными органами власти отдельно для каждого вид деятельности;

15% — ставка ЕНВД.

Такой порядок расчета налога дает основание полагать, что для некоторых налогоплательщиков данный режим налогообложения, с одной стороны, позволял скрывать реальные доходы, а с другой, был оптимальным вариантом для предпринимателей с небольшой доходностью.

Кого затронет отмена ЕНВД?

С момента введения ЕНВД в налоговую систему Российской Федерации данный налоговый режим использовали в совокупности почти два млн индивидуальных предпринимателей и порядка 280 тыс. юридических лиц. По последним данным официального сайта Федеральной налоговой службы России в Алтайском крае налоговые декларации по ЕНВД за 2019 года подали: 5 532 организации и 31 577 индивидуальных предпринимателей. Следует подчеркнуть, что отмена ЕНВД затронет, прежде всего, бизнес, имеющий особую значимость для населения: небольшие магазины розничной торговли, аптеки, предприятия общественного питания (кафе и рестораны), гостиницы и хостелы, ветеринарные клиники, автосервисы и т.д.

Каковы последствия отмены ЕНВД?

Если говорить о предпринимателях, то они выступают резко против отмены ЕНВД, поскольку данный режим налогообложения является основой существования отдельных магазинов, парикмахерских, автосервисов, предприятий сферы бытового обслуживания населения, грузовых и пассажирских перевозок и других предприятий малого бизнеса.

Ухудшение социально-экономического положения населения, увеличение процента безработицы и рост цен на товары (работы, услуги) – это те последствия, с которыми придется столкнуться обычным гражданам в связи с отменой ЕНВД. Под угрозой может оказаться и инфраструктура небольших деревень и сел, куда не спешат приходить крупные ритейлеры и торговые центры, способные одновременно продавать товары по доступным ценам и справляться с высокой налоговой нагрузкой. Кроме того, отмена ЕНВД может привести к дефициту местных бюджетов, куда налог зачисляется непосредственно.

Чем заменить ЕНВД? На какой режим налогообложения перейти?

Основным преимуществом ЕНВД являлась возможность совмещать его с другими режимами налогообложения, что позволяло предпринимателям развивать бизнес, осваивать новые направления работы и виды деятельности с минимальными рисками и затратами. В настоящее время в Налоговом кодексе РФ альтернативного варианта ЕНВД нет, поэтому перед налогоплательщиками уже сейчас стоит вопрос: выбрать другой режим налогообложения (ОСНО, УСН, патент, налог на профессиональный доход) или закрыть бизнес. Необходимо отметить, что предприниматели уже сейчас должны определиться, какой налоговый режим они будут применять с 1 января 2021 года.

Необходимо отметить, что предприниматели уже сейчас должны определиться, какой налоговый режим они будут применять с 1 января 2021 года.

Для каждого режима налогообложения налоговым законодательством предусмотрены определенные требования. Так, большинство юридических лиц смогут выбрать ОСНО или УСН. Для индивидуальных предпринимателей выбор налогового режима более широкий: ОСНО, УСН, ПСН, НПД.

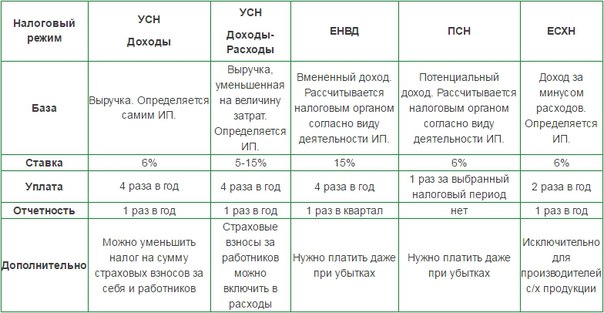

Проанализируем в таблице действующие режимы налогообложения.

Действующие режимы налогообложения в 2021 годуКакую помощь оказывает ФНС плательщикам ЕНВД в связи с отменой специального налогового режима?

ФНС России исходит из того, что отмена ЕНВД в 2021 году вопрос, решенный окончательно, поэтому в настоящее время идет активная кампания со стороны налоговых органов по информированию налогоплательщиков о дальнейших действиях по смене налогового режима с ЕНВД на другие.

Для выбора оптимального налогового режима рекомендуем воспользоваться информационными онлайн-сервисами, размещенными на сайте ФНС России «Налоговый калькулятор — Выбор режима налогообложения» и «Какой режим подходит моему бизнесу?».

Для перехода на иные специальные налоговые режимы с первого января 2021 года необходимо подать следующие документы:

— при переходе на УСН — уведомление по форме № 26.2-1 в срок не позднее 31 декабря 2020 года;

— при переходе на ПСН — заявление на получение патента по форме № 26.5-1 в срок не позднее, чем за 10 дней до начала применения ПСН;

— при переходе на ЕСХН — уведомление по форме № 26.1-1 в срок не позднее 31 декабря 2020 года.

Организации и предприниматели, не перешедшие на иной специальный налоговый режим в установленные для этого сроки, автоматически переходят с первого января 2021 года на общий режим налогообложения.

Уведомление (заявление) о применении выбранного режима налогообложения можно подать через Личный кабинет индивидуального предпринимателя, Личный кабинет юридического лица, по телекоммуникационным каналам связи (ТКС), почтовым отправлением с описью вложения или лично в территориальный налоговых орган после снятия ограничений в связи с неблагоприятной эпидемиологической обстановкой.

По материалам сайта ФНС

Как рассчитать envd для ритейлеров в 2019 году

Единый налог на вмененный доход рассчитывается на основе базовой доходности и коэффициентов К1 и К2. Они, как правило, зависят от региона, в котором ведется деятельность. В вашем налоге вам необходимо приобрести справку о вмененном налоге в вашем районе.

Вам понадобится

- Калькулятор и «Решение о системе налогообложения в виде единого налога на вмененный доход»

Инструкция

одна

Вмененный доход рассчитывается по формуле:

Вмененный доход = базовый доход * (N1, N2, N3) * K1 * K2, где N1, N2, N3 — физический показатель за каждый месяц налогового периода.

Единый налог = вмененный доход за квартал * 15%

2

Итак, если у вас розничная торговля, осуществляемая на торговых площадках, то базовая доходность будет равна 1800 * на торговую площадь в квадратных метрах.

(Например, площадь вашего торгового зала 15 кв. М., Тогда базовая доходность равна

М., Тогда базовая доходность равна

15 * 1800 = 27000 — на 1 мес.). Затем определите K1 по текущему году. К1 — коэффициент, установленный на календарный год, учитывающий изменение потребительских цен.Устанавливается Правительством РФ.

Получаем: 1800 * 15 = 27000

27 000 * 3 (полные месяцы) = 81 000

Умножить на коэффициент K1 (в 2011 году K1 = 1,372)

81000 * 1, 372 = 111132

3

Затем умножьте на K2, что равно: K2 = KVD * Kmd, где KVD — это вид деловой активности, умноженный на вычисляемую составляющую. Посмотрите купленную брошюру. К2 для розничной торговли торговли (непродовольственные товары) — 0.8.

Далее ищем коэффициент, определяющий расчетную единицу по месту деятельности.

Ищем в таком же счете за этот год. Если наш магазин находится в центре города, то Кмд = 1

Тогда К2 = 0,8 * 1 = 0,8.

111132 * 0,8 = 88905,6

Округляем и получаем 88906. Это наш условный доход за 3 месяца при площади 15 кв. м.

м.

четыре

Налог на вмененный доход будет равен

.88906 * 15% = 13336 руб.

Следует отметить, что для сделки , не имеющей торговой площадки, базовый физический индикатор будет другим.

Из полученной суммы вычитаем сумму уплаченных в этот период страховых взносов по обязательному пенсионному страхованию (не более 50% от начисленного налога) и получаем сумму налога на вмененный доход к уплате.

Налоговые декларации необходимо подать в налоговый орган до 20-го дня после отчетного периода.

Полезный совет

В программе Taxpayer LE удобно формировать отчет

Syllabus — American Cities

American Cities Spring 2019

- Инструктор: Сет Э.Spielman

- Пт 9: 00–12: 00, ENVD 102

- Электронная почта: [email protected]

- Офис: Гуггенхайм 103C

- Часы работы: подлежит уточнению

Описание и цели курса

Около 82% населения Америки проживает на 3% территории страны. Америка — городская страна в быстро урбанизирующемся мире. Урбанизация имеет серьезные последствия для окружающей среды, общества и структуры вашей повседневной жизни. Этот класс представляет собой введение в городскую географию с упором на американские города.

Америка — городская страна в быстро урбанизирующемся мире. Урбанизация имеет серьезные последствия для окружающей среды, общества и структуры вашей повседневной жизни. Этот класс представляет собой введение в городскую географию с упором на американские города.

Города — это артефакты людей, созданные природой, технологиями и культурой. Города строятся медленно, с течением времени. Этот класс основан на идее, что для понимания городов нужен как «долгий старт в истории», так и зоркий глаз. Лучший способ понять, как города растут, меняются и влияют на нас, как индивидуально, так и как общество, — это оглянуться назад на историю и на городской мир вокруг нас.

Этот курс состоит из двух основных компонентов: обзор истории и развития американских городов на основе лекций и групповые упражнения на уровне местных сообществ.

Оценка

Ваша оценка за курс будет основываться на групповых упражнениях на уровне сообщества (50% от вашей итоговой оценки), оценке вашего участия в упражнениях на базе сообщества (5% от вашей итоговой оценки), двух аудиторных экзаменах на основе лекции и чтения материал (каждые 20% вашей итоговой оценки), а также небольшие домашние задания и задания в классе (5% итоговой оценки).

Ваша итоговая оценка — это взвешенная сумма заданий от сообщества + Экзамен 1 + Экзамен 2 + Оценка коллег + Задания в классе / на дому.Каждый пункт оценивается по 100-балльной шкале. Каждый пункт оценивается в соответствии с его долей в вашей итоговой оценке.

Все дробные баллы округляются до следующего наивысшего значения.

Задания, сданные с опозданием, теряют 10% баллов в день. Рабочие листы в классе не принимаются поздно.

Ваши групповые упражнения на базе сообщества будут выполнены в форме блога. Инструкции и критерии оценки будут распределены по каждому из шести заданий.

Групповые упражнения на уровне сообщества:

- Задание 1: Границы, культура и территория в Боулдере, Колорадо

- Задание 2: Нет гаража? Эволюция американского жилья.

- Задание 3: Боулдер должен быть пригородом Денвера или Пало-Альто?

- Задание 4: Брэдберн. Новый урбанизм на практике.

- Задание 5 (подлежит уточнению): Жилье и неравенство в переднем ряду.

-или- Финансирование Боулдера: снижение налога с продаж и будущее пузыря Боулдера.

-или- Финансирование Боулдера: снижение налога с продаж и будущее пузыря Боулдера.

коллегиальная оценка и самооценка заданий на уровне сообщества

Я понимаю, что групповая работа может быть сложной и что не все члены группы будут вносить равный вклад в окончательный проект.Все участники группы разделяют итоговую групповую оценку. В конце семестра каждого студента попросят заполнить форму, оценивая себя и каждого члена группы. Мы будем использовать эти формы для оценки вашего уровня участия в групповом проекте.

Процедура рассмотрения жалоб : В крайних случаях, если все члены вашей группы согласны с тем, что вы не участвуете в групповом проекте. Если против вас подана жалоба, вы должны присутствовать на встрече с инструктором, и вам могут быть пристыкованы до 50% вашей итоговой оценки за выполнение упражнений по месту жительства.

Экзамены

В семестре будет два экзамена. Экзамены будут охватывать материалы как лекций, так и заданий для чтения. Большинство экзаменационных вопросов будут связаны с заданиями по чтению.

Большинство экзаменационных вопросов будут связаны с заданиями по чтению.

- ЭКЗАМЕН I 8 марта 2019 г. (в классе)

- ЭКЗАМЕН II 26 апреля 2019 (в классе)

Участие, небольшие домашние задания и классные задания (5% от итоговой оценки)

Эта часть вашей оценки пропускается при участии в классе, и различные небольшие задания могут быть собраны в классе или в электронном виде.Они не будут приняты поздно.

Учебники

Требуется один учебник:

Триумф города: как наше величайшее изобретение делает нас богаче, умнее, экологичнее, здоровее и счастливее Эдвард Глезер

Политика класса

Цифровые устройства

Ноутбуки, сотовые телефоны и другие предметы с экранами нельзя использовать во время занятий без явного разрешения инструктора.

Код чести

Все студенты Университета Колорадо в Боулдере несут ответственность за знание и соблюдение политики академической честности этого учебного заведения.Нарушения этой политики могут включать: мошенничество, плагиат, содействие академической нечестности, фабрикацию, ложь, взяточничество и угрожающее поведение. Обо всех случаях нарушения академической дисциплины следует сообщать в Совет по Кодексу чести ([email protected]; 303-735-2273). Студенты, нарушающие политику академической честности, будут подвергаться как академическим санкциям со стороны преподавателя, так и неакадемическим санкциям (включая, помимо прочего, испытательный срок в университете, отстранение от занятий или отчисление).Дополнительную информацию о Кодексе чести можно найти на сайтах http://www.colorado.edu/policies/honor.html и http://www.colorado.edu/academics/honorcode/

.Инвалидность

Если вы имеете право на предоставление жилья из-за инвалидности, пожалуйста, своевременно отправьте своему профессору письмо из Службы поддержки инвалидов (в случае адаптации к экзамену предоставьте свое письмо как минимум за неделю до экзамена), чтобы ваши потребности могли быть удовлетворены. Служба поддержки инвалидов определяет условия проживания на основании документально подтвержденных нарушений.Свяжитесь со Службой поддержки инвалидов по телефону 303-492-8671 или по электронной почте [email protected].

Если у вас есть временное заболевание или травма, см. Рекомендации по временным медицинским состояниям: травмы, операции и заболевания в разделе «Быстрые ссылки» на веб-сайте Службы инвалидов и обсудите свои потребности со своим профессором.

Религиозные обряды

Политика кампуса в отношении соблюдения религиозных обрядов требует, чтобы преподаватели прилагали все усилия, чтобы разумно и справедливо относиться ко всем студентам, которые из-за религиозных обязательств имеют противоречие с запланированными экзаменами, заданиями или обязательной посещаемостью.См. Полную информацию на http://www.colorado.edu/policies/fac_relig.html

.Поведение

Студенты и преподаватели несут ответственность за поддержание соответствующей учебной среды. Те, кто не придерживается таких стандартов поведения, могут быть подвергнуты дисциплинарному взысканию. Профессиональная вежливость и чуткость особенно важны по отношению к людям и темам, связанным с различиями расы, цвета кожи, культуры, религии, вероисповедания, политики, статуса ветерана, сексуальной ориентации, пола, гендерной идентичности и гендерного самовыражения, возраста, инвалидности и национальности.Списки занятий предоставляются инструктору с указанием официального имени студента. Я с радостью выполню вашу просьбу обратиться к вам, используя альтернативное имя или местоимение пола. Пожалуйста, сообщите мне об этом предпочтении в начале семестра, чтобы я мог внести соответствующие изменения в свои записи. См. Политики на http://www.colorado.edu/policies/classbehavior.html и http://www.colorado.edu/studentaffairs/judicialaffairs/code.html#student_code

.Университет Колорадо в Боулдере (CU-Boulder) стремится поддерживать благоприятные условия для обучения, работы и жизни.Университет Колорадо не допускает дискриминации по признаку расы, цвета кожи, национального происхождения, пола, возраста, инвалидности, вероисповедания, религии, сексуальной ориентации или статуса ветерана при приеме и доступе, а также лечении и трудоустройстве в своих образовательных программах и виды деятельности. (Регентский закон, статья 10, поправка от 08.11.2001). CU-Boulder не потерпит актов дискриминации или преследований на основе Защищенных классов или связанных с ними ответных мер в отношении любого сотрудника или студента. Для целей этой политики CU-Boulder «Защищенные классы» относятся к расе, цвету кожи, национальному происхождению, полу, беременности, возрасту, инвалидности, вероисповеданию, религии, сексуальной ориентации, гендерной идентичности, гендерному самовыражению или статусу ветерана.Лица, которые считают, что они подверглись дискриминации, должны обращаться в Управление по борьбе с дискриминацией и преследованием (ODH) по телефону 303-492-2127 или в Управление по вопросам поведения студентов (OSC) по телефону 303-492-5550. Информацию об ODH, вышеупомянутых политиках и ресурсах кампуса, доступных для оказания помощи лицам в отношении дискриминации или преследований, можно получить по адресу http://www.colorado.edu/odh

Ограничения на оборот по ИП. IP Ограничения по обороту. Сочетание PSN с другими режимами налогообложения

UNVD: Кто может быть плательщиком?

Плательщиком единого налога могут быть как индивидуальные предприниматели, так и юридические лица.Плательщик должен вести налоговый учет и осуществлять деятельность, разрешенную режимом. Все виды деятельности, подпадающие под действие UNVD, перечислены в п. 2 ст. 346.26 Налогового кодекса РФ.

Общественное питание и розничная торговля, предоставление бытовых, автотранспортных, ветеринарных и гостиничных услуг, рекламная деятельность — далеко не полный перечень работ и услуг, с которых разрешено облагать единым налогом вмененный доход. Использование единого налога является правом, а не обязанностью и применимо.

ВАЖНО! Помимо федерального перечня услуг в каждом субъекте федерации принимаются местные перечни видов деятельности, налогообложение которых возможно через систему UNVD. Основным условием использования ENVD является то, что субъектом субъекта Федерации должен быть утвержден вид деятельности на местном уровне.

Какие критерии должен соблюдать плательщик ЕНВД?

Единый налог — один из самых популярных в сфере малого бизнеса, поскольку освобождает организацию или предпринимателя от необходимости вести налоговый учет.Чтобы предотвратить злоупотребления со стороны налогоплательщиков, законодательно были установлены некоторые условия режима UNVD.

КритерииENVD несколько отличаются для юридических лиц и индивидуальных предпринимателей. Представьте их в виде списка.

Условия использования ЕНВД в зависимости от правового статуса плательщика

Плательщик — юридическое лицо обязан соблюдать следующие условия:

Не знаете свои права?

- Кумулятивная средняя численность Организации за прошедший календарный год не должна превышать 100 человек.

- Доля других организаций в уставном капитале составляет не более 25%.

- Не должен входить в число крупнейших налогоплательщиков.

- Не может осуществлять деятельность по предоставлению услуг общественного питания и одновременно быть учреждением в области социального обеспечения, здравоохранения или образования.

Плательщик — индивидуальный предприниматель должен соответствовать следующим условиям:

- Общая численность сотрудников не должна превышать 100 человек.

- Вид деятельности плательщика должен быть прописан в законодательном акте муниципального образования, на его территории разрешен режим ENVD.

- Не может быть арендодателем АЗС и АЗС.

- Осуществление деятельности по договорам простого товарищества или доверительного управления.

ВАЖНО! Для индивидуальных предпринимателей — плательщиков ENVD. бухгалтерский учет отменен.

Ограничения для плательщиков UTID

Законодатель установил ряд ограничений ENVD-деятельности , , который необходимо соблюдать, иначе при проверке могут быть выявлены налоговые нарушения, что повлечет перерасчет единого налога и пени.

- Ограничение по виду деятельности. Единому налогу подлежат только виды деятельности из закрытого списка, указанного в Налоговом кодексе РФ. В случае выполнения других работ и услуг плательщик обязан вести раздельный бухгалтерский учет и уплачивать налог по другим операциям в соответствии с действующим законодательством.

- Ограничение круга лиц, которым предоставляются услуги. Плательщик обязан оказывать бытовые услуги в рамках вмененной деятельности исключительно физическим лицам.Операции, в которых получателями бытовых услуг являются юридические лица, не могут быть урегулированы единым налогом. Услуги по ремонту, обслуживанию и мойке автомобилей могут быть оказаны как физическим, так и юридическим лицам.

- Ограничение на физический индикатор. Площадь торгового зала при осуществлении торговли или оказания услуг общественного питания не должна превышать 150 кВ. м. В том числе совокупное владение более 150 кв. м взаимозависимых лиц.Для плательщиков, оказывающих транспортные услуги, установлено ограничение в 20 автомобилей.

- Предел территориального знака. Если местные власти установили торговый сбор на территории субъекта Федерации, использование UNVD на таких территориях запрещено.

- Ограничения на сочетание систем налогообложения. Плательщикам ENVD предоставляется право сочетать ENVD с другими налоговыми системами. Однако прямой запрет на совмещение деятельности розничной торговли и оказания услуг общественного питания облагается налогом ENVD и ESHN (единый сельскохозяйственный налог).

Несмотря на достаточно большое количество законодательных запретов, ограничений по доходам УНВД практически нет. Это связано с тем, что расчет налога основан не на фактических показателях хозяйственной деятельности организации или предпринимателя, а на потенциальном доходе, который зависит от физического показателя и базовой рентабельности. Единственное, о чем стоит упомянуть, — это то, что для крупнейших налогоплательщиков переход на ЕНВД невозможен.

ВАЖНО! Размер базовой доходности по каждому виду деятельности установлен Налоговым кодексом РФ в ст.346,29.

***

Единый налог на вмененный доход широко распространен среди малых предприятий в сфере торговли, общественного питания и бытовых услуг. Государство установило ряд условий для применения примеси: они касаются количества сотрудников, территории деятельности, видов деятельности и состава учредителей юридического лица.

Чтобы иметь возможность платить единый налог на вмененный доход, необходимо помнить, что наиболее серьезные ограничения установлены для разрешенных видов деятельности, подпадающих под единый налог на вмененный доход.

Упрощенная система налогообложения — простой и доступный режим. Он направлен на уменьшение суммы уплаченного налога и отчетности и ориентирован на малый бизнес. Поэтому для его применения установлены лимиты УСН на год. В статье мы расскажем, какие ограничения применять упрощенный и что делать, если вы их нарушили.

Пределы USN 2020.

Начинающие предприниматели и организации знают о существовании USN и стараются перейти на эту систему, потому что она имеет множество преимуществ:

- малых налоговых ставок: 6% от дохода и 15% от разницы доходов и расходов;

- в регионах ставка может быть снижена еще больше: 1-6% от дохода и 5-15% от разницы между доходами и расходами;

- в конце года необходимо сдать только одну декларацию;

- налоговый платеж из базы «Доходы» может быть увеличен вдвое на сумму страховых взносов для сотрудников и ИП (или полностью уменьшить налоговый платеж — в случае самостоятельной работы ИП и уплаты взносов «на себя») .

Перейти в упрощенный режим IP и организации, при регистрации отправив уведомление в течение 30 дней. Если вы уже работаете над другим налоговым режимом и хотите перейти на USN, то вы можете сделать это только со следующего года, это применимо до 31 декабря. Организации могут комбинировать USN с UNVD, а предприниматели по-прежнему используют патентную систему.

Переход на упрощенную систему и нахождение на ней связаны с рядом ограничений. Лимиты суммы, необходимой для использования УСН, ежегодно растут, что упрощает переход на упрощенный и делает его более доступным.В 2020 году существенных изменений в условиях использования UCN не произошло, поэтому мы расскажем о каждом из них.

Деятельность

Simplisers имеют право вести бизнес не во всех сферах. Например, USN не может подавать заявки ломбардам, микрофинансовым организациям, банкам, страховщикам, кадровым агентствам, игорным заведениям и производителям подакцизных товаров.

Годовая выручка

В 2020 году лимит выручки за год равен 150 млн рублей, такое значение установлено с 2017 года и пока не менялось.Такая сумма выручки позволяет оставаться на упрощенном количестве компаний, потому что с 2016 года лимит годовой прибыли вырос в 2,5 раза. Раньше сумма дохода индексировалась по дефляционному коэффициенту, но в период 2017-2020 гг. Это не применимо.

Компании на упрощенном графике могут вести деятельность, приносящую доход до 150 миллионов рублей, и не бояться потерять право на использование УСН. Учтите, что не вся полученная выручка включена в расчет.

Выручка, включенная в расчет:

- доход от реализации;

- некоммерческих доходов;

- от реализации прав собственности;

- получили авансы.

Выручка, исключенная по ставке:

- возвращенная ссуда;

- полученный депозит или депозит;

- имущества, полученного в качестве взноса в уставный капитал;

- из безвозмездно полученного имущества;

- денежных средств получено по агентскому договору;

- грантов получили;

- доходов от деятельности по другому режиму налогообложения при объединении УСН с УТИ или патентом.

Упрощающие, желающие оставаться в UPN, приближаясь к доходу, стараются его уменьшить.Для этого есть несколько способов, но они небезопасны и хорошо известны налоговым органам, поэтому такие махинации легко подсчитываются. Например, оформление с контрагентом двух договоров купли-продажи и займа распределено. То есть платеж передается вам в виде ссуды, а в следующем году проведите неттинг по требованиям. В таком случае налоговые органы могут доказать фиктивность кредита, и если доход превысит лимит с его счета, право на использование УСН будет утрачено.

Лимит дохода за 9 месяцев

Выручка компаний, планирующих переход на УСН с 2020 года, должна быть подписана в размере 112,5 млн рублей за 9 месяцев прошлого 2019 года. Возможно обойти это ограничение, возникшее к 4 кварталу, поскольку в этом случае годовая прибыль не важно, учитывается только доход за 9 месяцев.

Предприниматель может стать упрощенным вне зависимости от того, какой доход он получил. Это правило касается только организации, IP не касается.Но используя УСН, ИП должен следить за тем, чтобы его доход за год не превышал 150 млн рублей, иначе придется вернуться в общий режим.

Остаточная стоимость основных средств

Для перехода и использования УПН существует условие, ограничивающее остаточную стоимость основных средств 150 млн руб. Организация, имеющая основные средства, остаточная стоимость которых превышает 150 миллионов рублей, не имеет права переходить на упрощенный режим. При этом предприниматели не обязывают информацию об основных средствах при переходе на УСН, но при превышении лимита остаточной стоимости в процессе деятельности право на использование упрощенной системы теряется.

Для этого ограничения учитывается только амортизированная ОС. Земля и другие природные ресурсы, запасы, товары, объекты незавершенного строительства, ценные бумаги и финансовые инструменты не подлежат амортизации, поэтому не учитываются. Есть возможность удешевить ОС, сдав их на консервацию или временно продать доброжелательному человеку и сдать в аренду.

Среднесписочная численность персонала

человекПлательщики «упрощенного» налога должны соблюдать лимит численности работников — 100 человек.Чтобы рассчитать среднее количество, примите во внимание ваших сотрудников, внешних партнеров и сотрудников по соглашениям GPC.

В расчет не обязательно включать женщин, находящихся в отпуске по беременности и родам и в отпуске по уходу за ребенком, за исключением работающих неполный рабочий день или дома и сохраняющих закон о пособиях по социальному страхованию. А также студентам-рабочим, которые сдают вступительные экзамены и находятся в дополнительном отпуске без заработной платы.

Расчет числа осуществляется в конце периода, но за весь период.Следовательно, даже если в компании работает более 100 человек, она все равно может сохранить за собой право использования упрощенной формы, если средняя численность за весь период не выходит за границы.

Например, если в компании с января по июль количество рабочих составляло 90 человек, а с 13 августа было занято еще 16 новых сотрудников, среднее количество будет рассчитано так:

- 90 × 7 = 630 человек с января по июль;

- (90 × 12 + 106 × 18) / 30 = 100 Среднее количество человек в августе;

- 106 × 4 = 424 человека с сентября по декабрь;

- (630 + 100 + 424) / 12 = 97 человек в среднем за год.

Даже если численность персонала превысила 100 человек, право на использование упрощенного не будет потеряно.

Участие других юридических лиц

Для организаций, включенных в УСН, доля других юридических лиц ограничена — 25%. То есть уставный капитал не может состоять из вкладов других организаций более чем на 25%. Это ограничение можно обойти несколькими способами.

- Увеличение уставного капитала за счет взносов учредителей, ИП и физических лиц.Это даст возможность изменить соотношение долей и поставить в границе 25%.

- Продам долю в компании одного из учредителей. Если Юрлсо является единственным учредителем, вы можете продать 75% уставного капитала «дочки» доверенным лицам или реальным владельцам бизнеса. Тогда структура капитала компании будет соответствовать условиям.

- Сохранить функцию управления юридическим лицом за счет уменьшения доли в уставном капитале. Например, организация с долей 25% может иметь 75% прибыли и голосов.Это решение может быть негативно воспринято налоговыми органами.

Создание филиалов

Организации, использующие USN, не могут иметь филиалов. Филиал — это обособленное подразделение, находящееся вне места нахождения организации и выполняющее все ее функции или их часть. Филиал получает собственность от творения Его Юрлицы и наделен главой, действующей по доверенности. Важным условием является отражение филиала в учредительных документах.

Если обособленное подразделение подпадает под все условия, необходимые для филиалов, его невозможно распознать.Поэтому есть возможность замаскировать ветку под отдельный блок. Если не отразить филиал в учредительных документах, ограничить количество функций и штат специалистов, не назначить руководителя и не открыть расчетный счет, доказать, что обособленное подразделение является филиалом, будет сложно. Кроме того, доказывать наличие филиала должен контролирующий орган.

Что делать, если у вас нарушены ограничения

Если вы нарушили ограничения, о которых мы говорили выше, вам придется отказаться от использования упрощенной системы.Уведомление о расторжении должно быть подано в течение 15 дней после следующего отчетного периода. При нарушении лимитов во втором квартале применять уведомления в налоговую до 15 июля. Форма уведомления утверждена приказом ФНС от 02.11.12 № ММБ-7-3 / 829. уведомление или не вовремя, вы взымаете штраф 200 рублей за каждый документ.

Рабы с упрощенным режимом, необходимо подать декларацию до 25 числа месяца, следующего за месяцем подачи уведомления.Сделайте декларацию за период с начала года и до квартала, в котором вы утратили право на использование УСН. За этот же период нужно заплатить единый налог. Несоблюдение декларации влечет ответственность по статье 119 Налогового кодекса РФ — штраф в размере 5% от суммы, не уплаченной в течение каждого месяца, но не менее 1000 рублей и не более 30%.

При переходе в общий режим необходимо уплачивать и исчислять налоги в порядке, установленном для новых организаций и ИП.Если посягнули на внесение ежемесячных платежей за квартал, в котором перешли на другую систему налогообложения, пени и штрафы платить не надо. Но производство по выплатам за следующий квартал уже грозит штрафом и пени.

Будут ли увеличены лимиты на USN в 2020 году

Прямо сейчас на рассмотрении в Госдуме находится законопроект № 875580-7, который предлагал ограничить УСН и ввести переходный проект. Он уже принят в первом чтении, и поправки нужно подать до марта 2020 года.

Если счет будет принят, то можно превысить лимиты по доходу и количеству сотрудников, но сохранить за собой право применять УСН. Это повысит ставку налога. Когда плакали «Доходы» от 6% до 8%, а когда плакали «Доходы минус расходы» от 15% до 20%

Лимит дохода по-прежнему составляет 150 миллионов рублей, но может быть превышен в размере до 50 миллионов рублей. Когда ваш доход составляет от 150 до 200 миллионов рублей, налог придется платить по повышенной ставке.

Аналогичная ситуация и с количеством сотрудников. Ограничение будет 100 человек, но возможно увеличение до 30 человек. А пока средняя численность сотрудников находится в пределах 100 — 130 человек, вы платите налог по повышенной ставке.

Контур онлайн-сервиса. BukhGellium отлично подходит для ведения и составления отчетности по упрощенной системе. Значительно, формируйте счета, начисляйте зарплату и консультируйтесь с нашими специалистами бесплатно в течение 14 дней.

Добрый день, уважаемый IP!

Традиционная записка Пишу ближе к концу года.Не буду разводить демагога =) и сразу займусь делом.

Итак, лимиты по USN на 2018 год следующие:

Лимит дохода

150 млн рублей на 2018 год. Обращаем ваше внимание, что ограничение выручки по IP на USN не изменилось по сравнению с 2017 годом, так как с 1 января 2017 года по 1 января 2020 года действие коэффициента дефлятора не учитывается.

То есть это ограничение дохода в 150 миллионов должно быть сохранено на 2018 и 2019 годы.

Лимит сотрудников

Среднесписочная численность сотрудников компании не должна превышать 100 человек (без изменений)

Лимит на общую стоимость имущества

150 млн руб. (Без изменений).

Лимит перехода на USN с 1 января 2019 г. (только для организаций)

Напомню, что перейти на УСН можно только с начала года (если вы находитесь на другой системе налогообложения).

А выручка Организации за 9 месяцев 2018 года не должна превышать 112.5 млн руб.

Какие виды деятельности не подходят для USN?

Есть еще такой список, с которым вы можете ознакомиться в ст. 346.12. Налоговый кодекс РФ.

Также недопустимо наличие филиалов.

Важно

Если вы планируете стать ИП в USN, то у вас есть только 30 календарных дней на то, чтобы подать это заявление после регистрации в ФНС. Но лучше сразу после открытия IP подать заявку на переход на USN и не тянуть до последнего дня.В противном случае автомат попадет на ОСН (общая система налогообложения).

Напоминаю, что вы можете подписаться на мой видеоканал на YouTube:

Уважаемые предприниматели!

Новая электронная книга по налогам и страховым взносам для ИП по USN 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платят ИП по USN 6% без сотрудников в 2020 году?»

В книге обсуждается:

- Вопросы о том, сколько и когда платить налоги и страховые взносы в 2020 году?

- Примеры налогов и страховых взносов «для себя»

- Приведен календарь уплаты налогов и страховых взносов.

- Частые ошибки и ответы на многие другие вопросы!

Для перехода на УСН организация и ИП должны соответствовать определенным критериям (ст. 346.12 Налогового кодекса РФ). Но даже получив право на упрощение, расслабляться не стоит. Ведь это право можно потерять, и, как ни странно, если вы пойдете на гору на усн.

Контроль ежеквартально

По результатам каждого отчетного (квартала) и налогового (года) периода в 2016 году плательщик УСН должен сравнить свой доход с лимитом выручки.

Для этого необходимо сложить выручку от продаж (ст. 249 Налогового кодекса Российской Федерации) и неинженерную прибыль (ст. 250 Налогового кодекса Российской Федерации), признанную по «денежной единице». »методом и отражаются в книге доходов и расходов.

При этом, если в прошлые годы организация платила налог на прибыль и использовала метод начисления, то к сумме ее дохода текущего года необходимо прибавить деньги к сумме полученных средств. до перехода на УСН, но контракты, по которым была получена предоплата, были исполнены только в этом году.

Итак, каков предел выручки в 2016 году?

Предельный доход по УСН в 2016 году

Максимальный доход по УСН в 2016 году не должен превышать 79 740 000 рублей (п.4 ст. 346.13 Налогового кодекса РФ).

При превышении лимита дохода

Плательщик USN, у которого в 2016 году был превышен лимит дохода, перестает быть упрощенным с 1-го дня квартала, в котором это разрешено. Он переходит к уплате налогов на OSN или UNVD, если условия деятельности позволяют применять эту спец.При этом необходимо подать на переход на ЕНВД акт налоговой инспекции (прим. Приказ ФНС России от 11.12.2012 № ММБ-7-6 / [Email Protected]) в течение пяти рабочих дней с момент начала вмененной деятельности. Если превышение стало известно позже, чем через пять дней после окончания квартала, то перед подачей заявки Организация или ИП становятся налогоплательщиками в OSN.

Упрощенная система налогообложения чаще подвергается корректировкам, поэтому последние нововведения коснулись максимального оборота для ИП по упрощению 2019 года и условий перехода.Какими должны быть основные показатели деятельности интеллектуальной собственности, согласно новому налоговому законодательству, чтобы сохранить использование USN?

Работа с особым режимом упрощенного налогообложения в прошлые годы была доступна ограниченному кругу предпринимателей из-за жестких требований к обороту.

Новый закон о предельном лимите на 2019 год для IP устанавливается на основании того, находится ли IP уже в особом процессе или только планируется переход:

- Для существующих пользователей.Максимальный доход ИП по упрощению 2019 должен быть заложен в пределах установленного годового лимита — 150 млн руб. Если сумма дохода от оборота превышает установленный максимальный оборот для IP, разрешение на работу с USN будет упущено. При расчете полученного дохода учитываются поступления, отображаемые в книге бухгалтерского учета, а именно: выручка от реализации, полученная за счет авансовых платежей, недеактивный доход.

- Для новых участников.Выйти на трек с ним можно до 9 января 2019 года. Вновь созданные компании могут совершить переход с момента регистрации. Для того, чтобы переход состоялся, действующие предприниматели должны соответствовать критерию: максимальное значение максимальной выручки за 3 квартал прошлого года — 112,5 млн рублей вместо 45 млн рублей. На 2017 год (59 805 млн руб. С учетом дефлататора), а работа дефлятора временно ограничена до 2020 года.Его действие сохраняется для ИС в UNVD и патентах, но с поправками: 1.868 и 1.481 вместо 1.798 и 1425, соответственно.

При соблюдении максимальной оборачиваемости ИП, в конце года необходимо уведомить фискальные органы справкой установленного образца. Другими словами, есть форма уведомления о переходе. Разрешения, как и раньше, ждать не требуется.

Для расчета лимита перехода доходов по УСН в 2019 году нет необходимости умножать доход на коэффициент дефлятора.

С начала 2019 года ИП на упрощенном обязывает использовать новую форму Кудира. Изменения внесены Минфином. В новую форму добавлен раздел, отображающий размер торговой коллекции, что позволит учесть указанную сумму в порядке исчисления налога на прибыль.

Основные правила заполнения:

Принятый ранее закон о переходе на новый порядок расчетов и внедрении онлайн-кассовых аппаратов снова откладывается: для некоторых категорий ИП наступил срок до лета 2019 года. : занимается вендинговым бизнесом и неконфликтный персонал, работающий в сфере оказания услуг населению (исключение общественного питания), использующий наемную работу.Для предпринимателей по ENVD и Patent введены льготы, позволяющие мне при расчете налоговых выплат расходов, возникших из-за использования новой системы. IP на упрощателе имеют возможность использовать преимущества в случае совместимости usn с патентом или пропиткой. Допускается учитывать затраты на приобретение кассового аппарата, фискального накопителя и программного обеспечения При проведении работ по настройке оборудования. Максимально возможный размер компенсации — 18 тысяч рублей.

Использование и правильное заполнение книги доходов и расходов.Обязательный критерий освобождения от бухгалтерского учета.

Лимит для ИП по упрощенному в 2019 году — не единственное нововведение. Существенные изменения претерпела система в разделе Обращение фиксированных взносов в фонды предпринимателей, не имеющих работников, и плата за превышение доходов порогового значения 300 тыс. Руб. Их размер известен и фиксирован до 2020 года. Связь с Mroth прервана — при расчете индикатор теперь не используется, что позволяет вам усилить эффекты индексации.

Размер выплат по обязательному страхованию составит:

- 26545 р. — Пенсионный фонд;

- 5 840 стр. — Больничная касса.

Выплата превышения дохода составляет 1% от разницы фактически полученного дохода и ограничения в 300 тыс. Руб. Новый размер максимально возможного взноса — 212 360 рублей.

Важно знать, что при расчете годовой объем доходов учитывается без учета потребляющей части, вне зависимости от типа УХН: «Доходы» или «Доходы за вычетом затрат».

Таким образом, повышение лимитов доходов для II существенно расширяет круг субъектов хозяйствования, желающих перейти на упрощенную форму налогообложения. О реальной пользе нововведений можно судить только после нескольких отчетных периодов. Но теперь эксперты говорят о возможных положительных последствиях для экономики.

Открытие ТЦ Brosko Mall закончилось громким скандалом (фото). Открытие ТЦ «Brosko Mall» закончилось большим скандалом (фото) Открытие ТЦ

4 декабря 2018Готовятся к открытию торговые центры «Саларис», «Остров мечты», «Летний сад», «Парк Хуамин» и «Сказка».

Подпишитесь на нашу электронную рассылку, каналы в, Telegram и т. Д.

По данным исследования рынка торговой недвижимости, проведенного консалтинговой компанией Knight Frank, в 2019 году на московский рынок могут выйти двенадцать торговых центров. Большая часть объектов, готовящихся к вводу, относится к торговым центрам регионального масштаба. Если все планируемые к вводу в эксплуатацию торговые центры будут открыты в установленные сроки, объем рынка к концу года увеличится на 260 тыс. Кв. М GLA.

Самым крупным торговым центром в 2019 году станет ТРК Salaris на Киевском шоссе. По последним данным, четырехуровневый комплекс общей площадью 310 тысяч квадратных метров (GLA — 105 тысяч квадратных метров) откроется в марте. Одним из «якорей» ТРЦ станет крупнейший в России гипермаркет «Глобус» площадью около 26 500 кв.м.

Официальное открытие ТЦ в составе крупнейшего парка развлечений «Остров мечты» в Нагатинской пойме запланировано на третий квартал 2019 года.Комплекс в концепции городского променада объединит около 250 магазинов и более 50 ресторанных концепций на площади около 70 тысяч квадратных метров.

Еще одно крупное строительство ведется на Аминевском шоссе, 15, где ранее планировался аквапарк. В многофункциональный комплекс с большим жилым комплексом войдет торговый центр площадью 68 000 кв.м. Ожидается, что объект может быть сдан не ранее четвертого квартала 2019 года.

Еще один торговый центр появится в составе ЖК «Летний сад» на Дмитровском шоссе. Объект расположен недалеко от строящейся станции метро «Улица 800-летия Москвы». Известно, что в качестве арендаторов ТЦ получит галерею мод, кинотеатр, фудкорт и фитнес-центр.

На северо-востоке Москвы продолжается строительство торгового центра в составе многофункционального китайского делового квартала Парк Хуамин.Торговый комплекс площадью 20 000 квадратных метров станет объединением офисного центра и 22-этажного отеля Crown Plaza.

В 2019 году открытие торгово-развлекательного центра «Сказка» в составе транспортного узла «Рассказовка» на Боровском шоссе на юго-западе Москвы. Общая площадь комплекса составит около 29 тысяч квадратных метров, арендуемая площадь — 18 600 квадратных метров. Открытие второй очереди ТЦ Смоленский Пассаж арендуемой площадью 15 200 кв.м. запланировано на апрель следующего года. Якорем станет двухуровневый магазин с витринами, выходящими на Садовое кольцо.

В числе других открытий наступающего года ожидается ввод в эксплуатацию регионального торгового центра в составе Рязанского ТПУ (GLA — 14 000 кв. М.), Торговой галереи 10 000 кв. М в составе многофункционального комплекса. на Земляном Валу, а также небольшие ТЦ «Ангара» на Чонгарском бульваре, Selectica на Варшавском шоссе и в составе ТПУ «Тропарево» на Ленинском проспекте.Открытие части объектов, запланированных к вводу в 2019 году, традиционно может быть перенесено на следующий год.

В 2019 году в столице России появится около 250 тыс. М2 новых торговых площадей в торговом центре, что почти в три раза больше, чем в прошлом году. Соответствующие данные представлены в исследовании Cushman & Wakefield. По итогам 2018 года в Москве было введено всего 130 тыс. М2 площадей в торговых центрах, а показатель стал самым низким за последние несколько лет.Эксперты связывают это с рядом причин, в том числе с переносом ввода некоторых объектов с 2018 на 2019 год.

Объем новых торговых площадей в Москве в 2019 году будет увеличен, в основном, за счет ввода в эксплуатацию двух масштабных проектов — развлекательного комплекса Dream Island и торгового центра Salaris. Подавляющее большинство других проектов будут представлены торговыми центрами, площадь которых составит менее 20 тысяч м2.

Торговые центры в Москве, которые будут сданы в 2019 году

1.«Саларис»

Комплекс строится на территории Новой Москвы, в Саларьево. Разработчик проекта — компания Horus. Общая арендуемая площадь составит 70 тыс. М2. Ввод комплекса в эксплуатацию намечен на II квартал 2019 года.

2. «Остров мечты»

Проект реализуется на юге Москвы, в районе Нагатинской поймы. Девелопер проекта — группа компаний «Регионы». Площадь торгового центра составит 105 тыс. М2.Срок сдачи — III квартал 2019 года.

3. Многофункциональный комплекс на Аминевском шоссе

.По адресу Аминевское шоссе, дом 15, девелопер «Ташир» реализует проект строительства многофункционального комплекса общей площадью 43 тыс. М2. Многофункциональный комплекс будет сдан в эксплуатацию в третьем квартале этого года.

4. Торговый комплекс «София»

Торговый центр «София» строится на востоке Москвы, на Сиреневом бульваре, 32.Общая площадь комплекса составит 30,4 тыс. М2. Девелопер проекта — компания ADG group.

5. Торговый комплекс «Галеон»

Адрес ТК «Галеон» — Ленинский проспект, 123. Проект реализует девелопер MD Group. Общая площадь торгового центра составит 13,6 тыс. М2. Комплекс вводится в первом квартале 2019 года.

6. Торговый комплекс «Сказка»

ТЦ «Сказка» расположен на пересечении Боровского шоссе и улицы Корнея Чуковского.Площадь комплекса, согласно проекту, составит 18,5 тыс. М2, срок ввода в эксплуатацию — II квартал 2019 года.

7. 2-я очередь ТК «Смоленский пассаж»

Вторая очередь Смоленского Пассажа будет сдана во втором квартале 2019 года. Общая площадь коммерческих помещений превысит 15 тыс. М2. Разработчик проекта — AND Corporation.

8. Торговый комплекс «Будапешт»

ТЦ «Будапешт» расположен на северо-востоке Москвы, по адресу: улица Лескова, 14.Площадь помещений комплекса составит 10,2 тыс. М2.

9. ТЦ «Орбита»

ТЦ «Орбита» — проект, который реализуется на территории одноименного кинотеатра у метро «Коломенская», на проспекте Андропова, 27. Девелопер проекта — компания ADG group. Площадь комплекса составит 7,2 тыс. М2.

10. Торговый комплекс «Ангара»

ТК «Ангара» строится по адресу Чонгарский бульвар, дом 7.Площадь комплекса — 7,3 тыс. М2.

Торговые центры «Пушкино Парк», «Акварель», «Арена-Плаза», «Сказка», «Галеон» готовятся к предстоящему открытию

24 мая состоялось техническое открытие ТРЦ «Каширская Плаза» в Москве. Комплекс, возведенный в рамках редевелопмента ТЦ «Капитолий» на Каширском шоссе, является одним из крупнейших на юге столицы.Общая площадь ТРЦ составляет 195 500 кв. М, арендуемая площадь — 71 000 кв. М. На момент открытия договора аренды были заключены более чем на 93% торговых площадей комплекса. Новый торговый центр удивит посетителей эксплуатируемой крышей с летним кинотеатром, бассейном, спортивными площадками и ресторанной зоной, а также современными форматами развлечений, отвечающими последним тенденциям рынка.

Какие открытия ожидаются в Москве в 2018 году?

По экспертным оценкам, общий объем нового предложения на московском рынке в 2018 году составит более 300 тысяч квадратных метров.Завершилась очередная волна строительства суперрегиональных торговых центров в российской столице, сегодня девелоперы делают упор на районные и региональные торговые объекты с хорошей транспортной доступностью и четкой концепцией. Большинство открытий традиционно запланировано на четвертый квартал.

В подмосковном городе Пушкино в конце года идет подготовка к открытию торгово-развлекательного центра «Акварель» — проекта девелоперской компании «Иммочан».Объект возводится на 33-м километре Ярославского шоссе, в 17 км от МКАД. Торговая площадь проекта составляет 51 500 кв.м, торговая галерея будет иметь более 30 000 кв.м. Комплекс объединит более 100 магазинов и ресторанов, 5 тематических интерактивных пространств и концептуальный Дом фестивалей.

Арена Плаза

Ведутся строительные работы по реконструкции и превращению в современный многофункциональный центр стадиона «Динамо» на Ленинградском проспекте.В рамках ВТБ Арена Парк откроется ТЦ «Арена Плаза», который разместится на первом уровне, рядом со спортивными аренами и Академией спорта. Торговая площадь комплекса составит около 18 000 кв. М. Якорным арендатором является супермаркет «Перекресток». В концепции планируется открытие 80 магазинов, 10 концептов по фудкорту, 3 кафе, 4 ресторана и спортивный клуб площадью 1000 кв.м.

Новый торговый центр откроется в рамках строящегося ТПУ «Рассказовка».Проект реализуется рядом с одноименной станцией метро Калининско-Солнцевской линии в Новой Москве. Общая площадь торгового центра составит 29 000 кв. М, арендуемая площадь — 18 600 кв. М. Трехуровневый комплекс будет ориентирован на жителей районов Переделкино Ближнее, Ново-Переделкино, Внуково и ближайших районов. Московский регион. Концепция предусматривает открытие якорных арендаторов популярных форматов, а также торговой галереи, развлекательного центра, кафе, ресторанов и зоны фудкорта.

Парк Пушкино

По совпадению, в городе Пушкино с населением чуть более 100 тысяч жителей в этом году готовятся к запуску сразу два крупных объекта, что сделает поселок одним из самых насыщенных качественными торговыми площадями. Проект «Парк Пушкино» реализует строительная компания «Перспектива» и CBRE. Общая площадь торгово-развлекательного центра составит 45 тысяч квадратных метров, торговая площадь — 30 тысяч квадратных метров.Особенностью нового торгового центра станет его интеграция в существующий ритейл-парк, в который входят гипермаркеты Globus (27 000 кв. М), Leroy Merlin и Decathlon. В двухэтажном торговом центре будет около 100 арендаторов.

MD Group строит ТЦ «Галеон» на Ленинском проспекте, на стыке районов Теплый Стан, Обручевский и Тропарево-Никулино, недалеко от новой станции метро «Тропарево». О строительстве торгового центра было заявлено еще в 2013 году.Согласно новой концепции, общая площадь центра составит 28 800 квадратных метров, торговая площадь — около 14 000 квадратных метров. м. Торговая зона предусматривает размещение продуктового супермаркета и торговой галереи; в зоне отдыха разместятся кафе, рестораны и детские площадки.

В конце 2018 года планируется открытие районного торгового центра «Галерея 9-18» в г. Видное Московской области. Торговый центр входит в состав многофункционального комплекса Видное 9-18 площадью 49 200 кв.М, в который войдут квартиры, торгово-развлекательные зоны. Арендуемая площадь ТРЦ составит 18 700 кв. М. Якорными арендаторами ТРЦ станут продуктовый супермаркет, крупноформатные магазины детских товаров, электроники и бытовой техники. Также концепцией предусмотрено открытие многозального кинотеатра, детского парка развлечений, зоны кафе и ресторанов.

Смоленский проезд 2

Торговый центр «Смоленский пассаж» группы БИН, объединяющий модные бренды класса люкс в центре Москвы, в этом году получит вторую очередь, в которую войдут торговые и офисные помещения.Решение о строительстве второй очереди торгового центра было принято властями Москвы более 10 лет назад. Новый торговый центр, открытие которого ожидается в июле-августе, будет включать магазины одежды, обуви и аксессуаров, а также новые рестораны и кафе. Общая площадь многофункционального комплекса на Смоленской площади составляет 58 150 кв. М, площадь торгового центра 31 000 кв. М.

Аналитики международной консалтинговой компании Knight Frank подвели итоги первого полугодия 2019 года на рынке торговых центров столицы и определили топ-5 основных трендов, по которым пройдет весь год.

Среди основных тенденций — рост количества ТЦ малого формата (темпы ввода ТРЦ с GLA 3-20 тыс. Кв. М ускорены до 2-3 в год), ТЦ в составе транспортные узлы (почти половина проектов до 2022 г. заявлены в составе ТПУ), разумное потребление, что привело к увеличению количества аутлет-проектов (к 2020 г. заявлено три масштабных проекта с GLA 52 тыс. кв. м), реконструкция ряда крупнейших объектов с акцентом на развлечения и общественное питание (более 10 торговых центров в Москве) и активное освоение ритейлерами новых инновационных концепций и кросс-форматных проектов.

Малые торговые центры

С начала 2018 года аналитики Knight Frank отмечают активность развития ТЦ малого формата: каждый квартал в Москве открываются 2-4 новых торговых центра с GLA 3-20 тыс. Кв. М. м. Так, в 2018 году были открыты такие небольшие торговые центры, как ТЦ «Дизайн Молл» (GLA — 11 000 кв. М.), ТЦ «Метромолл» (GLA — 10 586 кв. М.), ТЦ «Краснопрудный» ( GLA — 9899 кв.м), а в 2019 году — ТК «Галеон» (GLA — 14 000 кв. м), ТК «Багратионовский» (GLA — 4 700 кв. м), ТК «Моя Ветка» (GLA — 3 875 кв. м).

Проекты региональных торговых центров, заявленных к вводу, представлены следующими объектами: торговый центр по ул. Авиаконструктор Миля общей площадью 11 000 кв. М рядом с действующим ТЦ «Мила», ТЦ в ЖК «Ленинский 38» арендуемой площадью 10 000 кв. .м, который планируется открыть в 2021 году. Введен в эксплуатацию объект долгосрочной застройки на Кронштадтском бульваре — ТЦ Гавань (GLA — 18 200 кв. м), однако арендная кампания на объекте продолжается.

По мнению аналитиков Knight Frank, популярность формата связана с тем, что потребители в контексте экономии временных ресурсов все чаще отдают предпочтение торговым объектам в месте своего проживания, что напрямую влияет на экономическую привлекательность формат: небольшой торговый центр имеет более быстрый срок окупаемости по сравнению с крупными торговыми объектами… Концепция небольшого торгового центра, направленная на удовлетворение потребностей аудитории в пешеходной доступности, способна предложить многопрофильную комфортную среду для отдыха, покупок и развлечений. В текущих рыночных условиях этот формат продолжит набирать популярность как у девелоперов, так и у потребителей, тем самым создавая конкуренцию крупным торговым центрам с устаревшей концепцией, ориентированной только на шоппинг.

СПК в составе ТПУ