Налоговая амнистия для ИП \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Налоговая амнистия для ИП (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

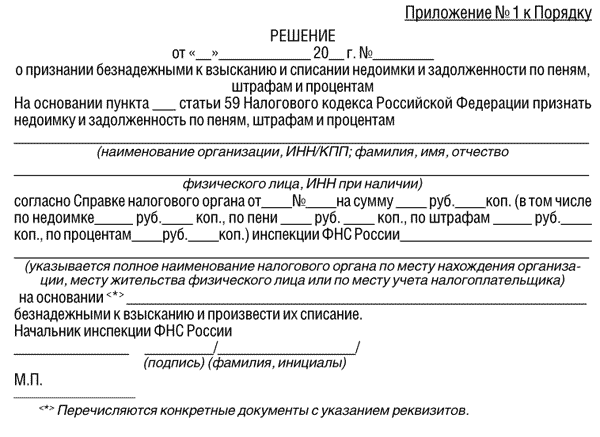

Судебная практика: Налоговая амнистия для ИП Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 59 «Признание недоимки и задолженности по пеням и штрафам безнадежными к взысканию и их списание» НК РФ

(Юридическая компания «TAXOLOGY»)Статья 12 Федерального закона от 28.12.2017 N 436-ФЗ не является актом прощения налоговой задолженности (налоговой амнистии). На основании данной нормы может быть признана безнадежной к взысканию и списана задолженность в случаях, когда налогоплательщики задекларировали ее до 01.01.2015 либо когда налоговая задолженность была выявлена (начислена) налоговыми органами до указанного дня, но не взыскана на момент вступления в силу Федерального закона от 28.

12.2017 N 436-ФЗ

12.2017 N 436-ФЗ«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»2. Установить, что признаются безнадежными к взысканию и подлежат списанию недоимка по налогам (за исключением налога на добычу полезных ископаемых, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу Российской Федерации), задолженность по пеням, начисленным на указанную недоимку, и задолженность по штрафам, образовавшиеся на 1 января 2015 года, числящиеся на дату принятия налоговым органом в соответствии с настоящей статьей решения о списании признанных безнадежными к взысканию недоимки и задолженности по пеням и штрафам за индивидуальными предпринимателями, а также за лицами, утратившими статус индивидуального предпринимателя до даты принятия такого решения.

Информация ФНС России

2.

Для индивидуальных предпринимателей и физических лиц, которые ранее занимались предпринимательской деятельностью, списанию подлежит сумма налоговой задолженности по налогам, уплата которых связана с осуществлением предпринимательской деятельности (за исключением налога на добычу полезных ископаемых, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу Российской Федерации), образовавшаяся по состоянию на 01.01.2015, а также соответствующая сумма по пени, начисленная на указанную задолженность, и задолженность по штрафам.

Для индивидуальных предпринимателей и физических лиц, которые ранее занимались предпринимательской деятельностью, списанию подлежит сумма налоговой задолженности по налогам, уплата которых связана с осуществлением предпринимательской деятельности (за исключением налога на добычу полезных ископаемых, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу Российской Федерации), образовавшаяся по состоянию на 01.01.2015, а также соответствующая сумма по пени, начисленная на указанную задолженность, и задолженность по штрафам.Когда налоговая списывает старые долги ИП — Эльба

У налоговой есть понятие безнадёжной задолженности, которую она прощает и убирает из личного кабинета налогоплательщика. Мы разобрались, когда у ИП есть шанс не платить долги перед налоговой и пенсионкой за лохматые годы.

Когда налоговая признаёт долги безнадёжными

Предприниматели платят налоги и страховые взносы в сроки, прописанные в Налоговом кодексе. К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

Если ИП не платит в срок, у него появляется долг с процентами и штрафом, а у налоговой — право принудительно получить своё.

В идеальном для налоговиков мире у ИП есть деньги на банковских картах или автомобили в гараже, которые можно отобрать в счёт долга. Обычно налоговая так и делает, как минимум пытается.

Но есть ряд случаев, когда у налоговой пропадает право принудительно забирать свои деньги. Тогда она обязана признать долг, пени и штраф безнадёжными, списать их и убрать из личного кабинета налогоплательщика.

Налоговая обязана признать долги безнадёжными в случаях из ст. 59 НК РФ:

— Предприниматель обанкротился. Как ИП или как физлицо — неважно. Главное, что денег на полное погашениё долга по налогам не хватило.

— Предприниматель умер. Долги по страховым взносам, УСН, ЕНВД и патентам спишутся автоматом. Земельный налог, НДФЛ и торговый сбор спишутся, если их больше, чем стоит всё наследство предпринимателя.

— Налоговая инспекция пропустила сроки для блокировки счёта или получения исполнительного листа — а они довольно короткие. Опоздание подтвердил суд. Что может сделать предприниматель, чтобы ускорить списание, расскажем ниже.

— Приставы больше пяти лет искали ликвидное имущество предпринимателя, но не нашли. Долг перед налоговой меньше 300 000 ₽, и обанкротить ИП с такой суммой нельзя.

— Предприниматель пробовал банкротиться. Но арбитражный суд закрыл дело, потому что у предпринимателя нет денег заплатить конкурсному управляющему.

— Банк списал долг с его счёта, но не успел перевести налоговой, потому что ликвидировался. Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

❗ Просто старый долг, который висит на предпринимателе несколько лет, налоговая не обязана признавать безнадёжным и прощать. Выжидать мифические три года бесполезно. У долга, который налоговая взыскала без нарушений, нет срока давности.

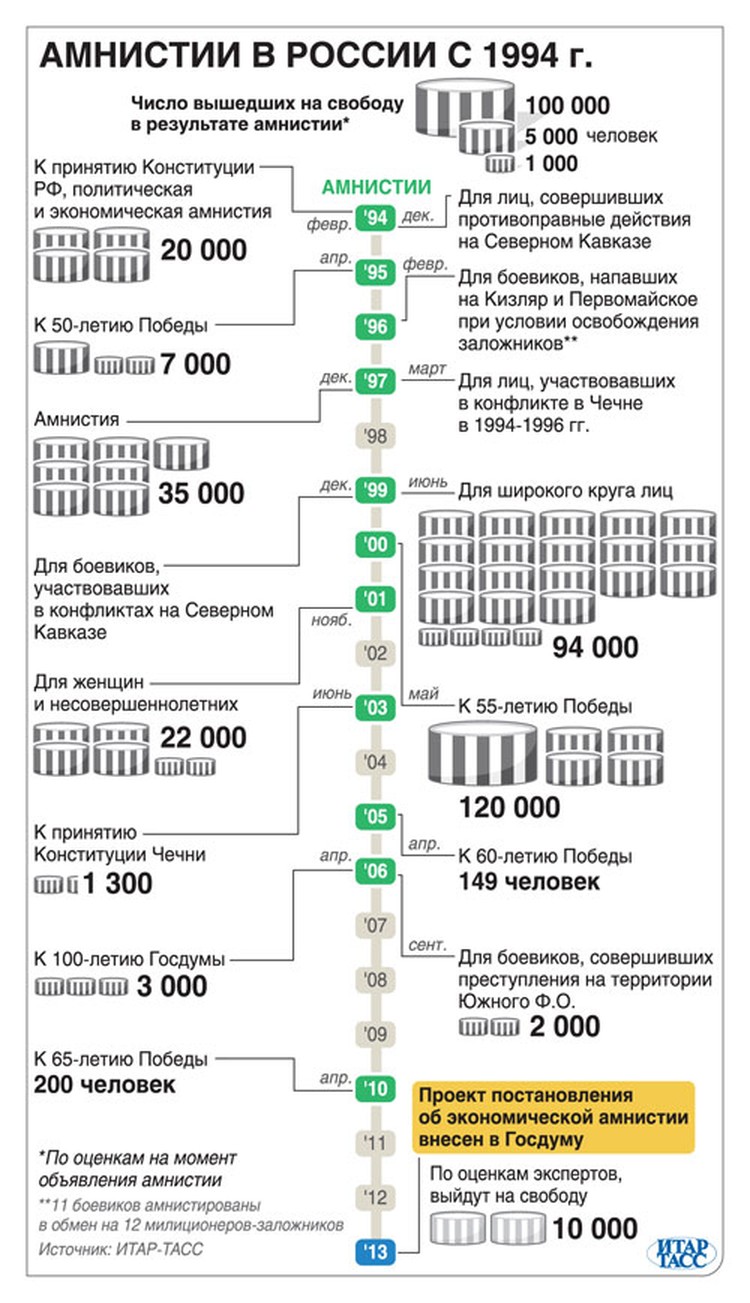

Однако иногда государство устраивает налоговые амнистии — списывает долги разом. Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

С каждым должником налоговая разбирается по порядку из Приказа ФНС № ММВ-7-8/164@.

Первым делом должник приносит в налоговую по месту жительства документ, который подтверждает его право на списание долга:

— копию определения арбитражного суда о завершении конкурсного производства или о реализации имущества гражданина — для банкротов;

— копии свидетельства о смерти, паспортов наследников, свидетельства о наследстве и оценки стоимости наследства — если с долгами разбираются наследники;

— копию решения суда, где написано, что налоговая утратила право на взыскание недоимки из-за пропуска сроков;

— копию постановления об окончании исполнительного производства — если приставы не нашли имущество;

— копию определения суда о возвращении заявления о банкротстве — если ИП не нашёл деньги на процедуру;

— выписку из ЕГРЮЛ о ликвидации банка.

В следующие пять дней налоговая составляет справку о невозможности взыскания. А на следующий рабочий день выносит решение о признании долга безнадёжным.

Долг можно признать безнадёжным, только пока он не погашен. Если налоговая успела снять деньги со счёта, а потом выяснились основания для списания, вернуть деньги нельзя. Так сказал Высший Арбитражный Суд в п. 9 Постановления № 57.

Как ИП добиваются списания через суд, если налоговая опоздала

С банкротством и смертью ИП всё ясно. Надо принести нужные бумаги и дождаться решения налоговой.

А вот когда налоговая опоздала с блокировкой счёта и арестом имущества, предпринимателю надо пойти в суд и получить решение с волшебной фразой «налоговая инспекция утратила право на принудительное взыскание недоимки».

Если налоговая сама пошла судиться с ИП, надо заявить встречное требование — о признании задолженности безнадёжной. Если ИП выиграет, решение суда тоже подойдёт для списания долга — п. 9 Постановления ВАС № 57.

Сроки взыскания считают так.

Если ИП не платит налоги в срок, налоговая шлёт требование об уплате. Заплатить надо в течение 8 дней, если больший срок не указан в самом требовании. Через 8 дней налоговая действует по ст. 46, 47 НК РФ:

⬇ В течение двух месяцев выносит решение о взыскании долга за счёт денежных средств — этим решением блокируется счёт.

⬇ Если налоговая не успела заблокировать счёт, она идёт в суд за исполнительным листом в течение шести месяцев.

⬇ Если у ИП нет денег на счетах, руководитель инспекции в течение одного года выносит решении о взыскании за счёт имущества ИП.

⬇ Если руководитель опоздал с решением, налоговики в течение двух лет идут в суд и получают исполнительный лист о взыскании за счёт имущества ИП.

Обычно инспекторы укладываются в сроки — это важная часть их работы. Но бывает, что долги теряются и решения выносят позже. К примеру, в 2017 году Пенсионный фонд передавал налоговой дела по сбору страховых взносов.

Предпринимателям стоит проверять сроки для решений. Если налоговая опоздала даже на день, можно идти судиться, заручившись поддержкой юриста.

Долги ИП по налогам до 2015 года списали по амнистии

В 2018 году со всех ИП списали долги по налогам, пеням и штрафам, которые числились на 1 января 2015 года.

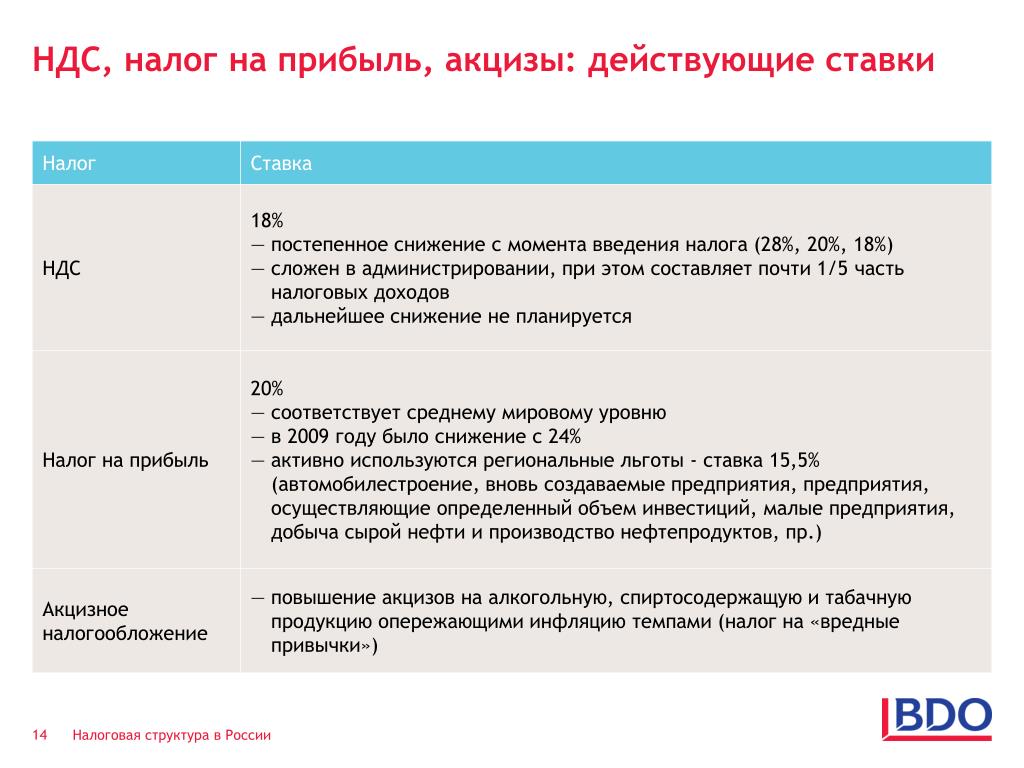

Под амнистию попали долги по УСН, НДФЛ, ЕНВД и патентам. Их признали безнадёжными. Не попали — долги по акцизам, налогу на полезные ископаемые и таможенные пошлины. Так сказано в ст. 12 Закона № 436-ФЗ.

Долги списывали скопом, без разбирательств и судов с каждым предпринимателем. С закрытых ИП долги списали тоже. Если ваш долг всё ещё висит в личном кабинете, обратитесь в налоговую по месту жительства.

Обратной силы у амнистии нет. Уплаченные вовремя налоги вернуть нельзя

❗ Долги по налогам, которые налоговая нашла после 1 января 2015 года не признают безнадёжными и не списывают. Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Долги по страховым взносам ИП до 2017 года тоже списали по амнистии

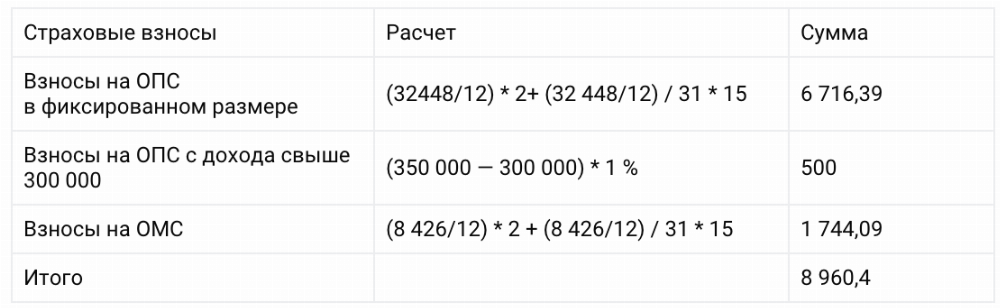

Ещё в 2018 году государство признало безнадёжными долги ИП без дохода по страховым взносам за периоды до 1 января 2017 года.

По старым правилам если ИП не сдавал декларации, ему насчитывали штрафные взносы в восьмикратном размере МРОТ. Именно они попали под амнистию. Даже если налоговая нашла недоимку на проверках в 2017 или 2018 году, но не успела снять деньги по инкассовым поручениям. Основание — ст. 11 Закона № 436-ФЗ.

Именно они попали под амнистию. Даже если налоговая нашла недоимку на проверках в 2017 или 2018 году, но не успела снять деньги по инкассовым поручениям. Основание — ст. 11 Закона № 436-ФЗ.

Закрывшиеся ИП под амнистию тоже попали.

Если предприниматель не знал про амнистию и гасил долг, деньги не вернут. Но если случилось наоборот — амнистия прошла, а долги до сих пор светятся в личном кабинете и в банке висят аресты, придётся разбираться с налоговой.

Самые скандальные законопроекты февраля 2021 года

Ликвидация всех ИП, налоговая амнистия для неплательщиков, объединение страховых фондов и дополнительная нагрузка на работодателей. Рассказываем о скандальных законодательных инициативах февраля 2021 года.

Тотальное упразднение ИП

Широкий общественный резонанс в феврале вызвала законодательная инициатива, касающаяся упразднения в России института индивидуального предпринимательства. С такой инициативой выступили эксперты Института экономики роста им. Столыпина, которых поддержал и бизнес-омбудсмен Борис Титов.

Столыпина, которых поддержал и бизнес-омбудсмен Борис Титов.

По мнению авторов предложения, в России необходимо сохранить только два вида хозяйствующих субъектов – организации (с возможности найма сотрудников) и самозанятых (без такой возможности). При этом предпринимателей предлагается вовсе упразднить, исключив законодательную возможность регистрации физлиц в качестве ИП.

Одной из причин подобной меры называется то, что государство теряет на ИП значительную часть своих доходов в виде налоговых поступлений. «Есть деньги компании, а есть личные деньги. У ИП все вместе, и он не платит никаких налогов, когда выводит эти деньги на потребление. Конечно, в этом есть некая нелогичность», – пояснил Титов.

Налоговая амнистия для компаний и ИП

Неоднозначно граждане отнеслись и к идее проведения налоговой амнистии, с которой выступило московское отделение «Опоры России». Авторы инициативы предлагают принять закон, который полностью списывает организациям и ИП задолженность по НДФЛ и обязательным страховым взносам, сформировавшуюся за период карантинных ограничений. По их мнению, только данная мера способна сохранить предприятия и существующие рабочие места до восстановления потребительского спроса.

По их мнению, только данная мера способна сохранить предприятия и существующие рабочие места до восстановления потребительского спроса.

В свою очередь, критики инициативы считают ее не только чрезвычайно убыточной для бюджета, но и несправедливой по отношению к тем организациям и ИП, которые в период кризиса нашли возможность своевременно и в полном объеме платить все полагающиеся налоги и взносы.

Кроме того, проведение налоговой амнистии может привести к тому, что многие компании вообще перестанут платить налоги и страховые взносы, рассчитывая на очередное прощение долгов.

Дополнительные обязанности для работодателей

Не вызвал восторга и законопроект № 1114509-7, расширяющий перечень обязанностей работодателей в части содействия занятости населения.

Законопроект предлагает создать в России единый портал в сфере занятости и трудовых отношений на базе уже действующей базы вакансий Роструда «Работа в России». Новая платформа должна объединить весь функционал по предоставлению государственных услуг в области содействия занятости. Одновременно предлагается обязать работодателей размещать на этой платформе данные обо всех имеющихся у них вакансиях. Такую обязанность предлагается распространить не только на органы государственной власти и местного самоуправления, но и на всех других работодателей с численностью работников выше 25 человек.

Одновременно предлагается обязать работодателей размещать на этой платформе данные обо всех имеющихся у них вакансиях. Такую обязанность предлагается распространить не только на органы государственной власти и местного самоуправления, но и на всех других работодателей с численностью работников выше 25 человек.

Кто будет отвечать за финансирование этой инициативы и во сколько обойдется работодателям публикация вакансий на новом портале, авторы законопроекта пока не уточняют.

Введение цифрового налога

Скептически отнеслись граждане к готовящемуся Минфином законопроекту о введении так называемого «цифрового налога». Речь идет о новом налоге для крупных иностранных компаний, которые оказывают цифровые услуги для российских компаний и пользователей.

Как поясняют в Минфине, в настоящее время прибыль иностранных IT-корпораций, оказывающих цифровые услуги в России, практически не облагается никакими налогами, поскольку у таких корпораций отсутствуют представительства в РФ.

В связи с этим Минфин предлагает ввести отдельный налог на прибыль иностранных цифровых компаний, полученную в России, независимо от наличия или отсутствия в нашей стране их постоянных и временных представительств.

И хотя налог планируют взимать только с иностранных компаний, критики данного предложения уверены, что потеряют от этого в итоге именно отечественные компании и рядовые пользователи, поскольку новый налог существенно повысит стоимость оказываемых цифровых услуг.

Объединение страховых фондов

С откровенным раздражением встретила общественность правительственную законодательную инициативу об объединении ПФР и ФСС. Первым шагом на пути такого объединения называется назначение главой ПФР Андрея Кигима, возглавлявшего до этого ФСС. Объединение фондов, с точки зрения авторов инициативы, позволит повысить эффективность деятельности ПФР и сэкономить на обеспечении деятельности двух этих фондов.

Кроме того, в целях создания в сфере социального обслуживания граждан «единого окна» в правительстве не исключают присоединение к новой структуре ФОМС. Объединение фондов начнется уже через несколько месяцев, а завершиться может уже в 2022 году.

Объединение фондов начнется уже через несколько месяцев, а завершиться может уже в 2022 году.

Учитывая то время, которое уже длится пенсионная реформа, скептики не верят, что объединение ПФР с ФСС и ФОМС может привести к какому-либо положительному результату. При этом многие всерьез опасаются, что подобное объединение грозит очередной неразберихой с уплатой и администрированием обязательных страховых взносов, а также возможными проблемами с выплатой гражданам полагающихся пенсий и пособий.

Будет ли амнистия по налогам для физических лиц и ИП в 2020 и 2021 году

Скачать образец заявления о проведении сверки с ФНС от физического лица

Скачать образец заявления о применении налоговой амнистии от физического лица

На какие долги распространяется амнистия

Государство в целях поддержки финансового состояния населения и оптимизации бюджета принимает решения о прощении обязательств по отчислениям в бюджет. Обязательства по платежам населению уже прощались в 2015 и 2017 годах; как часто бывает налоговая амнистия, сказать сложно, — закономерность ее проведения не прослеживается, процедуру осуществляют по мере необходимости. На фоне резкого колебания иностранной валюты в 2015-2020 гг. люди задаются вопросом, будет ли налоговая амнистия в 2020 году и на кого она распространит действие.

Обязательства по платежам населению уже прощались в 2015 и 2017 годах; как часто бывает налоговая амнистия, сказать сложно, — закономерность ее проведения не прослеживается, процедуру осуществляют по мере необходимости. На фоне резкого колебания иностранной валюты в 2015-2020 гг. люди задаются вопросом, будет ли налоговая амнистия в 2020 году и на кого она распространит действие.

Неблагоприятные финансовые процессы в стране, пандемия, которая усугубила ситуацию, вызвали необходимость в проведении амнистии по налогам физических лиц в 2020 году и прощении обязательств по обязательным платежам индивидуальным предпринимателям. Инициатор процедуры — глава государства, он подписал указ президента о списании налогов и пени в 2020 году, впоследствии опубликовали федеральный закон и внесли изменения в действующие нормативные акты.

Процедура снятия обязательств по отчислениям выглядит так:

- ФНС проверяет наличие долгов;

- если налоги подпадают под амнистию, они признаются безнадежными ко взысканию;

- ФНС исключает задолженность.

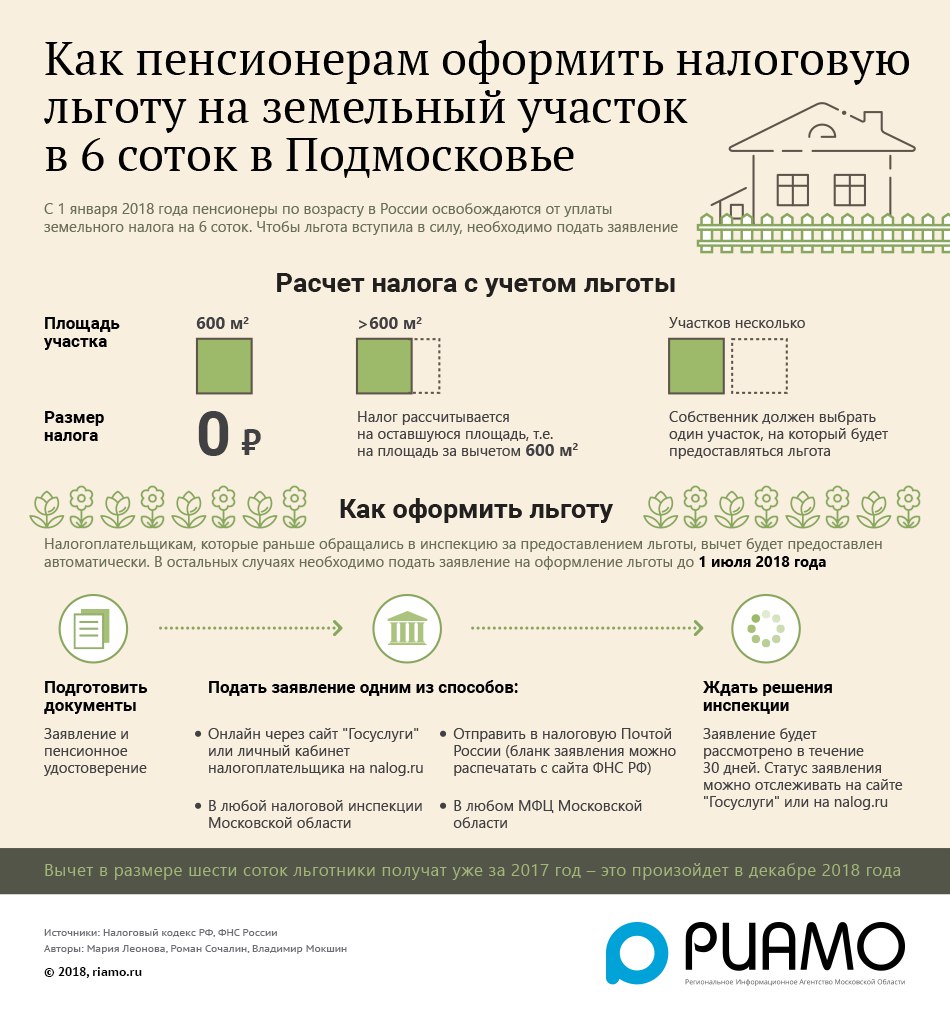

В 2020 г. процедура проводится на основании Федерального закона № 436 от 28.12.2017. Документ содержит положения, применимые к процедуре в 2020 г. Безнадежной и подлежащей исключению в рамках налоговой амнистии по 436-ФЗ признается задолженность физических лиц по транспортному, земельному и имущественному налогам.

Имущественный налог платят собственники недвижимости (ст. 400 НК РФ). Земельный — собственники земельных участков и лица, владеющие землей на праве постоянного (бессрочного) пользования, праве пожизненного наследуемого владения (ст. 388 НК РФ). Транспортный — владельцы транспортных средств (абз. 1 ст. 357 НК РФ).

Исчислять сумму для уплаты налогоплательщику самостоятельно не нужно, налоговый орган самостоятельно присылает квитанции с указанием суммы и срока оплаты. Процедура затрагивает всех плательщиков: амнистия по транспортному налогу в 2020 году, по имущественному и земельному налогам запретила взыскать суммы, которые появились по состоянию до начала 2015 года. Период обусловлен не только сроком исковой давности, равный трем годам: такие обязательства по своей природе безнадежны, поскольку не были истребованы более пяти лет.

Период обусловлен не только сроком исковой давности, равный трем годам: такие обязательства по своей природе безнадежны, поскольку не были истребованы более пяти лет.

Недоимки, пени и штрафы признаются безнадежными ко взысканию, если основная задолженность возникла до начала 2015 года. Например, долг появился 21.12.2014, а пеня на него начислена в 2017 году. Исключают как сам долг, так и пеню. Ответ на вопрос, за какие годы налоговая амнистия для физических лиц в 2020 году позволит списать долги, однозначен: списываются суммы, возникшие до 01.01.2015, и штрафные санкции за просрочку оплаты, даже если их начислили после 01.01.2015.

Физические лица освобождаются от уплаты страховых взносов, включая появившиеся пени и штрафы, плюс аналогичные суммы, доначисленные по выводам проверок, если время, отведенное для их взыскания, истекло до 01.01.2017 и если нет судебного решения об их взыскании. Списание происходит в соответствии с приказом ФНС РФ от 14.05.2018 № ММВ-7-8/256@.

Для индивидуальных предпринимателей предусмотрено списание следующих долгов:

- задолженность по налогам ИП, которая образовалась по состоянию на 01.

01.2015;

01.2015; - долги по страховым взносам на 01.01.2017.

Амнистированы будут долги по налогам и страховым взносам, возникшие только в результате предпринимательской деятельности. Долги спишут не все, даже если они подпадают под периоды списания, так как налоговая амнистия для ИП предполагает списание задолженности по НДС, НДФЛ, земельному налогу, по налогам на ЕСХН, ЕНВД, упрощенке, патентной системе и т. д., кроме НДПИ, акцизов и платежей за перемещение товаров за российские границы. Страховые взносы ИП за самого себя не подлежат амнистированию.

Что делать, чтобы воспользоваться амнистией

Списание задолженности происходит автоматически. Писать специальные заявления ни гражданам, ни ИП не нужно. ФНС по месту жительства гражданина или ИП либо по месту нахождения имущества принимает решение о списании задолженности. Поэтому когда спишут долги по налоговой задолженности — зависит от даты, указанной в решении о списании, законодательно срок не установлен.

Законодательство не урегулировало вопрос, надо ли списывать пени, если налог уплачен добровольно, и должна ли ФНС вернуть деньги в случае уплаты долгов, подлежащих амнистированию.

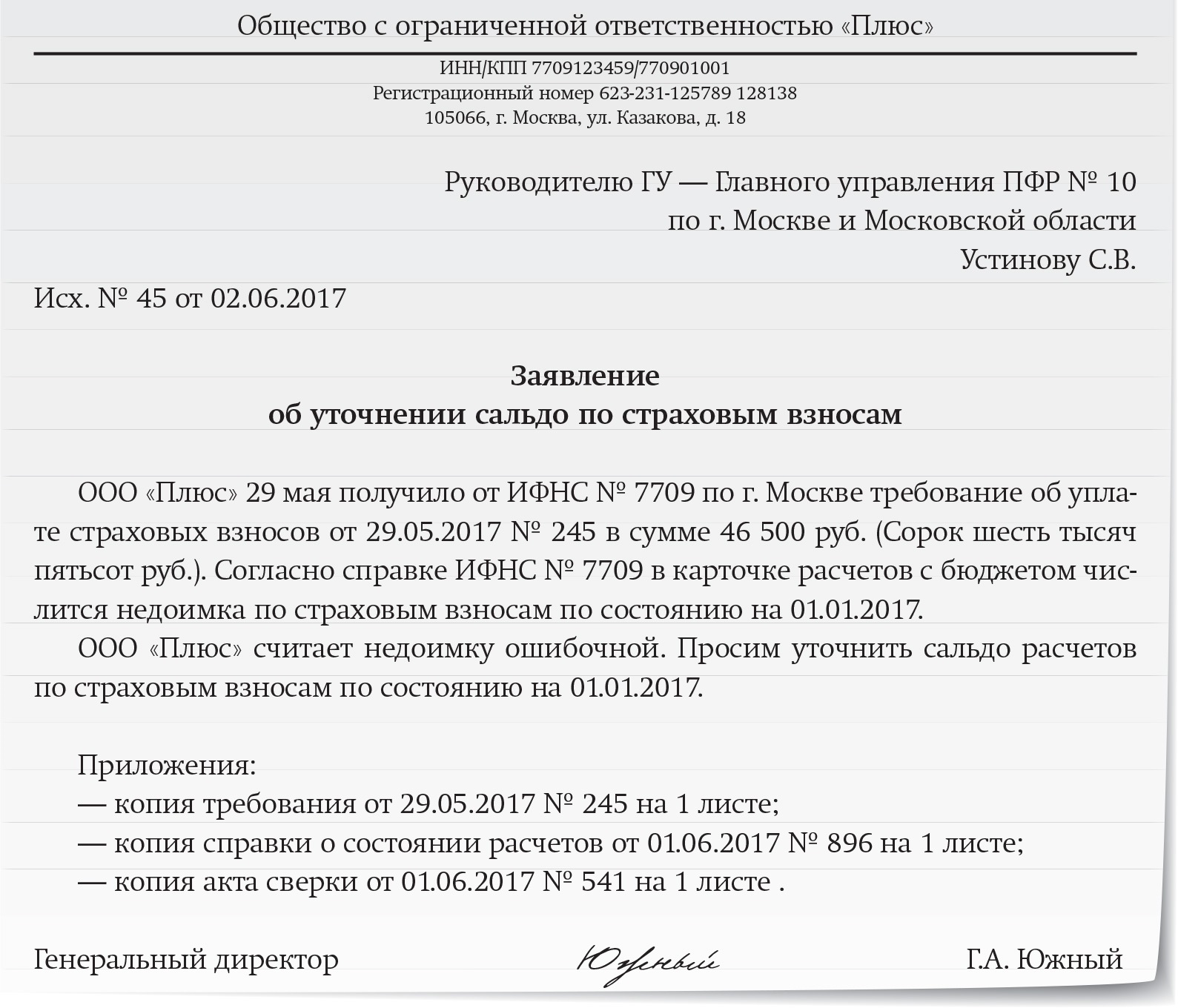

Выяснить, имеются ли у вас долги, подпадающие под амнистию и списаны ли они, можно. Пишется заявление в ФНС о проведении сверки задолженности. В случае выявления несписанных долгов обратитесь в ФНС с заявлением об их списании.

Образец заявления на сверку и списание задолженности

Заявление на сверку подается в налоговый орган по месту жительства гражданина или ИП, в отношении недвижимости — в налоговый орган по месту нахождения недвижимости. Заявление пишется в свободной форме.

Это шаблон заявления на применение налоговой амнистии, можно скачать и использовать:

|

В ИФНС № Адрес: От Адрес: ИНН: Телефон: ЗАЯВЛЕНИЕ На основании акта сверки от __________________ № ___________________ мною выявлена задолженность по (укажите наименование налога и штрафных санкций), подлежащая списанию на основании налоговой амнистии. Прошу произвести списание указанной задолженности в сумме _____________ и направить копию решения о списании по почте. Дата: Подпись: |

Заявления следует вручить в ФНС лично либо направить почтой заказным письмом с описью вложения. После отправки заявлений ФНС ответит об их принятии или отклонении, а когда спишут долги по налоговой амнистии после подачи заявления о списании задолженности, ответить сложно — закон не установил срок для такой процедуры, уточняйте в самой ФНС дату списания.

Об авторе статьи

Челозерцева Александра

Юрист по корпоративным вопросам.

В 2017 году окончила НФИ КемГУ по специальности «юриспруденция». Начала работу помощником арбитражного управляющего (банкротство). Спустя 1,5 года перешла в администрацию бизнес-центра на должность руководителя юр. отдела. Сопровождаю бизнес.

Спустя 1,5 года перешла в администрацию бизнес-центра на должность руководителя юр. отдела. Сопровождаю бизнес.

Налоговая амнистия для ИП и граждан

Государственная дума приняла в третьем, окончательном, чтении ряд поправок в Налоговый кодекс, которые касаются налоговой амнистии для индивидуальных предпринимателей и граждан. В связи с этими поправками налоговики спишут задолженность индивидуальных предпринимателей по налогам, страховым взносам, а также по соответствующим пеням и штрафам. С физических лиц будет списана задолженность по транспортному налогу, налогу на имущество и земельному налогу.

Индивидуальным предпринимателям простят недоимку по налогам, а также соответствующую задолженность по уплате пени и штрафов, образовавшиеся до 1 января 2015 года. Исключение составит недоимка по налогу на добычу полезных ископаемых, акцизам и налогам, подлежащих уплате в связи с перемещением товаров через границу РФ. Помимо этого предпринимателям спишут задолженность по страховым взносам (а также по соответствующим пеням и штрафам) за расчетные периоды, истекшие до 1 января 2017 года. Но такие долги будут прощены только тем ИП, которые не вели деятельность и не сдавали отчетность, вследствие чего взносы им были начислены в максимальном размере.

Помимо этого предпринимателям спишут задолженность по страховым взносам (а также по соответствующим пеням и штрафам) за расчетные периоды, истекшие до 1 января 2017 года. Но такие долги будут прощены только тем ИП, которые не вели деятельность и не сдавали отчетность, вследствие чего взносы им были начислены в максимальном размере.

Что касается физических лиц, то им будут прощены долги (и соответствующие суммы пеней) по транспортному налогу, налогу на имущество и земельному налогу, образовавшиеся по состоянию на 1 января 2015 года. Кроме того, закон освобождает от НДФЛ доходы, полученные физлицами с 1 января 2015 года по 1 декабря 2017 года, налог с которых не был удержан налоговым агентом. Исключение составляют доходы:

– в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

– в виде дивидендов и процентов;

– в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ;

– в натуральной форме, определяемые в соответствии со статьей 211 НК РФ, в том числе подарки, полученные от организаций или ИП;

– в виде выигрышей и призов, полученных в конкурсах, играх и других мероприятиях.

налоговая амнистия — страница 3

Недавно Владимир Путин подписал пакет законов о проведении второго этапа «амнистии капитала» в 2018-2019 годах.

Этому вопросу был посвящен круглый стол, организованном одной из ведущих международных юридических компаний IBFS united. На мероприятии, в частности, выступил эксперт, член Общественного совета при ГУ МВД России по Москве Александр Хаминский.

Он отметил, что при постановке перед большинством российских предпринимателей вопроса о налоговой амнистии, каждый из них выбирает для себя и своих активов один из трёх путей: сдаваться, не сдаваться или же сдаваться частично. Исходя из предыдущей практики, как правило, выбирается вариант не сдаваться никогда и ни за что.

Эксперт указал на проблему, которая просматривается ос стороны российского законодательства. Так, в частности, вносятся дополнения в ст. 76.1 (ч. 3) УПК, которая устанавливает основания для прекращения уголовного преследования. Между тем эта статья не является реабилитирующей. То есть подача специальной декларации означает, что гражданин признаёт свою вину в совершении правонарушений в финансовой, налоговой и иных сферах, и при этом освобождается от ответственности, в т.ч. уголовной. Получая информацию о противоправной деятельности, правоохранительные органы не обязаны ограничивать круг своего внимания обстоятельствами, указанными в декларации. Они вправе проводить проверки для установления деталей той или иной вызвавшей их интерес сделки.

Между тем эта статья не является реабилитирующей. То есть подача специальной декларации означает, что гражданин признаёт свою вину в совершении правонарушений в финансовой, налоговой и иных сферах, и при этом освобождается от ответственности, в т.ч. уголовной. Получая информацию о противоправной деятельности, правоохранительные органы не обязаны ограничивать круг своего внимания обстоятельствами, указанными в декларации. Они вправе проводить проверки для установления деталей той или иной вызвавшей их интерес сделки.

Кроме того, эксперт также озвучил ряд проблем, которые могут возникнуть в иностранных юрисдикциях.

«Уже сегодня многие россияне, в т.ч. анонимные бенефициары, лица с двойным гражданством и т.д., начинают сталкиваться с различными ограничениями в пользовании своими счетами. Финансовые органы могут затребовать документы, подтверждающие те или иные правовые статусы. Банки, выполняя функцию валютного и финансового контроля, просят предоставить подтверждение уплаты налогов с сумм, соразмерных оборотам либо остаткам по счетам. Поверьте, всем им очень несложно выявить несоответствия в информации, заявленной при открытии счетов, реальным обстоятельствам. Также законодательство третьих стран не запрещает ужесточить комплаенс в отношении граждан, имеющих отношение к России», — рассказал Александр Хаминский.

Поверьте, всем им очень несложно выявить несоответствия в информации, заявленной при открытии счетов, реальным обстоятельствам. Также законодательство третьих стран не запрещает ужесточить комплаенс в отношении граждан, имеющих отношение к России», — рассказал Александр Хаминский.

Проведение в России налоговой амнистии никак не связывает руки зарубежным правоохранителям и финансовым органам в тех случаях, если у них есть основания подозревать владельца счёта в нарушении местного законодательства. В т.ч. это касается случаев легализации денежных средств и иных подобных правонарушений. Наглядный пример – это Сулейман Керимов.

Завершая выступление, эксперт дал бизнесменам совет – из трех зол выбрать меньшее.«Меньшим злом я считаю декларирование средств и имущества при условии обязательной оценки потенциальных и уже имеющихся рисков. А самое главное, «страусиная политика» с позицией «голову в песок и сдаваться не пойду», уже ни здесь, ни там не работает», — заявил Хаминский.

Кто может участвовать во второй волне налоговой амнистии в Казахстане

Комитет госдоходов минфина утвердил правила списания пени в рамках дополнительной налоговой амнистии, объявленной в Казахстане. Правилами предусмотрено проведение дополнительной налоговой амнистии для физических лиц по списанию пени, числящейся на лицевом счете налогоплательщика по состоянию на 1 апреля 2020 года, при условии, что недоимка будет уплачена до 31 декабря 2020 года.

Итак, при условии уплаты налогоплательщиком – физическим лицом до 31 декабря 2020 года суммы недоимки, образованной по налогу на имущество, земельному налогу и налогу на транспортные средства за налоговые периоды до 1 января 2020 года, за исключением обязательств по уплате налога на имущество и земельного налога за 2019 год, не признается налоговой задолженностью, не подлежит внесению в бюджет, а также подлежит списанию в порядке, определяемом уполномоченным органом, сумма пени, числящаяся на лицевом счете налогоплательщика по состоянию на 1 апреля 2020 года, а также сумма пени, начисленная на сумму такой недоимки до даты ее уплаты, включая день уплаты. При этом пеня списывается по тому виду налога, по которому уплачена недоимка.

При этом пеня списывается по тому виду налога, по которому уплачена недоимка.

Положения не распространяются на лиц, состоящих на регистрационном учете в качестве индивидуального предпринимателя, и лиц, занимающихся частной практикой, за исключением случаев, когда налоговые обязательства таких лиц не связаны с осуществлением предпринимательской деятельности, деятельности частного нотариуса, частного судебного исполнителя, адвоката или профессионального медиатора. Принятые нормы введены в действие с 1 июля 2020 года и распространяются только на физических лиц.

Отметим, в рамках первой волны амнистии для физических лиц, проходившей на протяжении 2019 года в Казахстане, в ней приняли участие более 670 тысяч граждан. В целом они заплатили 14,6 млрд тенге недоимку, за что государство списало им пени на сумму 2,8 млрд тенге.

По данным минфина, по состоянию на 1 января 2019 года количество физических лиц, имевших налоговую задолженность, составляло порядка 1,4 миллиона человек, у которых числилась недоимка по основному долгу на сумму 13,9 млрд тенге и начисленные пени на 6,3 млрд тенге. В разрезе налогов наибольшая сумма недоимки физических лиц приходилась на налог на транспортные средства – 10,1 млрд тенге, или 73% от общей суммы, по налогу на имущество сумма недоимки составляла 1,6 млрд тенге, или 11,5%, по индивидуальному подоходному налогу – 1,2 млрд тенге, или 8,6%, и по земельному налогу – 617,0 млн тенге, или 4,3%.

В разрезе налогов наибольшая сумма недоимки физических лиц приходилась на налог на транспортные средства – 10,1 млрд тенге, или 73% от общей суммы, по налогу на имущество сумма недоимки составляла 1,6 млрд тенге, или 11,5%, по индивидуальному подоходному налогу – 1,2 млрд тенге, или 8,6%, и по земельному налогу – 617,0 млн тенге, или 4,3%.

Майра Медеубаева

Подпишитесь на наш канал Telegram!

Поделиться публикацией в соцсетях:

3 программы государственной налоговой амнистии

Амнистия — это правительственный акт прощения. Это решение не наказывать человека, компанию или другое лицо за какой-либо проступок. В рамках программы налоговой амнистии штат предоставляет период времени, в течение которого люди могут подавать просроченные налоговые декларации или погашать непогашенные налоговые долги без штрафных санкций. Это отличный способ для государства быстро получить доход, а также помогает налогоплательщикам.

Это отличный способ для государства быстро получить доход, а также помогает налогоплательщикам.

Программы амнистии направлены на решение трех налоговых проблем: просроченные налоговые декларации, причитающиеся налоги и заниженные налоговые обязательства.

Как работает налоговая амнистия

Штат обычно освобождает от штрафов за просроченную подачу налогов, если просроченные налоговые декларации подаются в период действия амнистии. Большинство также отказываются от штрафов за просрочку платежа, а иногда даже отказываются от процентов, если непогашенный остаток выплачивается полностью в течение периода времени, когда предлагается амнистия.

Государства обычно отказываются от штрафов за точность и мошенничество, если налогоплательщик подает исправленную декларацию, чтобы сообщить о своих истинных и правильных налоговых обязательствах.Они также должны уплатить любые дополнительные налоги, причитающиеся в течение периода амнистии.

Налоговая амнистия: пример

В течение многих лет Аризона предлагала несколько программ амнистии. Одна из государственных программ возврата налогов завершилась в 2015 году. Она уменьшила или отменила гражданские штрафы и пени за неуплаченные налоговые обязательства за любой налоговый год, закончившийся до 1 января 2014 года, для лиц, подающих ежегодную декларацию, или до 1 февраля 2015 года, для всех остальных лиц.

Одна из государственных программ возврата налогов завершилась в 2015 году. Она уменьшила или отменила гражданские штрафы и пени за неуплаченные налоговые обязательства за любой налоговый год, закончившийся до 1 января 2014 года, для лиц, подающих ежегодную декларацию, или до 1 февраля 2015 года, для всех остальных лиц.

Налогоплательщики должны были подать заявления об амнистии, уплату просроченных налогов и все первоначальные или исправленные декларации, чтобы соответствовать требованиям.Они не имели права на участие в программе, если когда-либо были объектом уголовного расследования или уголовного процесса. Осуждения за налоговые преступления также дисквалифицируют налогоплательщиков, и они не будут иметь права, если они согласились на урегулирование своей налоговой задолженности перед государством.

В свою очередь, Налоговое управление штата Аризона отменило или уменьшило гражданские штрафы и пени. ADR также согласился отказаться от любых административных, гражданских или уголовных исков. Однако налоговые декларации по-прежнему подлежали аудиту.

Однако налоговые декларации по-прежнему подлежали аудиту.

Любой, кто подал заявление об амнистии, отказался от права на обжалование любых решений, принятых по делу.

Налогоплательщики должны были включить уплату причитающегося налога в свои заявления об амнистии.

Государственные программы амнистии в 2020 и 2021 годах

Сроки амнистии ни в коем случае не являются постоянными или постоянными, и не все штаты их предлагают. Статусы могут меняться ежегодно. Только три штата предлагают активные программы амнистии на 2020 налоговый год:

- Невада откажется от пени и штрафов, если вы уплатите просроченные налоги в любой момент в течение 90-дневного периода, который закончится не позднее 1 мая 2021 года.

- Программа амнистии в Северной Каролине затронула только корпоративных налогоплательщиков. Он проходил с 1 августа 2020 года по 1 декабря 2020 года.

- В штате Вашингтон была предложена программа добровольного раскрытия информации, которая была продлена с 15 июля 2020 года по 30 ноября 2020 года, но это также относилось только к предприятиям.

Незарегистрированные предприятия могут явиться и заплатить ранее причитающиеся налоги в течение этого времени.

Незарегистрированные предприятия могут явиться и заплатить ранее причитающиеся налоги в течение этого времени.

Государства указывают сроки и даты вступления в силу своих программ, а также типы налогов, которые включены в них.

Некоторые программы налоговой амнистии с истекшим сроком действия

Несколько штатов предлагали программы, срок действия которых истек, но они заслуживают упоминания. Тот факт, что они делали это в прошлом, показывает, что они открыты для идеи программ амнистии, и то, какой вид помощи они предоставили, может указывать на то, что они могут предоставить в будущем.

- Программа амнистии Коннектикута охватывала налоги физических и юридических лиц, а также налоги с продаж и использования до 30 ноября 2018 г. Налоги должны были быть уплачены до 31 декабря 2016 г.Штат отказался от штрафов и 50% начисленных процентов.

- Программа амнистии в Техасе завершилась 29 июня 2018 года. Она охватывала налоги и

деклараций, подлежащих оплате до 1 января 2018 года, за некоторыми исключениями, такими как декларации

, которые находились под контролем, и некоторые налоги на бизнес.

- Программа амнистии Теннесси пощадила только предприятия. Не существовало единой универсальной даты отсечения

года. Компании, которые участвовали в программе упорядоченного налогообложения продаж

(SST), имели право на амнистию на следующие 12 месяцев после регистрации.Те, кто выполнил это требование, имели право на отказ от уплаты всех налогов в размере

, а также пени и пени. - Иллинойс предложил программу амнистии для налогов, подлежащих уплате с 30 июня 2011 г. по 1 июля 2018 г. Проценты и штрафы были уменьшены, если налоги уплачивались с 1 октября по 15 ноября 2019 г.

- Нью-Джерси простила пеню и пени по налогам с 1 ноября 2018 г. по 15 января 2019 г. Срок действия программы «Новый старт»

- Нью-Мексико истек 31 декабря 2018 г.Он отказался от штрафов и процентов.

Этот список ни в коем случае не исчерпывающий. Посетите веб-сайт налогового управления вашего штата, чтобы узнать, что он мог предлагать в прошлом, и есть ли планы на будущее.

Альтернатива государственной налоговой амнистии

Многие штаты предлагают налогоплательщикам еще один вариант оплаты просроченных налоговых счетов и освобождения от штрафов и, надеюсь, процентов. Эти «соглашения о добровольном раскрытии информации» (VSA), такие как программа, предложенная этим штатом Вашингтон в 2020 году, в основном касаются налогов с продаж и использования и корпоративного подоходного налога.

Целью VDA является поощрение налогоплательщиков, которые могут иметь потенциальную ответственность, добровольно выступить и заплатить причитающийся налог. В рамках такой программы вы можете заявить об уплате налогов и процентов, если налоговый департамент вашего штата не связался с вами по поводу вашей налоговой задолженности. Вы должны согласиться своевременно платить налоги в будущем, и вы избежите любых карательных мер, которые могли быть наложены налоговым органом.

В каждом штате есть свои законы и правила, но большинство из них ограничивают период «ретроспективного анализа» тремя-пятью годами. Это ограничивает штрафы и пени.

Это ограничивает штрафы и пени.

Федеральная налоговая амнистия

IRS не предлагает налоговую амнистию, за исключением случаев, когда у вас есть нераскрытые оффшорные счета. Тем не менее, он предоставляет компромиссный вариант и соглашения о рассрочке, что упрощает налогоплательщикам выплату налогов и избежание налоговых залогов.

Федеральное правительство отодвинуло дату уплаты налогов с 15 апреля 2020 года до 15 июля 2020 года в рамках инициативы IRS «Люди прежде всего». Пени и пени по причитающимся налогам за этот период не начислялись.Срок сдачи в 2021 году также был продлен с 15 апреля по 17 мая 2021 года в связи с продолжающейся пандемией коронавируса. За это время не начислялись проценты или штрафы.

Эти инициативы помогают нуждающимся налогоплательщикам избежать штрафов за неуплату и делают рассрочку доступными для большего числа людей.

ПРИМЕЧАНИЕ: The Balance не предоставляет налоговых советов, и налоговое законодательство периодически меняется. Вы всегда должны проконсультироваться с налоговым специалистом для получения самой последней информации.Информация, содержащаяся в этой статье, не предназначена для использования в качестве налоговой консультации и не заменяет налоговую консультацию.

Вы всегда должны проконсультироваться с налоговым специалистом для получения самой последней информации.Информация, содержащаяся в этой статье, не предназначена для использования в качестве налоговой консультации и не заменяет налоговую консультацию.

Налоговая амнистия — Советы по налогообложению малого бизнеса — Советы предпринимателям — Ресурсы для предпринимателей — Gaebler Ventures

Советы по налогообложению малого бизнеса

Налоговая амнистия — прекрасная возможность для неплательщиков. Это ваш шанс заявить о себе и заплатить налоги, которые вы должны, но все же получить небольшой перерыв от сборщика налогов.

Единственные верные вещи в жизни — это смерть и налоги, верно?

Вы сами по себе со смертью, но когда дело доходит до налогов, IRS может быть готов сократить вам перерыв.Это называется налоговой амнистией, и это может быть удобным вариантом, если ваш бизнес не выполняет свои налоговые обязательства.

Теоретически цель программ налоговых льгот — предоставить средство правовой защиты физическим и юридическим лицам, которые «забывают» подавать свои налоговые декларации или «случайно» завышают расходы и вычеты. На практике это ваша возможность признаться, прежде чем IRS выследит вас. Средства, которые IRS и государственные налоговые департаменты используют для налоговых льгот, обычно являются либо программами добровольного раскрытия информации, либо программами налоговой амнистии.Хотя они кажутся похожими, у каждой из этих программ есть свои особенности и последствия.

На практике это ваша возможность признаться, прежде чем IRS выследит вас. Средства, которые IRS и государственные налоговые департаменты используют для налоговых льгот, обычно являются либо программами добровольного раскрытия информации, либо программами налоговой амнистии.Хотя они кажутся похожими, у каждой из этих программ есть свои особенности и последствия.

Программы добровольного раскрытия информации

Программы добровольного раскрытия информации побуждают людей подавать налоговые декларации о просроченных платежах и уплачивать оставшиеся налоговые остатки.

Эти программы, как правило, носят бессрочный характер, что означает, что обычно нет определенного срока, по истечении которого вам просто не повезло. Однако для того, чтобы иметь право на участие в программе добровольного раскрытия информации, вы, , должны инициировать действие.

Другими словами, если IRS или налоговый департамент штата отправят вам уведомление о том, что у вас могут быть неуплаченные налоги или просроченная отчетность, уже слишком поздно — вы лишены права пользоваться программой добровольного раскрытия информации.

Но если вы соответствуете требованиям, налоговый отдел обычно готов отказаться от определенных штрафов и дальнейшего судебного преследования.

Налоговая амнистия

Программы налоговой амнистии аналогичны программе добровольного раскрытия информации. Как следует из названия, они предоставляют амнистию, но только на определенный период времени.

Цель программы налоговой амнистии состоит в том, чтобы государство собирало как можно больше налогов в течение очень короткого периода времени. Соблюдайте условия программы амнистии, и вы получите вознаграждение в виде снятых штрафов.

Однако, если в период амнистии вы не оправитесь, государство не проявит ни снисходительности, ни сочувствия к вашему положению. Лучший способ узнать, какие программы амнистии в настоящее время доступны в вашем штате, — это напрямую связаться с налоговым департаментом штата и ответить соответствующим образом.

Добровольное соответствие

Несмотря на то, что добровольное раскрытие информации и налоговая амнистия являются наиболее распространенными программами налоговых льгот, время от времени IRS или налоговые департаменты штата будут предлагать так называемую программу добровольного соблюдения.

Программы добровольного соблюдения требований объединяют элементы двух других программ, чтобы обеспечить узко-определенную рыболовную экспедицию для налоговых органов, которые не могут выявить конкретных налогоплательщиков, нарушающих правила. Например, налоговый департамент штата может предложить программу добровольного соблюдения нормативных требований для лиц, уклонившихся от уплаты налогов с помощью метода, который невозможно обнаружить с помощью типичных процедур мониторинга.

Как и у программ амнистии, у этих программ обычно есть твердые сроки, поэтому в ваших интересах участвовать в доступных программах, пока вы еще можете.

Поделиться статьей

Дополнительные ресурсы для предпринимателей

Программа налоговой амнистии Невады

Программа налоговой амнистии 2020

Для получения дополнительной информации посетите нашу страницу часто задаваемых вопросов.

Приветствую вас, налогоплательщики Невады:

Проведена 31-я специальная сессия Законодательного собрания Невады. Законопроект Сената № 3, который предусматривает программу единовременной налоговой амнистии для предприятий.

или физические лица, ведущие бизнес в Неваде, у которых могут быть действующие налоговые

обязанность.

Законопроект Сената № 3, который предусматривает программу единовременной налоговой амнистии для предприятий.

или физические лица, ведущие бизнес в Неваде, у которых могут быть действующие налоговые

обязанность.

Программа амнистии позволяет отказаться от пени и пени при условии, что непогашенная налоговая задолженность соответствует следующим критериям:

Налог подлежал уплате не позднее 30.06.2020, включая ежемесячные налоговые декларации до 31 мая 2020 г. или ранее, и ежеквартальные налоговые декларации до 30 апреля 2020 г. или ранее.

Сумма просроченного налога уплачена полностью за Период. Если у налогоплательщика несколько просроченный возврат, но может оплатить только один или несколько периодов, штраф и проценты могут быть отменены за каждый период при условии полной уплаты налога а также;

Неуплаченный налог уплачивается в течение предстоящих срок амнистии.Подробности см. Ниже.

В программу амнистии включены следующие виды налогов:

следующие: налог с продаж и использования, модифицированный бизнес-налог, налог на сигареты, прочие табачные изделия. Налог на продукты, Налог на спиртные напитки, Акцизный налог на отделения банка, Налог на страховые взносы, Шины

Налог, налог на развлекательные мероприятия (неигровые), краткосрочный арендодатель (легковой автомобиль),

и сборы за выставочные объекты, налог на торговлю, налог на транспортное соединение,

Оптовый акцизный налог на марихуану, розничный акцизный налог на марихуану, налог на имущество, который

оцениваются централизованно, а чистая выручка от налога на полезные ископаемые.

Налог на продукты, Налог на спиртные напитки, Акцизный налог на отделения банка, Налог на страховые взносы, Шины

Налог, налог на развлекательные мероприятия (неигровые), краткосрочный арендодатель (легковой автомобиль),

и сборы за выставочные объекты, налог на торговлю, налог на транспортное соединение,

Оптовый акцизный налог на марихуану, розничный акцизный налог на марихуану, налог на имущество, который

оцениваются централизованно, а чистая выручка от налога на полезные ископаемые.

Налоги, не включенные в программу амнистии, включают: Налог; Налог на передачу недвижимого имущества и имущество, оцениваемое на месте.

Программа амнистии не распространяется на предприятия или лица, имеющие:

Заключен компромисс или мировое соглашение соглашение с Департаментом налогообложения или Налоговой комиссией Невады относительно неуплаченный налог или начисление.

В настоящее время проходят аудит и не получали

окончательное определение дефицита до последнего дня периода амнистии.

Компания или физическое лицо, уплачивающее задолженность по налогу в течение программа амнистии может быть выбрана для проверки таким же образом, как и лицо кто не платит налоги в период действия программы амнистии.

Когда можно воспользоваться налоговой амнистией? Департамент Отдел информационных технологий находится в процессе программирования своей системы для предоставить налогоплательщикам возможность платить налог с помощью карт Visa, Mastercard, Discover Карточные и дебетовые карты. Департамент взволнован чтобы предложить налогоплательщикам это дополнительное удобство и объявить период амнистии как только процесс будет завершен.

Почаще проверяйте обновления или убедитесь, что у учетной записи есть действующий адрес электронной почты, поэтому вы можете получать обновления, а также другие важная информация. Если вы этого не сделаете в настоящее время у вас есть онлайн-аккаунт, посетите www.nevadatax.nv.gov и зарегистрируйтесь Cегодня.

Если у Вас возникнут дополнительные вопросы, обращайтесь в службу Call

Центр по телефону (866) 962-3707, и представитель будет рад вам помочь.

Для получения дополнительной информации см. Нашу страницу часто задаваемых вопросов.

NJ Отдел налогообложения — аудит

Если вы хотите подписать Соглашение о добровольном раскрытии информации (VDA), вы должны предоставить:

- 2. Письменное предложение, включающее:

- Дата начала налогооблагаемой коммерческой деятельности в Нью-Джерси;

- Описание деятельности, превышающей П.Л. 86-272 за задействованные годы;

- Налоги, подлежащие подаче и уплате. Вы также должны указать, были ли собраны, но еще не переведены налоги трастовых фондов;

- Заявление о том, что в настоящее время в отношении вас не ведется проверка или уголовное расследование по каким-либо налоговым обязательствам;

- Справка о регистрации / авторизации вашей компании в Нью-Джерси в отношении применимых налогов;

- Какую федеральную налоговую декларацию подает ваша компания;

- Дата окончания года вашего отчетного периода;

- Контактная информация для вас или вашего представителя, включая адрес электронной почты.

- Налоги, подлежащие уплате;

- Дата вступления в силу налогового права;

- Когда необходимо подавать декларации; и

- Ваше требование к заполнению форм налоговой регистрации и анкеты Nexus.

- Мы откажемся от всех штрафов, связанных с налоговыми декларациями и периодами, указанными в соглашении.Однако за неиспользование Программы налоговой амнистии, которая завершилась 15 января 2019 года, будет наложен штраф в размере 5%. Штраф, который не подлежит уменьшению, будет налагаться во всех случаях на годы, подпадающие под действие амнистии. Кроме того, мы наложим штраф в размере 5% (не подлежащий уменьшению) на любые налоги трастового фонда, которые были собраны, но не переведены.

- Мы начисляем установленную законом процентную ставку за налоговые декларации и периоды, указанные в соглашении.По закону мы не можем снизить процентные ставки.

Мы рассмотрим каждый запрос и присвоим ему идентификационный номер. Мы свяжемся с вами по поводу вашей заявки.

В заключенном договоре будет четко указано:

Пени и проценты

Штраф:

Процент:

Мы можем расторгнуть заключенное Соглашение о добровольном раскрытии информации, если у вас есть какие-либо нераскрытые существующие проблемы с соблюдением или несоблюдение каких-либо условий соглашения. Мы можем предложить аналогичные стимулы, если вы не соответствуете формальным требованиям VDA, но добровольно выйдете для решения налоговые вопросы и приведение вашей компании в соответствие.

Если вы хотите продолжить процесс VDA (или если у вас есть какие-либо вопросы относительно Программы), свяжитесь с Эллой Диллон по телефону 609-322-6222 или по почте:

Налоговое управление штата Нью-Джерси

Офисно-ревизионный отдел

П.О. Box 269

Трентон, Нью-Джерси 08695-0269

Если вы ведете бизнес в нескольких штатах, Налоговая комиссия нескольких штатов также имеет Программу добровольного раскрытия информации (через ее Национальную программу Nexus). С комиссией можно связаться по телефону:

С комиссией можно связаться по телефону:

Национальная программа Nexus

Межгосударственная налоговая комиссия

444 N Capitol Street NW STE 425

Вашингтон, округ Колумбия 20001

Телефон 202-695-8140

Рефералы из MTC также должны соответствовать общим правилам Подразделения, изложенным выше.

Казначейство

Штат Нью-Джерси запускает программу налоговой амнистииПрограмма налоговой амнистии действует до 15 января 2019 г.

TRENTON — Налоговое управление штата Нью-Джерси объявило об официальном запуске программы налоговой амнистии 2018 года, чтобы предоставить физическим и юридическим лицам возможность возвращать налоги или подавать прошлые декларации без штрафных санкций и сниженных процентов.

Программа налоговой амнистии в Нью-Джерси действует с 15 ноября 2018 г. по 15 января 2019 г.

Закон о налоговой амнистии, подписанный в июле 2018 года, распространяется на невыполненные налоговые декларации или платежи, которые должны быть произведены 1 февраля 2009 года или позднее, но до 1 сентября 2017 года. Преимущества налоговой амнистии включают отмену штрафов, таких как несвоевременная подача и несвоевременная платежа и половина процентов к уплате по состоянию на 1 ноября 2018 г.

Преимущества налоговой амнистии включают отмену штрафов, таких как несвоевременная подача и несвоевременная платежа и половина процентов к уплате по состоянию на 1 ноября 2018 г.

«Мы рады предложить налогоплательщикам шанс добиться соблюдения требований и начать новую жизнь в рамках программы налоговой амнистии Нью-Джерси», — сказал Джон Фикара, исполняющий обязанности директора налогового отдела.«Поскольку налоговая амнистия предлагается на ограниченный срок, мы призываем налогоплательщиков воспользоваться этой программой до крайнего срока 15 января, иначе рискуем понести более серьезные штрафы».

Налогоплательщики, которые не воспользуются амнистией до 15 января, понесут пятипроцентный штраф, который не может быть отменен или уменьшен. Это в дополнение ко всем другим штрафам, пени и другим расходам, разрешенным законом.

Налоговое управление недавно отправило письмо всем налогоплательщикам, которые, как известно, имеют подлежащие амнистии неполные и / или просроченные счета. Кроме того, была проведена обширная информационная программа, чтобы охватить как можно больше налогоплательщиков.

Кроме того, была проведена обширная информационная программа, чтобы охватить как можно больше налогоплательщиков.

Для получения дополнительной информации налогоплательщики штата Нью-Джерси или их представители могут связаться с представителями налоговой службы по телефону 1-800-781-8407 с понедельника по четверг с 8:00 до 18:00. и пятница с 8.00 до 17.00. или посетите TaxAmnesty.nj.gov.

###

| Мэриленд

Массачусетс

Миссури

Нью-Гэмпшир:

Оклахома

|

штатов предлагают налоговую амнистию для электронной коммерции, прежде чем они бросят молот

Владельцы интернет-магазинов сталкиваются с огромными налоговыми счетами, но некоторым было дано короткое время, чтобы выбраться из-под них.

Развивайте свой бизнес, Не ваш почтовый ящик

Будьте в курсе и подпишитесь на нашу ежедневную рассылку новостей прямо сейчас!

Читать 3 мин

Мнения, высказанные предпринимателем. участника являются их собственными.

В значительной степени неиспользованные поступления от налога с продаж от транзакций электронной торговли становятся центром финансирования налоговых комиссаров штатов, поскольку правительства многих штатов борются с растущими расходами на здравоохранение, инфраструктуру и операционные расходы в сочетании с фиксированными или сокращающимися федеральными фондами и застойным притоком подоходного налога штатов.

Поскольку Национальная конференция законодательных собраний штатов оценила, что в 2015 году не было собрано 26 миллиардов долларов онлайн-налогов с продаж, все налоговые органы штата приложили все усилия, чтобы получить эти деньги. Многие выделяют персонал и технологии для взыскания задолженности по налогу с продаж уже за четыре года. Если вы владеете витриной интернет-магазина, но не оплачивали транзакционные издержки со стороны своих клиентов, в конечном итоге вы должны будете заплатить. Однако почти половина штатов взяли временный перерыв в этой налоговой деятельности — на данный момент.

Многие выделяют персонал и технологии для взыскания задолженности по налогу с продаж уже за четыре года. Если вы владеете витриной интернет-магазина, но не оплачивали транзакционные издержки со стороны своих клиентов, в конечном итоге вы должны будете заплатить. Однако почти половина штатов взяли временный перерыв в этой налоговой деятельности — на данный момент.

С августа квазигосударственная коалиция налоговых агентств 24 штатов ввела временную программу налоговой амнистии для предприятий электронной коммерции.

Связано: ваш бизнес электронной коммерции может быть должен тонну налогов, о которых вы не знаете

«Как правило, владельцы интернет-магазинов несут ответственность за уплату общей суммы налогов, штрафов и процентов, начисленных за весь период ретроспективного анализа. «, — сказал Нед Ленхарт, главный специалист по информационным технологиям Ampersand Accounting, ведущей консалтинговой фирмы, которая специализируется на управлении налогами с продаж и соблюдении требований для розничных продавцов электронной коммерции. «В зависимости от размера отдельного магазина электронной коммерции счет по налогу с продаж может составлять десятки или сотни тысяч долларов. Такой размер обязательства может привести к банкротству».

«В зависимости от размера отдельного магазина электронной коммерции счет по налогу с продаж может составлять десятки или сотни тысяч долларов. Такой размер обязательства может привести к банкротству».

Ленхарт говорит, что государства, участвующие в этой программе амнистии, согласились «… полностью списать все налоговые платежи, проценты и штрафы …», но только через заявления о добровольном раскрытии информации, поданные до 17 октября 2017 года.

«Что делает Уникальность этой программы амнистии заключается в том, что государства-члены Межгосударственной налоговой комиссии не только согласились простить оценку налоговых обязательств за отчетный период, но и простят расчетный подоходный налог, связанный с этими онлайн-продажами за тот же период.Это уникальная возможность для владельцев бизнеса в сфере электронной коммерции, но время идет, чтобы воспользоваться ею «, — сказал Ленхарт.

Однако Ленхарт подчеркнул, что предприниматели в сфере электронной коммерции не должны действовать в одиночку.

01.2015;

01.2015;

Незарегистрированные предприятия могут явиться и заплатить ранее причитающиеся налоги в течение этого времени.

Незарегистрированные предприятия могут явиться и заплатить ранее причитающиеся налоги в течение этого времени.

по 30 октября 2015 г.

по 30 октября 2015 г. по 15 февраля 2016 г.

по 15 февраля 2016 г.