что это, сколько длится, суть, сроки и результаты

https://ria.ru/20220101/proverka-1766345466.html

Камеральная налоговая проверка: основные правила и виды нарушений

Камеральная проверка налогов: что это, сколько длится, суть, сроки и результаты

Камеральная налоговая проверка: основные правила и виды нарушений

Каждая организация или индивидуальный предприниматель сталкиваются с камеральной налоговой проверкой. Процесс ее проведения начинается с момента сдачи… РИА Новости, 01.01.2022

2022-01-01T08:32

2022-01-01T08:32

2022-01-01T08:32

экономика

федеральная налоговая служба (фнс россии)

федеральная служба государственной регистрации, кадастра и картографии (росреестр)

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/0c/1f/1766332587_0:124:3002:1813_1920x0_80_0_0_53ba2230d11b7d54e3d4461b2fb3011d.jpg

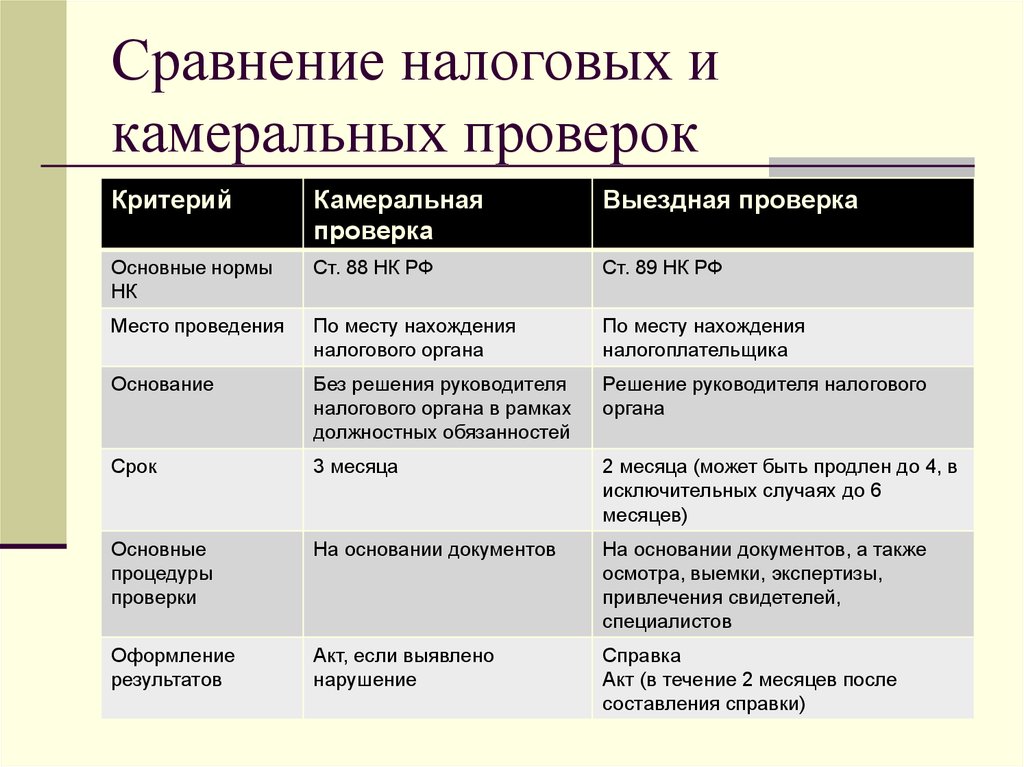

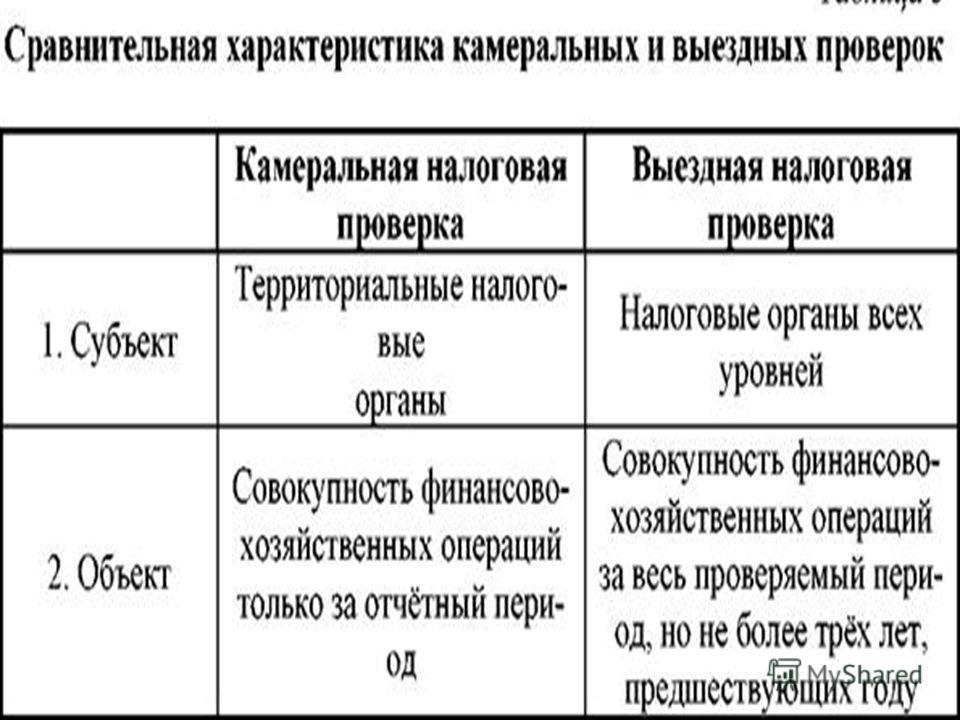

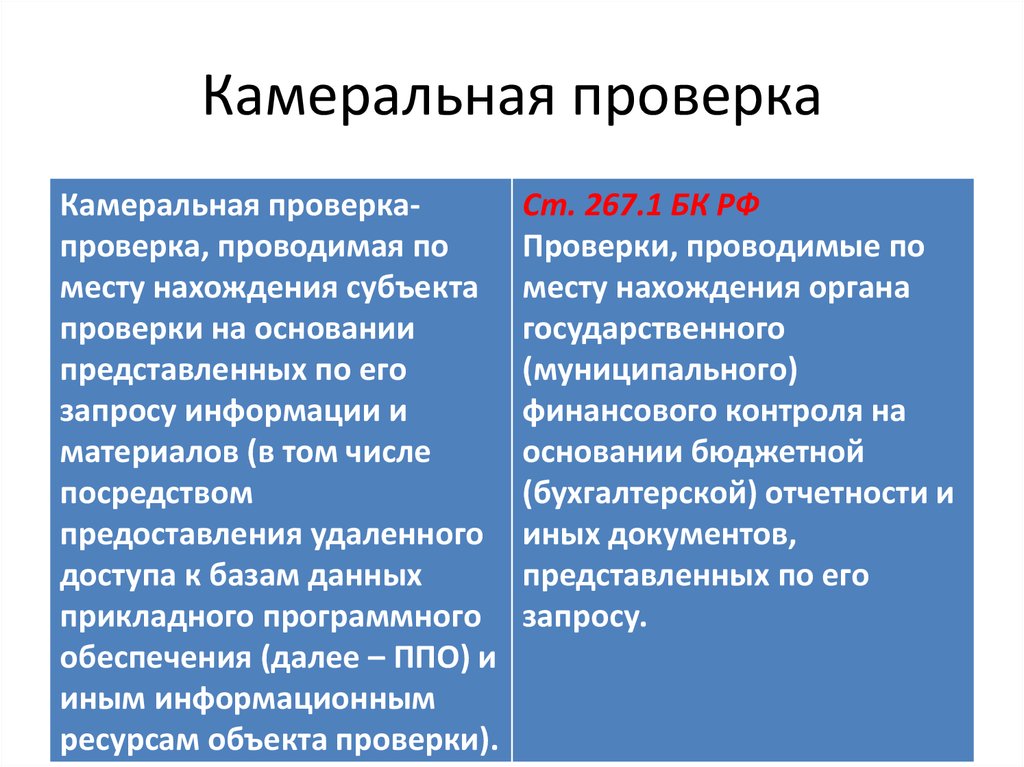

МОСКВА, 1 янв — РИА Новости. Каждая организация или индивидуальный предприниматель сталкиваются с камеральной налоговой проверкой. Процесс ее проведения начинается с момента сдачи налогоплательщиком декларации (3-НДФЛ и других) в Федеральную налоговую службу. Какие правонарушения могут стать причиной составления акта налоговым инспектором и можно ли продлить срок проверки, – в материале РИА Новости.Камеральная проверкаКамеральная проверка – это контрольное мероприятие по проверке соблюдения законодательства на основе налоговой декларации и других документов, переданных в ФНС.Иными словами, камеральная проверка – это изучение налоговой отчетности организации, ИП или физического лица. Она начинается с момента, когда компания, предприниматель или физлицо предоставили в фискальное ведомство декларацию.В отличие от выездной, в рамках камеральной проверки инспекторам нет необходимости посещать налогоплательщика. Мероприятие проводится по месту нахождения налогового органа, а уведомление о предстоящей акции не направляется.

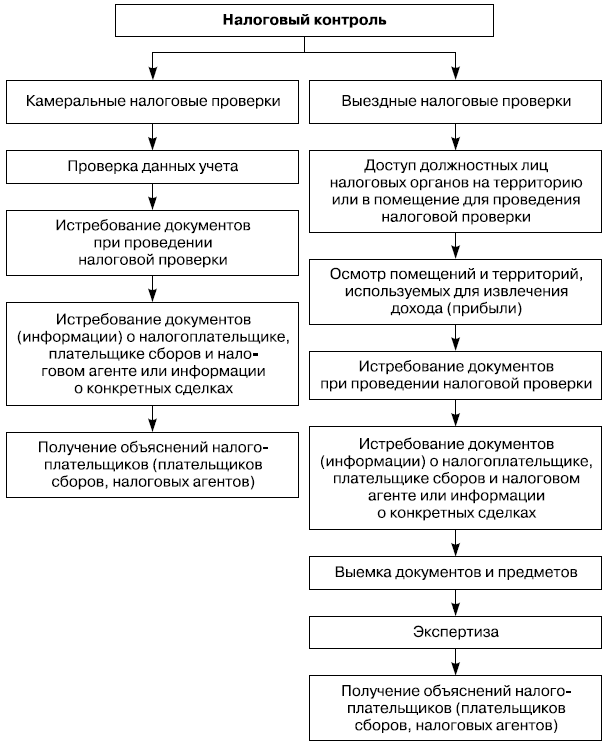

Каждая организация или индивидуальный предприниматель сталкиваются с камеральной налоговой проверкой. Процесс ее проведения начинается с момента сдачи налогоплательщиком декларации (3-НДФЛ и других) в Федеральную налоговую службу. Какие правонарушения могут стать причиной составления акта налоговым инспектором и можно ли продлить срок проверки, – в материале РИА Новости.Камеральная проверкаКамеральная проверка – это контрольное мероприятие по проверке соблюдения законодательства на основе налоговой декларации и других документов, переданных в ФНС.Иными словами, камеральная проверка – это изучение налоговой отчетности организации, ИП или физического лица. Она начинается с момента, когда компания, предприниматель или физлицо предоставили в фискальное ведомство декларацию.В отличие от выездной, в рамках камеральной проверки инспекторам нет необходимости посещать налогоплательщика. Мероприятие проводится по месту нахождения налогового органа, а уведомление о предстоящей акции не направляется. В первую очередь специалисты изучают соблюдение сроков сдачи отчетности. В случае их нарушения налогоплательщику грозит штраф согласно статье 119 НК РФ. Далее проверяется соблюдение правил, прописанных в порядке заполнения расчета. Затем эксперты смотрят документы на предмет выполнения контрольных соотношений.В рамках камеральной проверки информация из декларации соотносится с прочими данными, которые имеются в распоряжении ИФНС (например, с декларациями налогоплательщика за предыдущие годы). Также информация из расчетов или декларации сопоставляется со сведениями из информационных источников, к которым налоговые органы имеют доступ. К ним относят ЕГРН, ЕГРИП, банковские счета, данные о лицензиях.ЦельГлавная цель налоговой камеральной проверки – определить правильность заполнения декларации или расчета. Она позволяет понять, верно ли посчитана сумма налога. Также в ходе мероприятия сверяются данные предыдущих и текущих расчетов для установки факта переплаты или недоимки.В рамках камеральной проверки контролеры могут проводить работу по другим направлениям налогового контроля.

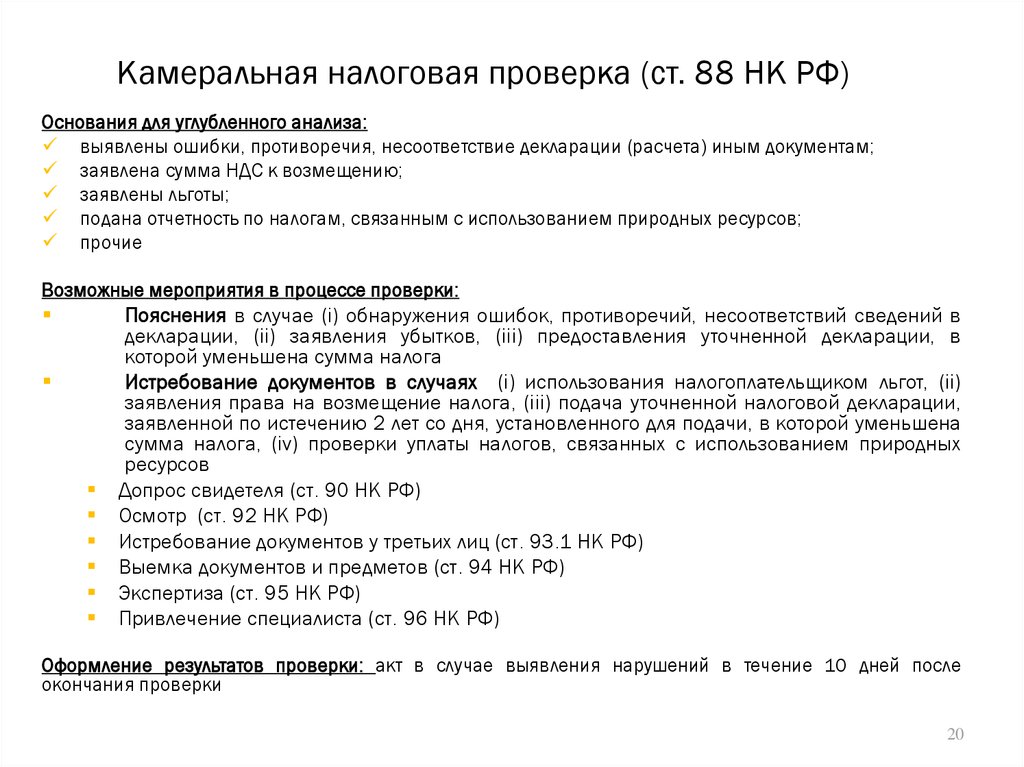

В первую очередь специалисты изучают соблюдение сроков сдачи отчетности. В случае их нарушения налогоплательщику грозит штраф согласно статье 119 НК РФ. Далее проверяется соблюдение правил, прописанных в порядке заполнения расчета. Затем эксперты смотрят документы на предмет выполнения контрольных соотношений.В рамках камеральной проверки информация из декларации соотносится с прочими данными, которые имеются в распоряжении ИФНС (например, с декларациями налогоплательщика за предыдущие годы). Также информация из расчетов или декларации сопоставляется со сведениями из информационных источников, к которым налоговые органы имеют доступ. К ним относят ЕГРН, ЕГРИП, банковские счета, данные о лицензиях.ЦельГлавная цель налоговой камеральной проверки – определить правильность заполнения декларации или расчета. Она позволяет понять, верно ли посчитана сумма налога. Также в ходе мероприятия сверяются данные предыдущих и текущих расчетов для установки факта переплаты или недоимки.В рамках камеральной проверки контролеры могут проводить работу по другим направлениям налогового контроля. Например, согласно статье 88 НК РФ разрешено требовать у налогоплательщика дополнительные документы, которые могут подтвердить данные в декларации.Кроме того, в ходе камеральной проверки ИФНС может запросить документы и информацию у третьих лиц (статья 91.3 НК РФ). Например, у контрагентов, которыми налогоплательщик заключал договоры.Во время камеральной проверки от руководителя компании или индивидуального предпринимателя могут потребовать пояснения. Также контролеры имеют право осмотреть помещение, территорию или провести допрос третьих лиц (например, работников проверяемой организации).Кто проводитКамеральную проверку проводят налоговые инспекторы соответствующей службы, где на учете стоит налогоплательщик: физлицо, компания или ИП.В налоговых органах созданы специальные отделы камеральных проверок, куда поступает информация о расчетах.ВидыКамеральная налоговая проверка бывает двух видов: общая и углубленная.При общей полученная от налогоплательщика информация автоматически загружается в ведомственную программу АИС «Налог-3», которая проводит анализ данных.

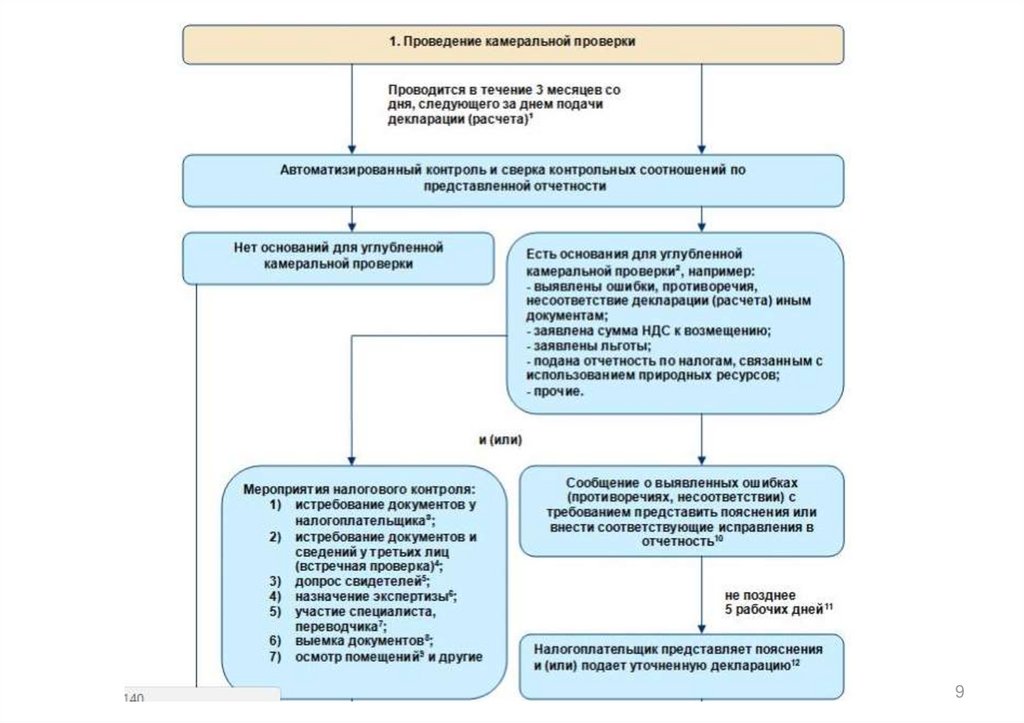

Например, согласно статье 88 НК РФ разрешено требовать у налогоплательщика дополнительные документы, которые могут подтвердить данные в декларации.Кроме того, в ходе камеральной проверки ИФНС может запросить документы и информацию у третьих лиц (статья 91.3 НК РФ). Например, у контрагентов, которыми налогоплательщик заключал договоры.Во время камеральной проверки от руководителя компании или индивидуального предпринимателя могут потребовать пояснения. Также контролеры имеют право осмотреть помещение, территорию или провести допрос третьих лиц (например, работников проверяемой организации).Кто проводитКамеральную проверку проводят налоговые инспекторы соответствующей службы, где на учете стоит налогоплательщик: физлицо, компания или ИП.В налоговых органах созданы специальные отделы камеральных проверок, куда поступает информация о расчетах.ВидыКамеральная налоговая проверка бывает двух видов: общая и углубленная.При общей полученная от налогоплательщика информация автоматически загружается в ведомственную программу АИС «Налог-3», которая проводит анализ данных. Если отчет представлен на бумажном носителе, инспектор вручную вводит информацию в информационную систему.К функциям АИС относятся:Если в предоставленном отчете не были обнаружены неувязки между показателями, камеральная проверка на этом этапе завершается.Глубинная проверка проводится в случае, когда в отчете были найдены ошибки. Например, налогоплательщик указал одну сумму налога, а ведомственная программа АИС показала другую. В такой ситуации представитель налогового органа может:В ходе углубленной камеральной проверки налоговый инспектор запрашивает информацию о налогоплательщике в государственных органах. Например, в Росреестре можно уточнить, имеется ли недвижимость в собственности организации или нет.После получения необходимых сведений налоговый инспектор анализирует их и решает, было ли нарушено налоговое законодательство.Если в ходе углубленной камеральной проверки были устранены все ошибки и недочеты, проверка заканчивается.СрокиКамеральная проверка проводится в течение трех месяцев, начиная со дня представления отчетности в ИФНС.

Если отчет представлен на бумажном носителе, инспектор вручную вводит информацию в информационную систему.К функциям АИС относятся:Если в предоставленном отчете не были обнаружены неувязки между показателями, камеральная проверка на этом этапе завершается.Глубинная проверка проводится в случае, когда в отчете были найдены ошибки. Например, налогоплательщик указал одну сумму налога, а ведомственная программа АИС показала другую. В такой ситуации представитель налогового органа может:В ходе углубленной камеральной проверки налоговый инспектор запрашивает информацию о налогоплательщике в государственных органах. Например, в Росреестре можно уточнить, имеется ли недвижимость в собственности организации или нет.После получения необходимых сведений налоговый инспектор анализирует их и решает, было ли нарушено налоговое законодательство.Если в ходе углубленной камеральной проверки были устранены все ошибки и недочеты, проверка заканчивается.СрокиКамеральная проверка проводится в течение трех месяцев, начиная со дня представления отчетности в ИФНС. Согласно п. 2 статьи 88 НК РФ декларацию по НДС «по умолчанию» необходимо проверять в течение двух месяцев. Но если специалист обнаружит признаки нарушения налогового законодательства, срок проверки может быть продлен до трех месяцев. В остальных случаях это невозможно.День окончания проверки наступает в соответствующее число спустя три (два) месяца. Если он выпадает на выходной или праздник, дата завершения переносится на ближайший рабочий день. Если в месяце нет соответствующего числа, то проверка должна закончиться в последний день этого месяца. Например, если она началась 31 января, то закончится 30 апреля.По истечении срока камеральной проверки налоговые инспекторы не могут проводить внешние мероприятия (например, допросы сотрудников или осмотр помещения). Зато решение внутренних вопросов в рамках камеральной проверки может продолжаться.ПравилаПравила проведения камеральной проверки закреплены Налоговым кодексом. Основные из них:Результаты камеральной проверкиРезультат камеральной проверки зависит от того, были ли обнаружены нарушения.

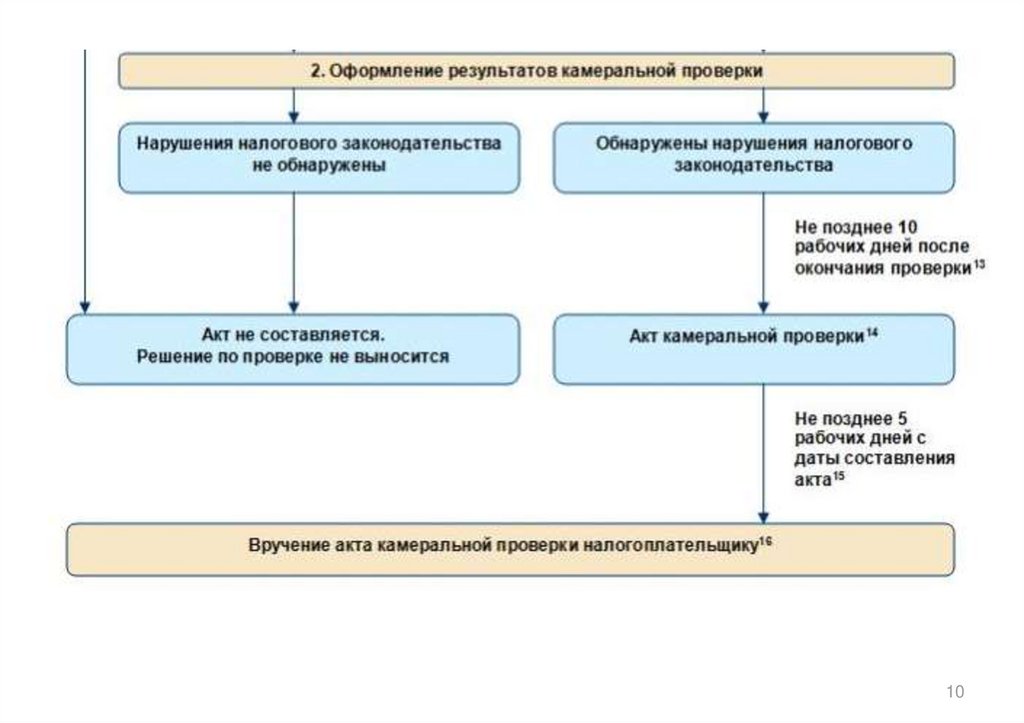

Согласно п. 2 статьи 88 НК РФ декларацию по НДС «по умолчанию» необходимо проверять в течение двух месяцев. Но если специалист обнаружит признаки нарушения налогового законодательства, срок проверки может быть продлен до трех месяцев. В остальных случаях это невозможно.День окончания проверки наступает в соответствующее число спустя три (два) месяца. Если он выпадает на выходной или праздник, дата завершения переносится на ближайший рабочий день. Если в месяце нет соответствующего числа, то проверка должна закончиться в последний день этого месяца. Например, если она началась 31 января, то закончится 30 апреля.По истечении срока камеральной проверки налоговые инспекторы не могут проводить внешние мероприятия (например, допросы сотрудников или осмотр помещения). Зато решение внутренних вопросов в рамках камеральной проверки может продолжаться.ПравилаПравила проведения камеральной проверки закреплены Налоговым кодексом. Основные из них:Результаты камеральной проверкиРезультат камеральной проверки зависит от того, были ли обнаружены нарушения. Если нет, по итогу не будет составлено никаких документов (справка, акт и т.д.).Если нарушения все-таки были выявлены, налоговому инспектору в течение десяти дней после завершения проверки необходимо составить акт. Такой документ должен быть вручен налогоплательщику лично или направлен по почте в течение следующих пяти рабочих дней.В случаях, когда налоговый инспектор обнаружил ошибки и несоответствия, он может потребовать пояснения, как были выполнены подсчеты в декларации и как в итоге получилась указанная сумма налога.Также налоговую инспекцию может заинтересовать следующий вопрос: почему в ранее представленной отчетности налог указан больше, чем в текущей.Пояснения со стороны налогоплательщика составляются в свободной форме. Также возможна отправка уточненной декларации. Она должна быть составлена в той же форме, что и первоначальная. На дачу пояснений и отправку уточненной декларации обычно выделяется пять рабочих дней.Если налогоплательщик самостоятельно обнаружил ошибку в декларации, он может отправить уточненную в любое время.

Если нет, по итогу не будет составлено никаких документов (справка, акт и т.д.).Если нарушения все-таки были выявлены, налоговому инспектору в течение десяти дней после завершения проверки необходимо составить акт. Такой документ должен быть вручен налогоплательщику лично или направлен по почте в течение следующих пяти рабочих дней.В случаях, когда налоговый инспектор обнаружил ошибки и несоответствия, он может потребовать пояснения, как были выполнены подсчеты в декларации и как в итоге получилась указанная сумма налога.Также налоговую инспекцию может заинтересовать следующий вопрос: почему в ранее представленной отчетности налог указан больше, чем в текущей.Пояснения со стороны налогоплательщика составляются в свободной форме. Также возможна отправка уточненной декларации. Она должна быть составлена в той же форме, что и первоначальная. На дачу пояснений и отправку уточненной декларации обычно выделяется пять рабочих дней.Если налогоплательщик самостоятельно обнаружил ошибку в декларации, он может отправить уточненную в любое время. Законодательством не установлен срок ее подачи.Если было выявлено, что необходимо доплатить налог, перечислить доплату в бюджет нужно до подачи уточненной декларации. В таком случае штраф не назначат.Уточненная декларация по НДС подается точно так же, как и декларация любого другого вида.В случаях, когда налогоплательщик занизил сумму уплаченного налога, ему необходимо подать уточненную декларацию. Если он заплатил больше установленной суммы, то сам решает, подавать уточненную декларацию или нет.Несогласие с результатом проверкиЕсли налогоплательщик не согласен с решением налогового инспектора, он может в течение месяца подготовить возражения. Если есть подтверждающие документы, их нужно прикрепить к возражениям и передать в ИФНС в качестве приложения к остальным материалам камеральной проверки.После того, как период для подготовки возражений истек, руководитель налоговой инспекции или его помощник назначают дату и время, отведенные на рассмотрение материалов проверки. Налогоплательщик или его представитель оповещаются о проведении такого мероприятия.

Законодательством не установлен срок ее подачи.Если было выявлено, что необходимо доплатить налог, перечислить доплату в бюджет нужно до подачи уточненной декларации. В таком случае штраф не назначат.Уточненная декларация по НДС подается точно так же, как и декларация любого другого вида.В случаях, когда налогоплательщик занизил сумму уплаченного налога, ему необходимо подать уточненную декларацию. Если он заплатил больше установленной суммы, то сам решает, подавать уточненную декларацию или нет.Несогласие с результатом проверкиЕсли налогоплательщик не согласен с решением налогового инспектора, он может в течение месяца подготовить возражения. Если есть подтверждающие документы, их нужно прикрепить к возражениям и передать в ИФНС в качестве приложения к остальным материалам камеральной проверки.После того, как период для подготовки возражений истек, руководитель налоговой инспекции или его помощник назначают дату и время, отведенные на рассмотрение материалов проверки. Налогоплательщик или его представитель оповещаются о проведении такого мероприятия. В ходе рассмотрения представитель ФНС принимает решение по камеральной проверке.“Решение вступает в силу спустя месяц, если налогоплательщик не решит обжаловать его в апелляционном порядке в УФНС. Если апелляция была подана, решение вступает в силу после ее рассмотрения. Вступившее в силу решение по камеральной налоговой проверки можно обжаловать в судебном порядке или в ФНС”, – поясняет юрисконсульт Светлана Яковина.Апелляционная жалобаАпелляцию необходимо подавать в налоговую, которая проводила проверку и вынесла решение. Далее возможны три варианта развития событий:Результаты по рассмотренной апелляционной жалобе направляются налогоплательщику почтой в течение трех дней (возможна отправка в электронном формате).В случаях, когда налогоплательщик не согласен с результатом проверки, он может обратиться в суд в течение трех месяцев с момента получения решения.Камеральная проверка декларации по возмещению НДСОсобенностиКамеральная проверка длится два месяца. Продлить срок на один месяц можно лишь в том случае, если будут найдены нарушения.

В ходе рассмотрения представитель ФНС принимает решение по камеральной проверке.“Решение вступает в силу спустя месяц, если налогоплательщик не решит обжаловать его в апелляционном порядке в УФНС. Если апелляция была подана, решение вступает в силу после ее рассмотрения. Вступившее в силу решение по камеральной налоговой проверки можно обжаловать в судебном порядке или в ФНС”, – поясняет юрисконсульт Светлана Яковина.Апелляционная жалобаАпелляцию необходимо подавать в налоговую, которая проводила проверку и вынесла решение. Далее возможны три варианта развития событий:Результаты по рассмотренной апелляционной жалобе направляются налогоплательщику почтой в течение трех дней (возможна отправка в электронном формате).В случаях, когда налогоплательщик не согласен с результатом проверки, он может обратиться в суд в течение трех месяцев с момента получения решения.Камеральная проверка декларации по возмещению НДСОсобенностиКамеральная проверка длится два месяца. Продлить срок на один месяц можно лишь в том случае, если будут найдены нарушения. При возмещении НДС налоговая инспекция всегда проводит углубленную камеральную проверку, в ходе которой запрашивает у налогоплательщика подтверждающие документы: счета-фактуры и первичные документы по примененным вычетам. Чтобы убедиться в правдивости проведенных операций налоговая инспекция также может провести проверки контрагентов.Если в результате такой проверки выявляются расхождения, налоговики могут потребовать книгу продаж, книгу покупок, журнал регистрации счетов-фактур. Кроме того, налоговый инспектор имеет право проверить наличие ресурсов для продолжения деятельности компании.Согласно статье 80 Налогового Кодекса РФ декларация считается непредставленной, если показатели декларации по НДС не соответствуют контрольным соотношениям. В момент, когда это выясняется, процесс камеральной проверки прекращается. В случаях, когда декларация была уточнена, камеральная проверка возобновляется.

При возмещении НДС налоговая инспекция всегда проводит углубленную камеральную проверку, в ходе которой запрашивает у налогоплательщика подтверждающие документы: счета-фактуры и первичные документы по примененным вычетам. Чтобы убедиться в правдивости проведенных операций налоговая инспекция также может провести проверки контрагентов.Если в результате такой проверки выявляются расхождения, налоговики могут потребовать книгу продаж, книгу покупок, журнал регистрации счетов-фактур. Кроме того, налоговый инспектор имеет право проверить наличие ресурсов для продолжения деятельности компании.Согласно статье 80 Налогового Кодекса РФ декларация считается непредставленной, если показатели декларации по НДС не соответствуют контрольным соотношениям. В момент, когда это выясняется, процесс камеральной проверки прекращается. В случаях, когда декларация была уточнена, камеральная проверка возобновляется.

https://ria.ru/20211118/lgoty-1759640525.html

https://ria.ru/20211122/nalog-1760101098. html

html

https://radiosputnik.ria.ru/20211122/ndfl-1760125891.html

https://ria.ru/20211205/nalog-1762135760.html

https://ria.ru/20211130/nalog-1761452934.html

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21. img.ria.ru/images/07e5/0c/1f/1766332587_271:0:3002:2048_1920x0_80_0_0_3d6a726083969cfc934d4bbaed7d689c.jpg

img.ria.ru/images/07e5/0c/1f/1766332587_271:0:3002:2048_1920x0_80_0_0_3d6a726083969cfc934d4bbaed7d689c.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, федеральная налоговая служба (фнс россии), федеральная служба государственной регистрации, кадастра и картографии (росреестр), россия

Экономика, Федеральная налоговая служба (ФНС России), Федеральная служба государственной регистрации, кадастра и картографии (Росреестр), Россия

МОСКВА, 1 янв — РИА Новости. Каждая организация или индивидуальный предприниматель сталкиваются с камеральной налоговой проверкой. Процесс ее проведения начинается с момента сдачи налогоплательщиком декларации (3-НДФЛ и других) в Федеральную налоговую службу. Какие правонарушения могут стать причиной составления акта налоговым инспектором и можно ли продлить срок проверки, – в материале РИА Новости.

Какие правонарушения могут стать причиной составления акта налоговым инспектором и можно ли продлить срок проверки, – в материале РИА Новости.

Камеральная проверка

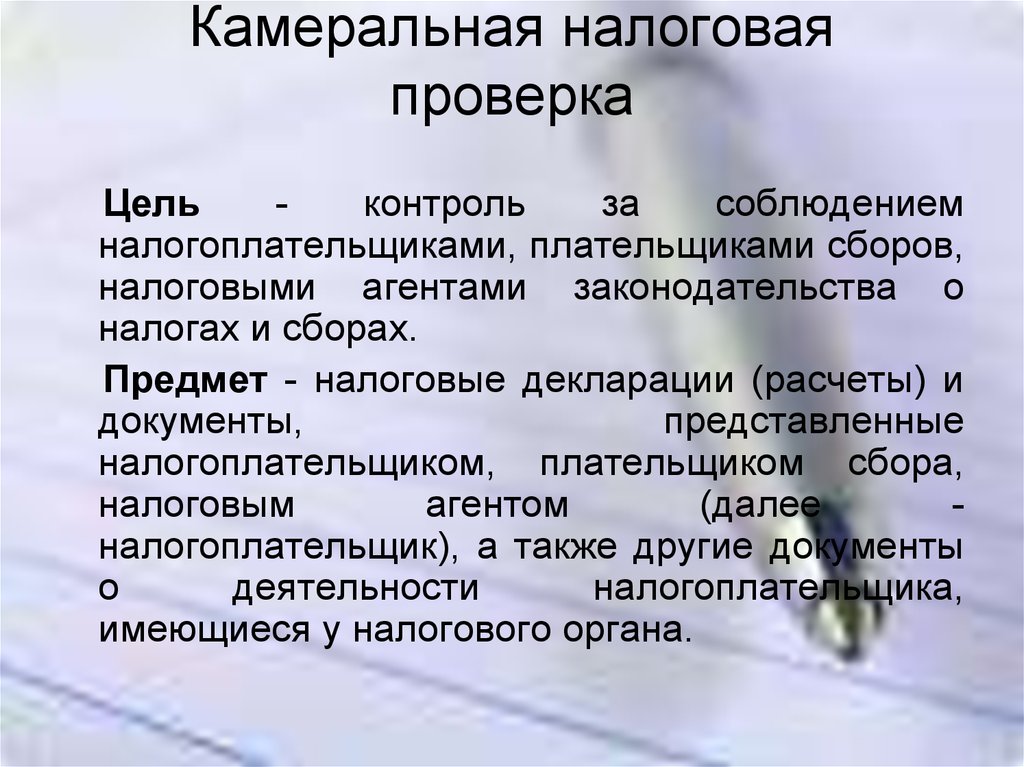

Камеральная проверка – это контрольное мероприятие по проверке соблюдения законодательства на основе налоговой декларации и других документов, переданных в ФНС.

Иными словами, камеральная проверка – это изучение налоговой отчетности организации, ИП или физического лица. Она начинается с момента, когда компания, предприниматель или физлицо предоставили в фискальное ведомство декларацию.

Госдума приняла закон о новых налоговых льготах из-за коронавируса

18 ноября 2021, 14:33

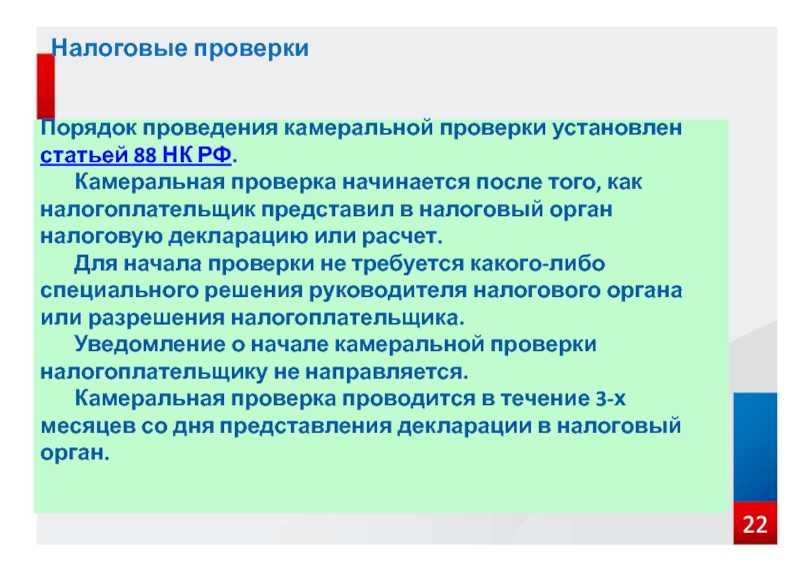

В отличие от выездной, в рамках камеральной проверки инспекторам нет необходимости посещать налогоплательщика. Мероприятие проводится по месту нахождения налогового органа, а уведомление о предстоящей акции не направляется.

В первую очередь специалисты изучают соблюдение сроков сдачи отчетности. В случае их нарушения налогоплательщику грозит штраф согласно статье 119 НК РФ. Далее проверяется соблюдение правил, прописанных в порядке заполнения расчета. Затем эксперты смотрят документы на предмет выполнения контрольных соотношений.

В случае их нарушения налогоплательщику грозит штраф согласно статье 119 НК РФ. Далее проверяется соблюдение правил, прописанных в порядке заполнения расчета. Затем эксперты смотрят документы на предмет выполнения контрольных соотношений.

В рамках камеральной проверки информация из декларации соотносится с прочими данными, которые имеются в распоряжении ИФНС (например, с декларациями налогоплательщика за предыдущие годы). Также информация из расчетов или декларации сопоставляется со сведениями из информационных источников, к которым налоговые органы имеют доступ. К ним относят ЕГРН, ЕГРИП, банковские счета, данные о лицензиях.

Посетитель в инспекции Федеральной налоговой службы РФ

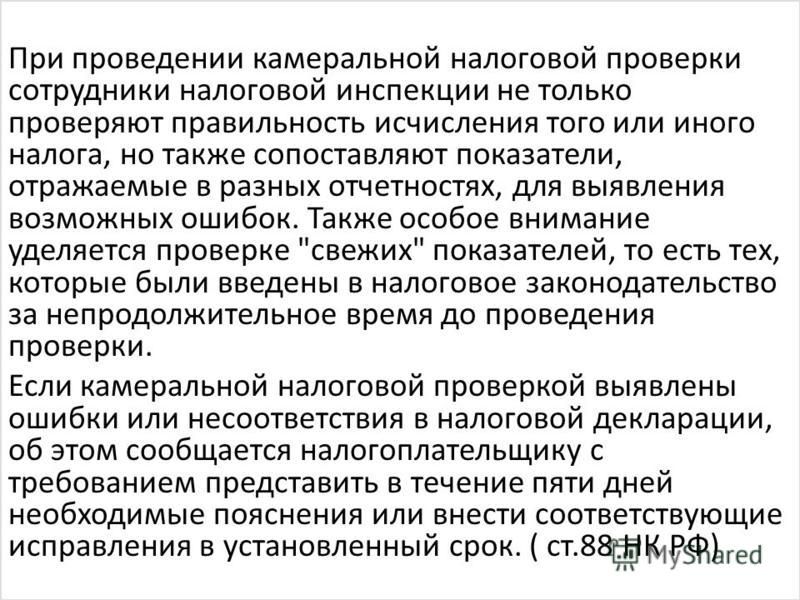

Главная цель налоговой камеральной проверки – определить правильность заполнения декларации или расчета. Она позволяет понять, верно ли посчитана сумма налога. Также в ходе мероприятия сверяются данные предыдущих и текущих расчетов для установки факта переплаты или недоимки.

В рамках камеральной проверки контролеры могут проводить работу по другим направлениям налогового контроля. Например, согласно статье 88 НК РФ разрешено требовать у налогоплательщика дополнительные документы, которые могут подтвердить данные в декларации.

Например, согласно статье 88 НК РФ разрешено требовать у налогоплательщика дополнительные документы, которые могут подтвердить данные в декларации.

Кроме того, в ходе камеральной проверки ИФНС может запросить документы и информацию у третьих лиц (статья 91.3 НК РФ). Например, у контрагентов, которыми налогоплательщик заключал договоры.

Во время камеральной проверки от руководителя компании или индивидуального предпринимателя могут потребовать пояснения. Также контролеры имеют право осмотреть помещение, территорию или провести допрос третьих лиц (например, работников проверяемой организации).

Кто проводит

Камеральную проверку проводят налоговые инспекторы соответствующей службы, где на учете стоит налогоплательщик: физлицо, компания или ИП.

В налоговых органах созданы специальные отделы камеральных проверок, куда поступает информация о расчетах.

Глава ФНС анонсировал отказ от декларации о доходах физических лиц 3-НДФЛ

22 ноября 2021, 03:20

Камеральная налоговая проверка бывает двух видов: общая и углубленная.

При общей полученная от налогоплательщика информация автоматически загружается в ведомственную программу АИС «Налог-3», которая проводит анализ данных. Если отчет представлен на бумажном носителе, инспектор вручную вводит информацию в информационную систему.

К функциям АИС относятся:

- пересчет расчетов;

- сравнение показателей из текущих и предыдущих отчетов;

- выявление ошибок и противоречий.

Если в предоставленном отчете не были обнаружены неувязки между показателями, камеральная проверка на этом этапе завершается.

Глубинная проверка проводится в случае, когда в отчете были найдены ошибки. Например, налогоплательщик указал одну сумму налога, а ведомственная программа АИС показала другую. В такой ситуации представитель налогового органа может:

1.

Запросить дополнительные документы.2.

Провести допрос третьих лиц. Например, менеджера отдела организации.3.

Назначить экспертизу документов, бланков и др.

4.

Осмотреть помещение или территорию, чтобы удостовериться, что деятельность налогоплательщика реальная.

В ходе углубленной камеральной проверки налоговый инспектор запрашивает информацию о налогоплательщике в государственных органах. Например, в Росреестре можно уточнить, имеется ли недвижимость в собственности организации или нет.

После получения необходимых сведений налоговый инспектор анализирует их и решает, было ли нарушено налоговое законодательство.

Если в ходе углубленной камеральной проверки были устранены все ошибки и недочеты, проверка заканчивается.

Посетители в инспекции Федеральной налоговой службы РФ

Камеральная проверка проводится в течение трех месяцев, начиная со дня представления отчетности в ИФНС. Согласно п. 2 статьи 88 НК РФ декларацию по НДС «по умолчанию» необходимо проверять в течение двух месяцев. Но если специалист обнаружит признаки нарушения налогового законодательства, срок проверки может быть продлен до трех месяцев. В остальных случаях это невозможно.

В остальных случаях это невозможно.

День окончания проверки наступает в соответствующее число спустя три (два) месяца. Если он выпадает на выходной или праздник, дата завершения переносится на ближайший рабочий день. Если в месяце нет соответствующего числа, то проверка должна закончиться в последний день этого месяца. Например, если она началась 31 января, то закончится 30 апреля.

По истечении срока камеральной проверки налоговые инспекторы не могут проводить внешние мероприятия (например, допросы сотрудников или осмотр помещения). Зато решение внутренних вопросов в рамках камеральной проверки может продолжаться.

В ФНС планируют отказаться от деклараций о доходах 3-НДФЛ

22 ноября 2021, 10:58

Правила

Правила проведения камеральной проверки закреплены Налоговым кодексом. Основные из них:

1.

Место проведения камеральной налоговой проверки – ИФНС, где на учете стоит проверяемый налогоплательщик.2.

Проведение контрольных мероприятий начинается с момента обнаружения инспектором ошибок в декларации или расчетах, а также после запроса у налогоплательщика пояснений. Инспектор имеет право потребовать отправить дополнительные документы, осмотреть помещение, допросить сотрудников организации и т.д. Контрольные мероприятия проводятся не всегда, а только при необходимости (например, в одних документах упоминается наличие имущества, а в других нет).

3.

Во время проверки налоговый инспектор может запросить любые документы у налогоплательщика. Главное условие – бумаги должны иметь связь с рассчитываемым налогом. К примеру, если это налог на прибыль, то инспектор вправе потребовать акты сдачи-приемки работ.4.

При обнаружении инспектором правонарушения камеральная налоговая проверка заканчивается составлением акта.5.

Сроки проведения камеральной проверки должны соответствовать общеустановленным – три месяца (два месяца в случаях с проверкой декларации по НДС).

Бланк налоговой декларации на доходы физических лиц

Результаты камеральной проверки

Результат камеральной проверки зависит от того, были ли обнаружены нарушения. Если нет, по итогу не будет составлено никаких документов (справка, акт и т.д.).

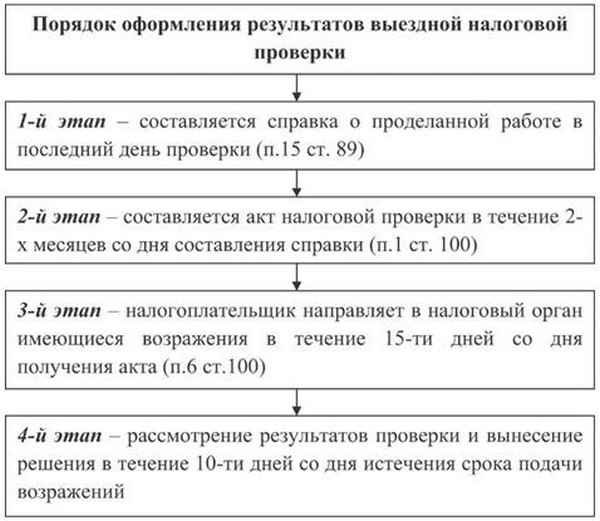

Если нарушения все-таки были выявлены, налоговому инспектору в течение десяти дней после завершения проверки необходимо составить акт. Такой документ должен быть вручен налогоплательщику лично или направлен по почте в течение следующих пяти рабочих дней.

В случаях, когда налоговый инспектор обнаружил ошибки и несоответствия, он может потребовать пояснения, как были выполнены подсчеты в декларации и как в итоге получилась указанная сумма налога.

Также налоговую инспекцию может заинтересовать следующий вопрос: почему в ранее представленной отчетности налог указан больше, чем в текущей.

Пояснения со стороны налогоплательщика составляются в свободной форме. Также возможна отправка уточненной декларации. Она должна быть составлена в той же форме, что и первоначальная. На дачу пояснений и отправку уточненной декларации обычно выделяется пять рабочих дней.

Она должна быть составлена в той же форме, что и первоначальная. На дачу пояснений и отправку уточненной декларации обычно выделяется пять рабочих дней.

Если налогоплательщик самостоятельно обнаружил ошибку в декларации, он может отправить уточненную в любое время. Законодательством не установлен срок ее подачи.

Если было выявлено, что необходимо доплатить налог, перечислить доплату в бюджет нужно до подачи уточненной декларации. В таком случае штраф не назначат.

Уточненная декларация по НДС подается точно так же, как и декларация любого другого вида.

В случаях, когда налогоплательщик занизил сумму уплаченного налога, ему необходимо подать уточненную декларацию. Если он заплатил больше установленной суммы, то сам решает, подавать уточненную декларацию или нет.

Эксперт рассказал, кому можно не платить налог с продажи авто

5 декабря 2021, 01:15

Несогласие с результатом проверки

Если налогоплательщик не согласен с решением налогового инспектора, он может в течение месяца подготовить возражения. Если есть подтверждающие документы, их нужно прикрепить к возражениям и передать в ИФНС в качестве приложения к остальным материалам камеральной проверки.

Если есть подтверждающие документы, их нужно прикрепить к возражениям и передать в ИФНС в качестве приложения к остальным материалам камеральной проверки.

После того, как период для подготовки возражений истек, руководитель налоговой инспекции или его помощник назначают дату и время, отведенные на рассмотрение материалов проверки. Налогоплательщик или его представитель оповещаются о проведении такого мероприятия. В ходе рассмотрения представитель ФНС принимает решение по камеральной проверке.

“Решение вступает в силу спустя месяц, если налогоплательщик не решит обжаловать его в апелляционном порядке в УФНС. Если апелляция была подана, решение вступает в силу после ее рассмотрения. Вступившее в силу решение по камеральной налоговой проверки можно обжаловать в судебном порядке или в ФНС”, – поясняет юрисконсульт Светлана Яковина.

© РИА Новости / Нина Зотина | Перейти в медиабанкБланк налоговой декларации на доходы физических лиц (3-НДФЛ)

Бланк налоговой декларации на доходы физических лиц (3-НДФЛ)

Апелляционная жалоба

Апелляцию необходимо подавать в налоговую, которая проводила проверку и вынесла решение. Далее возможны три варианта развития событий:

Далее возможны три варианта развития событий:

1.

Решение отменят полностью или частично.2.

Решение отменят, но вынесут новое.3.

Жалоба остается без удовлетворения, а решение вступит в силу.

Результаты по рассмотренной апелляционной жалобе направляются налогоплательщику почтой в течение трех дней (возможна отправка в электронном формате).

В случаях, когда налогоплательщик не согласен с результатом проверки, он может обратиться в суд в течение трех месяцев с момента получения решения.

Как правильно отчитаться о доходах: заполнение 3-НДФЛ с примерами

30 ноября 2021, 16:33

Камеральная проверка декларации по возмещению НДС

Особенности

Камеральная проверка длится два месяца. Продлить срок на один месяц можно лишь в том случае, если будут найдены нарушения.

При возмещении НДС налоговая инспекция всегда проводит углубленную камеральную проверку, в ходе которой запрашивает у налогоплательщика подтверждающие документы: счета-фактуры и первичные документы по примененным вычетам. Чтобы убедиться в правдивости проведенных операций налоговая инспекция также может провести проверки контрагентов.

Чтобы убедиться в правдивости проведенных операций налоговая инспекция также может провести проверки контрагентов.

Если в результате такой проверки выявляются расхождения, налоговики могут потребовать книгу продаж, книгу покупок, журнал регистрации счетов-фактур. Кроме того, налоговый инспектор имеет право проверить наличие ресурсов для продолжения деятельности компании.

Согласно статье 80 Налогового Кодекса РФ декларация считается непредставленной, если показатели декларации по НДС не соответствуют контрольным соотношениям. В момент, когда это выясняется, процесс камеральной проверки прекращается. В случаях, когда декларация была уточнена, камеральная проверка возобновляется.

Работа межрайонной налоговой инспекции N8 в Калининграде

Как проводятся камеральные проверки в нерабочие дни

Как проводятся камеральные проверки в нерабочие дни — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

15. 04.2020

04.2020

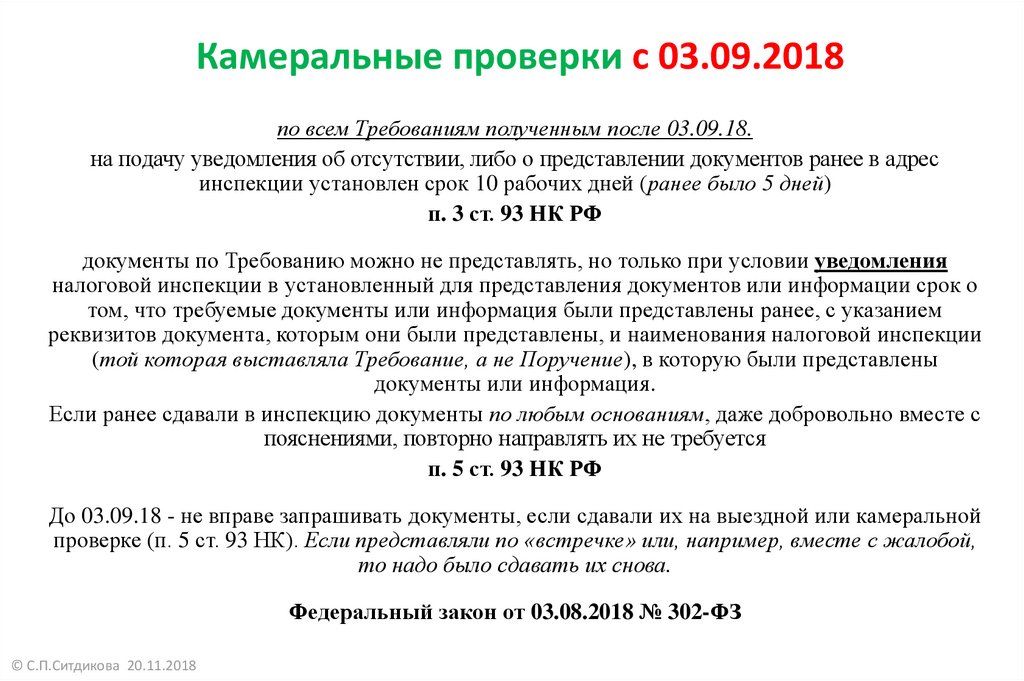

ФНС РФ разъяснила, как проводятся камеральные налоговые проверки во время нерабочих дней. Соответствующее письмо от 10.04.2020 № ЕА-4-15/6101@ опубликовано на официальном сайте ФНС.

Напомним, согласно президентских указов от 25.03.2020 № 206 и от 02.04.2020 № 239, дни в период с 30.03.2020 по 30.04.2020 объявлены нерабочими.

Ведомство отмечает, что течение сроков установленных пунктом 2 статьи 88, статьями 176, 176.1, 203.1, а также пунктом 4 статьи 203 Кодекса производится без учета нерабочих дней предусмотренных президентскими указами.

Это значит, что камеральные проверки, возмещение НДС и акцизов, включая заявительный порядок возмещения, будет осуществляться без учета нерабочих дней.

Если же налоговый орган по результатам камеральной налоговой проверки выявит нарушения, то течение процедурных сроков по вручению актов камеральных проверок, представлению возражений на такие акты, рассмотрению дела о налоговом правонарушении будет рассчитываться с первого рабочего дня, следующего за нерабочими, то есть с 6 мая 2020 года.

Темы: камеральная проверка, коронавирус, полномочия налоговых органов, перенос сроков, пандемия изменения

Рубрика: Налоги и отчетность в период COVID-19 , Налоговые проверки

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

ФНС установила особые правила проведения проверок ККТ в 2023 году ФНС сократила количество контрольных соотношений для расчета 6-НДФЛ ФНС изменила форму акта налоговой проверки и формы решений о возмещении налогов Роспотребнадзор не планирует вводить ограничения в связи с обнаружением штамма COVID-19 «Кракен» Как в отчетности по НДФЛ отразить зарплату, выплаченную за счет субсидии на нерабочие дни

Опросы

Изменение правил сдачи статистической отчетности для малого бизнеса

Нужно ли изменять правила сдачи статистической отчетности для малого бизнеса?

Да, я думаю, что правила сдачи отчетности в Росстат следует упростить.

Нет, я против каких-либо изменений.

Думаю, малый бизнес нужно полностью освободить от статистической отчетности.

Мероприятия

1 февраля – 15 мая 2023 года — Конкурс корпоративной автоматизации «1С:Проект года» 22 марта 2023 года — Конференция «Решения 1С для цифровизации бизнеса» | 1C:Лекторий: 9 марта 2023 года (четверг, начало в 12:00) — Единый тариф страховых взносов с 2023 года, расчет и отчетность (формы РСВ и ЕФС-1) 1C:Лекторий: 16 марта 2023 года (четверг, начало в 10:00) — 1С-Отчетность за 2022 год – новое в отчетности, особенности формирования в программах 1С |

Все мероприятия

Что такое аудит | Департамент по налогам и сборам

Аудит – это проверка бухгалтерских книг и записей налогоплательщика с целью определения правильности отчетности по налогам. Аудит может быть либо камеральной проверкой, проводимой по почте или по телефону с проверяющим в офисе в Монпелье, либо выездной проверкой, когда аудитор выезжает на местонахождение налогоплательщика.

Аудит может быть либо камеральной проверкой, проводимой по почте или по телефону с проверяющим в офисе в Монпелье, либо выездной проверкой, когда аудитор выезжает на местонахождение налогоплательщика.

Что обычно требует проведения аудита

Налоговое управление штата Вермонт получает информацию из нескольких источников, таких как федеральная налоговая служба (IRS), министерство труда штата Вермонт, канцелярия государственного секретаря и несколько других агентств штата. Мы также используем информацию, полученную в результате предыдущих проведенных аудитов, проверки поданных деклараций и полученных советов. Чаще всего аудиты являются результатом анализа информации и выявления несоответствий.

Справочное руководство по источникам данных, используемым для рутинных расхождений налоговой службы Аудиты Многие из наших аудитов используют информацию, полученную от IRS. Следующая диаграмма предназначена для предоставления общих причин или источников, связанных с различиями, отмеченными в письме «Уведомление о намерении оценить детали», касающемся аудитов расхождений, связанных с IRS.

Справочное руководство по расхождениям для формы штата Вермонт IN-111

Как вы будете уведомлены

Если вас выбрали для проверки, Департамент направит вам письмо с уведомлением о проверке. В письме будут указаны следующие данные:

- Какой аудит будет проводиться

- Период аудита

- Какие документы нужно собрать для проверки или предоставить информацию о налоговой декларации, которую, по нашему мнению, вам необходимо подать

В письме также может быть предложено либо подтвердить встречу с экзаменатором, либо назначить встречу. Пожалуйста, ответьте быстро.

Что ожидать во время аудита

Департамент налогов проводит два типа аудитов: камеральные и выездные.

Выездные аудиты

Если ваш аудит проводится одним из наших выездных аудиторов, аудитор, как правило, назначает встречу, чтобы посетить ваше предприятие для проверки операций и бухгалтерских процедур. Во время этой первой встречи аудитор также обсудит процесс аудита, сроки и периоды тестирования.

Аудитор проверит ваши финансовые документы, такие как план счетов, главная бухгалтерская книга, денежные поступления, выплаты и подтверждающие данные для поданных деклараций. В некоторых случаях мы также можем просматривать журналы налоговых деклараций, реестры заработной платы, формы платежных ведомостей, ленты кассовых аппаратов, выписки по кредитным картам продавцов и банковские выписки.

Кабинетные проверки

Для проверок, проводимых нашим офисом в Монпелье, проверка часто начинается с письма, в котором подробно описывается рассматриваемый вопрос и записи, необходимые для устранения потенциального несоответствия или необходимости подачи налоговой декларации. Эти проверки обычно проводятся с обменом информацией по почте или в электронном виде. Однако в некоторых случаях вас могут попросить встретиться с офисным аудитором в Монпелье.

Во время аудита нередко возникают проблемы. Ожидается, что все вопросы будут обсуждаться по мере их возникновения. Фактические вопросы должны быть решены в ходе проверки, тогда как юридические разногласия могут быть разрешены в процессе апелляции, если налогоплательщик не согласен или не удовлетворен разъяснениями Департамента.

Перед завершением аудита Департамент обычно уведомляет о любых проблемах, обнаруженных в ходе аудита. В этом уведомлении будут указаны проблемы, обнаруженные в ходе аудита, и любые связанные с ними суммы, причитающиеся к уплате. Ожидается, что представитель Департамента будет работать с налогоплательщиком для решения любых нерешенных вопросов или опасений. Любые нерешенные суммы (вопросы) будут оцениваться, которые налогоплательщик может обжаловать.

Совет: Помните, что лучший способ подготовиться к аудиту — вести хорошие записи. Наличие хороших записей означает, что вы сможете предоставить необходимую документацию. На протяжении всего процесса общение и сотрудничество имеют жизненно важное значение. Вы должны свободно задавать вопросы и предоставлять информацию экзаменаторам. Аудиты — это не повод для паники, а рутинная проверка, которая может быть относительно гладкой, когда налогоплательщики работают с Департаментом. На веб-сайте IRS есть информация о том, как правильно вести учет для предприятий и частных лиц.

Ваш аудит завершен, что теперь?

По окончании аудита вам будет отправлена оценка. Вам также будет разъяснено ваше право на обжалование оценки. У вас есть шестьдесят (60) дней на подачу апелляции.

Если вы согласны:

- Оплатить полную сумму (текущие варианты оплаты будут включены в счет) или

- Свяжитесь с нашим отделом по сбору платежей, чтобы договориться о плане платежей

Если вы не согласны:

- Вы можете обжаловать выводы до истечения 60-дневного срока. Апелляция может быть рассмотрена несколькими способами. Вы можете работать с аудитором и его руководителем, чтобы решить любые нерешенные фактические вопросы и обсудить вопросы права. Это может включать в себя конференцию с руководителем, менеджером по аудиту или директором отдела. Если апелляция не может быть разрешена, она будет передана на официальное слушание, по результатам которого Уполномоченный по налогам вынесет решение.

Этот процесс может занять год или больше.

Этот процесс может занять год или больше.

После слушания Департамент направляет копию определения комиссара и инструкции о том, как подать апелляцию. Если вы не согласны с выводами уполномоченного, у вас есть 30 дней на подачу апелляции в Верховный суд. Большинство дел разрешаются задолго до того, как в дело вступает Высший суд.

Права налогоплательщика

На протяжении всего процесса аудита и апелляции вы имеете право на уважительное отношение и своевременные ответы на запросы. Если в какой-то момент вы чувствуете, что к вам относятся неуважительно или что вы не получаете своевременных ответов на запросы, вам следует связаться с Департаментом и попросить о встрече с руководителем аудита.

Если вы считаете, что надзорный орган не отреагировал должным образом на вашу проблему, вы можете обратиться за помощью к адвокату по вопросам налогоплательщиков.

Ознакомьтесь с часто задаваемыми вопросами, чтобы узнать больше.

Кабинетные проверки – нежелательная почта для уверенности

Когда большинство людей думают о налоговой проверке, они, вероятно, представляют себе встречу лицом к лицу с аудитором либо из IRS, либо из налогового органа штата, такого как Отделение Нью-Джерси Налогообложение. Выездные проверки, когда проверка проводится в доме налогоплательщика, на рабочем месте или в офисе бухгалтера, подпадают под эту категорию проверок. Во время таких встреч налоговые специалисты часто представляют своих клиентов, получив на это полномочия после оформления доверенности.

Выездные проверки, когда проверка проводится в доме налогоплательщика, на рабочем месте или в офисе бухгалтера, подпадают под эту категорию проверок. Во время таких встреч налоговые специалисты часто представляют своих клиентов, получив на это полномочия после оформления доверенности.

Гораздо чаще, чем выездная проверка, встречается так называемая «камеральная проверка». И IRS, и Налоговое управление Нью-Джерси проводят большое количество кабинетных проверок, которые фактически представляют собой налоговые уведомления высокого уровня.

Какие статьи налогов чаще всего подлежат федеральным камеральным проверкам?

Налоговое управление концентрирует кабинетные проверки на сомнительных вычетах, наиболее распространенными из которых являются проценты по ипотечным кредитам и благотворительные взносы. Налоговый кодекс ограничивает вычет процентов по ипотеке для основного места жительства налогоплательщика плюс одно вторичное место жительства до 1 000 000 долларов США в виде задолженности по приобретению, возникшей при покупке или после внесения существенных улучшений в существующее место жительства. Он также включает в себя новое строительство и задолженность в размере 100 000 долларов США в виде собственного капитала, если заем не нужно инвестировать в жилье. На самом деле у IRS есть аудиторский персонал, специально занимающийся оспариванием вычетов процентов по ипотечным кредитам, указанных в Приложении A формы 1040. Документы по кредиту будут запрошены для установления остатков по кредиту, а также документы, подтверждающие право собственности.

Он также включает в себя новое строительство и задолженность в размере 100 000 долларов США в виде собственного капитала, если заем не нужно инвестировать в жилье. На самом деле у IRS есть аудиторский персонал, специально занимающийся оспариванием вычетов процентов по ипотечным кредитам, указанных в Приложении A формы 1040. Документы по кредиту будут запрошены для установления остатков по кредиту, а также документы, подтверждающие право собственности.

Налоговое управление уделяет большое внимание проверке благотворительных пожертвований, поскольку существует мнение, что в этой области существует существенное несоответствие. Любые пожертвования в размере 250 долларов и более требуют соответствующих писем-подтверждений, в которых говорится, что налогоплательщик ничего не получил в обмен на свое пожертвование, кроме нематериальных религиозных благ. Хотя эти правила существуют в налоговом кодексе уже более 20 лет, многие благотворительные организации по-прежнему не выдают надлежащих подтверждений. Для пожертвований на сумму менее 250 долларов в качестве подтверждения достаточно погашенного чека. Такие же правила существуют и для безналичных пожертвований. Многие налогоплательщики жертвуют одежду и предметы домашнего обихода благотворительным организациям, таким как «Армия спасения» и «Отрасли доброй воли». В этом случае форма 8283 должна быть подана, когда общая сумма безналичных пожертвований превышает 500 долларов США.

Для пожертвований на сумму менее 250 долларов в качестве подтверждения достаточно погашенного чека. Такие же правила существуют и для безналичных пожертвований. Многие налогоплательщики жертвуют одежду и предметы домашнего обихода благотворительным организациям, таким как «Армия спасения» и «Отрасли доброй воли». В этом случае форма 8283 должна быть подана, когда общая сумма безналичных пожертвований превышает 500 долларов США.

Какие статьи налогов наиболее тщательно изучаются Налоговым управлением штата Нью-Джерси?

Кабинетные проверки штата часто связаны с оспариванием кредита резидента, который требуется, когда доход облагается налогом государством-нерезидентом. Многие резиденты Нью-Джерси подают декларации о подоходном налоге штата-нерезидента в результате получения дохода от штатов-нерезидентов. Самая простая ситуация связана с заработной платой, когда житель Нью-Джерси работает на Манхэттене. Хотя эта ситуация довольно проста, часто возникают проблемы, когда налогоплательщик является владельцем сквозной организации, будь то товарищество или корпорация типа S, которая ведет бизнес в других штатах.

Этот процесс может занять год или больше.

Этот процесс может занять год или больше.