Экспорт услуг в казахстан НДС \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Экспорт услуг в казахстан НДС (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Экспорт услуг в казахстан НДС Открыть документ в вашей системе КонсультантПлюс:Статья: Бензин ли нафта

(Лермонтов Ю.)

(«Финансовая газета», 2020, N 20)В июле 2017 года заявитель ввез на территорию РФ из Казахстана 86 т нафты прямогонной. Инспекцией проведена камеральная налоговая проверка его налоговой декларации по косвенным налогам при импорте товаров на территорию РФ с территории государств — членов таможенного союза за этот период. Сделан вывод, что заявитель в нарушение положений подп. 10, 11 п. 1 ст. 181, подп. 13 п. 1 ст. 182 НК РФ, п. 14, 16, 17 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося Приложением N 18 к Договору о ЕАЭС от 29.

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДССуд установил, что общество реализовывало услуги по перевалке на основании договора оказания услуг по перевалке нефти. Данный договор был заключен между обществом и экспедитором для исполнения последним договора на оказание услуг по транспортно-экспедиционному обслуживанию казахстанской нефти. Исследовав условия договора, характер и содержание оказанных обществом услуг, суд пришел к следующему выводу. Оказанные обществом услуги непосредственно связаны с исполнением экспедитором договора транспортной экспедиции, т.е. услуги третьего лица являются необходимым условием реализации грузов на экспорт, поэтому должны облагаться НДС по ставке 0%.

Факт привлечения экспедитором третьих лиц для выполнения работ или оказания услуг, а также преобладание в обязательствах экспедитора посреднических или подрядных функций не влияют на применение нулевой ставки НДС. При этом возможностью применения нулевой ставки НДС должны обладать все экспедиторы, участвующие в процессе.Нормативные акты: Экспорт услуг в казахстан НДС Приказ Росстата от 30.07.2020 N 424

Факт привлечения экспедитором третьих лиц для выполнения работ или оказания услуг, а также преобладание в обязательствах экспедитора посреднических или подрядных функций не влияют на применение нулевой ставки НДС. При этом возможностью применения нулевой ставки НДС должны обладать все экспедиторы, участвующие в процессе.Нормативные акты: Экспорт услуг в казахстан НДС Приказ Росстата от 30.07.2020 N 424(ред. от 26.02.2021)

«Об утверждении форм федерального статистического наблюдения для организации федерального статистического наблюдения за деятельностью в сфере образования, науки, инноваций и информационных технологий»30. В графе 4 из общего объема отгруженных товаров собственного производства, выполненных работ и услуг собственными силами выделяется объем товаров (работ, услуг), экспортируемых за пределы Российской Федерации во все страны мира, в графе 5 из графы 4 — товары (работы, услуги), экспортируемые в страны — члены Евразийского экономического союза (Республики Армения, Беларусь, Казахстан, Киргизскую Республику).

(вместе с «Обзором правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в первом полугодии 2016 года по вопросам налогообложения»)Суды, признавая позицию налогового органа неправомерной, пришли к выводу, что не являющиеся индивидуальными предпринимателями физические лица, — граждане Республики Казахстан, импортирующие транспортные средства, подлежащие государственной регистрации в государственных органах Республики Казахстан, признаются плательщиками налога на добавленную стоимость следовательно на них распространяются положения Соглашения между Правительством Российской Федерации, Правительством Республики Беларусь и Правительством Республики Казахстан от 25.01.2008 «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» и Протокола от 11.

12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе» в связи с чем общество правомерно отражало суммы реализации автомобилей физическим лицам гражданам Республики Казахстан в разделе 4 налоговой декларации по НДС за I квартал 2013 года, а также правомерно заявляло налоговые вычеты по приобретенным автомобилям, которые в дальнейшем реализованы указанным физическим лицам гражданам Республики Казахстан.

12.2009 «О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе» в связи с чем общество правомерно отражало суммы реализации автомобилей физическим лицам гражданам Республики Казахстан в разделе 4 налоговой декларации по НДС за I квартал 2013 года, а также правомерно заявляло налоговые вычеты по приобретенным автомобилям, которые в дальнейшем реализованы указанным физическим лицам гражданам Республики Казахстан.Экспорт в Казахстан: налоговые последствия

Выход на внешние рынки — это новый этап развития бизнеса. Первоочередными задачами в становлении нового направления являются: продвижение продукта за рубежом и выстраивание взаимодействия с иностранными покупателями. Помимо этого, возникает масса юридических и налоговых вопросов. Один из них — каким образом и в какой форме бизнес может вести деятельность на территории другого государства? Принятие того или иного решения в данном случае ведёт к различным налоговым последствиям, а, значит, выбор должен быть сделан осознанно.

То, какой будет юридическая структура, зависит от фактуры бизнеса. От тех фактических обстоятельств, в которых предполагается вести деятельность. Независимо от индивидуальных особенностей, существует 3 возможных базовых сценария построения структуры:

-

Деятельность от имени основного российского юридического лица;

-

Создание отдельной российской компании-экспортёра;

-

Регистрация юридического лица на территории иностранного государства.

Мы предлагаем провести несколько мысленных экспериментов, рассмотрев данные базовые варианты применительно к различным ситуациям. Цель экспериментов — показать с какими особенностями придётся столкнуться бизнесу и к каким налоговым последствиям приведёт сделанный выбор в каждом конкретном случае.

Для простоты экспериментов, выберем Казахстан в качестве страны, с которой хотим начать экспансию.

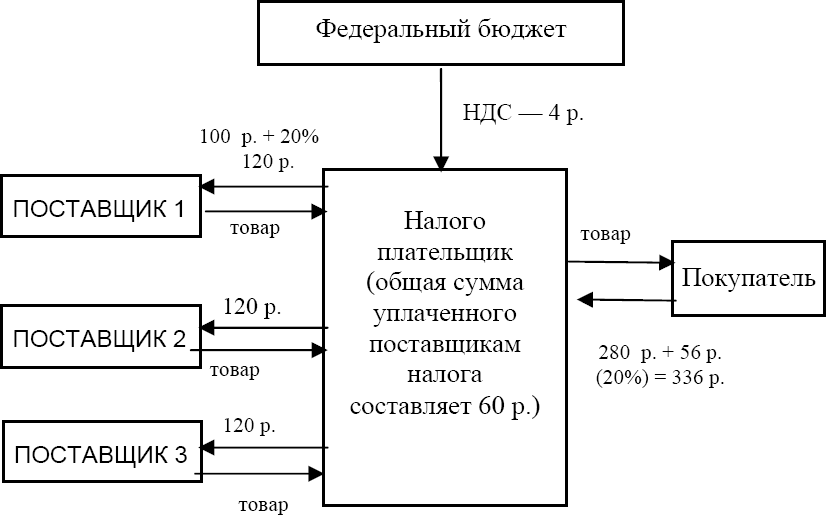

Торговая деятельность

Важная налоговая особенность экспортной деятельности — реализация таких товаров облагается НДС по ставке 0%.В соответствии с пп. 2, п. 1 ст. 164 НК РФ реализация товаров, вывезенных из РФ на территорию другого государства члена ЕАЭС, облагается НДС по ставке 0% Дополнительно налогоплательщик вправе заявить вычеты по НДС за приобретённый экспортируемый товар.См. п. 3 ст. 172 НК РФ

1. Задача: организовать экспортное торговое направление

При этом на территории Казахстана не предполагается создание какой-либо инфраструктуры, продукция доставляется напрямую покупателю с территории РФ.

Постольку в описанных условиях на территории Казахстана деятельность не ведётся, использование существующей российской компании вполне допустимо и не вызывает каких-то дополнительных налоговых последствий. Вместе с тем, подтверждение «нулевой ставки» по НДС сопряжено с прохождением камеральной проверки.

Вместе с тем, подтверждение «нулевой ставки» по НДС сопряжено с прохождением камеральной проверки.

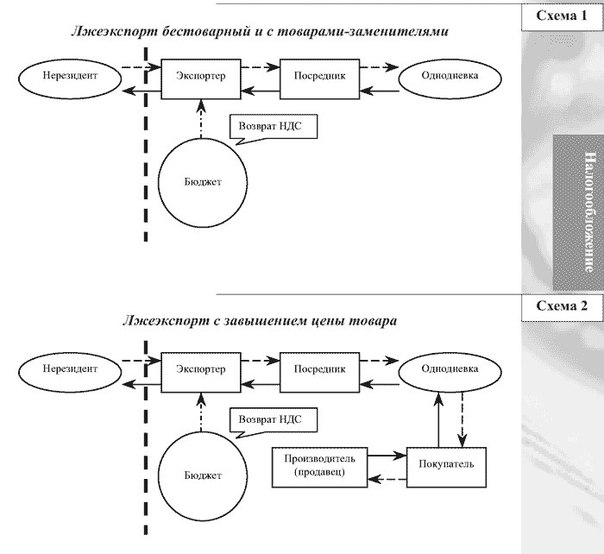

Если же возникают основания для возмещения НДС из бюджета, будьте готовы к тому, что налоговые органы проверят контрагентов и операций с особой тщательностью. Их цель — найти хоть малейшую зацепку для отказа в подтверждении налогового вычета.

В связи с этим нередко экспортёры отказываются от возмещения НДС, теряя в своей рентабельности.

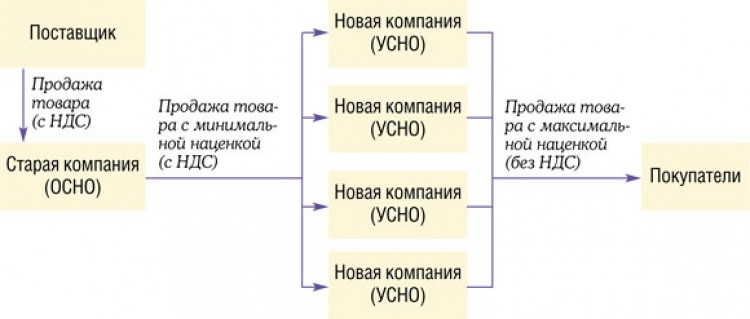

Другой выход — создание в структуре отдельной компании-экспортёра. У такого юрлица всего один поставщик, в значит пройти налоговую проверку намного проще.

Реализация такого варианта сопряжена с целым рядом своих особенностей:

-

Нужен свой штат сотрудников и другие «атрибуты» самостоятельности, иначе экспортёра будут рассматривать в паре с основой компанией;

-

Кассовый разрыв в уплате НДС.

Основная компания обязана уплатить НДС по общим правилам в момент реализации экспортеру, который затем проходит длительную процедуру камеральной налоговой проверки;

Основная компания обязана уплатить НДС по общим правилам в момент реализации экспортеру, который затем проходит длительную процедуру камеральной налоговой проверки;

-

Тонкости распределения рентабельности от экспортных поставок и дальнейшее использование денежных средств, полученных в качестве возмещения НДС.

2. Дополним условия. Допустим, для ведения деятельности на территории Казахстана необходим офис, склад, местные менеджеры, кладовщики и иные сотрудники.

Если при таких вводных торговать станет российская компания, это приведёт к образованию так называемого постоянного учреждения. В данном случае российская компания обязана в течение 30 дней с даты начала ведения деятельности подать в налоговый орган РК заявление о постановке на регистрационный учёт.См. п. 1, ст. 76 НК РК

С точки зрения налоговых последствий, подобная организация деятельности ведёт к обложению доходов постоянного учреждения корпоративным подоходным налогом (КПН).

Важно, что уплаченный КПН может быть зачтён на территории РФ, однако сумма такого зачёта ограничена суммой налога, которую бы пришлось уплатить с такого дохода в России. В этой связи, фактически зачесть КПН с чистого дохода (10%) не получится.

Что же касается НДС, то общий порядок не меняется: российская организация имеет право на применение ставки 0 % при экспорте при условии надлежащего подтверждения.

Второй вариант — это создание компании на территории Республики Казахстан. В таком варианте предполагается, что текущая российская организация будет поставлять товар своей иностранной партнёрской организации, которая в свою очередь реализует его покупателю.См. п. 1 ст. 400 НК РК

Использование данного варианта позволяет облагать доходы в общем, привычном нам порядке, по ставке 20%. При этом появляется обязанность самостоятельно уплатить в бюджет Казахстана при ввозе товара НДС по ставке 12%, который пойдёт в зачёт при уплате налога с реализации покупателю.

Важной особенностью реализации данного варианта является обязанность учредителя такой иностранной компании сообщить в российский налоговый орган: (1) о своём участии и (2) о наличии контролируемой иностранной компании. Сделать это необходимо (1) не позднее трёх месяцев с даты возникновения участия и (2) не позднее 20 марта года следующего за налоговым периодом, в котором контролирующим лицом признается доход в виде прибыли контролируемой иностранной компании. При этом сама прибыль КИК в данном случае освобождается от налогообложения на территории РФ, поскольку иностранная компания является резидентом страны из ЕАЭС.См. пп. 2, п. 1, ст. 25.13-1 НК РФ

При этом сама прибыль КИК в данном случае освобождается от налогообложения на территории РФ, поскольку иностранная компания является резидентом страны из ЕАЭС.См. пп. 2, п. 1, ст. 25.13-1 НК РФ

Услуги, работы, лицензионные платежи

При оказании услуг (работ) от лица российской компании, налогообложение доходов, по аналогии с торговой деятельностью, зависит от возникновения постоянного учреждения на территории Казахстана. Порядок же обложение налогом на добавленную стоимость определяется исходя из места реализации услуг. Оба названных фактора зависят от видов деятельности, реализуемых компанией.

1. Строительные и монтажные работы в Казахстане. Шефмонтаж

В отношении работ данного вида Конвенция об устранении двойного налогообложения отдельно указывает, что для возникновения постоянного учреждения строительная площадка, на которой ведутся работы, должна существовать более 12 месяцев.См. п. 3 ст. 5 Конвенции между Правительством Российской Федерации и Правительством Республики Казахстан об устранении двойного налогообложения В отношении шефмонтажа те же условия — услуги должны оказывать более 12 месяцев.

Таким образом, всё зависит от срока. Если он не превышает указанный, налог на прибыль уплачивается в Российской Федерации. В противном случае, последствия такие же, как и для торговли: 20% + 10%.

При условии, что площадка и/или оборудование находятся на территории Республики Казахстан, обязанность уплатить НДС в РФ не возникает. Его (по ставке 12%) заплатит заказчик,См. п. 1, ст. 373 НК РК что необходимо учесть при ценообразовании.

«Освобождение» от уплаты НДС в данном случае имеет последствия. Так, входящий налог от всех поставщиков, субподрядчиков, арендодателей и прочих контрагентов, привлечение которых направлено на выполнение работ, не может быть принят к вычету юр.лицом-исполнителем работ.

При этом налоговый орган пошёл дальше и отказал в возмещении НДС арендодателю спецтехники, используемой российской компанией для работ в Казахстане. Компания-арендодатель попыталась обжаловать данное решение налоговой, однако суд встал на сторону налогового органа. В действиях арендодателя и арендатора была установлена налоговая схема, направленная на необоснованное получение возмещения НДС из бюджета.

В действиях арендодателя и арендатора была установлена налоговая схема, направленная на необоснованное получение возмещения НДС из бюджета.

Кроме факта взаимозависимости, суд пришёл к выводу, что компания-арендодатель была специально создана арендатором-исполнителем для получения возмещения, поскольку он (арендатор) знал, что из-за использования техники на территории Казахстана претендовать на возмещение налога не может.См. решение по делу № А55-1683/2019

2. IT-услуги

Под it-услугами мы подразумеваем разработку программного обеспечения и его техническую поддержку. Место реализации таких услуг для целей исчисления НДС признаётся Казахстан, а, значит, обязанность уплатить налог также возлагается на заказчика.

Что касается налогообложения доходов, то всё зависит от возникновения постоянного учреждения. Если услуги оказывают удалённо, не в Казахстане, налог платится в РФ.

Здесь необходимо отдельно проговорить налогообложение лицензионных платежей, именуемых в Конвенции об устранении двойного налогообложения как роялти. Дело в том, что взимая с резидента Республики Казахстан лицензионные платежи за использование программного обеспечения, пользователь в соответствии с конвенцией и Налоговым кодексом Казахстана обязан удержать из вознаграждения налог у источника в размере 10% от общей суммы выплаты. При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

Дело в том, что взимая с резидента Республики Казахстан лицензионные платежи за использование программного обеспечения, пользователь в соответствии с конвенцией и Налоговым кодексом Казахстана обязан удержать из вознаграждения налог у источника в размере 10% от общей суммы выплаты. При этом данное удержание российская компания вправе зачесть в счёт уплаты налога в РФ.

Важно, что контролирующие ведомства в Казахстане относят к роялти не только лицензионное вознаграждение, но также плату за доработку и модификацию ПО, используемого по лицензии.См. ответ Председателя КГД МФ РК от 26.09.2019 года на вопрос от 20.09.2019 года № 570477 Обоснование здесь следующее: поскольку изменять и дорабатывать программный продукт, можно исключительно при предоставлении правообладателем специальной лицензии, предполагается, что такая плата включена в платёж за услугу.

Использование местной компании для выполнения работ на территории Казахстана видится возможным лишь при условии реализации долгосрочного проекта и лишь в определённых сферах, поскольку, например, в части оказания IT-услуг, подобные решения неактуальны.

Дивиденды собственнику

В случае успешной деятельности иностранной компании, созданной в Казахстане, рано или поздно возникнет потребность в изъятии у такой компании прибыли. Сделать это можно посредством выплаты дивидендов её учредителям.

Независимо от того, являются ли участниками иностранной компании физ. лицо-нерезидент или же российская компания, при выплате дивидендов необходимо удержать налог у источника. Размер удержания не может превышать 10% от суммы дивидендов.См. п. 3 ст. 10 Конвенции между Правительством Российской Федерации и Правительством Республики Казахстан об устранении двойного налогообложения При этом данный налог может быть зачтён при налогообложении данного вознаграждения в России. То есть, в России необходимо будет доплатить 3 %.

Важно, что Налоговый Кодекс Республики Казахстан предусматривает освобождение от уплаты налога с дивидендов для физических лиц-нерезидентов, при условии, что на момент их начисления срок владения долей (акциями) составляет более 3-х лет, а иностранная компания (плательщик дивидендов) не ведёт деятельность в сфере недропользования. См. п. 4, ст. 7 654 НК РК

См. п. 4, ст. 7 654 НК РК

Таким образом, если необходимо создать офис в Казахстане, выгоднее зарегистрировать там компанию — резидента Казахстана. В этом случае 10%-ый налог будет уплачиваться только по факту выплаты дивидендов, а не автоматически, как при образовании постоянного учреждения.

Нулевая ставка НДС при экспорте работ и услуг начнет действовать с 1 июля 2019 года — Экономика и бизнес

МОСКВА, 7 мая. /ТАСС/. Нулевая ставка НДС для экспортеров работ и услуг начнет действовать с 1 июля 2019 года. Об этом говорится в сообщении Российского экспортного центра (РЭЦ).

«Нулевая ставка НДС при экспорте работ и услуг начнет действовать с 1 июля 2019 года. Соответствующие изменения были внесены в статьи 170 и 171 Налогового кодекса РФ», — говорится в сообщении. Принятые поправки предусматривают, в частности, право на вычет НДС в отношении работ и услуг, реализация которых осуществляется за пределами России. Отмечается, что применить льготу можно будет в отношении приобретенных для этих целей товаров, работ и услуг.

РЭЦ напоминает, что в настоящий момент нулевой ставкой НДС облагаются только товары по договорам поставки, а также отдельные услуги, связанные с международной перевозкой данной продукции. «Обнуление ставки налога на добавленную стоимость при вывозе строительных материалов для возведения объектов за рубежом, товаров по договору лизинга, а также IT-экспорта и связанных с ним услуг является одним из ключевых пунктов реализации национального проекта «Международная кооперация и экспорт» в 2019 году», — поясняется в сообщении.

По мнению заместителя министра промышленности и торговли РФ Василия Осьмакова, чьи слова приводятся в сообщении, снижение налоговой нагрузки — важный стимул для повышения конкурентоспособности российских экспортеров на внешних рынках. Возможность вычета НДС охватывает компании широкого спектра отраслей с высоким экспортным потенциалом. В их числе машиностроение (в части развития сервисного обслуживания), инжиниринговые и лизинговые услуги, строительство, транспорт, IT. К началу страницы

К началу страницы

Предполагая осуществлять внешнеторговые сделки будущему российскому экспортеру необходимо ознакомиться с рядом документов, регулирующих внешнеэкономическую деятельность.

Согласно положениям пункта 1 статьи 2 Гражданского кодекса Российской Федерации все правила, установленные гражданским законодательством, применяются к отношениям с участием иностранных граждан, лиц без гражданства и иностранных юридических лиц, если иное не предусмотрено федеральным законом.

К договорам купли-продажи товаров между сторонами, коммерческие предприятия которых находятся в разных государствах, применимы положения Конвенции Организации Объединенных Наций о договорах международной купли-продажи товаров (Вена, 11.04.1980 г.).

Существенное влияние на условия внешнеторговых контрактов оказывают требования таможенного и налогового законодательства, Федеральных законов от 18.07.1999 №183-ФЗ «Об экспортном контроле», от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле», от 08. 12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности», и др..

12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности», и др..

Следует отметить, что по контракту, сумма обязательств по которому превышает в эквиваленте 50 тыс. долл. США, в уполномоченном банке необходимо оформить паспорт сделки (пункт 5.2 Инструкции Банка России от 04.06.2012 № 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением», зарегистрировано в Минюсте России 03.08.2012 № 25103).

При рассмотрении вопросов налогообложения налогом на добавленную стоимость (далее – НДС) операций по реализации товаров на экспорт в общем случае необходимо руководствоваться следующим.

При реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение НДС производится по налоговой ставке 0 процентов при условии представления в налоговый орган документов, предусмотренных статьей 165 Налогового кодекса Российской Федерации (далее – Налоговый кодекс).

Это положение установлено нормой подпункта 1 пункта 1 статьи 164 Налогового кодекса.

Это положение установлено нормой подпункта 1 пункта 1 статьи 164 Налогового кодекса.Так, целях подтверждения обоснованности применения нулевой ставки НДС в случае вывоза товаров за пределы таможенной территории Таможенного союза одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) представляются документы, предусмотренные пунктом 1 статьи 165 Налогового кодекса (в случае реализации товаров через комиссионера, поверенного или агента по договору комиссии, договору поручения либо агентскому договору, — документы, предусмотренные пунктом 2 статьи 165 Налогового кодекса), в том числе:

- контракт (его копия) налогоплательщика с иностранным лицом на поставку товара за пределы таможенной территории Таможенного союза;

- таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации.

При вывозе товаров в таможенной процедуре экспорта через границу Российской Федерации с государством — членом Таможенного союза, на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа Российской Федерации, производившего таможенное оформление указанного вывоза товаров.

Вместо копий указанных деклараций экспортер вправе представить реестры таможенных деклараций с указанием в них регистрационных номеров соответствующих деклараций;- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории Российской Федерации с учетом особенностей, предусмотренных подпунктом 4 пункта 1 статьи 165 Налогового кодекса.

Вместо копий транспортных, товаросопроводительных и (или) иных документов экспортер вправе представить в налоговый орган реестры указанных документов по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, являющегося российской организацией и соответствующего требованиям, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в сфере налогов и сборов.

Следует отметить, что налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у налогоплательщика документы, сведения из которых включены в указанные реестры (пункт 15 статьи 165 Налогового кодекса).

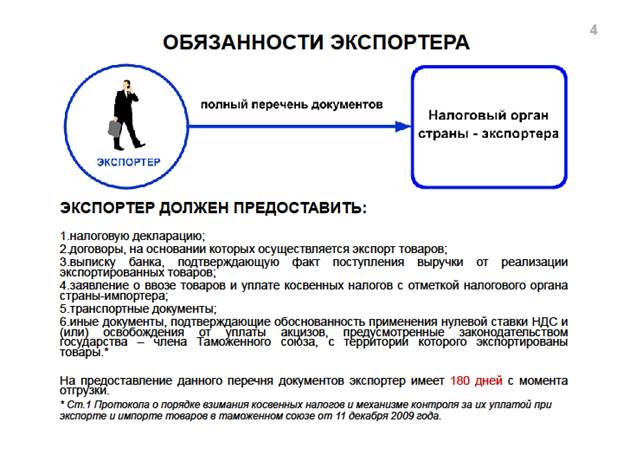

Документы, подтверждающие обоснованность применения нулевой ставки НДС, представляются в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта.

Если по истечении 180 календарных дней налогоплательщик не представил указанные документы (их копии), операции по реализации товаров на экспорт подлежат налогообложению по налоговым ставкам, предусмотренным пунктами 2 и 3 статьи 164 Налогового кодекса (в размере 10 и 18 процентов). Если впоследствии налогоплательщик представляет в налоговые органы документы (их копии), обосновывающие применение налоговой ставки в размере 0 процентов, уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, которые предусмотрены статьями 176 и 176.

1 Налогового кодекса.

1 Налогового кодекса.Применение НДС при реализации товаров в Таможенном союзе осуществляется в соответствии с Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, данным в приложении № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (далее – Протокол).

В настоящее время государствами – членами Евразийского экономического союза (ЕАЭС) помимо Российской Федерации, являются Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика (с 01.05.2015 года).

В целях применения положений Протокола, под экспортом товаров понимается вывоз товаров, реализуемых налогоплательщиком, с территории одного государства–члена ЕАЭС на территорию другого государства-члена ЕАЭС (пункту 2 раздела I Протокола).

В соответствии с пунктом 3 раздела II Протокола при экспорте товаров применяется нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных пунктом 4 Протокола.

Для подтверждения обоснованности применения нулевой ставки НДС, экспортеру одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) в налоговый орган следует представить документы, предусмотренные пунктом 4 раздела II Протокола, в том числе:

- договоры (контракты), заключенные с налогоплательщиком другого государства-члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС, на основании которых осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (далее — Заявление) либо перечень Заявлений (на бумажном носителе или в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика).

- транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС.

Указанные документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

При непредставлении этих документов в установленный срок сумма НДС подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров. В случае представления налогоплательщиком документов, предусмотренных пунктом 4 Протокола, по истечении 180 дневного срока, уплаченная сумма налога подлежит возврату налогоплательщику в порядке и на условиях, предусмотренных статьями 176 и 176.

Ситуация 1: К началу страницы

К началу страницыНалогоплательщиком осуществляется экспорт товаров. В связи с вступлением 12.11.2014г. в силу Приказа ФТС России № 1761 от 17.09.2013 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля», с 12.11.2014 таможенные органы выдают копии деклараций на товары только по запросу организации. При этом на копиях деклараций на товары штамп «Выпуск разрешен», по мнению налогоплательщика, не ставится. Отметка о вывозе товара за пределы территории РФ ставится на копиях деклараций на товары на обратной стороне первого листа по запросу. В этой связи налогоплательщиком для подтверждения обоснованности применения ставки 0 % по НДС в налоговый орган представлена копия декларации на товары без штампа «Выпуск разрешен», но со штампом «Товар вывезен».

Комментарии:

Пунктом 1 статьи 165 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, для подтверждения обоснованности применения налоговой ставки 0 процентов в налоговые органы представляется в том числе таможенная декларация (ее копия) в общем случае с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией.

Таким образом, указанная норма Кодекса предусматривает представление в налоговый орган копии таможенной декларации с отметками как российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, так и российского таможенного органа места убытия.

Приказ ФТС России от 17.09.2013 № 1761 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля» (далее — приказ ФТС России № 1761) регламентирует в том числе взаимодействие декларантов (таможенных представителей) с таможенными органами при таможенном декларировании и выпуске товаров в электронной форме.

Согласно пункту 26 приказа ФТС России № 1761 после выпуска товаров декларанту с использованием Единой автоматизированной информационной системы таможенных органов направляется авторизованное сообщение, содержащее принятое таможенным органом декларирования решение по декларации на товары, поданной в виде электронного документа (далее — ЭДТ), а также ЭДТ с соответствующими таможенными отметками.

Пунктом 39 приказа ФТС России № 1761 предусмотрено, что по обращению декларанта таможенные органы в порядке, определенном правилами ведения делопроизводства в таможенных органах, распечатывают копии электронных документов, в том числе ЭДТ, авторизованные сообщения и протоколы информационного взаимодействия лиц на бумажных носителях после выпуска товаров.

С учетом изложенного подтверждение обоснованности применения налоговой ставки 0 процентов по НДС при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, возможно при представлении налогоплательщиком в налоговый орган распечатанной в соответствии с положениями приказа ФТС России № 1761 на бумажном носителе электронной копии декларации на товары при наличии на этой копии соответствующих отметок российского таможенного органа, осуществившего выпуск товаров в таможенной процедуре экспорта, и российского таможенного органа места убытия.

Ситуация 2:

Налогоплательщиком отражена реализация товаров на экспорт с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (далее – государство-член) в налоговой декларации по налогу на добавленную стоимость за 1 квартал 2015 года. При этом, на заявлении о ввозе товаров и уплате косвенных налогов, представленном с документами для подтверждения обоснованности применения налоговой ставки 0 процентов по налогу на добавленную стоимость, отметка об уплате косвенных налогов налогового органа государства-члена, на территорию которого импортированы товары, датирована 20 апреля 2015 года (то есть 2 квартал 2015 года).

Комментарии:Согласно Договору о Евразийском экономическом союзе от 29.05.2014г. (далее – Договор), взимание косвенных налогов и механизм контроля за их уплатой при экспорте и импорте товаров выполнении работ (оказании услуг) между хозяйствующими субъектами государств — членов ЕАЭС осуществляются в порядке, установленном Приложением № 18 «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» к Договору (далее — Протокол).

В соответствии с пунктом 3 Протокола при экспорте товаров с территории одного государства-члена на территорию другого государства-члена налогоплательщиком государства-члена, с территории которого вывезены товары, применяются нулевая ставка НДС и (или) освобождение от уплаты акцизов при представлении в налоговый орган документов, предусмотренных пунктом 4 настоящего Протокола, в том числе заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена, на территорию которого импортированы товары, об уплате косвенных налогов.

Указанные документы на основании пункта 5 Протокола представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Операции по реализации товаров, налогообложение НДС которых в соответствии с пунктом 3 Протокола производится по налоговой ставке 0 процентов, подлежат отражению в налоговой декларации по НДС.

Указанная налоговая декларация согласно пункту 5 статьи 174 Налогового кодекса Российской Федерации представляется налогоплательщиками в налоговые органы по месту своего учета в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

При этом налоговый период для налогоплательщиков НДС статьей 163 Кодекса установлен как квартал.

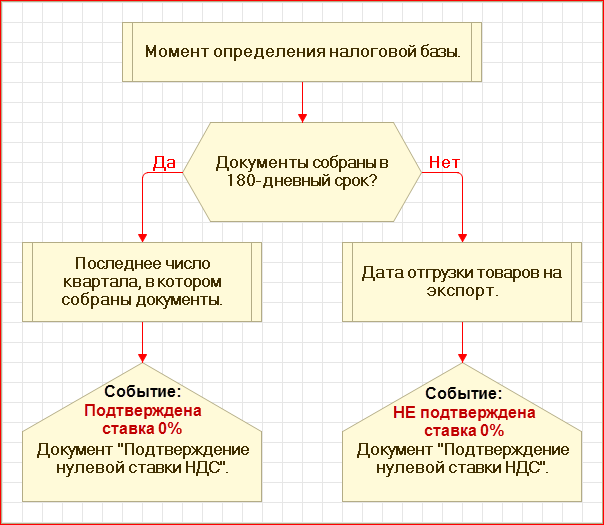

При этом налоговый период для налогоплательщиков НДС статьей 163 Кодекса установлен как квартал.Моментом определения налоговой базы по товарам, предусмотренным пунктом 1 статьи 164 Кодекса, согласно пункту 9 статьи 167 Кодекса является последнее число квартала, в котором собран полный пакет документов, установленных статьей 165 Кодекса.

С учетом вышеизложенного, моментом определения налоговой базы по товарам, экспортированным с территории Российской Федерации на территорию государства — члена Евразийского экономического союза, является последнее число квартала, в котором собран полный пакет документов, предусмотренных пунктом 4 Протокола.

Вебинары и статьи о бухгалтерии и про бухгалтерию — Контур.Бухгалтерия

Экспорт — таможенная процедура

Экспорт — это продажа товаров и услуг с территории России и других стран ЕАЭС в третьи страны без обязательств об обратном ввозе (ст. 139 ТК ЕАЭС). Важное условие — товары и услуги должны фактически пересечь таможенную границу стран ЕАЭС, без этого экспорт невозможен.

Например, иностранная компаний покупает у отечественной фирмы сырье, которое затем будет использовано для производства товаров на заводе в России. Такая операция экспортом не является, хотя покупатель — иностранная компания, так как сырье не покидало границы РФ.

Важно! В Евразийский Экономический союз входят: Россия, Армения, Белоруссия, Казахстан и Киргизия. В рамках союза действует единое таможенное пространство.

Экспортный НДС

При вывозе товаров за границу у экспортера появляется право на применение нулевой ставки по НДС (пп. 1 п. 1 ст. 164 НК РФ). Ставка 0 % — это право экспортера, а не обязанность. От нее можно отказаться в пользу стандартных ставок 10 и 20 %.

Налоговую базу рассчитывайте в рублях по курсу ЦБ РФ на день отгрузки покупателю (п. 3 ст. 153 НК РФ). Это правило актуально, даже если от покупателя вы получили 100 % предоплату.

Налоговую базу определяем в последний день квартала, в котором собрали документы для подтверждения права на применение ставки 0 % (ст.

165 НК РФ). При этом полученные от покупателя предоплаты и авансы в расчет налоговой базы не включайте. НДС с них не начисляйте.

165 НК РФ). При этом полученные от покупателя предоплаты и авансы в расчет налоговой базы не включайте. НДС с них не начисляйте.Продавец не всегда будет рассчитываться с вами иностранной валютой. Иногда оплату вы можете получить в рублях. На особенности учета и расчета экспортного НДС это не влияет.

Ставка НДС при экспорте

Экспортер имеет право применять 0 % ставку НДС при вывозе товаров и услуг за рубеж. Кроме того, есть еще ряд работ и услуг, которые сопровождают экспортные операции и также облагаются НДС по нулевой ставке.

Международная перевозка грузов. В первую очередь, это услуги по перевозке грузов различными видами транспорта (авиа, ж/д, авто, морской и речной транспорт). Но также в эту группу попадают услуги по предоставлению железнодорожного подвижного состава или контейнеров для перевозок и транспортно-экспедиционные услуги.

Транспортировка нефти, нефтепродуктов и природного газа. По нулевой ставке облагаются услуги организаций трубопроводного транспорта, которые перемещают нефть и газ за границу РФ.

Передача электроэнергии. Ставку 0 % могут применять компании, оказывающие услуги по передаче электричества из отечественных сетей в электросети иностранных государств.

Перевалка и хранение вывозимых товаров. Под нулевую ставку попадают услуги организаций, обеспечивающих перевалку и хранение товаров для экспорта в морских и речных портах.

Переработка. Под ставку 0 % попадают операции по переработке товаров на таможенной территории, помещенные под соответствующую таможенную процедуру.

Транспортировка внутренним водным транспортом. Ставка 0 % применяется в отношении услуг по транспортировке экспортируемых товаров внутренним водным транспортом.

Отказ от НДС 0 %

От нулевой ставки можно отказаться. Для этого нужно подать в свою ИФНС заявление в свободной форме об отказе от ставки 0 %. Сделайте это до 1 числа налогового периода, с которого отказываетесь от своего права. При этом учтите несколько важных моментов:

- отказ от ставки 0 % распространяется на все экспортные операции;

- минимальный срок отказа — 12 месяцев, то есть в течение года вы не сможете вернуться на ставку 0 %;

- размер ставок не зависит от того, кто выступает вашим покупателем.

Важно! Отказаться от ставки НДС 0 % при экспорте в страны ЕАЭС нельзя, так как между странами-участницами нет таможенных границ (Письмо Минфина РФ от 09.01.2019 № 03-07-13/1/24).

После отказа от ставки вычеты по НДС вы будете заявлять в стандартном порядке. Ждать сбора всех подтверждающих документов не нужно.

Основная причина отказа от нулевой ставки — сложность подтверждения правомерности ее применения. Однако отказ от льготы — это дополнительная налоговая нагрузка на компанию.

Подтверждение нулевой ставки по НДС

Правомерность применения нулевой ставки нужно подтвердить. На это отводят 180 дней со момента, когда товары были помещены под таможенную процедуру экспорта. По работам и услугам срок определяется в зависимости от их характера. Для подтверждения выполняем следующие действия.

Собираем пакет документов

Пакет зависит от вида товаров и услуг, а также от способа их транспортировки.

Полный пакет документов перечислен в ст. 165 НК РФ. Основные из них — это контракт и таможенная декларация. Однако перечень может быть расширен, и тогда дополнительно потребуют:

Полный пакет документов перечислен в ст. 165 НК РФ. Основные из них — это контракт и таможенная декларация. Однако перечень может быть расширен, и тогда дополнительно потребуют:- товаросопроводительные документы;

- транспортные документы;

- грузовые накладные;

- коносаменты;

- морские накладные;

- пояснения и другие документы.

При экспорте в страны ЕАЭС от вас потребуют заявление покупателя с отметкой его налогового органа о ввозе товара и уплате всех косвенных налогов или о том, что ввоз товара не облагается НДС.

Вместо заявлений можно предоставить их перечень, но при условии, что данные от импортеров уже поступили в налоговую службу. Проверить наличие заявления в базе ФНС можно с помощью официального сервиса. Если информации о заявлении нет, перечень можно не составлять, так как его не примут.

Форма перечня закреплена в Приказе ФНС РФ от 06.04.2015 № ММВ-7-15/139@.

Заполняем декларацию по НДС

Одновременно с документами сдайте декларацию по НДС.

Отчет подавайте по местонахождению организации и только в электронном формате. Экспортеры заполняют:

Отчет подавайте по местонахождению организации и только в электронном формате. Экспортеры заполняют:- титульный лист — со сведениями об организации и налоговым периодом;

- раздел 1 — со сведениями о суммах НДС к возмещению или уплате;

- раздел 4 — со сведениями о суммах НДС с подтвержденной нулевой ставкой;

- раздел 5 — со сведениями о налоговых вычетах;

- раздел 6 — со сведениями о суммах НДС, когда нулевая ставка не подтверждена.

Не успели отчитаться в 180-дневный срок

Если вы в течение 180 дней не успели подтвердить ставку 0 %, НДС со стоимости вывезенных товаров нужно будет заплатить по стандартной ставке 10 или 20 % (п. 9 ст. 165 НК РФ). Датой определения налоговой базы в общем случае считается день отгрузки товаров или выполнения работ.

Сумму уплаченного налога можно будет принять к вычету после того, как вы предоставите все подтверждающие экспорт документы (Письмо ФНС от 30.07.2018 № СД-4-3/14652).

Право на вычет вы сохраняете в течение 3 лет.

Право на вычет вы сохраняете в течение 3 лет.Налоговый вычет при экспорте

Экспортные операции облагаются НДС по ставке 0 %. Следовательно, входящий НДС по товарам и услугам, которые использовались для экспортных целей, можно предъявить к вычету. Для вычета вам нужна правильно оформленный счет-фактура от поставщика.

Особенности налогового вычета зависят от того, к какой группе относятся экспортируемые товары: сырьевые или несырьевые.

Вычет при экспорте несырьевых товаров

Если товары оприходованы не позднее 1 июля 2016 года, то предъявить «входящий» НДС к вычету вы можете в общем порядке. Дожидаться отгрузки товаров на экспорт или подтверждения нулевой ставки по экспорту не нужно (Письмо Минфина РФ от 13.07.2016 № 03-07-08/41050).

Порядок иной, если товары оприходованы до 1 июля 2016 года. В таком случае принять «входящий» НДС по ним к вычету можно только в том квартале, в котором компания определяет налоговую базу по ставке 0 %. Дата возникновения права на вычет зависит от того, собрали ли вы документы, предусмотренные в ст.

165 НК РФ, или нет. Если да — право на вычет вы имеете в том квартале, когда экспорт был подтвержден. Если нет — право на вычет возникает только после отгрузки товаров.

165 НК РФ, или нет. Если да — право на вычет вы имеете в том квартале, когда экспорт был подтвержден. Если нет — право на вычет возникает только после отгрузки товаров.Вычет при экспорте сырьевых товаров

К сырьевым товарам относятся позиции, упомянутые в п. 10 ст. 165 НК и установленные в Постановлении Правительства РФ от 18.04.2018 № 466:

- соль, сера, земли и камень, штукатурные материалы, известь;

- руды, шлак и зола;

- топливо минеральное, нефть и нефтепродукты, битуминозные вещества, воски;

- органические химические соединения;

- древесина и изделия из нее, древесный уголь;

- жемчуг и драгоценные камни;

- черные металлы;

- медь, никель, алюминий, свинец, цинк, олово и изделия из этих металлов;

- прочие недрагоценные металлы и металлокерамика.

Принадлежность товара к сырьевой группе определяйте по коду ТН ВЭД.

«Входной» НДС при экспорте сырьевых товаров принимайте к вычету в том квартале, в котором подтвердили право на применение нулевой ставки. Иные способы принятия НДС к вычету недопустимы.

Рекомендуем облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет операций с различными ставками НДС. В сервисе можно заполнить и проверить декларацию по НДС. Всем новичкам мы дарим бесплатный пробный период на 14 дней.

Экспорт товаров в 1С Бухгалтерия 8.3 и нулевая ставка НДС

Маргарита Матевосова

Методист отдела 1С Scloud

Налоговым кодексом РФ установлена ставка НДС 0% для экспортируемых товаров, услуг и работ.

Обратите внимание, что ставка 0% не является льготой. Это такое же обязательство, как и уплата ставки в 10 или 18%.

Ставка может быть подтверждена (для этого предстоит собрать предписанный пакет документов) или нет, но контрагенту в любом случае выставляется счет-фактура по нулевой ставке.

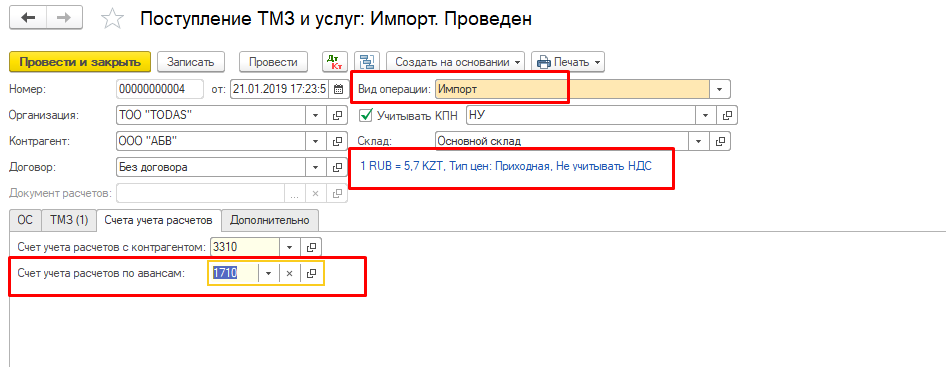

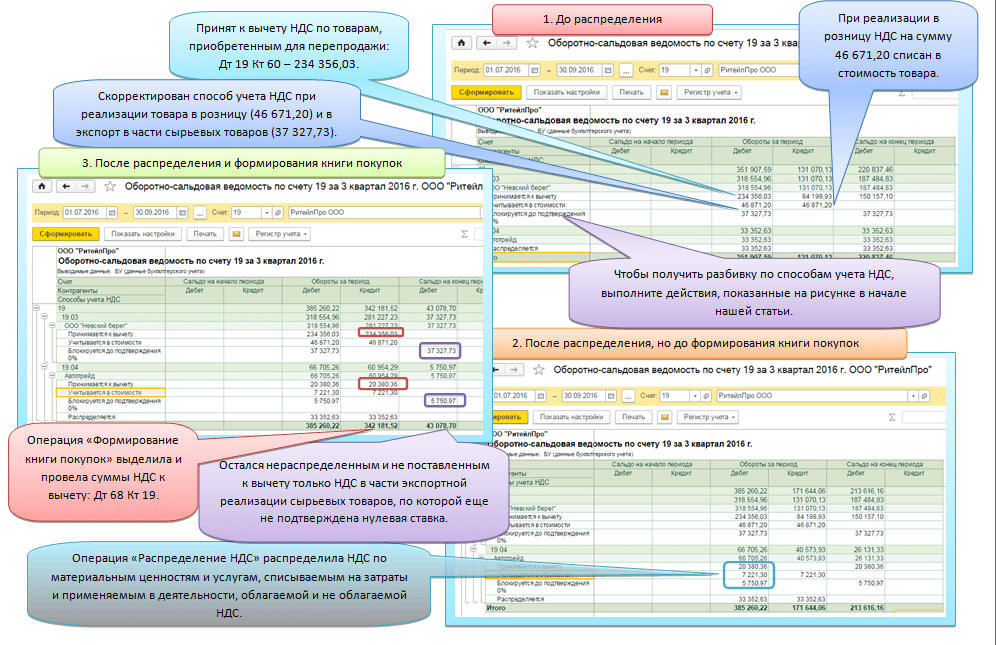

Разберем поэтапно, как оформляются продажи и оказание услуг на экспорт в 1С:Бухгалтерия 8.3. В общем случае порядок действий при работе с зарубежными контрагентами выглядит следующим образом:

- Шаг 1: Необходимо определить учетную политику предприятия

- Шаг 2: Поставить на приход товары, которые потом будут отправлены на экспорт

- Шаг 3: Провести реализацию товара или услуги на экспорт

- Шаг 4: Подтвердить операцию по нулевой ставке

- Шаг 5: Внести корректные данные в книги покупок и продаж

Настройка политики учета

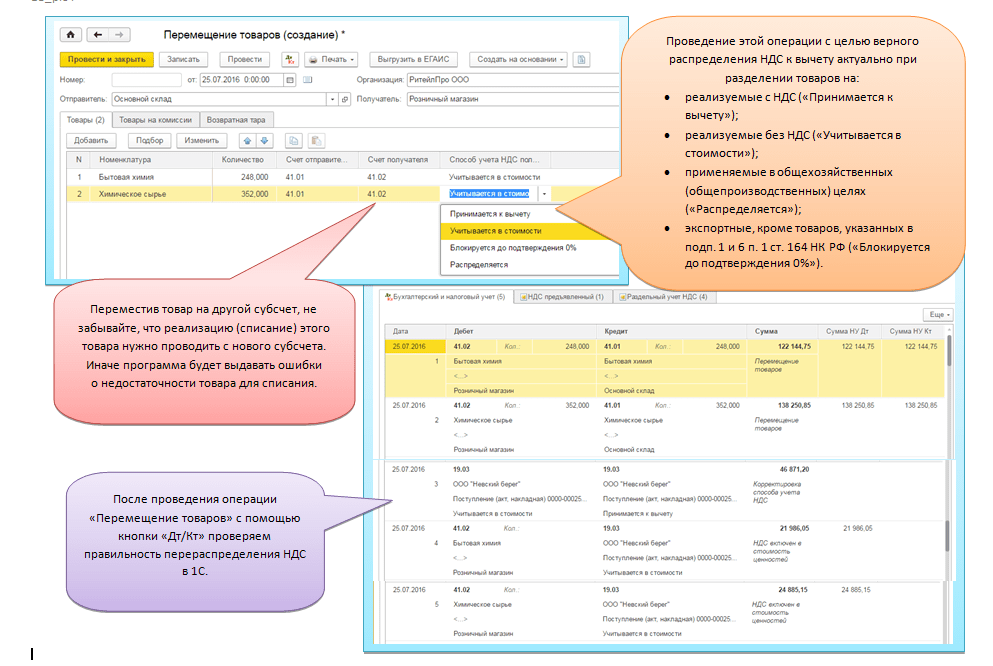

Для настройки учетной политики организации по НДС в 1С предназначен специальный пункт, который содержит раздел «НДС» в «Настройке налогов и отчетов» в учетной политике организации. Здесь требуется указать, что ведется раздельный учет по ставкам НДС:

Если учетная политика предприятия изменена, нужно перепровести заново все документы.

Поступление и реализация товара по нулевой ставкеНастройка учетной политики с раздельным учетом по ставке НДС позволяет менять в документах поступления товаров и услуг ставку НДС для данной операции. Для этого в табличной части документа появляется соответствующее поле. Пока не собран пакет документов, который обосновывает ставку 0%, в колонке выбирается значение «Блокируется до подтверждения 0%»:

Далее обычным способом регистрируется счет-фактура от поставщика. Правильность действий покажут проводки:

Если мы приобрели товар со ставкой НДС 18%, а продавать будем на экспорт по ставке 0%, то уплаченный нами налог будет компенсирован после подтверждения нулевой ставки. До тех пор на всех счетах НДС будет блокироваться.

Товар оприходован на склад, теперь можно приступить к его реализации (или оформлению реализации услуги). В 1С: Бухгалтерия 8.3 документ реализации создается обычным способом, с той лишь разницей, что выбирается ставка НДС 0% и устанавливается иностранная валюта, в которой будет производится расчет с покупателем:

Эта же валюта должна быть отражена в договоре контрагента:

Обязательно выписывается счет-фактура, в котором должен быть отражен нулевой НДС по сделке.

При завышении НДС (например, вы ошибочно выставили счет с 18%), получить вычет не удастся, так как решение по возмещению вычета принимается по итогам камеральной проверки со стороны налогового органа. В ходе проверки проверяется не только экспортер, но и все его контрагенты, принимавшие участие в сделках с нулевым НДС.

Таким образом, экспортная продажа (оказание услуг) правильно оформлены, и начался установленный законом 180-днейный срок, в течение которого нужно подтвердить правомерность ставки 0%.

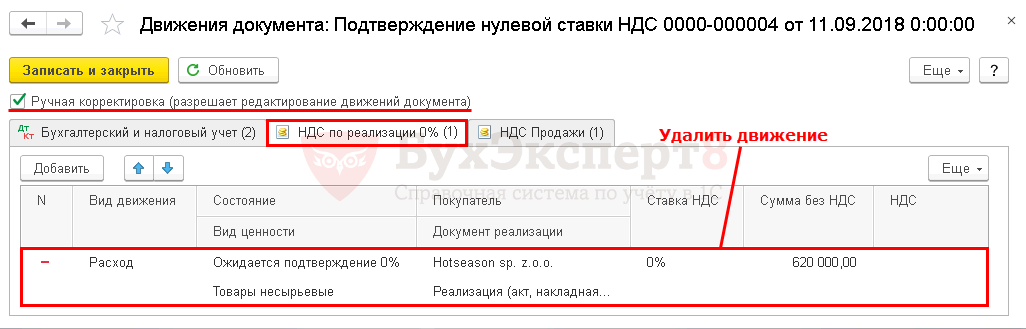

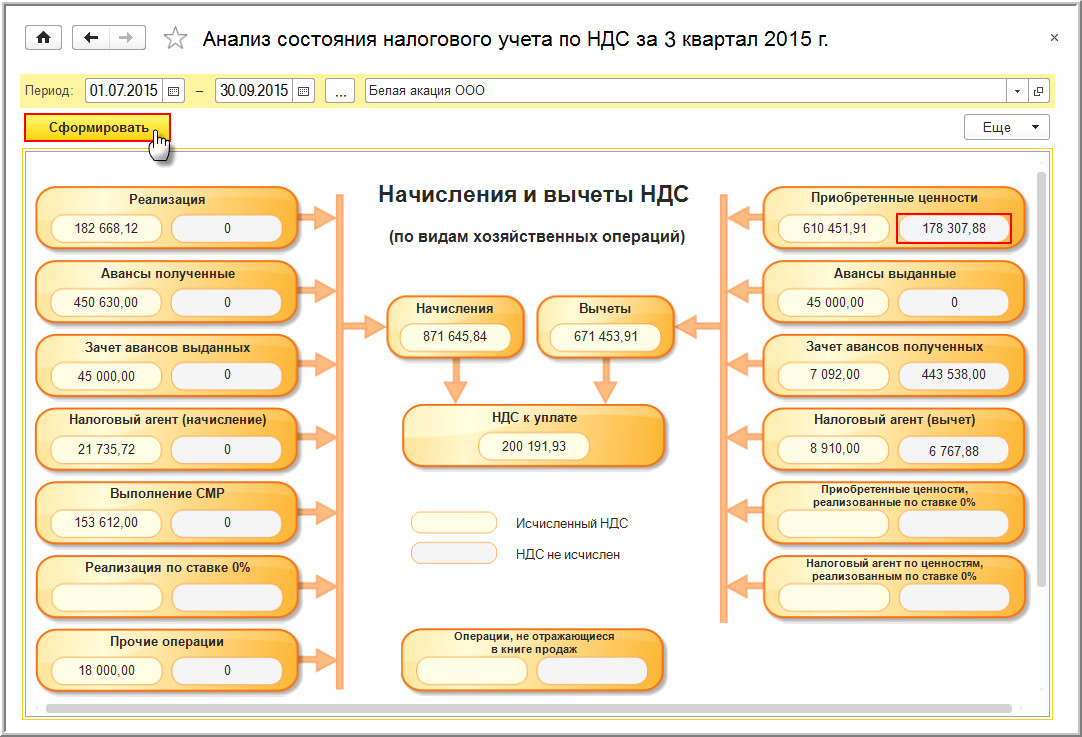

Завершение процедуры продажи на экспортЗавершающими действиями при реализации товаров и услуг на экспорт в 1С 8.3 являются отражение подтверждения нулевой ставки и заполнение книг покупок и продаж. Перечень документов, необходимых для подтверждения регламентируется налоговым законодательством. Как только все документы в наличии, можно приступать к их оформлению в 1С.

Для этого в программе есть соответствующие разделы:

Для начала заполняется форма «Подтверждение нулевой ставки НДС». К ней можно перейти из помощника по учету НДС:

Перечень документов реализации с нулевой ставкой формируется на основании документов продажи. В открывшемся списке выбирается реализация, по которой есть все нужные документы. В столбце «Событие» устанавливается текущий статус – в нашем случае «Подтверждена ставка 0%». После выбора события, документ проводится, для уверенности можно проанализировать движение по регистрам учета НДС:

Как только подтвердилась нулевая ставка, в 1С:Бухгалтерии предприятия 8.3 сведения автоматически вносятся в книги покупок и продаж. Это можно увидеть, если сформировать данные книги:

Отметим, что для получения вычета от налогового органа на расчетный счет, необходимо обратиться с заявлением. Чтобы ускорить возврат средств, заявление можно подать вместе с пакетом документов для подтверждения нулевой ставки.

Если теперь проверить проводки, то в них отразится, что НДС за покупки по нулевой ставке принят к вычету:

Если по каким-то причинам вы не смогли или не захотели подтверждать нулевую ставку НДС (напоминаем, что даже в этом случае покупателю выставляется счет-фактура с нулевым НДС), то порядок действий в 1С будет несколько иным.

НДС в такой ситуации относится на общие расходы и списывается через форму подтверждения нулевой ставки:

Указывается статья прочих расходов, при этом обязательно регистрируется счет-фактура с последующим отражением в книге продаж:

Налоговые и бухгалтерские аспекты оказания услуг партнерам из ЕАЭС

Из иностранных контрагентов отечественному бизнесу проще всего взаимодействовать с компаниями стран Евразийского экономического союза (ЕАЭС). Но чтобы избежать двойного налогообложения и недопонимания с проверяющими органами, необходимо знать, как правильно вести налоговый и бухгалтерский учет операций с такими партнерами.

Прямое определение термина «экспорт услуг» в главном налоговом документе страны (НК РФ) отсутствует, но оно есть в п. 8 ст. 2 Федерального закона от 8 декабря 2003 года № 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности». Согласно его тексту внешняя торговля услугами – это оказание услуг, включающее в себя производство, распределение, маркетинг, доставку услуг. Способы экспорта услуг установлены в ст. 33 указанного закона:

• с территории РФ на территорию иностранного государства;

• на территории РФ иностранному заказчику услуг;

• российским исполнителем услуг, не имеющим коммерческого присутствия на территории иностранного государства, путем присутствия его или уполномоченных действовать от его имени лиц на территории иностранного государства;

• российским исполнителем услуг путем коммерческого присутствия на территории иностранного государства.

Палитра предоставляемых на экспорт услуг очень велика – от транспортировки грузов и разработки специальных приложений до настройки оборудования ядерных электростанций.

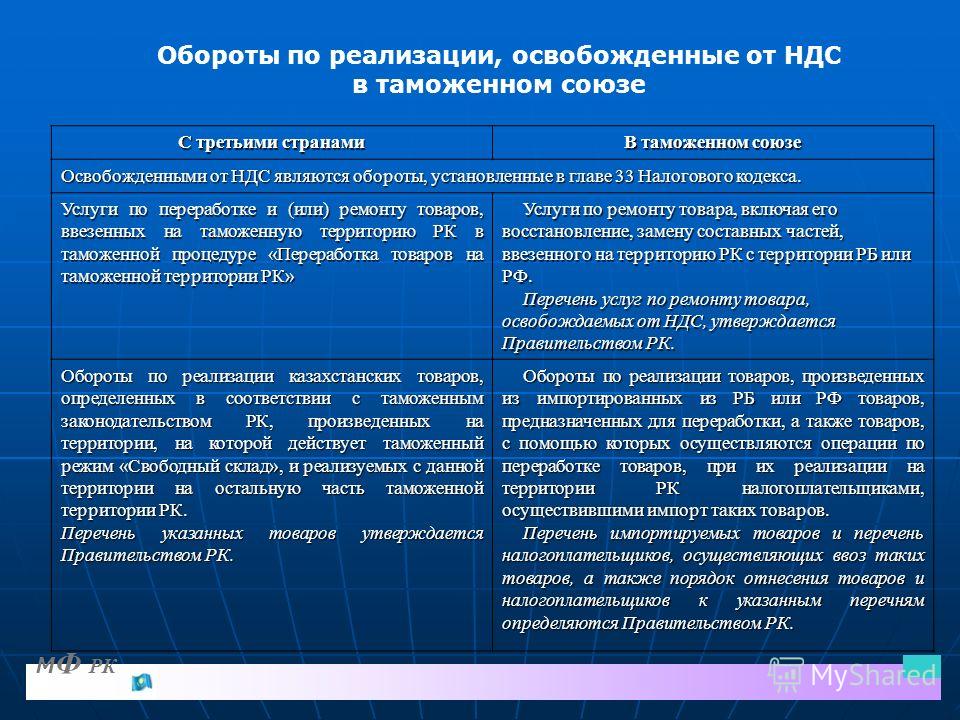

Нормативы налогообложения услуг между странами ЕАЭССогласно Договору о Евразийском экономическом союзе (подписан в Астане 29.05.2014) в его состав вошли пять государств: Россия, Белоруссия, Казахстан, Киргизия и Армения. Приложение № 18 к этому договору называется «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг». В разделе IV «Порядок взимания косвенных налогов при выполнении работ, оказании услуг» этого приложения (в п. 28 и 29) содержится вся необходимая информация относительно налогообложения экспорта и импорта услуг между странами – участниками ЕАЭС.

Еще перед рассмотрением вопроса налогообложения услуг партнерам из Евразийского союза следует сделать важное определение: все субъекты бизнеса из стран – участников ЕАЭС при своем взаимодействии в вопросах налогообложения ВЭД услуг должны руководствоваться только приложением № 18. Национальное налоговое законодательство в данной ситуации неприменимо. Точное соблюдение в своей деятельности соответствующих положений позволит избежать взаимного недопонимания, ошибок и двойного налогообложения.

Кроме того, следует отметить, что в нашей стране о прерогативе международных договоров над национальным налоговым законодательством российским участникам ВЭД со странами ЕАЭС напоминает также п. 1 ст. 7 НК РФ. Согласно ему, если международным договором, который подписан нашей страной, установлены иные правила и нормы, чем предусмотренные НК РФ и принятые в соответствии с ним нормативными правовыми актами, применяются правила и нормы международных договоров. Так что порядок определения места реализации работ и услуг для целей НДС, установленный в приложении № 18, применяется при работе с партнерами из таможенного союза в первую очередь.

Услуги с привязкой к местуУслуги согласно положениям п. 2 приложения № 18 – это деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления такой деятельности. К ним также относятся передача лицензий, предоставление патентов, торговых марок, авторских прав или иных подобных нематериальных благ. Поскольку услуги не имеют материального выражения и определить место их оказания каждый из участников сделки может по-своему, в приложении № 18 четко закреплены соответствующие правила для целей налогообложения.

Согласно п. 28 взимание косвенных налогов при оказании услуг осуществляется в том государстве – члене ЕАЭС, территория которого признается местом реализации работ, услуг (за исключением работ по переработке давальческого сырья). В пункте 29 установлены основные критерии определения места реализации и начисления косвенных налогов при оказании различных видов работ и услуг:

• по месту нахождения недвижимого имущества;

• по месту нахождения движимого имущества;

• по месту оказания услуг;

• по месту нахождения заказчика услуг;

• по месту нахождения исполнителя услуг.

По месту нахождения недвижимого имущества

Подпункт 1 п. 29 приложения № 18 гласит, что местом реализации работ, услуг признается территория того государства – члена ЕАЭС, на территории которого находится недвижимое имущество, с которым непосредственно связаны выполняемые работы или услуги. Положения этого подпункта применяются также в отношении услуг по аренде, найму и предоставлению в пользование на иных основаниях недвижимого имущества. Например, российский подрядчик строит или ремонтирует в Минске здание или иной объект недвижимости. В этом случае вне зависимости от государственной принадлежности собственника объекта работы и услуги у отечественного производителя НДС по законодательству РФ облагаться не будут. В силу вступают положения налогового законодательства Белоруссии. Если подобные услуги или работы происходят на территории РФ, то НДС будет взиматься по НК РФ.

По месту нахождения движимого имущества

Подпункт 2 устанавливает, что работы, услуги, непосредственно связанные с движимым имуществом, например транспортными средствами, находящимися на территории государства – члена ЕАЭС, облагаются налогом на территории этого государства-участника. Например, российский партнер ремонтирует подвижной состав белорусского заказчика на станции в Белоруссии или иной другой страны ЕАЭС, отличной от РФ. В таком случае у российского ремонтника его услуга не будет отражена в налоговой базе по НДС по НК РФ. Стоит отметить, что в указанном пункте существует небольшое исключение: его действие не распространяется на услуги по аренде транспортных средств. В данном случае существует особый порядок налогообложения (подп. 5 п. 29 приложения № 18).

По месту оказания услуг

Третьим параметром, который учитывается для налогообложения услуг на экспорт, является место их оказания. Такое правило устанавливает подп. 3. К подобным случаям он относит услуги в сфере культуры, искусства, обучения (образования), физической культуры, туризма, отдыха и спорта, оказанные на территории государства – члена ЕАЭС. Местом реализации услуг не будет являться территория РФ, если такие услуги оказаны вне ее территории. При этом неважно, кто эти услуги оказывает и кто получает – российское или иностранное лицо. К примеру, российское предприятие организует и проводит концерты в столице Киргизии. Собранная выручка от культурного мероприятия в декларации по НДС российского организатора мероприятия найдет свое отражение в разделе 7 декларации по НДС как услуги, местом реализации которой не является территория РФ, и налогом облагаться не будет.

По месту нахождения заказчика услуг

Место нахождения заказчика услуг как место оказания услуг для целей налогообложения определяется п. 4 приложения № 18.

К услугам по стране заказчика этот пункт относит:

• консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, дизайнерские, маркетинговые услуги, услуги по обработке информации, а также научно-исследовательские, опытно-конструкторские и опытно-технологические (технологические) работы;

• работы, услуги по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации, сопровождению таких программ и баз данных;

• услуги по предоставлению персонала, в случае если персонал работает в месте деятельности покупателя.

Положения настоящего подпункта применяются также при:

• передаче, предоставлении, уступке патентов, лицензий, иных документов, удостоверяющих права на охраняемые государством объекты промышленной собственности, торговых марок, товарных знаков, фирменных наименований, знаков обслуживания, авторских, смежных прав или иных аналогичных прав;

• аренде, лизинге и предоставлении в пользование на иных основаниях движимого имущества, за исключением аренды, лизинга и предоставления в пользование на иных основаниях транспортных средств;

• оказании услуг лицом, привлекающим от своего имени для основного участника договора (контракта) либо от имени основного участника договора (контракта) другое лицо для выполнения работ, услуг, предусмотренных настоящим подпунктом.

На основании этого же пункта определяется место оказания услуг и посредника, привлекаемого для привлечения описанных выше услуг.

По месту нахождения исполнителя услуг

К данной категории услуг, при осуществлении которых НДС уплачивается по стране исполнителя, относятся все прочие услуги, не поименованные в п. 1–4 раздела IV приложения № 18 к договору ЕАЭС. Отдельно выделены и внесены к такому виду услуг аренда, лизинг и предоставление в пользование на иных основаниях транспортных средств. (подп. 5 п. 29).

В заключение описания определения мест оказания услуг хочется отметить, что правильное и документальное закрепление места оказания услуг непосредственно в договоре с контрагентом из ЕАЭС со ссылкой на соответствующий пункт приложения позволит не только избежать взаимных ошибок и двойного налогообложения, но и претензий со стороны фискальных органов. Кроме того, при определении цены услуги, оказываемой иностранному партнеру, следует сразу установить с ним ее размер и состав. Следует определить, входит ли в согласованную с ним цену сумма косвенного налога или он начисляется поверх цены, определенной сторонами.

Как не платить НДССогласно положениям Приказа ФНС РФ от 29.10.2014 № ММВ-7-3/558@ (ред. от 20.11.2019) «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме» для отражения необлагаемых НДС операций в налоговой декларации используется раздел № 7.

Для отражения операций, местом реализации которых не признается территория РФ, согласно п. 44.1 указанного приказа необходимо:

1) В графе 1 раздела 7 декларации по НДС отразить коды операций в соответствии с приложением № 1 к приказу. Для рассматриваемых нами видов услуг применяется код 1010821 «Реализация работ (услуг), местом реализации которых не признается территория РФ в соответствии с п. 29 приложения № 18». На основании его налоговый орган определит, что экспорт услуг, помеченных этим кодом, осуществлялся в страны ЕАЭС.

2) В графе 2 по каждому коду операции по реализации работ и услуг, местом реализации которых не признается территория РФ, налогоплательщиком отражается стоимость реализованных работ и услуг, местом реализации которых не признается территория РФ в соответствии с п. 3 и 29 приложения № 18 (подп. 44.3 приказа).

Если местом оказания услуг партнеру из союзного государства будет определена территория РФ, то обложение таких услуг НДС осуществляется на основании положений п. 3 ст. 164 НК РФ по ставке 10% или 20%, то есть на общих основаниях. Отражение оборотов по таким операциям в своей налоговой декларации по налогу на добавленную стоимость российский исполнитель услуг должен произвести по строке 010 (20%) или 020 (10%) раздела 3. Следовательно, налоговые вычеты по таким операциям также будут осуществляться на общих основаниях, то есть согласно положениям ст. 171 НК РФ. А отражение их налогоплательщик произведет по строке 120 налоговой декларации по НДС.

Налоговый вычетС 1 июля 2019 года Федеральным законом от 15.04.2019 № 63-ФЗ внесены изменения в подп. 3 п. 2 ст. 171 НК РФ. Согласно новой редакции сумма «входного» НДС по товарам (работам, услугам), приобретенным для осуществления операций по оказанию услуг, местом реализации которых не признается территория РФ, принимается к вычету в общеустановленном порядке. Ранее суммы таких налоговых вычетов включались в состав расходов по налогу на прибыль. Но до февраля 2020 года однозначной эта ситуация при работе с партнерами из ЕАЭС для российских налогоплательщиков не была.

Дело в том, что в подп. 3 п. 2 ст. 171 НК РФ имеется ссылка только на ст. 148 НК РФ, а п. 29 приложения № 18 в этом подпункте не указан. Точка в этом вопросе была поставлена Письмом Минфина РФ от 18.02.2020 № 03-07-13/1/11084. В данном документе он допускает при оказании партнерам из ЕАЭС не облагаемых НДС услуг, если они оказаны вне территории РФ, включение суммы входного налога в состав вычетов на основании положений подп. 3 п. 2 ст. 171 НК РФ. Свой вывод министерство основывает на том, что для целей применения п. 4 и 4.1 ст.170 НК РФ к операциям, подлежащим налогообложению, относятся также операции по реализации работ (услуг), местом реализации которых согласно п. 29 приложения № 18 не признается территория РФ.

Налог на прибыльПри расчете налога на прибыль место оказания услуг, как при расчете НДС, уже роли не играет. Исключением из этого правила является случай наличия у российского исполнителя постоянного представительства в стране оказания услуг. В общем порядке вне зависимости от места оказания для отечественного исполнителя услуг ставка налога на прибыль не меняется. Если его плательщик пользуется методом начисления, то доходы должны быть признаны им на дату оказания услуг или на последний день налогового периода, в котором они оказаны. Второе утверждение будет верно при условии, что исполнитель свои услуги оказывает постоянно в течение более одного налогового периода (п. 2, 3 ст. 271 НК РФ). Согласно п. 1 ст. 248 НК РФ размер доходов от реализации услуг определяется на основании данных первичных и иных подтверждающих документов.

Прямые расходы, осуществленные в отчетном (налоговом) периоде, исполнитель услуг в соответствии с абзацем третьим п. 2 ст. 318 НК РФ может отнести в полном размере на уменьшение доходов от реализации услуг данного периода. Косвенные расходы, осуществленные в отчетном (налоговом) периоде, в полном объеме относятся к расходам текущего периода (абзац первый п. 2 ст. 318 НК РФ).

Как было указанно выше, порядок расчета налога на прибыль

на оказываемые услуги в странах ЕАЭС зависит от двух условий:

1. Наличие постоянного представительства у российского исполнителя в стране оказания услуг.

2. Срок исполнения услуг.

Постоянное представительство

Наличие постоянного представительства в стране оказания услуг влияет на место уплаты налога на доходы (в России это налог на прибыль в соответствии с гл. 25 НК РФ). Если такое представительство у исполнителя есть и услуги оказывались именно через него в стране ЕАЭС, то в таком случае налог уплачивается в стране оказания услуги по правилам местного налогового законодательства.

Такой порядок уплаты налога, как правило, устанавливается в международном соглашении РФ с другими иностранными государствами. Например, согласно п. 1 ст. 7 Соглашения между Правительством РФ и Правительством Республики Армения от 28.12.1996 «Об устранении двойного налогообложения на доходы и имущество» прибыль от коммерческой деятельности, полученная предприятием договаривающегося государства, облагается налогом только в этом государстве, если только это предприятие не осуществляет коммерческую деятельность в другом договаривающемся государстве через расположенное в нем постоянное представительство. Если предприятие осуществляет коммерческую деятельность в другом договаривающемся государстве через расположенное в нем постоянное представительство, прибыль предприятия может облагаться налогом в другом государстве, но только в той части, которая относится к этому постоянному представительству.

Наша страна имеет подобные соглашения об избежании двойного налогообложения со всеми странами ЕАЭС. И во всех содержатся положения по вопросу налогообложения дохода, полученного через свои постоянные представительства. Кроме того, такое же условие содержится и в ст. 31 НК РФ. В ней сказано, что доходы, полученные через постоянное представительство на территории иностранного государства, облагаются налогами в соответствии с законодательством этого государства. Подтверждение вышесказанного содержится также в письмах контролирующих органов. Например, в Письме УФНС России по г. Москве от 05.03.2010.

Срок исполнения услуг

Вторым (и не менее важным) фактором, влияющим на порядок формирования налогооблагаемой базы по налогу на прибыль у российского исполнителя услуг, является срок их исполнения. Когда он превышает один отчетный (налоговый) период и при этом поэтапная сдача услуг заказчику договором не предусмотрена, порядок признания доходов в налоговом учете по таким сделкам устанавливается предприятием самостоятельно (п. 2 ст. 271 НК РФ). В такой ситуации у него есть право учитывать доходы пропорционально времени оказания услуг или пропорционально произведенным затратам для исполнения части долгосрочных услуг за налоговый (отчетный) период.

SCHNEIDER GROUP: Что нужно знать о Евразийском таможенном союзе

Inward Processing

Внутренняя переработка (переработка на таможенной территории) — это импорт товаров, которые должны быть переработаны (т.е. модифицированы, собраны, адаптированы и т. Д.) На территории Таможенного союза в течение трех лет с даты импорта. Таможенная процедура внутренней переработки позволяет полностью освободиться от импортных таможенных пошлин и налогов, взимаемых с импортируемых товаров. Единственные требования, которым необходимо соответствовать:

- оплата таможенного сбора

- соответствующих разрешений, лицензий и сертификатов представлены в таможенные органы

Импортеры должны обратиться в таможенные органы за разрешением до ввоза товаров в соответствии с этой процедурой.Последующий экспорт обработанных товаров не облагается экспортными таможенными пошлинами, хотя может быть предметом экспортных ограничений (например, требуется разрешение государственных органов по экспортному контролю, экспортные лицензии и т. Д.).

Переработка для внутреннего потребления

Переработка для внутреннего потребления аналогична внутренней переработке, однако импортированные товары должны быть переработаны в течение одного года с даты импорта, а конечная продукция выпускается в свободное обращение на территории соответствующей страны Таможенного союза.На товары, ввозимые в соответствии с этой процедурой, распространяются все ограничения и запреты на ввоз. Первоначальные товары освобождаются от таможенных пошлин и налогов, но конечные продукты подлежат уплате всех применимых пошлин и налогов.

Внешняя обработка

Внешняя переработка (переработка, осуществляемая за пределами таможенной территории) — это экспорт товаров из Таможенного союза для переработки за пределы этой страны. Товары должны быть обработаны в течение двух лет с даты экспорта, а конечный продукт повторно импортирован в Таможенный союз.Товары, экспортируемые в соответствии с этой процедурой, не подлежат никаким экономическим ограничениям или запретам и полностью освобождены от экспортных пошлин. Конечная импортная продукция частично или полностью (в случае гарантийного ремонта экспортируемых товаров) освобождена от таможенных пошлин и налогов. Как и в случае с другими процедурами обработки, импортерам необходимо заранее подать заявку на разрешение.

Временный ввоз

Эта процедура позволяет использовать иностранные товары на таможенной территории в течение определенного периода времени, обычно не превышающего двух лет.За каждый месяц власти взимают сбор в размере трех процентов от платежей, которые будут применяться, если товары будут выпущены для внутреннего потребления. Временно ввезенные товары должны быть сохранены в первоначальном состоянии, за исключением изменений, вызванных естественным износом. Временно ввезенные товары должны оставаться во владении декларанта и не могут быть переданы третьим лицам без специального разрешения таможенных органов. По окончании периода временного ввоза товары должны быть реэкспортированы или задекларированы в соответствии с другой таможенной процедурой.

Таможенный склад

В рамках процедуры таможенного склада любые товары, ввозимые в Таможенный союз, за исключением товаров, ввоз и вывоз которых запрещен или ограничен, хранятся на специально выделенных складах или территориях, находящихся на попечении таможенных органов. Данная таможенная процедура выгодна, когда конечный покупатель товара неизвестен на момент доставки товара в Таможенный союз. Это позволяет отсрочку уплаты таможенных пошлин и налогов.Товары могут быть помещены под эту таможенную процедуру только после разрешения таможенных органов и на срок не более трех лет. Существуют также так называемые «завершающие» таможенные процедуры, такие как реимпорт, реэкспорт, уничтожение, и специальные таможенные процедуры, такие как временный вывоз, беспошлинная торговля и так далее.

Таможенные процедуры в Украине

Таможенный кодекс Украины регулирует перемещение товаров через таможенную границу Украины:

- Импорт (выпуск для внутреннего потребления)

- Реимпорт

- Экспорт

- Реэкспорт

- Международный таможенный транзит

- Временный ввоз

- Временный вывоз

- Таможенный склад

- Свободная таможенная зона

- Беспошлинная торговля

- Обработка на таможенной территории Украины

- Обработка вне таможенной территории Украины

- Разрушение

- Передача в штат

Каждый таможенный процесс зависит от целей перемещения товаров и требует соответствующих таможенных процедур.

Международный отчет по НДС: май 2019 г.

Последние новости по НДС от экспертов RSM со всего мира, включая обновления из Греции, Швейцарии, Великобритании, Чехии, США, Испании и России

Греция:

Внедрение отчетности по счетам в реальном времени

Правительство Греции планирует ввести обязательную отчетность по счетам в режиме реального времени с 2020 года. Министерство финансов Греции объявило, что это начнется со счетов, выставляемых государственным организациям («B2G») и компаниям с ограниченной ответственностью.

Что это значит

Это часть продолжающейся тенденции к оцифровке введенных требований к отчетности и регистрации НДС. Ожидаются дальнейшие объявления, и затронутые компании, ведущие соответствующую деятельность в Греции, должны следить за своей позицией.

Иоаннис Тентес, RSM Греция

Швейцария:

Регистрация НДС для продажи недорогих товаров зарубежными поставщиками

Швейцарские власти (в соответствии с законодательством, вступившим в силу с 1 января 2019 года) изменили закон, касающийся товаров с низкой стоимостью, импортируемых в Швейцарию, таким образом, что зарубежные импортеры таких товаров, продающие их по цене 100000 швейцарских франков или более, должны регистрироваться и учитывать швейцарский НДС по всем продажам.

Импорт товаров в Швейцарии облагается импортным НДС, и зарубежный продавец не обязан выставлять швейцарский или иностранный счет-фактуру. Однако, с точки зрения швейцарского НДС, до 31 декабря 2018 г. импорт « низкой стоимости », означающий товары, стоимость которых ниже 65 швейцарских франков (если применяется ставка 7,7%) или 200 швейцарских франков (если применима ставка 2,5%), не облагается импортным НДС.

Это привело к недобросовестной конкуренции со швейцарскими компаниями, продающими те же товары швейцарским покупателям, что вы при тех же обстоятельствах должны будут взимать НДС.Поэтому в закон были внесены поправки, согласно которым все зарубежные компании, экспортирующие товары в Швейцарию, стоимость которых ниже 65 швейцарских франков (если применяется ставка 7,7%) или 200 швейцарских франков (если применяется ставка 2,5%), и где оборот от таких продаж при оплате 100 000 швейцарских франков или более потребуется регистрация плательщика НДС.

Что это значит

Эта мера является частью согласованных усилий ряда стран по обеспечению того, чтобы товары с низкой стоимостью, произведенные зарубежными торговцами, не облагались внутренним НДС, что ведет к уклонению от уплаты НДС и недобросовестной конкуренции с внутренними продавцами тех же товаров.Те, кто экспортирует в Швейцарию в таких обстоятельствах, должны внимательно рассмотреть свои требования соответствия с учетом изменений.

Даниэль Шпиц, RSM, Швейцария

Великобритания:

Возврат НДС на импорт не собственниками

Изменение в политике HMRC означает, что требования о возмещении импортного НДС предприятиями после 15 июля 2019 г. , которые не владеют товаров, физически импортируемых в Великобританию (даже если они указаны в качестве зарегистрированного импортера и обладают действительный импортный сертификат НДС, известный как документ C79) будет запрещен.

HMRC выявила то, что считает «неправильным обращением» в следующих ситуациях:

- Производители пошлины, где право собственности на импортные товары остается за иностранным покупателем. В Брифинге сообщается, что правильная процедура заключается в том, чтобы зарегистрированный импортер должен быть владельцем товаров, а не производителем пошлин, т. Е. Чтобы владелец товаров регистрировался для уплаты НДС и требовал возврата НДС на импорт. Если не зарегистрирован в Великобритании, то импортный НДС может быть возвращен в соответствии с процедурой возмещения Тринадцатой директивы по НДС для неустановленных предприятий.

- Если право собственности на товары перешло до импорта в Великобританию, то правильная процедура состоит в том, чтобы указать нового владельца товаров в качестве импортера записей и вернуть импортный НДС, а не предыдущий владелец.

Что это значит

С 15 июля 2019 года HMRC будет разрешать требования о вычете импортного НДС только в том случае, если владелец товаров зарегистрирован как импортер записей и является лицом, подающим претензию о возмещении импортного НДС.

Затронутые предприятия должны поэтому пересмотреть существующие договорные условия и / или существующие цепочки поставок и инкотермс, чтобы гарантировать, что возмещение импортного НДС может быть доступно в будущем.

Помимо производителей пошлины, другие затронутые предприятия будут включать в себя те, которые импортируют лекарства для использования в тестовых фармацевтических испытаниях, поскольку лицо, имеющее законное право собственности на лекарства, часто находится за пределами Великобритании.

Энди Илсли, RSM UK

Чехия:

Освобождение от НДС при экспорте

Недавнее решение CJEU по делу Винса послужило разъяснением правил применения освобождения от НДС (с предварительным налоговым вычетом) при экспорте товаров за пределы ЕС.Этот случай может иметь большое значение для экспорта товаров в Великобританию после ожидания «жесткого Брексита». В нем конкретно задается вопрос, является ли документ почтового отделения (подтверждающий выпуск товаров за пределы ЕС, в то время как выпуск осуществляется правильно почтовым отделением только «актом», который считается таможенной декларацией) является достаточным доказательством, позволяющим применять освобождение от НДС при экспорте товаров. товары.

Налогоплательщик Милан Винс с 2012 по 2014 год отправлял по почте около 450 военных памятных вещей в месяц в страны, не входящие в ЕС.Винс придерживался мнения, что эти товары были экспортированы за пределы ЕС и, следовательно, могли иметь «нулевую ставку» (т.е. освобождаться от НДС с возмещением НДС) на том основании, что документы, выданные почтовыми службами, были подходящим доказательством того, что страна не входит в ЕС. Чешские налоговые органы, однако, утверждали, что этих доказательств недостаточно, поскольку условие помещения товаров под таможенную процедуру не было выполнено. Таким образом, вопрос заключался в том, должны ли товары сначала быть помещены под конкретную таможенную процедуру, чтобы воспользоваться освобождением от экспорта.

CJEU подтвердил, что нулевой рейтинг не зависит от формального помещения товаров в условия экспортной таможни, и, следовательно, доказательства, представленные в этом случае, были приемлемыми.

Что это значит

В чешский Закон о НДС были внесены поправки, и при этом сохраняется требование о таможенной декларации в качестве доказательства того, что товары покинули ЕС; были установлены дополнительные требования к доказательствам, которые, возможно, выходят за рамки требований, изложенных в решении.Тем не менее, остается важным, чтобы при экспорте товаров из ЕС процедуры и имеющиеся доказательства соответствовали требованиям, изложенным в законодательстве страны-экспортера.

Kateřina Provodová, RSM Чешская Республика

США:

американских предприятий, которые платили НДС в Великобритании, получили дополнительное время для получения действительных сертификатов, необходимых для того, чтобы позволить HMRC пересмотреть требования о возмещении в соответствии с Тринадцатой директивой ЕС (механизм, с помощью которого компании, не входящие в ЕС, могут в определенных ситуациях , вернуть НДС, уплаченный в ЕС в рамках своей коммерческой деятельности), который ранее был отклонен в 2016, 2017 и 2018 годах из-за изменения операционных процедур HMRC для их принятия.Согласно первоначальному объявлению, американские предприятия должны были получить необходимые сертификаты к 31 марта 2019 года, но, признавая административные трудности, вызванные недавним закрытием правительства США, этот срок был продлен до 30 мая 2019 года.

Что это значит

Положения Тринадцатой Директивы, позволяющие компаниям США взыскивать НДС в Великобритании, правильно начисленный непосредственно из HMRC, если иное не требуется для регистрации в Великобритании, находятся в центре внимания в текущем процессе Brexit, и это продление крайнего срока следует отметить претензии были отклонены при обстоятельствах, изложенных выше.

Дункан Стокс, RSM US

Испания:

В другом случае претензии по Тринадцатой Директиве CJEU своевременно напомнил о потенциальных проблемах, которые могут возникнуть у заявителей из Великобритании после Брексита при подаче требований о возмещении НДС в соответствии с Тринадцатой Директивой.