Функция ОКРУГЛ — Служба поддержки Майкрософт

Excel

Формулы и функции

Другие функции

Другие функции

Функция ОКРУГЛ

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

Описание

Функция ОКРУГЛ округляет число до указанного количества дробных разрядов. Например, если в ячейке A1 находится число 23,7825, и его необходимо округлить до двух дробных разрядов, можно использовать следующую формулу:

=ОКРУГЛ(A1;2)

В результате получается число 23,78.

Синтаксис

ОКРУГЛ(число;число_разрядов)

-

Число Обязательный аргумент. Округляемое числовое значение.

-

Число_разрядов Обязательный аргумент. Количество дробных разрядов, до которого требуется округлить число.

Примечания

-

Если число_разрядов больше 0, то число округляется до указанного количества дробных разрядов.

-

Если число_разрядов равно 0, то число округляется до ближайшего целого.

-

Если число_разрядов меньше 0, то число округляется слева от запятой.

-

Чтобы округление всегда выполнялось в большую по модулю сторону, используйте функцию ОКРУГЛВВЕРХ.

-

Чтобы округление всегда выполнялось до ближайшего меньшего по модулю, используйте функцию ОКРУГЛВНИЗ.

Чтобы число округлялось с нужной кратностью (например, до ближайшего числа, кратного 0,5), используйте функцию ОКРУГЛТ.

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Формула |

Описание |

Результат |

|

=ОКРУГЛ(2,15; 1) |

Округляет число 2,15 до одного дробного разряда |

2,2 |

|

=ОКРУГЛ(2,149; 1) |

Округляет число 2,149 до одного дробного разряда |

2,1 |

|

=ОКРУГЛ(-1,475; 2) |

Округляет число -1,475 до двух дробных разрядов |

-1,48 |

|

=ОКРУГЛ(21. |

Округляет число 21,5 до одного дробного разряда слева от запятой |

20 |

|

=ОКРУГЛ(626,3;-3) |

Округляет число 626,3 до ближайшего числа, кратного 1000 |

1000 |

|

=ОКРУГЛ(1,98;-1) |

Округляет число 1,98 до ближайшего числа, кратного 10 |

0 |

|

=ОКРУГЛ(-50,55;-2) |

Округляет число -50,55 до ближайшего числа, кратного 100 |

-100 |

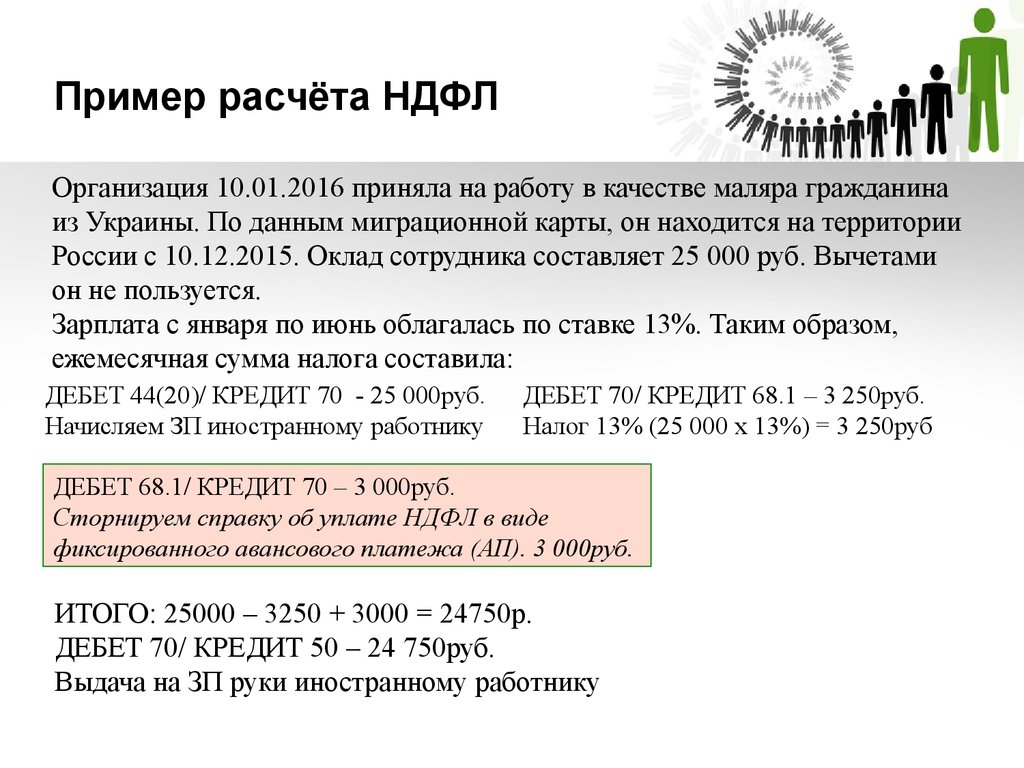

Калькулятор НДФЛ

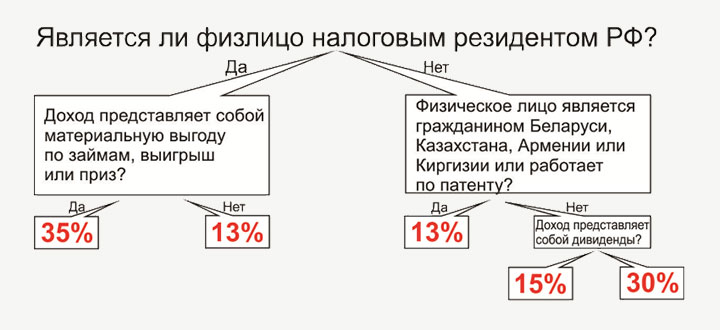

НДФЛ — это налог на доходы физических лиц. Все знают, что размер НДФЛ составляет 13% от дохода. На самом деле ставка различается в зависимости от вида дохода и его размера.

Все знают, что размер НДФЛ составляет 13% от дохода. На самом деле ставка различается в зависимости от вида дохода и его размера.

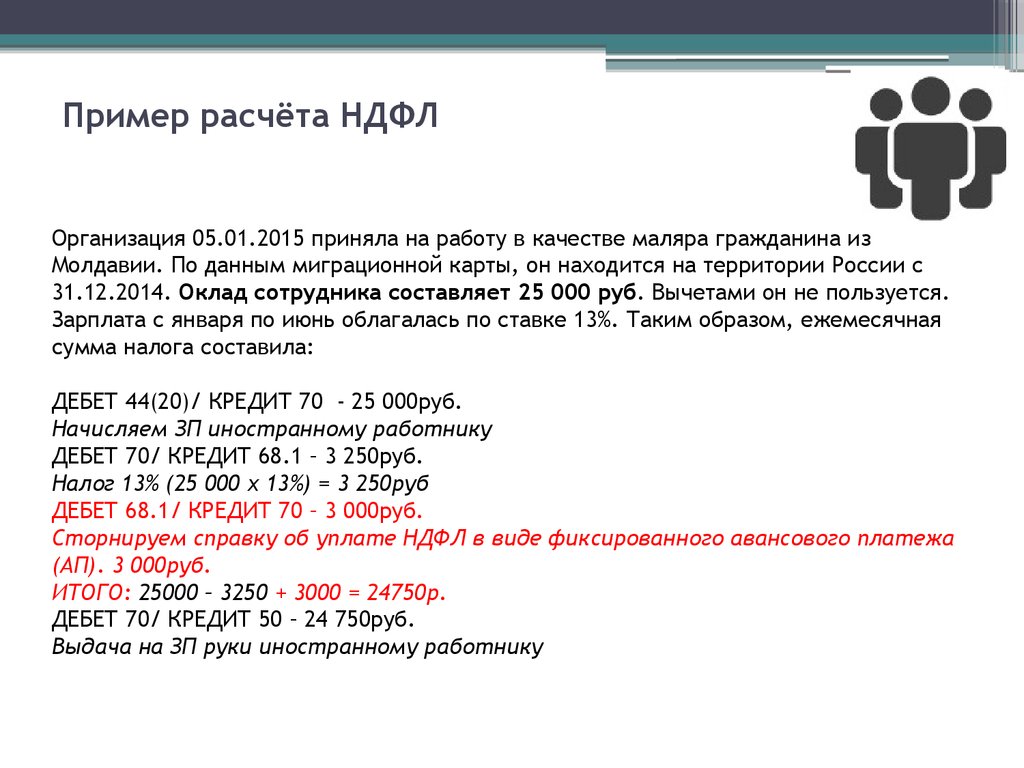

Расчет НДФЛ может понадобиться индивидуальным предпринимателям, у которых есть сотрудники, а также гражданам, которые сдают квартиры в аренду, получают дивиденды от акций или выиграли в лотерею.

Чтобы правильно заполнить декларацию и не получить проблем с налоговой инспекцией, важно точно рассчитать сумму налога. Поможет это сделать наш калькулятор НДФЛ.

Он позволяет рассчитать:

- подоходный налог;

- налог на дивиденды;

- налог для нерезидентов;

- налог на выигрыши;

- другие варианты НДФЛ, с указанием ставки вручную.

В результате вы получите:

- точную сумму НДФЛ;

- остаток после налогообложения (деньги, которые достаются вам).

Калькулятор позволяет проводить расчеты с выделением НДФЛ и его добавлением к сумме.

Когда нужно платить НДФЛ?

Физические лица платят НДФЛ со следующих доходов:

- официальная заработная плата;

- дивиденды;

- выигрыши;

- другой доход.

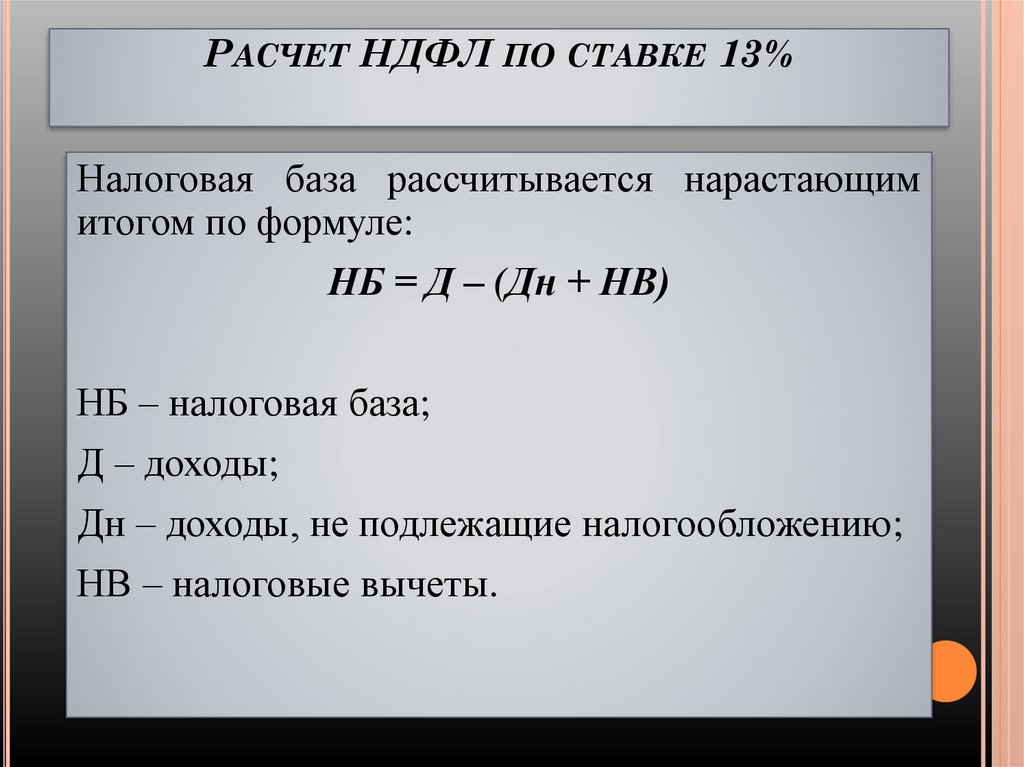

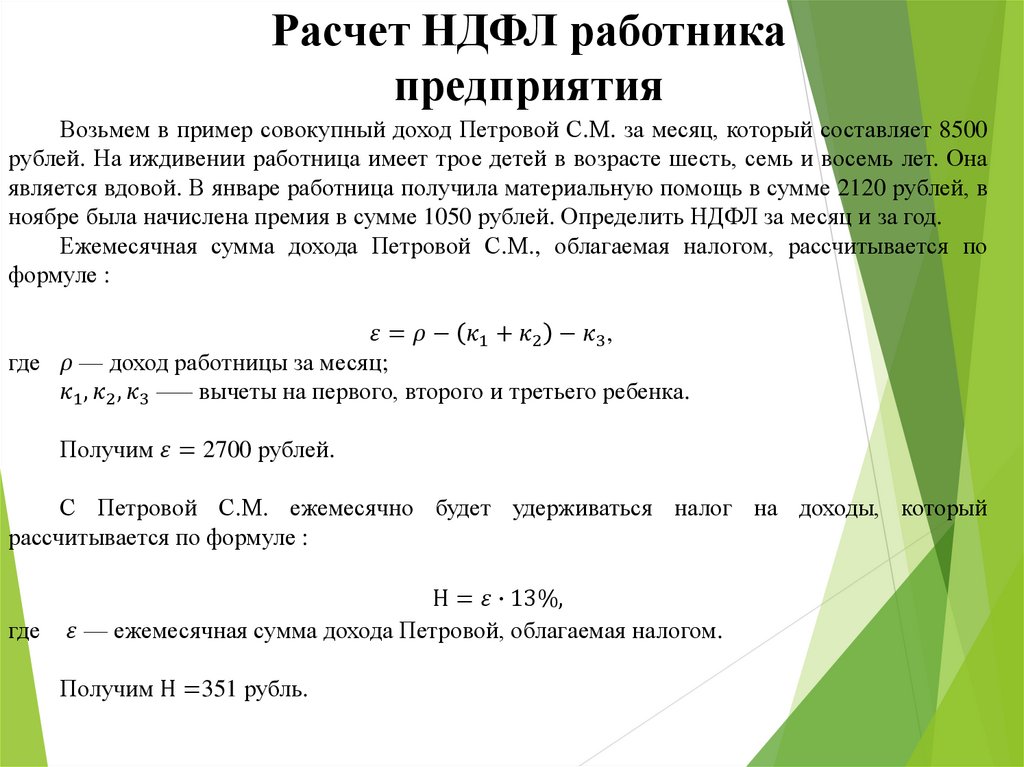

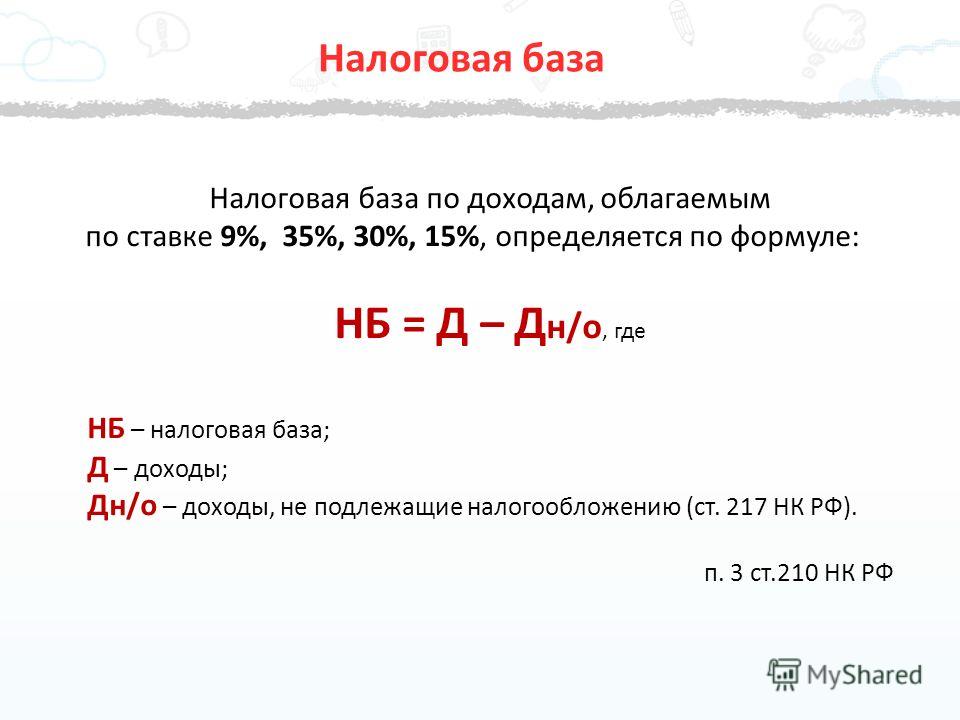

Рассмотрим, как рассчитывается НДФЛ в зависимости от вида и размера дохода.

Зарплата до 5 000 000 р.

С заработной платы НДФЛ рассчитывает и уплачивает работодатель. Работнику нет необходимости заполнять декларацию и платить налог. Наш калькулятор поможет предпринимателям в быстром и простом расчете налога за сотрудников.

Если зарплата сотрудника за год меньше 5 000 000 р., то ставка налога составляет 13%.

В этом случае расчет будет происходить по формуле:

Н=Сд-13%, где

(картинка с формулой)

Н — это НДФЛ;

Сд — это сумма дохода.

Зарплата от 5 000 000 р.

Если доход сотрудника превышает 5 000 000 р. в год, то ставка увеличивается до 15%. В этом случае формула будет выглядеть так:

Н=Сд-13%, где

(картинка с формулой)

Н — это НДФЛ;

Сд — это сумма дохода.

Дивиденды

Дивиденды по акциям — это тоже ваши доходы. Ставка по ним составляет 13%. Если вы работаете с брокером, то подавать декларацию и уплачивать налог из ваших доходов должен он. А если нет, то составить декларацию и платить налоги придется самостоятельно.

Если вы работаете с брокером, то подавать декларацию и уплачивать налог из ваших доходов должен он. А если нет, то составить декларацию и платить налоги придется самостоятельно.

Выигрыши

Оплатить налоги придется и от выигрышей:

- в рекламных акциях;

- стимулирующих лотереях;

- в лотереях и азартных играх;

- призов в денежной или натуральной формах за участие в государственных конкурсах или соревнованиях;

Ставка на выигрыш составляет 35%.

То есть расчет нужно проводить по формуле:

Н=В-35%, где

(картинка с формулой)

Н — это НДФЛ;

В — это денежное выражение или стоимость натурального приза.

Что будет, если не платить НДФЛ?

Если вовремя не оплатить НДФЛ и не подать декларацию 3-НДФЛ, то налоговая инспекция взыщет с вас штраф в размере 20% от неуплаченного налога. Причем, сам налог также придется оплатить.

Формула федерального налога на доходы физических лиц и ее компоненты

Валовой доход –

Как правило, включает ВСЕ доходы, которые вы зарабатываете. Заработная плата, процентный доход, списанные долги, гиг-работа и многие другие формы дохода включаются в валовой доход.

Заработная плата, процентный доход, списанные долги, гиг-работа и многие другие формы дохода включаются в валовой доход.Вычеты для AGI – Также известные как «вычеты над чертой», это определенные вычеты, такие как взносы в пенсионные планы, алименты и проценты по студенческому кредиту. Эти статьи снижают валовой доход, и общая сумма называется 9.0118 Скорректированный валовой доход.

Скорректированный валовой доход (AGI) — этот номер важен, поскольку он может определить, имеете ли вы право на определенные вычеты и налоговые льготы.

Детализированные вычеты – Также известные как «вычеты под чертой», это определенные вычеты, такие как медицинские расходы, благотворительные пожертвования, а также уплаченные государственные и местные налоги. Эти элементы снижают AGI и то, что рассчитывает налогооблагаемый доход.

Стандартный вычет – Вычет установленного числа, вычитаемый из AGI, если постатейные вычеты меньше стандартного вычета. См. нашу статью для получения более подробной информации о стандартном и детализированном. В настоящее время стандартный вычет составляет (2019) 12 200 долларов США для индивидуальных регистраторов.

См. нашу статью для получения более подробной информации о стандартном и детализированном. В настоящее время стандартный вычет составляет (2019) 12 200 долларов США для индивидуальных регистраторов.

Налогооблагаемый доход – Сумма после вычета вычетов. Это число определяет применимую налоговую группу, под которую вы попадаете. Ознакомьтесь с инструкцией по форме 1040 для текущих скобок. После применения ставки вы получаете валовых налоговых обязательств , или, проще говоря, то, что вы должны IRS.

Налоговые кредиты и предоплаты – Эти статьи непосредственно уменьшают ваши валовые налоговые обязательства. Налоги, удержанные вашим работодателем, и квалифицированные налоговые кредиты попадают в эту категорию.

После того, как вы рассчитаете свои валовые налоговые обязательства по кредитам и предоплатам, вы сможете увидеть, сколько вы все еще должны, или если вам причитается возмещение.

Хотя налоговая ситуация у каждого человека может быть разной и потенциально сложной, я надеюсь, что эта налоговая формула представляет собой хороший снимок «леса с неба» в визуализации того, куда помещаются все эти вычеты и зачеты, когда ваш составитель составляет декларацию о подоходном налоге. Как фирма, MiklosCPA стремится помогать нашим клиентам с их налоговыми и бухгалтерскими потребностями, в том числе объясняя сложные налоговые вопросы доступным языком, чтобы они могли принимать эффективные решения. Напишите нам, чтобы узнать, как мы можем помочь вашему бизнесу. Кроме того, почему бы не завести нового друга и не подписаться на наши страницы в социальных сетях?

Что такое скорректированный валовой доход (AGI) и как его рассчитать?

Скорректированный валовой доход, или AGI, чрезвычайно важен для подачи годового подоходного налога. В частности, он отображается в вашей форме 1040 и помогает определить, на какие вычеты и кредиты вы имеете право. Основываясь на сумме вашего AGI, вы можете выяснить, сколько вы будете должны по подоходному налогу. Для налогового 2022 года вы можете найти свой AGI на странице 1, строка 11 формы IRS 1040.

Для налогового 2022 года вы можете найти свой AGI на странице 1, строка 11 формы IRS 1040.

Поскольку вы заботитесь о своих налогах, убедитесь, что у вас есть адекватный финансовый план. Поговорите сегодня с финансовым консультантом.

Скорректированный валовой доход (AGI) — это разновидность вашего валового дохода, которая учитывает определенные вычеты, которые обычно делают его ниже вашего валового дохода. Напротив, валовой доход — это общая сумма денег, которую вы зарабатываете за год до вычета подоходного налога или других вычетов. Из-за этого различия AGI обычно является основой для расчета суммы, которую вы должны заплатить по налогам.

Ваш AGI сильно влияет на то, на какие вычеты и кредиты вы имеете право в налоговом году. Например, если у вас низкий AGI, вы, скорее всего, сможете требовать больше вычетов и кредитов, чем кто-то с более высоким AGI.

Как рассчитать свой AGI Чтобы определить свой скорректированный валовой доход, начните с вашего валового дохода. Это включает в себя заработную плату или оклад от работы, проценты по банковскому счету, дивиденды по акциям и доход от аренды имущества. Если вы указали доход от предпринимательской деятельности в Приложении C, вы также должны включить его в свой валовой доход. Бонусы, чаевые, алименты и даже выигрыши в азартных играх также являются частью валового дохода. Однако вы, как правило, не включаете платежи по страхованию жизни, алименты, доходы от кредита, наследство или подарки в свой AGI.

Это включает в себя заработную плату или оклад от работы, проценты по банковскому счету, дивиденды по акциям и доход от аренды имущества. Если вы указали доход от предпринимательской деятельности в Приложении C, вы также должны включить его в свой валовой доход. Бонусы, чаевые, алименты и даже выигрыши в азартных играх также являются частью валового дохода. Однако вы, как правило, не включаете платежи по страхованию жизни, алименты, доходы от кредита, наследство или подарки в свой AGI.

Затем из своего валового дохода вы вычитаете определенные суммы, внося «корректировки», называемые вычетами «над чертой». Это доступно налогоплательщикам, даже если они принимают стандартный вычет.

Одним из примеров платежа, который вы можете вычесть из своего валового дохода, является взнос на квалифицированный пенсионный счет, например IRA. Другие допустимые вычеты могут включать проценты по студенческим кредитам, алименты, взносы на сберегательные счета для здоровья (HSA) и некоторые виды транспортных расходов. В свою очередь, AGI является результатом вычета всех этих корректировок из вашего валового дохода.

В свою очередь, AGI является результатом вычета всех этих корректировок из вашего валового дохода.

Онлайновые службы подготовки налоговых деклараций и программы рассчитывают AGI для вас и автоматически вводят его в правильную строку. Независимо от этих удобных функций убедитесь, что вы правильно вводите эти суммы при переносе информации из форм, которые дает вам работодатель, в форму 1040.

Как ваш скорректированный валовой доход влияет на ваши налоги вы можете использовать вычеты и кредиты для уменьшения налогооблагаемого дохода. Например, рассмотрите влияние AGI на медицинские и стоматологические расходы для налогоплательщиков, которые детализируют. Те, кто вносит данные по статьям, могут вычесть только те суммы квалифицированных медицинских и стоматологических расходов, которые превышают определенный процент от их скорректированного валового дохода. Для 2022 налогового года, который вы подаете в начале 2023 года, этот предел снова составляет 7,5% вашего AGI. Это означает, что если ваши медицинские и стоматологические расходы не превышают 7,5% вашего AGI, вы, скорее всего, вообще не сможете их вычесть.

Это означает, что если ваши медицинские и стоматологические расходы не превышают 7,5% вашего AGI, вы, скорее всего, вообще не сможете их вычесть.

Ограничения, связанные с AGI, также распространяются на отчисления на обучение и благотворительные взносы. Как правило, вы можете вычитать квалифицированные благотворительные взносы, которые вы сделали, только до тех пор, пока сумма вычета не достигнет 50% вашего AGI. Таким образом, ваш AGI оказывает существенное влияние на то, какие вычеты и кредиты вы можете получить, а также на их стоимость.

Ваш скорректированный валовой доход особенно важен, если вы живете в штате, где взимаются подоходные налоги штата. Многие штаты используют AGI из вашей федеральной декларации в качестве отправной точки для расчета подоходного налога штата.

Различия между AGI, MAGI и налогооблагаемым доходом Ваш AGI не является показателем дохода, с которого IRS будет фактически начислять вам налог. Ваш окончательный доход, или «налогооблагаемый доход», получается путем вычитания еще большего количества вычетов из вашего AGI.

В 2022 налоговом году подавляющее большинство налогоплательщиков, скорее всего, будут использовать стандартный вычет, а не детализированные вычеты. В соответствии с действующим законодательством стандартный вычет на 2022 год составляет 12 950 долларов США для одиноких заявителей, 25 900 долларов США для супружеских пар, подающих совместную регистрацию, и 19 400 долларов США для глав домохозяйств. Для налогового 2023 года (то, что вы подаете в начале 2024 года) стандартный вычет составляет 13 850 долларов США для отдельных заявителей, 27 700 долларов США для совместных заявителей и 20 800 долларов США для глав домохозяйств.

Модифицированный скорректированный валовой доход, или MAGI, — это еще один термин, относящийся к налогооблагаемому доходу и скорректированному валовому доходу. MAGI вступает в игру, когда вы пытаетесь выяснить, имеете ли вы право на определенные вычеты. Например, если ваш MAGI превышает определенные пределы дохода и у вас есть пенсионный план на рабочем месте, вы не сможете получить полный вычет за вклад в IRA.

Чтобы рассчитать свой MAGI, вы должны добавить определенные вычеты, такие как проценты по студенческому кредиту, обратно к вашему скорректированному валовому доходу. Если вы не требовали каких-либо из этих вычетов, ваши AGI и MAGI должны быть одинаковыми.

Bottom LineРасчет вашего AGI является важным шагом к выяснению того, какая часть вашего дохода подлежит налогообложению. Это может быть относительно просто, если у вас есть хорошее представление о том, какие части вашего дохода составляют эту цифру. Однако с изменением налогового законодательства и форм некоторые из этих ситуаций могут стать сложными. Разумно работать с бухгалтером или использовать надежную налоговую программу , которая поможет вам. Кроме того, многие финансовые консультанты предлагают услуги налогового планирования и налоговой подготовки.

Советы по финансовому планированию- Если у вас сложная налоговая ситуация или вам нужен совет по инвестированию и финансовому планированию, попробуйте поговорить с финансовым консультантом.

Бесплатный инструмент SmartAsset подбирает вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Бесплатный инструмент SmartAsset подбирает вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас. - Один из лучших способов позаботиться о своих деньгах — установить ежемесячный бюджет для себя и своей семьи. Загляните в бесплатный калькулятор бюджета SmartAsset, чтобы начать составлять план для себя.

Фото предоставлено: ©iStock.com/AndreyPopov, ©iStock.com/Bill Oxford, ©iStock.com/urbazon

Марк Хенрикс

Марк Хенрикс писал о личных финансах, инвестировании, выходе на пенсию, предпринимательстве и других темах более 30 лет. Его внештатная подпись появилась на CNBC.com и в The Wall Street Journal, The New York Times, The Washington Post, Kiplinger’s Personal Finance и других ведущих изданиях. Марк написал книги, в том числе «Не просто жизнь: полное руководство по созданию бизнеса, который дает вам жизнь».

5; -1)

5; -1)

Бесплатный инструмент SmartAsset подбирает вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

Бесплатный инструмент SmartAsset подбирает вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.