Кто уходит из России: список компаний

Иллюстрация: Право.ru/Петр Козлов

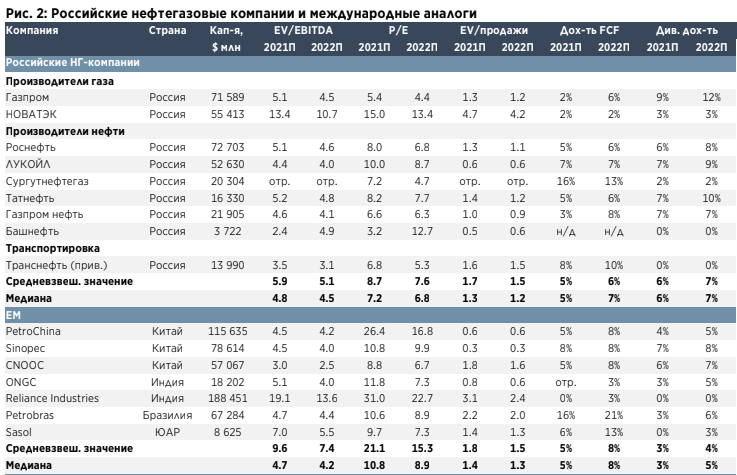

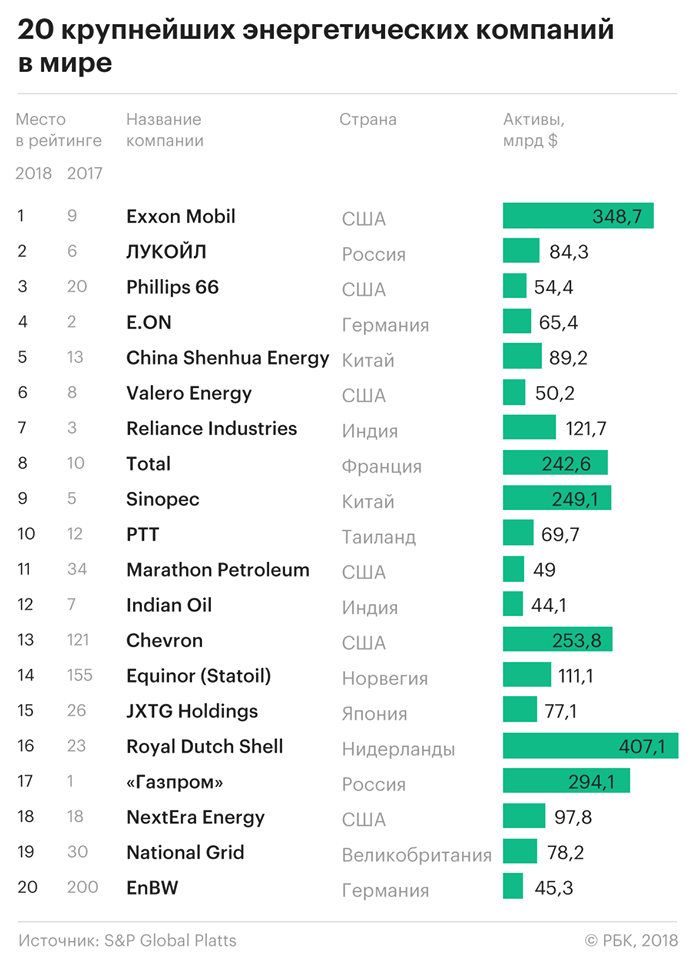

Ежедневно зарубежные страны вводят в отношении Российской Федерации и ее резидентов все новые санкции, ограничения и запреты в связи с ситуацией на Украине. На этом фоне иностранные компании одна за другой объявляют о приостановке бизнеса в России, отказе от оплаты в рублях или даже полном уходе с российского рынка. Право.ru собрало данные и обновляет список. Большинство компаний сохраняют существующее положение вещей: сервисное обслуживание, работу приложений и т.п., прекращаются только поставки и оказание услуг на будущее.Ресурсы и энергетика

- British Petroleum продает 19,75% «Роснефти». Компания оценила убыток от этого в $25,5 млрд.

- ExxonMobil уходит из России и выходит из консорциума «Сахалин-1».

- немецкая E.ON прекратила закупку природного газа у российских компаний.

- Fortum уходит с российского рынка и продает все активы в РФ.

- Uniper остановила все новые инвестиционные проекты, но согласилась покупать газ за рубли.

- Kinross Gold продала свои российские активы отечественной Highland Gold.

- Shell выходит из консорциума «Сахалин-2», ее российскую сеть АЗС приобрел ЛУКОЙЛ.

Банки

- Deutsche bank уходит из России; он также заявил об опасениях потерять контроль над российским подразделением.

- Goldman Sachs тоже сворачивает бизнес в России «в соответствии с регуляторными и лицензионными обязательствами»; он продолжит выполнять функции посредника на вторичном рынке корпоративных облигаций, но откажется от собственных инвестиций.

- Citigroup проводит оценку своих российских операций и рассматривает возможность закрыть это направление.

- Unicredit планирует продать российскую «дочку».

- Šiaulių bankas с 1 сентября перестанет проводить любые операции с Россией, а с 15 августа прекрати операции в рублях.

Страховые компании

- Munich Re не будет продлевать действующие договоры в России и Белоруссии.

Транспорт и комплектующие

- Audi приостановила работу завода в Калуге.

- BMW временно прекратила поставки и производство.

- Boeing прекратил поставки российским перевозчикам деталей и техобслуживание самолетов.

- Ford Motors временно прекратила поставки легковых машин.

- General Motors полностью уходит из РФ.

- Harley Davidson приостановила поставки мотоциклов.

- Honda Motor временно приостановила поставки автомобилей и мотоциклов.

- Jaguar Land Rover приостановила поставку автомобилей.

- Lufthansa Systems приостановила полеты в Россию и прекратила техобслуживание российских самолетов.

- Mazda Motor временно приостановила поставки автомобилей и мотоциклов.

- Mercedes-Benz приостановил поставки и производство в РФ и планирует продать российские авктивы; издержки от этого составили €1,4 млрд .

- Michelin прекратила поставки шин в Россию и приостановила работу завода в Подмосковье.

- OneWeb приостановит запуски своих спутников с Байконура.

- Porsche приостановила поставки.

- Škoda прекратило производство в России и поставки.

- Suzuki временно приостановила поставки автомобилей и мотоциклов.

- Toyota полностью прекратила работу завода в России.

- Volkswagen приостановила производство автомобилей в РФ и ищет покупателя для своего завода.

- Volvo сокращает сотрудников российского завода, но пока не приняла решение об уходе из РФ.

Технологии

- Adobe (Photoshop, Illustrator, Premiere Pro и т. д.) прекратит продажи в России; ранее купленные подписки сохранятся, но продлить их нельзя.

- AMD приостановила поставки процессоров в Россию (официально не подтверждено).

- Apple остановила поставки и продажи своей техники в России и заблокировала платежи через Apple Pay.

- Autodesk (ПО для строительства) приостанавливает работу в России.

- Cisco прекращает работу на российском и белорусском рынках.

- Dell приостановила продажи своей продукции в России.

- Ericsson прекращает поставки в Россию оборудования для сотовой связи.

- EPAM Systems Inc. прекращает работать с российскими клиентами, но будет оказывать им поддержку в течение переходного периода.

- HP приостановила продажи своей продукции в России.

- Huawei сообщила, что с 1 августа ее официальный маркетплейс Vmall прекратил работу в РФ.

- Intel приостановила поставки процессоров в Россию (официально не подтверждено).

- Microsoft постепенно сворачивает операции в России; это стоило компании $126 млн.

- Nokia прекращает поставки телекоммуникационного оборудования в Россию.

- Oracle приостановила все операции в России.

- Otis Worldwide Corporation (производитель лифтового оборудования) продает российский бизнес холдингу S8 Capital.

- Panasonic прекращает любые торговые операции с Россией.

- Samsung приостановила поставки в Россию. UPD: 5 марта в компании заявили, что она скоро возобновит работу в обычном режиме.

Проблемы с поставками объяснили не санкциями, а логистическими перебоями.

Проблемы с поставками объяснили не санкциями, а логистическими перебоями. - SAP прекратил бизнес в России и остановил все продажи услуг и продуктов.

- SEO-платформа Serpstat заблокировала российские аккаунты без возврата средств.

- Siemens (поезда, заводы, программное обеспечение) полностью покидает российский рынок.

- Taiwan Semiconductor Manufacturing Company (TSMC) прекратил поставки полупроводников в Россию (на базе его продукции производят российские процессоры).

- Slack (корпоративный мессенджер) отключает клиентов из России.

Электронная коммерция

- Mastercard отключает от обслуживания подпавшие под санкции российские банки.

- Paypal приостановил отправку и получение платежей в России.

- Paysera останавливает переводы в Россию и из нее, закрывает счета российских клиентов.

- Visa отключает от обслуживания подпавшие под санкции российские банки.

- Western Union приостанавливает деятельность в России

Криптовалюты

- Криптовалютная биржа Binance ограничила доступ для российских компаний и физлиц под санкциями, но не будет замораживать учетные записи россиян.

- Криптовалютная биржа CEX.io заблокировала российские аккаунты младше четырех месяцев.

- NFT-платформа DMarket заморозила счета пользователей из России и Белоруссии и перевела их средства украинской армии.

- Криптовалютная биржа Kuna закрыла ввод и вывод рубля.

Доставка и логистика

- DHL прекратит доставки по России с 1 сентября.

- FedEx приостановил доставку грузов в Россию.

- Kuehne+Nage прекратила все поставки в Россию.

- Maersk приостановил прием новых заказов на перевозку через российские порты (кроме продуктов, медикаментов и гуманитарной помощи).

- United Parcel Service (UPS) приостановил доставку грузов в Россию.

Потребление

- Airbnb приостановила работу на территории России и Белоруссии.

- ASOS (одежда) временно приостановил доставку товаров в Россию.

- British American Tobacco PLC (Dunhill, Kent, Vogue и т.д.) приостанавливает инвестиции в Россию.

- Bayer (лекарства и семена) прекращает инвестировать в Россию.

- Carlsberg (бренды Carlsberg, Kronenbourg, Holsten, Tuborg) объявила о прекращении инвестиций в Россию и заблокировала экспортные поставки российской «Балтике», крупнейшим акционером которой компания является с 2008 года.

- Cartier (ювелирный дом) приостановил деятельность в России.

- Coca-Cola Company остановила производство и останови продажу напитков на территории России после исчерпания их запасов.

- Danone продаст российское производство и уйдет с рынка.

- Diageo (бренды Smirnoff, Johnnie Walker, Guinness, Baileys и т. д.) прекратил работу в России; это стоило компании £146 млн.

- Ebay приостановил доставку заказов.

- iHerb (интернет-магазин пищевых добавок) приостановила поставки на неопределенный срок, но не уходит из России.

- IKEA приостанавливает импорт и экспорт в Россию, продажи и производство (магазины «Мега» продолжат работу).

- Imperial Brands (сигареты Winston, Davidoff, West, Gauloises Blondes, Richmond) приостанавливает продажи в России и производство на заводе в Волгограде.

- Inditex (бренды Zara, Massimo Dutti и т. д.) приостанавливает работу российских магазинов.

- H&M (одежда) объявил о приостановке продаж в России.

- Heineken приостанавливает экспорт пива и инвестиционные проекты на территории страны.

- Karl Lagerfeld прекратила поставки в Россию.

- Группа Kering (Gucci, Balenciaga, Yves Saint Laurent) временно закрыла российские магазины.

- L’Oreal временно закроет магазины в России. Завод компании в Калужской области, где производятся краска для волос, шампуни и средства личной гигиены, продолжит работу.

- Группа LVMH (Louis Vuitton Moet Hennessy) временно закрыла российские магазины.

- Lego прекращает коммерческую деятельность в России и разрывает отношения с российским дистрибьютором.

- Lush закрывает все магазины в РФ и уходит с рынка.

- McDonald’s объявил о полном прекращении работы в РФ и продаже российских активов.

- Mothercare (детские товары) приостановила работу 120 магазинов и онлайн-продажи в России.

- Nestle останавливает инвестиции в Россию; 11 марта компания сообщила о прекращении ввоза не жизненно важных продуктов.

- Nike полностью покидает российский рынок, его интернет-магазин больше недоступен, а физические точки не будут вновь открыты.

- Philip Morris International (Marlboro, L&M, Parliament) приостановила инвестиции в российскую экономику и сократит производство на российских заводах.

- Swarovski (австрийская ювелирная компания) приостановила продажи.

- Tetra Pak (производитель упаковки) уходит из России, ее российское подразделение станет отдельной компанией.

- Whirlpool приостановила производство на заводах в России.

- Финские Valio и Paulig покидают российский рынок.

- YUM!Brands (KFC, Pizza Hut) приостанавливает инвестиции и развитие брендов в России; 9 марта сеть также объявила о закрытии собственных ресторанов в РФ — около 70 точек KFC (открытые по франшизе рестораны продолжат работать).

Культура и развлечения

- Activision Blizzard (игры Warcraft, Overwatch, Diablo) приостановила продажи игр в России.

- BBC Studios отзывает лицензии и прекращает переговоры с российскими партнерами.

- CD Projekt RED приостановила продажи своих игр («Ведьмак» и другие) на территории России и Белоруссии.

- Disney отказалась от проката своих фильмов в России.

- Electronic Arts (игры серий The Sims, FIFA и т. д.) приостановила продажи игр в России.

- Netflix приостановил работу в России, его приложение нельзя открыть из РФ.

- Nexters, разработчик мобильной игры «Хроники Хаоса» , продает российские подразделения компании.

- Niantic (AR-игра Pokémon GO и другие) временно ушла из России

- Nintendo eShop приостановил обработку транзакций в рублях.

- Paramount отказалась от проката своих фильмов в России.

- Игры Rockstar Games (Red Dead Redemption, серия GTA) недоступны для покупки в России.

- Sony отказалась от проката своих фильмов в России.

- Spotify закрыл офис в России и скрыл контент государственных СМИ; с 6 марта недоступна Premium-подписка.

- Valve (разработчик и сервис компьютерных игр) отключил оплату российскими картами в Steam. Доступны только PayPal и кошелек магазина.

- Warner Bros. отказалась от проката своих фильмов в России.

- Universal отказалась от проката своих фильмов в России.

- Право.ru

- Бизнес

Выручка крупнейших российских ИТ-компаний в I полугодии 2022 г. увеличилась на 60%

ПО Бизнес Цифровизация ИТ в госсекторе Импортонезависимость Техника

| Фото: ©IgorVetushko/Фотобанк Фотодженика |Поделиться

В новых геополитических условиях ландшафт российского ИТ-рынка меняется, идет обновление ИТ-бизнеса, а роль госсектора как потребителя информационных технологий растет — отмечают участники рынка. Как выяснил CNews, выручка крупнейших ИТ-компаний в I полугодии 2022 г. увеличилась почти на 60% по сравнению с аналогичным периодом прошлого года. Самым успешным начало года стало для компаний, оказывающих ИТ-услуги, — их выручка выросла почти в два раза. Производители и дистрибуторы оборудования заработали почти на 40% больше. Разработка и дистрибуция ПО продемонстрировала рост на 20%. В лидерах — крупнейшие игроки рынка, которые начинают расширять компетенции путем поглощения более мелких игроков.

Как выяснил CNews, выручка крупнейших ИТ-компаний в I полугодии 2022 г. увеличилась почти на 60% по сравнению с аналогичным периодом прошлого года. Самым успешным начало года стало для компаний, оказывающих ИТ-услуги, — их выручка выросла почти в два раза. Производители и дистрибуторы оборудования заработали почти на 40% больше. Разработка и дистрибуция ПО продемонстрировала рост на 20%. В лидерах — крупнейшие игроки рынка, которые начинают расширять компетенции путем поглощения более мелких игроков.

Весной этого года отечественный ИТ-рынок оказался в новых условиях. С одной стороны, он столкнулся с санкциями, разрушением выстроенных логистических цепочек и ограничением доступа к некоторым западным технологиям. С другой стороны, ушедшие игроки освободили целые ниши, и в новых условиях открылись новые возможности для развития и роста. Чтобы оценить состояние отечественного ИТ-рынка в новых условиях, CNews собрал информацию о выручке части участников рейтинга «CNews100: Крупнейшие ИТ-компании России» за I полугодие 2022 г.

В мае 2022 г. аналитики прогнозировали, что в 2022 г. российский ИТ-рынок сократится в среднем на 25%. Опрошенные CNews представители крупнейших ИТ-компаний рассказывали, что компании перешли на антикризисный режим управления, сконцентрировались на развитии отечественных аналогов продуктов западных вендоров и ждут, как будет развиваться ситуация с параллельным импортом.

На сегодняшний день в России растет спрос на отечественное ПО. По данным Ассоциации разработчиков программных продуктов «Отечественный софт», с марта по апрель 2022 г. он увеличился в 10 раз. Вице-премьер РФ Дмитрий Чернышенко говорил о 300% росте спроса на отдельные категории отечественного программного обеспечения по сравнению с аналогичным периодом прошлого года.

Начал работать и параллельный импорт: как сообщил глава Минпромторга Денис Мантуров, за три месяца в Россию уже ввезено товаров на $6 млрд, а концу 2022 г. эта цифра может увеличиться до $16 млрд.

Промежуточные итогиЧасть компаний-участниц рейтинга CNews100 не стала публиковать информацию о выручке за I полугодие 2022 г.

CNews Analytics собрал данные о выручке 22 игроков российского ИТ-рынка, входящих в список 100 крупнейших российских ИТ-компаний по итогам 2021 г. Среди них два представителя топ-10, пять входят в топ-50, 13 — во второй половине списка. Шестеро из участников занимаются производством и дистрибуцией оборудования, у 12 основное направление деятельности связано с оказанием ИТ-услуг, четыре специализируются на разработке ПО.

Совокупная выручка участников исследования в I полугодии 2022 г. увеличилась на 58,5% по сравнению с аналогичным периодом прошлого года. Однако эта цифра существенно разнится в зависимости от направления деятельности.

увеличилась на 58,5% по сравнению с аналогичным периодом прошлого года. Однако эта цифра существенно разнится в зависимости от направления деятельности.

Самым успешным I полугодие 2022 г. стало для компаний, оказывающих ИТ-услуги, — их выручка год к году выросла почти в два раза (на 93,6%). Самые впечатляющие результаты продемонстрировали группа «Т1» (рост на 151,7%) и «МаксимаТелеком» (рост на 92,2%).

Выручка компаний-разработчиков ПО и интеграторов в I полугодии 2022 г.| № | Место в рейтинге CNews100 2021 | Название компании | Город (расположение центрального офиса) | Основные сферы деятельности | Совокупная выручка компании в I полугодии 2022 г. c НДС, ₽тыс. | Совокупная выручка компании в I полугодии 2021 г. c НДС, ₽тыс. | Рост выручки I пол.2022/I пол.2021, в % | Совокупная выручка компании в 2021 г. c НДС, ₽тыс. c НДС, ₽тыс. |

|---|---|---|---|---|---|---|---|---|

| 1 | 6 | Т1 | Москва | ИТ-услуги | 66 914 079 | 26 579 888 | 151,7% | 87 677 146 |

| 2 | 18 | Лига Цифровой Экономики | Москва | ИТ-услуги | 9 793 295 | 7 920 443 | 23,6% | 22 632 656 |

| 3 | 33 | МаксимаТелеком | Москва | ИТ-услуги | 7 834 814 | 4 076 828 | 92,2% | 10 921 000 |

| 4 | 49 | Инлайн Телеком Солюшнс | Москва | Разработка и дистрибуция ПО, ИТ-услуги | 2 669 956 | 2 565 827 | 4,1% | 6 134 223 |

| 5 | 43 | Innostage | Казань | Разработка ПО, ИТ-услуги | 2 373 819 | 1 891 337 | 25,5% | 7 764 212 |

| 6 | 42 | GlowByte | Москва | ИТ-услуги | 2 199 238 | 32,1% | 7 843 000 | |

| 7 | 84 | SimbirSoft | Ульяновск | Разработка ПО | 2 002 627 | 1 225 574 | 63,4% | 2 960 000 |

| 8 | 83 | БСС | Москва | ИТ-услуги | 1 512 441 | 1 266 710 | 19,4% | 2 971 224 |

| 9 | 68 | Форт Диалог | Уфа | ИТ-услуги | 1 500 793 | 1 295 890 | 15,8% | 4 094 155 |

| 10 | 81 | Корпорация «Парус» | Москва | Разработка ПО | 1 336 069 | 1 214 608 | 10,0% | 3 036 521 |

| 11 | 66 | РДТех | Москва | ИТ-услуги | 1 159 984 | 2 596 466 | -55,3% | 4 467 144 |

| 12 | 94 | Синимекс | Москва | ИТ-услуги | 1 073 293 | 835 584 | 28,4% | 2 710 084 |

| 13 | 86 | Парма Технолоджис Груп | Москва | ИТ-услуги | 1 046 114 | 883 771 | 18,4% | 2 849 950 |

| 14 | Рамакс Груп | Москва | ИТ-услуги | 1 003 002 | 1 023 299 | -2,0% | 2 601 936 | |

| 15 | — | Integro Technologies | Москва | ИТ-услуги | 258 226 | 417 384 | -38,1% | 948 333 |

| 16 | — | Иннодата | Казань | ИТ-услуги | 176 458 | 247 861 | -28,8% | 728 686 |

Источник: CNews Analytics, 2022

По словам Игоря Калганова, генерального директора группы «Т1», росту выручки способствовала приостановка работы на российском рынке ряда вендоров — это заставило многие компании сделать значительные закупки оборудования в конце первого квартала. Во-вторых, крупные организации активно реализуют программы по импортозамещению. Увеличился объем задач для отечественных вендоров программных продуктов и интеграторов с опытом доработки и внедрения таких решений.

Во-вторых, крупные организации активно реализуют программы по импортозамещению. Увеличился объем задач для отечественных вендоров программных продуктов и интеграторов с опытом доработки и внедрения таких решений.

В «МаксимаТелеком» столь значительный рост выручки объясняют увеличением числа контрактов по крупным проектам, связанным с ИТ-оборудованием, вычислительной инфраструктурой и предоставлением лицензий на ПО, и оперативной диверсификацией пула поставщиков и логистических цепочек.

Тем не менее, для некоторых первое полугодия текущего года стало не таким успешным. Так, выручка «РДТех» сократилась на 55,3% год к году, у Integro Technologies она упала на 38,1%, а у «Иннодата» — на 28,8%.

В «РДТех» сокращение выручки в абсолютном выражении объясняют уходом с отечественного рынка западных вендоров, предлагающих решения в сегменте крупного бизнеса (компания активно сотрудничала с Oracle). Кроме того, заказчики оптимизировали расходы за счет консервации запланированных, но не критичных для бизнеса проектов развития ИТ-инфраструктуры, отложили плановое обновление оборудования, что тоже негативно сказалось на доходах интегратора.

Столь значительный рост сегмента ИТ-услуг в целом Евгений Осьминин, коммерческий директор «РДТех», объясняет стремлением заказчиков в условиях неопределенности, с одной стороны, обеспечить непрерывность бизнеса, сохранить работоспособность существующей ИТ-инфраструктуры, адаптировать ее к эффективной работе в новых условиях, с другой — минимизировать капитальные затраты.

«Потребность в ИТ-услугах существенно возросла в связи с прекращением техподдержки со стороны ушедших с рынка зарубежных вендоров, ростом спроса на услуги миграции на российские облака и отечественное ПО, а также на услуги обеспечения цифровой и киберустойчивости ИТ-ландшафта», — продолжает Игорь Калганов.

В «МаксимаТелеком» считают, что успех российского сегмента ИТ-услуг обусловлен ростом цен на облачные услуги у российских поставщиков после ухода крупных западных облачных провайдеров.

Несмотря на сложности с поставками вычислительного оборудования и компонентов для его производства, выручка компаний, занимающихся производством и дистрибуцией аппаратного обеспечения, в I полугодии 2022 г. увеличилась на 42,1% год к году. Лидеры — ярославская компания «Синто» (рост на 178,1%) и «Марвел-Дистрибуция» (42,8%).

увеличилась на 42,1% год к году. Лидеры — ярославская компания «Синто» (рост на 178,1%) и «Марвел-Дистрибуция» (42,8%).

Чем заменить ушедшие Zoom, MS Teams и Cisco Webex?

Импортозамещение ВКС

«За последние месяцы мы сформировали склад, где располагаем определенным количеством оборудования, которое сейчас пользуется большим спросом (в частности, серверное оборудование, СХД), — говорит Илья Шинкарь, управляющий «Синто». — Мы проработали услуги гарантийного и сервисного обслуживания практически по всем производителям, которые сейчас не могут оказывать их на территории РФ. Активно расширяем OEM- сотрудничество. Продумали и реализовали альтернативные каналы поставки по ключевым вендорам».

На 36,6% упала выручка «Финвал». Эта компания во многом ориентируется на госзаказ, большая часть выплат по которому приходится на вторую половину года.

Как перевести обучение сотрудников на российские технологии

Импортозамещение ВКС

Рост выручки отечественных производителей ИКТ-оборудования и дистрибьютеров объясняется тем, что в ожидании дефицита зарубежных аппаратных решений крупные заказчики стали закупать впрок. «Возникший высокий спрос был в некоторой степени компенсирован запасами российских производителей и дистрибьюторов», — говорит Игорь Калганов.

«Возникший высокий спрос был в некоторой степени компенсирован запасами российских производителей и дистрибьюторов», — говорит Игорь Калганов.

| № | Место в рейтинге CNews100 2021 | Название компании | Город (расположение центрального офиса) | Основные сферы деятельности | Совокупная выручка компании в I полугодии 2022 г. c НДС, ₽тыс. | Совокупная выручка компании в I полугодии 2021 г. c НДС, ₽тыс. | Рост выручки I пол.2022/I пол.2021, в % | Совокупная выручка компании в 2021 г. c НДС, ₽тыс. |

|---|---|---|---|---|---|---|---|---|

| 1 | 2 | Марвел-Дистрибуция | Москва | Дистрибуция АО и ПО, производство АО | 117 428 504 | 82 232 512 | 42,8% | 210 776 072 |

| 2 | 69 | Синто | Ярославль | Производство АО, ИТ-услуги | 3 509 039 | 1 261 594 | 178,1% | 4 071 063 |

| 3 | 59 | Рамэк-ВС | Санкт-Петербург | Производство АО,ИТ-услуги | 1 991 521 | 1 683 954 | 18,3% | 5 134 612 |

| 4 | 72 | Тринити | Москва | Производство и дистрибуция АО и ПО | 1 638 985 | 1 442 306 | 13,6% | 3 612 340 |

| 5 | 76 | ДиСиЛоджик | Москва | Дистрибуция АО | 1 562 299 | 1 447 279 | 7,9% | 3 359 442 |

| 6 | 91 | Финвал | Москва | Дистрибуция АО, ИТ-услуги | 768 545 | 1 211 611 | -36,6% | 2 719 538 |

На 21,6% выросла выручка компаний-разработчиков и дистрибуторов ПО. Здесь самых значительных успехов добился SimbirSoft (рост на 63,4%). В компании объясняют это собственным профессионализмом и прогнозируют рост выручки к концу 2022 г. примерно в таких же объемах.

Здесь самых значительных успехов добился SimbirSoft (рост на 63,4%). В компании объясняют это собственным профессионализмом и прогнозируют рост выручки к концу 2022 г. примерно в таких же объемах.

«Относительно низкие показатели в сфере продаж ПО могут быть обусловлены не только падением объема выручки российских дистрибуторов иностранного софта, но и сокращением поставок российских продуктов на западные рынки», — комментирует Алексей Казарезов, директор центра информационных технологий и консалтинга «Парус».

Однако, по мнению Игоря Калганова, спектр решений, которые необходимо разработать в ближайшее время, достаточно широк, а запрос на них поддерживается инвестициями со стороны государства и крупных отраслевых рыночных игроков. Поэтому направление разработки имеет высокий потенциал для роста.

Чем больше, тем устойчивееПрекрасно чувствуют себя в сегодняшних непростых условиях компании из топ-10 — их совокупная выручка в I полугодии 2022 г. увеличилась на 69,4% по сравнению с I полугодием 2021 г. Компании, занимающие в рейтинге CNews100 позиции с 11 по 50, также продемонстрировали неплохие результаты (рост на 37,3%). Выручка компаний второй половины рейтинга увеличилась на 15,6%. Сложнее всего приходится небольшим компаниям — их выручка сократилась примерно на треть (минус 34,7%).

увеличилась на 69,4% по сравнению с I полугодием 2021 г. Компании, занимающие в рейтинге CNews100 позиции с 11 по 50, также продемонстрировали неплохие результаты (рост на 37,3%). Выручка компаний второй половины рейтинга увеличилась на 15,6%. Сложнее всего приходится небольшим компаниям — их выручка сократилась примерно на треть (минус 34,7%).

На этом фоне крупные компании начали наращивать компетенции путем приобретения более мелких игроков и российских подразделений покинувших рынок иностранных компаний. За последние месяцы стало известно уже о нескольких таких сделках. Так, компания «Нетрика» купила российское подразделение международного разработчика программного обеспечения DataArt и разработчика сайтов Func. «Ростелеком» приобрел ИТ-компанию BI Solutions — разработчика программного обеспечения для защиты биометрических данных. IBS купила разработчика мобильных и веб-приложений Dunice. Создатель сервисов видеозвонков Webinar вошел в состав МТС. Группа «Астра» купила 70% компании-разработчика платформ для комплексного управления ИТ-инфраструктурой ISPsystem.

Таким образом, анализ финансовых результатов крупнейших российских ИТ-компаний в I полугодии 2022 г. показал, что прогнозы о катастрофическом падении ИТ-рынка, похоже, пока не сбываются. Однако представители ИТ-компаний воздерживаются от долгосрочных прогнозов. «Ситуация может поменяться в любой момент, — объясняет Илья Шинкарь из «Синто». — Пока по итогам первого полугодия 2022 года у нас идет рост запросов как по поставкам, так и по обслуживанию, модернизации ИТ-инфраструктуры».

Игорь Калганов из «Т1» уверен, что ИТ-рынку еще предстоит столкнуться с отложенным эффектом от ухода западных вендоров. «Во-первых, существует жизненный цикл лицензий на ПО, которые необходимо регулярно обновлять. Во-вторых, большинство крупных производителей российского ИКТ-оборудования так или иначе зависели от поставщиков чипов из Юго-Восточной Азии, которые также разорвали контракты с российскими партнерами. Безусловно, ситуация разрешится, но для этого требуется время», — говорит он.

Тем не менее, 2022 г. ИТ-рынок сможет пройти лучше пессимистичных прогнозов марта-апреля. «Они были достаточно линейными и опирались на «эффект домино»: после ухода западных вендоров их долю рынка будет нечем заместить, и все посыплется одно за другим», — объясняет Игорь Калганов. Этого не случилось. Российские компании постепенно занимают освободившиеся ниши практически во всех сегментах ИТ-рынка.

По словам Евгения Осьминина из «РДТех», в абсолютном выражении по итогам года рынок может упасть даже больше, чем предсказывали аналитики весной. «Однако данное сравнение не совсем корректно, поскольку существенные изменения претерпела внешняя среда, стек технологий, модели ведения бизнеса, — продолжает он. — Сейчас происходит формирование нового ИТ-ландшафта, которое ведет к трансформации рынка, обновлению ИТ-бизнеса в целом. Комплексную оценку этим изменениям корректно будет дать несколько позже по показателям чистой прибыли и экономическим показателям проектов, связанных с импортозамещением».

Алексей Казарезов из «Паруса» отмечает, что в разных сегментах отечественного ИТ-рынка, даже если рассматривать только рынок ПО, ситуация разная: и с точки зрения доли иностранных технологий, и с точки зрения возможностей быстрого импортозамещения. Дело не только в готовности российских разработок, но и в тактике замещения, которую выберут потребители решений уходящих вендоров. «Уже очевидно, что на российском ERP-рынке, где западные технологии превалировали, импортозамещение не будет быстрым. Пользователи таких систем, как SAP, то есть в основном крупный бизнес, сейчас пристально сравнивают возможности российских систем, детально анализируя и функционал, и особенности архитектуры, и перспективы развития продуктов, и тщательно планируют проекты замещения ПО. Поэтому в перспективе текущего, да и следующего года российские поставщики ERP не заполнят освобождающуюся от иностранных игроков долю рынка», — уверен он. Также к падению может привести уход или как минимум значительное сокращение ИТ-потребления со стороны компаний, связанных с западным бизнесом, логистикой, поставками продукции и комплектующих. Однако эксперт отмечает рост спроса на развитие ERP-систем со стороны крупных производственных компаний, в том числе с государственным участием, предприятий ОПК.

Однако эксперт отмечает рост спроса на развитие ERP-систем со стороны крупных производственных компаний, в том числе с государственным участием, предприятий ОПК.

Сергей Гордеев, руководитель проектного офиса SimbirSoft, уверен, что сегмент разработки ПО находится в стадии роста. «Российский бизнес уже несколько лет планомерно занимается выводом своих процессов за пределы универсальных вендорских систем автоматизации и разработкой собственных ИТ-решений. Растет востребованность ИТ-услуг среди госкомпаний. Очевидно, что в рамках концепции формирования цифрового суверенитета страны госсектор станет крупнейшим потребителем ИТ и спрос на разработку ПО будет возрастать», — говорит он.

Пока очевидно, что российский ИТ-рынок достойно прошел стадию адаптации к сложившейся ситуации, в том числе благодаря опыту, накопленному в период пандемии, и беспрецедентным мерам государственной поддержки. ИТ-компании и дистрибьюторы формируют новые цепочки поставок, в том числе в рамках параллельного импорта, переходят на технологические стеки отечественных поставщиков. Российские ИТ-компании нанимают целые команды из российских представительств зарубежных вендоров, а значит, к ним переходят и компетенции. Все эти меры позволяют сгладить ситуацию, продолжать обеспечивать поддержку критических бизнес-приложений и инфраструктуры заказчиков.

Российские ИТ-компании нанимают целые команды из российских представительств зарубежных вендоров, а значит, к ним переходят и компетенции. Все эти меры позволяют сгладить ситуацию, продолжать обеспечивать поддержку критических бизнес-приложений и инфраструктуры заказчиков.

Наталья Рудычева

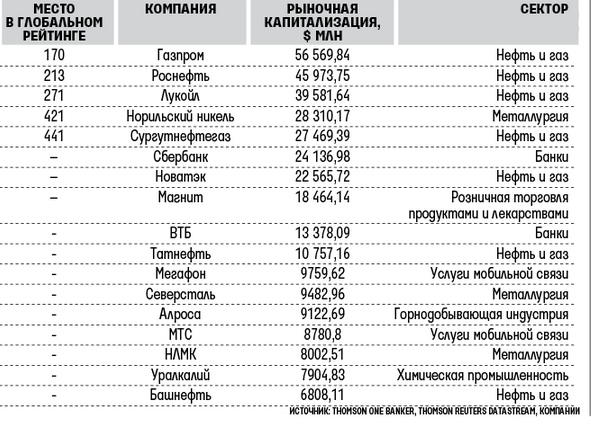

Крупнейшие компании России по рыночной капитализации

Крупнейшие компании России по рыночной капитализациикомпаний: 19 общая рыночная капитализация: $465,11 млрд.

Рейтинг по Рыночная капитализация Доход Доход Коэффициент цена/прибыль Дивиденд % Маржа операционной прибыли Сотрудники

| Ранг | Имя | Рыночная капитализация | Цена | Сегодня | Цена (30 дней) | Страна |

|---|---|---|---|---|---|---|

| 1 | Газпром ГАЗП. | 85,50 $ B | 3,52 $ | 9,15% | 🇷🇺 Россия | |

| 2 | Объединенная тяжелая техника ОМЗЗП.МЕ | 60,21 $ Б | 71,13 $ | 1,34% | 🇷🇺 Россия | |

| 3 | Роснефть РОСН.МЕ | 54,03 $ B | 4,40 $ | 15,04% | 🇷🇺 Россия | |

| 4 | Новатэк НВТК.МЕ | 49,84 $ B | 15,32 $ | 5,93% | 🇷🇺 Россия | |

| 5 | Лукойл ЛКОХ.МЕ | 44,33 $ B | 63,28 $ | 6,49% | 🇷🇺 Россия | |

| 6 | Сбербанк СБЕР. | 42,35 $ B | 1,83 $ | 11,52% | 🇷🇺 Россия | |

| 7 | Норникель ГМКН.МЕ | $34,22 B | 219,28 $ | 0,01% | 🇷🇺 Россия | |

| 8 | ФосАгро ФОР.МЕ | 15,73 $ B | 117,20 $ | 4,66% | 🇷🇺 Россия | |

| 9 | Татнефть ТАТН.МЕ | 15,05 $ B | 5,89 $ | 10,52% | 🇷🇺 Россия | |

| 10 | Сургутнефтегаз SNGS.ME | $13,65 B | 0,30 $ | 19,88% | 🇷🇺 Россия | |

| 11 | Полюс PLZL. | 13,04 $ B | 95,09 $ | 14,24% | 🇷🇺 Россия | |

| 12 | Северсталь ЧМФ.МЕ | 9,90 $ B | 10,34 $ | 15,58% | 🇷🇺 Россия | |

| 13 | Новолипецкий металлургический комбинат НЛМК.МЭ | 8,31 $ B | 1,32 $ | 18,53% | 🇷🇺 Россия | |

| 14 | Магнит МГНТ.МЕ | $7,77 B | 76,35 $ | 9,28% | 🇷🇺 Россия | |

| 15 | Мобильные ТелеСистемы МТСС. | 6,49 $ B | 3,18 $ | 7,70% | 🇷🇺 Россия | |

| 16 | Россети РСТИ.МЭ | $1,68 B | $0,01000 | 10,20% | 🇷🇺 Россия | |

| 17 | Евраз ЭВЗ.Ф | $1,46 B | 1,01 $ | 0,00% | 🇷🇺 Россия | |

| 18 | Мечел ПАО МТЛ | 1,20 млрд долл. | 2,25 $ | 0,00% | 🇷🇺 Россия | |

| 19 | Циан ЦИАН | $0,23 млрд | 3,40 $ | 0,00% | 🇷🇺 Россия |

Это список крупнейших компаний России по рыночной капитализации. В этом списке показаны только ведущие компании со штаб-квартирой в России, а компании, не торгуемые на бирже, исключены. Данные о рейтинге и рыночной капитализации, показанные на этой странице, обновляются ежедневно.

В этом списке показаны только ведущие компании со штаб-квартирой в России, а компании, не торгуемые на бирже, исключены. Данные о рейтинге и рыночной капитализации, показанные на этой странице, обновляются ежедневно.

Санкции Минфина против элиты и компаний в секторах экономики, приносящих значительный доход российскому режиму OFAC) ввело новый пакет санкций в отношении связанных с Кремлем элит, крупной многонациональной компании и операции по обходу санкций, а также одной яхты в соответствии с Исполнительным указом (E.O.) 14024. Эти элиты и предприятия работают в секторах экономики, которые генерируют значительные доходы российского режима, в том числе из источников за пределами России.

Обозначения OFAC сегодня были приняты в тандеме с Государственным департаментом США, который ввел дополнительные санкции в отношении юридических и физических лиц, а также визовые ограничения. В совокупности действия государства и казначейства влекут за собой серьезные издержки для тех, кто поддерживает войну президента Владимира Путина.

«Пока невинные люди страдают от незаконной агрессивной войны России, союзники Путина обогатились и финансируют роскошный образ жизни», — сказала министр финансов Джанет Л. Йеллен. «Министерство финансов будет использовать все имеющиеся в нашем распоряжении инструменты, чтобы убедиться, что российская элита и пособники Кремля привлечены к ответственности за свое соучастие в войне, унесшей бесчисленное количество жизней. Вместе с нашими союзниками Соединенные Штаты также будут продолжать ограничивать доходы и оборудование, лежащие в основе неспровоцированной войны России в Украине».

Элиты, близкие к Кремлю

Андрей Григорьевич Гурьев (А.Г. Гурьев) является известным близким соратником Президента Российской Федерации Владимира Путина и ранее работал в Правительстве Российской Федерации; в 2001 г. он был назначен в Совет Федерации Федерального Собрания Российской Федерации, где проработал до 2013 г. А.Г. Гурьеву принадлежит имение Витанхерст, которое является вторым по величине имением в Лондоне после Букингемского дворца.

Гурьев А.Г. — основатель и бывший заместитель председателя правления «ФосАгро», ведущей российской химической компании. А.Г. Гурьев назначен в соответствии с Э.О. 14024 для работающих или работавших в сфере бухгалтерского учета и управленческого консультирования экономики Российской Федерации. А. Г. Гурьев также попал под санкции Соединенного Королевства. OFAC выпустило FAQ 1075, чтобы разъяснить, что «ФосАгро» не включена в списки и не заблокирована каким-либо иным образом, а также выделить разрешение на транзакции, связанные с удобрениями и другими сельскохозяйственными товарами, в Генеральной лицензии (GL) 6B.

Сегодня OFAC также определило Alfa Nero , яхту под флагом Каймановых островов, которую А.Г. Гурьев, как сообщается, купил за 120 миллионов долларов в 2014 году, как заблокированную собственность А.Г. Гурьева. Сообщается, что Alfa Nero отключила свое оборудование для отслеживания местоположения, чтобы избежать конфискации.

Гурьев Андрей Андреевич (Гурьев А. А.), сын Гурьева А.Г., назначен сегодня согласно распоряжению Е.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. А.А. Гурьев также попал под санкции Австралии, Канады, Европейского союза, Швейцарии и Великобритании. Ранее он был генеральным директором «ФосАгро». А.А. Гурьев является 100-процентным владельцем ООО «Джи А.И. Инвест» (ДАИ), инвестиционной компании, расположенной в России. Деятельность DAI включает депозитные банковские услуги, страхование и финансовые услуги. DAI был назначен в соответствии с E.O. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации.

А.), сын Гурьева А.Г., назначен сегодня согласно распоряжению Е.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. А.А. Гурьев также попал под санкции Австралии, Канады, Европейского союза, Швейцарии и Великобритании. Ранее он был генеральным директором «ФосАгро». А.А. Гурьев является 100-процентным владельцем ООО «Джи А.И. Инвест» (ДАИ), инвестиционной компании, расположенной в России. Деятельность DAI включает депозитные банковские услуги, страхование и финансовые услуги. DAI был назначен в соответствии с E.O. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации.

Рашников Виктор Филиппович (Рашников) — гражданин Российской Федерации, бизнесмен, мажоритарный владелец и председатель Совета директоров Публичного Акционерного Общества Магнитогорский Металлургический Комбинат (ММК). Расположенный в Магнитогорске, Россия, ММК является одним из крупнейших в мире производителей стали. ММК управляет крупным металлургическим комплексом, охватывающим всю производственную цепочку от подготовки железорудного сырья до переработки стального проката. ММК является одним из крупнейших налогоплательщиков России, обеспечивая значительный источник доходов для Правительства Российской Федерации. ММК и Рашников сегодня были включены в список согласно распоряжению Е.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. Рашников также попал под санкции Австралии, Канады, ЕС, Швейцарии и Великобритании.

ММК управляет крупным металлургическим комплексом, охватывающим всю производственную цепочку от подготовки железорудного сырья до переработки стального проката. ММК является одним из крупнейших налогоплательщиков России, обеспечивая значительный источник доходов для Правительства Российской Федерации. ММК и Рашников сегодня были включены в список согласно распоряжению Е.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. Рашников также попал под санкции Австралии, Канады, ЕС, Швейцарии и Великобритании.

OFAC также определило Инвестиционную компанию ММК-ФИНАНС (MMK-FINANS) и MMK Metalurji Sanayi Ticaret Ve Liman Isletmeciligi Anonim Sirketi (MMK Metalurji), две дочерние компании ММК. ММК-ФИНАНС — инвестиционная компания, расположенная в г. Магнитогорске, Россия, предоставляющая широкий спектр инвестиционных, финансовых и консультационных услуг на фондовом рынке как для физических, так и для юридических лиц, в том числе для основного клиента — ММК. MMK Metalurji — турецкая дочерняя компания, производящая металлопродукцию. MMK Metalurji управляет и владеет двумя металлургическими предприятиями в Турции, а также морским портом, расположенным в Хатае, Дортйол, Турция. ММК-ФИНАНС был включен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. MMK Metalurji был включен в список в соответствии с E.O. 14024 за то, что оно находится в собственности или под контролем, или действовало или намеревалось действовать в интересах или от имени, прямо или косвенно, ММК, лица, чье имущество и имущественные интересы заблокированы в соответствии с E.O. 14024.

MMK Metalurji — турецкая дочерняя компания, производящая металлопродукцию. MMK Metalurji управляет и владеет двумя металлургическими предприятиями в Турции, а также морским портом, расположенным в Хатае, Дортйол, Турция. ММК-ФИНАНС был включен в список в соответствии с Э.О. 14024 за деятельность или деятельность в сфере финансовых услуг экономики Российской Федерации. MMK Metalurji был включен в список в соответствии с E.O. 14024 за то, что оно находится в собственности или под контролем, или действовало или намеревалось действовать в интересах или от имени, прямо или косвенно, ММК, лица, чье имущество и имущественные интересы заблокированы в соответствии с E.O. 14024.

В связи с этими действиями Казначейство издало относящуюся к России GL 47, разрешающую сделки, обычно возникающие и необходимые для прекращения любой сделки с участием ММК или любой организации, в которой ММК прямо или косвенно владеет 50 процентами или более долей, до 00:01 по восточному летнему времени 1 сентября 2022 г. и связанного с Россией GL 48, разрешающего отчуждение или передачу долга или капитала ММК и сворачивание соответствующих деривативных контрактов до 00:01 по восточному летнему времени 3 октября 2022 г. 2022 г. OFAC также выпустило директиву GL 49, связанную с Россией., санкционируя операции, обычно возникающие и необходимые для закрытия любой сделки с участием MMK Metalurji или любого юридического лица, в котором MMK Metalurji прямо или косвенно владеет 50 процентами или более долей, до 00:01 по восточному поясному времени 31 января 2023 года.

и связанного с Россией GL 48, разрешающего отчуждение или передачу долга или капитала ММК и сворачивание соответствующих деривативных контрактов до 00:01 по восточному летнему времени 3 октября 2022 г. 2022 г. OFAC также выпустило директиву GL 49, связанную с Россией., санкционируя операции, обычно возникающие и необходимые для закрытия любой сделки с участием MMK Metalurji или любого юридического лица, в котором MMK Metalurji прямо или косвенно владеет 50 процентами или более долей, до 00:01 по восточному поясному времени 31 января 2023 года.

Элиты России

Кабаева Алина Маратовна (Кабаева) — бывший депутат Государственной Думы. Кабаева была назначена сегодня в соответствии с Э.О. 14024 за то, что он был или был руководителем, должностным лицом, высшим должностным лицом или членом совета директоров Правительства Российской Федерации. Кабаева имеет тесные отношения с Путиным и в настоящее время является главой Национальной медиагруппы, прокремлевской империи теле-, радио- и печатных организаций. Она также попала под санкции ЕС и Великобритании.

Она также попала под санкции ЕС и Великобритании.

Попова Наталья Валерьевна (Попова) является первым заместителем директора негосударственного института развития «Иннопрактика», технологической компании в России. Попова была назначена сегодня в соответствии с Е.О. № 14024 за деятельность или деятельность в технологическом секторе экономики Российской Федерации, а также за то, что являлся или являлся руководителем, должностным лицом, старшим должностным лицом или членом совета директоров ООО «ВЭБ Венчурс», лица, определенного в соответствии с Е.О. 14024. Попова также была включена в список как супруга или совершеннолетний ребенок Кирилла Александровича Дмитриева, лица, имущество и имущественные интересы которого заблокированы в соответствии со статьей 1(а)(iii)(А) Е.О. 14024.

Попытки уклонения от санкций

Акционерное общество «Перспективные промышленные и инфраструктурные технологии» (ОАО «ППИТ») — финансовая организация, принадлежащая Федеральному агентству по управлению государственным имуществом Российской Федерации. АО «ППИТ» пыталось способствовать обходу санкций, наложенных на Российский фонд прямых инвестиций (РФПИ). В конце февраля 2022 года заместитель генерального директора РФПИ Анатолий Александрович Браверман сообщил о планах по переводу всех активов и денежных средств из РФПИ в АО «ППИТ». Предложение было связано с ожидаемым добавлением РФПИ в список граждан особых категорий и заблокированных лиц OFAC.

АО «ППИТ» пыталось способствовать обходу санкций, наложенных на Российский фонд прямых инвестиций (РФПИ). В конце февраля 2022 года заместитель генерального директора РФПИ Анатолий Александрович Браверман сообщил о планах по переводу всех активов и денежных средств из РФПИ в АО «ППИТ». Предложение было связано с ожидаемым добавлением РФПИ в список граждан особых категорий и заблокированных лиц OFAC.

АО «ППИТ» было назначено сегодня в соответствии с Э.О. 14024 за то, что они принадлежат или контролируются, или действовали или намеревались действовать в интересах или от имени, прямо или косвенно, Правительства Российской Федерации, а также за деятельность или деятельность в секторе финансовых услуг экономики Российской Федерации.

Передача активов и денежных средств считалась действенным способом обойти ограничения РФПИ. Своими сегодняшними действиями OFAC дало четкий сигнал о том, что те, кто способствует уклонению от санкций США, сами будут подвергнуты санкциям.

В связи с этим, Урусов Антон Сергеевич (Урусов), генеральный директор АО «ППИТ», назначен сегодня в соответствии с приказом Е. О. № 14024 за то, что он является или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров АО «ППИТ» — лица, имущество и имущественные интересы которого заблокированы в соответствии с Э.О. № 14024, а также за то, что он является или был руководителем, должностным лицом, высшим должностным лицом или членом совета директоров Правительства Российской Федерации.

О. № 14024 за то, что он является или был руководителем, должностным лицом, старшим должностным лицом или членом совета директоров АО «ППИТ» — лица, имущество и имущественные интересы которого заблокированы в соответствии с Э.О. № 14024, а также за то, что он является или был руководителем, должностным лицом, высшим должностным лицом или членом совета директоров Правительства Российской Федерации.

САНКЦИИ ПОСЛЕДСТВИЯ

В результате сегодняшних действий все имущество и интересы вышеперечисленных лиц, находящиеся в Соединенных Штатах или находящиеся во владении или под контролем лиц США, заблокированы, и о них необходимо сообщить OFAC. Кроме того, любые организации, которые прямо или косвенно принадлежат одному или нескольким заблокированным лицам на 50 и более процентов, также блокируются. Все операции лиц США или в пределах (или транзитом) Соединенных Штатов, которые связаны с любой собственностью или интересами в собственности определенных или заблокированных лиц, запрещены, если только они не разрешены общей или специальной лицензией, выданной OFAC, или освобождены.

Проблемы с поставками объяснили не санкциями, а логистическими перебоями.

Проблемы с поставками объяснили не санкциями, а логистическими перебоями.

МЭ

МЭ МЕ

МЕ ME

ME МЭ

МЭ