| Банк | Адрес | Телефон | |||

|---|---|---|---|---|---|

| 1 | Россельхозбанк | Москва, Гагаринский пер., д.3 | (800) 100-01-00 | 69336 | |

| 2 | Альфа-Банк | Москва, ул. Каланчевская, д. 27 | (800) 200-00-00 | 61417 | |

| 3 | Сбербанк России | Москва, ул. Вавилова, д.19 | (800) 555-55-50 | 51607 | |

| 4 | ВТБ | Санкт-Петербург, ул. Большая Морская, 29 | (800) 100-24-24 | 51559 | |

| 5 | РНКБ Банк | Симферополь, ул. Набережная имени 60-летия СССР, д. 34 | (800) 234-27-27 | 50097 | |

| 6 | Кубань Кредит | Краснодар, ул. им. Орджоникидзе, 46 им. Орджоникидзе, 46 | (800) 555-25-18 | 48812 | |

| 7 | Восточный | Благовещенск, пер. Святителя Иннокентия, 1 | (800) 100-71-00 | 46799 | |

| 8 | Левобережный | Новосибирск, ул. Кирова, д. 48 | (800) 333-35-55 | 45653 | |

| 9 | Хоум Кредит | Москва, ул. Правды, д. 8, корпус 1 | (495) 785-82-22 | 44644 | |

| 10 | СКБ-Банк | Екатеринбург, ул. Куйбышева, 75 | (800) 100-06-00 | 42265 | |

| 11 | Энерготрансбанк | Калининград, ул. Клиническая , д.83«А» | (401) 259-00-99 | 41178 | |

| 12 | ЧБРР | Симферополь, ул.Большевистская, 24 | (365) 254-89-05 | 39461 | |

| 13 | Примсоцбанк | Владивосток, Партизанский проспект, 44 | (800) 200-42-02 | 39189 | |

| 14 | Приморье | Владивосток, ул. Светланская, 47 Светланская, 47 | (800) 200-20-86 | 38884 | |

| 15 | Почта Банк | Москва, Преображенская площадь, д. 8 | (800) 550-07-70 | 38202 | |

| 16 | Банк Санкт-Петербург | Санкт-Петербург, Малоохтинский пр., д. 64, лит. А | (800) 222-50-50 | 37987 | |

| 17 | ЮниКредит Банк | Москва, Пречистенская набережная, д.9 | (800) 700-10-20 | 37222 | |

| 18 | АК Барс | Казань, ул. Декабристов,1 | (800) 200-53-03 | 37176 | |

| 19 | Райффайзенбанк | Москва, ул.Троицкая, д.17, стр. 1 | (800) 700-91-00 | 37165 | |

| 20 | БКС Банк | Москва, просп. Мира, д. 69, стр. 1 | (800) 500-16-18 | 36230 | |

| 21 | МКБ | Москва, Луков переулок, д. 2, стр. 1 2, стр. 1 | (800) 100-48-88 | 35786 | |

| 22 | Автоградбанк | Набережные Челны, проспект Хасана Туфана,43 | (800) 200-52-45 | 35562 | |

| 23 | Центр-Инвест | Ростов-на-Дону, пр. Соколова, 62 | (800) 200-99-29 | 34922 | |

| 24 | Прио-Внешторгбанк | Рязань, ул. Есенина, д.82/26 | (491) 220-00-03 | 33665 | |

| 25 | Энергобанк | Казань, ул. Пушкина, д. 13/52 | (800) 350-54-58 | 32225 | |

| 26 | Дальневосточный Банк | Владивосток, ул. Верхнепортовая, 27-а | (800) 555-22-05 | 32015 | |

| 27 | НС Банк | Москва, ул. Добровольческая, д. 20, стр. 2 | (800) 555-43-24 | 31121 | |

| 28 | Вологжанин | Вологда, ул. Батюшкова д. 11 Батюшкова д. 11 | (817) 221-18-19 | 29836 | |

| 29 | Тимер Банк | Москва, ул. Бахрушина, д. 23, стр. 2 | (800) 100-66-77 | 29754 | |

| 30 | Юг-Инвестбанк | Краснодар, ул. Красная, 113 | (861) 259-66-56 | 28792 | |

| 31 | Акибанк | Набережные Челны, пр.Мира, д.88а | (800) 100-25-42 | 27876 | |

| 32 | Енисейский | Красноярск, ул. Карла Маркса, дом 62, пом. 25, 26, 27 | (800) 200-97-00 | 27180 | |

| 33 | СНГБ | Сургут, ул. Кукуевицкого, 19 | (800) 200-88-04 | 27009 | |

| 34 | Русский Стандарт | Москва, ул. Ткацкая, д. 36 | (495) 748-07-48 | 25427 | |

| 35 | Азиатско-Тихоокеанский Банк | Благовещенск, ул. Амурская, 225 Амурская, 225 | (800) 775-88-88 | 23800 | |

| 36 | Абсолют Банк | Москва, Цветной бульвар, д. 18 | (800) 200-20-05 | 23127 | |

| 37 | ВБРР | Москва, Сущевский вал, дом 65, корп.1 | (800) 700-03-49 | 22801 | |

| 38 | Алмазэргиэнбанк | Якутск, пр. Ленина, 1 | (800) 100-34-22 | 22501 | |

| 39 | Агропромкредит | Москва, ул. Электрозаводская, д. 27, стр. 5 | (800) 100-80-08 | 21514 | |

| 40 | Открытие | Москва, ул. Летниковская, д.2, стр.4 | (800) 444-44-00 | 20184 | |

| 41 | ГЕНБАНК | Симферополь, ул. Севастопольская, д. 13 | (800) 333-55-45 | 20115 | |

| 42 | Углеметбанк | Челябинск, ул. Молодогвардейцев, 17б Молодогвардейцев, 17б | (800) 600-50-04 | 20048 | |

| 43 | СДМ-Банк | Москва, Волоколамское шоссе, д.73 | (800) 200-02-23 | 19926 | |

| 44 | ПромТрансБанк | Уфа, ул.Ленина, 70 | (347) 299-99-99 | 19203 | |

| 45 | ЦБ России | Москва, ул. Неглинная, д. 12 | (800) 300-30-00 | 18640 | |

| 46 | Челябинвестбанк | Челябинск, пл.Революции, 8 | (351) 268-00-88 | 17474 | |

| 47 | МосОблБанк | Москва, ул. Большая Семеновская, д. 32, стр. 1 | (800) 200-14-15 | 17247 | |

| 48 | Совкомбанк | Кострома, пр. Текстильщиков, д. 46 | (800) 100-00-06 | 16834 | |

| 49 | Донкомбанк | Ростов-на-Дону, пр. Михаила Нагибина, 32/2 Михаила Нагибина, 32/2 | (800) 775-66-22 | 16449 | |

| 50 | Металлинвестбанк | Москва, ул. Большая Полянка, д. 47, стр. 2 | (800) 250-97-97 | 16258 | |

| 51 | Газпромбанк | Москва, ул. Наметкина, д. 16, корпус 1 | (800) 100-07-01 | 16226 | |

| 52 | ИК Банк | Казань, ул. Вишневского, д. 24 | (843) 238-03-39 | 16091 | |

| 53 | Банк Оренбург | Оренбург, ул. Маршала Г.К.Жукова, 25 | (353) 277-95-22 | 15971 | |

| 54 | Ермак | Нижневартовск, ул. Мира, 68 | (800) 250-40-72 | 15696 | |

| 55 | Александровский | Санкт-Петербург, Загородный пр., 46, литер Б, корпус 2 | (800) 222-87-07 | 15490 | |

| 56 | УралПромБанк | Челябинск, ул. Свободы, 97 Свободы, 97 | (800) 775-05-55 | 15098 | |

| 57 | Промсвязьбанк | Москва, ул.Смирновская, д.10, стр.22 | (800) 333-03-03 | 14569 | |

| 58 | Банк Финам | Москва, Настасьинский переулок, дом 7, строение 2 | (495) 796-90-23 | 14407 | |

| 59 | Экономбанк | Саратов, ул.Радищева, 28 | (800) 100-13-19 | 14202 | |

| 60 | Татсоцбанк | Казань, ул.Чернышевского, 18/23 | (800) 350-51-51 | 14176 | |

| 61 | ОТП Банк | Москва, Ленинградское шоссе, д. 16 А, стр.1 | (800) 100-55-55 | 14100 | |

| 62 | УБРиР | Екатеринбург, ул. Сакко и Ванцетти, д.67 | (800) 100-02-00 | 13814 | |

| 63 | Интерпрогрессбанк | Москва, Старокаширское шоссе, дом 2, корпус 1, строение 1 | (495) 411-00-00 | 13423 | |

| 64 | Росбанк | Москва, ул. Маши Порываевой, д.11 Маши Порываевой, д.11 | (800) 200-54-34 | 13382 | |

| 65 | Хлынов | Киров, ул. Урицкого, д. 40 | (800) 250-27-77 | 13176 | |

| 66 | МТС-Банк | Москва, ул. Садовническая, д. 75 | (800) 250-05-20 | 12752 | |

| 67 | Ставропольпромстройбанк | Ставрополь, ул. Краснофлотская, 88а | (800) 100-26-88 | 12037 | |

| 68 | Финсервис | Москва, Набережная Тараса Шевченко, д. 23 «А» | (800) 200-07-67 | 11767 | |

| 69 | Уралсиб | Москва, ул. Ефремова, 8 | (800) 250-57-57 | 11508 | |

| 70 | Челиндбанк | Челябинск, ул. К.Маркса, 80 | (800) 500-18-00 | 11198 | |

| 71 | Солид Банк | Владивосток, ул. Алеутская, д. 33 Алеутская, д. 33 | (800) 775-56-06 | 11016 | |

| 72 | Локо-Банк | Москва, Ленинградский просп., д. 39, стр. 80 | (800) 250-50-50 | 10999 | |

| 73 | Реалист Банк | Москва, ул. Станиславского, д. 4, стр. 1 | (800) 770-79-20 | 10917 | |

| 74 | Норвик Банк | Киров, ул. Преображенская, 4 | (800) 100-17-77 | 10726 | |

| 75 | РГС Банк | Москва, ул. Мясницкая, д.43, стр.2 | (800) 700-40-40 | 10534 | |

| 76 | Ланта-Банк | Москва, ул. Новокузнецкая, д. 9, стр. 2 | (800) 100-67-00 | 10493 | |

| 77 | Фора-Банк | Москва, Зубовский бульвар, д.25 | (800) 100-98-89 | 10430 | |

| 78 | Банк Казани | Казань, ул. Солдатская, д.1 Солдатская, д.1 | (800) 775-18-77 | 10395 | |

| 79 | Агророс | Саратов, ул.Чернышевского, 90 | (800) 222-44-19 | 10263 | |

| 80 | Банк Зенит | Москва, Одесская ул., д. 2 | (800) 500-66-77 | 9904 | |

| 81 | Кольцо Урала | Екатеринбург, ул. Горького, д. 7 | (800) 500-50-11 | 9813 | |

| 82 | Балтинвестбанк | Санкт-Петербург, ул. Дивенская, дом 1, литера А | (800) 333-93-93 | 9554 | |

| 83 | Тинькофф Банк | Москва, ул. 2-я Хуторская, дом 38А, стр. 26 | (800) 555-77-78 | 9551 | |

| 84 | Авангард | Москва, ул. Садовническая, д.12, стр. 1 | (800) 333-98-98 | 9516 | |

| 85 | Квант Мобайл Банк | Москва, Известковый пер. , д. 7, стр. 1 , д. 7, стр. 1 | (800) 200-23-72 | 9392 | |

| 86 | Первоуральскбанк | Первоуральск, пр. Ильича, 9 б | (804) 333-94-97 | 9206 | |

| 87 | Траст | Москва, Известковый пер., д. 3 | (495) 587-90-44 | 9179 | |

| 88 | РН Банк | Москва, Серебряническая наб., дом 29 | (800) 700-11-47 | 8994 | |

| 89 | МИнБанк | Москва, ул.Орджоникидзе, д.5 | (800) 100-74-74 | 8982 | |

| 90 | Инвестторгбанк | Москва, ул. Дубининская, д. 45 | (800) 200-45-45 | 8780 | |

| 91 | Банк СОЮЗ | Москва, ул. Сущевская, д. 27, стр. 1 | (800) 100-33-22 | 8729 | |

| 92 | Газэнергобанк | Калуга, ул. Плеханова, 4 Плеханова, 4 | (800) 700-30-00 | 8727 | |

| 93 | Развитие-Столица | Москва, Нижний Сусальный пер., д. 5, стр. 15 | (495) 937-91-50 | 8706 | |

| 94 | Датабанк | Ижевск, ул. Ленина, 30 | (800) 301-91-91 | 8611 | |

| 95 | НБД-Банк | Нижний Новгород, площадь Горького, 6 | (831) 220-00-22 | 8576 | |

| 96 | ББР Банк | Москва, 1-й Николощеповский переулок, д. 6, стр. 1 | (800) 220-40-00 | 8498 | |

| 97 | Банк Интеза | Москва, Петроверигский пер., д. 2 | (800) 200-80-08 | 8379 | |

| 98 | Акцепт | Новосибирск, ул.Советская, 14 | (800) 100-27-37 | 8223 | |

| 99 | Ситибанк | Москва, ул. Гашека, д. 8-10, стр. 1 Гашека, д. 8-10, стр. 1 | (800) 700-38-38 | 8190 | |

| 100 | Ренессанс Кредит | Москва, ул. Кожевническая, д. 14 | (800) 200-09-81 | 7913 | |

| 1 | ПАО «Газпром нефть» | Санкт-Петербург | Энергетика, добыча и переработка сырья | более 1000 человек | 131,0 |

| 2 | Госкорпорация «Росатом» | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 128,4 |

| 3 | СИБУР | Энергетика, добыча и переработка сырья | более 1000 человек | 121,4 | |

| 4 | Coca‑Cola HBC Россия | Москва | FMCG | более 1000 человек | 120,5 |

| 5 | Сбербанк | Москва | Банки | более 1000 человек | 118,8 |

| 6 | Банк ВТБ | Москва | Банки | более 1000 человек | 117,7 |

| 7 | Райффайзенбанк | Москва | Банки | более 1000 человек | 115,0 |

| 8 | Bacardi | Москва | FMCG | от 100 до 500 человек | 114,4 |

| 9 | Группа «М.Видео-Эльдорадо» | Москва | Ритейловые сети | более 1000 человек | 113,1 |

| 10 | МТС | Москва | Телекоммуникации, связь | более 1000 человек | 112,8 |

| 11 | Лаборатория Касперского | Москва | IT и интернет | более 1000 человек | 112,4 |

| 12 | Норникель | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 112,4 |

| 13 | NVIDIA | Москва | IT и интернет | от 100 до 500 человек | 112,0 |

| 14 | Tele2 | Москва | Телекоммуникации, связь | более 1000 человек | |

| 15 | 2ГИС | Новосибирск | IT и интернет | более 1000 человек | 111,1 |

| 16 | Pfizer | Москва | Фармацевтика и медицина | более 1000 человек | 111,0 |

| 17 | Билайн | Москва | Телекоммуникации, связь | более 1000 человек | 110,6 |

| 18 | Nokian Tyres Россия | Санкт-Петербург | Производство, торгово-производственные компании | более 1000 человек | 110,3 |

| 19 | QIWI | Москва | IT и интернет | более 1000 человек | 109,7 |

| 20 | World Class | Москва | Услуги для населения | более 1000 человек | 109,5 |

| 21 | Северсталь | Москва | Производство, торгово-производственные компании | более 1000 человек | 108,8 |

| 22 | Perfetti Van Melle | Москва | Пищевое производство, торгово-производственные компании | более 1000 человек | 108,3 |

| 23 | Inventive Retail Group (re:Store, Samsung, Sony Centre, Nike, STREET BEAT, LEGO, UNOde50) | Москва | Ритейловые сети | более 1000 человек | 107,2 |

| 24 | Макдоналдс | Москва | Ресторанные и развлекательные сети, гостиницы | более 1000 человек | 106,8 |

| 25 | AP Trade | Хабаровск | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 106,7 |

| 26 | Danone Россия | Москва | Пищевое производство, торгово-производственные компании | более 1000 человек | 106,4 |

| 27 | SAP | Москва | IT и интернет | более 1000 человек | 106,3 |

| 28 | Colliers International Company Limited | Москва | Строительство и недвижимость | от 100 до 500 человек | 106,2 |

| 29 | Red Bull | Москва | FMCG | от 100 до 500 человек | 106,2 |

| ВсеИнструменты.ру | Москва | Производство, торгово-производственные компании | более 1000 человек | 106,1 | |

| 31 | ГК ЛАНИТ | Москва | IT и интернет | более 1000 человек | 106,1 |

| 32 | ОАО «РЖД» | Москва | Транспорт, логистика, автодилеры | более 1000 человек | 105,8 |

| 33 | Металл Трейд | Ростов-на-Дону | Производство, торгово-производственные компании | от 100 до 500 человек | 105,6 |

| 34 | АО «Зарубежнефть» | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 105,6 |

| 35 | HEINEKEN Россия | Москва | FMCG | более 1000 человек | 105,4 |

| 36 | Свеза | Санкт-Петербург | Производство, торгово-производственные компании | от 500 до 1000 человек | 105,3 |

| 37 | ЭЛЕВЕЛ | Москва | Оптовые продажи, дилеры, дистрибьюторы | от 500 до 1000 человек | 105,2 |

| 38 | ООО «Т.Б.М.» | Москва | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 104,9 |

| 39 | Азбука вкуса | Москва | Ритейловые сети | более 1000 человек | 104,9 |

| 40 | Ригла | Москва | Фармацевтика и медицина | более 1000 человек | 104,9 |

| 41 | PUMA | Москва | Ритейловые сети | от 500 до 1000 человек | 104,6 |

| 42 | ГК Eqvanta (Быстроденьги) | Ульяновск | Финансы и страхование | более 1000 человек | 104,5 |

| 43 | SBS Consulting | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 104,4 |

| 44 | Umbrella IT | Ростов-на-Дону | IT и интернет | от 100 до 500 человек | 104,4 |

| 45 | CLAAS | Краснодар | Производство, торгово-производственные компании | от 500 до 1000 человек | 104,2 |

| 46 | ПАО Совкомбанк | Москва | Банки | более 1000 человек | 104,1 |

| 47 | ДОМ.РФ | Москва | Строительство и недвижимость | от 100 до 500 человек | 104,0 |

| 48 | Сеть клиник «ЛИНЛАЙН» | Екатеринбург | Фармацевтика и медицина | от 100 до 500 человек | 104,0 |

| 49 | AB InBev Efes (Бренды BUD, BUD Alcohol Free, Spaten, Corona Extra , Velkopopovický Kozel, Hoegaarden, Старый Мельник из Бочонка, Клинское, Белый медведь и другие) | Москва | FMCG | более 1000 человек | 104,0 |

| 50 | Группа ГАЗ | Нижний Новгород | Производство, торгово-производственные компании | более 1000 человек | 103,9 |

| 51 | ГК «Магнат» | Екатеринбург | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 103,9 |

| 52 | МКК «Срочноденьги» | Нижний Новгород | Финансы и страхование | от 500 до 1000 человек | 103,8 |

| 53 | ГЕРОФАРМ | Санкт-Петербург | Фармацевтика и медицина | от 500 до 1000 человек | 103,8 |

| 54 | ООО Этажи | Тюмень | Строительство и недвижимость | более 1000 человек | 103,8 |

| 55 | Консалтинговая группа «Текарт» | Тула | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 103,7 |

| 56 | Usetech | Москва | IT и интернет | от 100 до 500 человек | 103,6 |

| 57 | Объединенная Компания РУСАЛ | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 103,6 |

| 58 | Кантата | Москва | Ритейловые сети | более 1000 человек | 103,4 |

| 59 | ГК МИЭЛЬ | Москва | Строительство и недвижимость | более 1000 человек | 103,4 |

| 60 | QBF | Москва | Финансы и страхование | от 100 до 500 человек | 103,4 |

| 61 | REHAU | Москва | Производство, торгово-производственные компании | от 100 до 500 человек | 103,4 |

| 62 | Henkel | Москва | FMCG | более 1000 человек | 103,3 |

| 63 | АН «Владис» | Владимир | Строительство и недвижимость | от 100 до 500 человек | 103,2 |

| 64 | Международная школа программирования CODDY | Москва | Наука, образование и культура | от 100 до 500 человек | 103,2 |

| 65 | John Deere | Домодедово | Производство, торгово-производственные компании | от 100 до 500 человек | 103,1 |

| 66 | ЗАО «ФармФирма «Сотекс» | Москва | Фармацевтика и медицина | более 1000 человек | 103,0 |

| 67 | Леруа Мерлен | Москва | Ритейловые сети | более 1000 человек | 102,9 |

| 68 | BingoBoom | Москва | IT и интернет | от 100 до 500 человек | 102,9 |

| 69 | Redmadrobot | Москва | IT и интернет | от 100 до 500 человек | 102,9 |

| 70 | СК «УРАЛСИБ СТРАХОВАНИЕ» | Москва | Финансы и страхование | от 100 до 500 человек | 102,9 |

| 71 | Арконик Россия | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 102,6 |

| 72 | НАГ | Екатеринбург | Телекоммуникации, связь | от 100 до 500 человек | 102,6 |

| 73 | Ситибанк | Москва | Банки | более 1000 человек | 102,5 |

| 74 | Ресторанный Холдинг Тигрус | Москва | Ресторанные и развлекательные сети, гостиницы | от 500 до 1000 человек | 102,5 |

| 75 | MSD Pharmaceuticals | Москва | Фармацевтика и медицина | от 500 до 1000 человек | 102,4 |

| 76 | Дистрибьюторская Менеджмент Система | Новосибирск | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 102,3 |

| 77 | ГК Блок | Санкт-Петербург | Производство, торгово-производственные компании | от 100 до 500 человек | 102,3 |

| 78 | Сеть магазинов «Подружка» | Москва | Ритейловые сети | более 1000 человек | 102,2 |

| 79 | ivi Онлайн-кинотеатр | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 500 до 1000 человек | 102,2 |

| 80 | Артис | Москва | Производство, торгово-производственные компании | от 500 до 1000 человек | 102,2 |

| 81 | Бэби-клуб | Москва | Наука, образование и культура | более 1000 человек | 102,1 |

| 82 | Bilfinger Tebodin | Москва | Строительство и недвижимость | от 100 до 500 человек | 102,1 |

| 83 | Пивоваренная компания «Балтика» | Санкт-Петербург | FMCG | более 1000 человек | 102,0 |

| 84 | Fazer | Санкт-Петербург | Пищевое производство, торгово-производственные компании | более 1000 человек | 101,8 |

| 85 | ООО «Петролеум Трейдинг» | Омск | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 101,8 |

| 86 | Унистрой | Казань | Строительство и недвижимость | от 100 до 500 человек | 101,7 |

| 87 | Ситимобил | Москва | IT и интернет | от 100 до 500 человек | 101,7 |

| 88 | Parallels | Москва | IT и интернет | от 100 до 500 человек | 101,5 |

| 89 | ООО «Парк-отель «Порто Маре» | Алушта | Ресторанные и развлекательные сети, гостиницы | от 100 до 500 человек | 101,5 |

| 90 | CENTURY 21 Россия | Москва | Строительство и недвижимость | более 1000 человек | 101,5 |

| 91 | Reckitt Benckiser Healthcare (бренды Strepsils, Nurofen, Durex, Veet и др.) | Москва | Фармацевтика и медицина | от 500 до 1000 человек | 101,5 |

| 92 | Кларанс Россия | Москва | FMCG | от 500 до 1000 человек | 101,5 |

| 93 | Е-Промо | Нижний Новгород | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 101,5 |

| 94 | EKF | Москва | Производство, торгово-производственные компании | от 100 до 500 человек | 101,4 |

| 95 | Naumen | Екатеринбург | IT и интернет | от 500 до 1000 человек | 101,3 |

| 96 | Банк ДОМ.РФ | Москва | Банки | более 1000 человек | 101,2 |

| 97 | Европлан | Москва | Финансы и страхование | более 1000 человек | 101,0 |

| 98 | ГК «МАВТ» (МАВТ-Винотека, МАГНУМ-Винотека) | Челябинск | FMCG | от 500 до 1000 человек | 101,0 |

| 99 | Адвентум | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 100,9 |

| 100 | Единый Расчетный Центр | Екатеринбург | Услуги для населения | от 100 до 500 человек | 100,9 |

| 101 | «ИнфоСофт» | Новосибирск | IT и интернет | от 100 до 500 человек | 100,8 |

| 102 | НИПИГАЗ | Москва | Строительство и недвижимость | более 1000 человек | 100,8 |

| 103 | Sever Minerals | Санкт-Петербург | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 100,7 |

| 104 | Панавто | Москва | Транспорт, логистика, автодилеры | от 500 до 1000 человек | 100,6 |

| 105 | Компания ГЭНДАЛЬФ | Ростов-на-Дону | IT и интернет | от 100 до 500 человек | 100,6 |

| 106 | ДОНСТРОЙ | Москва | Строительство и недвижимость | от 500 до 1000 человек | 100,6 |

| 107 | PIPEMAN | Краснодар | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 100,6 |

| 108 | BNS Group | Москва | Ритейловые сети | от 500 до 1000 человек | 100,4 |

| 109 | InfoWatch | Москва | IT и интернет | от 100 до 500 человек | 100,4 |

| 110 | НПФ «Материа Медика Холдинг» | Москва | Фармацевтика и медицина | более 1000 человек | 100,3 |

| 111 | ПроДокторов | Краснодар | IT и интернет | от 100 до 500 человек | 100,3 |

| 112 | МКК «Микроденьги» | Тамбов | Финансы и страхование | от 100 до 500 человек | 100,2 |

| 113 | SPLAT Global | Москва | FMCG | более 1000 человек | 100,0 |

| 114 | Valeo | Тольятти | Производство, торгово-производственные компании | от 500 до 1000 человек | 99,9 |

| 115 | Badoo | Москва | IT и интернет | от 100 до 500 человек | 99,9 |

| 116 | Рокетбанк | Москва | Банки | от 500 до 1000 человек | 99,8 |

| 117 | ООО «ДИПО» | Тольятти | Производство, торгово-производственные компании | от 100 до 500 человек | 99,7 |

| 118 | OPEN Group | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | более 1000 человек | 99,5 |

| 119 | COMPAREX | Москва | IT и интернет | от 100 до 500 человек | 99,4 |

| 120 | PepsiCo | Москва | Пищевое производство, торгово-производственные компании | более 1000 человек | 99,3 |

| 121 | фирма «Торговый Дом Ярмарка» | Петрозаводск | Пищевое производство, торгово-производственные компании | от 100 до 500 человек | 99,2 |

| 122 | Veeam Software | Санкт-Петербург | IT и интернет | более 1000 человек | 99,2 |

| 123 | Агентство недвижимости Жилфонд | Новосибирск | Строительство и недвижимость | более 1000 человек | 99,2 |

| 124 | Студия Клондайк | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 99,2 |

| 125 | МКК «Метрокредит» | Москва | Финансы и страхование | от 100 до 500 человек | 99,1 |

| 126 | Solit Clouds | Москва | IT и интернет | от 100 до 500 человек | 99,1 |

| 127 | АО «НПФ ГАЗФОНД пенсионные накопления» | Москва | Финансы и страхование | от 500 до 1000 человек | 99,1 |

| 128 | Rambler Group | Москва | Многопрофильные холдинги | более 1000 человек | 99,1 |

| 129 | ИЛЬ ДЕ БОТЭ/ SEPHORA | Москва | Ритейловые сети | более 1000 человек | 99,0 |

| 130 | Ostrovok.ru | Москва | IT и интернет | от 100 до 500 человек | 99,0 |

| 131 | АО «ПФК Обновление» (ТМ RENEWAL) | Новосибирск | Производство, торгово-производственные компании | более 1000 человек | 99,0 |

| 132 | ГАУ «МФЦ РС(Я)» | Якутск | Услуги для населения | от 500 до 1000 человек | 98,9 |

| 133 | Nexign | Санкт-Петербург | IT и интернет | более 1000 человек | 98,9 |

| 134 | Др. Тайсс Натурварен Рус | Москва | Фармацевтика и медицина | от 100 до 500 человек | 98,9 |

| 135 | Деловой партнер | Санкт-Петербург | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 98,8 |

| 136 | AGYM | Тверь | Услуги для населения | от 100 до 500 человек | 98,8 |

| 137 | ПАО «КАМАЗ» | Набережные Челны | Производство, торгово-производственные компании | более 1000 человек | 98,7 |

| 138 | ООО «УралИнтерьер» | Екатеринбург | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 98,7 |

| 139 | СК 10 | Ростов-на-Дону | Строительство и недвижимость | от 500 до 1000 человек | 98,6 |

| 140 | NOVARDIS | Санкт-Петербург | IT и интернет | от 100 до 500 человек | 98,6 |

| 141 | Дельта — системы безопасности | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | более 1000 человек | 98,5 |

| 142 | Оконный континент | Москва | Производство, торгово-производственные компании | от 500 до 1000 человек | 98,3 |

| 143 | Рельеф-Центр | Рязань | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 98,3 |

| 144 | МАКСАВИТ | Нижний Новгород | Фармацевтика и медицина | более 1000 человек | 98,2 |

| 145 | ООО «ВкусВилл» | Москва | Ритейловые сети | более 1000 человек | 98,2 |

| 146 | Оптимальная логистика | Москва | Транспорт, логистика, автодилеры | от 100 до 500 человек | 98,2 |

| 147 | Центр Внедрения Протек | Москва | Фармацевтика и медицина | более 1000 человек | 98,2 |

| 148 | ADMOS | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 98,1 |

| 149 | Клиника «К+31» | Москва | Фармацевтика и медицина | от 100 до 500 человек | 98,1 |

| 150 | Страховая Компания «Согласие» | Москва | Финансы и страхование | более 1000 человек | 97,9 |

| 151 | ATH American Express GBT | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 97,9 |

| 152 | ПАО «ТМК» | Москва | Производство, торгово-производственные компании | более 1000 человек | 97,8 |

| 153 | ТПГК СОЮЗСНАБ | Красногорск | Пищевое производство, торгово-производственные компании | более 1000 человек | 97,7 |

| 154 | Марш — страховые брокеры | Москва | Финансы и страхование | от 100 до 500 человек | 97,7 |

| 155 | МТС Банк | Москва | Банки | более 1000 человек | 97,7 |

| 156 | АО «Медицина» (клиника академика Ройтберга) | Москва | Фармацевтика и медицина | более 1000 человек | 97,6 |

| 157 | Строительная компания «Семья» | Краснодар | Строительство и недвижимость | от 100 до 500 человек | 97,6 |

| 158 | Промсвязьбанк | Москва | Банки | более 1000 человек | 97,5 |

| 159 | Группа компаний «Штурм» | Москва | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 97,4 |

| 160 | Группа Компаний «СиЭс Медика» | Москва | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 97,3 |

| 161 | ОАО «Сладонеж» | Омск | Пищевое производство, торгово-производственные компании | более 1000 человек | 97,3 |

| 162 | BEEPER | Екатеринбург | Услуги для бизнеса, сервисные и инжиниринговые компании | более 1000 человек | 97,2 |

| 163 | ICL Services | Москва | IT и интернет | более 1000 человек | 97,2 |

| 164 | Строительная компания «Контакт» | Нижневартовск | Строительство и недвижимость | от 100 до 500 человек | 97,1 |

| 165 | Р7 Групп | Москва | Строительство и недвижимость | от 100 до 500 человек | 96,8 |

| 166 | ГК Спектрум | Москва | Строительство и недвижимость | от 100 до 500 человек | 96,7 |

| 167 | Декатлон | Москва | Ритейловые сети | более 1000 человек | 96,6 |

| 168 | Группа компаний «МАЙ» | Нижний Новгород | IT и интернет | от 100 до 500 человек | 96,5 |

| 169 | АО «Мостострой-11» | Тюмень | Строительство и недвижимость | более 1000 человек | 96,4 |

| 170 | ФМ Ложистик | Долгопрудный | Транспорт, логистика, автодилеры | более 1000 человек | 96,4 |

| 171 | Solo office interiors | Москва | Производство, торгово-производственные компании | от 100 до 500 человек | 96,4 |

| 172 | Агропромышленный холдинг «ПРОМАГРО» | Москва | Пищевое производство, торгово-производственные компании | более 1000 человек | 96,4 |

| 173 | МКК «Касса №1» | Уфа | Финансы и страхование | от 100 до 500 человек | 96,3 |

| 174 | Грундфос Истра | Москва | Производство, торгово-производственные компании | от 100 до 500 человек | 96,3 |

| 175 | Холдинг «Росэлектроника» | Москва | Производство, торгово-производственные компании | более 1000 человек | 96,3 |

| 176 | Тинькофф | Москва | IT и интернет | более 1000 человек | 96,3 |

| 177 | ОАО Хлебпром | Челябинск | Пищевое производство, торгово-производственные компании | более 1000 человек | 96,2 |

| 178 | ГК Эвентус | Санкт-Петербург | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 96,1 |

| 179 | ФосАгро | Череповец | Пищевое производство, торгово-производственные компании | более 1000 человек | 96,0 |

| 180 | ООО Нейрософт | Иваново (Ивановская область) | Производство, торгово-производственные компании | от 100 до 500 человек | 95,9 |

| 181 | Hoff | Москва | Ритейловые сети | более 1000 человек | 95,8 |

| 182 | ВЕРТЕКС | Санкт-Петербург | Фармацевтика и медицина | более 1000 человек | 95,7 |

| 183 | Группа компаний «МЕГАМЕЙД» | Санкт-Петербург | Строительство и недвижимость | от 100 до 500 человек | 95,7 |

| 184 | Фирма «Авенир» | Михайловск (Ставропольский край) | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 95,7 |

| 185 | ТС Оптима | Ижевск | Ритейловые сети | от 500 до 1000 человек | 95,6 |

| 186 | DMG MORI | Москва | Производство, торгово-производственные компании | от 100 до 500 человек | 95,6 |

| 187 | Прио-Внешторгбанк | Рязань | Банки | от 500 до 1000 человек | 95,4 |

| 188 | КОМУС | Москва | Производство, торгово-производственные компании | более 1000 человек | 95,4 |

| 189 | Intermedia | Санкт-Петербург | IT и интернет | от 100 до 500 человек | 95,2 |

| 190 | ПАО «Аптечная сеть 36,6» | Москва | Фармацевтика и медицина | более 1000 человек | 95,1 |

| 191 | ООО «ЭнергоТехСервис» | Тюмень | Энергетика, добыча и переработка сырья | от 500 до 1000 человек | 95,1 |

| 192 | Камский кабель | Пермь | Производство, торгово-производственные компании | более 1000 человек | 95,0 |

| 193 | ПЭТ-Технолоджи | Москва | Фармацевтика и медицина | от 100 до 500 человек | 94,9 |

| 194 | R-Style Softlab (Эр-Стайл Софтлаб) | Москва | IT и интернет | от 500 до 1000 человек | 94,9 |

| 195 | ITC-Electronics | Новосибирск | Оптовые продажи, дилеры, дистрибьюторы | от 100 до 500 человек | 94,7 |

| 196 | Роспром | Ростов-на-Дону | Транспорт, логистика, автодилеры | от 500 до 1000 человек | 94,5 |

| 197 | ТС Командор | Красноярск | Ритейловые сети | более 1000 человек | 94,5 |

| 198 | E-COM | Москва | IT и интернет | от 100 до 500 человек | 94,5 |

| 199 | Московский аэропорт Домодедово (группа DME) | Москва | Транспорт, логистика, автодилеры | более 1000 человек | 94,3 |

| 200 | Снежная Королева | Москва | Ритейловые сети | более 1000 человек | 94,2 |

| 201 | НАО «Евроэксперт» | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 94,2 |

| 202 | ООО «Профит-Лига» | Ростов-на-Дону | Оптовые продажи, дилеры, дистрибьюторы | от 500 до 1000 человек | 94,2 |

| 203 | ООО «Эскорт Сервис» | Москва | Оптовые продажи, дилеры, дистрибьюторы | более 1000 человек | 94,1 |

| 204 | А. Раймонд РУС | Нижний Новгород | Производство, торгово-производственные компании | от 100 до 500 человек | 94,1 |

| 205 | KNOW HOW MARKETING GROUP | Краснодар | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 94,0 |

| 206 | Медиа Инстинкт Групп | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 500 до 1000 человек | 93,9 |

| 207 | «Р-Фарм» | Москва | Фармацевтика и медицина | более 1000 человек | 93,8 |

| 208 | Заповедник | Екатеринбург | Ресторанные и развлекательные сети, гостиницы | от 100 до 500 человек | 93,8 |

| 209 | ООО «Шахтинская керамика» | Шахты | Производство, торгово-производственные компании | более 1000 человек | 93,8 |

| 210 | АО ДКС | Тверь | Производство, торгово-производственные компании | от 500 до 1000 человек | 93,6 |

| 211 | ПАО «Мосэнерго» | Москва | Энергетика, добыча и переработка сырья | более 1000 человек | 93,6 |

| 212 | Московский метрополитен | Москва | Транспорт, логистика, автодилеры | более 1000 человек | 93,5 |

| 213 | ТатАИСЭнерго | Казань | IT и интернет | от 100 до 500 человек | 93,4 |

| 214 | Российский университет дружбы народов | Москва | Наука, образование и культура | более 1000 человек | 93,4 |

| 215 | Банк «Ренессанс Кредит» | Москва | Банки | более 1000 человек | 93,2 |

| 216 | ОМБ | Москва | Фармацевтика и медицина | от 100 до 500 человек | 93,2 |

| 217 | АО «НИИ ТМ» | Санкт-Петербург | Производство, торгово-производственные компании | от 500 до 1000 человек | 93,0 |

| 218 | 5 карманов | Долгопрудный | Ритейловые сети | более 1000 человек | 93,0 |

| 219 | ГК АВАНТЕРН | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 92,9 |

| 220 | Издательство «Феникс» | Ростов-на-Дону | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 92,6 |

| 221 | НИКАМЕД | Москва | Производство, торгово-производственные компании | более 1000 человек | 92,6 |

| 222 | GfK Rus | Москва | Медиа, маркетинг, реклама, издательский бизнес | от 100 до 500 человек | 92,5 |

| 223 | Эником Невада групп | Хабаровск | FMCG | более 1000 человек | 91,8 |

| 224 | «ДиБиАй» (DBI) | Ростов-на-Дону | IT и интернет | от 100 до 500 человек | 91,8 |

| 225 | Modern Glass | Челябинск | Производство, торгово-производственные компании | от 500 до 1000 человек | 91,3 |

| 226 | Aero | Москва | IT и интернет | от 100 до 500 человек | 90,8 |

| 227 | Коттон Клаб | Москва | FMCG | более 1000 человек | 90,7 |

| 228 | РОСТЕСТ | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 100 до 500 человек | 90,3 |

| 229 | МОТИВ | Екатеринбург | Телекоммуникации, связь | более 1000 человек | 90,3 |

| 230 | Династия. Клиника семейной стоматологии | Рязань | Фармацевтика и медицина | от 100 до 500 человек | 90,2 |

| 231 | Группа компаний ЦРТ | Санкт-Петербург | IT и интернет | от 500 до 1000 человек | 90,1 |

| 232 | Компания Мария | Саратов | Производство, торгово-производственные компании | более 1000 человек | 89,8 |

| 233 | Проектное бюро R1 | Екатеринбург | Строительство и недвижимость | от 100 до 500 человек | 87,7 |

| 234 | Шокостайл | Москва | Пищевое производство, торгово-производственные компании | от 100 до 500 человек | 87,7 |

| 235 | ООО «МПК» Атяшевский» | Саранск | Пищевое производство, торгово-производственные компании | более 1000 человек | 87,6 |

| 236 | Фаст Финанс | Москва | Финансы и страхование | от 100 до 500 человек | 87,6 |

| 237 | Домотехника | Владивосток | Ритейловые сети | более 1000 человек | 86,3 |

| 238 | АО «СОМЭКС» | Коломна | Производство, торгово-производственные компании | от 100 до 500 человек | 85,6 |

| 239 | Омские кабельные сети | Омск | IT и интернет | от 100 до 500 человек | 84,1 |

| 240 | АО «Фармасинтез-Норд» | Санкт-Петербург | Фармацевтика и медицина | от 100 до 500 человек | 84,1 |

| 241 | Гольфстрим охранные системы | Москва | Услуги для бизнеса, сервисные и инжиниринговые компании | от 500 до 1000 человек | 83,8 |

Топ-менеджеры ВТБ вошли в рейтинг ТОП-1000 лучших менеджеров России — — О Группе ВТБ

Сегодня Ассоциация менеджеров России и ИД «КоммерсантЪ» опубликовали результаты ежегодного рейтинга «ТОП-1000 российских менеджеров». Топ-менеджеры ВТБ стали победителями сразу в нескольких номинациях.

Топ-менеджеры ВТБ стали победителями сразу в нескольких номинациях.

Андрей Костин, президент-председатель правления ВТБ, традиционно вошел в главную номинацию рейтинга «Бизнес-лидеры».

В тройку лидеров в соответствующих категориях вошли: руководитель департамента по работе с персоналом, старший вице-президент ВТБ Глеб Ермаков в номинации «ТОП-100 директоров по персоналу», член правления Дмитрий Пьянов в номинации «ТОП-100 финансовых директоров», руководитель департамента стратегии и корпоративного развития, старший вице-президент ВТБ Владимир Левыкин в номинации «ТОП-50 директоров по развитию» и начальник управления корпоративного развития, вице-президент Александр Масленников в номинации «ТОП-50 директоров по корпоративному управлению». В номинации «Высшие руководители» в категории «Финансовый сектор» высшую оценку получил главный исполнительный директор «ВТБ Капитал инвестиции» Владимир Потапов.

Также в число лидеров вошли: руководитель департамента маркетинга и рекламы, вице-президент Лариса Пономарева в номинации «ТОП-100 директоров по маркетингу», начальник управления по работе с органами государственной власти и общественными организациями, старший вице-президент ВТБ Артем Тынчеров в номинации «ТОП-50 директоров по отношениям с органами власти» и генеральный директор ГК ВТБ Лизинг Дмитрий Ивантер в номинации «Высшие руководители».

В рейтинг также были включены другие представители ГК ВТБ Лизинг и прочих компаний группы ВТБ: ГК «Галс», УК «Динамо» и НПФ «ВТБ Пенсионный фонд».

«В этом году представители группы ВТБ вновь вошли в список лидеров рейтинга „ТОП-1000 российских менеджеров“, что говорит не только о профессионализме и авторитете нашей команды в отрасли, но и о высокой оценке управленческим сообществом тех масштабных преобразований, которые происходят сейчас в группе ВТБ», — прокомментировал итоги рейтинга руководитель департамента по работе с персоналом, старший вице-президент ВТБ Глеб Ермаков.

Рейтинг «ТОП-1000 российских менеджеров» проводится ежегодно с 2001 года и является признанным и эффективным инструментом оценки профессиональной репутации российских менеджеров высшего звена. Итоги публикуются на страницах федерального тиража газеты «КоммерсантЪ» в сентябре каждого года. Основная цель рейтинга — выявить наиболее эффективных управленцев внутри профессионального сообщества, ориентируясь на мнение самих экспертов — представителей различных отраслей и направлений деятельности.

Bell Integrator вошел в Топ-100 лучших аутсорсинговых компаний мира (Global Outsourcing 100)

Рейтинг Global Outsourcing 100 включает в себя ведущие компании мира, предоставляющие услуги аутсорсинга по различным направлениям – не только в сфере ITO и BPO, но и инженерных систем, недвижимости, управления активами, производства и логистики.

В рейтинг включаются как

признанные «Лидеры» отрасли из числа крупных международных компаний с годовой

выручкой не менее $50 млн, так и «Восходящие Звезды». Он составляется

независимой судейской коллегией, сформированной IAOP, которая включает ведущих экспертов и

представителей бизнеса, имеющих обширный опыт выбора поставщиков аутсорсинговых

услуг. В 2016 году при оценке поставщиков услуг аутсорсинга эксперты оценивали

ряд ключевых факторов, включая размер и динамику роста компаний, отзывы

клиентов, наличие наград и сертификатов, а также достижения в инновационной

деятельности и корпоративную социальную ответственность.

«Включение в международный рейтинг IAOP Global Outsourcing 100® — большая честь для нас, — говорит Инна Прошкина, директор по маркетингу Bell Integrator. – Это событие стало очередным подтверждением нашего высочайшего профессионализма в сфере ИТ-аутсорсинга. Отрадно видеть, что наши достижения признаны международным сообществом. Уверена, наша компания будет и дальше успешно развиваться, укрепляя свои позиций на мировом рынке ИТ-услуг».

«Выбор квалифицированных ИТ-партнеров сегодня как никогда важен для бизнеса. Компании, которые выводят часть своих функций на аутсорсинг, с большим трепетом относятся к выбору поставщиков, — комментирует Деби Хэмилл (Debi Hamill), генеральный директор IAOP. – Рейтинг Global Outsourcing 100® позволяет компаниям сравнить поставщиков услуг по различным критериям и выбрать надежного стратегического партнера».

Полная версия рейтинга Global Outsourcing 100 и списки

подкатегорий будут опубликованы 6 июня 2016 года в специальном выпуске журнала FORTUNE.

О компании Bell Integrator

Bell Integrator – международная компания, специализирующаяся на консалтинге, технологических услугах и аутсорсинге.

Клиенты Bell Integrator – крупнейшие мировые компании – Ericsson, Cisco, Century Link, российские операторы связи – «ВымпелКом», «МегаФон», «МТС», «Теле2», «Ростелеком», «Триколор». Bell Integrator работает с ведущими банками, входящими в рейтинг топ-30 самых крупных банков России, включая «Сбербанк», ВТБ, «ВТБ-24», «Газпромбанк», «Почта-банк», «Росбанк», «Альфа-Банк», «Банк Москвы», «ЮниКредит банк», «Райффайзенбанк», «Ситибанк», «Дойче банк», «Юниаструм банк», «Ренессанс капитал» и другими финансовыми организациями, такими как Национальный Расчетный Депозитарий и Московская Биржа. Среди клиентов также другие крупные корпорации, в том числе РЖД, X5 Retail Group, «Рольф», «Цептер», «Салым Петролеум Девелопмент» (СП Shell и «Газпром нефть»).

Технологические партнеры Bell Integrator – ведущие

мировые производители программного и аппаратного обеспечения, такие как HP, IBM, Microsoft, Cisco, Oracle, Juniper, Ericsson, Symantec, VMware, CA Technologies, Citrix, BMC Software, TIBCO, Parallels, Jacada. Компании Bell Integrator присвоен высший партнерский статус

компаниями Microsoft (Gold Partner), IBM (Premier Partner), Oracle (Platinum

Partner).

Компании Bell Integrator присвоен высший партнерский статус

компаниями Microsoft (Gold Partner), IBM (Premier Partner), Oracle (Platinum

Partner).

Bell Integrator активно реализует проекты в России и по всему миру. Центральный офис Bell Integrator расположен в Москве, также офисы компании находятся в Нижнем Новгороде, Пензе, Саратове, Уфе, Минске (Беларусь), Риге (Латвия), Алматы (Казахстан), а также в Сан Хосе (Калифорния, США).

О Global Outsourcing 100

Международная ассоциация

профессионалов в области аутсорсинга (IAOP) уже одиннадцать лет публикует ежегодный рейтинг

мировых лидеров индустрии аутсорсинга – The Global Outsourcing 100. В 2009 году IAOP дополнила его рейтингом лучших консультантов в

мире аутсорсинга The World’s Best Outsourcing Advisors. Рейтинг Global Outsourcing 100 и его подкатегории являются авторитетными

рекомендациями для компаний, планирующих начать или расширять свое

сотрудничество с лучшими компаниями в отрасли. Перечень включает компании со

всего мира, предоставляющие широкий спектр услуг в сфере аутсорсинга – не

только аутсорсинг в области информационных технологий и бизнес-процессов, но и

в сфере обслуживания, недвижимости и управления капитальными активами,

производства и логистики. В рейтинг включены не только сегодняшние лидеры, но и

восходящие звезды завтрашнего дня.

Перечень включает компании со

всего мира, предоставляющие широкий спектр услуг в сфере аутсорсинга – не

только аутсорсинг в области информационных технологий и бизнес-процессов, но и

в сфере обслуживания, недвижимости и управления капитальными активами,

производства и логистики. В рейтинг включены не только сегодняшние лидеры, но и

восходящие звезды завтрашнего дня.

Tags: Bell Integrator, Global Outsourcing 100, IAOP, рейтинг

Кто управляет деньгами богатых россиян

В России продолжается рост клиентской базы private-сегмента вместе с объемом капитала, который клиенты готовы размещать в финансовые инструменты. Уже несколько лет средний клиент private banking молодеет и приближается к психологической отметке в 45 лет. В таком специальном сегменте финансового обслуживания крайне важна личность руководителя, ведь в области управления большим капиталом наличие личного контакта и понимание того, кто стоит за всеми процессами, всегда были очень значимыми, несмотря на остальные, не менее важные факторы, например условия предоставления услуг. Для сегмента private, где преобладает такая личная коммуникация, прошедший год стал определенной проверкой: может ли банк быстро адаптироваться и обеспечить онлайн сервис требуемого для этой аудитории качества.

Для сегмента private, где преобладает такая личная коммуникация, прошедший год стал определенной проверкой: может ли банк быстро адаптироваться и обеспечить онлайн сервис требуемого для этой аудитории качества.

Организация удаленного обслуживания и повышение его качества станут одними из приоритетных направлений развития сегмента на ближайшие годы. Некоторые банки оперативно внедрили в этом сегменте новые функции, например онлайн-управление семейным трастом.

Банки и инвесткомпании предлагали курсы по управлению капиталом, подключали финансовых советников, запускали чат-боты с аналитикой по рынку, развивали омниканальность.

Онлайн позволяет private-клиентам еще более тесно взаимодействовать с личным менеджером, однако встречи по вопросам, например, формирования инвестпортфеля, правовым вопросам они все еще предпочитают проводить очно, и, скорее всего, для клиентов сегмента high net такие требования сохранятся. Поэтому, если в финансовом ретейле доля онлайн уже в большинстве операциях преобладает или близка к 100%, то в private она гораздо ниже, хотя и существенно выросла за прошедший год.

В связи с этим «Банковское обозрение» и аналитический центр «БизнесДром» подготовили первый в России рейтинг топ-менеджеров в private banking. Для составления рейтинга решено было взять за основу следующие критерии:

1) стаж и опыт работы руководителем, т.е. профессионализм не только на финансовом рынке в целом, но и в сегменте private;

2) результаты работы на текущей должности: запуски новых проектов, изменения private banking под руководством топ-менеджера;

3) медийная активность топ-менеджера, т.е. как руководитель представляет себя и услуги своей финансовой организации в медиасфере;

4) текущее место работы и (кратко) показатели банка, в котором на момент составления рейтинга работает руководитель.

Сфера private-banking во всем мире традиционно является очень закрытой, поэтому далеко не все банки готовы были предоставить составителям рейтинга необходимые сведения, вплоть до того, кто у них руководит данным подразделением. Отчасти это связано с тем, что во многих российских банках private-подразделения еще не до конца сформированы как полноценные финансовые бутики, поэтому в представленном первом рейтинге топ-менеджеров российского private banking преобладают сотрудники банков, которые уже много лет представляют на рынке подобный сервис. Это крупные государственные и частные банки, а также российские банки с иностранным капиталом, в которых private-подразделения построены по стандартам и как часть материнских глобальных финансовых брендов.

Отчасти это связано с тем, что во многих российских банках private-подразделения еще не до конца сформированы как полноценные финансовые бутики, поэтому в представленном первом рейтинге топ-менеджеров российского private banking преобладают сотрудники банков, которые уже много лет представляют на рынке подобный сервис. Это крупные государственные и частные банки, а также российские банки с иностранным капиталом, в которых private-подразделения построены по стандартам и как часть материнских глобальных финансовых брендов.

Таким образом, в итоговый рейтинг вошли 23 руководителя российских подразделений private banking. Если говорить о неком «усредненном портрете» участников рейтинга, то средний возраст руководителей оказался равен 44 годам, причем самому молодому топ-менеджеру 36 лет. Средний стаж работы в private-подразделениях среди участников рейтинга — 9 лет, но в рейтинге есть два руководителя, чей стаж в 2021 году достигнет «совершеннолетия». По гендерному признаку в рейтинге оказалось практически равноправие с небольшим перевесом в пользу прекрасного пола: 13 женщин (57%) против 10 мужчин (43%). Если смотреть на образование и специальности, то, безусловно, лидируют «Финансы и кредит» — девять руководителей заявили о получении такого образования, на втором месте по популярности «Экономика» и «Юриспруденция» — каждую из этих специальностей освоили по три топ-менеджера. Среди нестандартных для финансовой отрасли специальностей оказались физика и педагогика (по два руководителя), один из руководителей имеет образование в сфере строительства.

Если смотреть на образование и специальности, то, безусловно, лидируют «Финансы и кредит» — девять руководителей заявили о получении такого образования, на втором месте по популярности «Экономика» и «Юриспруденция» — каждую из этих специальностей освоили по три топ-менеджера. Среди нестандартных для финансовой отрасли специальностей оказались физика и педагогика (по два руководителя), один из руководителей имеет образование в сфере строительства.

#01

Дмитрий Брейтенбихер, старший вице-президент, руководитель private banking ВТБ

Окончил Новосибирский государственный университет, получив квалификацию экономист-математик. Получил степень магистра экономики в НГУ. Позднее учился на факультете права в Институте мировой экономики и информатизации по специальности юриспруденция. Имеет степень МВА Frankfurt Business School Frankfurt. Работает в финансовой сфере более 20 лет, из них более десяти лет — в сфере retail и private banking.

Начинал карьеру в Токобанке в филиале «Межрегиональное управление» по Сибири и Дальнему Востоку. Затем пришел в Банк Москвы, за время работы в котором прошел путь от главного специалиста отдела кредитных ресурсов до вице-президента, директора департамента частного банковского обслуживания. В 2016 году, после присоединения Банка Москвы к ВТБ, занял должность старшего вице-президента и руководителя направления private banking. После присоединения ВТБ24 к ВТБ, с 2018 года, курирует работу с состоятельными клиентами объединенного банка. Досье

Затем пришел в Банк Москвы, за время работы в котором прошел путь от главного специалиста отдела кредитных ресурсов до вице-президента, директора департамента частного банковского обслуживания. В 2016 году, после присоединения Банка Москвы к ВТБ, занял должность старшего вице-президента и руководителя направления private banking. После присоединения ВТБ24 к ВТБ, с 2018 года, курирует работу с состоятельными клиентами объединенного банка. Досье

* Здесь и далее личный балл участника, рассчитанный согласно методике рейтинга.

#02

Виктория Денисова, руководитель «Открытие Private Banking»

Окончила МГЛУ им. Мориса Тореза по специальности лингвистика, получила степень МВА в Московской международной высшей школе бизнеса по специальности стратегический менеджмент. Обладает многолетним опытом работы на финансовом рынке. Управляла сетью московских отделений Ситибанка, с 2008-го курировала розничный бизнес в инвестгруппе «Атон».

На момент ухода из компании занимала должность заместителя генерального директора по розничным продажам. В финансовую корпорацию «Открытие» пришла в 2013 году на пост управляющего директора ФК «Открытие», отвечала за развитие кросс-сейла в розничном бизнесе. В 2019 году назначена руководителем «Открытие Private Banking», бизнес-направления банка «Открытие» по обслуживанию состоятельных частных клиентов. Досье

В финансовую корпорацию «Открытие» пришла в 2013 году на пост управляющего директора ФК «Открытие», отвечала за развитие кросс-сейла в розничном бизнесе. В 2019 году назначена руководителем «Открытие Private Banking», бизнес-направления банка «Открытие» по обслуживанию состоятельных частных клиентов. Досье

#03

Мария Поденко руководитель премиальной сети «СберПервый»

Окончила Тюменский госуниверситет по специальности финансы. В начале карьеры работала трейдером в тюменском представительстве компании «ФИНАМ».

С 2005 по 2008 год прошла путь в ИК «Тройка-Диалог» от директора представительства до главы тюменского филиала. В 2012-м возглавила новую сеть Сбербанка, предлагающую банковское обслуживание премиум-класса, — «Сбербанк Первый». Досье

#04

Евгения Тюрикова, руководитель Sber Private Banking

Окончила Московскую государственную юридическую академию по специальности юриспруденция. Также получила сертификаты международной ассоциации АССА по МСФО и профессионального налогового консультанта Минфина России. Имеет диплом МВА по направлению «Финансовый менеджмент».

Также получила сертификаты международной ассоциации АССА по МСФО и профессионального налогового консультанта Минфина России. Имеет диплом МВА по направлению «Финансовый менеджмент».

Начинала карьеру в банке «БФГ-Кредит», где прошла путь до финансового директора. Занимала должность финансового директора Издательского дома «Коммерсантъ», возглавляла департамент казначейства, учета и налогового планирования West Siberian Resources Ltd (НК «Альянс»). С марта 2016 года занимает пост руководителя Sberbank Private Banking. Досье

#05

Юрий Бабин, директор департамента по работе с состоятельными клиентами Московского Кредитного Банка

Окончил факультет экономических наук Высшей школы экономики по специальностям экономика и управление на предприятии, государственные и муниципальные финансы. До 2007 года занимал различные должности в Группе «Никойл/Автобанк/Уралсиб», прошел путь от стажера до вице-президента, начальника управления по привлечению и обслуживанию клиентов private banking.

Затем около 12 лет проработал в «ВТБ Private Banking», где в должности вице-президента, управляющего директора отвечал за продажи клиентам Московского региона. С 2020 года возглавляет департамент по работе с состоятельными клиентами МКБ. Досье

#06

Улан Илишкин, руководитель «L’Hermitage Private Banking Росбанк», заместитель председателя правления Росбанка

Окончил МГТУ им. Баумана, Финансовую академию при правительстве РФ по специальности финансы и кредит. Имеет диплом Открытого университета Великобритании, степень MBA. В банковской сфере работает с 1997 года, начинал карьеру в Онэксим Банке. С 1998 года работает Росбанке, пройдя путь от начальника управления корпоративной клиентуры до заместителя председателя правления.

С 2012 года координировал работу дочернего банка Росбанка в Беларуси, курировал департамент по работе с просроченной задолженностью Росбанка, а также работу с непрофильными активами. В настоящее время возглавляет «L’Hermitage Private Banking Росбанк». Досье

Досье

#07

Алина Назарова, руководитель «Альфа Private» Альфа-Банка

С 2003 года работала на различных проектах в ряде кредитных организаций, в том числе в Банке Москвы, Ипотекбанке, Росбанке. В 2010 году перешла на работу в Номос-Банк, где занимала должности советника старшего вице-президента, советника вице-президента, директора департамента регионального развития дирекции private banking.

В мае 2013 года возглавила блок private banking Номос-Банка и начала курировать управление частного капитала в банке «Открытие». В 2014–2016 годах, после слияния с банком «ХМБ Открытие», сохранив за собой должности топ-менеджера, являлась руководителем «Открытие Private Banking», управляющим директором направления private banking банковской группы «ФК «Открытие». С 2019 года возглавляет направление private banking Альфа-Банка. Досье

#08

Кирилл Попов, директор private banking Банка «Санкт-Петербург»

В 2006 году получил диплом экономиста на факультете международных экономических отношений Санкт-Петербургского госуниверситета экономики и финансов. Карьеру в банковской сфере начал в 2005 году специалистом по работе с клиентами в ДельтаБанке, с 2006 по 2018 год работал на различных позициях в санкт-петербургских филиалах Ситибанка, банка HSBC, «БКС-брокер».

Карьеру в банковской сфере начал в 2005 году специалистом по работе с клиентами в ДельтаБанке, с 2006 по 2018 год работал на различных позициях в санкт-петербургских филиалах Ситибанка, банка HSBC, «БКС-брокер».

С 2014 по 2019 год принимал активное участие в трансформации «А-клуба» в Санкт-Петербурге в «Альфа Private». На протяжении 2019 года работал директором по инвестициям private banking Банка ВТБ. С 2019 года возглавляет private banking Банка «Санкт-Петербург». Досье

#09

Сергей Авраменко, директор департамента премиального и частного банковского обслуживания МТС Банка

Окончил МГИМО по специальности международные экономические отношения, кандидат юридических наук. В банковской сфере работает с 2003 года. Работал в Ситибанке на должности вице-президента, руководителя подразделения CitiGold (подразделение по работе с крупными частными клиентами).

В Газпромбанке был директором управления private banking, в УК «Уралсиб» занимал должность руководителя дирекции по работе с крупными частными и институциональными клиентами. В МТС Банке работает с 2017 года на должности директора департамента премиального и частного банковского обслуживания. Досье

В МТС Банке работает с 2017 года на должности директора департамента премиального и частного банковского обслуживания. Досье

#10

Светлана Григорян, управляющий директор Friedrich Wilhelm Raiffeisen Райффайзенбанка

В 1996 году окончила Московский педагогический госуниверситет, в 1999-м — Всероссийский заочный финансово-экономический институт. C 1996 года на протяжении пяти лет работала в Международном московском банке. В Райффайзенбанке работает с 2001 года.

Развивала направление финансовых институтов, затем руководила отделом фондирования и управления капиталом. С мая 2011 года возглавляет направление private banking в Райффайзенбанке, управляющий директор Friedrich Wilhelm Raiffeisen. Досье

#11

Данила Литвинов, заместитель председателя правления Банка ДОМ.РФ

Окончил Современный гуманитарный институт по специальности юриспруденция, Всероссийский заочный финансово-экономический институт по специальности финансы и кредит.

Начал карьеру в Райффайзенбанке, в котором занимал пост начальника отдела отчетности и статистики розничного бизнеса управления финансового контроля финансовой дирекции, а затем — должность заместителя начальника управления, начальника, директора отдела финансового анализа, проектного моделирования и розничной аналитики управления финансового контроля финансовой дирекции Райффайзенбанка. С 2017 года работает в АО «ДОМ.РФ», прошел путь от заместителя финансового директора до заместителя председателя правления Банка Дом.РФ. Досье

#12

Екатерина Комарова, руководитель розничного бизнеса дирекции по работе с частными клиентами Ситибанка

До прихода в банковскую сферу работала в области консалтинга и аудита. Присоединилась к команде Citi в 2002 году.

За 18 лет работы в Citi занимала различные должности в дирекции по работе с частными клиентами, где, в частности, руководила премиальным сегментом Citigold & Citigold Private Client, в операционном департаменте, в департаменте контроля и управления рисками и в департаменте коммерческого банка. Также работала в аналогичном подразделении в лондонском офисе, отвечающем за регион EMEA. Досье

Также работала в аналогичном подразделении в лондонском офисе, отвечающем за регион EMEA. Досье

#13

Ростислав Яныкин, заместитель председателя правления ОТП Банка

Окончил Бакинский госуниверситет. Начал карьеру в Райффайзенбанке, в 2012 году покинул кредитную организацию, будучи в должности начальника управления банковских карт. Затем занимал пост управляющего директора — руководителя управления банковских карт и расчетно-кассовых услуг Сбербанка России.

C 2017 года работал в банке «Русский Стандарт» в должности исполнительного директора кредитно-карточного бизнеса, а в 2019 году присоединился к команде ОТП Банка, возглавив дивизион «Сеть». С 2020 года — заместитель председателя правления ОТП Банка. Досье

#14

Елена Портнягина, заместитель председателя правления Локо-Банка

Окончила Финансовую академию при Правительстве РФ по специальности бухгалтерский учет и аудит. С 2007 года работала в Инвесторгбанке на руководящих должностях, была членом правления.

С 2014 года занимает пост заместителя председателя правления, члена правления и отвечает за развитие private banking. С 2019 года — член совета директоров АО ИК «ЛОКО-Инвест». Досье

#15

Сергей Потапейко, начальник департамента частно-банковского бизнеса Газпромбанка

Работает в банковской сфере более 15 лет. Шесть лет работал в Ситибанке. Руководил допофисом по работе с VIP-клиентами. К команде private banking Газпромбанка присоединился в 2008 году.

Прошел все ступени развития в сегменте обслуживания состоятельных клиентов, руководил направлением business development, разработкой инвестиционных и общебанковских продуктов, а также продажами. В 2017 году возглавил департамент частно-банковского бизнеса Газпромбанка, а в 2019-м занял должность вице-президента. Досье

#16

Элла Шаврина, руководитель направления private banking Абсолют Банка

Окончила Международный институт менеджмента (IMD) в Швейцарии и Институт ценных бумаг (SIA) в Австралии. Завершила обучение в Финансовом университете при Правительстве РФ по специальности международные экономические отношения. Имеет более чем 20-летний опыт работы в финансовой сфере.

Завершила обучение в Финансовом университете при Правительстве РФ по специальности международные экономические отношения. Имеет более чем 20-летний опыт работы в финансовой сфере.

Руководила подразделениями private banking в нескольких иностранных и российских банках, в том числе в российском представительстве Ситибанка. С 2007 года работала в Газпромбанке. С 2019-го руководит подразделением private banking Абсолют Банка. Досье

#17

Андрей Ревенко, управляющий директор «БКС Ультима Private Banking»

Окончил Московский инженерно-физический институт, имеет степень магистра технической физики. Опыт работы в инвестиционной индустрии превышает 12 лет. Карьеру начал в компании «Тройка Диалог».

До прихода в БКС был управляющим директором, партнером компании «АТОН» возглавлял подразделения, отвечающие за работу с частными клиентами. В настоящее время занимает должность управляющего директора «БКС Ультима Private Banking». Досье

#18

Игорь Рябов, директор департамента частного банковского обслуживания ЮниКредит Банка

Окончил Московский государственный строительный университет. С 2002-го прошел путь от специалиста отдела рублевых операций до старшего специалиста по работе с VIP-клиентами Ситибанка.

С 2002-го прошел путь от специалиста отдела рублевых операций до старшего специалиста по работе с VIP-клиентами Ситибанка.

На протяжении трех лет руководил управлением коллективных инвестиций UFG Asset Management. С 2008 года был директором в «ОФГ Инвест» (позже — Deutsche UFG Capital Management), а потом стал директором по развитию бизнеса «Allianz Росно управление активами». В 2011 году был назначен директором департамента частного банковского обслуживания ЮниКредит Банка. Досье

#19

Татьяна Иванова, старший вице-президент, руководитель департамента по работе с состоятельными клиентами банка «Международный финансовый клуб»

Окончила Финансовую академию при Правительстве РФ по специальности «Финансы и кредит». Начала карьеру в АКБ «Авангард» с должности специалиста операционного отдела. С 2002 года работала персональным менеджером департамента по работе с VIP-клиентами в Росбанке.

В июле 2009 года пришла в банк «Международный финансовый клуб» (МФК), где прошла путь от исполнительного директора до старшего вице-президента — директора департамента по работе с состоятельными клиентами. Досье

Досье

#20

Юлия Селивановская, начальник управления персонального банковского обслуживания АК БАРС Банка

Имеет высшее педагогическое и экономическое образование. Дополнительно обучалась в Graduate School of Stanford Business (USA, California) и Julius Baer Private Banking (Switzerland, Zurich).

Работает в банковской сфере с 1998 года, из них 16 лет — в Сбербанке. С 2013 года работает в АК БАРС Банке в направлении private banking. Досье

#21

Наталья Браун, глава private banking Банка Зенит

В 1997 году окончила МГУЛ по специальности экономист-бухгалтер. Начинала свою карьеру в сфере частного банковского обслуживания в 2002 году в Росбанке с должности менеджера по взаимодействию с клиентами. В 2006 году перешла на работу в первое отделение «А-Клуба Альфа-Банка» на позицию клиентского менеджера.

За время работы прошла путь до управляющего офиса «А-Клуб Барвиха» (Private Banking Альфа-Банк). С 2011 года возглавляла направление private banking в Локо-Банке, в 2014 году возглавила Московский филиал БКС-Ультима, специализирующегося на работе с фондовым рынком. С 2018 года и по настоящее время занимает пост руководителя Департамента персонального банковского обслуживания в Банке Зенит, где отвечает за развитие бизнес-направления по обслуживанию частных клиентов. Досье

С 2011 года возглавляла направление private banking в Локо-Банке, в 2014 году возглавила Московский филиал БКС-Ультима, специализирующегося на работе с фондовым рынком. С 2018 года и по настоящее время занимает пост руководителя Департамента персонального банковского обслуживания в Банке Зенит, где отвечает за развитие бизнес-направления по обслуживанию частных клиентов. Досье

#22

Ольга Дегтярева**, главный исполнительный директор «Уралсиб Private Bank»

Завершила обучение по специальности финансы и кредит в Финансовой академии при Правительстве РФ. Обладает многолетним опытом работы на финансовом рынке в таких компаниях, как «Росинвест», ФК «Телеком», «Юкос-инвест», «ПС Лизинг», Инвестиционно-банковская группа «НИКойл», УК «Альянс континенталь».

С 2009 года работала в банке «Уралсиб» с состоятельными клиентами холдинга в должности исполнительного директора, руководителя департамента клиентского обслуживания «Уралсиб Банк 121». В 2013-м на базе «Уралсиб Банк 121» возник «Уралсиб Private Bank», где по настоящее время Ольга Дегтярева занимает пост главного исполнительного директора. Досье

В 2013-м на базе «Уралсиб Банк 121» возник «Уралсиб Private Bank», где по настоящее время Ольга Дегтярева занимает пост главного исполнительного директора. Досье

#23

Ольга Пугачева**, заместитель председателя правления «Экспобанк Премьер»

Окончила Омский финансово-экономический техникум по специальности «Учет и операционная техника», а также Новосибирскую госакадемию экономики и управления по специальности финансы и кредит.

С 2007года сменила ряд руководящих постов в банках Желдорбанк, «Восточный экспресс», УК МДМ. В 2011 году пришла в Экспобанк на должность советника председателя правления, в 2012-м назначена на должность члена правления Экспобанка. В настоящее время руководит департаментом премиального обслуживания в «Экспобанк Премьер». Досье

** Банк не ответил на дополнительный запрос по приростам капитала и клиентской базы, что могло сказаться на итоговом месте в рейтинге

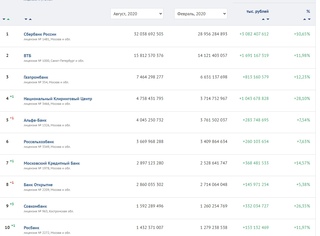

Методология составления рейтинга

В рейтинг изначально были включены руководители из топ-100 банков по активам по состоянию на 1 января 2021 года. В рейтинг не вошли руководители банков, по которым в открытых источниках составители не обнаружили информацию о направлении private banking, и банков, не предоставивших составителям данные о руководителе. В рейтинг вошли персоны, которые работали в указанных должностях в указанных банках на момент публикации рейтинга.

В рейтинг не вошли руководители банков, по которым в открытых источниках составители не обнаружили информацию о направлении private banking, и банков, не предоставивших составителям данные о руководителе. В рейтинг вошли персоны, которые работали в указанных должностях в указанных банках на момент публикации рейтинга.

Рейтинг формировался из совокупности присвоенных баллов. При расчете итогового балла на место в рейтинге влияли следующие показатели:

- стаж и опыт работы руководителем на финансовом рынке:

— менее 5 лет — 0 баллов,

— 5–6 лет — 2 балла,

— 7–9 лет — 3 балла,

— свыше 10 лет — 5 баллов; - стаж и опыт работы в private banking за всю карьеру:

— до года — 0 баллов,

— 1–5 лет — 6 баллов,

— свыше 5 лет — 10 баллов; - категория текущей должности:

— только руководитель private-подразделения — 5 баллов,

— руководитель и входит в совет директоров или правление банка — 8 баллов; - запуск маркетинговых, кобрендинговых проектов за последние два года работы на текущей должности.

Максимум — 12 баллов в зависимости от количества и масштабов проектов;

Максимум — 12 баллов в зависимости от количества и масштабов проектов; - запуск нового продукта/предложения за последние два года работы на текущей должности. Максимум — 11 баллов в зависимости от количества и масштабов проектов;

- прирост клиентской базы подразделения за последние два года работы в текущей должности:

— прирост до 15% — 5 баллов,

— прирост более 15% — 9 баллов; - прирост объема капитала клиентов за последний год работы в текущей должности:

— прирост до 15% — 5 баллов,

— прирост более 15% — 9 баллов; - медийная и отраслевая активность персоны за последние два года: интервью, статьи, комментарии, упоминания в интернете, выступления на профильных конференциях и форумах с учетом оценки уровня мероприятий. Оценка медийной активности проводилась на основании поиска в открытых источниках, в том числе с привлечением системы мониторинга, анализа СМИ и соцмедиа «Медиалогии»:

— нет выступлений/публикаций/комментариев — 0 баллов,

— выступления на 3–5 небольших конференциях (до 300 человек),

— 1 или 0 публикаций или 1–5 комментариев — 9 баллов (максимум),

— выступления на 1–3 крупных отраслевых мероприятиях (свыше 300 человек), 2–3 публикации и более, свыше пяти упоминаний — максимум 15 баллов; - кредитный рейтинг банка:

— ниже ruBB+ или отсутствие рейтинга — 0 баллов,

— от ruBBB до ruBB+ — 3 балла,

— выше ruBBB+ — 10 баллов; - фактор ненахождения банка под международными финансовыми санкциями оценивался в 4 балла.

Значения показателей взвешивались и суммировались, на основе полученного балла выстраивался итоговый рейтинг.

Рейтинг 200 крупнейших банков Центральной и Восточной Европы

МОСКВА, 25 окт — ПРАЙМ. Рейтинговое агентство РИА Рейтинг по заказу АЭИ «Прайм» провело исследование банковского сектора стран Центральной и Восточной Европы, по результатам которого был составлен второй по счету ежегодный рейтинг 200 крупнейших банков «ТОП-200 банков Центральной и Восточной Европы: исследование РИА Рейтинг» на начало 2018 года. Данные для рейтинга были взяты из открытых источников — публичной финансовой отчетности банков, статистических бюллетеней и прочих публикаций коммерческих банков и центральных банков стран Европы. В ходе исследования были проанализированы финансовые показатели банков 13 стран: Беларусь, Болгарии, Венгрии, Латвии, Литвы, Молдавии, Польши, России, Румынии, Словакии, Украины, Чехии и Эстонии.

Из более чем 1000 банков стран Центральной и Восточной Европы (ЦВЕ) в число двухсот крупнейших попали банки всех 13 анализируемых стран. При этом в текущем рейтинге страновая география увеличилась, так как в прошлом году банки Молдовы не смогли попасть в рейтинг из-за своего малого размера. Таким образом, в текущий рейтинг попали наиболее крупные и значимые для каждой страны банки.

При этом в текущем рейтинге страновая география увеличилась, так как в прошлом году банки Молдовы не смогли попасть в рейтинг из-за своего малого размера. Таким образом, в текущий рейтинг попали наиболее крупные и значимые для каждой страны банки.

В текущем рейтинге банков ЦВЕ наибольшее представительство у российских банков 37,5% от общего числа (75 банков). На втором месте по количеству расположились польские банки — их насчитывается 11,5% общего количества банков в рейтинге (23 банка). Третье и четвертое место у чешских и румынских банков, которых в рейтинге 8,5% и 8% соответственно. Замыкает пятерку по числу представленных в рейтинге банков Венгрия — 7,5% банков в рейтинге ЦВЕ из этой страны, чуть хуже результат у Болгарии (7%). Следом идут: Украина (5,5%), Словакия (4%) и Беларусь (3,5%). Доля банков Латвии в общем количестве в рейтинге составляет 2,5%, а у Литвы и Эстонии — по 2% у каждой из стран. Молдова характеризовалась наименьшим количеством банков в рейтинге (лишь один представитель из этой страны), а доля, приходящаяся на эту страну, составила 0,5%.

За прошедший год наибольшее сокращение количества представленных в рейтинге банков наблюдалось у России, российских банков за год стало меньше на 6 кредитных организаций. Также ощутимо сократила свою представительность Украина (-3 банка). Латвия недосчиталась двух банков в текущем рейтинге относительно прошлогоднего. С другой стороны, польских и румынских банков в рейтинге стало больше на 3 у каждой из стран. Также увеличилось число банков в рейтинге у Эстонии (+2), Чехии (+1) и Болгарии (+1).

В текущем рейтинге крупнейших банков ЦВЕ 182 банка были представлены и в прошлом году, а 18 банков стали новичками. Большинство новичков — это российские банки (4 банка), по 3 новых банка у Польши и Румынии соответственно. У Венгрии, Чехии и Эстонии в рейтинге банков ЦВЕ появилось по 2 новых банка у каждой. Еще по одному новому банку в рейтинге появилось у Болгарии и Молдавии.

Представленность стран и количество банков в рейтинге хорошо коррелирует с размерами экономик, что обусловлено значительной интеграцией экономических процессов в банковскую среду. Размер российского ВВП по паритету покупательной способности является наибольшим в ЦВЕ и в 2017 году составил 4 триллиона долларов. Для сравнения, ВВП оставшихся 12 стран ЦВЕ суммарно составляет 3,4 триллиона долларов. Таким образом, не удивительно, что Россия представлена наибольшим числом банков и именно ее банки являются самыми крупными. Экономика Польши занимает второе место среди стран Центральной и Восточной Европы, а ее ВВП по итогам года составил 1,1 триллиона долларов, что также коррелирует с количеством банков в рейтинге. Третьей экономикой среди стран ЦВЕ является румынская, объем ВВП которой составил в прошлом году 0,48 триллиона долларов, а в рейтинге страна представлена 16 банками. С другого конца списка картина такая же логичная — Литва, Латвия, Эстония и Молдавия характеризуются относительно низкими размерами экономик, поэтому число банков из этих стран не велико.

Размер российского ВВП по паритету покупательной способности является наибольшим в ЦВЕ и в 2017 году составил 4 триллиона долларов. Для сравнения, ВВП оставшихся 12 стран ЦВЕ суммарно составляет 3,4 триллиона долларов. Таким образом, не удивительно, что Россия представлена наибольшим числом банков и именно ее банки являются самыми крупными. Экономика Польши занимает второе место среди стран Центральной и Восточной Европы, а ее ВВП по итогам года составил 1,1 триллиона долларов, что также коррелирует с количеством банков в рейтинге. Третьей экономикой среди стран ЦВЕ является румынская, объем ВВП которой составил в прошлом году 0,48 триллиона долларов, а в рейтинге страна представлена 16 банками. С другого конца списка картина такая же логичная — Литва, Латвия, Эстония и Молдавия характеризуются относительно низкими размерами экономик, поэтому число банков из этих стран не велико.

Польша может похвастаться тем, что является страной с самым крупным средним размером банка по активам в рейтинге (медианный размер — 19 миллиардов долларов). Банки, представляющие Россию, в среднем имеют активы на 17,3 миллиардов долларов, что соответствует второму месту среди всех 13 стран. Чехия с медианным банком в 16,6 миллиарда долларов находится на третьем месте, а Словакия располагаются на четвертой строчке (9,8 миллиардов долларов). Венгрия замыкают пятерку со средним размером банков в 8,5 миллиардов долларов. В целом среди всех 200 банков рейтинга медианный размер банка составил 4,4 миллиарда долларов. При этом по сравнению с прошлогодним рейтингом минимальный объем активов банка, необходимый для попадания в рейтинг, вырос с 1,08 в рейтинге 2017 года до 1,13 миллиарда долларов в текущем рейтинге, то есть на 12,1%.

Банки, представляющие Россию, в среднем имеют активы на 17,3 миллиардов долларов, что соответствует второму месту среди всех 13 стран. Чехия с медианным банком в 16,6 миллиарда долларов находится на третьем месте, а Словакия располагаются на четвертой строчке (9,8 миллиардов долларов). Венгрия замыкают пятерку со средним размером банков в 8,5 миллиардов долларов. В целом среди всех 200 банков рейтинга медианный размер банка составил 4,4 миллиарда долларов. При этом по сравнению с прошлогодним рейтингом минимальный объем активов банка, необходимый для попадания в рейтинг, вырос с 1,08 в рейтинге 2017 года до 1,13 миллиарда долларов в текущем рейтинге, то есть на 12,1%.

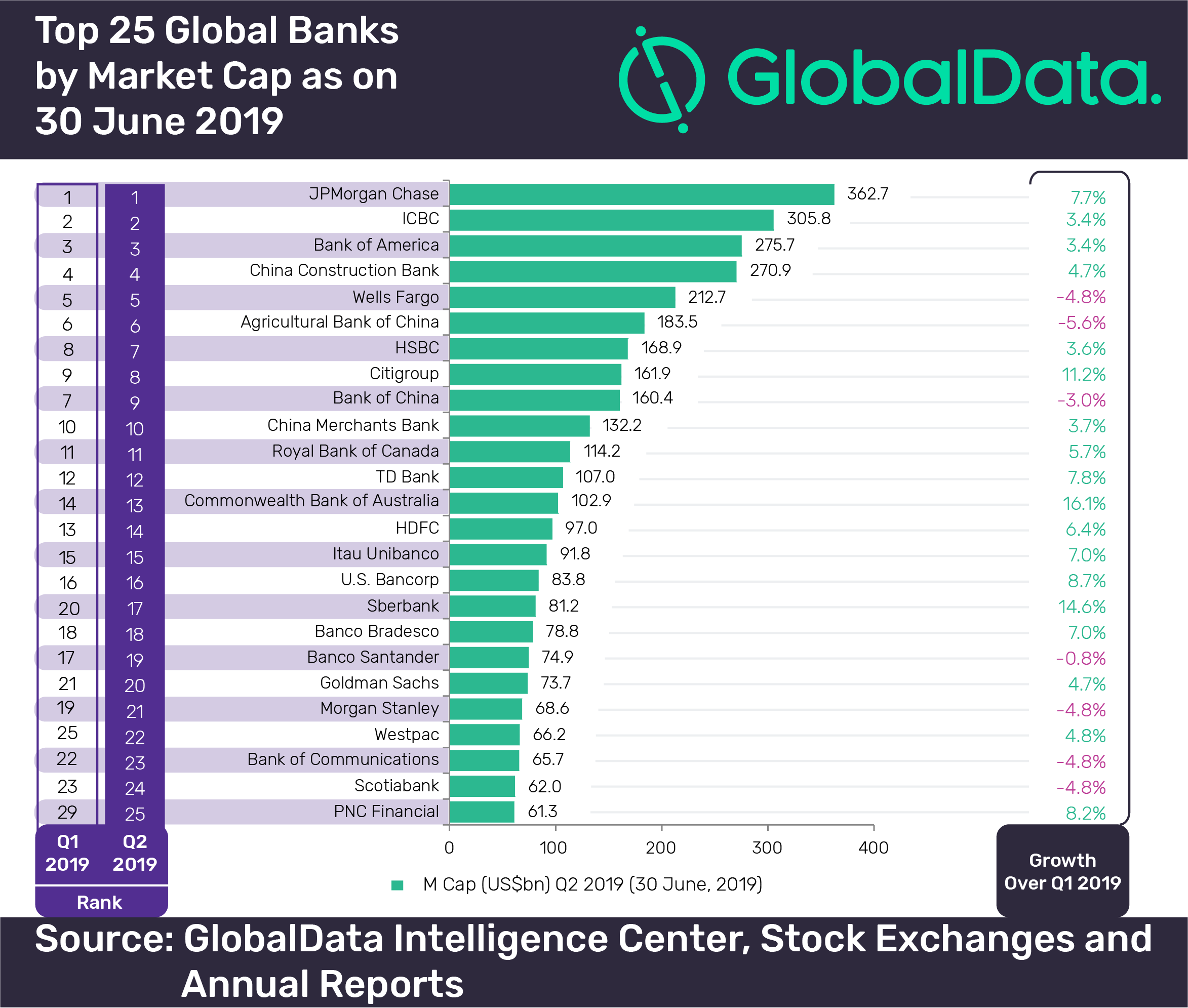

Банковский сектор ЦВЕ показал значительный рост из-за укрепления валют

Как показали результаты исследования, в целом в 2017 году динамика активов банков ЦВЕ была позитивной. В частности, совокупные активы ТОП-200 банков ЦВЕ в рейтинге 2018 года в долларовом выражении выросли достаточно сильно — на 19,2% до 2,52 триллиона долларов на начало 2018 года. Стоит отметить, что объем суммарных активов в рейтинге скорее является наглядным ориентиром, чем реальным показателем, так как из-за использования консолидированных активов, у банковских групп происходит двойной счет показателей. Таким образом, это несколько завышает суммарные активы ТОП-200 банков ЦВЕ. При этом даже двойной счет не помогает банкам ЦВЕ казаться лидирующими игроками на мировой арене. Для сравнения, объем суммарных активов ТОП-200 банков ЦВЕ меньше объема активов 6-го крупнейшего банка мира (JPMorgan Chase & Co.). За год в этом компоненте также произошел заметный прогресс, так как годом ранее суммарные активы банков ЦВЕ соответствовали размеру активов банка расположившегося на 8-м месте в мире. Таким образом, финансовая мощь банков Центральной и Восточной Европы за год достаточно сильно выросла, однако ее размер пока по-прежнему значительно уступает банкам ведущих экономик мира.

Стоит отметить, что объем суммарных активов в рейтинге скорее является наглядным ориентиром, чем реальным показателем, так как из-за использования консолидированных активов, у банковских групп происходит двойной счет показателей. Таким образом, это несколько завышает суммарные активы ТОП-200 банков ЦВЕ. При этом даже двойной счет не помогает банкам ЦВЕ казаться лидирующими игроками на мировой арене. Для сравнения, объем суммарных активов ТОП-200 банков ЦВЕ меньше объема активов 6-го крупнейшего банка мира (JPMorgan Chase & Co.). За год в этом компоненте также произошел заметный прогресс, так как годом ранее суммарные активы банков ЦВЕ соответствовали размеру активов банка расположившегося на 8-м месте в мире. Таким образом, финансовая мощь банков Центральной и Восточной Европы за год достаточно сильно выросла, однако ее размер пока по-прежнему значительно уступает банкам ведущих экономик мира.

Кроме того, в рейтинге крупнейших банков ЦВЕ наблюдается достаточно позитивная тенденция сокращения количества банков с отрицательной динамикой активов. Количество банков с сокращением активов снизилось до 26 банков, хотя годом ранее у 78 банков наблюдалось сокращение. При этом почти 70% банков с отрицательной динамикой находятся в России (18 банков). Второе место по количеству банков со снижением активов у Украины (4 банка). Также по одному банку со снижение активов есть у Белоруссии, Венгрии, Латвии и Чехии. При этом до 6 выросло число стран, у которых не было банков со снижением активов, против 2 стран годом ранее. Значительное сокращение количества банков с отрицательной динамикой активов в долларовом выражении стало следствием ослабления доллара к большинству валют ЦВЕ. В частности, в 2017 году у 11 стран из рейтинга национальная валюта укрепилась к доллару. При этом наибольшее укрепление было у чешской кроны +17%, а наименьший у российского рубля — +5%. С другой стороны, у Белоруссии и Украины валюты ослабли к доллару на 0,7% и 4,4% соответственно.