Определение коэффициентов капитализации для предприятий методом рыночной экстракции и вариант их прогнозирования.

к.т.н. Яскевич Е.Е.

Капитализация прибыли предприятия обычно имеет две цели:

Первая цель (расчетная). Оценка стоимости предприятия путем приведения к настоящему времени (к чистой настоящей стоимости) предполагаемой чистой прибыли предприятия в будущем.

Вторая цель (бухгалтерская). Превращение нераспределенной прибыли в часть уставного капитала (и резервов) предприятия.

В качестве капитализируемой величины при проведении расчетов может выступать либо чистая прибыль после уплаты налогов, либо прибыль до уплаты налогов, либо величина денежного потока.

Коэффициент капитализации (КК) равен отношению годовой прибыли предприятия к стоимости предприятия.

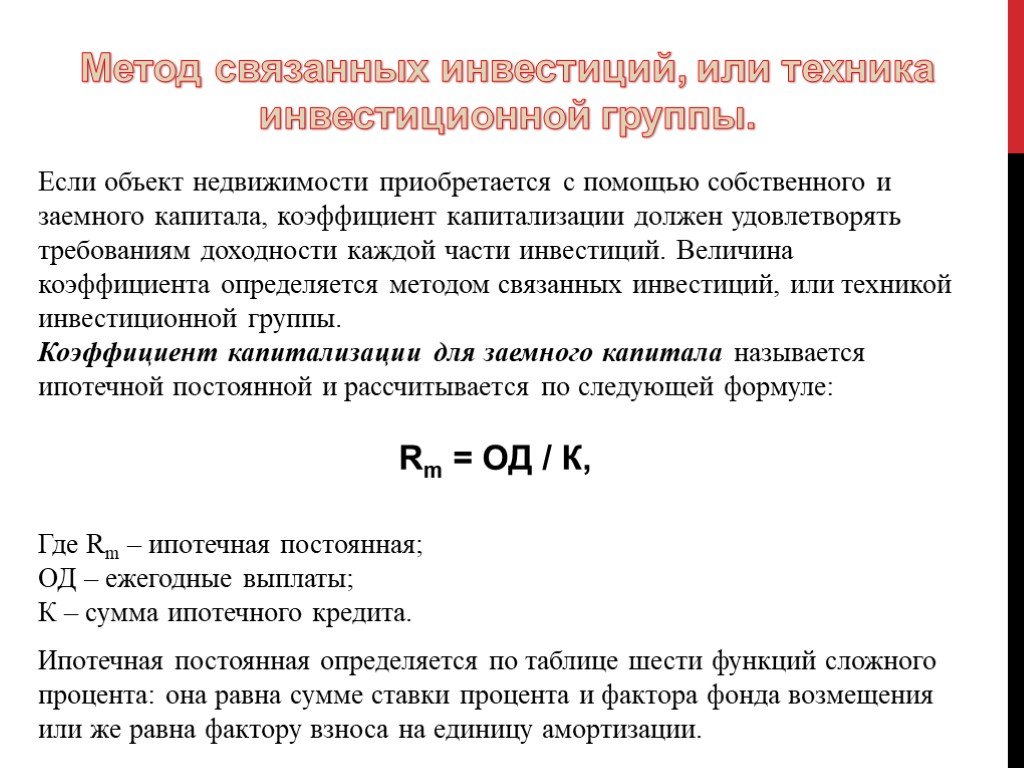

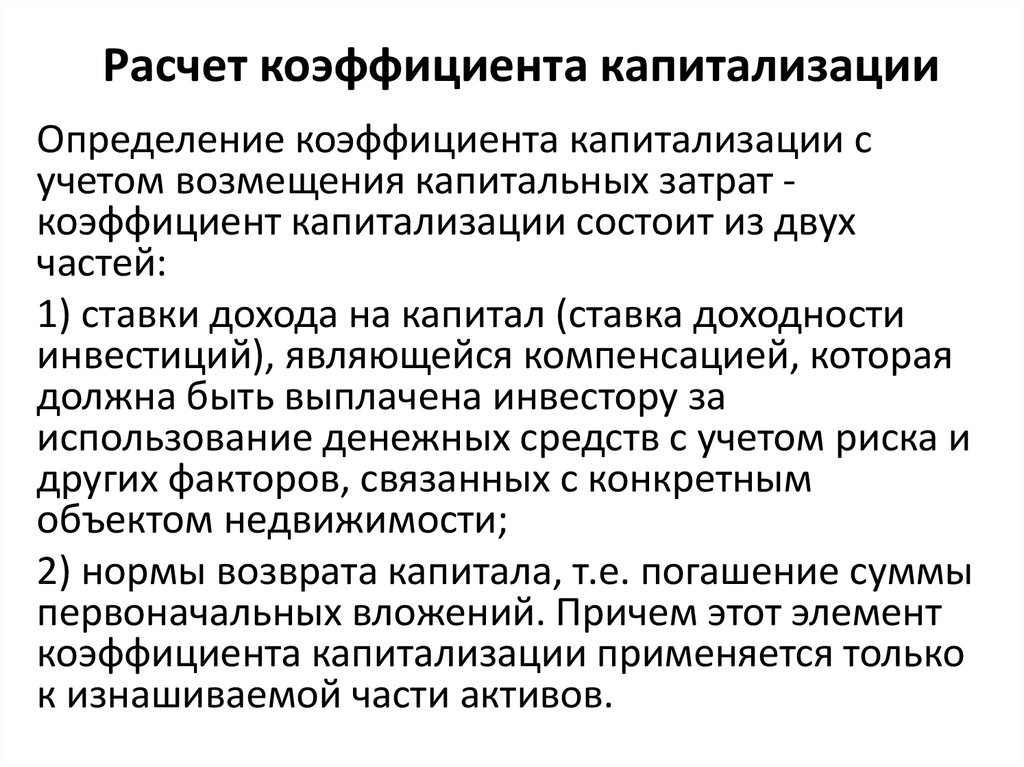

Коэффициент капитализации — это ставка, применяемая для приведения потока доходов к единой сумме стоимости. В терминах оценки недвижимости и инвестиций коэффициент капитализации состоит из дохода на инвестиции и возмещения вложенной суммы, в то время как в финансовых и экономических терминах коэффициент капитализации определяется просто как ставка дохода на инвестиции /1/.

Анализ доступных информационных источников показывает, что сделки по купле — продаже (предложения на продажу) могут быть с достаточной степенью надежности получены на основании данных, приведенных на сайтах сети Интернет:

- http://www.investmarket.ru/;

- http://www.mgb.ru/;

- http://www.prodagabisnesa.ru/ и т.п.

На указанных сайтах приводится стоимость предложения (продажи) предприятий и их месячная прибыль (до уплаты налогов).

При работе с приведенными данными производился статистический набор (выборка) по различным предприятиям и расчет коэффициентов капитализации по следующей формуле:

КК = (Прибыль * 12)*(1 — 0,24)*0,9 / Стоимость

где:

12 месяцев — коэффициент перехода к годовой прибыли;

0,24 — коэффициент учета налога на прибыль;

В табл.1 приведены данные по статистической обработке полученных результатов для различных типов предприятий.

Таблица 1.

| № п/п | Параметры | Аптеки, медикаменты | Хлебопекарное Пр-во | Заводы стройматериалов | Пищевое производство | Деревообрабатывающие пр-ва | Интернет-клубы | Торговые точки | Турагентства |

| 1 | Выбор-ка, шт. | 9 | 9 | 11 | 14 | 16 | 17 | 12 | 10 |

| 2 | Среднее | 0,16 | 0,17 | 0,28 | 0,41 | 0,43 | 0,55 | 0,85 | 1,45 |

| 3 | Среднеквавдр. Откл | 0,07 | 0,06 | 0,16 | 0,14 | 0,19 | 0,26 | 0,46 | 0,50 |

| 4 | Коэфф. Вариации | 0,41 | 0,38 | 0,56 | 0,35 | 0,44 | 0,29 | 0,54 | 0,34 |

| 5 | Диапазон разброса | 0,08…0,27 | 0,07…0,25 | 0,12…0,62 | 0,22…0,65 | 0,20…0,67 | 0,34. .0,82 .0,82 | 0,41…2,46 | 0,812..2,35 |

В табл.2 приведены ориентировочные данные по средним коэффициентам капитализации, полученные на основании малых непредставительных выборок (2…4 предприятия).

Таблица 2.

| № п/п | Параметры | Доходные комплексы зданий, сдаваемые в аренду | Мебельные производства | Химические производства пластмассовых изделий | Учебные предприятия (семинары, тренинги, бухучет) | Коммерческие лечебные предприятия | Автосервис | Ломбарды, ювелирные магазины |

| 1 | Выборка, шт. | 2 | 3 | 4 | 2 | 4 | 4 | 3 |

| 2 | Среднее | 0,11 | 0,23 | 0,26 | 0.67 | 0,92 | 1,08 | 1,84 |

Как следует из табл.1 и 2, диапазон коэффициентов капитализации для рассматриваемых предприятий составляет:

0,11…2,69.

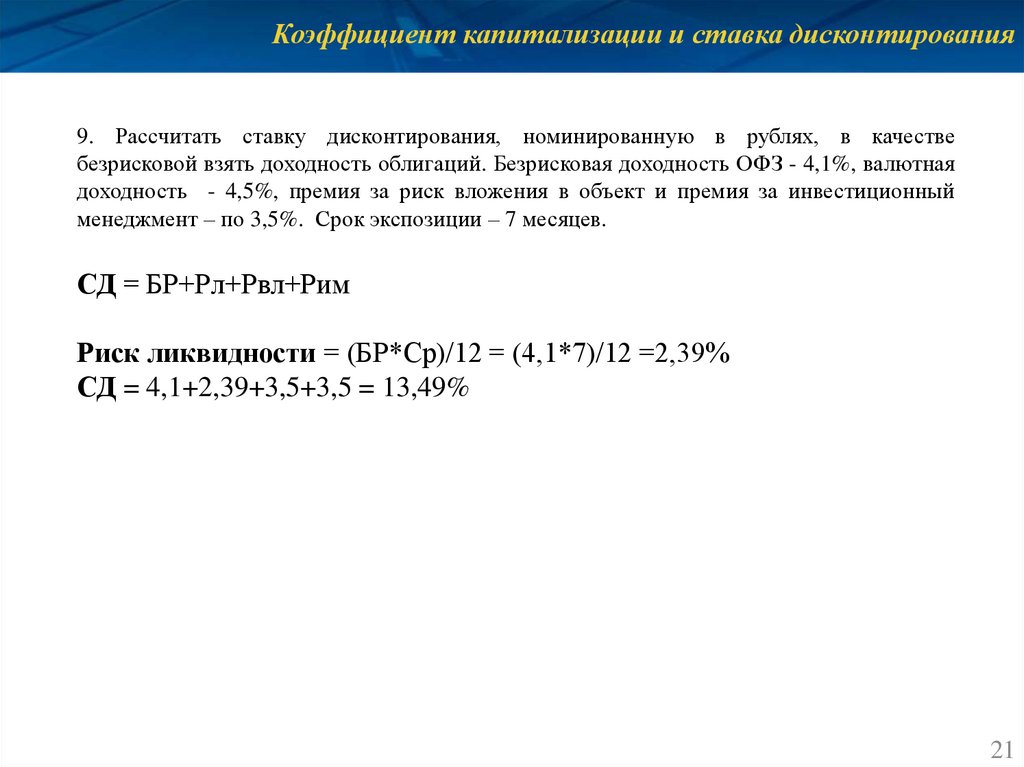

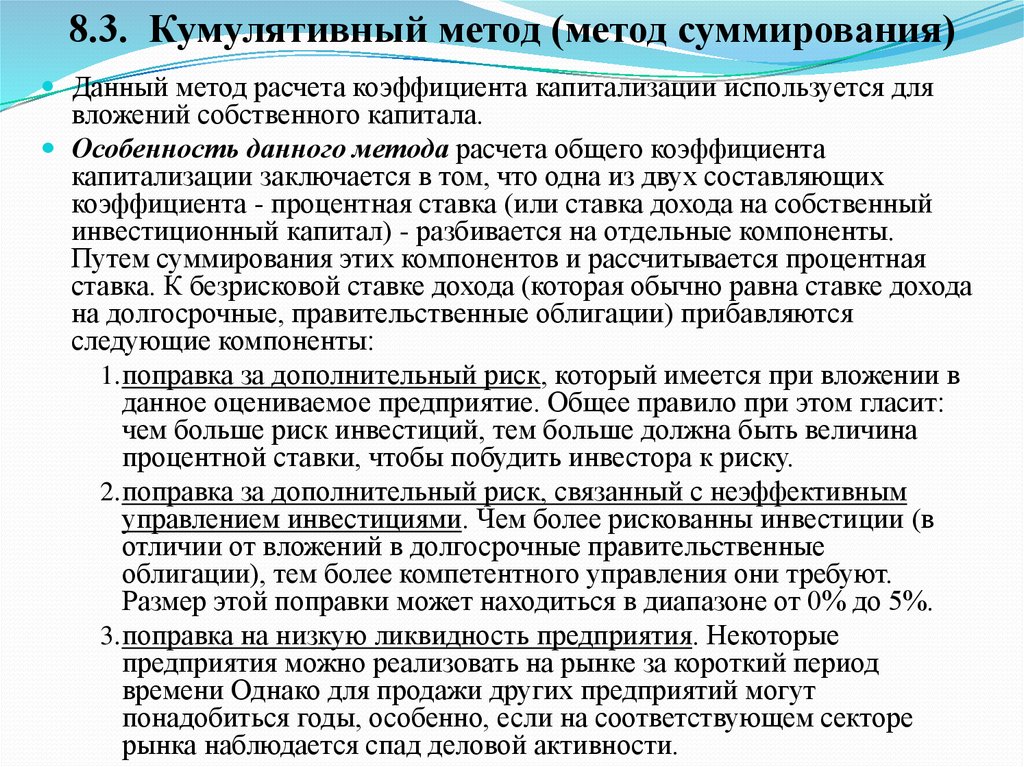

Рассмотрим построение коэффициентов капитализации, связанное с одним из методов построения дисконта, — например, с кумулятивным.

Кумулятивный метод определения ставки дисконта основан на экспертной оценке рисков, связанных с вложением средств в оцениваемый бизнес. Ставка дисконта рассчитывается путем сложения всех выявленных рисков и прибавления полученного результата к безрисковой ставке дохода.

Кумулятивный метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанные как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия. Для определения ставки дисконта к безрисковой ставке прибавляется дополнительные премии за риск вложения в предприятие по следующим факторам:

Таблица 3.

| Риски | Премии | Ф1 | Ф2 | Ф3 | Ф4 |

| 1. Ключевая фигура в руководстве; качество руководства | 0 — 5% | + | + | ||

2. Размер компании Размер компании | 0 — 5% | + | + | ||

| 3. Финансовая структура (источники финансирования компании) | 0 — 5% | + | + | ||

| 4. Товарная и территориальная диверсификация | 0 — 5% | + | + | + | |

| 5. Диверсификация клиентуры | 0 — 5% | + | + | + | + |

| 6. Доходы: рентабельность и предсказуемость | 0 — 5% | + | + | + | + |

| 7. Прочие особые риски | 0 — 5% | + | |||

| 8. Безрисковая ставка (ориентировочно по депозитам Сбербанка) | 12 % | ||||

| ИТОГО минимально | 12 % | ||||

| ИТОГО максимально | 47 % |

На основании применения табл. 3 установлены диапазоны дисконта:

3 установлены диапазоны дисконта:

0,12 … 0,47

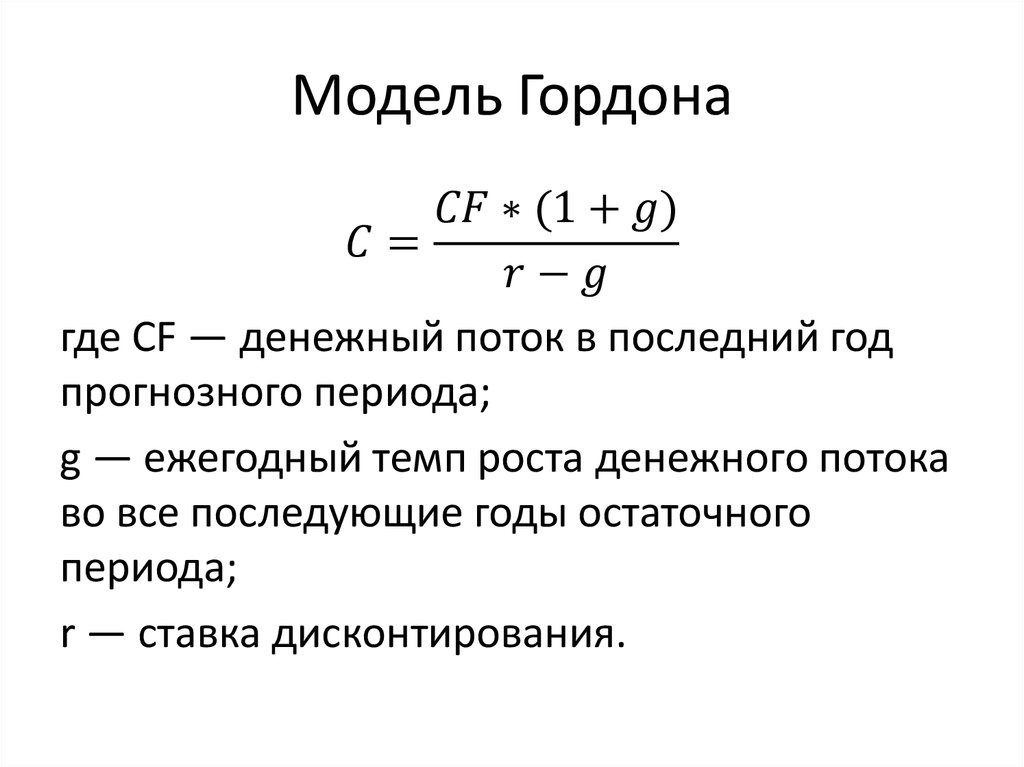

Общеизвестно, что стоимость активов компании в постпрогнозный период определяется по модели Гордона (методом капитализации денежного потока:

V(term) = CF(t+1) : (R — g)

где:

V(term)— стоимость в постпрогнозный период;

CF(t+1) — денежный поток доходов за первый год постпрогнозного (остаточного) периода;

R — ставка дисконта;

g — долгосрочные темпы роста (-) или спада (+) денежного потока.

При современных экономических условиях работы предприятий России долгосрочные темпы роста или спада денежного потока могут ориентировочно укладываться в диапазоне -5 …+ 5 %. Тогда получаем диапазон теоретических коэффициентов капитализации

КК = R — g

в цифровом выражении при использовании метода кумулятивного построения дисконта:

0,07… 0,52

Полученный диапазон коэффициентов капитализации при сравнении с диапазоном, полученным методом рыночной экстракции и приведенным выше (0,11 …2,69) показывает, что теоретический кумулятивный метод построения дисконта путем суммирования рисков не совпадает с практическими данными при величинах коэффициентов капитализации больших, чем 0,52.

Следует отметить, что в целом ряде публикуемых статей и дискуссий на сайте http://www.appraiser.ru/ уже предлагались методы, расширяющие диапазон дисконта при суммировании рисков, так как суммирование допустимо производить при малых величинах рисков (менее 5 %).

Попытаемся выделить основные факторы, влияющие на работу предприятий и определяющие коэффициенты капитализации.

В первом приближении предполагаем, что набор из четырех факторов, представленных и отранжированных в табл. 4 — достаточен для грубой ориентировочной оценки предприятий.

Таблица 4.

| Влияние фактора | |||

| Слабое | Среднее | Сильное | |

| Индивидуальный (человеческий) фактор (Ф1) | |||

| Относительная величина (ранг) | 1 | 2 | 3 |

| Технологичность производства (Ф2) | |||

| Относительная величина (ранг) | 1 | 2 | 3 |

| Объем удельных материальных затрат на организацию производства (Ф3)* | |||

| Относительная величина (ранг) | 1 | 1 /2 | 1/3 |

| Бренд (Ф4) | |||

| Относительная величина (ранг) | 1 | 2 | 3 |

* под удельными материальными затратами на организацию производства следует понимать первоначальные материальные затраты на выпуск единицы продукции (оказание услуги). Этот фактор требует глубокого изучения.

Этот фактор требует глубокого изучения.

В табл.3 значками «+» отмечены риски, сильно зависимые от указанных факторов.

Построим таблицу характеристик рассматриваемых типов предприятий (как среднее по каждому типу предприятий) путем экспертного определения ранга предлагаемых факторов и вычисления общего коэффициента (Ко) как произведения рангов.

НАБОР ОСНОВНЫХ ФАКТОРОВ СРАВНЕНИЯ ПО РАЗЛИЧНЫМ ПРЕДПРИЯТИЯМ(таблица построена по нарастанию фактора Ф1)

Таблица 5.

| Предприятие | Технологичность (Ф2) | Объем удельных затрат (Ф3) | Бренд (Ф4) | Общий коэффициент (Ко) Ф1*Ф2*Ф3*Ф4 | Средний коэффициент капитализации (КК) | |

| Доходные комплексы зданий, сдавае-мые в аренду | 1 | 1 | 1/3 | 1 | 0,33 | (0,11)* |

| Аптеки, медикаменты | 1 | 1 | 1/2 | 1 | 0,5 | 0,16 |

| Хлебопекарное пр-во | 1 | 2 | 1/2 | 1 | 1,0 | 0,17 |

| Мебельные производства | 1 | 2 | 1/3 | 2 | 1,33 | (0,23) |

| Химические производства пластмассовых изделий | 1 | 3 | 1/3 | 1 | 1,0 | (0,26) |

| Заводы стройматериалов | 1 | 3 | 1/2 | 1 | 1,5 | 0,28 |

| Пищевое пр-во | 1 | 3 | 1/2 | 1 | 1,5 | 0,41 |

| Деревообрабатывающее пр-во | 2 | 3 | 1/3 | 1 | 2,0 | 0,43 |

| Интернет-клубы | 3 | 2 | 1/2 | 1 | 2,5 | 0,55 |

| Учебные предприятия (семинары, тренинги, бухучет) | 3 | 1 | 1 | 2 | 6,0 | (0,67) |

| Торговые точки | 3 | 1 | 1 | 1 | 3,0 | 0,85 |

| Коммерческие лечебные предприятия | 3 | 2 | 1/2 | 2 | 6,0 | (0,92) |

| Автосервис | 3 | 2 | 1/2 | 3 | 9,0 | (1,08) |

| Турагентства | 3 | 1 | 1 | 3 | 9,0 | 1,45 |

| Ломбарды, ювелирные магазины | 3 | 2 | 1 | 3 | 18,0 | (1,84) |

* в скобках приводятся ориентировочные данные по непредставительным выборкам данных.

Ниже приводятся два графика, построенные на основании данных, представленных в табл.5.

Первый график построен на основании представительных данных, второй график — на основании всей совокупности данных (представительных и непредставительных).

График №1

Для аппроксимации использовались два вида формул:

Линейная регрессия — КК = А + В * Ко ;

Степенная регрессия — КК = А * КоВ.

В табл. 6 приведены аппроксимирующие зависимости и коэффициенты корреляции.

Таблица 6.

| Зависимость | Формула | Коэффициент корреляции |

| Линейная | КК = — 0,05 + 0,27 * Ко | 0,95 |

| Степенная | КК = 0,24 * Ко 0,86 | 0,96 |

График №2

Для аппроксимации использовались два вида формул:

Линейная регрессия — КК = А + В * Ко ;

Степенная регрессия — КК = А * КоВ.

В табл. 7 приведены аппроксимирующие зависимости и коэффициенты корреляции.

Таблица 7.

| Зависимость | Формула | Коэффициент корреляции |

| Линейная | КК = 0,20 + 0,10 * Ко | 0,95 |

| Степенная | КК = 0,24 * Ко 0,73 | 0,97 |

Как видно из сопоставления, степенные зависимости, полученные для различных выборок, достаточно близки, при этом общая зависимость может быть выражена формулой:

КК = 0,24 * Ко 0,73

Выводы:

1). Приведены статистические данные по средним величинам коэффициентов капитализации для различных типов предприятий.

2). Проанализированы возможности метода кумулятивного построения дисконта и выхода на теоретические коэффициенты капитализации. Установлены явные отклонения теоретических коэффициентов капитализации от коэффициентов капитализации, полученных на основании рыночной экстракции, при величинах коэффициентов капитализации больших, чем 0,52.

3). Предложен вариант прогнозирования коэффициентов капитализации предприятий путем учета четырех факторов (индивидуального, технологического, удельных материальных затрат на организацию производства, бренда).

Предложена формула вычисления коэффициента капитализации:

КК = 0,24 * Ко 0,73

Список использованных литературных источников.

1. Д.Фридман, Н.Ордуэй. Анализ и оценка приносящей доход недвижимости.,М., «Дело»,1996, 462 стр.

2. Оценка бизнеса./Под ред. Грязновой А.Б., Федотовой М.А.,М., «Финансы и статистика»,1998, 510 с.

Доходный подход в оценке недвижимости: основные методы и их отличия

Доходный подход в оценке стоимости доходной недвижимости позволяет определить его стоимость на момент проведения оценки как источник будущих доходов:

- этот подход отражает потенциальную прибыль от эксплуатации недвижимого объекта со дня оценки и до завершения процесса эксплуатации;

- риски, присущие имуществу и региону, в котором имущество расположено.

Этот подход применяется для определения:

- инвестиционной ценности, т. к. нет смысла отдавать за недвижимость больше, чем она способна принести прибыли;

- рыночной ценности.

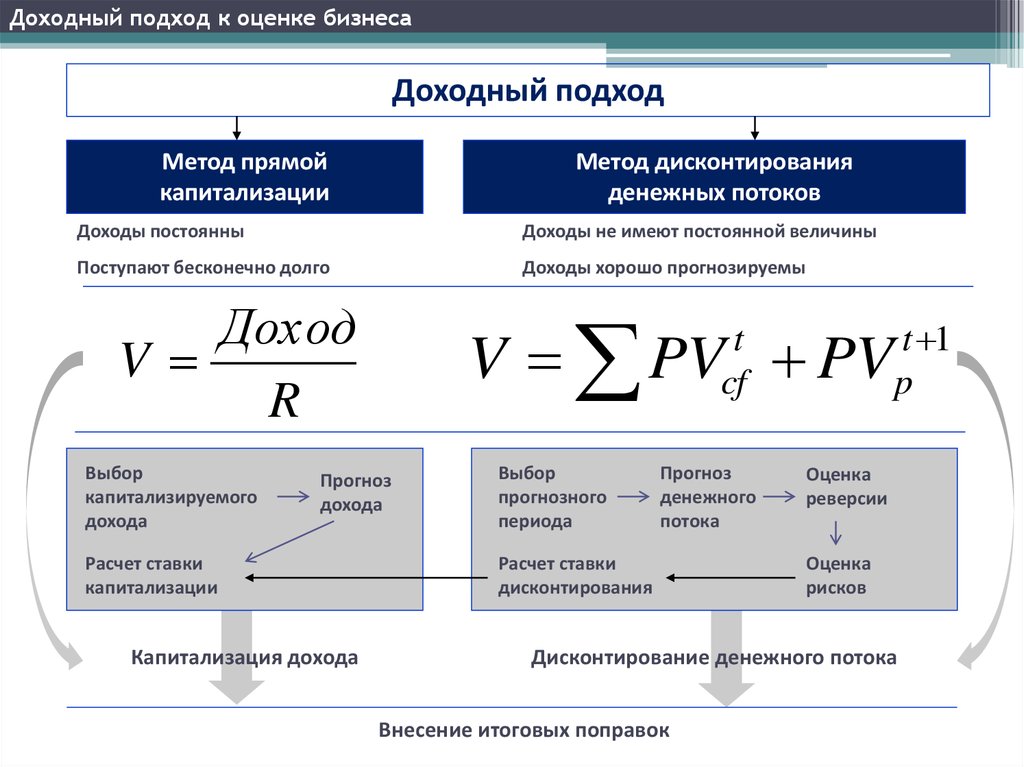

Методы доходного подхода в оценке недвижимости

В границах доходного метода оценки недвижимости, который мы описываем, очевидно использование одного из 2-х методов:

- капитализация чистой прибыли;

- дисконтирование денежных потоков.

Обе метода зиждутся на предположении того, что цена недвижимого объекта объясняется возможностью недвижимого объекта создавать прибыль. Данные методы оценки стоимости недвижимости доходным подходом базируются на конвертации прибыли от недвижимости в его текущую цену (за вычетом присущих конкретному объекту рисков).

Отличие данных методов доходного подхода в оценке недвижимости заключается в методике конвертации потоков прибыли.

В ходе применения методики капитализации прибыли в стоимость недвижимого имущества, происходит конвертация прибыли за определенный отрезок времени (к примеру, 1 год), а методика дисконтирования финансовых потоков конвертирует прибыль за несколько отрезков времени (несколько лет) эксплуатации плюс прибыль от реализации по истечению этого периода.

Преимущества и слабые стороны этих методов доходного подхода к оценке объектов недвижимости обуславливаются следующими признаками:

- вероятность понять реальные замыслы потенциального клиента;

- состав и количество объективных данных, на базе которых происходит аналитика;

- возможность принимать во внимание влияние конкуренции;

- возможность принимать во внимание специфику оцениваемого недвижимого имущества, которая сказывается на цене (местоположение, площадь, возможная прибыльность).

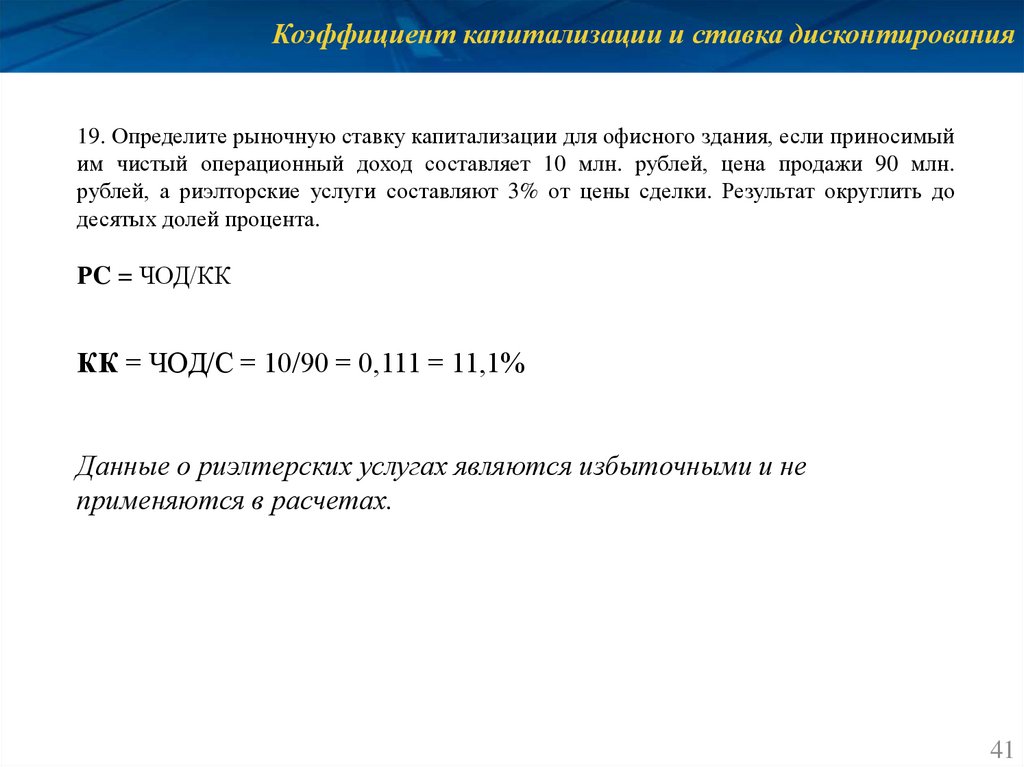

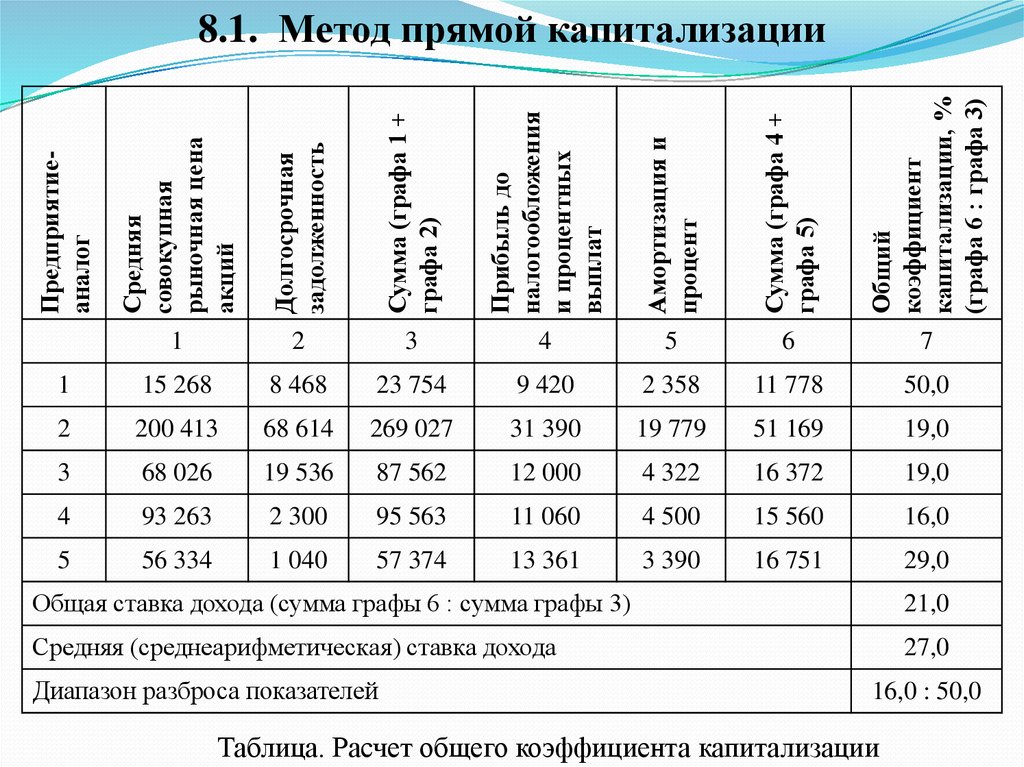

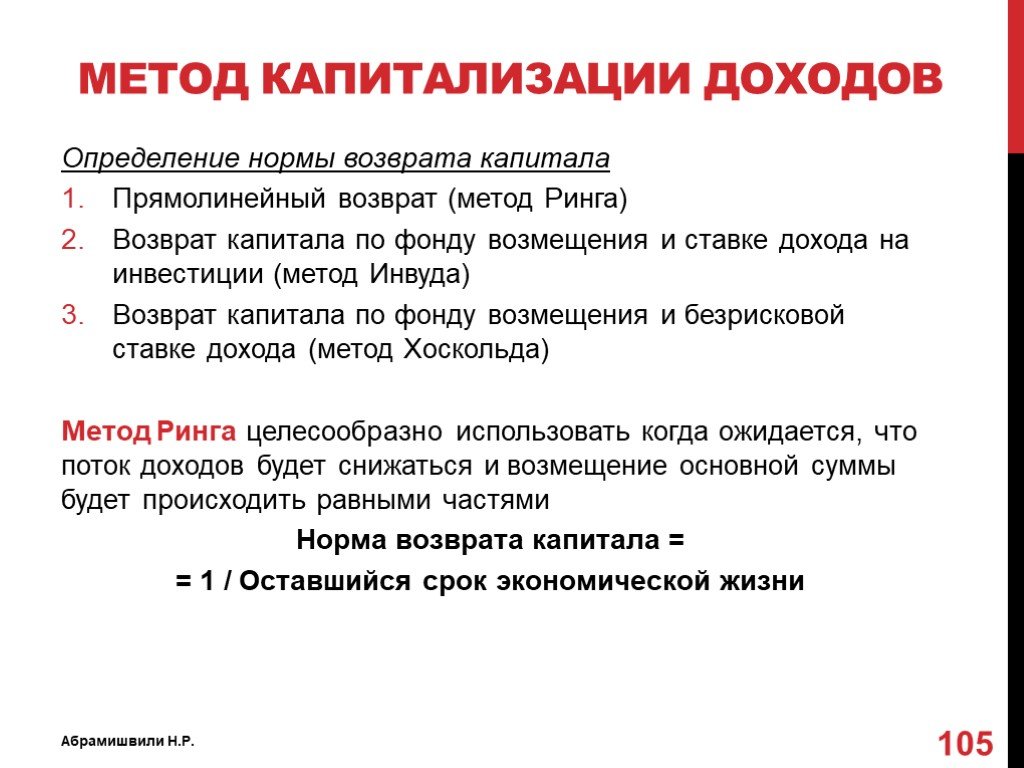

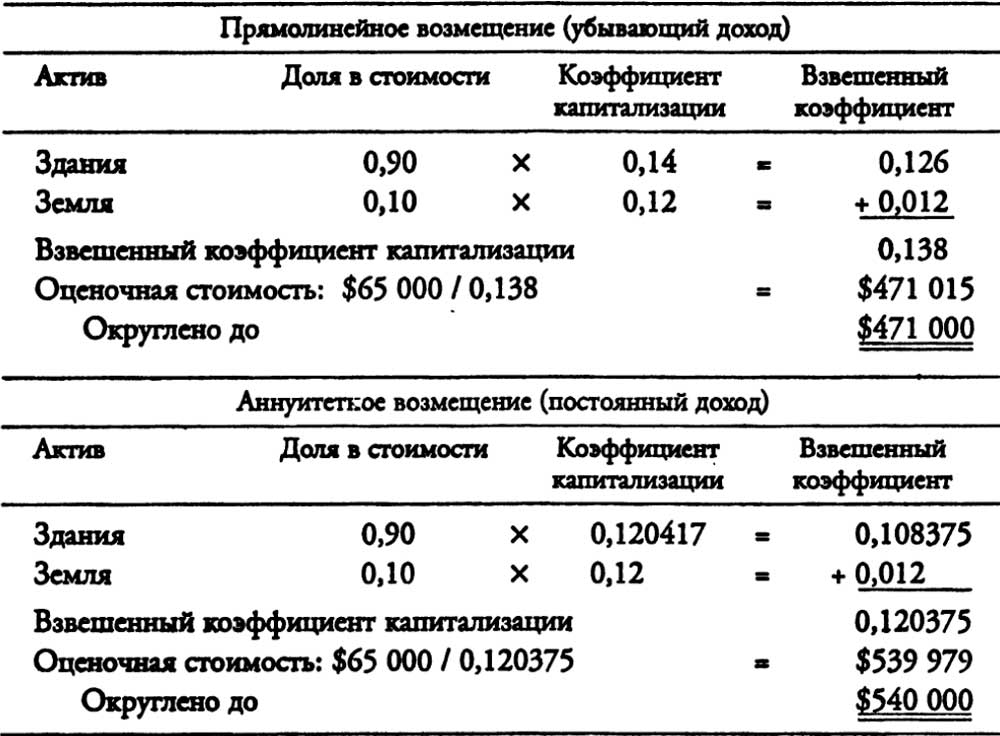

Метод прямой (непосредственной) капитализации доходов

Метод применяется в случаях когда:

- прибыль зафиксирована на неизменном уровне в течение расчетного срока;

- прибыль растет поступательно-медленно.

Итог, получаемый при использовании этого метода – стоимость единого объекта – здания (помещения) и земельного участка, приходящегося на объект. Таким образом, метод позволяет выразить ценность недвижимого имущества через конвертацию чистого операционного дохода за какой-то конкретный промежуток времени в стоимость на момент проведения оценки.

Пользуясь этой методой стоит не забывать об ограничениях:

- непостоянность уровня прибыли;

- недвижимое имущество реконструируется или это незавершенное строительство.

Применение этого метода доходного подхода к оценке недвижимости единственно применимо в случае оценки стоимости аренды недвижимого объекта, во всех прочих случаях оценки коммерческой недвижимости доходным подходом целесообразен метод дисконтированных финансовых потоков.

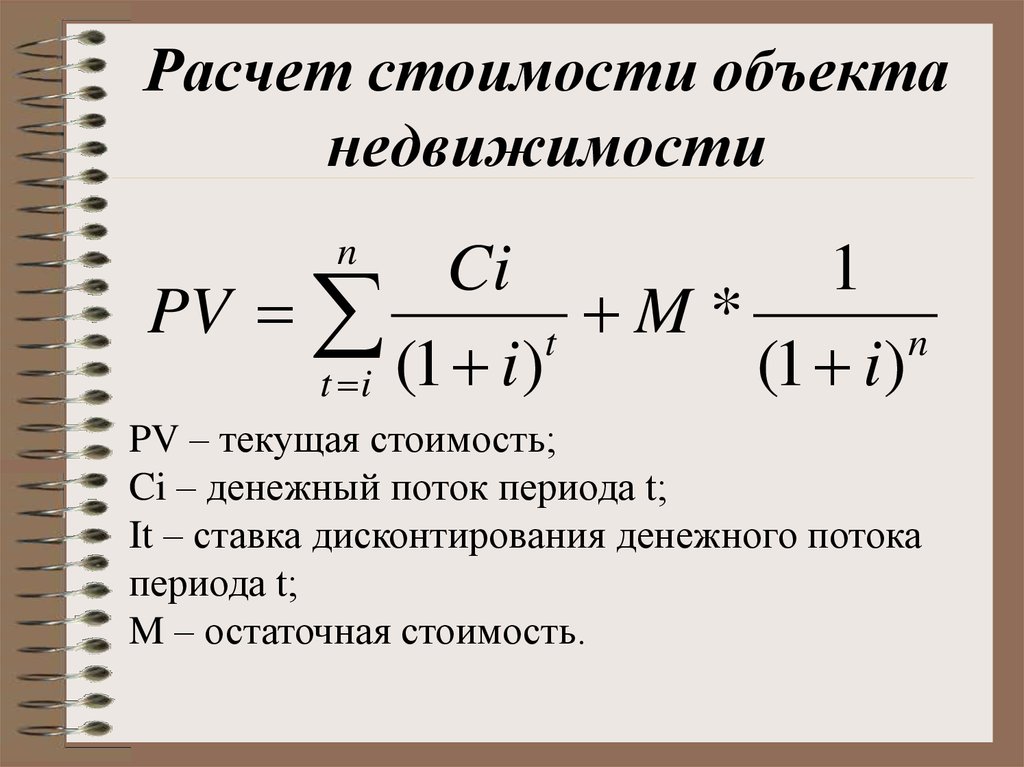

Метод дисконтированных денежных потоков

Этот метод сложнее, требует больше временных затрат и предоставляет возможность определить стоимость недвижимого имущества даже, в том случае, когда это недвижимое имущество генерирует непостоянную прибыль. Метод применяется в случае:

- если есть предположение о том, что в будущем прибыль будет отличаться от нынешней;

- есть информация, дающая возможность аргументировать размер прибыли от недвижимого имущества в будущем;

- прибыльность недвижимости носит периодичный характер;

- недвижимое имущество – многопрофильный объект;

- недвижимое имущество только что сдано в эксплуатацию.

Чтобы получить возможность воспользоваться данным методом нужна информация о:

- временных рамках прогнозирования;

- ориентировочные размеры прибыли;

- дисконтной ставке.

Этапы метода дисконтированных денежных потоков

Временные рамки прогнозирования отталкиваются от количества имеющихся данных. Чем щепетильнее проводится прогнозирование, тем более широки временные рамки предположений о колебаниях прибыли.

В Европе временные рамки прогноза составляют порядка десяти лет, для нашей страны — максимум пять лет.

Определение ориентировочных размеров прибыли базируются на изучении данных о доходах и расходах недвижимого имущества за истекший период; на анализе динамики развития рынка недвижимости; на анализе будущих (предполагаемых) доходов и расходов.

Достоинства и недостатки метода дисконтированных денежных потоков

Основным преимуществом доходного метода оценки недвижимости является:

- универсальность;

- возможность наиболее точного определения стоимости недвижимого имущества в условиях нестабильного рынка недвижимости.

Недостатком является погрешность прогнозов в следствие ошибки оценщика (заведомое и намеренное искажение будущих доходов).

Условия применения доходного подхода при оценке недвижимости

Этот способ оценки недвижимого имущества применим в совокупности условий:

- недвижимое имущество способно приносить доход;

- есть вероятность обоснованного прогнозирования уровня доходной части эксплуатации объекта.

Этапы применения доходного подхода к оценке недвижимости

- Вычисление валового дохода от эксплуатации недвижимого имущества.

- Учет потерь от неплатежей за аренду (низкий спрос, недополученные платежи). Потери вычитаются из валового дохода.

- Учет расходной части эксплуатации недвижимого имущества (налоги, коммунальные платежи, заработная плата персонала, текущий ремонт).

- Определение чистой прибыли недвижимого имущества.

- Определение коэффициента капитализации.

Типы, примеры и их значение

Что такое коэффициенты капитализации?

Коэффициенты капитализации — это показатели, которые измеряют долю долга в структуре капитала компании. Они являются одними из наиболее значимых коэффициентов долга, используемых для оценки финансового состояния компании.

Они являются одними из наиболее значимых коэффициентов долга, используемых для оценки финансового состояния компании.

Показатели капитализации включают отношение долга к собственному капиталу, отношение долгосрочного долга к капитализации и отношение общего долга к капитализации. Формула для каждого из этих соотношений:

- Отношение долга к собственному капиталу = Общий долг / Акционерный капитал

- Долгосрочный долг к капитализации = Долгосрочный долг / (Долгосрочный долг + Акционерный капитал)

- Общий долг к капитализации = Общий долг / (Общий долг + Акционерный капитал)

Коэффициенты капитализации также известны как коэффициенты кредитного плеча.

Понимание коэффициентов капитализации

По сути, коэффициенты капитализации связаны с тем, как компания привлекает деньги или капитал. Заемный и собственный капитал — два основных метода, которые компания может использовать для финансирования своей деятельности.

У долга есть некоторые преимущества. Процентные платежи не облагаются налогом. Долг также не размывает собственность фирмы, как это делает выпуск дополнительных акций. Когда процентные ставки низки, доступ к долговым рынкам прост, и есть деньги, которые можно давать взаймы. Долг может быть долгосрочным или краткосрочным и может состоять из банковских кредитов выпуска облигаций. Собственный капитал может быть дороже долга. Привлечение дополнительного капитала путем выпуска большего количества акций может размыть долю собственности в компании.

Процентные платежи не облагаются налогом. Долг также не размывает собственность фирмы, как это делает выпуск дополнительных акций. Когда процентные ставки низки, доступ к долговым рынкам прост, и есть деньги, которые можно давать взаймы. Долг может быть долгосрочным или краткосрочным и может состоять из банковских кредитов выпуска облигаций. Собственный капитал может быть дороже долга. Привлечение дополнительного капитала путем выпуска большего количества акций может размыть долю собственности в компании.

С другой стороны, капитал не должен возвращаться. Компания со слишком большим долгом может столкнуться с тем, что ее свобода действий ограничена кредиторами, и/или ее прибыльность может пострадать из-за высоких процентных ставок. Худший из всех сценариев – это проблемы со своевременным выполнением операционных и долговых обязательств в неблагоприятных экономических условиях. Наконец, компания в высококонкурентном бизнесе, сдерживаемая большими долгами, обнаружит, что ее конкуренты воспользуются ее проблемами, чтобы захватить большую долю рынка.

Сравнение коэффициентов капитализации компаний более эффективно, если их сравнивать с коэффициентами компаний одной отрасли.

ключевые выводы

- Коэффициенты капитализации измеряют долю долга в капитале компании, ее средств от кредиторов и акционеров.

- Коэффициенты капитализации включают отношение долга к собственному капиталу, отношение долгосрочного долга к капитализации и отношение общего долга к капитализации.

- Приемлемые коэффициенты капитализации для компании не являются абсолютными, а зависят от отрасли, в которой она работает.

Типы коэффициентов капитализации

Давайте рассмотрим три коэффициента капитализации более внимательно.

Соотношение долга к собственному капиталу

Рассчитываемый путем деления общих обязательств компании на собственный капитал ее акционеров, коэффициент заемных средств и собственного капитала сравнивает общие обязательства компании с общей долей собственности ее акционеров. Это измерение процентной доли баланса компании, которая финансируется поставщиками, кредиторами, кредиторами и должниками, по сравнению с обязательствами акционеров. Как формула:

Это измерение процентной доли баланса компании, которая финансируется поставщиками, кредиторами, кредиторами и должниками, по сравнению с обязательствами акционеров. Как формула:

Изображение Сабрины Цзян © Investopedia, 2021

Соотношение долга к собственному капиталу обеспечивает выгодную точку зрения на положение компании по левериджу, поскольку оно сравнивает общие обязательства с акционерным капиталом. Более низкий процент означает, что компания использует меньше кредитного плеча и имеет более сильную позицию по капиталу. Однако следует иметь в виду, что этот коэффициент не является чистым показателем долга компании, поскольку он включает операционные обязательства как часть общих обязательств.

Отношение долгосрочной задолженности к капитализации

Отношение долгосрочного долга к капитализации, разновидность традиционного отношения долга к собственному капиталу, показывает финансовый рычаг фирмы. Он рассчитывается путем деления долгосрочной задолженности на общий доступный капитал (долгосрочная задолженность, привилегированные акции и обыкновенные акции). Как формула:

Как формула:

Изображение Сабрины Цзян © Investopedia, 2021

Вопреки интуитивному пониманию, использование долгосрочного долга может помочь снизить общую стоимость капитала компании, поскольку кредиторы не участвуют в прибыли или повышении стоимости акций. Долгосрочная задолженность может быть выгодна, если компания ожидает сильного роста и достаточной прибыли, позволяющей своевременно погасить задолженность. С другой стороны, долгосрочная задолженность может стать серьезным финансовым бременем для испытывающих трудности компаний и, возможно, привести к неплатежеспособности.

Отношение общего долга к капитализации

Отношение общего долга к капитализации измеряет общую сумму непогашенной задолженности компании (как долгосрочной, так и краткосрочной) в процентах от общей капитализации фирмы.

Формула отношения общего долга к капитализации выглядит так:

Изображение Сабрины Цзян © Investopedia, 2021

Пример коэффициентов капитализации

Различные коэффициенты могут давать разные результаты даже для одной и той же компании.

Давайте рассмотрим компанию с краткосрочной задолженностью в размере 5 миллионов долларов, долгосрочной задолженностью в размере 25 миллионов долларов и собственным капиталом в размере 50 миллионов долларов. Коэффициенты капитализации компании будут рассчитываться следующим образом:

- Отношение долга к собственному капиталу = (5 миллионов долларов + 25 миллионов долларов) / 50 миллионов долларов = 0,60 или 60%

- Долгосрочный долг к капитализации = 25 миллионов долларов / (25 миллионов долларов + 50 миллионов долларов) = 0,33 или 33% Долг к капитализации = (5 миллионов долларов + 25 миллионов долларов) / (5 миллионов долларов + 25 миллионов долларов + 50 миллионов долларов) = 0,375 или 37,5%

Значение коэффициентов капитализации

В то время как высокий коэффициент капитализации может увеличить рентабельность собственного капитала из-за налогового щита долга, более высокая доля долга увеличивает риск банкротства компании.

Однако приемлемый уровень коэффициентов капитализации для компании зависит от отрасли, в которой она работает. Компании в таких секторах, как коммунальные услуги, трубопроводы и телекоммуникации, которые являются капиталоемкими и имеют предсказуемые денежные потоки, обычно имеют более высокие коэффициенты капитализации. И наоборот, компании с относительно небольшим количеством активов, которые могут быть заложены в качестве залога, в таких секторах, как технологии и розничная торговля, будут иметь более низкий уровень долга и, следовательно, более низкие коэффициенты капитализации.

Компании в таких секторах, как коммунальные услуги, трубопроводы и телекоммуникации, которые являются капиталоемкими и имеют предсказуемые денежные потоки, обычно имеют более высокие коэффициенты капитализации. И наоборот, компании с относительно небольшим количеством активов, которые могут быть заложены в качестве залога, в таких секторах, как технологии и розничная торговля, будут иметь более низкий уровень долга и, следовательно, более низкие коэффициенты капитализации.

Приемлемый уровень долга для компании зависит от того, достаточны ли ее денежные потоки для обслуживания такого долга. Коэффициент покрытия процентов, еще один популярный коэффициент кредитного плеча, измеряет отношение прибыли компании до вычета процентов и налогов (EBIT) к ее процентным расходам. Соотношение, равное двум, например, указывает на то, что компания получает 2 доллара на каждый доллар процентных расходов.

Как и в случае со всеми коэффициентами, коэффициенты капитализации компании следует отслеживать с течением времени, чтобы определить, являются ли они стабильными. Их также следует сравнить с аналогичными коэффициентами компаний-аналогов, чтобы определить позицию компании по левериджу по сравнению с ее аналогами.

Их также следует сравнить с аналогичными коэффициентами компаний-аналогов, чтобы определить позицию компании по левериджу по сравнению с ее аналогами.

Коэффициент капитализации | Формула, пример, анализ, калькулятор

Коэффициент капитализации, также называемый коэффициентом капитализации, представляет собой показатель, который измеряет соотношение между долгами компании в ее структуре капитала — сочетание долгов и собственного капитала. По сути, коэффициент капитализации измеряет, насколько компания зависит от долга, чтобы иметь возможность получить капитал или деньги.

Для привлечения капитала у компаний есть два основных пути: долг и собственный капитал (акции и остаток чистой прибыли). Если компания слишком полагается на заемные средства для финансирования своей деятельности, она будет более подвержена рискам в будущем. При этом не все компании, использующие большое количество долга, обязательно находятся в плохом состоянии. Компания может намеренно полагаться на долг из-за его преимуществ, таких как не облагаемые налогом процентные платежи, легкий доступ, гибкость и удобство долга, поскольку он не приводит к размытию собственности, в отличие от акций.

Однако неудивительно, что долги могут вызвать ряд проблем. У всех долгов есть срок погашения, поэтому компании должны погасить их в какой-то момент, в отличие от акций. Компании также могут столкнуться с ограничениями свободы действий со стороны их кредитора. Существует также страх неспособности погасить обязательства во время финансового кризиса и неспособность конкурировать с конкурентами из-за слишком большого количества долгов.

Формула коэффициента капитализации

Чтобы рассчитать этот коэффициент, нам нужно знать общий долг компании — как краткосрочный, так и долгосрочный. Акционерный капитал включает такие акции, как обыкновенные акции и привилегированные акции. Уравнение может быть оценено как в десятичном виде, так и в процентах.

Существует три основных способа расчета коэффициента капитализации: коэффициент заемных средств к собственному капиталу, коэффициент долгосрочных заемных средств к капитализации и общий коэффициент заемных средств к капитализации. Каждое из этих измерений приемлемо для расчета коэффициента капитализации компании. Для простоты мы используем отношение общего долга к капитализации, которое включает все долги.

Каждое из этих измерений приемлемо для расчета коэффициента капитализации компании. Для простоты мы используем отношение общего долга к капитализации, которое включает все долги.

Эта версия коэффициента капитализации дает общую оценку того, как работает компания, по тому, как он также включает краткосрочную задолженность. Другое соотношение (долгосрочная задолженность к капитализации) только помещает долгосрочную задолженность в уравнение, чтобы сделать больший акцент на финансовом рычаге.

С помощью формулы общего долга к капитализации мы измеряем отношение общего долга компании к ее общей капитализации — сочетание долгов и акционерного капитала. С точки зрения корпораций, мы можем просто рассматривать «акционерный капитал» как просто «собственный капитал». Обе фразы указывают на чистую сумму общих активов за вычетом общих обязательств.

Как правило, чем ниже коэффициент, тем лучше, поскольку это означает, что компания использует меньше заемных средств и больше собственного капитала. Хотя при сравнении коэффициентов капитализации нескольких компаний важно использовать только компании из одной отрасли. Различные типы компаний по-разному обращаются с долгами и акциями. Приемлемые коэффициенты для компании варьируются в зависимости от отрасли, в которой она работает.

Хотя при сравнении коэффициентов капитализации нескольких компаний важно использовать только компании из одной отрасли. Различные типы компаний по-разному обращаются с долгами и акциями. Приемлемые коэффициенты для компании варьируются в зависимости от отрасли, в которой она работает.

Наоборот, компания с очень низкой капитализацией также не всегда может считаться лучше компаний с высокой капитализацией. Хотя указанная компания может иметь более низкий риск ведения своего бизнеса, мы также можем предположить, что компания не может использовать средства для своей деятельности. В долгосрочной перспективе компания может столкнуться с трудностями в развитии своего бизнеса, поскольку ей не хватает для этого капитала.

Пример коэффициента капитализации

Инвестор хочет сравнить различные компании, чтобы решить, в какую из них инвестировать. Одна компания, за которой наблюдает инвестор, имеет краткосрочный долг в размере 1 500 000 долларов США и долгосрочный долг в размере 3 000 000 долларов США. Сумма акционерного капитала составляет 6 000 000 долларов США. Можно ли по этим данным рассчитать коэффициент капитализации компании?

Сумма акционерного капитала составляет 6 000 000 долларов США. Можно ли по этим данным рассчитать коэффициент капитализации компании?

Давайте разберем его, чтобы определить значение и значение различных переменных в этой задаче:

- Краткосрочный долг = 1 500 000

- Долгосрочный долг = 3 000 000

- Общий долг = 4 500 000

- Акционерный капитал = 6 000 000

Мы можем применить значения к нашим переменным и рассчитать коэффициент капитализации:

В этом случае коэффициент капитализации будет равен 42,86%.

Таким образом, мы можем сделать вывод, что компания находится в хорошем финансовом состоянии с приемлемым коэффициентом капитализации. Компания не боится использовать долги для развития своего бизнеса, а также управлять рисками, не используя их слишком часто. В этом случае инвестор может выбрать эту компанию в качестве одного из кандидатов для вложения своих денег.

Анализ коэффициента капитализации

Коэффициент капитализации показывает, насколько хорошо компания распределяет свои долги и собственный капитал. Хотя более высокий долг увеличивает риск банкротства, он также способствует росту компании.

Хотя более высокий долг увеличивает риск банкротства, он также способствует росту компании.

Не существует «правильной» величины коэффициента капитализации для компании. Различные отрасли работают по-разному. Например, капиталоемкие компании, то есть требующие огромных капиталовложений, такие как коммунальные предприятия и телекоммуникационные компании, обычно имеют более высокие долги. В то время как технологическим компаниям обычно требуется меньше активов для эффективной работы и, следовательно, у них меньше долгов.

Чтобы получить более точную оценку того, насколько хорошо работает компания, мы можем проследить ее соотношение во времени, чтобы проверить ее стабильность. Сравнение различных компаний в одной отрасли также является хорошим решением. Кроме того, мы также можем определить денежный поток компании — чистую сумму входящих и исходящих денежных средств и их эквивалентов — в дополнение к нашему исследованию.

Коэффициент капитализации Заключение

- Коэффициент капитализации – это показатель, измеряющий долю долгов в капитале компании.

- Существует три различных способа расчета коэффициента капитализации. В этой статье мы используем отношение общего долга к капитализации, которое включает в себя общий долг.

- Для формулы коэффициента капитализации требуются две переменные: общая задолженность (краткосрочная + долгосрочная задолженность) и собственный капитал.

- Коэффициент капитализации может быть выражен в десятичной дроби или в процентах.

- Идеального числа коэффициента капитализации не существует. Отрасли, требующие больших объемов капитальных вложений, обычно имеют более высокий коэффициент капитализации.

Калькулятор коэффициента капитализации

Вы можете использовать приведенный ниже калькулятор коэффициента капитализации, чтобы быстро рассчитать долю долгов компании в ее операционном капитале, введя необходимые числа.

Акционерный капитал

Общий долг

Коэффициент капитализации

Часто задаваемые вопросы

1.

Что такое коэффициенты капитализации?

Что такое коэффициенты капитализации?Коэффициенты капитализации — это показатели, измеряющие долю долгов в капитале компании. По сути, он говорит нам, сколько компания заняла для финансирования своих активов.

2. Какова формула коэффициента капитализации?

Формула коэффициента капитализации:

Коэффициент капитализации = общий долг / (общий долг + акционерный капитал)

Чтобы рассчитать этот коэффициент, нам нужно знать общий долг компании — как краткосрочный, так и долгосрочный. Акционерный капитал включает такие акции, как обыкновенные акции и привилегированные акции. Уравнение может быть оценено как в десятичном виде, так и в процентах.

3. Что такое хороший коэффициент капитализации?

Как правило, коэффициент капитализации 0,5 считается низким, что означает, что компания финансирует большую часть своих активов за счет собственного капитала. Коэффициент выше 1 означает, что компания имеет высокую долю заемных средств и может столкнуться с некоторыми финансовыми проблемами.

Однако коэффициенты капитализации варьируются от отрасли к отрасли. Например, капиталоемкие отрасли, такие как коммунальные и телекоммуникационные компании, обычно имеют более высокие долги, в то время как технологическим компаниям обычно требуется меньше активов для эффективной работы.

4. Что показывает коэффициент капитализации?

Коэффициент капитализации может многое рассказать нам о компании. Это может дать нам представление о том, насколько рискованной является компания, поскольку более высокий долг увеличивает вероятность банкротства.

Кроме того, это также может показать нам, насколько хорошо компания управляет своим ростом. Высокий коэффициент капитализации может быть выгоден для компаний, которые быстро расширяются.

5. Каков пример хорошего коэффициента капитализации?

Примером компании с хорошим коэффициентом капитализации является Walmart, у которого отношение общего долга к капитализации составляет 0,14. Это означает, что на каждый доллар капитала компании приходится 14 долларов долга.