Овердрафт по корпоративной карточке: бухучет и налогообложение

Вопрос: Каковы особенности учета операций при использовании овердрафта по корпоративной карточке?

Ответ: Если в договоре об использовании карточки предусмотрены условия пользования овердрафтом, организация может совершать расходные операции по счету, к которому оформлена корпоративная дебетовая карточка, при отсутствии либо недостаточности собственных средств на нем (абз. 15, 18, 28 п. 2 Инструкции N 34).

В этом случае банк продолжит производить платежи, а в конце операционного дня определит общую сумму средств, которой организации не хватило для расчетов, и зачислит на счет, к которому оформлена корпоративная карточка. Это и будет размер использованного организацией овердрафта, то есть предоставленного банком кредита (абз. 15 п. 2, абз. 2 п. 15, ч. 5 п. 16, ч. 3 п. 17 Инструкции N 149).

В бухгалтерском учете получение и погашение овердрафтного кредита по счету, к которому выдана корпоративная карточка, отражаются на основании выписки банка Учет ведется на счете 66 «Расчеты по краткосрочным кредитам и займам», т.к. срок погашения овердрафта, как правило, составляет менее одного года (ч. 6 п. 38 Инструкции N 34, ч. 1, п. 4 Инструкции N 149, п. 51 Инструкции N 50).

Учет ведется на счете 66 «Расчеты по краткосрочным кредитам и займам», т.к. срок погашения овердрафта, как правило, составляет менее одного года (ч. 6 п. 38 Инструкции N 34, ч. 1, п. 4 Инструкции N 149, п. 51 Инструкции N 50).

Получение овердрафтного кредита отражается записью: Д-т 51 — К-т 66. То есть как пополнение счета, к которому выдана корпоративная карточка, и одновременно как задолженность по полученному от банка кредиту. Как правило, погашение овердрафтного кредита и уплата процентов по нему производятся путем списания банком средств после их поступления на «карточный» счет: Д-т 66 — К-т 51.

За использование овердрафта предусмотрена уплата процентов. Их размер и порядок уплаты устанавливаются договором с банком (ч. 1, п. 17 Инструкции N 149, ст. 137, абз. 4 ст. 140 БК).

Проценты за пользование овердрафтом в бухучете начисляют ежемесячно на основании первичного учетного документа, подтверждающего их расчет. Если банк такой документ не предоставляет, организации нужно составить его самостоятельно (например, бухгалтерскую справку-расчет) (п.

Отражение в бухгалтерском и налоговом учете процентов по овердрафту зависит от целей его использования:

| Цели использования | Отражение процентов | ||

| в бухучете | при налогообложении прибыли | НПА | |

| 1. Приобретение ОС, НМА, инвестиционной недвижимости для предпринимательской деятельности | |||

| 1.1. Проценты начислены до принятия таких объектов к учету | Д-т 08 — К-т 66-3 | Не учитываются | абз. 4 ч. 1 п. 10 Инструкции N 26, абз. 4 ч. 1 п. 13 Инструкции по бухгалтерскому учету НМА, абз. 3 ч. 2 п. 6 Инструкции по бухучету инвестиционной недвижимости, подп. 1.8 ст. 173 НК |

| 1.2. Проценты начислены после принятия таких объектов к учету | Д-т 91 — К-т 66-3 | Учитываются в составе затрат, а при просрочке основного долга — в составе прочих нормируемых затрат | абз. 2 п. 15, п. 37 Инструкции N 102, подп. 2.4 ст. 170, подп. 2.9 ст. 171 НК 2 п. 15, п. 37 Инструкции N 102, подп. 2.4 ст. 170, подп. 2.9 ст. 171 НК |

| 2. Приобретение товаров (работ, услуг), оплата иных расходов | |||

| 2.1. Связанных с производством (реализацией) | Д-т 91 — К-т 66-3 | Учитываются в составе затрат, а при просрочке основного долга — в составе прочих нормируемых затрат | абз. 2 п. 15, п. 37 Инструкции N 102, подп. 2.4 ст. 170, подп. 2.9 ст. 171 НК |

| 2.2. Не связанных с производством (реализацией), а также предпринимательской деятельностью | Не учитываются | абз. 2 п. 15, п. 37 Инструкции N 102, подп. 1.1, 1.22, п. 3 ст. 173 НК | |

| 2.3. Связанных с содержанием и обслуживанием объектов соцсферы, находящихся на балансе организации | Учитываются в составе внереализационных расходов | абз. 2 п. 15, п. 37 Инструкции N 102, подп. 3.28 ст. 175 НК | |

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex

Овердрафт: нюансы учета

Овердрафт (от англ. overdraft – перерасход) представляет собой один из видов краткосрочного банковского кредита в целях пополнения оборотных средств. При этом банк кредитует клиента, когда остатка денег на его текущем счете не хватает для платежа, в пределах лимита, установленного кредитным договором. В консультации рассмотрим, как отражать в бухгалтерском и налоговом учете заемщика операции получения и погашения овердрафта.

overdraft – перерасход) представляет собой один из видов краткосрочного банковского кредита в целях пополнения оборотных средств. При этом банк кредитует клиента, когда остатка денег на его текущем счете не хватает для платежа, в пределах лимита, установленного кредитным договором. В консультации рассмотрим, как отражать в бухгалтерском и налоговом учете заемщика операции получения и погашения овердрафта.

Общие положения

При овердрафте заемщик может проводить необходимые платежи с текущего счета, даже если их сумма превышает остаток на счете. Достаточно подать в банк обычное платежное поручение на полную сумму платежа, и банк перечислит недостающую сумму контрагенту предприятия за счет своих средств. Но в сумме, которая не превышает установленного лимита.

Лимит овердрафта пересматривается банком ежемесячно и зависит от поступлений на текущий счет заемщика за предыдущий месяц. При этом в расчет берутся только поступления от хозяйственной деятельности в виде выручки от реализации или оказания услуг. Переброски с других счетов заемщика или разовые зачисления (финансовая помощь, пополнение уставного капитала, возврат предоплаты и т. д.) в расчете лимита не участвуют.

Переброски с других счетов заемщика или разовые зачисления (финансовая помощь, пополнение уставного капитала, возврат предоплаты и т. д.) в расчете лимита не участвуют.

Если выручка снизилась, банк может самостоятельно уменьшить лимит овердрафта, оповестив об этом заемщика. Кроме того, овердрафты требуют периодического полного обнуления лимита, как правило, один раз в 30 дней. Для этого заемщик должен полностью погасить задолженность и «прожить» без овердрафта как минимум одну ночь.

За кредит по договору овердрафта банк обычно устанавливает более высокий процент, чем по обычному кредитному договору. А если клиент нарушит свои обязательства и не вернет полностью сумму кредита в срок, установленный договором (например, в течение 30 дней с момента ее получения), его ожидают штрафные санкции, пеня за просрочку, а возможно, и повышенная процентная ставка за пользование кредитом сверх установленного срока.

Отметим, что оплата платежных документов производится банком в автоматическом режиме. Заемщику не нужно каждый раз обращаться в банк с письменной просьбой выдать кредит (как это обычно делается по возобновляемым кредитным линиям).

Заемщику не нужно каждый раз обращаться в банк с письменной просьбой выдать кредит (как это обычно делается по возобновляемым кредитным линиям).

Соответственно, погашение овердрафта и процентов за пользование овердрафтом также осуществляется банком автоматически – за счет текущих поступлений на счет заемщика, без платежных поручений заемщика.

Бухгалтерский учет

Предприятие может увидеть сумму задолженности по овердрафту в выписке банка со своего текущего счета. При этом нужно помнить, что информация в банковской выписке в бухучете клиента отражается зеркально. То есть остаток на текущем счете (в бухучете клиента дебетовое сальдо на счете 31) банк показывает в выписке как свой кредитовый остаток. Соответственно, сумма овердрафта в выписке банка будет показана как дебетовый остаток.

Учет суммы овердрафта

Ни НП(С)БУ, ни Инструкция № 291 не содержат правил учета операций получения и возврата овердрафта. Поэтому предприятия могут выбирать из двух вариантов:

- вариант 1 – от Минфина.

Согласно Письму № 7021 сумму овердрафта нужно отражать на основании выписки банка как кредитовое сальдо по счету 31 «Счета в банках». В то же время в финансовой отчетности указанную сумму рекомендуется отражать в статье «Краткосрочные кредиты банков» (стр. 1600 формы № 1, № 1-м, № 1-мс). Чтобы реализовать в учете такой вариант, сумму овердрафта на конец квартала (года) со счета

Согласно Письму № 7021 сумму овердрафта нужно отражать на основании выписки банка как кредитовое сальдо по счету 31 «Счета в банках». В то же время в финансовой отчетности указанную сумму рекомендуется отражать в статье «Краткосрочные кредиты банков» (стр. 1600 формы № 1, № 1-м, № 1-мс). Чтобы реализовать в учете такой вариант, сумму овердрафта на конец квартала (года) со счета - вариант 2 – альтернативный. Поскольку задолженность по овердрафту представляет собой не что иное как задолженность по краткосрочному кредиту, сумму овердрафта можно отражать по кредиту счета 60. То есть на основании банковской выписки на определенную дату нужно делать проводку Дт 31 – Кт 60, а при погашении овердрафта производить обратную запись: Дт 60 – Кт 31.

Такой вариант требует постоянного ручного вмешательства в учет, но позволяет осуществлять ежедневный контроль задолженности по овердрафту.

Такой вариант требует постоянного ручного вмешательства в учет, но позволяет осуществлять ежедневный контроль задолженности по овердрафту.

Учет процентов

Проценты за пользование овердрафтом начисляются согласно условиям договора: либо каждый день в период пользования овердрафтом, либо раз в месяц в день обнуления овердрафта. В любом случае на последний день отчетного периода в учете нужно отразить начисленные проценты.

Проценты относятся к финансовым расходам. Их начисление отражается записью Дт 951 «Проценты за кредит» – Кт 684 «Расчеты по начисленным процентам». Такая проводка делается на основании ежемесячной информации банка о сумме процентов или бухгалтерской справки, в которой бухгалтер самостоятельно рассчитывает проценты исходя из условий кредитного договора.

Отметим, что начисление процентов начинается с первого дня, когда заемщик получил кредит, а заканчивается днем, предшествующим дню погашения всей суммы кредита. То есть день возврата кредита при начислении процентов не учитывается.

То есть день возврата кредита при начислении процентов не учитывается.

Учет прочих расходов, связанных с овердрафтом

Чтобы получить кредит, заемщик попутно несет расходы, связанные с заключением кредитного договора, например комиссия банка и т. п. Согласно п. 18 НП(С)БУ 16 такие расходы на банковские услуги относятся к административным и учитываются на одноименном счете 92.

Пеня за просрочку начисляется и уплачивается в день погашения задолженности по овердрафту. Сумма пени отражается на субсчете 948 «Признанные штрафы, пени, неустойки».

Налоговый учет

НДС

Операции по предоставлению и возврату денежных средств по договорам банковского кредита не являются поставкой товаров (услуг), а значит, и объектом обложения НДС (пп. 14.1.181, 14.1.185, п. 185.1 НК). Не подлежат налогообложению и операции по начислению и уплате процентов по кредиту, так как не относятся к поставкам (см., например, Письмо № 24616).

Налог на прибыль

Выдача и погашение кредита отражаются в учете по налогу на прибыль по правилам бухучета. Такая операция не влияет на финрезультат до налогообложения отчетного периода, а значит, и на объект обложения налогом на прибыль.

Такая операция не влияет на финрезультат до налогообложения отчетного периода, а значит, и на объект обложения налогом на прибыль.

Начисление процентов и прочие расходы, связанные с пользованием овердрафтом, также отражаются в налоговом учете по бухгалтерским правилам.

Исключение: проценты по кредитам, полученным от нерезидента. В таком случае плательщику налога на прибыль, возможно, придется корректировать финрезультат отчетного периода на разницы, предусмотренные п. 140.2, 140.3, пп. 140.5.2, 140.5.4 НК (см. подробнее в материале «Проценты по кредитам и займам от нерезидентов: налоговый учет»).

Пример

Предприятие 10 марта 2021 года оформило возобновляемый овердрафт сроком на 1 год для пополнения оборотных средств. Срок возврата каждого транша овердрафта – 30 календарных дней (далее – к. д.), лимит кредитования на первый месяц установлен в пределах 300 000 грн, процентная ставка – 14 %. Комиссия банка за выдачу овердрафта – 1 000 грн.

Предприятие начало пользоваться овердрафтом при расчетах с поставщиками 11 марта, при этом остаток средств на текущем счете на утро этого дня составил 10 000 грн.

Срок возврата первого транша овердрафта истекает 9 апреля (через 30 к. д.). Но предприятие смогло полностью погасить задолженность по овердрафту только 30 апреля. Поэтому за период с 10 по 30 апреля банк начислил пеню из расчета 0,5 % за каждый день просрочки платежа.

Покажем в табл. 1 состояние текущего счета предприятия в период пользования овердрафтом.

Таблица 1.

Движение денежных средств на текущем счете в марте-апреле 2021 года(грн)

|

№ п/п |

Дата |

Остаток на начало дня |

Поступление |

Списание |

||

|

Овердрафт |

Покупатели |

Овердрафт |

Поставщики | |||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

11. |

10 000,001 |

273 000,00 |

– |

– |

1 000,00 2 |

|

282 000,00 |

||||||

|

2 |

15.03.21 г. |

–273 000,003 |

– |

162 000,00 |

162 000,004 |

– |

|

3 |

16.03.21 г. |

–111 000,003 |

60 000,00 |

– |

– |

60 000,00 |

|

4 |

22. |

–171 000,003 |

– |

168 000,00 |

168 000,004 |

– |

|

5 |

06.04.21 г. |

–3 000,003 |

120 000,00 |

– |

– |

120 000,00 |

|

6 |

30.04.21 г. |

–123 000,003 |

– |

150 000,00 |

123 000,004 |

14 777,965 |

|

7 |

Итого за период |

х |

453 000,00 |

480 000,00 |

453 000,00 |

477 777,96 |

|

8 |

01. |

12 222,04 |

– |

– |

– |

– |

| 1 Кредитовое сальдо в банковской выписке и дебетовое сальдо на субсчете 311. 2 Комиссия банка за выдачу овердрафта. 3 Дебетовое сальдо в банковской выписке и кредитовое сальдо на субсчете 311. 4 По договоренности с предприятием банк списывает сумму каждого поступившего на текущий счет платежа в погашение овердрафта. 5 Списанная банком сумма процентов за пользование овердрафтом (см. гр. 8 табл. 2) и пени за просрочку (см. ниже). | ||||||

В табл. 2 покажем, как рассчитать сумму процентов. Отметим, что проценты за пользование кредитом и пеню за просрочку рассчитывает банк. Но, конечно, предприятие должно понимать, какую сумму процентов нужно отразить в отчетности за I квартал, а также уплатить за пользование овердрафтом в целом согласно условиям договора.

2 покажем, как рассчитать сумму процентов. Отметим, что проценты за пользование кредитом и пеню за просрочку рассчитывает банк. Но, конечно, предприятие должно понимать, какую сумму процентов нужно отразить в отчетности за I квартал, а также уплатить за пользование овердрафтом в целом согласно условиям договора.

Таблица 2.

Расчет суммы процентов за пользование овердрафтом в марте-апреле 2021 года(грн)

|

№ п/п |

Дата |

Сумма овердрафта |

Срок пользования овердрафтом, к. д. |

Сумма процентов |

|||

|

Остаток на начало дня |

Получено |

Погашено |

Остаток на конец дня |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1 |

11. |

– |

273 000 |

– |

273 000 |

4 (с 11.03.21 г. по 14.03.21 г.) |

418,851 |

|

2 |

15.03.21 г. |

273 000 |

– |

162 000 |

111 000 |

1 (15.03.21 г.) |

42,582 |

|

3 |

16.03.21 г. |

111 000 |

60 000 |

– |

171 000 |

6 (с 16. |

393,533 |

|

4 |

22.03.21 г. |

171 000 |

– |

168 000 |

3 000 |

10 (с 22.03.21 г. по 31.03.21 г.) |

11,514 |

|

5 |

Всего начислено процентов за период с 11.03.21 г. по 31.03.21 г. (сумма строк по гр. 8) |

866,47 |

|||||

|

6 |

06.04.21 г. |

3 000 |

120 000 |

– |

123 000 |

5 (01. |

5,755 |

|

7 |

30.04.21 г. |

123 000 |

– |

123 000 |

– |

21 (с 06.04.21 г. по 29.04.21 г.) |

990,746 |

|

8 |

Всего начислено процентов за период с 01.04.21 г. по 29.04.21 г. (сумма строк по гр. 8) |

996,49 |

|||||

1 273 000 грн х 14 % : 365 к. д. х 4 к. д. = 418,85 грн.

2 111 000 грн х 14 % : 365 к. д. х 1 к. д. = 42,58 грн.

3 171 000 грн х 14 % : 365 к. д. х 6 к. д. = 393,53 грн.

4 3 000 грн х 14 % : 365 к. д. х 10 к. д. = 11,51 грн.

5 3 000 грн х 14 % : 365 к. д. х 5 к. д. = 5,75 грн.

6 123 000 грн х 14 % : 365 к. д. х 21 к. д. = 990,74 грн. д. х 1 к. д. = 42,58 грн.

3 171 000 грн х 14 % : 365 к. д. х 6 к. д. = 393,53 грн.

4 3 000 грн х 14 % : 365 к. д. х 10 к. д. = 11,51 грн.

5 3 000 грн х 14 % : 365 к. д. х 5 к. д. = 5,75 грн.

6 123 000 грн х 14 % : 365 к. д. х 21 к. д. = 990,74 грн.

|

|||||||

Сумма пени за просрочку платежа по овердрафту за период с 10 по 30 апреля 2021 года составила 12 915 грн (123 000 грн х 0,5 % х 21 к. д.).

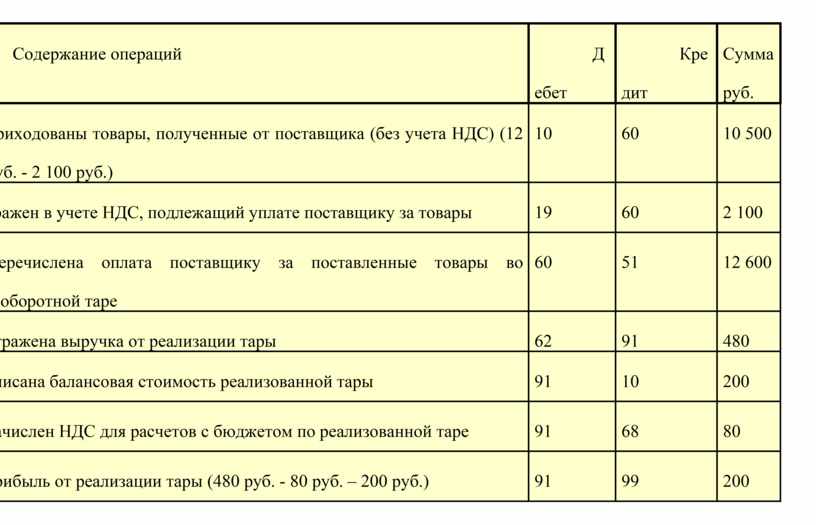

Получение и возврат первого транша овердрафта с использованием варианта, рекомендованного Минфином (см. выше вариант 1), отражаются в учете предприятия так:

(грн)

|

№ п/п |

Содержание операции |

Первичные документы |

Бухгалтерский учет |

||

|

Дт |

Кт |

Сумма |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

11. |

Выписки банка |

631 |

311 |

282 000,00 |

|

2 |

Списана банком комиссия за открытие овердрафта |

92 |

311 |

1 000,00 |

|

|

3 |

15.03.21 г. Получена плата за товар от покупателей |

311 |

361 |

162 000,00 |

|

|

4 |

16.03.21 г. Перечислена плата за товар поставщикам |

631 |

311 |

60 000,00 |

|

|

5 |

22. |

311 |

361 |

168 000,00 |

|

|

6 |

31.03.21 г. Начислены проценты за пользование овердрафтом за период с 11.03.21 г. по 31.03.17 г. |

Бухгалтерская справка |

951 |

684 |

866,47* |

|

7 |

Переведен остаток задолженности по овердрафту в состав задолженности по краткосрочному кредиту для составления финотчетности |

311 |

601 |

3 000,00** |

|

|

8 |

01. |

601 |

311 |

3 000,00 |

|

|

9 |

30.04.21 г. Получена плата за товар от покупателей |

Выписка банка |

311 |

361 |

150 000,00 |

|

10 |

Начислены проценты за пользование овердрафтом за период с 01.04.21 г. по 29.04.21 г. |

Бухгалтерская справка, информация банка |

951 |

684 |

996,49 |

|

11 |

Начислена пеня за просрочку |

948 |

685 |

12 915,00 |

|

|

12 |

Отражены списанные банком проценты и пеня (866,47 + 996,49 + 12 915,00) |

Выписка банка |

684, 685 |

311 |

14 777,96 |

* Расчет суммы процентов см. в табл. 2. в табл. 2.

** Сумма непогашенного остатка по овердрафту на 31.03.21 г. отражается в стр. 1600 Баланса (Отчета о финансовом состоянии) (форма № 1, № 1-м, № 1-мс). |

|||||

Овердрафт – это один из видов краткосрочного банковского кредита, который выдается для пополнения оборотных средств клиента. При овердрафте банк проводит платежи клиента с использованием собственных средств, если остатка на текущем счете недостаточно либо он нулевой. В финотчетности овердрафт отражается в составе краткосрочных банковских кредитов.

Источник: Практическое руководство № 6.

Как отражается существенный овердрафт наличными в балансовом отчете? | Малый бизнес

Автор Джон Палмер Обновлено 5 июня 2019 г.

Если вы похожи на большинство людей, вы, вероятно, сталкивались с перерасходом суммы денег на своем расчетном счете, выписывая чек на сумму, превышающую сумму, которая там находится. Обычно это называется «отказом» от чека. Если у вас есть защита от овердрафта на вашем счете, ваш банк — обычно за комиссию около 35 долларов за транзакцию — предоставит вам деньги для покрытия овердрафта, пока вы не сможете его вернуть.

Обычно это называется «отказом» от чека. Если у вас есть защита от овердрафта на вашем счете, ваш банк — обычно за комиссию около 35 долларов за транзакцию — предоставит вам деньги для покрытия овердрафта, пока вы не сможете его вернуть.

Бизнес ничем не отличается от большинства людей. Иногда бизнес невольно (а иногда и намеренно) выписывает чек на большую сумму, чем доступно на счете. Это может произойти, если предполагалось, что депонированные средства прошли клиринг в банке и доступны для использования, или когда банковская выверка не обновлена должным образом. В любом случае, в результате банк выдает отчет о овердрафте.

Разница между юридическим и физическим лицом заключается в том, что когда физическое лицо делает овердрафт, его можно вернуть и забыть. Однако бизнес должен отчитываться перед инвесторами и заинтересованными сторонами, регистрируя банковский овердрафт в своем балансе.

Что такое банковский овердрафт?

Проще говоря, банковский овердрафт — это счет с отрицательным остатком денежных средств. Овердрафт требует продления кредита в банке, который предоставляется, когда счет достигает нуля. Это продление кредита позволяет владельцу счета продолжать снимать деньги, даже если на счете недостаточно средств для покрытия суммы снятия.

Овердрафт требует продления кредита в банке, который предоставляется, когда счет достигает нуля. Это продление кредита позволяет владельцу счета продолжать снимать деньги, даже если на счете недостаточно средств для покрытия суммы снятия.

Предположим, что компания считает, что у нее есть 10 000 долларов на счету, но из-за ошибки в учете на самом деле у нее только 4 000 долларов. Чек выписан на 6000 долларов, что приводит к овердрафту в 2000 долларов. Банк принимает чек, покрывающий овердрафт и взимаемые сборы, а также высокие проценты за услуги, которые будут указаны в выписке по овердрафту.

Предприятие может иметь несколько счетов в банке. В некоторых из этих случаев вместо предоставления кредита банк переводит средства с одного счета на другой. Хотя это и не считается овердрафтом, банк взимает комиссию за эту услугу.

Отражение банковских овердрафтов в бухгалтерском балансе

В бухгалтерском учете овердрафт считается текущим обязательством, которое, как правило, подлежит оплате в течение 12 месяцев. Поскольку начисляются проценты, овердрафт наличными технически является краткосрочным кредитом. Во многих случаях банковский овердрафт может быть немедленно зафиксирован, если компания внесет депозит, скажем, на следующий день, чтобы покрыть сумму овердрафта. Однако, если какой-либо из счетов компании находится в ситуации овердрафта наличными в конце отчетного периода, ей необходимо указать сумму овердрафта как краткосрочное обязательство.

Поскольку начисляются проценты, овердрафт наличными технически является краткосрочным кредитом. Во многих случаях банковский овердрафт может быть немедленно зафиксирован, если компания внесет депозит, скажем, на следующий день, чтобы покрыть сумму овердрафта. Однако, если какой-либо из счетов компании находится в ситуации овердрафта наличными в конце отчетного периода, ей необходимо указать сумму овердрафта как краткосрочное обязательство.

При подготовке балансового отчета метод учета банковского овердрафта будет заключаться в регистрации отрицательного остатка денежных средств в качестве текущего обязательства по банковскому овердрафту, что может иметь запись в журнале, например, «чеки, выписанные сверх остатка денежных средств». Во многих компаниях чеки могут быть выписаны для уменьшения кредиторской задолженности и, следовательно, рассматриваться как актив банковского овердрафта. Конечно, запись о равной ответственности должна компенсировать это, часто с описанием «овердрафта».

В некоторых случаях предприятия учитывают банковский овердрафт в балансе как актив или операционные расходы, особенно если они рассчитывают быстро погасить и отменить овердрафт. В этом случае порядок учета банковского овердрафта будет заключаться в том, чтобы включить его в журнал учета кредиторской задолженности с совпадающим увеличением общей суммы денежных средств на балансе.

Как правило, банковский овердрафт в балансе отражается как двойная запись банковского овердрафта. Это повлекло бы за собой указание его как увеличение денежного потока — увеличение как актива банковского овердрафта — и в то же время отразилось бы на другой стороне главной бухгалтерской книги как увеличение краткосрочных обязательств. Когда кредит будет погашен, будет сделана двойная запись банковского овердрафта для уменьшения краткосрочных обязательств, а также уменьшения денежного потока.

Конечно, любые проценты и сборы, указанные в выписке банка по овердрафту, должны быть указаны, как правило, внесены в отчет о прибылях и убытках как расходы. Это уменьшит доход и собственный капитал как двойную запись банковского овердрафта в разделе нераспределенной прибыли и как банковский овердрафт в балансе.

Это уменьшит доход и собственный капитал как двойную запись банковского овердрафта в разделе нераспределенной прибыли и как банковский овердрафт в балансе.

Денежные овердрафты: Отрицательный учет денежных средств

Как следует учитывать денежные овердрафты (также называемые отрицательными денежными остатками) в балансе и в отчете о движении денежных средств? Есть разные способы сделать это. Я объясню эти методы учета ниже.

Сейчас конец года, и ваш клиент по аудиту имеет три банковских счета в одном и том же банке. Два счета имеют положительное сальдо (первый с 50 000 долларов США и второй с 200 000 долларов США). На третьем счете отрицательный остаток денежных средств в размере 400 000 долларов. Поскольку существует чистый овердрафт в размере 150 000 долларов США, как мы должны представить денежные средства в финансовой отчетности?

Овердрафт наличности в балансе В балансе укажите отрицательное сальдо наличности как Овердрафт наличности в текущих обязательствах. Или вы также можете включить сумму в кредиторскую задолженность.

Или вы также можете включить сумму в кредиторскую задолженность.

Если вы зачисляете три банковских счета, рассмотрите возможность использования опции Овердрафт наличными . Если вы закопаете овердрафт в кредиторскую задолженность, читатель финансового отчета может подумать: «это ошибка, где наличные деньги? ” Использование Овердрафт наличными дает более четкое представление. (Право взаимозачета должно существовать для взаимозачета банковских счетов. Право взаимозачета обычно существует для нескольких банковских счетов в одном банке.)

Некоторые компании имеют несколько банковских счетов в нескольких банковских учреждениях. В таких случаях чистый баланс одного банка может быть положительным, а чистый баланс второго банка может быть отрицательным. Тогда компания будет отражать положительный баланс как денежные средства, а отрицательный остаток денежных средств (второго банка) как овердрафт.

Предположим, что у компании есть банковские счета в двух разных банках, и чистый остаток в первом банке составляет 1 350 000 долларов, а чистый остаток во втором банке представляет собой овердрафт в размере 5 000 долларов. Затем отобразите денежные средства как одну сумму в балансе (1 345 000 долларов США). 5000 долларов не материальны.

Затем отобразите денежные средства как одну сумму в балансе (1 345 000 долларов США). 5000 долларов не материальны.

Некоторые компании не включают овердрафт в определение денежных средств; вместо они включают его в кредиторскую задолженность . Следовательно, компания рассматривает овердрафт как операционную деятельность (изменение кредиторской задолженности). Таким образом, компания включает отрицательные денежные средства как изменение обязательства в операционном разделе отчета о движении денежных средств. (Некоторые бухгалтеры рассматривают овердрафт как финансовую деятельность, но они быстро рассчитываются. Поэтому более подходящей является классификация операционной деятельности.)

В качестве альтернативы включите отрицательное значение денежных средств в определение денежных средств (а не в кредиторскую задолженность). При этом вы объединяете денежный овердрафт с другими денежными средствами (с положительным сальдо) в отчете о движении денежных средств. Начальные и конечные денежные средства в отчете о движении денежных средств должны включать отрицательные денежные суммы.

Начальные и конечные денежные средства в отчете о движении денежных средств должны включать отрицательные денежные суммы.

FASB ASC 230-10-45-4 требует, чтобы общие суммы денежных средств и их эквивалентов в отчете о движении денежных средств соответствовали статьям или промежуточным суммам с аналогичными названиями в балансе. Если отрицательные денежные средства включены в определение денежных средств, статьи денежных средств в отчете о движении денежных средств должны быть соответствующим образом пересмотрены (например, 9).0043 Денежные средства (овердрафт) на конец года ).

Если баланс содержит положительное сальдо денежных средств в активах и овердрафт денежных средств в пассивах, предоставьте сверку внизу отчета о движении денежных средств (или в раскрытии информации). В сверке покажите состав баланса: одна строка под названием Денежные средства , одна строка под названием Денежный овердрафт и общая строка под названием Итого денежные средства (денежный овердрафт) .

Согласно Письму № 7021 сумму овердрафта нужно отражать на основании выписки банка как кредитовое сальдо по счету 31 «Счета в банках». В то же время в финансовой отчетности указанную сумму рекомендуется отражать в статье «Краткосрочные кредиты банков» (стр. 1600 формы № 1, № 1-м, № 1-мс). Чтобы реализовать в учете такой вариант, сумму овердрафта на конец квартала (года) со счета

Согласно Письму № 7021 сумму овердрафта нужно отражать на основании выписки банка как кредитовое сальдо по счету 31 «Счета в банках». В то же время в финансовой отчетности указанную сумму рекомендуется отражать в статье «Краткосрочные кредиты банков» (стр. 1600 формы № 1, № 1-м, № 1-мс). Чтобы реализовать в учете такой вариант, сумму овердрафта на конец квартала (года) со счета  Такой вариант требует постоянного ручного вмешательства в учет, но позволяет осуществлять ежедневный контроль задолженности по овердрафту.

Такой вариант требует постоянного ручного вмешательства в учет, но позволяет осуществлять ежедневный контроль задолженности по овердрафту. 03.21 г.

03.21 г.

05.21 г.

05.21 г. 03.21 г.

03.21 г. 03.21 г. по 21.03.21 г.)

03.21 г. по 21.03.21 г.) 04.21 г. по 05.04.21 г.)

04.21 г. по 05.04.21 г.) 03.21 г. Перечислена плата за товар поставщикам

03.21 г. Перечислена плата за товар поставщикам 03.21 г. Получена плата за товар от покупателей

03.21 г. Получена плата за товар от покупателей 04.21 г. Произведен обратный перевод задолженности по овердрафту

04.21 г. Произведен обратный перевод задолженности по овердрафту