Выплата заработной платы | НалогОбзор.Инфо

Отражение в бухгалтерском учете выплаты заработной платы в денежной форме.

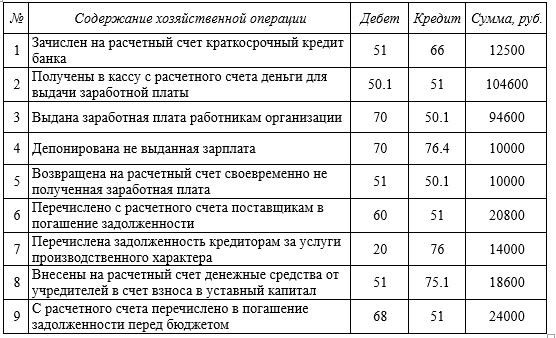

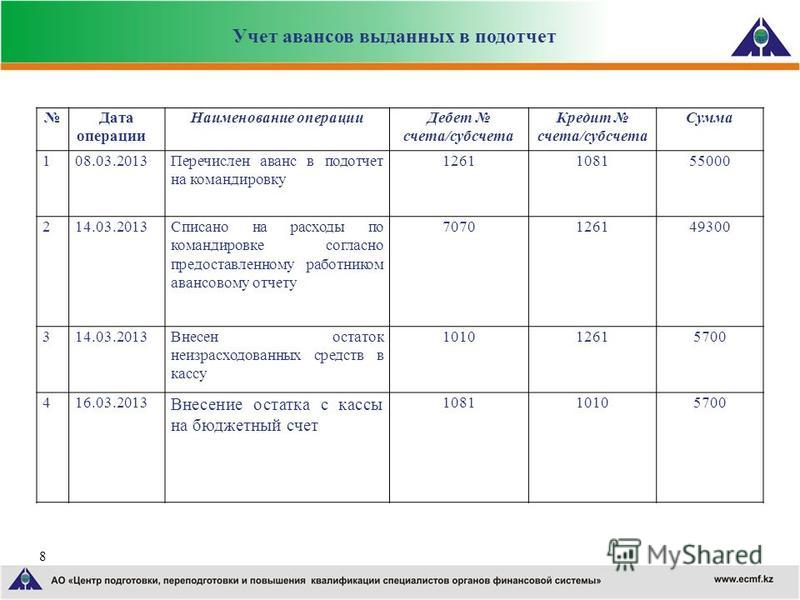

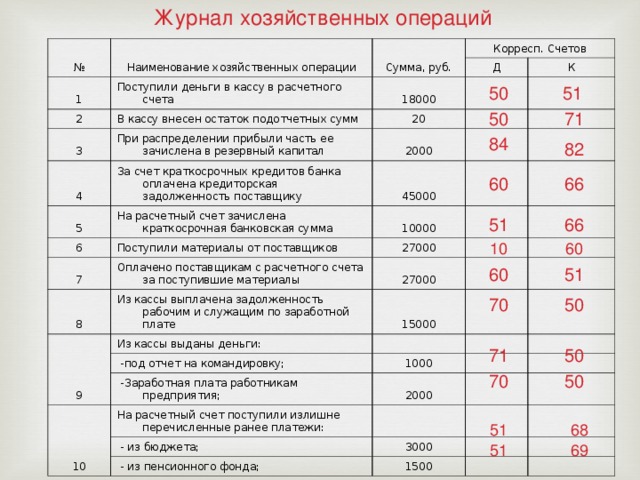

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при выплате заработной платы работникам по расходным кассовым ордерам | |||

1 | 50-1 | 51 | Получены в банке наличные денежные средства на выплату заработной платы |

2 | 70 | 50-1 | Выплачена заработная плата из кассы организации по расходным кассовым ордерам |

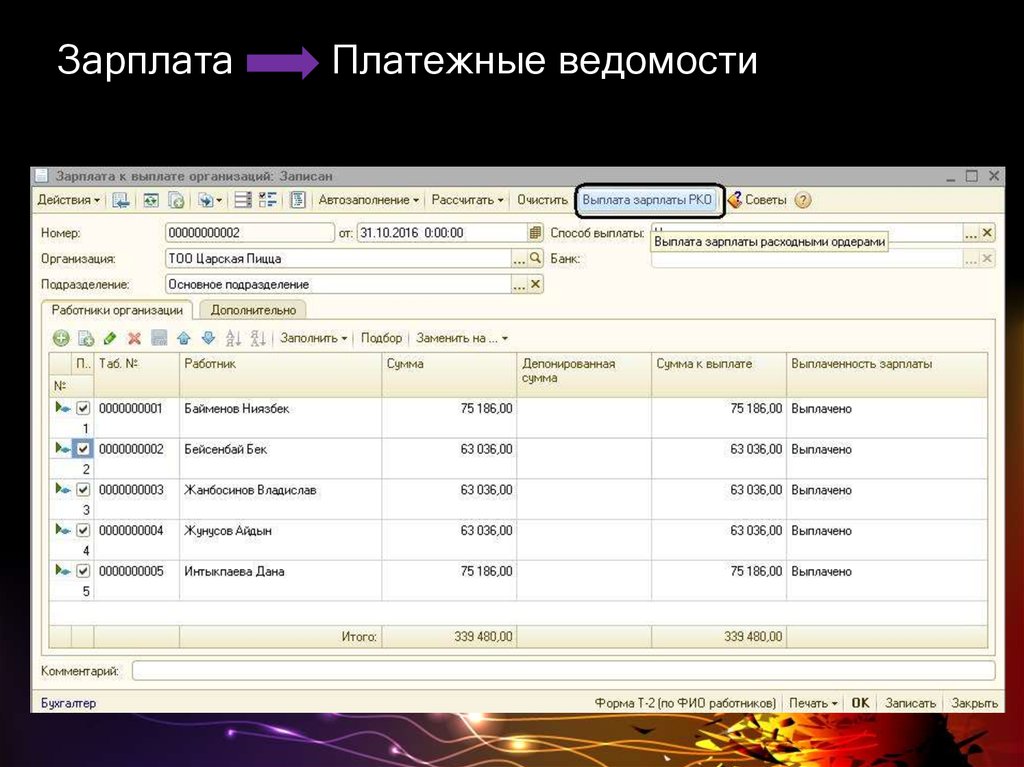

Бухгалтерские проводки при выплате заработной платы работникам по платежным (расчетно-платежным) ведомостям | |||

1 | 50-1 | 51 | Получены в банке наличные денежные средства на выплату заработной платы |

2 | 70 | 50-1 | Списана сумма выплат заработной платы из кассы организации по платежным (расчетно-платежным) ведомостям |

Бухгалтерские проводки при перечислении денежных средств на карточный счет работника, если вознаграждение (комиссию) банку организация уплачивает за счет собственных средств | |||

1 | 70 | 51 | Перечислена заработная плата с расчетного счета организации на карточки работников |

2 | 91-2 | 51 | Списана с расчетного счета организации сумма комиссии банку. |

Бухгалтерские проводки при перечислении денежных средств на карточный счет работника, если вознаграждение (комиссию) банку организация удерживает из заработной платы работников | |||

1 | 70 | 60, 76 | Удержана сумма комиссии банка за перечисление денежных средств с согласия работников организации |

2 | 70 | 51 | Перечислена заработная плата с расчетного счета организации на карточки работников за минусом суммы комиссии банку |

3 | 60, 76 | 51 | Перечислена сумма комиссии банку за перевод заработной платы на пластиковые карты работников |

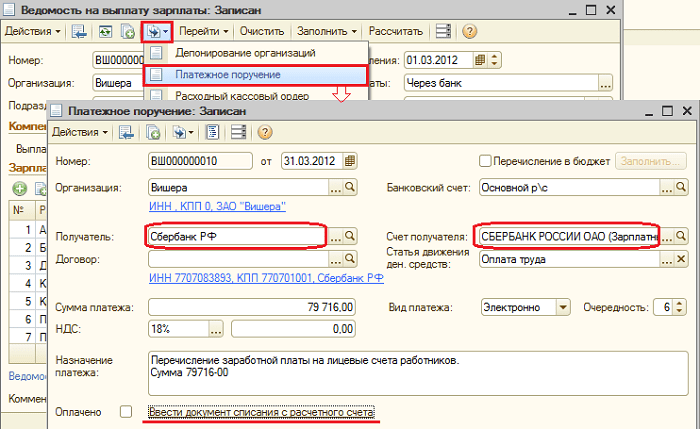

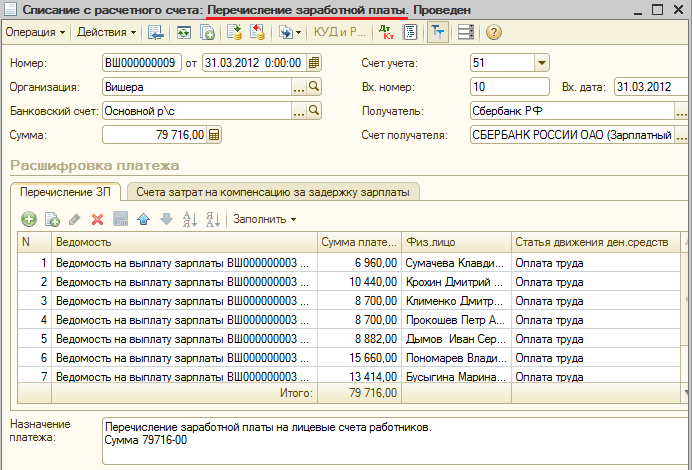

Отражение в бухгалтерском учете перечисления коммерческим банком ежемесячной суммы заработной платы на карточные счета работников, на основании договора со Сбербанком. Сбербанку перечислена предоплата за годовое обслуживание карточных счетов работников с расчетного счета организации, открытого в коммерческом банке. Коммерческим банком ежемесячно перечисляется в Сбербанк сумма заработной платы работников организации. За перечисление предоплаты за обслуживание карточных счетов и месячной заработной платы коммерческим банком взимается комиссия.

Сбербанку перечислена предоплата за годовое обслуживание карточных счетов работников с расчетного счета организации, открытого в коммерческом банке. Коммерческим банком ежемесячно перечисляется в Сбербанк сумма заработной платы работников организации. За перечисление предоплаты за обслуживание карточных счетов и месячной заработной платы коммерческим банком взимается комиссия.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при перечислении Сбербанку предоплаты за годовое обслуживание карточных счетов работников | |||

1 | 60 субсчет «Расчеты по авансам выданным» | 51 | Перечислена с расчетного счета организации предоплата за годовое обслуживание карточных счетов работников Сбербанком |

2 | 91-2 | 51 | Отражено комиссионное вознаграждение коммерческому банку за перевод предоплаты в Сбербанк |

Бухгалтерские проводки при ежемесячном перечислении заработной платы коммерческим банком в Сбербанк | |||

1 | 57 субсчет «Переводы в пути» | 51 | Перечислена с расчетного счета организации месячная заработная плата работников в Сбербанк |

2 | 91-2 | 51 | Отражено комиссионное вознаграждение коммерческому банку за перевод заработной платы в Сбербанк |

3 | 70 | 57 субсчет «Переводы в пути» | Отражено зачисление заработной платы на карточные счета работников на основании извещения Сбербанка |

4 | 91-2 | 60 | Ежемесячная стоимость услуг Сбербанка за обслуживание карточных счетов включена в состав прочих расходов организации |

5 | 60 | 60 субсчет «Расчеты по авансам выданным» | Отражен зачет части предоплаты в погашение задолженности по оказанным услугам Сбербанка за текущий (отчетный) период |

Отражение в бухгалтерском учете передачи товаров, готовой продукции в счет заработной платы работнику организации.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при начислении задолженности работнику по оплате переданных ему товаров, продукции | |||

1 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 90-1 | Отражена (начислена) продажная стоимость переданных (реализованных) товаров, продукции с учетом всех налогов в составе выручки от продаж |

Бухгалтерские проводки при начислении НДС | |||

1 | 90-3 | 68 субсчет «Расчеты по НДС» | Начислена задолженность бюджету по НДС с оборота по реализации товаров, продукции |

Бухгалтерские проводки при списании переданных товаров, если их учет ведется по стоимости приобретения, готовой продукции | |||

1 | 90-2 | 41-1, 43 | Списана фактическая (покупная) стоимость переданных (реализованных) товаров, фактическая или нормативная (плановая) производственная себестоимость переданной (реализованной) готовой продукции, по которым была признана выручка на себестоимость продаж |

Бухгалтерские проводки при списании переданных товаров, если их учет ведется по продажной стоимости | |||

1 | 90-2 | 41-2 | Списана продажная стоимость переданных (реализованных) товаров, по которым была признана выручка на себестоимость продаж |

2 | 90-2 | 42 субсчет «Торговая наценка: скидка, накидка» | Сторнирована торговая наценка по реализованным (проданным) товарам с себестоимости продаж |

Бухгалтерские проводки при погашении (взаимозачете) задолженностей | |||

1 | 70 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | Выполнен зачет расчетов с работником организации по переданным товарам, готовой продукции и расчетов по оплате труда |

Отражение в бухгалтерском учете передачи материалов в счет заработной платы работнику организации.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при начислении задолженности работнику по оплате переданных ему материалов | |||

1 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 91-1 | Отражена (начислена) продажная (договорная) стоимость переданных (реализованных) материалов с учетом всех налогов в составе прочих доходов организации |

Бухгалтерские проводки при начислении НДС | |||

1 | 91-2 | 68 субсчет «Расчеты по НДС» | Начислена задолженность бюджету по НДС с оборота по реализации материалов |

Бухгалтерские проводки при списании переданных материалов, учитываемых по фактурной стоимости | |||

1 | 91-2 | 10 | Списана фактическая себестоимость переданных (реализованных) материалов на прочие расходы организации |

Бухгалтерские проводки при списании переданных материалов, учитываемых по учетной стоимости | |||

1 | 91-2 | 10 | Списана учетная себестоимость переданных (реализованных) материалов на прочие расходы организации |

2 | 91-2 | 16 субсчет «Отклонение в стоимости материалов» | Списана положительная разница между учетной и фактурной стоимостью (перерасход) материала, отражаемая по дебету счета 16 или |

| 91-2 | 16 субсчет «Отклонение в стоимости материалов» | Сторнирована отрицательная разница между учетной и фактурной стоимостью (экономия) материала, отражаемая по кредиту счета 16 |

Бухгалтерские проводки при погашении (взаимозачете) задолженностей | |||

1 | 70 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | Выполнен зачет расчетов с работником организации по переданным материалам и расчетов по оплате труда |

Отражение в бухгалтерском учете выполнения работ (оказания услуг) в счет заработной платы работнику организации.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при начислении задолженности работнику по оплате выполненных работ (оказанныхуслуг) | |||

1 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | 90-1 (91-1) | Отражена (начислена) стоимость выполненных работ (сумма оказанных услуг) к оплате с учетом всех налогов в составе выручки от продаж (прочих доходов организации) |

Бухгалтерские проводки при начислении НДС | |||

1 | 90-3 (91-2) | 68 субсчет «Расчеты по НДС» | С суммы работ (услуг) удержан (начислен) налог на добавленную стоимость |

Бухгалтерские проводки при списании себестоимости выполненных работ (оказанныхуслуг) | |||

1 | 90-2 (91-2) | 20, 26 | Списана фактическая себестоимость выполненных работ (оказанных услуг) на себестоимость продаж (на прочие расходы организации) |

Бухгалтерские проводки при погашении (взаимозачете) задолженностей | |||

1 | 70 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами» | Выполнен зачет расчетов с работником организации по выполненным работам (оказанным услугам) и расчетов по оплате труда |

Отражение в бухгалтерском учете передачи товаров, готовой продукции в счет заработной платы работнику организации. Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при передаче работнику товаров, готовой продукции в счет заработной платы | |||

1 | 70 | 90-1 | Отражен факт выдачи заработной платы в натуральной форме – товарами, готовой продукцией. Продажная стоимость переданных (реализованных) товаров, продукции с учетом всех налогов отражена в составе выручки от продаж |

Бухгалтерские проводки при начислении НДС | |||

1 | 90-3 | 68 субсчет «Расчеты по НДС» | Начислена задолженность бюджету по НДС с оборота по реализации товаров, продукции |

Бухгалтерские проводки при списании переданных товаров, учитываемых по стоимости приобретения | |||

1 | 90-2 | 41-1 | Списана фактическая (покупная) стоимость переданных (реализованных) товаров, по которым была признана выручка на себестоимость продаж |

Бухгалтерские проводки при списании переданных товаров, учитываемых по продажной стоимости | |||

1 | 90-2 | 41-2 | Списана продажная стоимость переданных (реализованных) товаров, по которым была признана выручка на себестоимость продаж |

2 | 90-2 | 42 субсчет «Торговая наценка: скидка, накидка» | Сторнирована торговая наценка по реализованным (проданным) товарам с себестоимости продаж |

Бухгалтерские проводки при списании переданной готовой продукции | |||

1 | 90-2 | 43 | Списана фактическая или нормативная (плановая) производственная себестоимость переданной (реализованной) готовой продукции, по которой была признана выручка на себестоимость продаж |

Отражение в бухгалтерском учете передачи материалов в счет заработной платы работнику организации. Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при передаче работнику материалов в счет заработной платы | |||

1 | 70 | 91-1 | Отражен факт выдачи заработной платы в натуральной форме – материалами. Продажная (договорная) стоимость переданных (реализованных) материалов с учетом всех налогов отражена в составе прочих доходов организации |

Бухгалтерские проводки при начислении НДС | |||

1 | 91-2 | 68 субсчет «Расчеты по НДС» | Начислена задолженность бюджету по НДС с оборота по реализации материалов |

Бухгалтерские проводки при списании переданных материалов, учитываемых по фактурной стоимости | |||

1 | 91-2 | 10 | Списана фактическая себестоимость переданных (реализованных) материалов на прочие расходы организации |

Бухгалтерские проводки при списании переданных материалов, учитываемых по учетной стоимости | |||

1 | 91-2 | 10 | Списана учетная себестоимость переданных (реализованных) материалов на прочие расходы организации |

2 | 91-2 | 16 субсчет «Отклонение в стоимости материалов» | Списана положительная разница между учетной и фактурной стоимостью (перерасход) материала, отражаемая по дебету счета 16 или |

| 91-2 | 16 субсчет «Отклонение в стоимости материалов» | Сторнирована отрицательная разница между учетной и фактурной стоимостью (экономия) материала, отражаемая по кредиту счета 16 |

Отражение в бухгалтерском учете выполнения работ (оказания услуг) в счет заработной платы работнику организации. Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

Организация в расчетах не применяет счет 76 «Расчеты с разными дебиторами и кредиторами».

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при передаче работнику результатов выполненных работ (оказанныхуслуг) в счет заработной платы | |||

1 | 70 | 90-1 (91-1) | Отражен факт выдачи заработной платы в натуральной форме – работами (услугами). Стоимость выполненных работ (сумма оказанных услуг) к оплате с учетом всех налогов отражена в составе выручки от продаж (прочих доходов организации) |

Бухгалтерские проводки при начислении НДС | |||

1 | 90-3 (91-2) | 68 субсчет «Расчеты по НДС» | С суммы работ (услуг) удержан (начислен) налог на добавленную стоимость |

Бухгалтерские проводки при списании себестоимости выполненных работ (оказанных услуг) | |||

1 | 90-2 (91-2) | 20, 26 | Списана фактическая себестоимость выполненных работ (оказанных услуг) на себестоимость продаж (на прочие расходы организации) |

Отражение в бухгалтерском учете расчетов по депонированным суммам.

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при отражении начисленной, но не выплаченной заработной плате по платежным (расчетно-платежным) ведомостям | |||

1 | 70 | 76-4 | Начислен депонент по невыплаченной заработной плате по платежным (расчетно-платежным) ведомостям. Регистрация депонента по невыплаченной заработной плате работникам организации произведена в реестре депонированных сумм |

2 | 51 | 50-1 | Возвращен в банк остаток наличных денежных средств по невыплаченной заработной плате |

Бухгалтерские проводки при выплате заработной платы с депонента | |||

1 | 50-1 | 51 | Получены в банке наличные денежные средства на выплату заработной платы с депонента |

2 | 76-4 | 50-1 | Списана выданная (выплаченная) заработная плата работникам с депонента. |

Отражение в бухгалтерском учете переплаты работникам заработной платы в случае счетной ошибки (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права).

№ | Дебет | Кредит | Содержание операции |

Бухгалтерские проводки при отражении задолженности работникам организации по переплате заработной платы из кассы организации | |||

1 | 70, 76-4 | 50-1 | Сторнирована переплаченная работнику сумма заработной платы из кассы организации и одновременно |

2 | 73-2 | 50-1 | Начислена задолженность за работником по переплате заработной платы из кассы организации |

Бухгалтерские проводки при отражении задолженности работника организации по переплате заработной платы перечислением денежных средств на карточный счет работника | |||

1 | 70 | 51 | Сторнирована переплаченная работнику сумма заработной платы, перечисленная с расчетного счета организации на карточку работника и одновременно |

2 | 73-2 | 51 | Начислена задолженность за работником по переплате заработной платы, перечисленной с расчетного счета организации на карточку работника |

Бухгалтерские проводки при отражении задолженности работникам организации по переплате заработной платы в натуральной форме | |||

1 | 70 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами», 90-1, 91-1 | Сторнирована сумма заработной платы, излишне выплаченная работнику организации в натуральной форме готовой продукцией, полуфабрикатами, товарами, материалами и т. |

2 | 73-2 | 76 субсчет «Прочие расчеты с разными дебиторами и кредиторами», 90-1, 91-1 | Начислена задолженность за работником по переплате заработной платы в натуральной форме |

Бухгалтерские проводки при погашении задолженности работниками организации по переплате заработной платы | |||

1 | 50-1 | 73-2 | Внесена в кассу полностью или частично сумма переплаты заработной платы работниками организации (виновными лицами) |

Бухгалтерские проводки при удержании из заработной платы работника для погашения его задолженности работодателю. Излишне выплаченная заработная плата может быть взыскана с работника на основании статьи 137 ТК РФ | |||

1 | 70 | 73-2 | Удержана из заработной платы работника организации (виновного лица) полностью или частично сумма, излишне выплаченная работнику вследствие счетных ошибок |

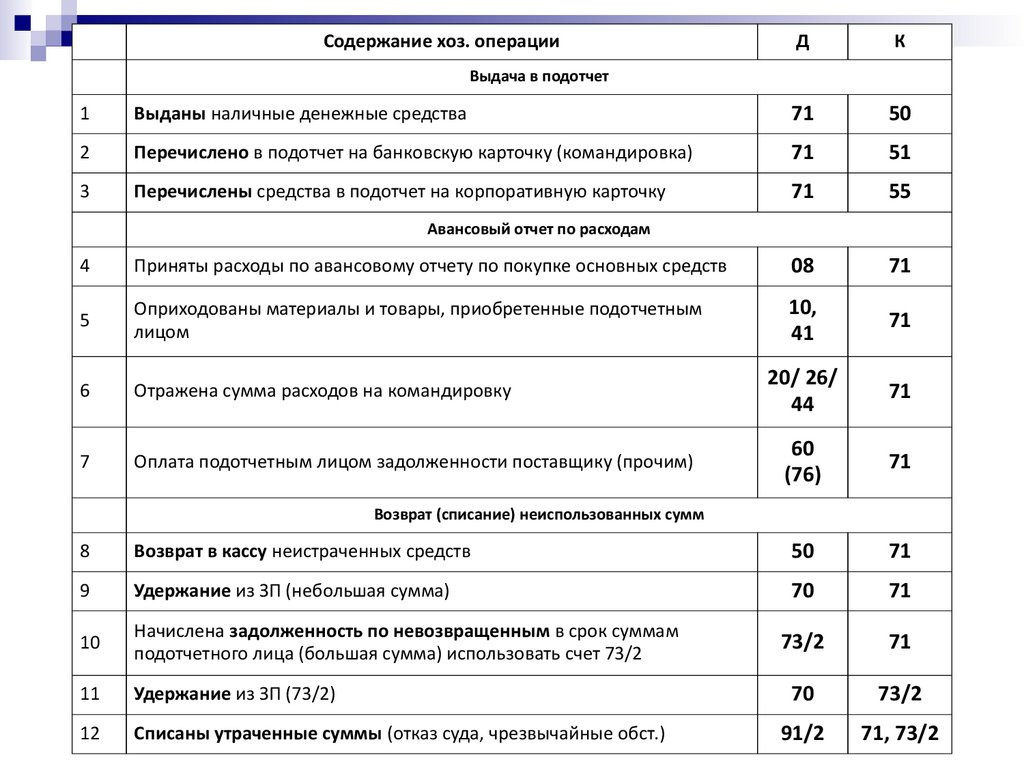

Учет денежных средств – проводки

Основные проводки по кассе отражают движение наличных денежных средств предприятия. Это, к примеру, оприходование выручки за продукцию, расчеты с подотчетниками, выдача зарплаты и пр. Рассмотрим на конкретных примерах, как формируются проводки по кассе и расчетному счету.

Это, к примеру, оприходование выручки за продукцию, расчеты с подотчетниками, выдача зарплаты и пр. Рассмотрим на конкретных примерах, как формируются проводки по кассе и расчетному счету.

Учет денежных средств – проводки

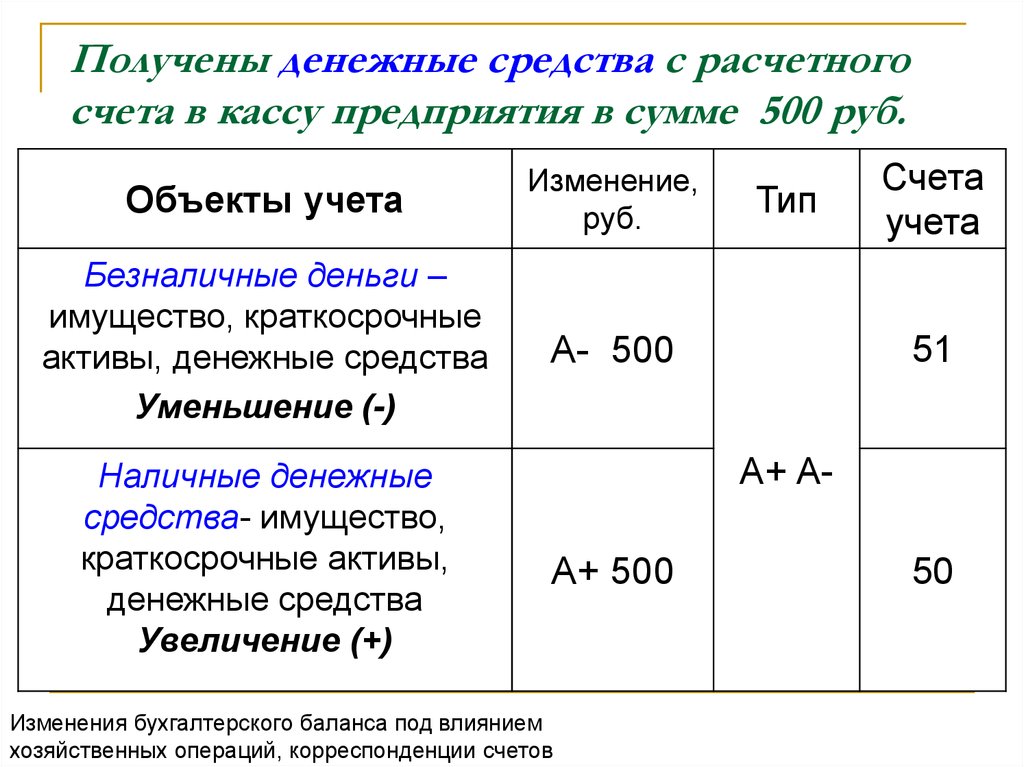

Учет безналичных и наличных операций ведется с помощью счетов 50, 51, 52, 55, 57. Это активные счета с увеличением оборота по дебету, уменьшением – по кредиту. Аналитика используется для достоверного формирования данных по кассовым точкам организации, открытым расчетным/специальным счетам, видам денежных документов и эквивалентов. Основные бухгалтерские проводки по учету денежных средств собраны в таблице № 1.

Таблица № 1. Типовые проводки по расчетным счетам

|

Содержание хозоперации |

Счет по дебету |

Счет по кредиту |

|

Получено в кассу с расчетного счета – проводка |

50 |

51 |

|

Получена предоплата от покупателя продукции/услуг |

51 |

62. |

|

Получена оплата от покупателя продукции/услуг |

51 |

62.1 |

|

Через инкассацию сданы наличные средства в банк |

57 |

50 |

|

Предоставленный другому предприятию заем погашен |

51 |

58 |

|

Вернулся от поставщика перечисленный ранее аванс |

51 |

60 |

|

Одобрена заявка на заем, средства получены |

51 |

66 (67) |

|

Вернулись деньги из бюджета |

51 |

68 (69) |

|

Внесен уставный капитал на банковский счет |

51 |

75 |

|

Перечислена оплата за продукцию поставщику |

60 |

51 |

|

Предоставлен заем другому предприятию |

58 |

51 |

|

Погашен полученный ранее кредит |

66 (67) |

51 |

|

Покупателю возвращена предоплата |

62 |

51 |

|

Перечислены налоги в бюджет (взносы) |

68 (69) |

51 |

|

Выдана зарплата сотрудникам на карты/счета |

70 |

51 |

|

Выдана деньги сотрудникам в подотчет на карты/счета |

71 |

51 |

|

Списаны услуги банка по РКО |

91 |

51 |

Как отражать эквайринг в бухучете, узнайте в Типовой ситуации от «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ бесплатно.

Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ бесплатно.

Основными первичными оправдательными документами при ведении расчетных счетов являются – выписки, платежные документы (инкассо, требования, поручения, ордера), договора, расчетные ведомости, авансовые отчеты и пр.

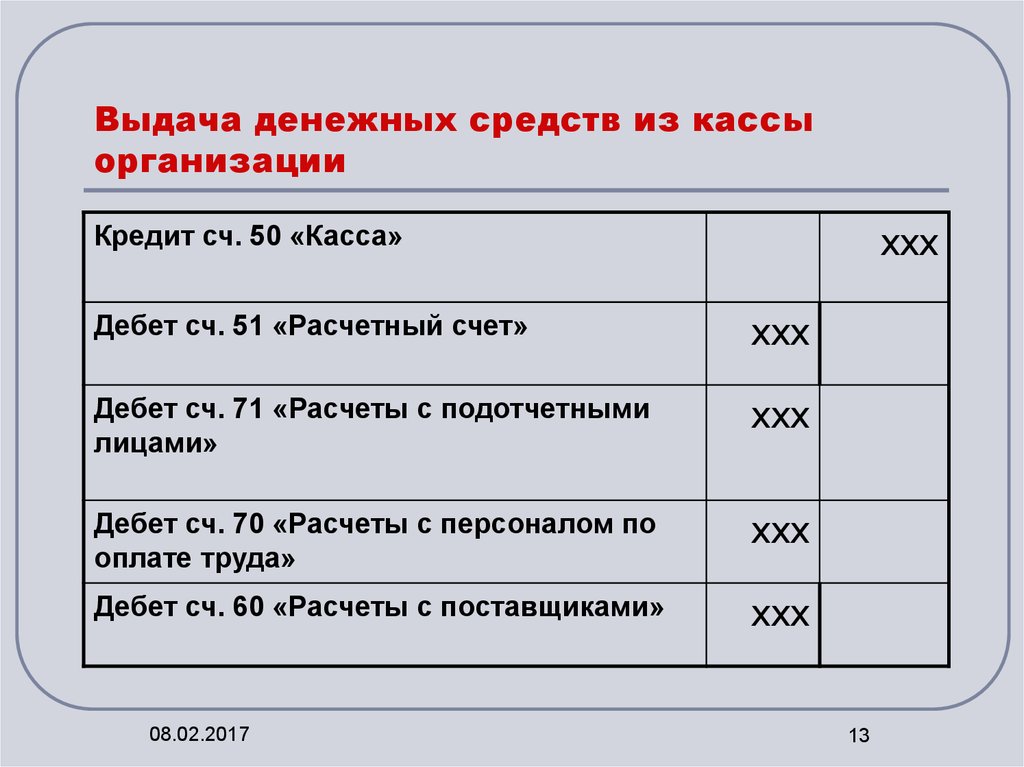

Касса – проводки по бухучету

Бухгалтерские проводки по кассе формируются с участием активного сч. 50. Основные кассовые проводки собраны в таблице № 2.

Таблица № 2. Типовые проводки по кассе компании

|

Содержание хозоперации |

Счет по дебету |

Счет по кредиту |

|

Поступление денежных средств в кассу – проводки |

||

|

Возвращен в кассу остаток подотчетной суммы – проводка |

50 |

71 |

|

Отражено перемещение средств между кассовыми точками |

50 |

50 |

|

Оприходование оплаты от покупателя в кассу – проводки |

50 |

62 |

|

Возвращен наличностью аванс, ранее перечисленный контрагенту-поставщику |

50 |

60 |

|

Получен наличный заем |

50 |

66 (67) |

|

Отражено поступление наличных сумм по претензиям |

50 |

76 |

|

Оприходование наличной выручки в кассу организации – проводка может выполняться напрямую через сч. |

50 |

90 |

|

Возмещен виновником-работником компании ущерб |

50 |

73 |

|

Внесен вклад в уставный капитал наличностью |

50 |

75 |

|

Обнаружены при проведении инвентаризации излишки средств; отражены курсовые разницы; проданы активы организации |

50 |

91 |

|

Поступили наличные деньги от филиала компании |

50 |

79 |

|

Выдача из кассы денежных средств – проводки |

||

|

Сданы наличные средства на банковский счет |

51, 57 |

50 |

|

Выдана за продукцию предоплата поставщику |

60 |

50 |

|

Отражен возврат предоплаты покупателю |

62 |

50 |

|

Отражено погашение займа наличностью |

66 (67) |

50 |

|

Отражена выдача заработка персоналу компании наличностью |

70 |

50 |

|

Отражена выдача подотчетных сумм наличностью |

71 |

50 |

|

Выданы заемные средства работнику |

73 |

50 |

|

Выплачен полагающийся по итогам отчетного периода доход участнику, который не является работником предприятия |

75 |

50 |

|

Отражена обнаруженная во время инвентаризации недостача |

94 |

50 |

Основными подтверждающими первичными документами при ведении учета кассовых операций являются – ордера и выписки, расчетные ведомости, договора с контрагентами, кассовые книги, авансовые отчеты и пр. При этом проводки по кассе в части розничной выручки формируются в 1С на дату осуществления, с обязательным оформлением всех полагающихся документов – ПКО, отчет о розничной продаже.

При этом проводки по кассе в части розничной выручки формируются в 1С на дату осуществления, с обязательным оформлением всех полагающихся документов – ПКО, отчет о розничной продаже.

Обратите внимание! Согласно Указаниям ЦБ №3210-У ИП вправе применять упрощенный порядок ведения кассового учета. То есть не выписывать ордера (приходные и расходные), не устанавливать лимит остатка денег. В случае, если формирование ордеров необходимо, при выписке следует придерживаться унифицированных форм.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Texas Payday Law — Техасская комиссия по трудовым ресурсам

На этой странице:

Обзор

TWC расследует претензии по заработной плате в соответствии с Texas Payday Law, глава 61 Трудового кодекса Техаса.

Закон Техаса о день выплаты жалованья распространяется на все коммерческие предприятия Техаса, независимо от их размера, за исключением государственных работодателей, таких как федеральное правительство, штат или политическое подразделение штата. Наемными работниками считаются все лица, оказывающие услуги за вознаграждение, за исключением близких родственников и независимых подрядчиков.

Как работники, так и работодатели должны знать закон, чтобы знать свои права и обязанности.

Вернуться к началу

Выплаты, подпадающие под действие Закона о день выплаты жалованья

Виды выплат, подпадающие под действие Закона штата Техас о день выплаты жалованья, включают:

Вернуться к началу

Если вы являетесь наемным работником и ваша последняя зарплата была задержана из-за стихийного бедствия, вы можете подать претензию о заработной плате в штате Техас или в TWC не позднее, чем через 180 дней после даты первоначальной выплаты заработной платы.

Ознакомьтесь с приведенными ниже документами, чтобы получить дополнительную информацию о том, как Техасский закон о деньгах выплаты жалованья применяется к работникам, пострадавшим от стихийного бедствия.

Вернуться к началу

Доставка платежа

Если работник не соглашается в письменной форме принять часть или всю свою заработную плату в другой форме, заработная плата должна выплачиваться в валюте Соединенных Штатов, письменный документ, подлежащий обороту по требованию по полной номинальной стоимости для Соединенных Штатов в валюте государства или путем электронного перевода средств.

Заработная плата должна быть доставлена работнику на его постоянное место работы в рабочее время, отправлена заказным письмом или прямым депозитом, который должен быть получен работником не позднее дня выплаты жалованья, любым разумным способом или любому лицу, уполномоченному в письменной форме сотрудником.

Закон штата Техас о день выплаты жалованья не определяет, как долго чек должен оставаться активным, прежде чем работник должен будет его обналичить, но указывает, что работник имеет право подать иск о невыплате заработной платы в течение 180 дней с даты, когда должна была быть выплачена заработная плата. заплатить

заплатить

Последняя заработная плата

Выдача последней заработной платы может быть произведена способами, перечисленными выше. Если работника увольняют, увольняют, увольняют или иным образом принудительно увольняют с работы, окончательная оплата должна быть произведена в течение шести (6) календарных дней после увольнения. Если работник увольняется, уходит на пенсию, уходит в отставку или иным образом уходит с работы по собственному желанию, окончательная оплата должна быть произведена в следующий запланированный день выплаты зарплаты после даты вступления в силу увольнения.

Если работник уходит в отставку или уведомляет об увольнении, в Законе о день выплаты жалованья нет положения, требующего от работодателей продолжать нанимать человека до даты, когда он намеревался уйти в отставку, или платить ему сверх времени, когда он фактически отработал.

Работник может иметь право на получение неиспользованной заработной платы в качестве дополнительных пособий (отпуск, отпуск, отпуск по болезни, отпуск по уходу за ребенком или выходное пособие) только в том случае, если работодатель предусматривает эти пособия в письменной политике или соглашении.

Вернуться к началу

Компенсируемое время

Для получения более подробной информации о компенсируемом времени см. информационный бюллетень Министерства труда США (DOL) Часы, отработанные в соответствии с Законом о справедливых трудовых стандартах.

Оплата совещаний или тренингов

Закон о зарплате требует, чтобы сотрудники получали оплату за все отработанное время. В то время как закон штата конкретно не касается оплаты собраний или обучения, DOL решает вопрос о компенсируемом времени. Компенсируемое время обычно определяется как «все время, в течение которого работник обязательно должен находиться в помещении работодателя, при исполнении служебных обязанностей или на установленном рабочем месте».

Оплачиваемые перерывы или обеденный перерыв

Закон Техаса о днях выплаты жалованья не затрагивает вопрос перерывов на отдых или обеденный перерыв. Графики работы, включая перерывы, обычные и сверхурочные часы, оставляются на усмотрение работодателя и обычно основываются на потребностях бизнеса.

- Если предоставляются кофе-брейки или перерывы на отдых продолжительностью 20 минут или менее, они должны быть оплачены. Им платят, потому что они считаются полезными для работодателя, поскольку они обычно способствуют производительности и эффективности со стороны работника.

- Перерывы на обед, определяемые как перерыв продолжительностью 30 минут или более с целью приема пищи, когда работник полностью освобожден от своих обязанностей (не выполняя никакой работы), оплачиваться не должны.

Premium Pay

Никакие законы штата или федеральные законы, касающиеся штата Техас, не требуют от работодателя выплаты дополнительной заработной платы за работу в любой день года, например надбавки за рабочие праздничные или выходные дни. Индивидуальная политика компании обычно устанавливает премиальные выплаты.

Отпускные

В соответствии с Законом штата Техас о день выплаты жалованья работодатель не обязан предлагать дополнительные льготы, такие как отпускные, отпускные или другие выплаты за неотработанные часы. Однако, если работодатель предлагает эти льготы в письменной форме, работодатель будет обязан соблюдать свою собственную политику или трудовое соглашение. Работодатель имеет право устанавливать политику в отношении того, как эти льготы зарабатываются, накапливаются, используются и выплачиваются ли они, когда они не используются, за исключением любой политики, которая может считаться дискриминационной в соответствии с законом.

Однако, если работодатель предлагает эти льготы в письменной форме, работодатель будет обязан соблюдать свою собственную политику или трудовое соглашение. Работодатель имеет право устанавливать политику в отношении того, как эти льготы зарабатываются, накапливаются, используются и выплачиваются ли они, когда они не используются, за исключением любой политики, которая может считаться дискриминационной в соответствии с законом.

Вернуться к началу

Периоды оплаты

Каждый работник, на которого не распространяются положения Федерального закона о справедливых трудовых стандартах (FLSA) о сверхурочной работе, должен получать оплату не реже одного раза в месяц; другие должны быть оплачены по крайней мере два раза в месяц. Полумесячные платежные периоды должны содержать как можно более равное количество дней. В рамках этих ограничений работодатель может назначать любые дни выплаты жалованья по своему выбору.

Работодатели должны размещать объявления о выплате зарплаты на видном месте на рабочем месте. Если работодатель не назначает дни выплаты заработной платы, днем выплаты заработной платы работодателя являются первое и 15-е число каждого месяца.

Если работодатель не назначает дни выплаты заработной платы, днем выплаты заработной платы работодателя являются первое и 15-е число каждого месяца.

Если сотрудник увольняется, он должен получить полную оплату в следующий очередной день выплаты жалованья. Уволенные сотрудники должны быть полностью оплачены в течение шести дней.

Если работнику по какой-либо причине не выплачивается зарплата в день выплаты жалованья, включая отсутствие работника, работодатель должен выплатить эту заработную плату в другой рабочий день по требованию работника.

Премии или заработная плата, выплачиваемые на комиссионной основе, подлежат своевременной оплате в соответствии с условиями соглашения между работником и работодателем.

Вернуться к началу

Вычеты из заработной платы

Чтобы понять, какая заработная плата должна быть выплачена, а какая невыплачена, необходимо знать, какие вычеты допустимы. Работодатели должны получить надлежащее письменное разрешение, прежде чем производить вычеты из заработной платы.

Работодатель не может производить отчисления, за исключением случаев, когда:

- По распоряжению суда компетентной юрисдикции, например, при выплате алиментов по решению суда

- Уполномочено на это в соответствии с законодательством штата или федеральным законодательством, например, удержание IRS

- Уполномочено работником в письменной форме и только в законных целях (разрешения не могут быть слишком общими или слишком широкими)

Вычеты по кредитам наличными работнику, даже при наличии устного соглашения о погашении, допускаются только в том случае, если вычет разрешен в письменной форме.

Работодатель, получивший распоряжение об удержании дохода, обязан удерживать из заработной платы, включая любые выходные пособия, комиссионные, премии или суммы, выплачиваемые вместо отпуска, которые работник может причитаться в соответствии с политикой или соглашением компании.

Если работник уволился, находясь во владении имуществом компании, и ему причитается последняя зарплата, заработная плата может быть удержана только в том случае, если работодатель уполномочен на это по закону, обязан сделать это по решению суда или имеет письменное разрешение работника для вычета. В противном случае работодатель должен будет попытаться возместить имущество другими способами, такими как гражданско-правовые средства правовой защиты (например, судебный иск, суд мелких тяжб или отчет полиции) или договориться с работником помимо удержания из заработной платы.

В противном случае работодатель должен будет попытаться возместить имущество другими способами, такими как гражданско-правовые средства правовой защиты (например, судебный иск, суд мелких тяжб или отчет полиции) или договориться с работником помимо удержания из заработной платы.

Вернуться к началу

Как подать заявление о невыплате заработной платы

Сотрудник, который считает, что ему не была выплачена вся заработанная заработная плата, может подать заявление о выплате заработной платы в TWC не позднее, чем через 180 дней после даты первоначальной выплаты заявленной заработной платы. Если часть вашей невыплаченной заработной платы должна была быть выплачена в течение 180 дней, подайте иск только в отношении этой части.

Вернуться к началу

Отзыв требования о заработной плате или удовлетворение платежной декларации

Отзыв требования о заработной плате или удовлетворение платежной декларации

TWC не занимается расчетами по договору между сторонами в отношении претензий по заработной плате. Если стороны достигают внешнего урегулирования, истец может отозвать свое требование о заработной плате, если решение не стало окончательным. Если приказ стал окончательным, истец может заявить об удовлетворении платежа.

Если стороны достигают внешнего урегулирования, истец может отозвать свое требование о заработной плате, если решение не стало окончательным. Если приказ стал окончательным, истец может заявить об удовлетворении платежа.

Если требование о заработной плате все еще находится на рассмотрении TWC или в Агентство была подана своевременная апелляция, требование о заработной плате не является окончательным. В этом случае заявитель может подать форму отзыва требования о заработной плате (WH-119).). Как только TWC получит форму отзыва, мы не будем признавать и выполнять какие-либо приказы, которые могли быть изданы. Это включает оценку административных наказаний в отношении работодателя. TWC снимет любые аресты или заморозки.

Если какая-либо из сторон не подаст апелляцию в течение 21 дня с даты отправки по почте предварительного приказа об определении размера заработной платы, приказ становится окончательным для всех целей. Если какая-либо из сторон не подаст апелляцию в течение 14 дней с даты отправки по почте приказа Апелляционного суда по требованиям о заработной плате или приказа Комиссии, приказ становится окончательным для всех целей. Отказ в ходатайстве о повторном слушании становится окончательным через 14 дней после даты его отправки по почте. Отказ в ходатайстве о повторном слушании или приказ Комиссии, если ходатайство о повторном слушании не было подано, становится окончательным через 14 дней с даты его отправки по почте, независимо от того, подает ли сторона для судебного пересмотра решения. После того, как заказ стал окончательным, заявитель может подать Декларацию об удовлетворении платежа.

Отказ в ходатайстве о повторном слушании становится окончательным через 14 дней после даты его отправки по почте. Отказ в ходатайстве о повторном слушании или приказ Комиссии, если ходатайство о повторном слушании не было подано, становится окончательным через 14 дней с даты его отправки по почте, независимо от того, подает ли сторона для судебного пересмотра решения. После того, как заказ стал окончательным, заявитель может подать Декларацию об удовлетворении платежа.

Форма Декларации об удовлетворении платежа (WH-120) отличается от отзыва тем, что TWC по-прежнему будет признавать, что приказ был издан, однако TWC больше не будет предпринимать действия по взысканию заработной платы, причитающейся работодателем заявителю в соответствии с претензия по заработной плате. Работодатель по-прежнему будет нести ответственность перед TWC за любые административные штрафы, наложенные на иск. TWC снимет любые залоговые права или заморозит иск после того, как все причитающиеся административные штрафы будут уплачены TWC.

Заявитель не может аннулировать или аннулировать декларацию после подачи формы. После подачи TWC не будет предпринимать никаких дальнейших действий по взысканию претензии по ЛЮБОЙ причине.

Вернуться к началу

Определение требований по заработной плате и апелляции

TWC расследует все претензии по заработной плате, чтобы определить, причитается ли заработная плата работникам в соответствии с Законом Техаса о днях выплаты жалованья. На основании проведенного расследования мы издаем Приказ об определении предварительного размера заработной платы. Как лицо, претендующее на невыплату заработной платы, так и работодатель имеют право обжаловать наше решение. Чтобы узнать, как подать апелляцию на постановление о предварительном определении размера заработной платы, см. раздел «Апелляции по закону Техаса о днях выплаты жалованья».

Вернуться к началу

Инкассо

Если TWC решит, что работодатель должен выплачивать заработную плату, работодатель выплачивает эту заработную плату TWC, а мы выплачиваем заработную плату лицу, причитающемуся. Если работодатель добровольно не выполняет приказ TWC и возникает необходимость взыскать причитающуюся заработную плату, мы можем наложить на работодателя административные аресты и банковские сборы. Эти действия предпринимаются на основе имеющейся у TWC информации об адресе работодателя и возможном местонахождении его финансовых активов. Любые зарегистрированные залоговые права останутся в реестре округа, в котором они были зарегистрированы, до тех пор, пока сумма не будет выплачена. Залоговые права, поданные TWC, относятся к любому недвижимому имуществу (недвижимости) от имени работодателя и служат для работодателя стимулом к урегулированию приказов о заработной плате.

Если работодатель добровольно не выполняет приказ TWC и возникает необходимость взыскать причитающуюся заработную плату, мы можем наложить на работодателя административные аресты и банковские сборы. Эти действия предпринимаются на основе имеющейся у TWC информации об адресе работодателя и возможном местонахождении его финансовых активов. Любые зарегистрированные залоговые права останутся в реестре округа, в котором они были зарегистрированы, до тех пор, пока сумма не будет выплачена. Залоговые права, поданные TWC, относятся к любому недвижимому имуществу (недвижимости) от имени работодателя и служат для работодателя стимулом к урегулированию приказов о заработной плате.

По запросу истца мы можем назначить административное удержание истцу. После назначения залога истец может захотеть проконсультироваться с адвокатом, чтобы определить, какое дополнительное исполнение залога будет доступно. После назначения залога TWC больше не имеет полномочий предпринимать действия от имени истца для получения заказанной заработной платы.

Поскольку TWC может выплатить заявителю только в том случае, если заказанные суммы либо представлены работодателем, либо получены на основании юридических действий, предусмотренных Законом о день выплаты жалованья, гарантия выплаты отсутствует.

Информацию о работодателях, уличенных в нарушении Закона штата Техас о день выплаты жалованья и имеющих активные административные аресты на сумму 2 000,00 долларов США или более, см. в разделе Залоговые обязательства по оплате труда и часам работы.

Вернуться к началу

Штрафы

Если TWC установит, что работодатель действовал недобросовестно, не выплатив заработную плату в соответствии с требованиями закона, мы можем наложить на работодателя административный штраф в размере заявленной заработной платы или 1000 долларов США, в зависимости от того, что меньше. Мы можем наложить штраф в той же сумме на сотрудника, который недобросовестно подает требование о выплате заработной платы.

Работодатель является незаконным:

- Невыплата заработной платы после того, как мы уведомили о необходимости выплаты заработной платы

- Нанять или продолжать нанимать работника с целью избежать выплаты заработной платы

Вернуться к началу

Гарантия выплаты заработной платы

TWC может потребовать от работодателя выдачи залога поручительской компанией, если работодатель признан виновным в двух нарушениях Закона о справедливых трудовых стандартах или в случае окончательного распоряжения TWC о выплате заработной платы остается неоплаченным более десяти дней после того, как приказ стал окончательным, и апелляция не находится на рассмотрении.

TWC устанавливает сумму залога. Он должен гарантировать выплату любой суммы, возмещенной работодателю в соответствии с Законом о выплате заработной платы Техаса, и что работодатель будет платить работникам в соответствии с Законом о выплате заработной платы Техаса в течение периода до трех лет. Если работодатель не вносит требуемый залог, мы можем добиться судебного решения, согласно которому работодатель должен прекратить свою деятельность до тех пор, пока он не предоставит залог.

Из-за высокой стоимости таких поручительства требование о том, чтобы работодатель предоставил такое обеспечение, может привести к краху бизнеса.

Вернуться к началу

См. также

Вернуться к началу

Закон о выплате заработной платы

Определяет размер заработной платы

Любые деньги, причитающиеся работнику от работодателя или работодателей, выплачиваемые по часам, дням, неделям, раз в полгода или ежегодно, включая бонусы, сдельную работу, чаевые и чаевые любого рода.

– 39-3-201(6)(a) MCA (код штата Монтана с аннотациями)

Устанавливает сроки выплаты заработной платы.

В течение десяти (10) рабочих дней после наступления срока их выплаты, пока сотрудник все еще работает.

Если сотрудник увольняется, заработная плата не выплачивается до следующего дня выплаты зарплаты за период, в котором сотрудник был уволен, или до 15 дней, в зависимости от того, что наступит раньше. Это относится к государственному сектору, частному сектору и работодателям из штата Монтана, а также к работодателям, чья заработная плата происходит за пределами штата Монтана.

Если работник уволен или уволен, вся заработная плата должна быть выплачена немедленно, если у работодателя нет ранее существовавшей письменной кадровой политики, которая продлевает время выплаты. Заработная плата не может быть задержана более чем на следующий день выплаты заработной платы за период, в котором произошло увольнение, или на 15 дней, в зависимости от того, что наступит раньше.

В случае увольнения работника по обвинению в краже, связанной с работой работника, работодатель может удержать стоимость кражи при условии:

1. Работник соглашается в письменной форме на удержание, или;

2. Обвинения были предъявлены правоохранительным органам в течение семи рабочих дней после увольнения.

Если в течение 30 дней после подачи отчета в правоохранительные органы в суд компетентной юрисдикции не предъявлено никаких обвинений, заработная плата должна быть выплачена в течение 30-дневного периода. Если работник признан невиновным в обвинениях или работодатель удерживает сумму, превышающую стоимость кражи, суд может обязать работодателя выплатить удержанную сумму плюс проценты.

— 39-3-205 MCA (код Монтаны с аннотациями)

Ограничивает удержания из заработной платы проживанием, питанием и другими непредвиденными расходами, предоставляемыми работодателем в рамках трудового договора.

Заработная плата не может быть удержана из-за недостачи, повреждения или ошибки

Заключение Генерального прокурора № 17, том 36 от 27 августа 1975 г. постановило: «Работодатель не может удерживать заработную плату или любую ее часть, причитающуюся работнику в качестве заработанной заработной платы, и применять такую заработную плату для возмещения ущерба, причиненного халатностью работника во время курса». его занятости, за пробег грузовика, который не был разрешен работодателем, как за расходы на поиск имущества, брошенного работником во время его работы, так и за суточные штрафы, за расходы на предотвращение потерь груза, вызванных недальновидностью работника, и за вычитаемые расходы на страхование ответственности, вызванные небрежностью работника, которые работник обязался вычесть в качестве условия найма».

постановило: «Работодатель не может удерживать заработную плату или любую ее часть, причитающуюся работнику в качестве заработанной заработной платы, и применять такую заработную плату для возмещения ущерба, причиненного халатностью работника во время курса». его занятости, за пробег грузовика, который не был разрешен работодателем, как за расходы на поиск имущества, брошенного работником во время его работы, так и за суточные штрафы, за расходы на предотвращение потерь груза, вызванных недальновидностью работника, и за вычитаемые расходы на страхование ответственности, вызванные небрежностью работника, которые работник обязался вычесть в качестве условия найма».

Заключение Генерального прокурора № 11, том 25 от 25 марта 1953 г. постановило: «Работодатель не может удерживать заработную плату или любую ее часть, причитающуюся работнику в качестве заработанной заработной платы, и зачислять такую заработную плату на счет, который работник имеет в работодатель, если только счет, существующий между работодателем и работником, не касается питания, проживания или других непредвиденных расходов, которые работник согласился, могут быть вычтены в качестве условия приема на работу».

Сумма комиссии банку за перевод заработной платы отнесена к прочим расходам организации

Сумма комиссии банку за перевод заработной платы отнесена к прочим расходам организации Выдача депонированных сумм нескольким работникам может оформляться по платежной ведомости. Разовые выдачи денег производятся по расходным кассовым ордерам

Выдача депонированных сумм нескольким работникам может оформляться по платежной ведомости. Разовые выдачи денег производятся по расходным кассовым ордерам п. и одновременно

п. и одновременно 2

2 90

90