Как Сечин снова попытался всех переиграть — Riddle Russia

«Роснефть» продала свои венесуэльские активы, а незадолго до этого Минфин США ввел санкции против дочерней компании «Роснефти» Rosneft Trading за ее действия по поддержке венесуэльского режима. Компания осудила действия США как «незаконные», представив их актом преследования. Теперь, когда объявлено об уходе «Роснефти» из Каракаса, встает вопрос, действительно ли американские санкции успешно заставили Россию изменить стратегию в Венесуэле.

За последний месяц значительно возрос риск введения санкций США в отношении непосредственно «Роснефти». В феврале, когда сырая нефть марки Brent еще торговалась за $ 45−50 за барр., «Роснефть» могла быть уверена, что, несмотря на санкции Минфина США в отношении ее филиала, введение мер против головной компании маловероятно. Поскольку «Роснефть» занимает второе место в мире по добыче нефти, любые подобные действия грозили хаосом на мировом нефтяном рынке. Кроме того, санкции против «Роснефти» также значительно ударили бы по британскому нефтяному гиганту BP и отозвались бы по всему миру, от Иракского Курдистана до Индии и Техаса, т.

Однако ситуация резко изменилась после распада в начале марта картеля ОПЕК+ и последовавшей нефтяной войны между Россией и Саудовской Аравией. Возможно, Россия вполне готова к борьбе за поставки нефти по всему миру и может некоторое время выдерживать рекордно низкие цены. Однако в этих новых условиях США уже далеко не так сильно опасаются резкого роста цен на нефть. Многие предполагают, что действия России частично мотивированы желанием обанкротить американские компании по добыче сланцевой нефти. Это означает, что в Вашингтоне уже раздаются призывы (в том числе от влиятельных экспертов) к ответному удару,

Коллапс мирового спроса на нефть в условиях пандемии COVID-19 также может представить американцам удачный момент, чтобы принять более жесткие меры против «Роснефти», при этом смягчив долгосрочные последствия для рынка. Некоторые сорта венесуэльской нефти продаются по цене ниже $ 5 за барр.

Однако предпринятый «Роснефтью» шаг на самом деле вряд ли свидетельствует о смене стратегии компании в Венесуэле. Он — лишь еще один пример расчетливой и креативной стратегии компании.

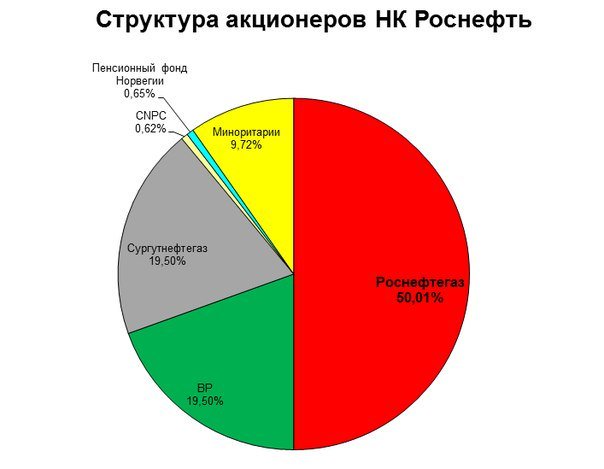

Имеется множество прецедентов подобных действий «Роснефти»: например, выпуск в 2014 году долговых облигаций, номинированных в рублях, чтобы финансировать выплату долгов в твердой валюте, или «приватизация» «Башнефти» в 2016 году с последующей продажей 19,5% акций самой «Роснефти» — последний маневр удалось осуществить даже после того, как и западные банки, и Пекин отказались от планов по участию в этой сделке.

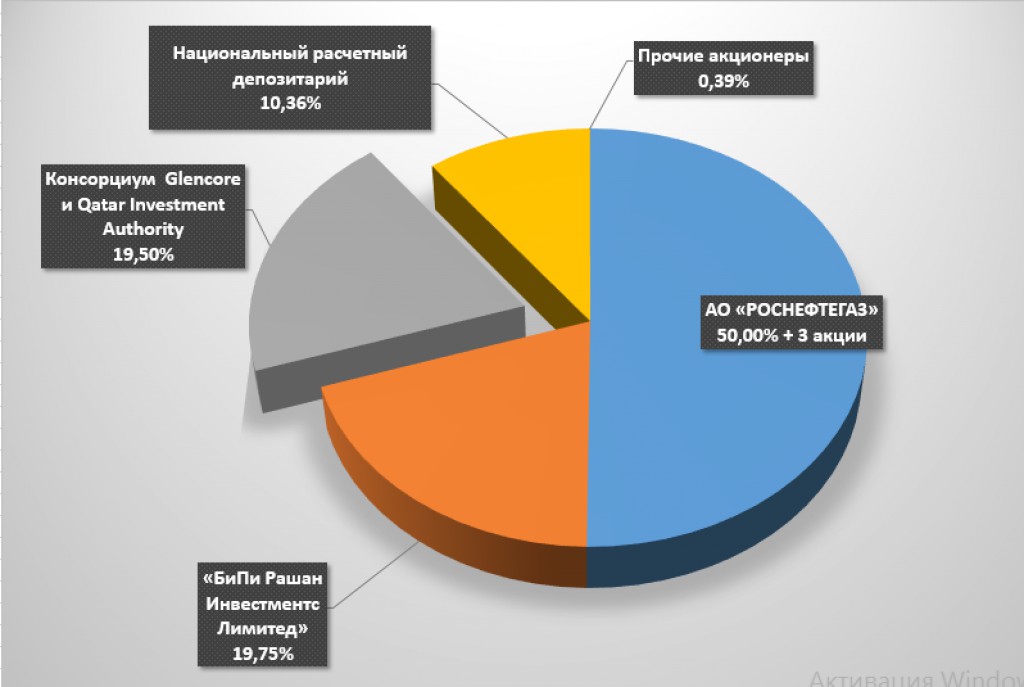

Продажа «венесуэльских» активов «Роснефти» — последний пример подобных действий. «Роснефть» получит пакет в 9,6% собственных акций от «Роснефтегаза» — российской компании со 100% государственного капитала, которая до этого владела контрольным пакетом «Роснефти» в 50%+1 акцию. Исполнительный директор и председатель Совета директоров «Роснефти», влиятельный Игорь Сечин, также занимает должность председателя Совета директоров «Роснефтегаза».

По действующим рыночным ценам стоимость передаваемых акций составит около $ 4 млрд, однако фактически никаких денежных средств передано не будет. Тем не менее, это должно в некотором роде укрепить финансовое положение «Роснефти», поскольку компании более не придется записывать себе в пассив риски ведения бизнеса в Венесуэле. Фактически это является финансовой помощью от государства. Однако удивительно то, что эта своеобразная финансовая помощь не увеличит долю государства в «Роснефти» или выплачиваемые в бюджет дивиденды. Напротив, эта передача акций фактически означает спасение стратегии Сечина в Венесуэле за деньги российских налогоплательщиков, в ходе которого государство потеряет контрольный пакет компании.

Напротив, эта передача акций фактически означает спасение стратегии Сечина в Венесуэле за деньги российских налогоплательщиков, в ходе которого государство потеряет контрольный пакет компании.

Эти 9,6% акций будут находиться во владении филиала «Роснефти», то есть фактически станут собственными акциями компании. В отличие от обычных собственных акций, эти акции по-прежнему будут давать право голоса и дивиденды. Фактически никаких изменений не произойдет, поскольку Сечин контролирует как «Роснефть», так и «Роснефтегаз». Однако, поскольку доля «Роснефтегаза» в капитале «Роснефти» упала до 40,4%, то теперь, если «Роснефтегаз» попадет под санкции, то эти санкции не будут автоматически распространяться на «Роснефть» (согласно «правилу 50%», которым руководствуется Минфин США в применении санкций).

Однако непонятно, окажутся ли в итоге венесуэльские активы у «Роснефтегаза». «Роснефть» отказывается сообщать, какой именно российской государственной компании она продала эти активы. Представители Кремля также не дают комментариев. Это соответствует российскому законодательству, которое позволяет компаниям не раскрывать информацию, если это может привести к росту риска санкций. В итоге венесуэльская «дочка» «Роснефти» может быть передана государственной компании, которая уже используется для деятельности, сопряженной с риском санкций, например связанной с Ираном компании «Промсырьеимпорт».

Представители Кремля также не дают комментариев. Это соответствует российскому законодательству, которое позволяет компаниям не раскрывать информацию, если это может привести к росту риска санкций. В итоге венесуэльская «дочка» «Роснефти» может быть передана государственной компании, которая уже используется для деятельности, сопряженной с риском санкций, например связанной с Ираном компании «Промсырьеимпорт».

Оставив венесуэльские активы во владении «Роснефтегаза», Сечин сможет сохранить лицо внутри России. Впрочем, едва ли он сильно об этом беспокоится. Вышеупомянутые сделки Сечина во главе «Роснефти» в прошлом вызывали различные кризисы — например, в 2014 году, когда одна из таких сделок поспособствовала обвалу рубля. Другой пример — арест министра экономики Алексея Улюкаева. При этом, по-видимому, ни Сечин, ни его компания не испытывали никаких негативных последствий.

«Роснефть» объяснила сделку соображениями защиты акционеров, однако единственным действительно важным акционером является сам Сечин. Он едва ли откажется от своих более чем десятилетних усилий по развитию венесуэльских нефтяных активов, учитывая его публичную поддержку режима Мадуро на протяжении многих лет. Несмотря на регулярные предсказания СМИ о возможной российской интервенции в Венесуэлу, на самом деле за последние годы объемы помощи Каракасу со стороны России (и «Роснефти») значительно снизились. С конца 2016 года Москва не объявляла ни о каких новых кредитах Венесуэле. Гораздо дешевле — послать самолет с военными, чтобы попасть в заголовки мировых СМИ и публично продемонстрировать поддержку Мадуро. При этом уровень жизни венесуэльцев резко упал, а за последние пять лет миллионы бежали из страны. Эти тенденции наверняка только усилятся из-за низких цен на нефть. Однако попытка установить при поддержке США новое правительство во главе с Хуаном Гуайдо провалилась, а других альтернатив пока не видно.

Он едва ли откажется от своих более чем десятилетних усилий по развитию венесуэльских нефтяных активов, учитывая его публичную поддержку режима Мадуро на протяжении многих лет. Несмотря на регулярные предсказания СМИ о возможной российской интервенции в Венесуэлу, на самом деле за последние годы объемы помощи Каракасу со стороны России (и «Роснефти») значительно снизились. С конца 2016 года Москва не объявляла ни о каких новых кредитах Венесуэле. Гораздо дешевле — послать самолет с военными, чтобы попасть в заголовки мировых СМИ и публично продемонстрировать поддержку Мадуро. При этом уровень жизни венесуэльцев резко упал, а за последние пять лет миллионы бежали из страны. Эти тенденции наверняка только усилятся из-за низких цен на нефть. Однако попытка установить при поддержке США новое правительство во главе с Хуаном Гуайдо провалилась, а других альтернатив пока не видно.

Экономический коллапс Каракаса только углубил зависимость режима Мадуро от России, которая готова играть «вдолгую» и приберечь свои венесуэльские активы как важный козырь за столом переговоров о будущем страны. Посольство России в Венесуэле уже попыталось развеять опасения, что это решение приведет к изменениям в деятельности «Роснефти» в стране.

Посольство России в Венесуэле уже попыталось развеять опасения, что это решение приведет к изменениям в деятельности «Роснефти» в стране.

Пока не ясно, как отреагирует Вашингтон. Вскоре после объявления о продаже пресс-секретарь «Роснефти» Михаил Леонтьев заявил, что компания ожидает действий США, видимо, имея в виду снятие санкций с Rosneft Trading и еще одной дочерней трейдинговой компании. Леонтьев, известный своими провокационными комментариями, на самом деле, скорее всего, ничего такого не ожидает. Однако этот маневр действительно снижает риск наложения новых санкций на «Роснефть» — некоторые уже провозгласили эту сделку свидетельством успеха американской санкционной политики. Но продажу венесуэльских активов «Роснефти» следует рассматривать лишь как серию бухгалтерских махинаций, направленных именно на такое смягчение американских санкций. Если Вашингтон действительно снимет санкции с Rosneft Trading и TNK Trading, это фактически будет означать вознаграждение за креативный подход к управлению активами, а не реальное изменение в российской политике в отношении поддержки Венесуэлы.

ОАО “Нефтяная компания “Роснефть” (ОАО “НК “Роснефть”). Справка

ОАО «НК «Роснефть» было создано согласно Постановлению Правительства РФ №971 от 29 сентября 1995 г. на базе Государственного предприятия «Роснефть» (ГП «Роснефть»), образованного, в свою очередь, в 1993 г. на базе Министерства нефтяной промышленности СССР.ОАО «НК «Роснефть» является единственной нефтяной компанией РФ, полностью находящейся в собственности государства.

В середине сентября 2004 г. стало известно о возможной интеграции до конца 2005 г. активов ОАО «НК «Роснефть» в структуру ОАО «Газпром», в результате чего ОАО «НК «Роснефть» станет дочерним предприятием ОАО «Газпром», а доля государства в уставном капитале ОАО «Газпром» будет увеличена (предполагалось, что 100% акций ОАО «НК «Роснефть» будут обменены на 10,7% акций ОАО «Газпром»). Вместе с тем, по мнению президента и председателя Правления ОАО «НК «Роснефть» Сергея Богданчикова, наиболее целесообразным был бы вариант, при котором ОАО «НК «Роснефть» сохранила, по отношению к ОАО «Газпром», автомномность и оставила без изменений собственную струкутуру управления.

23 декабря 2004 г. в СМИ появилась информация о приобретении ОАО «НК «Роснефть» 100% ООО «Байкалфинансгруп» (ООО «БФГ»)*. По словам представителя ОАО «НК «Роснефть» Александра Степаненко, сделка осуществлена в рамках реализации планов развития компании, предусматривающих ее превращение в национальную энергетическую корпорацию за счет развития производственных мощностей во всех регионах ее деятельности — на севере и юге Европейской части РФ, в Сибири и на Дальнем Востоке.

В структуру ОАО «НК «Роснефть», по данным на декабрь 2004 г., входили:

— нефтегазодобывающие предприятия — ЗАО «Ванкорнефть», ЗАО «Севморнефтегаз», ОАО «Грознефтегаз», ОАО «Дагнефтегаз», ОАО «НК «Роснефть-Дагнефть», ОАО «НК «Роснефть-Пурнефтегаз», ОАО «НК «Роснефть-Сахалинморнефтегаз», ОАО «НК «Роснефть-Ставропольнефтегаз», ОАО «НК «Роснефть-Термнефть», ОАО «Роснефть-Краснодарнефтегаз», ОАО «Северная нефть», ОАО «Селькупнефтегаз», ООО «Енисейнефть», ООО «Каспойл», ООО «Компания «Полярное сияние»;

— нефтеперерабатывающие предприятия — ОАО «НК «Комсомольский НПЗ — Роснефть», ОАО «НК «Роснефть — МЗ «Нефтепродукт», ОАО «НК «Роснефть — Туапсинский НПЗ»;

— сбытовые предприятия — ЗАО «Восточный нефтеналивной терминал», ОАО «НК «Роснефть-Алтайнефтепродукт», ОАО «НК «Роснефть-Артаг», ОАО «НК «Роснефть-Архангельскнефтепродукт», ОАО «НК «Роснефть — Карачаево-Черкесскнефтепродукт», ОАО «НК «Роснефть-Кубаньнефтепродукт», ОАО «НК «Роснефть-Курганнефтепродукт», ОАО «НК «Роснефть-Мурманскнефтепродукт», ОАО «НК «Роснефть-Находканефтепродукт», ОАО «НК «Роснефть-Туапсенефтепародукт», ОАО «НК «Роснефть-Ямалнефтепродукт», ОАО «Роснефть — Кабардино-Балкарская топливная компания», ОАО «Роснефть-Смоленскнефтепродукт», ООО «РН-Востокнефтепродукт», ООО «Роснефть-Ставрополье»;

— обслуживающие основную деятельность предприятия — ЗАО «Дальневосточная морская компания», ЗАО «ФК «Роснефть-Финанс», ОАО «Всероссийский банк развития регионов», ООО «РН-Перспектива», ООО «РН-Телеппорт», ООО «Роснефтетранс», ООО «СК «Нефтеполис», НПФ «Нефтегарант»;

— научно-исследовательские и проектные институты — «Морнефтегазпроект», «РосНИПИтермнефть», «СахалинНИПИморнефть», «Термнефтепроект».

Президент, председатель Правления: Богданчиков Сергей Михайлович.

Председатель Совета директоров: Сечин Игорь Иванович (одновременно — заместитель руководителя Администрации Президента РФ).

Почтовый адрес: 115998, Российская Федерация, г. Москва, ГСП-8, Софийская наб., д. 26, корп. 1.

Телефон: (095) 777-44-22.

Факс: (095) 777-44-44.

Официальный сайт:

Адрес электронной почты:

* 19 декабря 2004 г. на проводимом Российским фондом федерального имущества (РФФИ) аукционе ООО «БФГ» приобрело 76,79% акций ОАО «Юганскнефтегаз» по цене 260 млрд. 753 млн. 447 тыс. 303 рубля 18 копеек.

Провод, Кабельная арматура, Мощность, Газпром

Карин Кнайсль стала кандидатом в совет директоров «Роснефти»

11 кандидатов для включения в свой состав утвердил совет директоров «Роснефть». Десять из них – действующие члены совета директоров нефтяной компании. Одиннадцатая – бывшая министр иностранных дел Австрии Карин Кнайсль.

56-летняя Кнайсль впервые попала в кандидатский список совета директоров «Роснефти». Она доктор права, экс-глава австрийского МИД. В 2018 году на ее свадьбу в качестве гостя заглянул президент России Владимир Путин, который в то время находился в Вене с официальным визитом. В начале марта 2021 года, когда Путин рассказал о встрече с другом, приехавшим в Москву, все решили, что таким другом может быть Кнайсль.

К слову, Кнайсль – не первая женщина, которая выдвигалась в совет директоров компании. В 2015 году в совет выдвигалась Ольга Дергунова. В то время экс-президент Microsoft в России и СНГ возглавляла Росимущество. Но войти в совет директоров ей не удалось.

На этот раз в список кандидатов не попал независимый директор «Роснефти», профессор факультета экономических наук Высшей школы экономики Олег Вьюгин.

В новый кандидатский список совета директоров «Роснефти» включены независимые директора – это исполнительный директор Nord Stream 2 AG Маттиас Варниг, председатель правления Marcuard Holding Limited Ханс-Йорг Рудлофф, председатель комитета акционеров Nord Stream AG Герхард Шредер.

Остальные кандидаты также являются действующими членами совета директоров крупнейшей российской нефтяной компании. Это российский вице-премьер и бывший министр энергетики Александр Новак, глава компании 60-летний Игорь Сечин, помощник российского президента Максим Орешкин, экс-глава ВР Роберт Дадли, глава британской BP Бернард Луни, а также представитель катарского суверенного фонда QIA Хамад Рашид Аль Моханнади и президент по научно-исследовательским разработкам Qatar Foundation Файзал Алсуваиди.

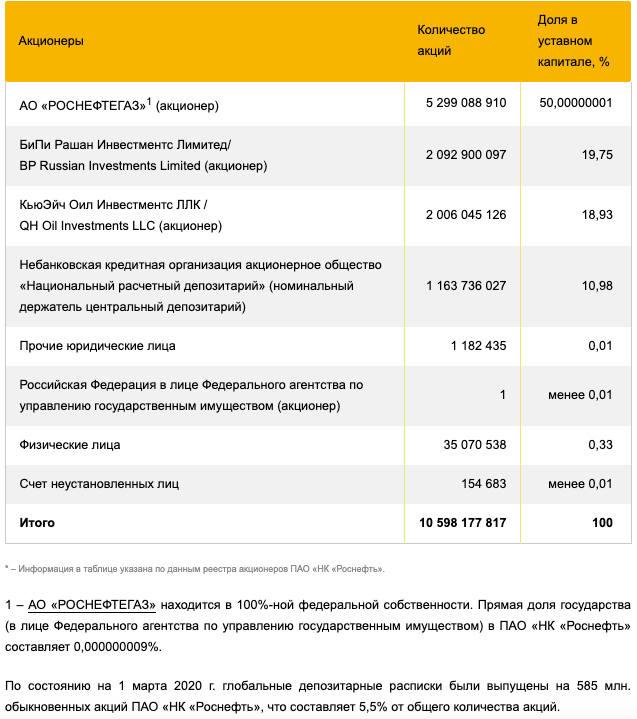

Основным акционером «Роснефти» на 1 января 2021 года является государственный «Роснефтегаз». На его долю приходится 40,4% акций. 19,75% акций принадлежат британской BP, а у катарского суверенного фонда QIA – 18,53%. Далее доли распределены так: 10,62% у «Национального расчетного депозитария», 9,6% у «РН-Нефтькапиталинвест». 0,76% акций «Роснефти» принадлежат «РН-Капитал», еще 0,34% ценных бумаг «Роснефти» находится в руках миноритарных инвесторов. А еще одна акция находится у российского государства в лице Росимущества.

что страшнее для российского ТЭКа

Приход Д. Трампа на президентский пост в США был воспринят в России с воодушевлением. Многие видели в нем «удобного» для России партнера. Однако удар американских ракет по сирийской военно-воздушной базе развеял все иллюзии относительно «пророссийскости» Д. Трампа. Теперь речь идет уже о том, что новый президент США может усилить санкции в отношении России. Повод могут использовать тот же, что и для оправдания ракетного удара по Сирии — химическая атака в Идлибе.

Если российско-американские отношения будут ухудшаться, новая администрация США придет к идее новых ограничительных мер против Москвы. Новые санкции будут наиболее жесткими по отношению к российской экономике и нефтегазовому комплексу в частности. Наиболее чувствительно для России ограничение в области нефтегазовой промышленности.

Волна санкций оказала влияние на российские энергокомпании, но в гораздо меньшей степени, чем на это рассчитывали американские власти. Ограничения на кредитование действительно затруднило жизнь российским компаниям, а технологические санкции стали причиной заморозки ряда проектов лишь формально. Определяющую роль тут сыграло падение цены на нефть на мировых рынках.

Ограничения на кредитование действительно затруднило жизнь российским компаниям, а технологические санкции стали причиной заморозки ряда проектов лишь формально. Определяющую роль тут сыграло падение цены на нефть на мировых рынках.

Еще одна важная проблема участия иностранных компаний в российских шельфовых проектах — в статье 9 ФЗ «О недрах», требующей не менее 50% государственного участия в уставном капитале пользователя недр шельфа. По ней Газпром не имеет право привлекать зарубежных партнеров, а Роснефть может продать иностранцам только треть.

Принятие новых антиросийских санкций существенно усложнит жизнь иностранным партнерам отечественных компаний и может ухудшить отношения США с Китаем, Японией и Индией. По угрозу попадают такие проекты, как «Ямал СПГ», «Арктик СПГ», «Дальневосточный СПГ», «Балтийский СПГ», «Сахалин-2», «Сила Сибири», «Северный поток-2» и «Турецкий поток».

Приход Д. Трампа на президентский пост в США был воспринят в России с воодушевлением. Многие видели в нем «удобного» для России партнера. Однако удар американских ракет по сирийской военно-воздушной базе развеял все иллюзии относительно «пророссийскости» Д. Трампа. Теперь речь идет уже о том, что новый президент США может усилить санкции в отношении России. Повод могут использовать тот же, что и для оправдания ракетного удара по Сирии — химическая атака в Идлибе.

Многие видели в нем «удобного» для России партнера. Однако удар американских ракет по сирийской военно-воздушной базе развеял все иллюзии относительно «пророссийскости» Д. Трампа. Теперь речь идет уже о том, что новый президент США может усилить санкции в отношении России. Повод могут использовать тот же, что и для оправдания ракетного удара по Сирии — химическая атака в Идлибе.

Если российско-американские отношения будут ухудшаться, новая администрация США придет к идее новых ограничительных мер против Москвы. Новые санкции будут наиболее жесткими по отношению к российской экономике и нефтегазовому комплексу в частности. Наиболее чувствительно для России ограничение в области нефтегазовой промышленности.

Волна санкций оказала влияние на российские энергокомпании, но в гораздо меньшей степени, чем на это рассчитывали американские власти. Ограничения на кредитование действительно затруднило жизнь российским компаниям, а технологические санкции стали причиной заморозки ряда проектов лишь формально. Определяющую роль тут сыграло падение цены на нефть на мировых рынках.

Определяющую роль тут сыграло падение цены на нефть на мировых рынках.

Еще одна важная проблема участия иностранных компаний в российских шельфовых проектах — в статье 9 ФЗ «О недрах», требующей не менее 50% государственного участия в уставном капитале пользователя недр шельфа. По ней Газпром не имеет право привлекать зарубежных партнеров, а Роснефть может продать иностранцам только треть.

Принятие новых антиросийских санкций существенно усложнит жизнь иностранным партнерам отечественных компаний и может ухудшить отношения США с Китаем, Японией и Индией. По угрозу попадают такие проекты, как «Ямал СПГ», «Арктик СПГ», «Дальневосточный СПГ», «Балтийский СПГ», «Сахалин-2», «Сила Сибири», «Северный поток-2» и «Турецкий поток».

Российско-американские отношения остаются главной внешнеполитической темой. События на Украине и в Сирии периодически отвлекают внимание общественности, но они, как правило, воспринимаются как факторы влияния на отношения России и США. Начало 2017 г. с этой точки зрения очень интересно.

Начало 2017 г. с этой точки зрения очень интересно.

Приход Д. Трампа на президентский пост в США был воспринят в России с воодушевлением. Многие видели в нем «удобного» для России партнера. Однако удар американских ракет по сирийской военно-воздушной базе, подконтрольной войскам Б. Асада, развеял все иллюзии относительно «пророссийскости» Д. Трампа. Теперь речь идет уже о том, что новый президент США может усилить санкции в отношении России. Повод могут использовать тот же, что и для оправдания ракетного удара по Сирии — химическая атака в Идлибе. Д. Трамп фактически обвинил Москву в пособничестве при осуществлении химической атаки.

Избрав линию конфронтации с Россией, Д. Трамп сможет воспользоваться наработками демократов. В преддверии вступления в должность 45 президента США уходящая администрация Барака Обамы и другие политические оппоненты Д. Трампа постарались ухудшить отношения России и США, рассчитывая, что этот «багаж» усложнит жизнь новому главе Белого дома.

После выборов президента США, прошедших 8 ноября 2016 г., американцы четыре раза обновляли антироссийские санкции:

- 15 ноября в «черный список» были добавлены депутаты Госдумы РФ от Крыма,

- 20 декабря введены санкции против двух нефтетанкеров и 26 «дочек» компании НОВАТЭК (уже находится под санкциями), а также других компаний и физлиц,

- 9 января 2017 г. был расширен «акт Магнитского» за счет внесения в него еще пяти российских граждан.

Кроме того, 13 января 2017 г. Б. Обама продлил на год уже принятые ранее антироссийские ограничения.

Сейчас все эти дополнения и пролонгации санкционных списков уже не выглядят как проблема для Д. Трампа. Если российско-американские отношения будут ухудшаться, новая администрация США придет к идее новых ограничительных мер против Москвы. И тут оказывается, что демократы уже проделали часть работы за Д. Трампа. В начале января 2017 г. десять сенаторов создали законопроект, предусматривающий введение новых санкций против России. Причем новые санкции будут наиболее жесткими по отношению к российской экономике и нефтегазовому комплексу в частности. Характерно, что среди инициаторов документа стали пять демократов и пять республиканцев. Это еще раз демонстрирует антироссийский консенсус, установившийся в США. Высказывание Б. Обамы о трех мировых угрозах: вирус Эбола, террористы в Сирии и Ираке и Россия, не просто предвыборная риторика. С постановкой России в один ряд с КНДР и Ираном согласны все политические элиты США.

Причем новые санкции будут наиболее жесткими по отношению к российской экономике и нефтегазовому комплексу в частности. Характерно, что среди инициаторов документа стали пять демократов и пять республиканцев. Это еще раз демонстрирует антироссийский консенсус, установившийся в США. Высказывание Б. Обамы о трех мировых угрозах: вирус Эбола, террористы в Сирии и Ираке и Россия, не просто предвыборная риторика. С постановкой России в один ряд с КНДР и Ираном согласны все политические элиты США.

Интересно, что авторы законопроекта подразумевали необходимость введения санкций против России за якобы имевшие место кибератаки на США во время выборов президента. Сенаторы, создавшие законопроект, фактически говорили о незаконности избрания Д. Трампа и являются его активными критиками. Но теперь наработки сенаторов новый президент сможет использовать самостоятельно. Законопроект «10 сенаторов» был внесен в Конгресс и пока не продвинулся. Непосредственно этот документ Д. Трамп может и не использовать, но изложенные в нем положения об ужесточении антироссийских санкций вполне могут быть применены. Наиболее чувствительно для России ограничение в области нефтегазовой промышленности. Поэтому целесообразно рассмотреть, какой эффект на российский нефтегаз оказали уже введенные санкции и что будет в случае внедрения новых ограничительных мер из указанного законопроекта.

Наиболее чувствительно для России ограничение в области нефтегазовой промышленности. Поэтому целесообразно рассмотреть, какой эффект на российский нефтегаз оказали уже введенные санкции и что будет в случае внедрения новых ограничительных мер из указанного законопроекта.

Третий год под санкциями

Российский ТЭК попал под санкции еще в 2014 г. «Черноморнефтегаз» был включен в «черный список», как крымская компания, поэтому его случай не отражает отношения США к российской нефтегазовой отрасли в целом. Американские власти запретили своим компаниям финансировать крупнейшие нефтяные компании России. Это должно было повлиять на инвестиционные возможности российских мейджоров, а следовательно, в нашей стране должно произойти снижение добычи нефти, далее — сокращение поступлений в бюджет, ухудшение благосостояния граждан и рост протестных настроений. Все это должно было вынудить российское руководство сменить внешнеполитический курс ради сохранения уровня поддержки среди населения.

Финансовые санкции были подкреплены технологическими. 6 августа 2014 г. власти США запретили своим компаниям участвовать (поставлять оборудование и технологии) в следующих видах проектов:

- разработка глубоководных (свыше 152 м.) нефтяных месторождений,

- разработка месторождений на арктическом шельфе,

- разработка месторождений трудноизвлекаемой нефти, в том числе проекты добычи сланцевой нефти и газа.

Данная волна санкций оказала влияние на российские энергокомпании, но в гораздо меньшей степени, чем на это рассчитывали американские власти. В идеологической плоскости политические элиты не восстали, а наоборот сплотились вокруг политического лидера. Ограничения на кредитование действительно затруднило жизнь российским компаниям. Отечественные бизнес-структуры не оказались в изоляции, но и разворота к азиатскому рынку заимствований не произошло. Например, глава «ЛУКОЙЛа» В. Алекперов в сентябре 2015 г. заявил, что китайские кредиты — «самые дорогие в мире». Он также отметил, что китайские банки готовы выделять средства при комплексном соглашении: либо в обмен на долгосрочный контракт по поставке нефти, либо на покупку оборудования в КНР. У других российских нефтегазовых компаний возникли аналогичные проблемы. Крупные кредиты удалось привлечь тем, кто соглашался на специфические условия китайских партнеров. Так, например, НОВАТЭК продал 20% CNPC и 9,9% китайскому Silk Road Fund в своем проекте «Ямал СПГ», но только после гарантий загрузки китайских предприятий смог получить кредит в размере €9,3 млрд и 9,8 млрд юаней (€1,33 млрд).

заявил, что китайские кредиты — «самые дорогие в мире». Он также отметил, что китайские банки готовы выделять средства при комплексном соглашении: либо в обмен на долгосрочный контракт по поставке нефти, либо на покупку оборудования в КНР. У других российских нефтегазовых компаний возникли аналогичные проблемы. Крупные кредиты удалось привлечь тем, кто соглашался на специфические условия китайских партнеров. Так, например, НОВАТЭК продал 20% CNPC и 9,9% китайскому Silk Road Fund в своем проекте «Ямал СПГ», но только после гарантий загрузки китайских предприятий смог получить кредит в размере €9,3 млрд и 9,8 млрд юаней (€1,33 млрд).

Технологические санкции стали причиной заморозки ряда проектов лишь формально. Определяющую роль тут сыграло падение цены на нефть на мировых рынках. В 2014 г. средняя цена нефти сорта Brent составила $98,95 за баррель, в 2015 г. — $52,39, а в 2016 г. опустилась примерно до $43 за бочку. Можно уверенно сказать, что даже без введения ограничительных мер против российского нефтегазового сектора в 2014–2016 гг. многие проекты из секторального перечня были бы заморожены из-за нерентабельности: например, бурение на Восточно-Приновоземельских участках в Карском море (проекте «Роснефти» и ExxonMobil), оценка целесообразности коммерческой разработки доманиковых отложений на лицензионных участках «Роснефти» в Самарской области (проект совместно с Statoil) и т.д.

многие проекты из секторального перечня были бы заморожены из-за нерентабельности: например, бурение на Восточно-Приновоземельских участках в Карском море (проекте «Роснефти» и ExxonMobil), оценка целесообразности коммерческой разработки доманиковых отложений на лицензионных участках «Роснефти» в Самарской области (проект совместно с Statoil) и т.д.

Важно отметить, что США выбирали секторальные санкции, желая предотвратить рост добычи нефти в среднесрочной и долгосрочной перспективах. По данным Минэнерго РФ, западносибирские месторождения сократили добычу на 0,4% (на 1,3 млн т, с 313 до 311,7 млн т) с 2014 г. по 2015 г. из-за естественного истощения. Этот процесс будет нарастать и в будущем. Поэтому еще до политического кризиса 2014 г. перед отечественными нефтяниками встал вопрос за счет чего повышать добычу. Наиболее перспективными тогда виделись три варианта: разработка шельфа, трудноизвлекаемой нефти, прежде всего «баженовской свиты», и добыча из месторождений Восточной Сибири и Дальнего Востока. Именно против этих проектов и были введены санкции.

Именно против этих проектов и были введены санкции.

В начале 2014 г. «ЛУКОЙЛ» договорился с Total о создании совместного предприятия (51% на 49% соответственно) для разработки трудноизвлекаемых запасов на Галяновском (лицензия у «дочки» «ЛУКОЙЛА», компании РИТЭК), Восточно-Ковенском, Ташинском и Ляминском-3 (лицензии у Total) лицензионных участках. В сентябре 2014 г. партнеры заявили о приостановке проекта из-за санкций. Однако при цене ниже $80 за баррель подобные сложные проекты оказываются нерентабельными и без политических ограничений.

Разрабатывать Баженовскую свиту собирались также «Газпром нефть» вместе с Shell на Верхне-Салымском месторождении в ХМАО. А «Роснефть» в 2012 г. договорилась с ExxonMobil о реализации проекта добычи трудноизвлекаемой нефти Баженовской и Ачимовской свит в Западной Сибири. «Роснефти» в СП «Тризнефть Пилот САРЛ» должны были принадлежать 51% в совместной компании, а ExxonMobil — 49%. Основные инвестиции должны были прийти от американской стороны — $300 млн. Аналогичное соглашение (инвестиции со стороны иностранной компании в $300 млн и соотношение долей 51% на 49%) в 2014 г. «Роснефть» подписала с ВР. Только в этом случае компании намеревались разрабатывать доманиковы отложения в Оренбургской области. Со Statoil «Роснефть» договаривалась изучить доманиковы отложения на 12 участках Самарской области. Но в итоге все эти проекты были заморожены из-за санкций. Хотя из-за сложного экономического положения в отрасли более-менее видимые самостоятельные работы на участках трудноизвлекаемой нефти (Баженовская свита) в настоящее время ведут только «ЛУКОЙЛ» через РИТЭК, «Сургутнефтегаз» и «Газпром нефть».

Основные инвестиции должны были прийти от американской стороны — $300 млн. Аналогичное соглашение (инвестиции со стороны иностранной компании в $300 млн и соотношение долей 51% на 49%) в 2014 г. «Роснефть» подписала с ВР. Только в этом случае компании намеревались разрабатывать доманиковы отложения в Оренбургской области. Со Statoil «Роснефть» договаривалась изучить доманиковы отложения на 12 участках Самарской области. Но в итоге все эти проекты были заморожены из-за санкций. Хотя из-за сложного экономического положения в отрасли более-менее видимые самостоятельные работы на участках трудноизвлекаемой нефти (Баженовская свита) в настоящее время ведут только «ЛУКОЙЛ» через РИТЭК, «Сургутнефтегаз» и «Газпром нефть».

В арктических проектах сложилась аналогичная ситуация. Санкции запрещают иностранным компаниям участвовать в разработке шельфовых проектов в России. Но нерезидентам пришлось бы уйти и по ряду других причин. Основная заключается в том, что себестоимость добычи нефти на арктическом шельфе крайне высока. Усредненная (на суше и на море) оценка себестоимости добычи арктических углеводородов, по данным Минэнерго, составляет $63 за баррель. Даже шельфовые проекты существенно отличаются по затратам: «Приразломное», расположенное в Баренцевом море, имеет меньшую себестоимость за баррель, чем месторождение «Победа» в Карском море, либо участки в восточных морях российской Арктики.

Усредненная (на суше и на море) оценка себестоимости добычи арктических углеводородов, по данным Минэнерго, составляет $63 за баррель. Даже шельфовые проекты существенно отличаются по затратам: «Приразломное», расположенное в Баренцевом море, имеет меньшую себестоимость за баррель, чем месторождение «Победа» в Карском море, либо участки в восточных морях российской Арктики.

Нерентабельность усугубляется и еще одной проблемой — отсутствием технологии безопасной круглогодичной добычи нефти на арктическом шельфе. «Роснефть» и ExxonMobil в августе 2011 г. договорились о совместной разработке трех лицензионных участков — Восточно-Приновоземельские -1, -2, -3 в Карском море и Туапсинского лицензионного участка в Черном море. Тогда же компании согласовали создание Арктического научно-проектного центра шельфовых разработок (ARC) в г. Санкт-Петербург. В этом подразделении на основе имеющихся у «Роснефти» и ExxonMobil наработок должна была быть создана технология добычи нефти в «суровой» части российского арктического шельфа. Вероятно, сейчас у ExxonMobil есть большие сомнения в целесообразности разработки сложных проектов в Арктике, так как сланцевые проекты для компании выглядят более перспективным направлением.

Вероятно, сейчас у ExxonMobil есть большие сомнения в целесообразности разработки сложных проектов в Арктике, так как сланцевые проекты для компании выглядят более перспективным направлением.

Шельф закрыли не санкции, а российский закон

Еще одна важная проблема участия иностранных компаний в российских шельфовых проектах заключается в законодательных ограничениях. В статье 9 ФЗ «О недрах» написано, что пользователем недр шельфа могут быть компании, в которых государство прямо или косвенно владеет более 50% долей уставного капитала (или может распоряжаться более 50% голосов), а также имеющая пятилетний опыт работы на российском шельфе. Этим требованиям отвечают четыре компании: «Роснефть», «Газпром», «Газпром нефть» и «Зарубежнефть». Реальную работу на отечественном шельфе ведут только две первые из указанных компаний. Примечательно, что «Газпром» не привлекал иностранных партнеров к разработке шельфа, даже когда цена нефти была высокой. Штокмановский проект предполагал участие иностранцев только в капитале компаний-операторов различных фаз разработки проекта, а лицензия оставалась у 100% «дочки» «Газпрома». А «Роснефть» привлекала множество иностранных компаний: ExxonMobil, Statoil, Eni. Причем при создании совместного предприятия «Роснефть» оставляла себе 66,67%, хотя, как ранее говорилось, в сухопутных проектах отдавала иностранцам 49% долю. Дело в том, что на момент создания совместных предприятий в самой «Роснефти» государству принадлежало только 75,16% акций. Соответственно, чтобы сохранить косвенное владение государством более чем 50% долей в шельфовом СП, «Роснефть» могла продать иностранцам не более чем 33,33%. А «Газпром» по этой же причине и вовсе не может привлекать инвесторов, так как при нынешнем законодательстве ему просто нечего продавать иностранным инвесторам, чтобы при этом не нарушить ФЗ «О недрах».

А «Роснефть» привлекала множество иностранных компаний: ExxonMobil, Statoil, Eni. Причем при создании совместного предприятия «Роснефть» оставляла себе 66,67%, хотя, как ранее говорилось, в сухопутных проектах отдавала иностранцам 49% долю. Дело в том, что на момент создания совместных предприятий в самой «Роснефти» государству принадлежало только 75,16% акций. Соответственно, чтобы сохранить косвенное владение государством более чем 50% долей в шельфовом СП, «Роснефть» могла продать иностранцам не более чем 33,33%. А «Газпром» по этой же причине и вовсе не может привлекать инвесторов, так как при нынешнем законодательстве ему просто нечего продавать иностранным инвесторам, чтобы при этом не нарушить ФЗ «О недрах».

В настоящее время не понятна ситуация с шельфовыми проектами «Роснефти», в которых участвуют иностранные компании. За прошедшее с момента объявления о создании СП время доля государства сократилась до 50% плюс 1 акция. На какие юридические лица оформлены лицензии на арктические шельфовые месторождения, точно неизвестно. Но известно, что совместные предприятия с иностранными партнерами, такие как «Карморнефтегаз» (СП «Роснефти» и ExxonMobil, созданное для разработки участков Новопривоземельный — 1,- 2, — 3), «Туапсеморнефтегаз» (СП «Роснефти» и ExxonMobil по разработке Туапсинского участка в Черном море) и другие зарегистрированы в Люксембурге, а в Росреестре РФ числятся только их филиалы. Получается, что по действующему закону и без иностранных санкций «Роснефть» не может работать с иностранными компаниями на тех условиях, о которых договаривалась в 2011–2012 гг.

Но известно, что совместные предприятия с иностранными партнерами, такие как «Карморнефтегаз» (СП «Роснефти» и ExxonMobil, созданное для разработки участков Новопривоземельный — 1,- 2, — 3), «Туапсеморнефтегаз» (СП «Роснефти» и ExxonMobil по разработке Туапсинского участка в Черном море) и другие зарегистрированы в Люксембурге, а в Росреестре РФ числятся только их филиалы. Получается, что по действующему закону и без иностранных санкций «Роснефть» не может работать с иностранными компаниями на тех условиях, о которых договаривалась в 2011–2012 гг.

Вероятно, в ближайшем будущем «Роснефть» будет лоббировать либерализацию доступа к шельфовым месторождениям, тем более что большинство участков уже распределены между ней и «Газпромом». Однако российское руководство может не пойти на это в случае ужесточения санкций США против нефтегазового сектора России.

К чему приведут новые санкции

«Законопроект 10 сенаторов», внесенный в Конгресс США, предусматривает фактически полный запрет участия иностранных компаний в российских энергетических проектах.

В случае принятия новых санкций проекты как в газовой, так и в нефтяной сферах окажутся под угрозой. В частности, китайские China Development Bank, China Exim Bank, японский Japan Bank for International Cooperation и итальянский Intesa могут не успеть перевести уже утвержденные кредиты для проекта «Ямал СПГ», а новый проект НОВАТЭКа на Гыданском полуострове «Арктик СПГ» не сможет привлечь иностранных инвесторов (интерес к нему проявляли индийские, японские компании и Катар, а также акционеры «Ямала СПГ» Total и CNPC.

Проект «Роснефти» и ExxonMobil «Дальневосточный СПГ» также не сможет быть реализован. Впрочем, как и «Балтийский СПГ», и строительство третьей очереди действующего в рамках «Сахалина-2» завода СПГ, так как консорциуму иностранных компаний запрещено будет вкладывать средства в развитие производства сжиженного газа.

«Газпром» не сможет привлечь иностранные кредиты для строительства газоперерабатывающего завода в Амурской области для отделения различных фракций от метана, который пойдет в Китай по «Силе Сибири». Госконцерну придется перестраивать свою инвестпрограмму и направлять собственные средства для строительства завода. «Сибуру» также придется искать деньги на строительство газохимического завода в Амурской области.

Госконцерну придется перестраивать свою инвестпрограмму и направлять собственные средства для строительства завода. «Сибуру» также придется искать деньги на строительство газохимического завода в Амурской области.

На западном направлении у «Газпрома» могут возникнуть проблемы с реализацией газопроводных проектов «Северного потока-2» и «Турецкий поток». Вопрос не только в финансировании строительства на заемные средства, а в трубоукладчиках, которые ранее концерн нанимал в итальянской Saipem и швейцарской Allseas.

Принятие новых антиросийских санкций существенно усложнит жизнь иностранным партнерам отечественных компаний и может ухудшить отношения США с Китаем, Японией и Индией, так как от полного запрета инвестировать в российский ТЭК пострадают компании именно этих стран. Однако американским компаниям выгодны проблемы в российской нефтегазовой промышленности. Сокращение объема добычи нефти вследствие недоинвестирования повысят мировые цены на нефть, что позволит повысить рентабельность сланцевым проектам в США. А проблемы с доставкой российского газа на европейский рынок станут одним из аргументов в пользу покупки странами ЕС американского СПГ. Все это позволит Д. Трампу успешно выполнить свои обещания по повышению численности рабочих мест в американской нефтегазовой промышленности.

А проблемы с доставкой российского газа на европейский рынок станут одним из аргументов в пользу покупки странами ЕС американского СПГ. Все это позволит Д. Трампу успешно выполнить свои обещания по повышению численности рабочих мест в американской нефтегазовой промышленности.

Таким образом, можно сказать, что действующие санкции против российского ТЭКа имеют значительно меньшее воздействие на отечественный нефтегаз, нежели низкие цены на нефть. А вот новые санкции могут стать существенной проблемой для наших энергетических проектов.

ИТОГИ 2012-Звездная Роснефть: игра в одни ворота

By Reuters Staff, Рейтер

Олеся Астахова

Логотип Роснефти на стене ее офиса в Санкт-Петербурге 18 октября 2012 года. РФ в уходящем году ошарашила мир, объявив о рождении на базе государственной Роснефти нового нефтегиганта, появление которого предвещает российской нефтеотрасли усиление чиновничьего контроля, ставя под сомнение ее эффективное развитие. REUTERS/Alexander Demianchuk

REUTERS/Alexander Demianchuk

МОСКВА (Рейтер) — РФ в уходящем году ошарашила мир, объявив о рождении на базе государственной Роснефти нового нефтегиганта, появление которого предвещает российской нефтеотрасли усиление чиновничьего контроля, ставя под сомнение ее эффективное развитие.

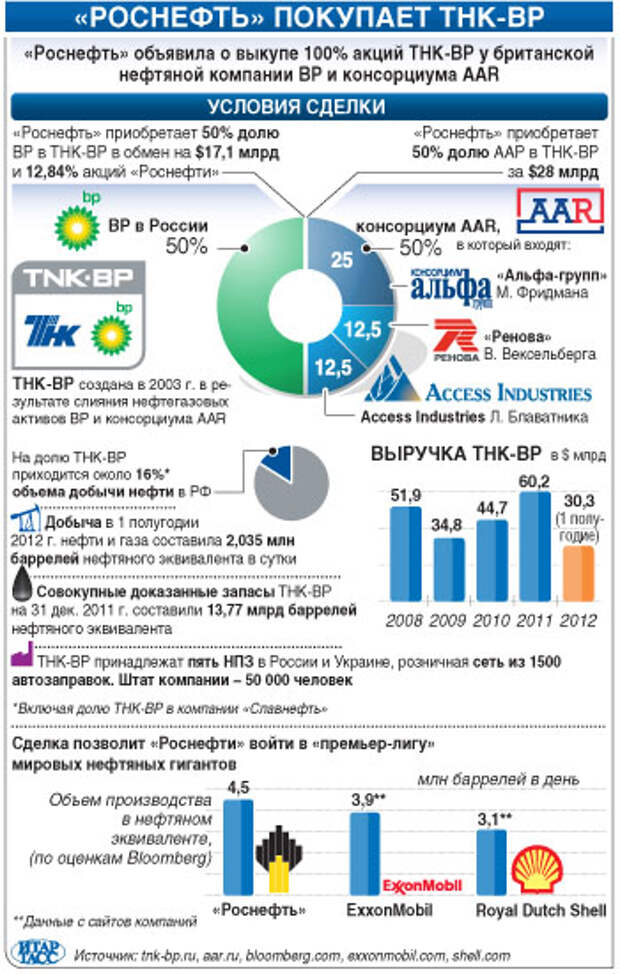

Вспыхнувшая в кризис с новой силой страсть государства к бизнесу трансформировалась в решение о покупке Роснефтью третьей по величине российской нефтекомпании — ТНК-BP после возвращения Владимира Путина в Кремль, когда его давний соратник Игорь Сечин, курировавший в правительстве ТЭК, возглавил крупнейшего российского нефтедобытчика.

Следствием редкого в мировом масштабе поглощения станет возврат контроля государства над нефтяной отраслью, где после приватизации 90-х превалировала частная собственность.

По подсчетам аналитиков, после благословленной властями сделки под контролем государства окажется свыше 50 процентов отечественной нефтедобычи и также как минимум половина экспорта нефти.

Мега-Роснефть обещает не остаться в долгу, суля своим акционерам, главный из которых — государство, сверхприбыли, которые называет заманчивым словом “счастье”. По наказу Путина компания незадолго до объявления о мегасделке обязалась ежегодно платить дивиденды на уровне четверти своей прибыли по МСФО:

“Мы разобьемся в доску, чтобы сделать наших акционеров счастливыми”, — пообещал глава будущего супергиганта Сечин после объявления о покупке ТНК-ВР.

Сейчас государству принадлежит 75,16 процента Роснефти, после сделки один из акционеров ТНК-ВР — британская BP получит от государства 5,66 процента Роснефти и еще 12,84 процента госкомпании в виде казначейских акций. В итоге доля РФ снизится до 69,5 процента.

МЕДВЕЖЬЯ ПОСТУПЬ

Для того чтобы купить ТНК-BP, Роснефти нужно найти $45 миллиардов. Львиную долю этих денег придется занять. Это смущает рейтинговые агентства и экономистов, предвещающих в рамках сделки усиление бегства капитала из РФ и сетующих, что грядущая большая покупка противоречит обещанию властей снизить доли государства в экономике и развивать конкуренцию.

Но глава Роснефти, не раз критиковавший газовый гигант Газпром за неповоротливость и неэффективность, не видит в укрупнении вверенной ему компании ничего предосудительного:

“Роснефть работает в конкурентной среде. Я бы просил тему создания монополии не педалировать без нужды”, — заявил он после объявления о покупке ТНК-ВР.

“Это хорошая большая сделка. Хочу поблагодарить вас за эту работу”, — похвалил его тогда Путин.

Инвесторов, поначалу обеспокоенных ростом долговой нагрузки госкомпании, теперь больше волнуют туманные перспективы развития российской нефтеотрасли. Крупнейшие западные банки не скупятся финансировать растущие аппетиты госкомпании, но сможет ли Роснефть в одиночку нести знамя флагмана отечественной нефтяной индустрии?

“Одна компания не может взять на себя все бремя инвестиций — можно надорваться. Существуют пределы управляемости бизнеса, а большая Роснефть чревата замедлением процесса развития отрасли, что пугает инвесторов”, — считает аналитик Виталий Крюков из ИФД Капитал.

“Огромное количество проектов и ограниченное количество ресурсов: нужна ясность в отношении проектов и средств. И если есть скрытые резервы, то стоило бы о них рассказать”, — сказал Ильдар Давлетшин из Renaissance Capital.

ПРИВАТИЗАЦИЯ ДЛЯ СВОИХ

Обширная программа приватизации, представленная правительством РФ в конце 2010 года, предполагала снижение доли государства в Роснефти до 50 процентов плюс одна акция уже к настоящему времени.

Однако власти не торопятся исполнить обещание, то и дело ссылаясь на разные обстоятельства. Пока РФ готова лишь на частную продажу пакета Роснефти британской ВР за то, что та согласилась продать Роснефти свою половину в ТНК-ВР. В октябре глава Минэкономразвития Андрей Белоусов назвал эту сделку в числе готовящихся приватизационных сделок.

В результате BP станет владельцем почти 20-процентного пакета госкомпании.

Аналитики сомневаются, что чиновники возьмут новый курс в отношении Роснефти. Удорожание бумаг компании маловероятно в ближайшее время, а заявленный госкомпанией размер синергетического эффекта от приобретения ТНК-ВР на уровне $3-5 миллиардов слишком завышен, считают они.

“Был заявлен курс на приватизацию, но все, похоже, перерастает в национализацию. Государство от лакомого кусочка не откажется”, — думает Крюков.

“Пока Роснефть не капитализирует все потенциальные доходы от освоения шельфа и покупки ТНК-BP, о росте ее стоимости говорить не стоит. А по текущей цене Роснефть приватизировать государству невыгодно”, — считает аналитик ИФК Метрополь Сергей Вахрамеев.

ЛЬГОТЫ В СИСТЕМУ

Еще в прошлом году инвесторов беспокоила скупость российских властей на налоговые льготы для нефтеотрасли, которая, как признает РФ, без фискальной корректировки может потерять приблизительно четвертую часть добычи. В текущем году власти пообещали программу налоговых послаблений.

Однако после поглощения ТНК-BP главным потребителем этих послаблений станет все та же государственная Роснефть, говорят аналитики.

“Роснефть (после поглощения ТНК-BP) будет разрабатывать больше гринфилдов (новых месторождений), которые можно развивать только льготами. Позиция государства понятна: зачем давать льготы частным компаниям, ведь лучше — государственным, тогда и деньги в госсистеме останутся”, — говорит Давлетшин.

Позиция государства понятна: зачем давать льготы частным компаниям, ведь лучше — государственным, тогда и деньги в госсистеме останутся”, — говорит Давлетшин.

С НЕФТЬЮ ТЕСНО

Роснефть растет скачками по отработанной схеме. Поглотив Юкос, преследование экс-владельцев которого стало одним из ключевых эпизодов в правлении Путина, Роснефть стала первой в стране, а купив ТНК-ВР, она претендует на роль мировой нефтяной примы.

Однако нефтяным сектором экспансия Роснефти не ограничивается. В уходящем году Роснефть купила входной билет на газовый рынок, создав СП с компанией Итера, и договорилась о крупных газовых контрактах c энергетиками.

В долгосрочных планах компании — добыча около 100 миллиардов кубометров товарного газа в год, и если эта мечта сбудется, Роснефть превратится в серьезного конкурента частного Новатэка, и, возможно, даже газового госгиганта Газпрома. У обоих Роснефть уже отняла в этом году нескольких газовых клиентов.

“Рентабельность газового бизнеса сейчас 40-50 процентов, тогда как нефтяного — всего 25 процентов”, — объяснил аналитик Номос-банка Денис Борисов стремление Роснефти добывать газ.

Редактор Власта Демьяненко

«Роснефть» размоет миноритариев

16

февраля

2006

"Роснефть" размоет миноритариев

Коллектив авторов, VEGAS LEX

«Роснефть» проведет допэмиссию акций для проведения IPO до консолидации «дочек». В Росимуществе планируют за счет привлеченных средств погасить кредит «Роснефтегаза». Таким образом чиновники планируют освободить акции «Роснефти» от залога по кредиту и размыть долю миноритариев.

Глава Росимущества Валерий Назаров объявил, что «Роснефть» организует дополнительный выпуск акций для первичного размещения на бирже.

«Допэмиссию «Роснефти» планируется разместить до проведения консолидации», – подчеркнул чиновник, добавив, что в конце января будет назначена дата созыва совета директоров компании, на котором будет одобрен выпуск бумаг «Роснефти».

Размеры допэмиссии пока не определены, но, по словам Валерия Назарова, которого цитирует «Интерфакс», за счет выпуска новых акций власти рассчитывают погасить кредит «Роснефтегаза», поручителем по которому стала «Роснефть». Впрочем, инвесторов, которые могли бы себе позволить такие траты, мало. «Без привлечения кредита на это способен только «Сургутнефтегаз», – говорит аналитик Ray, Man & Gor Securities Антон Рубцов. – Не думаю, что власти пойдут на участие в капитале «Роснефти» сторонних компаний, например индийских или китайских».

В Росимуществе отказались прокомментировать заявление главы ведомства. «До консультаций с Назаровым мы не вправе давать официальные разъяснения по поводу сделанных им заявлений», – заявил «Газете.Ru» представитель Росимущества. Не менее сдержанны оказались в пресс-службе «Роснефти». «Кредит не наш, а «Роснефтегаза», – заявили в нефтегазовой компании. – К тому же условия предоставления кредита являются конфиденциальной информацией и не подлежат разглашению».

Как сообщалa ранее «Газета.Ru», кредит был предоставлен «Роснефтегазу» в сентябре 2005 года. С ABN AMRO Bank, Dresdner Kleinwort Wasserstein, JP Morgan и Morgan Stanley было заключено соглашение о предоставлении синдицированного кредита на сумму $7,5 млрд. По условиям договора, средства кредита были предоставлены до конца 2005 года, ставка составила Libor + 1,55%, обеспечением кредита стали 49% акций «Роснефти». Представители нефтяной компании не раз заявляли, что заем планируется погасить к октябрю 2006 года.

Не исключено, что в Кремле решили как можно быстрее разрешить проблему с кредитом, ведь пока акции Роснефти находятся по залогом, компания не может провести консолидацию дочерних обществ. «Обеспечение кредита накладывает ряд ограничений на компанию, в частности, ее акции не могут быть отчуждены без разрешения залогодержателя, – говорит старший юрист корпоративной практики юридической фирмы «Вегас-Лекс» Алексей Чернышев. – Конечно, возникают сильные затруднения с консолидацией, так как обмен акций не может пройти без разрешения залогодержателя, в противном случае он может потребовать выполнения главного условия предоставления кредита».

Другой причиной допэмиссии эксперты считают желание государства размыть пакеты миноритарных акционеров «Роснефти». Так, ЮКОС владеет 23% превиллегированных акций основного актива госкомпании – «Юганскнефтегаза». Общая доля миноритариев в структуре «Роснефти» составляет 2,6%.

«Минимизация доли ЮКОСа в уставном капитале компании приведет к негативным последствиям для миноритариев дочерних структур «Роснефти», – считает аналитик ИК «Финам» Тимур Хайруллин. – Во-первых, будут сдвинуты сроки консолидации и определения коэффициентов конвертации, а во-вторых, доля миноритариев в капитале консолидированной компании снизится. Это означает, что государство игнорирует интересы малых акционеров».

«Фундаментальная привлекательность самой «Роснефти» из-за отказа от обмена своих акций на акции «дочек» не пострадает (компания, наоборот, сэкономит порядка 7,87% собственных акций), а вот привлекательность акций некоторых «дочек» «Роснефти» (тех, по которым ожидались высокие коэффициенты обмена) может пострадать», – добавляет аналитик ИФК «Солид» Денис Борисов.

Впрочем, эксперты не исключают, что размещение акций носит чисто технический характер. «Мое мнение – государство стремится приблизить количество акций к наиболее удачному для размещения. То есть подогнать их число к удобному знаменателю, и подобная операция не приведет ни к каким изменениям», – считает аналитик FIM Securities Дмитрий Царегородцев.

к 2150 году Прибалтика исчезнет навсегда — Фонд стратегической культуры

Литва, Латвия и Эстония стоят на краю демографической бездны. Сбываются худшие прогнозы австралийского издания Business Insider, который ещё на рубеже смены веков сообщил со ссылкой на исследовательскую компанию Quartz: к 2050 году население в Восточной Европе (на Украине, в Латвии, Хорватии, Румынии, Молдове, Литве, Польше, Сербии и Венгрии) сократится на 15 %. Не берёмся судить, что происходит в других названных странах, но люди в Прибалтике медленно вымирают.

В Эстонии по состоянию на 1 января 2021 года оставалось 1 330 068 человек. Доля населения старше 65 лет составляла 20,35 % (270 641), младше 14 лет – 16,43 % (218 471). При этом, начиная с 1945 года, количество жителей в ЭССР непрерывно росло, пик пришелся на 1990 год – 1,569 млн человек. На рубеже веков (спустя 10 лет) в стране насчитали лишь 1,397 млн.

В Латвии ситуация аналогичная: на 1 декабря 2021 года – 1 874 900 человек (уровень 1959 г.). Последняя перепись проводилась 10 лет назад, насчитали 2 067 887 жителей – на 13% больше. Что касается пика, как и в Эстонии, он пришёлся на 1990 год – 2 668 140. С момента восстановления независимости не прерываются депопуляция и старение населения, идущие как за счёт естественной убыли, так и за счёт эмиграции. Эксперты полагают: к 2050 году в Латвии останется 1,52 миллиона человек, из них 1/3 – в Риге.

В Литве статистики, медики и учёные хватаются за головы: ничего подобного не случалось 60 лет. В минувшем году умерло на 23,3 тыс. больше, чем родилось. Смертность (без учёта ушедших из-за Covid-19 и вызванных им осложнений) увеличилась на 10,1%. В феврале 2022-го на сто жителей в возрасте 15-64 лет приходится 31 человек старше 65 лет и 23 ребенка, включая новорождённых и 14-летних включительно.

В минувшем году умерло на 23,3 тыс. больше, чем родилось. Смертность (без учёта ушедших из-за Covid-19 и вызванных им осложнений) увеличилась на 10,1%. В феврале 2022-го на сто жителей в возрасте 15-64 лет приходится 31 человек старше 65 лет и 23 ребенка, включая новорождённых и 14-летних включительно.

Обезлюдевшие сельские уголки в республике давно не редкость. В течение минувшего года страну покинули 28 300 постоянных жителей – население среднестатистического района, например Игналинского или Тельшяйского. У литовской эмиграции имеется черта, отсутствующая, например, в Болгарии, Польше, в других странах Восточной Европы, где подавляющую часть уезжающих составляют мужчины. В Литве 50 на 50.

Проще говоря, некому рожать, иммиграция не в состоянии восполнить утраты. К тому же литовцы оказались упорными ксенофобами и не хотят, чтобы по соседству обитали выходцы из Конго, Сирии, Камеруна, Ирака, Сенегала или Афганистана.

Ни одна республика Прибалтики не в состоянии решить проблему депопуляции, поскольку всюду национальные правительства проводят антисемейную политику в нарушение собственных конституций, где сказано: семья – основа общества и государства..jpg)

Депутаты парламентов, члены кабинетов, государственные институты конкретно демографией не занимаются. В частности, в Литве ещё в 2004 году принята стратегия повышения рождаемости. Предусмотрены были пособия по уходу за детьми в размере от 70 до 100 евро в месяц, начиная со второго ребёнка. Первенец, вопреки логике, никак государством не поддерживается. «В противовес документу правящие в разные годы делали всё, чтобы не создавались семьи, а сложившиеся оказывались нестабильными. Программы поощрения и поддержки рождаемости обрезались и даже уничтожались».

Защитники традиционной семьи возмущены. Молодёжи вдалбливают: «Брак – монстр, уничтожающий индивидуальность, молодость, телесную красоту, лишающий жизненных удовольствий. Образованные поколения должны делать карьеру, а не заниматься примитивным домостроем». Это слова Жанны Марчюлёнене, которая подчёркивает, что медики уже рассматривают неспособность к зачатию как беду, грозящую не единицам, а поколениям.

По словам Марчюлёнене, параллельно сформировался клан учёных мужей, создавших идеологические установки, противоречащие природе человека. Среди них можно отыскать даже зависимость рождаемости от геополитической ситуации, популярную в ЕС стратегию DINC – Doubleincome, nochild («двойной доход без детей») и прочие противные природе человека глупости. Людей отталкивают от ценностей христианства и вековых народных традиций.

Экономический фактор не сбросишь со счетов, но и глупо всё сводить к нему. Здравомыслие учит, что ребёнок не может быть угрозой материальному благополучию, но в этом смысле Литву трудно отнести к здравомыслящим.

Всюду в республиках Прибалтики продолжают барахтаться в демографической яме, образовавшейся в 2000 году, когда рождаемость оказалась минимальной за всю историю XX века. Именно тогда формула «одна семья – один ребёнок» стала особенно модной.

«Чудес не бывает. Прибалтам в дальнейшем придётся выбирать между японской политикой автоматизации-роботизации и американо-австралийским путём масштабной иммиграции. Но без ориентации на программы открытых дверей Европейского союза. Они обанкротились», – говорит о перспективах экономист скандинавского банка Luminor Жигимантас Маурицас.

Но без ориентации на программы открытых дверей Европейского союза. Они обанкротились», – говорит о перспективах экономист скандинавского банка Luminor Жигимантас Маурицас.

Если, конечно, обитатели восточного побережья Балтийского моря доживут до того дня, когда у них ещё будет возможность выбирать.

Если Вы заметите ошибку в тексте, выделите её и нажмите Ctrl+Enter, чтобы отослать информацию редактору.

Эксклюзив: Российское государство отказалось от контрольного пакета акций «Роснефти» в сделке по Венесуэле На выходных сообщил Reuters источник, знакомый с подробностями.

Это ограничит риск новых санкций США против «Роснефти», которая добывает 4,7 млн баррелей нефти в день, в то время как США и Саудовская Аравия рассматривают возможность совместного сокращения поставок нефти и не захотят, чтобы Москва наращивала добычу, говорят аналитики.

«Роснефть», крупнейший производитель нефти в России, заявила в субботу, что продала все свои активы в Венесуэле неназванной компании, принадлежащей российскому правительству.

Группа заявила, что получит взамен платеж в размере 9,6% уставного капитала «Роснефти», который будет принадлежать дочерней компании. Кто был продавцом этой доли, не сообщается.

До сделки Россия через государственную холдинговую компанию «Роснефтегаз» владела чуть более 50% капитала подконтрольной Кремлю «Роснефти».

Источник сообщил, что «Роснефтегаз» сократил свою долю в «Роснефти» на 9,6% в рамках сделки по Венесуэле, передав пакет «Роснефти» в счет оплаты ее активов в Венесуэле.

«Это означает, что на бумаге государство больше не контролирует (над «Роснефтью»)», — сказал источник.

Другими акционерами «Роснефти» являются BP, которой принадлежит 19,75% акций, и Qatar Investment Authority (QIA) через QH Oil Investments LLC, которой принадлежит еще 18,93%.

BP не ответила на запрос Reuters о комментариях, а QIA отказалась от комментариев.

«Роснефть» не сразу ответила на запрос Reuters о комментариях. Представитель российского правительства отказался от комментариев.

ПОВЫШЕНИЕ СТАВОК

Ни правительство, ни «Роснефть» не сообщили, какая государственная структура купила венесуэльские активы. Отказ от доли в Венесуэле может защитить нефтяную компанию от будущих санкционных рисков.

Вашингтон давно критикует «Роснефть» за то, что она работает в южноамериканской стране и торгует ее баррелями.

В этом году У.S. были введены санкции против двух базирующихся в Швейцарии подразделений «Роснефти» — «Роснефть Трейдинг» и «ТНК Трейдинг Интернэшнл», — которые, по словам Вашингтона, предоставили спасательный круг президенту Венесуэлы Николасу Мадуро и его государственной энергетической компании PDVSA.

«Сделка с венесуэльскими активами свидетельствует о том, что Кремль рассматривал риск санкций в отношении «Роснефти» как высокий», — заявил в соцсетях руководитель отдела инвестиционных исследований банка «Локо-Инвест» Кирилл Тремасов.

«(Свежие) санкции в отношении «Роснефти» вполне логично вписались бы в новую конструкцию рынка нефти, когда США и Саудовская Аравия говорят о совместном сокращении добычи и не нуждаются в России для заполнения места Саудовской Аравии на рынке.

Государственный департамент не ответил на вопрос Рейтер о том, действовала ли Роснефть, чтобы избежать дальнейших санкций в отношении своих подразделений или нападения Соединенных Штатов на основную компанию.

Представитель Кремля Дмитрий Песков отказался от комментариев.

Министерство финансов США заявило, что «рассмотрит вопрос об отмене санкций в отношении тех, кто предпринимает конкретные, значимые и поддающиеся проверке действия в поддержку демократического порядка в Венесуэле».

«Теперь мы вправе ожидать выполнения обещаний, которые были публично даны американскими регуляторами», — заявила «Роснефть» в субботу.

Репортаж Дарьи Корсунской; Дополнительный репортаж Олеси Астаховой, Владимира Солдаткина, Антона Колодяжого и Тома Балмфорта в МОСКВЕ; Мэтт Спетальник в ВАШИНГТОНЕ, Рон Буссо в ЛОНДОНЕ и; Саид Азхар в ДУБАЕ; Автор Катя Голубкова; Под редакцией Эндрю Осборна и Яна Харви

Непредвиденная прибыль BP в размере 1 миллиарда долларов от доли в российской «Роснефти»

Британский нефтегазовый гигант BP должен получить непредвиденную прибыль в размере миллиарда долларов от спорной доли в российской энергетической компании «Роснефть».

Поддерживаемая Кремлем компания отпраздновала в пятницу рекордную прибыль, проложив путь к выплате дивидендов BP, которой принадлежит почти 20% гиганта.

Золотое дно ВР от «Роснефти» — ведущего производителя нефти в России — происходит на фоне кризиса стоимости жизни и всего через несколько дней после того, как лондонская корпорация сообщила о своей самой высокой годовой прибыли за восемь лет.

Колеса промышленности: Рабочий на прибыльном нефтяном месторождении «Роснефти» в России

Это откровение, скорее всего, вызовет еще большее разочарование у семей, столкнувшихся с беспрецедентным ростом счетов за электроэнергию и домашних расходов.

В ноябре глава BP Бернард Луни назвал свою фирму «банкоматом», когда цены на нефть и газ стремительно растут.

Тесса Хан, директор группы кампании Uplift за отказ от ископаемых полезных ископаемых в Великобритании, сказала: «ВР уже заявила, что у них больше денег, чем они знают, что делать, и теперь она получает еще больше прибыли от своих отношений. с Роснефтью.

с Роснефтью.

‘Когда правительство поймет, что оно лояльно британским семьям, а не компании, связанной с российским государственным нефтегазовым гигантом?’

По оценкам аналитиков, дивиденды, выплаченные BP Роснефтью, превысят 1 миллиард долларов (737 миллионов фунтов стерлингов).Выплата будет выше, чем 923 миллиона долларов, выплаченных BP в прошлом году.

Финансовый аналитик AJ Bell Дэнни Хьюсон выразил обеспокоенность тем, что Луни, который также входит в совет директоров «Роснефти», больше не может игнорировать политические вопросы, касающиеся России.

— Кажется, введение санкций — это только вопрос времени, даже если тлеющая напряженность не разгорится, — сказал Хьюсон.

«Большая проблема BP заключается в том, что она снова оказалась в центре внимания, в то время как она уже отбивается от негативной прессы за получение прибыли от повышенных цен на энергоносители, которые наносят ущерб потребителям», — добавила она.

Объединение «Роснефти» с BP в последние месяцы привлекло все большее внимание критиков, поскольку напряженность между Россией и Западом из-за Украины растет.

Роль России в усугублении энергетического кризиса в Европе за счет сокращения экспорта газа также вызвала возмущение. В Великобритании средний счет за электроэнергию домохозяйства для тех, кто использует тарифы по умолчанию, увеличится на 693 фунта стерлингов в апреле – до 1971 фунта стерлингов.

Власть: Генеральный директор BP Бернард Луни входит в совет директоров «Роснефти»

Бизнес-секретарь Кваси Квартенг сказал, что домохозяйства переживают «очень трудные времена» на фоне растущей инфляции и резкого роста цен на энергию.Луни из BP недавно решительно выступил в защиту российских связей своей компании.

«Россия является значительной частью глобальной энергетической системы», — сказал он во вторник в интервью финансовой новостной ленте Bloomberg. «Мы избегаем политики — это хорошо служит нам во многих странах мира».

Он сказал, что ВР будет соблюдать любые российские санкции в отношении Украины, но добавил, что «на данный момент никаких изменений». Однако вряд ли это успокоит общественное беспокойство по поводу связей с Москвой.

Однако вряд ли это успокоит общественное беспокойство по поводу связей с Москвой.

Сэм Армстронг, директор по коммуникациям Общества Генри Джексона, сказал: «BP должна знать, что получение прибыли от «Роснефти» будет ударом по зубам для миллионов.

‘ВР должна срочно разработать планы по возврату всей этой прибыли Роснефти в новые инвестиции в нефтегазовый сектор Великобритании.’

В пятницу, всего через несколько дней после комментариев Луни, Даунинг-стрит предупредила: «Будет готов тяжелый пакет экономических санкций, если Россия примет разрушительное и разрушительное решение о вторжении в Украину.

В тот же день США предупредили, что российское вторжение в Украину может быть начато в течение нескольких дней.

В отдельном интервью Луни признал, что домохозяйства сталкиваются с «ужасной» ситуацией из-за растущих счетов за электроэнергию. Но он отклонил призывы к налогу на непредвиденную прибыль для производителей из Северного моря, который некоторые призвали финансировать помощь нуждающимся потребителям. Луни сказал, что такой налог будет сдерживать инвестиции в добычу газа, которые необходимы для ослабления кризиса.

Луни сказал, что такой налог будет сдерживать инвестиции в добычу газа, которые необходимы для ослабления кризиса.

BP на прошлой неделе сохранила дивиденды компании и взяла на себя обязательство выкупить 1 доллар.5 миллиардов акций, повышение стоимости акций.

О восстановлении BP после проблемного 2020 года свидетельствует прибыль в размере 3,01 миллиарда фунтов стерлингов за последние три месяца 2021 года, что больше, чем всего 85,1 миллиона фунтов стерлингов годом ранее. Rival Shell также сообщила о рекордных цифрах благодаря восстановлению цен на нефть и газ в прошлом году.

Его прибыль увеличилась почти в 14 раз до 12 миллиардов фунтов стерлингов, что привело к скачку стоимости акций, принадлежащих исполнительному директору компании Бену ван Бердену, на 7 миллионов фунтов стерлингов.

Чистая прибыль «Роснефти» увеличилась почти в шесть раз до 11 долларов.9 миллиардов на 2021 год. Глава компании Игорь Сечин заявил, что результаты обеспечат «рекордный уровень дивидендов» за финансовый год.

Крупнейшим акционером «Роснефти» является государственная компания «Роснефтегаз» с долей 40,4%, за ней следует BP с долей 19,75%.

Исследовательская компания по энергетике Platts Analytics ожидает, что добыча Роснефти в этом году вырастет.

А Рон Смит, старший аналитик по нефти и газу в BCS Global Markets, имеющей офисы в Москве и Лондоне, сказал: «Мы ожидаем, что компания легко опередит всех своих российских коллег по росту добычи нефти.’

BP отказался от комментариев.

Некоторые ссылки в этой статье могут быть партнерскими ссылками. Если вы нажмете на них, мы можем заработать небольшую комиссию. Это помогает нам финансировать This Is Money и сохранять их бесплатными. Мы не пишем статьи для продвижения товаров. Мы не позволяем никаким коммерческим отношениям влиять на нашу редакционную независимость.

BP согласовала основные условия продажи своего пакета акций ТНК-ВР Роснефти | Новости и идеи

- Оплата Роснефтью в размере 17 долларов США.

1 миллиард наличными и акции, представляющие 12,84% акций «Роснефти»

1 миллиард наличными и акции, представляющие 12,84% акций «Роснефти» - BP намерена использовать полученное денежное вознаграждение в размере 4,8 млрд долл. США для покупки еще 5,66% акций «Роснефти» у российского правительства

- По завершении предполагаемой сделки ВР рассчитывает получить 19,75% акций «Роснефти», включая существующую долю ВР в размере 1,25%, и получить 12,3 млрд долларов наличными

Сегодня ВР объявила о подписании основных условий продажи своей 50-процентной доли в ТНК-ВР Роснефти, крупнейшей российской интегрированной нефтегазовой компании.По основным условиям «Роснефть» в принципе согласилась купить долю ВР в ТНК-ВР.

Предлагаемая сделка состоит из двух траншей:

(i) ВР продаст свою 50-процентную долю в ТНК-ВР «Роснефти» за 17,1 миллиарда долларов наличными и акции «Роснефти», составляющие 12,84% акций «Роснефти»;

(ii) BP намеревается использовать 4,8 миллиарда долларов денежного вознаграждения для приобретения еще 5,66% акций «Роснефти» у российского правительства. BP приобретет акции «Роснефти» у Правительства Российской Федерации по цене 8 долларов США за акцию (что представляет собой премию в размере 12 процентов к цене закрытия акций «Роснефти» на дату подачи заявки: 18 октября 2012 г.).

BP приобретет акции «Роснефти» у Правительства Российской Федерации по цене 8 долларов США за акцию (что представляет собой премию в размере 12 процентов к цене закрытия акций «Роснефти» на дату подачи заявки: 18 октября 2012 г.).

Подписание окончательных соглашений зависит от согласия российского правительства на продажу 5,66% акций «Роснефти», и предполагается, что продажа ТНК-ВР и дальнейшие инвестиции в «Роснефть» будут завершены в один и тот же день. Таким образом, по завершении предполагаемой сделки BP приобретет в общей сложности 18.5% акций «Роснефти» и 12,3 млрд долларов наличными. Это приведет к тому, что BP будет владеть 19,75% акций «Роснефти» в совокупности с текущими 1,25% акций BP в «Роснефти». Ожидается, что при таком уровне собственности ВР сможет учитывать свою долю в доходах, добыче и запасах «Роснефти» на основе долевого участия. Кроме того, BP рассчитывает получить два места в основном совете директоров «Роснефти» из девяти человек.

В соответствии с основными условиями у ВР и «Роснефти» есть исключительный период в 90 дней для переговоров по полносрочным договорам купли-продажи. После подписания окончательных соглашений завершение будет зависеть от определенных обычных условий закрытия, включая одобрение правительства, регулирующих органов и антимонопольного законодательства, и в настоящее время ожидается, что оно произойдет в первой половине 2013 года. акции «Роснефти», приобретенные в результате сделки, в течение не менее 360 дней после завершения сделки.

После подписания окончательных соглашений завершение будет зависеть от определенных обычных условий закрытия, включая одобрение правительства, регулирующих органов и антимонопольного законодательства, и в настоящее время ожидается, что оно произойдет в первой половине 2013 года. акции «Роснефти», приобретенные в результате сделки, в течение не менее 360 дней после завершения сделки.

Председатель правления BP Карл-Хенрик Сванберг сказал: «Это важный день для BP.Россия жизненно важна для мировой энергетической безопасности, и в ближайшие годы ее значение будет возрастать. Россия также была важной страной для нас в течение последних 20 лет. Наше участие шло в ногу со временем. ТНК-ВР стала хорошей инвестицией, и сейчас мы закладываем новый фундамент для нашей работы в России.

«Роснефть намерена стать крупным игроком в мировой нефтяной отрасли. Мы считаем, что этот материальный пакет акций «Роснефти» принесет BP солидную прибыль. Мы считаем, что эта сделка принесет как денежные средства, так и долгосрочную ценность для BP и его акционеров. Это дает нам устойчивую долю в энергетическом будущем России и согласуется со стратегией нашей Группы.

Это дает нам устойчивую долю в энергетическом будущем России и согласуется со стратегией нашей Группы.

«В ближайшие месяцы мы будем усердно работать над завершением сделки и с нетерпением ждем следующего шага по углублению наших и без того прочных отношений с Россией».

Исполнительный директор группы BP Боб Дадли сказал: «Эти инвестиции основаны на опыте создания стоимости BP в России. Они соответствуют нашей стратегии по укреплению наших позиций в самых богатых нефтегазовыми регионах мира.

«ВР намерена стать долгосрочным инвестором «Роснефти» — инвестиция, которая, я уверен, принесет пользу нашим акционерам в течение следующего десятилетия и далее.

«Роснефть» — компания, стремящаяся стать мировым лидером в отрасли. Она развивает свою значительную базу активов с помощью новых технологий и совершенствует процессы управления и корпоративного управления. Как крупный инвестор, BP надеется внести свой вклад в успех «Роснефти». и повышать ценность благодаря нашему участию в Совете директоров.В связи с этим ВР поддерживает намерение «Роснефти» в установленном порядке приобрести дополнительный пакет акций ТНК-ВР».

и повышать ценность благодаря нашему участию в Совете директоров.В связи с этим ВР поддерживает намерение «Роснефти» в установленном порядке приобрести дополнительный пакет акций ТНК-ВР».

BP намеревается сохранить акции, полученные в результате предлагаемой сделки, и оценит, как будут использованы денежные средства. Как минимум, ВР намерена компенсировать любое снижение прибыли на акцию в результате продажи своей доли в ТНК-ВР, а также продолжить политику прогрессивных дивидендов.

BP поддерживает планы «Роснефти» по приобретению дополнительных пакетов акций у других акционеров ТНК-ВР.

Предлагаемая сделка будет представлять собой сделку Класса 2 в соответствии с Правилами листинга Великобритании.

Morgan Stanley & Co. Ltd. выступает в качестве главного финансового консультанта BP по предлагаемой сделке. UBS Investment Bank выступает финансовым консультантом и корпоративным брокером BP. Goldman Sachs International, Lambert Energy Advisory Ltd. и Renaissance Capital также выступали в качестве финансовых консультантов. Credit Suisse Securities (Europe) Ltd. предоставил совету директоров BP заключение о справедливости предлагаемой сделки.Linklaters LLP выступает в качестве основного юридического консультанта по предлагаемой сделке.

и Renaissance Capital также выступали в качестве финансовых консультантов. Credit Suisse Securities (Europe) Ltd. предоставил совету директоров BP заключение о справедливости предлагаемой сделки.Linklaters LLP выступает в качестве основного юридического консультанта по предлагаемой сделке.

Уставный капитал — Информация для акционеров и инвесторов — Годовой отчет ПАО «НК «Роснефть» за 2020 год

Уставный капитал Компании разделен на 10 598 177 817 обыкновенных акций номинальной стоимостью 0,01 рубля каждая.

Акции ОАО «НК «Роснефть» торгуются на Московской бирже. За пределами России акции котируются на Лондонской фондовой бирже в форме глобальных депозитарных расписок (ГДР).

По состоянию на 31 декабря 2020 года J.П. Морган, выступая в качестве банка-депозитария, выпустил ГДР на 5,4% обыкновенных акций КомпанииОдна глобальная депозитарная расписка удостоверяет право на одну обыкновенную именную акцию. . Ключевые акционеры Компании На основании данных реестра акционеров ПАО «НК «Роснефть». На официальном сайте Компании: https://www.rosneft.ru/Investors/structure/share_capital/ Структура акционерного капитала на 31 декабря 2020 г., %

На официальном сайте Компании: https://www.rosneft.ru/Investors/structure/share_capital/ Структура акционерного капитала на 31 декабря 2020 г., %

выкуп

6 августа 2018 г. Совет директоров утвердил условия и начал выкуп акций ПАО «НК «Роснефть», в том числе в форме ГДР, удостоверяющие права на такие акции, на сумму до 2 млрд долларов США. Программа действует с даты утверждения Советом директоров до 31 декабря 2021 года включительно. Количество акций и ГДР, которые будут приобретены в рамках программы, ограничено 340 000 000.UBS выступает в качестве независимого агента, совершающего операции на открытом рынке от имени Компании.

В конце марта 2020 года волатильность рынка нефти побудила Совет директоров «Роснефти» внести изменения в условия Программы, и UBS начал выкуп акций и ГДР на открытом рынке. В 2020 году в рамках программы Компания выкупила более 80 млн акций/ГДР на сумму около 370 млн долларов США, и Группа «Роснефть» держит их на балансе. После завершения программы совет директоров примет решение о приобретенных акциях.

BP рассмотрит вопрос о покупке дополнительных акций крупнейшего производителя нефти в России «Роснефти» после продажи 50% акций ТНК-ВР, подтвердил в пятницу представитель BP.

Не зарегистрирован?

Получайте ежедневные оповещения по электронной почте, заметки подписчиков и персонализируйте свой опыт.

Зарегистрируйтесь сейчасЭто будет частью планов BP по сохранению долгосрочного присутствия в России, сказал он, несмотря на вероятный выход британской компании из ТНК-ВР.

«Когда мы объявили, что хотим продать нашу долю в ТНК-ВР, мы сказали, что хотим остаться в России в долгосрочной перспективе», — сказал представитель BP.

«Сейчас наша позиция заключается в том, что если и когда продажа [доли ТНК-ВР] состоится, мы рассмотрим возможность инвестирования в «Роснефть» — покупку акций «Роснефти», — сказал он. «Таков был бы план.»

«Таков был бы план.»

Генеральный директор «Роснефти» Игорь Сечин ранее в пятницу заявил, что BP предложила увеличить свою долю в «Роснефти» во время недавней встречи между генеральным директором BP Робертом Дадли и президентом России Владимиром Путиным в Москве.

Внесен ряд предложений, «в том числе о возможной покупке акций «Роснефти», увеличении доли BP в госкомпании», — цитирует Сечина агентство «Прайм».

«Это интересное предложение», — сказал он, добавив, что стоимость потенциальной сделки станет предметом дальнейших переговоров.

Продажа акций «Роснефти» компании BP будет соответствовать плану правительства России по уменьшению доли Москвы в «Роснефти», заявил Сечин, согласно отчету.

Российское государство владеет 75,16% акций «Роснефти» через «Роснефтегазхолдинг».

В июне правительство России утвердило программу приватизации, согласно которой полная приватизация «Роснефти» запланирована на 2016 год.