Прибыли и убытки в балансе

Финансово-хозяйственная деятельность находит отражение в бухгалтерском балансе предприятия. Он представляет собой основную форму отчетности.

В балансе отражаются:

- Прибыль;

- Убыток;

- Финансовые вложения;

- Обязательства.

По структуре он подразделяется на актив и пассив. Финансовый результат: прибыль или убыток отражается на счете нераспределенная прибыль/непокрытый убыток. Таким образом, неверно считать, что убыток отражается в активе баланса. Рассмотрим понятия более подробно.

Законодательно установлено, что все организации обязаны публиковать баланс в открытом доступе. Таким образом, каждый контрагент, зарегистрированный на портале гос.услуг имеет возможность ознакомиться с финансовым состоянием предприятия. В том числе увидеть размер убытков в балансе..

Внимание!

Убыток в бухгалтерском балансе должен покрываться путем суммирования таких показателей, как прибыль прошлых лет, нераспределенная, средства находящиеся на резервном фонде и целевые взносы. Также это возможно за счет добавочного капитала.

Если при сложении таких строк урон не покрывается, следовательно, источников финансирования не достаточно. Таким образом, баланс убыточен. При положительной динамике деятельности предприятия, часть прибыли уходит в резерв. Она выступает, как «подушка безопасности» для будущих расходов. Счета: Дт84-Кт82.

Как отразить в балансе убытки

Убытки можно отразить в балансе на счете 99.

Основные счета:

- Сч.99 — «Прибыль и убытки»;

- Сч.88 – «Непокрытые убытки»;

- Сч.84 – «Нераспределенная прибыль»;

- Сч.75 – «Расчеты с учредителями»;

- Сч.82 – «Резервный капитал».;

- Сч.80 – «Уставной капитал».

Сальдо на сч.99 может отражаться как по кредиту, так и по дебету. Пока оно не проверено и не утверждено, фиксируется на сч.84 непокрытые убытки.

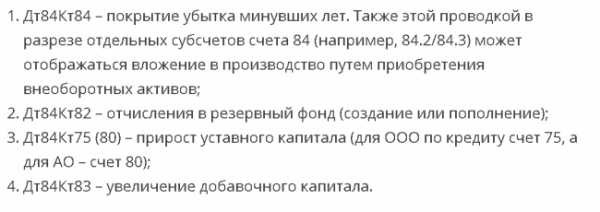

Итак, получается проводка: Дт99-Кт84. Если в балансе присутствует убыток, проводка выглядит следующим образом: Дт84-Кт99. В начале года, следующего за отчетным периодом, собственники распределяют доход. Цель реформации: выделить с бухгалтерского сч.84 суммы по целевому назначению.

Получается, следующая проводка: Дт84-Кт75

Итак, суммы расставлены в балансе, убытков получилось довольно много. На покрытие прибыли отчетного периода недостаточно. В таком случае прибегают к использованию зарезервированной прибыли.

Проводка: Дт82-Кт84

При распределении прибыли прошлых периодов на покрытие убытков: Дт84-Кт84

Многие заинтересованные собственники, могут покрыть ущерб предприятия из личных средств.

Проводка оформляется: Дт75-Кт84.

Внимание: пока организацией не будут покрыты убытки, собственникам не будут начисляться дивиденды.

Итак, выше мы рассмотрели вариант убыточного баланса. Но есть и другой исход, он может быть положительный. БП – это выгода, которую получило предприятие от всех видов предпринимательской деятельности за отчетный период и занесенная в фин.отчетность.

Совет: вы можете оценить фин.-хозяйственного состояния организации по размеру прибыли.

Параллельно с ним оценка производится по показателям чистой и валовой прибыли. Название БП произошло из суммирования показателей бух.учета и статей баланса.

Прибыль в бухгалтерской отчетности

Из названия, казалось бы, следовало выделение отдельной строки в балансе. На практике дело обстоит иначе. Сумма всей прибыли в бух.балансе отражается на стр.1370 нераспределенная. Такой показатель взаимосвязан с Отчетом о финансовых результатах со строками:

- Стр.1370 – «Нераспределенная прибыль/Непокрытый убыток предприятия»;

- Стр.2400 – «Чистая прибыль»;

- Стр.2430 — Изменение отложенных налоговых обязательств»;

- Стр.2410 — «Текущий налог на прибыль»;

- Стр.2450 — «Изменение отложенных налоговых активов»;

- Стр.2460 — «Прочее»;

При составлении годовой отчетности: Дт99-Кт84 или стр.2300 минус стр.2410 плюс/минус стр.2430 плюс/минус стр.2450 минус стр.2460

- Стр. 2300 (в отчете о финансовых результатах) – «Прибыль/убыток до налогообложения».

Также БП зафиксирована в Отчете о фин. результатах на стр.2300 – прибыль до налогообложения.

Как рассчитывается балансовая прибыль

БП следует рассчитывать по нижеприведенной формуле.

БП=ПВО+ПОД+ППР

- БП – балансовая прибыль;

- ПВО – прибыль/убыток от внереализ.операций;

- ПОД – прибыль/убыток от стандарт.видов деят-сти;

- ППР – прибыль/убыток от проч.реализации.

При положительной динамике итоговая сумма будет со знаком «+». Если сумма получилась отрицательна, значит баланс предприятия убыточен.

Анализ БП

Итак, балансовая прибыль рассчитана. Стоит понять, что дает этот показатель. Его используют для анализа финансово-хозяйственной деятельности предприятия, пути дальнейшего развития и факторы, которые оказывают непосредственное влияние.

Совет: если по итогам отчетного периода ваш бухгалтерский баланс оказался убыточным, пересмотрите политику функционирования предприятия.

Выше были рассмотрены строки баланса, где отражается доход/убыток предприятия. Цель каждого управленца свести баланс к положительному результату на конец отчетного периода.

Мероприятия, для выхода предприятия из убытка и получение дополнительной прибыли:

- Повышение качества выпускаемой продукции;

- Увеличение объема выпускаемой продукции;

- Оборудование, которое не используется при производстве, должно быть продано или сдано в аренду;

- Оптимизация рабочего процесса и использования производственных ресурсов, что приведет к снижению себестоимости выпускаемых товаров;

- Увеличение рынков сбыта;

- Уменьшение производственных расходов;

- Путем увеличения мощностей оборудования, увеличение выпуска продукции.

Показатель «прибыль» для предприятия – самый главный фактор производства в условиях рыночной экономики. Цель каждого коммерческого предприятия получить выгоду и ежегодно ее увеличивать.

Показатель «прибыль» для предприятия – самый главный фактор производства в условиях рыночной экономики. Цель каждого коммерческого предприятия получить выгоду и ежегодно ее увеличивать.

Основные пути увеличения прибыли:

- Уменьшение себестоимости единицы товара;

- Рост выручки, за счет увеличения объема выпускаемой продукции.

Подведем итоги. БП или убыток помогают определить, насколько эффективно была применена экономическая стратегия предприятия. Показатели, из которых складывается прибыль, позволяют оценить на что следует сделать упор в увеличении в будущем отчетном периоде. Основные пути увеличения прибыли это уменьшение себестоимости товара и увеличение производства.

buh-spravka.ru

Балансовая прибыль строка в балансе

Целью ведения бизнеса является извлечение прибыли из осуществления предприятием своей деятельности, как заявленной в уставе организации, так и сопровождающей ее ведение. Величина прибыли как результата деятельности предприятия может оцениваться по-разному для целей налогообложения, бухгалтерского учета и менеджмента. Одним из показателей, определяющим размер конечной прибыли хозяйствующего субъекта, является балансовая прибыль, формула расчета балансовой прибыли основывается на учетных данных предприятия.

Что отражает показатель балансовой прибыли

Под балансовой прибылью понимают прибыль (убыток), полученную до момента налогообложения за определенный период времени от всех видов хозяйственной деятельности организации и отраженную в ее бухгалтерском учете.

Балансовая прибыль фирмы является важным аналитическим показателем, который используется для оценки финансово-хозяйственной деятельности предприятия, характеризуя величину бухгалтерски достоверной прибыли, а в случае ее анализа за несколько отчетных периодов или бизнес-циклов — динамику роста либо снижения общей эффективности фирмы как субъекта ведения бизнеса.

Анализ базисного и цепного индексов величины балансовой прибыли исключает влияние на выводы, полученные на основании расчетов, размеров и динамики подлежащих уплате налогов (что будет происходить при сопоставлении размеров чистой прибыли), что важно для менеджмента и планирования.

Расчет показателя «балансовая прибыль»

Балансовая прибыль за период характеризует как таковой итоговый финансовый результат от всей деятельности организации, имевшей денежное выражение. По балансовой прибыли формула расчета показателя за период имеет следующий вид:

Таким образом, балансовая прибыль — это чистый доход компании после оплаты всех производственных, управленческих и коммерческих расходов за рассматриваемый период.

Положительная разница означает наличие у организации прибыли, отрицательная — балансового убытка за рассматриваемый период.

Сам показатель «балансовая прибыль» является базой для расчета показателя «чистая прибыль»:

Отражение балансовой прибыли в учете

Сам термин «балансовая прибыль» означает, что значение по нему можно расчетным путем получить из регистров бухгалтерского учета.

По балансовому счету 99 «Прибыли и убытки» происходит накопление в течение года остатка от поступления сумм валовой прибыли и прибыли от прочих операций со счетов 90 «Продажи» и 91 «Прочие доходы и расходы» либо же убытка по ним. Балансовая прибыль (или убыток) предприятия за период равна обороту по счету 99 в корреспонденции с указанными счетами.

Не входят в расчет показателя обороты по счету:

- отражающие в корреспонденции со счетом 68 подлежащие уплате суммы налога на прибыль;

- заключительные обороты по итоговому отнесению чистой прибыли на счет 84 по учету нераспределенной прибыли/убытка.

Отражение балансовой прибыли в обязательной отчетности

При наличии самого термина «балансовая прибыль» строка в балансе с таким наименованием отсутствует, что имеет свои обоснование и логику.

В балансе организации представлены агрегированные показатели активов и пассивов организации на конкретную отчетную дату по данным регистров учета. Балансовая прибыль организации – это показатель, накапливающийся нарастающим итогом в течение года, но на отчетную дату полностью исчерпывающийся, будучи по правилам учета разнесенным на счета по учету налогов к уплате и счета по учету чистой (нераспределенной) прибыли.

Следовательно, на отчетную дату в балансе предприятия в расширительном смысле (если представлять его как перечень всех счетов с указанием остатков по ним) балансовая прибыль будет уже распределена и равна нулю, как будет нулевой и строка с таким наименованием в балансе как форме отчетности, если бы таковая использовалась.

Вычислить показатель «балансовая прибыль» по формуле из данных как промежуточного, так и итогового баланса, и из данных учета можно по формуле:

В строке 2300 (Прибыль / убыток до налогообложения) формы обязательной отчетности «Отчет о финансовых результатах» балансовая прибыль напрямую указывается и вычисляется она по формуле:

glavkniga.ru

Непокрытый убыток — Википедия

Материал из Википедии — свободной энциклопедии

Непокрытый убыток (англ. uncovered loss) — это сумма убытков, не покрытых в установленном законодательством порядке за счёт собственных источников, отражаемая в бухгалтерском балансе акционерных, иных обществ и других организаций.

Нераспределённая прибыль и непокрытый убыток: общее и различия[править | править код]

Нераспределённая прибыль — это счёт бухгалтерского учёта нераспределённой прибыли, которую получила фирма в результате всей своей деятельности в отчётном периоде.

Непокрытый убыток — это счёт бухгалтерского учёта убытков, которые понесла фирма за время ведения всех видов деятельности за предыдущие отчётные периоды.

В строке 1370 баланса отражают сумму убытков прошлых лет (отчётного года), не покрытых соответствующими источниками финансирования. Ее вписывают в круглых скобках. Она уменьшает итог раздела III баланса[2].

ru.wikipedia.org

Делим правильно прошлогоднюю прибыль | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 11 января 2013 г.

Содержание журнала № 2 за 2013 г.Л.А. Елина, экономист-бухгалтер

Как рассчитать сумму прибыли, которой могут распоряжаться собственники компании

Итоги года интересны в первую очередь собственникам компании, которые рассчитывают либо получить дивиденды, либо по-иному распорядиться чистой прибылью. Но эта прибыль определяется по данным бухгалтерского учета. И кто иной, как не бухгалтер, лучше всего представляет себе положение организации? Мы рассмотрим, как правильно рассчитать ту сумму, которую собственники могут распределить на дивиденды.

Закрываем год — выявляем текущую прибыль

Реформацию баланса надо проводить по состоянию на 31 декабря. Она представляет собой закрытие счетов учета финансовых результатов.

Но прежде чем говорить об этом, вспомним, что на конец каждого месяца счета 90 и 91 имеют нулевое сальдо. Финансовый результат за месяц по этим счетам переносится с субсчета 90-9 «Прибыль/убыток от продаж» (91-9 «Сальдо прочих доходов и расходов») на счет 99 «Прибыли и убытки». К счету 99 в некоторых организациях открывают субсчета 99-1-1 «Прибыль/убыток от обычной деятельности» и 99-1-2 «Сальдо прочих доходов и расходов».

Однако в течение года у субсчетов к счетам 90 и 91 есть остатки. И только при реформации баланса они обнуляются. Так, дебет субсчета 90-1 «Выручка» закрывается на кредит субсчета 90-9 «Прибыль (убыток) от продаж», а с кредита субсчета 90-2 «Себестоимость продаж» (90-3,90-4…) суммы списываются в дебет субсчета 90-9. Аналогично закрываются субсчета к счету 91 «Прочие доходы и расходы».

Часто к счету 99 «Прибыли и убытки» открывают субсчет 99-9 «Сальдо прибылей и убытков», на котором и будет сформирована сумма чистой прибыли/убытка за год. В конце года на него закрывают все остальные субсчета, открытые к счету 99. В таком случае в конце года сальдо других субсчетов, открытых к счету 99, переносится:

- <если>на конец года у этих субсчетов кредитовое сальдо, то оно списывается в кредит субсчета 99-9;

- <если>на конец года у этих субсчетов дебетовое сальдо, то оно списывается в дебет субсчета 99-9.

После этого сальдо субсчета 99-9 переносится на счет 84.

Внимание

Распределение прибыли на дивиденды отражается на дату вынесения решения участниками.

Может получиться так, что, когда вы будете составлять годовую бухотчетность, уже будет известна примерная сумма дивидендов — например, ее рекомендует совет директоров на основании предварительных данных о финансовых результатах. Учтите, что проводок по счету 84 на основании этого записями 2012 г. делать не нужно. Проводки по распределению реальных сумм дивидендов надо отразить 2013 годом. Однако объявление их рекомендуемой суммы можно рассматривать как событие после отчетной датыпп. 3, 5, 10 ПБУ 7/98. И Минфин советует в пояснениях к отчетности сообщить о том, как будет в дальнейшем распределена прибыльРекомендации, утв. Письмом Минфина от 19.12.2006 № 07-05-06/302.

Изучаем показатели чистой прибыли в отчетности

В бухотчетности данные о сумме итоговой прибыли встречаются в двух формах:

О том, в каких ситуациях в течение года можно отражать проводки по счету 84, читайте: 2013, № 3, с. 26- в бухгалтерском балансе — строка 1370 «Нераспределенная прибыль (непокрытый убыток)», по ней отражается общий остаток по счету 84 в части нераспределенной прибыли (непокрытого убытка). На формирование этого показателя, как правило, влияют все изменения счета 84, произошедшие в течение отчетного года. Причем они могут затрагивать как нераспределенную прибыль текущего года, так и прибыль прошлых лет.

При формировании показателя строки 1370 из всех операций, отражаемых по счету 84, не учитываются лишь операции по расходованию специальных фондов, учет которых некоторые организации ведут на отдельных субсчетах к счету 84;

Для многих собственников бухотчетность как китайская грамота. Только с помощью бухгалтера иероглифы могут превратиться в реальные деньги

- в отчете о прибылях и убытках (в отчете о финансовых результатах) — строка 2400 «Чистая прибыль (убыток)», здесь показывается сумма чистой прибыли (убытка), которая получена именно за 2012 г.п. 23 ПБУ 4/99 Она определяется как сумма, которая при реформации баланса была списана со счета 99 на счет 84. Таким образом, в отчете о прибылях и убытках мы видим прибыль/убыток, которые не рассчитаны нарастающим итогом за все предыдущие годы, а лишь выявлены за отчетный год.

Если в годовой отчетности значение строки 1370 баланса равно значению строки 2400 отчета о финансовых результатах, никаких особых сложностей нет: скорее всего, это и есть та сумма чистой прибыли, на распределение которой могут претендовать собственники.

Но такое бывает редко. Более того, часто ни та ни другая строка бухгалтерской отчетности не дает представления о том, сколько прибыли собственники могут распределить между собой.

Какую сумму между собой могут поделить собственники

Посмотрим, какими наиболее распространенными вариантами учета прибыли бухгалтеры пользуются на практике. От этого часто зависит то, как они сами или собственники компании выходят на сумму прибыли, которую можно распределить на дивиденды.

«Накопительный» вариант учета прибыли

При таком варианте учета на счете 84 не создается никаких субсчетов для разделения финансового результата текущего года и прошлых лет (мы не будем рассматривать ситуацию, когда на счете 84 учитываются специальные фонды).

О сложностях налогообложения дивидендов, выплаченных по итогам распределения прибыли прошлых лет, читайте: 2011, № 24, с. 4В такой ситуации бухгалтеру довольно легко определить сумму, которую собственники могут распределить на дивиденды. Это, как правило, будет сумма прибыли, накопленная на счете 84. Кстати, именно такой вариант учета прибыли — нарастающим итогом с начала «жизни» компании — поддержал недавно Высший арбитражный судРешение ВАС от 29.11.2012 № ВАС-13840/12.

В таком случае прибыль, полученная в текущем году, автоматически идет на погашение убытков прошлых лет. Таким образом, остаток по счету будет уже за вычетом убытка.

ОБМЕН ОПЫТОМ

ЕФРЕМОВА Анна Алексеевна

Генеральный директор аудиторской фирмы ООО «Вектор развития»

“На практике часто принято считать доступной к распределению всю чистую прибыль, отраженную по счету 84 и, соответственно, в балансе организации. Подобный порядок законом не запрещен, следовательно, собственник может распорядиться всей накопленной прибылью, а не только прибылью текущего года.

Другая позиция базируется на учебниках по МСФО и иных аналогичных источниках, которые, в свою очередь, ориентированы на страны, где акционеры регулярно забирают дивиденды и прибыли прошлых лет в компаниях просто не остается.

У нас традиционно иное отношение к прибыли — сразу не забирать, оставить на развитие организации. Но это не значит, что потом эта прибыль уже недоступна для собственников”.

«Погодовой» вариант учета прибыли

Этот вариант встречается довольно часто, о чем свидетельствуют поступающие в нашу редакцию вопросы читателей. При нем прибыль/убыток каждого года отражаются в учете на счете 84 в отдельности. Некоторые бухгалтеры все прибыли/убытки прошлых лет учитывают скопом и открывают такие субсчета к счету 84:

- 84-1 «Нераспределенная прибыль отчетного года»;

- 84-2 «Непокрытый убыток отчетного года»;

- 84-3 «Нераспределенная прибыль прошлых лет»;

- 84-4 «Непокрытый убыток прошлых лет».

При такой организации учета прибыль отчетного года будет представлять собой кредитовое сальдо субсчета 84-1 «Нераспределенная прибыль отчетного года».

Иногда подобные субсчета не открываются, но собственники хотят получить данные именно о прибыли последнего года. Ее можно посчитать так:

В бухгалтерском балансе некоторые бухгалтеры для этих целей отражают обособленно прибыль/убыток отчетного года и прибыль/убыток прошлых лет. Для этого к строке 1370 «Нераспределенная прибыль (непокрытый убыток)» можно предусмотреть расшифровывающие строки. К примеру:

- строка 1372 «Нераспределенная прибыль (непокрытый убыток) отчетного года»;

- строка 1373 «Нераспределенная прибыль (непокрытый убыток) прошлых лет».

При подобном отражении отчетность становится более понятной собственникам. Однако и при таком варианте учета и составления отчетности бухгалтер должен предупредить собственников о том, что на прибыль отчетного года нельзя ориентироваться без оглядки на предыдущие результаты деятельности компании.

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ

Независимо от того, погасят собственники убыток или нет, распределять лучше только ту сумму прибыли, которая превышает убыток. Иначе начисление дивидендов может привести к тому, что стоимость чистых активов компании (ЧА) окажется ниже размера ее уставного капитала и резервного фонда (при его наличии). А это недопустимоп. 1 ст. 29 Закона от 08.02.98 № 14-ФЗ; п. 1 ст. 43 Закона от 26.12.95 № 208-ФЗ.

Собственники могут распределять не только чистую прибыль отчетного года, но и нераспределенную прибыль прошлых лет. И в этом случае выплаченные им суммы в целях налогообложения тоже будут считаться дивидендамип. 1 Письма ФНС от 05.10.2011 № ЕД-4-3/16389@. Причем распорядиться прибылью прошлых лет собственники могут в любое время — не обязательно дожидаться конца квартала или года.

Сложнее, если в прошлые годы были получены убытки. В таких ситуациях бухгалтеры часто задаются вопросом: обязательно ли собственники должны погасить имеющиеся убытки? И может ли бухгалтер сам избавиться от таких убытков, уменьшив нераспределенную прибыль?

Решение о том, будет ли покрыт убыток (отчетного периода или прошлых лет) и за счет каких средств, должен принять не бухгалтер, а общее собрание собственниковподп. 3 п. 3 ст. 91, подп. 4 п. 1 ст. 103 ГК РФ.

Если такое решение будет и если в вашей организации прибыль/убыток каждого года учитываются на разных субсчетах, то надо будет отразить соответствующие проводки в бухучете. Если же решения собственников о погашении убытка не будет, делать внутренние проводки по счету 84 оснований нет.

ОБМЕН ОПЫТОМ

“Законодательство содержит ограничения на выплату дивидендов при недостаточности чистых активов, поэтому даже при наличии в отчетном году прибыли она может распределяться собственникам только после зачета с убытками прошлых лет.

В I квартале прибыль отчетного года присоединяется к общей прибыли прошлых лет, поэтому сальдирование происходит автоматически. На ежегодном собрании собственники могут ориентироваться на отчет о прибылях и убытках, в котором есть данные только о прибыли отчетного года. В этом случае бухгалтер должен обратить их внимание на необходимость зачета — иначе собственники могут принять неправомерное решение, а бухгалтер не сможет отразить его в учете (ведь оно незаконно).

Аналогичны и последствия в противоположной ситуации, когда за прошлые годы есть прибыль, а за отчетный год — убыток: требования закона о чистых активах и здесь не допускают распределения на дивиденды прибыли до ее сальдирования с полученным убытком”.

ЕФРЕМОВА Анна Алексеевна

Генеральный директор аудиторской фирмы ООО «Вектор развития»

Стоимость ЧА на отчетную дату обязательно указывается в разделе 3 отчета об изменениях капитала (обычно он подается в составе годовой бухотчетности, но малые предприятия могут его не составлять, если считают, что информация в нем несущественна).

Стоимость ЧА можно посчитать и на основании бухгалтерского балансаПисьмо Минфина от 07.12.2009 № 03-03-06/1/791; Приказ Минфина № 10н, ФКЦБ № 03-6/пз от 29.01.2003; приложение № 1 к Приказу Минфина от 02.07.2010 № 66н по формуле:

Однако учтите, что данная формула не учитывает, что часть прибыли вы уже могли распределить в определенные фонды и что в организации может быть добавочный капитал. А между тем если часть прибыли была распределена ранее, то второй раз ею уже нельзя распорядиться.

Сообщаем собственникам сумму прибыли

Независимо от варианта организации вашего бухгалтерского учета, сумму прибыли, которую собственники имеют право распределить на дивиденды, можно определить так:

Как видим, эта сумма может не совпадать ни со строкой 1370 баланса, ни со строкой 2400 отчета о финансовых результатах. Поэтому логично было бы составить для собственников пояснения, в которых можно отразить и результаты работы компании, и рекомендуемые направления распределения прибыли.

ПРЕДУПРЕЖДАЕМ СОБСТВЕННИКОВ

Прежде чем распределять прибыль на дивиденды, нужно посмотреть в уставе, какие обязательные отчисления из чистой прибыли должна сделать организация.

В составляемой для собственников бумаге рекомендуем сообщить, в числе прочего, и о важных событиях, произошедших после отчетной даты, то есть начиная с 01.01.2013 и до даты составления годовой отчетности. Ведь такие события никак не повлияют на бухгалтерские проводки 2012 г. Однако же, если они могут оказать существенное влияние на финансовое положение организации, собственники должны о них знатьпп. 5, 10 ПБУ 7/98. К примеру, если в феврале 2013 г. случится серьезная авария в офисе организации, для ликвидации последствий которой потребуются существенные капиталовложения, то о ней надо сообщить и в пояснениях к балансу, и в пояснениях для собственников.

Сведения о сумме чистой прибыли за 2012 г. и о рекомендациях по ее использованию нужно подготовить до годового собрания собственников и лучше передать их директору (чтобы не нарушать субординации). Вот пример того, как можно оформить такие сведения.

Директору ООО «Свет и Стиль»

А.А. Иванову

от главного бухгалтера

В.В. Плюсиковой

Сведения о сумме чистой прибыли за 2012 г.

* По действующему законодательству стоимость чистых активов компании не должна быть ниже размера уставного капитала и резервного фонда.

| Главный бухгалтер ООО «Свет и Стиль» |

|

В.В. Плюсикова |

01.03.2013

***

Итак, независимо от особенностей вашего бухгалтерского учета, при начислении дивидендов собственникам надо следить за стоимостью чистых активов организации: как до такого начисления, так и после него.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Дивиденды / участники ООО»:

2018 г.

- Выплаченные дивиденды вернулись: что делать, № 8

- Дивиденды в 2018 году: без сучка, без задоринки, № 6Когда ООО и АО могут выплатить дивиденды, № 6Как отчитаться по выплаченным дивидендам, № 6

- Полученные дивиденды больше выплачиваемых: считаем НДФЛ, № 19

- Стоимость доли в ООО при выходе участника, № 18

- Участник-физлицо получает ОС при выходе из ООО: налоговые риски, № 11

2017 г.

- Выплата дивидендов при отсутствии прибыли или денег, № 8

- Дивиденды в связи с выходом из ООО не выплачиваются, № 7Ежемесячная выплата дивидендов в ООО: можно или нет, № 7

- Участник выходит из ООО без денег, № 6

- ООО выплачивает дивиденды резидентам, № 4Заполнение ООО справки 2-НДФЛ по дивидендам за 2016 год, № 4

- НДС при передаче имущества для увеличения чистых активов общества, № 23Помощь от участников: прощание со льготой, № 23

- Контроль цен при купле-продаже долей в ООО, № 17

- Если чистые активы стали ниже уставного капитала, № 13

2016 г.

- «Безвозмездно, то есть даром»: гражданину подарили долю в ООО, № 9

- «Типовые» ООО, № 4

- Внесение вклада в имущество АО, № 20

- Акционерам разрешили вносить вклады в имущество общества, № 15

- Доля в уставном капитале распределена между участниками: налоговые последствия, № 10

- Участникам ООО придется чаще обращаться к нотариусу, № 1

glavkniga.ru

Как рассчитать нераспределенную прибыль

Прежде чем говорить о том, как рассчитать нераспределенную прибыль, следует иметь четкое представление о том, что это такое. Это чистая сумма, что осталась после уплаты налогов, которая не распределена (или поделена) между акционерами. Исключительно собственники принимают решение, каким образом распределить данный доход. И оно должно быть обязательно оформлено протоколом общего собрания собственников. Какая-то доля, что остается после выплаты им дивидендов, может оказаться реинвестированной в развитие компании, а может быть направлена на погашение прошлых убытков и долгов.

Нераспределенную прибыль отчетного периода можно найти простым вычитанием выплаченных дивидендов акционерам компании из чистого ее дохода. Обычно подобные расчеты выполняет бухгалтер (это существенная часть его работы). Но определить сумму вы сможете и сами.

Такая прибыль в бухгалтерском балансе отнесена к пассиву, по сути же это реальный долг компании перед акционерами. И до тех пор, пока собственниками не принято соответствующего решения, распорядиться этими средствами компания не имеет права. Кстати, на пассивной стороне (1370 строка) баланса отражается и убыток, но значение его отрицательное, поэтому и круглые скобки.

В бухгалтерском счете 99 (Дт) отражается кредитовое сальдо отчетного периода или чистая прибыль. С реформацией баланса ее списывают на счет 84 (Кт), так что именно она представляет собой нераспределенную прибыль в отчетном году.

Иногда показатель текущего года бухгалтер старается отделить от данных предшествующих лет и выделяет его отдельно, двумя строками, с номером у каждой 1372, и в них как раз находит отражение нераспределенная прибыль: отчетного года – в одной, а прошлых лет – во второй.

Формула вычисления

Прибыль эту (далее НП) можно рассчитать, ориентируясь на мировую практику. И тогда формула расчета следующая:

НП на конец отчетного периода равен разнице межу НП на начало отчетного года и чистой прибыли с дивидендами, выплаченными акционерам в текущем году из НП предшествующих лет.

Если же значением НП вы не располагаете, то можете выполнить расчет по схеме. Тем более, оформлять документально финансовую историю обязана каждая компания:

- Сначала у компании нужно найти валовую прибыль. Она обязательно отражается в отчете о прибылях-убытках, а определить ее можно, отняв стоимость товаров, что проданы, от дохода с этих продаж.

- Теперь рассчитывайте операционный доход – тот, что остался после покрытия расходов на продажи и текущих расходов (например, зарплаты). Просто из валовой прибыли нужно вычесть, кроме стоимости реализованных товаров, также операционные расходы.

- Чтобы чистая прибыль до уплаты налогов была рассчитана, нужно вычесть все расходы, связанные с выплатой процентов, износом и амортизацией.

- А теперь, после того как вычтены налоги, сначала к чистой прибыли до налогообложения применяют налоговую ставку компании (просто перемножают их), а потом получившуюся сумму вычитают из той прибыли.

- Осталось вычесть дивиденды. Чистая прибыль уже очищена от расходов компании, вы вычитаете дивиденды, которые выплачиваются акционерам.

- Можно вычислять текущий баланс счета, где отражается нераспределенная прибыль. Не стоит забывать, что это накопительный счет, и все изменения нераспределенной прибыли отражаются в нем с самого момента, когда образовалась компания, по настоящее время. Так что к сумме, что находилась к концу предшествующего отчетного года на счете, прибавляется прибыль текущего периода.

Этот расчет необходим при подсчете точной суммы дивидендов учредителям или при перераспределении доходов компании на собственные нужды. Поэтому информированность о том, как он проводится, необходима не только бухгалтеру, но и предпринимателю.

zhazhda.biz

Как проверить прибыль в балансе и в отчете о прибылях и убытках

Сказано, что взаимоувязку рекомендуется проводить абсолютно всем компаниям. Относится ли это к малому бизнесу?» Для предприятий малого бизнеса провести взаимоувязку не составит никакого труда, так кА по сравнению с крупными компаниями объем показателей значительно сокращается. Но это не говорит о том, что проверка не важна. Напротив, проводить ее стоит, дабы увидеть экономическую картину деятельности вашей, пусть и небольшой, фирмы. Вопрос №3. «Кто на предприятии должен проводить взаимоувязку? Только главный бухгалтер?» На каждом отдельном предприятии это может быть практически любой сотрудник экономического или бухгалтерского отдела, не обязательно главный бухгалтер. Это может быть даже стороннее лицо, привлеченное специально для этой цели. Вопрос №4.

Что и как проверять в финансовой отчетности

Оборотные активы строка 1250 «Денежные средства и денежные эквиваленты» графа «На конец отчетного периода» строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода», графа «За отчетный период» графа «На 31 декабря предыдущего года» строка 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода», графа «За отчетный период» равняется строке 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода», графа «За предыдущий год» Взаимосвязь показателейБухгалтерского баланса и Пояснений к Бухгалтерскому балансу и Отчету о финансовых результатах Бухгалтерский баланс Пояснения к Бухгалтерскому балансу I.

Взаимоувязка показателей бухгалтерской отчетности

Долгосрочные обязательства Кредиторская задолженность строка 1450 «Прочие обязательства» графы «На 31 декабря предыдущего года» и «На конец отчетного года» общая сумма долгосрочной кредиторской задолженности (строки 5571 и 5551 – суммы за предыдущий и отчетный годы соответственно) показатели в таблице 5.3 «Наличие и движение кредиторской задолженности» строка 1430 «Оценочные обязательства» графы «На 31 декабря предыдущего года» и «На конец отчетного года» строка 5700 «Оценочные обязательства – всего» (за предыдущий и отчетный годы соответственно) показатели в таблице 7 «Оценочные обязательства» V.

Методика проверки отчета о прибылях и убытках (ф. № 2)

Составлять отчетность нужно таким образом, чтобы в дальнейшем было полное понимание у так называемого пользователя отчетности. Например, промежуточные дивиденды, которые выплачиваются в текущем году, отражаются в разделе «Капитал и резервы» бухбаланса. Читайте также статью: → «Учет резервного капитала (счет 82).

Проводки». А такой показатель, как прибыль (убыток) связан с налогом на прибыль организаций. Поэтому нужно отражать и налоговые обязательства и налоговые активы и налог на прибыль в отчете о прибылях и убытках. В пояснениях при этом разъясняется все составляющие, дающие сумму текущего налога на прибыль.

Таблица взаимоувязок показателей Контроль показателей всех форм бухгалтерского отчета не только завершающая стадия составления отчетов. Контроль необходим и для получения дополнительной информации, необходимой для анализа.

А как тогда быть со взаимосвязью показателей бух.баланса и ф2?

Отчет об изменениях капитала стр.2400 за 2017г =«Итого»стр.3311 – «Итого»3321 стр.2400 за 2016г =«Итого»стр.3211 – «Итого» 3221

- где, стр.2400 – чистая прибыль(убытки).

- стр.3311 – увеличение чистой прибыли(пред.год).

- стр.3321 – уменьшение капитала за счет убытка(пред.год).

- стр.3211 — увеличение чистой прибыли(пред.год).

- стр.3221 – уменьшение капитала за счет убытка(отч.год).

Бухгалтерский баланс и отчет о финансовых результатах: Бух.баланс Отчет о финансовых результатах стр.1370 на 31.12.2016г – графа на 31.12.2015г =стр.2500 за 2017г

- где, стр.1370 – нераспредленная прибыль.

- стр.2500 – чистая прибыль.

Таким образом, сделав проверку контрольных соотношений показателей бухгалтерской отчетности по таблице, компании и индивидуальные предприниматели без проблем смогут сдать отчет в налоговые органы.

Бухгалтерский баланс и отчёт о прибылях и убытках

Наличие и движение основных средств» строка 1160 «Доходные вложения в материальные ценности» графы «На 31 декабря предыдущего года» и «На конец отчетного года» разница между первоначальной стоимостью основных средств, учтенных в составе доходных вложений в материальные ценности, и суммой накопленной амортизации по этим средствам (строки 5230 и 5220 – за предыдущий и отчетный годы соответственно) Финансовые вложения строка 1170 «Финансовые вложения» графы «На 31 декабря предыдущего года» и «На конец отчетного года» общая сумма первоначальной стоимости всех видов долгосрочных финансовых вложений минус общая сумма накопленной по ним корректировки (строки 5311 и 5301 – за предыдущий и отчетный годы соответственно) показатели в таблице 3.1 «Наличие и движение финансовых вложений» II.

Главная УСН Бухгалтерский баланс и отчёт о прибылях и убытках Здравствуйте!У нас УСН.Я первый раз делаю баланс.Подскажите,пожалуйста, в чём ошибка баланс не сходится. Ден. средства 137 Баланс 137 устав. кап. 10 нераспред. прибыль 47 долгосроч. займы 49 Баланс 106 отчет о прибылях: Выручка 254 расходы 192 прибыль 62 налог на прибыль 15 чистая прибыль 47 Авансовые платежи были уплачены 10,2 т.р. Вы можете оставить комментарий к данной теме после регистрации.

Важно

Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации. А еще вопрос: начислены проценты по предоставленному кредиту, которые пока не получены. Как я должна была их показать в бухгалтерской отчетности? Вы можете оставить комментарий к данной теме после регистрации.

Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Как проверить прибыль в балансе и в отчете о прибылях и убытках

ИнфоФормируем бухгалтерский баланс и форму 2 «Отчет о прибылях и убытках» за 1 полугодие 2016 года. Бухгалтера нам говорят, что строка «нераспределенная прибыль» в балансе должна сходиться с аналогичной строкой 2400 в форме 2, а она у нас расходится на 8 тысяч. Если посмотреть оборотно-сальдовую ведомость, то в баланс четко попадает сальдо по счету 99.01.1, а вот в форме 2 строка 2400 рассчитывается по формулам и собирается с разных счетов.

И тут возникает вопрос: а должны ли эти строки сходиться? И за любой ли период, быть может они совпадут уже в конце года, когда будет отчетность за весь год и будет реформация баланса? Взаимосвязь показателей Бухгалтерского баланса и Отчета о прибылях и убытках соблюдается при следующих условиях: Обращаем внимание, что показатели взаимосвязаны (равны), если в течение отчетного периода не было оборотов по счету 84 (за исключением реформации баланса).

Логическая связь показателей заключается в том, что они дополняют друг друга, а также корреспондируют в разных отчетных формах. Расшифровку некоторых статей баланса можно найти только в сопутствующих формах. Примером может служить статья «Нематериальные активы», расшифровку по которой можно найти в приложении к балансу.

Читайте также статью: → «Учет нематериальных активов (ПБУ 14/2007)». Аналогично и со статьей «Основные средства». Помимо данных отчетов, расшифровать некоторые показатели можно, используя данные аналитического учета. Одни и те же показатели приведены в разных формах отчетов, поэтому провести аналитику этих показателей в состоянии только грамотный специалист.

Например, статья «Уставный капитал» встречается и «Бухгалтерском балансе» и в «Отчете об изменениях капитала», а остатки денежных средств и в «Балансе» и в «Отчете о движении денежных средств».

Например, не начислялись дивиденды, не производились отчисления в резервный капитал. Если в отчетном периоде остаток нераспределенной прибыли использовался, то на сумму использованной прибыли должно быть расхождение между строками 1370 Баланса и 2400 Отчета о финансовых результатах. Порядок заполнения Бухгалтерского баланса и Отчета о прибылях и убытках при составлении промежуточной отчетности имеет следующие особенности: Порядок заполнения Бухгалтерского баланса и Отчета о прибылях и убытках при составлении годовой отчетности: Сопоставимость показателей строк 1370 «Нераспределенная прибыль (непокрытый убыток)» Бухгалтерского баланса и 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах должна соблюдаться в любом отчетном периоде, если в течение данного отчетного периода не было оборотов по счету 84 (за исключением реформации баланса).

Наличие и движение кредиторской задолженности» Взаимосвязь показателейОтчета о финансовых результатах и Отчета об изменениях капитала Отчет о финансовых результатах Отчет об изменениях капитала I. Движение капитала строка 2400 «Чистая прибыль (убыток)», графа «За отчетный год»*** либо показатель по строке 3311 «чистая прибыль» графа «Нераспределенная прибыль (непокрытый убыток)», либо показатель по строке 3321 «убыток» графа «Нераспределенная прибыль (непокрытый убыток)» строка 2400 «Чистая прибыль (убыток)», графа «За аналогичный период предыдущего года» либо показатель по строке 3211 «чистая прибыль» графа «Нераспределенная прибыль (непокрытый убыток)», либо показатель по строке 3221 «убыток» графа «Нераспределенная прибыль (непокрытый убыток)» *** Показатели взаимосвязаны, если в течение отчетного периода не было оборотов по счету 84 (за исключением реформации баланса).

Долгосрочные обязательства строка 1420 «Отложенные налоговые обязательства»* разница между графами «На 31 декабря предыдущего года» и «На конец отчетного периода» строка 2430 «Изменение отложенных налоговых обязательств», значение на конец отчетного периода * Равенство справедливо, если отложенные налоговые активы и отложенные налоговые обязательства отражаются в балансе развернуто. ** Показатели взаимосвязаны, если в течение отчетного периода не было оборотов по счету 84 (за исключением реформации баланса). Например, не начислялись дивиденды, не производились отчисления в резервный капитал. Взаимосвязь показателейБухгалтерского баланса и Отчета об изменениях капитала Бухгалтерский баланс Отчет об изменениях капитала III. Капитал и резервы I.

dolgoteh.ru

[Нераспределенная Прибыль] в балансе – Расчет в 2017 году

Главная » Нераспределенная прибыль в балансе: Как рассчитать правильно в 2017 году?СохранитьSavedRemoved 0

Нераспределенная прибыль в балансе — это часть определённой прибыли, которая остаётся у организации после того как она уплатила все обязательные платежи.

Содержание этой статьи:

Определение

Нераспределенная прибыль в балансе — это часть определённой прибыли, которая остаётся у организации после того как она уплатила все налоги, зарплаты, дивиденды и другие обязательства по платежам.

Для оценки эффективности работы компании важнейшим показателем в отчёте является прибыль за определённый промежуток времени.

По её положительной или отрицательной динамике можно понять насколько эффективно действовала организация в тот или иной период времени.

Для того, чтобы увеличивать производительность, а вследствие этого и рост получаемых доходов, необходимо грамотно направлять средства из нераспределённой прибыли.

На распределение этих ресурсов влияет решение руководства фирмы. От них будет зависть, куда будут направлена нераспределённая прибыль:

- премирование сотрудников;

- выплата дивидендов;

- увеличение суммы уставного капитала;

- увеличения резервного фонда;

- распределение средств на иные цели, направленные на развитие организации.

Важно: нераспределённая прибыль не может быть аккумулирована, до того момента пока организация не выполнит все денежные обязательства за определённый период времени.

Понятие нераспределённой прибыли тесно пересекается с понятием чистой прибыли.

Однако их различие состоит в том, что нераспределённая прибыль в первую очередь является результативным показателем за срок в один календарный год или за срок с момента запуска работы организации и по настоящий момент.

Чистая прибыль необходима для сверки показателей за отчётный период.

Следует учесть тот момент, что нераспределённая прибыль в организации трактуется по-разному.

Бухгалтер расценивает такую прибыль, как результат конечной работы за год и отражает его показатель на 84 счету.

Саму прибыль распределяют владельцы организации в лице её собственников.

Распределяют они её на следующий год начиная с 1 марта и до 30 июня текущего года.

Экономический смысл нераспределённой прибыли будет заключаться в том, что рассматривать её показатели будут на следующий год после даты её фактического расчёта и распределения бухгалтером, на основании решения руководства предприятия.

back to menu ↑Процесс формирования и содержание

Активно-пассивный счёт 90 отвечает за продажи. В нём фактически отражаются все итоги по прямой деятельности компании, выраженной в:

- производстве и реализации продукции;

- предоставлении услуг.

В дебете счёта будет отражаться полная сумма себестоимости произведённой продукции, сумма рассчитанного налога на добавленную стоимость, а также другие траты, относящиеся к производству.

Кредит счёта будет содержать в себе полный объём вырученных средства с реализации товаров. Остаток, как итоговый расчёт переноситься на 99 счет.

Исходя из этих расчётов, делается следующая запись

Финансовые действия организации, выраженные в деятельности, которая не связана с основной, будут занесены счёт 91, отвечающий за иные доходы компании, отличающиеся от основных.

К таким видам расчётов будут относиться:

- осуществление продажи имеющихся активов компании;

- передача в аренду активов компании;

- проведение уценок по активам, которые находятся за пределами основного оборота средств;

- проведение дооценки по активам, которые находятся за пределами основного оборота;

- проведение внешних действий с иностранными валютами;

- инвестирование денежных средств в другие организации;

- проведения ликвидаций движимого или недвижимого имущества;

- осуществление передачи в дар движимого или недвижимого имущества;

В перечисленных случаях действия будут заноситься в учёт в следующем виде

Подобным образом при работе с вышеуказанными счетами переносятся остатки, по счетам, отвечающим за незапланированные поступления доходов или такое незапланированное получение убытков.

Примером такого дохода или расхода может быть получение страховой выплаты по конкретному случаю либо потеря какого-либо актива состоящего на балансе предприятия в результате стихийного бедствия или катастрофы.

Иными словами, такие доходы и расходы, не прогнозируемые, и носят стихийный (чрезвычайный) характер.

Таким же образом переносится остаток со счета, отвечающего за материалы.

К примеру, в него записывается цена полученных организацией любых видов имущество либо материалов, не требующихся для производства.

Важно: нераспределённая прибыль может быть увеличена по показателям в отчётности, при ситуации, когда бухгалтером допускается ошибка, выраженная в неправильном завышенном показателе расходов.

На рост нераспределённой прибыли может также влиять и выплаты в виде дивидендов в случае, если они не используются вкладчиками в течение 3 лёт со дня их начисления.

Кроме финансовых активов, выраженных в той или иной форме, прибыль может быть и материальной.

Важно это понимать, когда требуется провести экономический анализ по работе организации за выбранный конкретный период времени.

В конце года, бухгалтеру необходимо провести операцию в балансе организации связанные со списанием конечного остатка с основного счёта на счёт 84.

Действие это оформляется следующим образом

После проведения данной проводки, 99 счёт, с которого были списаны средства, подлежит обнулению, и первые записи по нему появятся только в начале будущего года.

back to menu ↑Общие моменты и отличия от непокрытых убытков

Что нераспределённая прибыль, что непокрытый убыток необходимы для проведения и сверки показателей, по эффективности деятельности организации.

При составлении документов по учёту особого отличия нет.

В некоторых ситуациях отличия будут заключаться в чистых суммах прибыли, которые были выплачены владельцам предприятия или размерах нераспределённой прибыли в целом, за период времени который указан в составленной отчётности.

Нераспределённая прибыль, которая состоит в пассиве баланса, по факту увеличивает сумму капитала в организации.

Это является отражением того, как эффективно были вложены данные средства в развитие производственных мощностей предприятия.

При детальном анализе, можно определить, как из факторов стал более подходящим для получения подобной прибыли.

Сам убыток в балансе организации всегда отображается со знаком минус и заключается в круглые скобки.

При его возникновении, руководству необходимо провести тщательный анализ, чтобы определить вследствие чего случилось подобного отклонение в сторону прибыли.

Частой причиной таких ситуаций, является уменьшение конкурентоспособности товара на рынке или вложение больших сумм инвестиций в производство. Которые долго окупаются.

back to menu ↑Как рассчитывается

Важными показателями при расчёте нераспределённой прибыли, которые следует знать, являются:

- сумма нераспределённой прибыли вначале года;

- чистая прибыль или убытки за год;

- суммы, которые получили собственники.

По последнему пункту эти суммы могут быть в виде выплат дивидендов акционерам предприятия или выплат денежных сумм учредителям.

Показатели берутся из 1370 строки отвечающей за бухгалтерский баланс и 2400 строки отвечающей за отчёт по финансовым результатам.

Промежуточная выплата, которая назначается в течение года из прогнозируемой прибыли должна быть отражена в распоряжениях по организации.

Если за текущий год получается прибыль, то она буде рассчитываться последующей формуле

Если за текущий год только убыток, тогда расчётная формула будет немного видоизменена

Первое значение может быть также отрицательным, в случае, когда убытки в текущем году превышают рассчитанную сумму прибыли в начале года.

Если это происходит, то такой показатель будет обозначен, как непокрытый убыток.

Формула расчёта может также дополняться и видоизменяться в зависимости от того какую форму собственности и вид деятельности имеет организация.

back to menu ↑Отражение в отчётах

Данная прибыль должна отражаться в капитале компании или в её резервах.

При составлении годовых отчётностей, итоговая сумма по прибыли будет отражаться уже за исключением заранее проведённых вычетов.

Это значит, что были вычтены:

- убыток за прошлый год;

- оплата по дивидендам;

- переводы денежных средств по резервным фондам;

- и иные статьи по расходам предприятия.

Все числовые показатели по вышеперечисленным пунктам могут видоизменяться до того момента, пока руководство организации окончательно их не утвердит.

back to menu ↑Отчёт за предыдущий год

Есть 2 способа рассчитать прибыль:

- расчёт по накоплению;

- расчёт по годам.

При первом варианте разделять прибыль на прошлые года и отчётный год с дальнейшим открытием отдельного субсчёта, который будет относиться к 84 счёту не требуется.

Прибыль отмечается по нарастающему итогу с момента запуска работы предприятия.

В случае, когда при такой форме расчёта появляются убытки, они будут перекрываться с прибыли, которая была получена за прошлые года.

Такой тип проведения расчётов действенен только для небольших организаций.

Основное, чем отличается расчёт по годам, это наличие отдельного субсчёта для проведения учётов сумм полученной прибыли за разные промежутки времени.

Варианты субсчетов могут быть различными. Например, такие счета могут иметь следующий вид

В 2 ситуациях представленных в примере суммы, которые были получены за прошлые годы, будут участвовать в расчётах по итогам года.

Для того, чтобы получить детальную информацию, нужно взять показатели следующих типов:

- пояснительные записки, которые могут идти вместе с балансом предприятия;

- бухгалтерская проводка по 84 счёту;

- отчёты за прошлые года.

back to menu ↑Внимание: если будут обнаружены ошибки при расчётах прибыли или убытков за прошлый год, то информация о них будет занесена в финансовых итогах за текущий год.

Отчёт за текущий год

Если необходимо отобразить прибыль за текущий год в бухгалтерии предприятия, можно открыть к 84 счёту дополнительные счета.

На примере это может выглядеть следующим образом

При получении положительного результата в текущем году, исходя из примера, проводка будет выглядеть вот так:

Дт 84.1 Кт 84.2

Если проводка применяется к 84.3 счёту, тогда это будет означать, что прибыль будет использоваться на различные средства.

В любом из вариантов учёта, завершающая проводка в конце отчётного года будет отмечена в главной книге.

Эта проводка будет являться операцией по списанию средств с 99 счёта на 84 счёт.

Из используемой суммы должны быть уже вычтены налоги на прибыль, а также промежуточная выплата дивидендов и других форм выплат.

Поэтому делается проводка следующего вида

back to menu ↑Непокрытые убытки

Открывается дополнительный счёт 84.4 с целью, направленной на отображение всех убытков, которые возникли в действующем году.

Если возникает ситуация, что возникший убыток невозможно перекрыть при помощи доходов, образованных за предыдущий год, то руководством организации предпринимаются действия, направленные на погашения убытка из других возможных источников.

При ситуации, когда этого сделать не представляется возможным, убыток остаётся на балансе.

При такой ситуации, он будет признан не закрытым. Дальше он будет перенесён в соответствующее поле с отрицательным показателем.

Если используется расчёт прибыли по годам, тогда данные об убытке, который не был перекрыт в текущем году, будут перенесены по дополнительным счетам к 84 счёту.

Выглядит это следующим образом

back to menu ↑Порядок проведения проверки

Отчёт об изменении в капитале служит источником, куда заносят все данные относительно прибыли, которая была записана как неопределённая.

Сюда же относят и записи по убыткам, которые небыли перекрыты с начала года.

При составлении годовых отчётностей, некоторые малые предприятия и некоммерческие фирмы могут не заносить отчёты за действующий год.

Сам отчёт об изменении в капитале, хранит в себе информацию за прошедшие 3 года деятельности организации.

back to menu ↑Определение отрицательной прибыли

Данное определение, будет считаться синонимом непокрытым убыткам.

В некоторых организациях такое выражение используется, когда убытки возникли не по вине собственной деятельности в компании.

Если будет обнаружена ошибка, в результате которой, будет определена значительная сумма по задолженностям или завышенной оценки стоимости производства, тогда убытки могут появиться и у достаточно больших компаний.

back to menu ↑Куда направлять расходные средства

Согласно решению руководства организации, вся сумма нераспределённой прибыли направляется по выбранным им источника.

Внимание: самостоятельно принимать решение по распределению прибыли бухгалтер не имеет право. Основанием для начала проведения соответствующих проводок будет являться вынесенный акт руководством организации.

В отличие от иных счетов дохода, нераспределённой прибылью руководство может достаточно свободно распоряжаться.

Однако такое распоряжение не должно выходить за рамки устава организации, а также действующего законодательства.

Примером типовых проводок могут быть следующие действия:

Руководству нельзя принимать решения о распределении прибыли, в случае если имеются задолженности по вложениям в уставной капитал, у одного из них.

Такое же правило будет применимо в ситуациях, когда:

- размер чистового актива организации ниже размера уставного капитала;

- размер чистого актива организации ниже размера или резервного фонда;

- в случаях, если организация находится в процедуре банкротства.

При таких ограничениях, запрещается выплачивать суммы, предназначавшиеся на дивиденды от акций компании.

Юридические лица формы ООО вправе не создавать у себя резервные фонды.

Такое правило применимо для акционерных обществ, где размер фонда должен быть не менее 5% от размера суммы уставного капитала.

ООО может создать различные фонда, цель которых будет распределение прибыли.

Чтобы отразить принимаемые по ним действия достаточно открыть дополнительные счета по основным, с которых эта прибыль будет распределена.

Акционерные общества на основании действующего законодательства могут создать фонд по акционированию сотрудников.

Вся сумма из него будет направлена только на покупки ценных бумаг у их владельцев. Также работники АО вправе выкупать части свободных акций.

Если нераспределённая прибыль направляется на развитие организации, то такое действие именуется как самофинансирование.

Особенностью такого типа распределения будет считаться факт, который связан с изменениями в балансе.

Так, при покупке дополнительного оборудования, необходимого для модернизации производства, в пассиве баланса уменьшений не будет.

В активе при этом будет движение, направленное в сторону уменьшения. На капитале компании такие проводки никак не отразятся

Все затраченные средства бухгалтер должен отобразить в балансе по дополнительным счетам, относящимся к 84 счёту.

В момент, когда аккумулированные доходы будут израсходованы, то есть остатки 84 счёта перейдут в дебет, будет отмечено, что дальнейший перевод средства на улучшение производства будет осуществляться при помощи средств, находящихся в обороте организации.

back to menu ↑Определения источников для покрытия убытков

Пассив в капитале показывает, как уменьшается объём полученных убытков.

Так как другие разделы остаются неизменяемыми, то бухгалтер вправе провести проводку по списанию убытков, используя различные средства.

На практике, проводки по списанию убытков отображаются следующим образом

Для увеличения роста прибыли компании, руководство должно принимать эффективные решения по распределению поступающей прибыли, на основании проведённого анализа и составленных годовых отчётностей, или отчётностей за весь период деятельности предприятия.

back to menu ↑Собственный капитал: нераспределенная прибыль

yurface.ru